5 июля 2013 Архив Писчиков Вадим

Emerging markets исторически показывали outperformance относительно американских акций в периоды, когда происходил рост глобальной экономики, комодов, а доллар — слабым и, наоборот, оказывались в положении underperformance в периоды дефляционного давления, которое очень часто сопряжено с ростом доллара. Недавнее ралли доллара на глобальных рынках указывает на то, что глобальная экономика больше накренена в сторону дефляционных процессов, чем инфляционных. А это среда, в которой акции EM ведут себя хуже своих peers с развитых рынков. Более того, чем сильнее в такой ситуации будет доллар, тем шире будут кредитные спреды в EM.

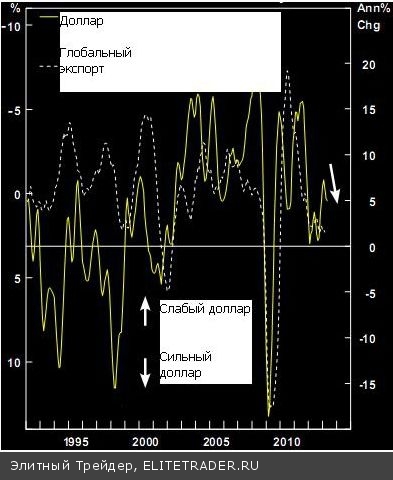

Опять же исторически, доллар демонстрирует ралли, когда глобальный рост экономик слабый при преобладании дефляционных тенденций. На графике показан trade weighted dollar (инвертированный и представленный как 100-дневный мувинг) и динамика объемов глобального экспорта.

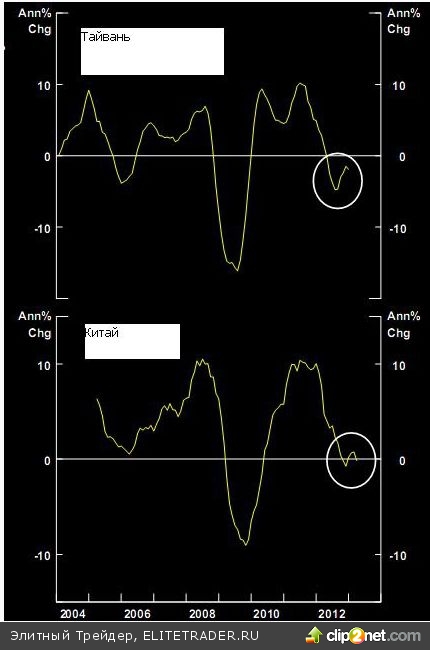

Объяснение этим процессам следующее: доллар – это глобальная резервная валюта; и глобальное торможение роста, и усиление дефляционного давления проявляется в периоды, когда ликвидность на американском (глобальном) рынках уменьшается (сокращается). Соответственно, с другой стороны, избыточная долларовая ликвидность и сильный глобальный рост экономик исторически соответствует с периодам слабости доллара. До кучи, дефляционное давление сейчас отражают не только цены на commodities, но динамика, к примеру, на производственные товары (manufacturing goods prices) в азиатском регионе (см. график).

Несколько слов о позиционировании глобальных игроков в такой ситуации на EM: инвесторы, ориентированные на absolute-return либо избегают вложений в EM, либо – short; те, участники, которые относятся к assets allocators – идут в сторону underweight EM против US peers.

Отмечу также, что американская экономика имеет наименьшую exposed на китайскую среди других экономических регионов. Поэтому – трейд long US/short EM пока еще в силе у глобальных players (о чем я писал ранее). Для contrarians здесь, в таком позиционировании большой группы участников рынка, лежит будущий upside, но, как в таких случаях бывает – решающее значение будет иметь тайминг

Опять же исторически, доллар демонстрирует ралли, когда глобальный рост экономик слабый при преобладании дефляционных тенденций. На графике показан trade weighted dollar (инвертированный и представленный как 100-дневный мувинг) и динамика объемов глобального экспорта.

Объяснение этим процессам следующее: доллар – это глобальная резервная валюта; и глобальное торможение роста, и усиление дефляционного давления проявляется в периоды, когда ликвидность на американском (глобальном) рынках уменьшается (сокращается). Соответственно, с другой стороны, избыточная долларовая ликвидность и сильный глобальный рост экономик исторически соответствует с периодам слабости доллара. До кучи, дефляционное давление сейчас отражают не только цены на commodities, но динамика, к примеру, на производственные товары (manufacturing goods prices) в азиатском регионе (см. график).

Несколько слов о позиционировании глобальных игроков в такой ситуации на EM: инвесторы, ориентированные на absolute-return либо избегают вложений в EM, либо – short; те, участники, которые относятся к assets allocators – идут в сторону underweight EM против US peers.

Отмечу также, что американская экономика имеет наименьшую exposed на китайскую среди других экономических регионов. Поэтому – трейд long US/short EM пока еще в силе у глобальных players (о чем я писал ранее). Для contrarians здесь, в таком позиционировании большой группы участников рынка, лежит будущий upside, но, как в таких случаях бывает – решающее значение будет иметь тайминг

/templates/new/dleimages/no_icon.gif Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба