15 августа 2013 FxPRO

Существуют несколько фундаментальных и технических красных флагов, предупреждающих инвесторов о потенциальном шторме.

1. Соотношение цена/прибыль для S&P 500 несколько завышено, либо доходит до существенных завышений.

2. Традиционно ошибающиеся розничные инвесторы вкладывают деньги в фондовый рынок.

3. Маржинальный долг около рекордных уровней. Высокие уровни маржинального долга также предшествовали крахам на фондовом рынке в 2000 и 2008.

4. Гинденбург Омен повсюду. На прошлой неделе Гинденбург наблюдался четыре из пяти дней, и кластеры, как правило, добавляют веса к надежности индикатора.

5. «Доктор Дум» - Марк Фебер выступает с предупреждениями. Известный медведь Марк Фебер выступил с предупреждением на прошлой неделе на CNBC, предостерегая от потенциального краха в стиле 1987 года в ближайшие месяцы.

6. Коэффициент Тобина, как мера измерения долгосрочной стоимости, говорит о том, что S&P 500 на 53% переоценен.

7. Акции перекуплены и перетянуты на технической основе.

8. Зловещая неопределенность в отношении действий ФРС.

Красные флаги повсюду, так как глобальные финансовые рынки страдают от летней жары. Как и всегда, опасности идут рука об руку вместе с возможностями, и текущая среда также опасна, как и перспективна для прибыли. Селектор Уолл-Стрит находится в «зоне красного флага», означая бурную водную стихию впереди.

Менеджеры фондов ставят на европейское восстановление

По данным опроса менеджеров фондов, доверие инвесторов к Европе выросло в этом месяце до максимума за девять лет, подчеркивая сдвиг глобальных настроений в сторону от развивающихся рынков к развитому миру. Менеджеры европейских портфелей считают, что подавляющее большинство стран континента будут укрепляться в ближайшие 12 месяцев, значится в отчете Bank of America Merrill Lynch во вторник. Опасения в отношении жесткой посадки китайской экономики были значительно сильнее, чем опасения в отношении европейского суверенного долга или банковского кризиса.

Исследование вышло до релиза ВВП еврозоны в среду за три месяца по июнь, который, как ожидается, покажет, что регион выходит из своей худшей рецессии в истории. Разворот настроений подчеркивается ростом европейских акций. Испанский индекс Ibex вырос почти на 16% с минимума конца июня, тогда как FTSE Eurofirst 300 вырос на 11% за тот же период.

Тем временем, опрошенные по всему миру инвесторы, были наиболее бычьи настроены в отношении глобальных экономических перспектив с декабря 2009 года и сообщили о максимальном участии в европейских акциях с января 2008 года, по данным BofA Merrill Lynch. Покупки британских акций были на максимуме с декабря 2002 года. На контрасте, развивающийся рынок упал до минимума с декабря 2001 года. BofA Merrill Lynch опросил 229 менеджеров, под управлением которых в общей сумме находится 671 миллиард долларов.

РБА надёжней определяет китайское замедление

Стивен Инглендер в своем манхэттэнском офисе ждет комментариев по поводу китайской экономики от политиков и директоров в Сиднее, а не из Пекина. «У них есть прямой, непосредственный взгляд на спрос в Китае на товары и ресурсы, так что если они считают, что Китай продолжает замедление – я отнесусь к этому весьма серьезно», - сказал Инглендер, глава отдела стратегии Большой десятки Citigroup Inc. «Возможно, лучше иметь точное представление об ограниченном спектре китайского спроса, нежели о неопределенный взгляд на совокупный спрос».

Сомнения в отношении китайских данных концентрируют внимание на данных и заявлениях страны 3.5000 милями южнее – Австралии, китайского крупнейшего поставщика железной руды. РБА заявил 9 августа о том, что китайский рост маловероятно «вырастет достаточно сильно в ближайшие кварталы», тогда как премьер-министр Кевин Радд обозначил опасность китайского кредитного краха из-за китайского экономического управления.

Китайское правительство заявило в июне о том, что начнет расследование, чтобы убедиться в точных данных, предоставленных компаниями, пытаясь улучшить надежность статистики. Ли Кэцян, ставший премьером в этом году, по данным WikiLeaks 2010 года, заявил, что данные по ВВП в 2007 году были «искусственными» и «лишь для справки».

Мексика открывает свой энергетический сектор

Президент Энрике Пенья Ньето рассказал о планах по изменению мексиканской конституции и открытию крупнейшего энергетического сектора страны для иностранных инвесторов впервые за 75 лет; такой шаг может раскупорить миллиарды долларов инвестиций со стороны нефтяных магнатов, находящихся в поисках новых ресурсов. Его предложение по ослаблению контроля за Pemex, государственной нефтяной монополией, и приглашению компаний вроде ExxonMobil и Royal Dutch Shell является потенциально крупнейшим изменением с момента заключения Североамериканского соглашения по свободной торговле в 1994 году.

«Мексика стоит перед исторической возможностью», - сказал Пенья Ньето в телевизионном обращении из президентского дворца в Лос Пинос в Мехико. «Эта глубокая реформа может поднять уровень жизни многих мексиканцев». Пенья Ньето заявил о том, что хочет изменить 27 статью конституции, которая запрещает контракты с частным сектором, а также 28 статью, которая ограничивает мексиканский энергетический сектор. Законопроект, который должен быть одобрен конгрессом, предлагает участие в прибыли, а не раздел производства.

Левая партия революционных демократов заявила, что не поддержит конституционные изменении, однако правящая партия Пенья Ньето и консерваторы, которые в прошлом месяце рассказали о собственной амбициозной энергетической программе, получат две трети, необходимые в сенате для поддержки реформы.

Всё больше сомнений в силе американского доллара

Доллар падал, так как инвесторы начали задаваться вопросом в отношении силы американского экономического восстановления, которое питало ралли доллара в первом полугодии 2013 года. Индекс доллара WSJ, как мера измерения курса доллара против семи наиболее крупных валют, упал на 4% за прошедший месяц и пробил семинедельный минимум в пятницу. Перед распродажей, которая началась после того, как доллара превысил трехлетний максимум в начале июля, американский доллара вырос на 8.3% за год.

Изменение во взглядах о том, когда ФРС может начать сворачивать политику легких денег, доставшуюся в наследство после финансового кризиса, может стоять за словами менеджеров фондов. Многие инвесторы устремились к доллару в начале года, надеясь на то, что восстановление роста в США может толкнуть ФРС к сворачиванию программы закупок активов, в рамках которой в экономику вкачивалось более 85 миллиардов долларов ежемесячно.

Не только лишь перспектива остановки печатного станка повышает стоимость доллара, позитивный сигнал американской экономики также придал доллару дополнительный импульс за счет привлечения средств извне, говорят аналитики. Инвесторы сократили ставки на рост доллара на 49% до 21.7 миллиардов долларов с конца мая. Их количество превысило максимальный уровень уже к 2007 году, когда Комиссия по срочной биржевой торговле США впервые начала отслеживать данные. Эта цифра отражает количество чистых инвесторских позиций на фьючерсных рынках.

Развивающийся мир теряет тягу

Импульс в глобальной экономике смещается от развивающихся экономик, которые были локомотивом во время финансового кризиса, в сторону развитых. Впервые с середины 2007 года развитые экономики, включая Японию, США и Европу внесли больший вклад в рост глобальной экономики размером 74 триллиона долларов, чем развивающиеся страны (Китай, Индия и Бразилия).

Данные изменения могут перевернуть мир потоков капитала, где корпорации строили свои прогнозы на надеждах на развивающиеся рынки. Среди движущих сил возрождения: восстановление Японии, которая в течение многих лет была слабым звеном глобальной экономики. Японская экономика выросла на 2.6% в годовом исчислении в прошлом квартале, сообщило правительство утром в понедельник, что медленнее 3.8% в первом квартале, однако и это существенные изменения после многих лет стагнации.

Восстановление американской экономики показало себя устойчиво, хотя и слабо. Экономика Европы, по оценкам, несколько выросла в последнем квартале после долгой рецессии, как должны показать новые отчеты на этой неделе. В тоже время, локомотивы развивающегося мира – Бразилия, Россия, Индия и Китай откатились назад после последних «звездных» лет. МВФ прогнозирует, что глобальная экономика вырастет на 3.3% в этом году в сравнении с 3.2% в 2012 году и 4% в 2011 году.

Хедж-фонды ограничивают ставки на золото из-за спекуляций в отношении стимулов

Хедж-фонды сокращают ставки на золото сильнее всего с июня, несмотря на спекуляции о том, что ФРС начнет сворачивать ежемесячные закупки бондов. Управляющие фондов сократили свои длинные позиции на 27% до 48,103 фьючерсов и опционов к 6 августа, показывают данные комиссии по срочной биржевой торговле (CFTC). Активы коротких контрактов выросли на 26%. Чистые бычьи ставки среди 18 сырьевых товаров упали на 19% - это минимальный уровень с марта.

Золото скатилось в медвежий рынок в апреле, когда некоторые инвесторы потеряли веру в этот металл, как безопасный актив, а инфляция не стала расти, несмотря на беспрецедентную печать денег центральными банками. Чарльз Эванс, Сандра Пьянальто и Ричард Фишер, региональные президенты ФРС Чикаго, Кливленда и Далласа, заявили на прошлой неделе о том, что политики могут быть близки к сворачиванию закупок долгов и восстановления рынка труда. Заявки на пособия по безработице в США падали четыре недели по 3 августа до минимума с ноября 2007 года.

«Мы ожидаем, что глобальная инфляционная среда останется приглушенной, так что мы не будем торопиться с покупкой золота», - заявил Джим Расселл, ведущий фондовый стратег, который помогает контролировать около 110 миллиардов долларов. «Инфляция разошлась с ожиданиями, и вряд ли вернется к ним».

Японский рост замедлялся во втором квартале, усиливая неопределенность в отношении налога c продаж

Экономика Японии росла медленнее ожиданий во втором квартале, что дает карты в руки тем, кто хочет отсрочки запланированного увеличения налога на продажи, даже притом что правительственный долг вырос за последнее время превысил 1.000 триллионов иен (10.4 триллиона долларов). Капитальные затраты неожиданно падали шестой квартал подряд, что можно считать признаком того, что компаниям еще предстоит увеличить расходы, несмотря на хороший настрой за счет рефляционной политики премьер-министра Синдзо Абэ в первом полугодии 2013.

Третья экономика в мире росла в годовом исчислении на 2.6% в апреле-июне, что стало третьим кварталом роста подряд, однако показатели оказались ниже прогноза в 3.6%, а также произошел пересмотр в сторону понижения на 3.8% в первом квартале. Индекс Nikkei 225 упал до шестинедельного минимума на фоне более слабых данных, тогда как аналитики заявляют, что доверие пострадало из-за сочетания из слабых капиталовложений и ожидаемого увеличения налога на продажи, повлиявшего на потребление.

Абэ был выбран в декабре на фоне предложения агрессивных фискальных и монетарных стимулов для оживления японской экономики. Немедленный эффект Абэномики вылился в резкое ослабление иены, рост акций и исключительно сильное личное потребление в начале 2013 года, однако остаются вопросы в отношении третьего этапа - структурных реформ. Госдолг превысил 1 квадрильон иен – или 1.000 триллионов впервые в июне, как показали данные министерства финансов, подчеркивая необходимость повышения налогов или получения новых доходов.

Почему еврозона развалится

С момента создания евро в 1999 году затраты на немецкую рабочую силу выросли менее чем на 13% в сумме. В это же время стоимость греческой, испанской и португальской рабочей силы выросла на 20-30%, итальянская даже больше. Неудивительно, что Германия сейчас сталкивается с профицитом текущего счета в 6% от ВВП, тогда как Греция, Италия, Португалия и Испания просто голые.

Экономическая теория в основе создания евро заключалась в том, что единая валюта не может быть девальвирована членами, что гармонизирует силы. Есть лишь очень небольшое количество вариантов развития.

Во-первых, «жесткая экономия периферии» окончится успехом.

Во-вторых, периферия продолжит стагнировать. Безработица сейчас составляет 22% в Греции, 24% в Испании, 18% в Португалии, 15% в Ирландии и 10% в Италии.

Третий вариант достаточно маловероятен, однако нужно о нем упомянуть. Германия и другие северяне могут пойти по пути экспансионистской политики, смягчив агонию юга. Альтернативно они могут продолжить субсидировать периферию в течение неопределенного времени.

Четвертый вариант: одна или несколько стран выходят из евро.

Я бы поставил на четвертый вариант. Развитие событий, возможно, ускорится, тем не менее, мы не можем определить конкретные сроки распада евро. Однако существуют пределы помощи.

Билл Гросс говорит заниматься бондами

Билл Гросс хочет сообщить вам нечто важное по поводу долгового рынка. На самом деле, «это, возможно, самое важное концептуальное изменение, о котором я писал в своих инвестиционных прогнозах.

«Бонды страдали последние несколько месяцев, инвесторы в ценные бумаги беспокоятся, что представление о бондах, как классе активов, изменится, тогда как исторически этот актив обеспечивал наиболее надежный доход и стабильно рос. Однако в данный момент на фоне 3-4% доходности за два месяца – инвесторы задаются вопросом о том, станут ли бонды «пулеметом новой эры»».

Инвесторам в ценные бумаги следует искать альтернативные формы «керри», способа, который даст больше инструментов для совершения регулярных платежей по долгам. Сейчас у нас происходит адаптация: выход из долгового бычьего рынка, который, как сказал Гросс, закончился в конце апреля, инвесторам придется лавировать между различными типами рисков, которые формируют собой керри-трейд. Его прогноз: «Если перспективы посредственные, в портфелях окажется слишком много рисковых активов. Если перспективы неплохи, объема сделок не хватит. Если мы будем иметь это в виду, а также прогнозировать это, все пойдет хорошо». «Неограниченные стратегии, альтернативные активы и акции будут гибким выбором для динамики будущей среды. Мы хотим продолжить управлять ими. Не сдавайтесь по бондам. Гибкие менеджеры по бондам смогут сориентироваться».

Приглушенная китайская инфляция оставляет пространство для новых стимулов

Инфляция в Китае оставалась приглушенной в июле, тогда как заводские отпускные цены падали 17-ый месяц подряд, давая премьеру Ли Кэцяну возможности для усиления стимулов в случае углубления экономического спада. Индекс потребительских цен вырос на 2.7% в июле по сравнению с прошлым годом, сообщило Бюро национальной статистики Пекина. Это меньше, чем 2.8% Bloomberg News и правительственных 3.5% за год. Цены производителей упали на 2.3% после 2.7% падения в прошлом месяце.

Отчет отражает тот факт, что замедление роста привело вторую экономику в мире к наиболее медленному росту за 23 года. Китай в прошлом месяце заявил о том, что Bank of America Corp. призывал к «небольшим стимулам» вместе с реформами, включающими призыв более 1.400 компаний в 19 секторах сократить чрезмерные производственные мощности в этом году.

Индекс Shanghai Composite вырос на 0.2% по состоянию 10:53 по местному времени. Данные бюро статистики должны выйти сегодня в 13:30 по июльскому производству и розничным продажам, а также по инвестициям в основные средства. ЦБ опубликует данные по кредитованию и денежному обеспечению в течение следующей недели.

ФРС: рост потребительского кредитования в июне

Американцы занимали в июне больше на покупку машин и брали больше, однако весьма скромно пользовались кредитными картами, что говорит о том, что они по-прежнему опасаются брать на себя долги. Потребители увеличили займы на 13.8 миллиардов долларов в июне с мая до скорректированных на сезонные факторы 2.85 триллионов долларов, заявила ФРС в среду в ежемесячном отчете по потребительскому кредитованию.

Категория, которые включает в себя кредитные карты, просела на 2.7 миллиарда долларов в июне. Это происходит следом за ростом в 6.4 миллиарда долларов в мае. До сих пор общее кредитование по кредитным картам оставалось на 16.5% ниже июльского пика 2008 года. Займы на авто и студенческие кредиты выросли на 16.5 миллиардов долларов в июне. Этот рост повысил общее потребительское кредитование до рекордных уровней за все время с июня 2011-го, кроме одного месяца.

С января 2011 года количество студенческих и автомобильных кредитов выросло на 312.6 миллиардов долларов. За тот же период 2.5 года кредитование по кредитным картам выросло лишь на 16 миллиардов долларов. Рост кредитования по кредитным картам может усилить потребительское кредитование, которое составляет около 70% экономической активности. Однако многие потребители не решались брать долги с высокими ставками.

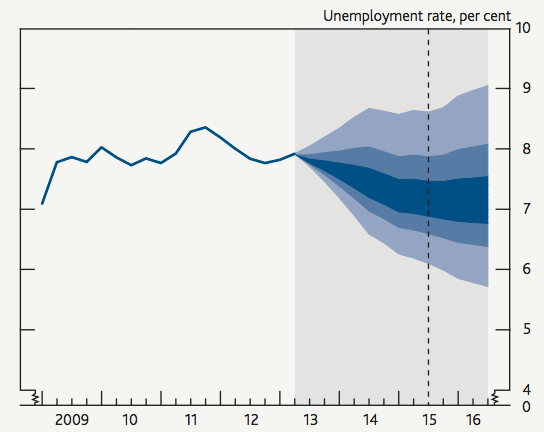

Банк Англии связывает процентные ставки с падением безработицы

Радикальная политика «указания направления», которая никогда не практиковалась в Британии, которая будет использоваться новым председателем ЦБ, обещает сохранять ставки, пока официальная безработица не упадет с текущего уровня в 7.8% до 7%. Карни заявил, что это означает, что более 750.000 новых рабочих мест должно быть создано до конца 2016 года, чтобы ставки вновь росли.

Обещание пришло, несмотря на большие улучшения в перспективах для страны. Прогноз на рост в этом году был обновлен с 1.2% до 1.4%, на следующий год с 1.7% до 2.5%. Это отражает недавнее улучшение экономических данных, «возрождение восстановления сейчас идет полным ходом», - говорит Карни, ссылаясь в основном на рост потребительских расходов.

Тем не менее, рынки отреагировали, будто стимулы убрали. Фунт вырос почти на 1.5 цента против доллара до $1.55, а доходность ценных бумаг также подросла до 2.481%, несмотря на снижение американского государственного долга. Кристофер Вецио, валютный аналитик DailyFX, заявил: «Вопреки ожиданиям, инфляционный отчет Банка толкнул фунт вверх. Банк звучал существенно менее мягко, чем ожидалось, и стратегия управления ожиданиями, похоже, имеет под собой весьма ястребиную основу». Банк подчеркнул, что сохранит количественное смягчение на уровне 375 миллиардов фунтов до конца 2016 года, а также может увеличить его, если восстановление зайдет в тупик.

Падение австралийской занятости – удар по переизбранию Радда

Австралийские работодатели неожиданно сокращали рабочие места в июле, и уровень безработицы оставался практически на четырехлетнем максимуме, что подрывает шансы на победу Кевина Радда на выборах. Количество занятых упало на 10.200, показали данные Бюро статистики в Сиднее сегодня. Это контрастирует со средней оценкой на рост в 5.000 по результатам опроса 24 экономистов. Уровень безработицы оставался на уровне 5.7%, так как меньшее количество людей искали работу.

Данные подчеркивают сложности, с которыми сталкивается Радд на новых выборах, которые пройдут 7 сентября. Председатель ЦБ Гленн Стивенс прогнозирует более слабый рынок труда и рост ниже тренда, а также он сократил основную ставку овернайт на 2.25 процентных пункта с конца 2011 года, включая четверть процента сокращения в этом месяце до рекордного минимума в 2.5% из-за спада ресурсного бума.

Осси упал до 90.10 центов по состоянию на 12:18 в Сиднее с 90.17 перед публикацией данных. Трейдеры усилили ставки на то, что РБА сохранит ставки неизменными в следующем месяце до 81% с 79% вчера, опираясь на данные по свопам, собранным Bloomberg. Количество рабочих мест с полной занятостью упало на 6.700 в июле, частичная занятость упала на 3.500, как показал сегодняшний отчет. Доля рабочей силы к числу трудового актива в Австралии упала до 65.1% в июле с 65.3% месяцем ранее.

Председатель Банка Англии Марк Карни обозначит направление процентных ставок

Новый председатель Банка Англии Марк Карни должен рассказать британцам в среду больше о вероятном будущем процентных ставок и стимулов, а также восстановлении, которое демонстрирует признаки укрепления. Сити ожидает, что канадский банкир начнет задавать определенные пороги и цели, которые нужно будет преодолеть перед повышением ставок с рекордных минимумов.

Есть надежда на то, что подробности дадут бизнесу и потребителям необходимую ясность по направлению процентных ставок, что поддержит восстановление. Новые данные во вторник указали на наиболее широкий рост производства за десятилетия, дальнейшие улучшения на рынке труда, появились оценки на рост в экономике в целом.

Цены на жилье тем временем вновь росли в июле, в прошлом квартале рост составил 0.9%, по данным индекса Halifax. Шестой месяц подряд роста привели к тому, что цены за три месяца по июль выросли на 4.6% в сравнении с тем же периодом годом ранее, что говорит о наиболее быстром росте с августа 2010. Тем временем, предложение на низком уровне, запасы непроданной недвижимости ниже уровня предшествующего года. Правительственные схемы, например, схема финансирования и кредитования, а также помощь в покупке могут также подогреть спрос.

Американские акции падают вместе с золотом и нефтью, тогда как евро укрепляется

Американские акции упали сильнее всего с июня, так как розничные продавцы выпустили разочаровывающие результаты для инвесторов, тогда как улучшение торговых данных питали опасения, что ФРС может начать сворачивать программу закупок бондов в этом году. Евро вырос на фоне отчетов, сигнализирующих о том, что европейские экономики восстанавливаются.

Индекс S&P 500 потерял 0.6% до 1,697.37 по состоянию на 16 часов в Нью-Йорке и упал сильнее всего с 24 июня. Индекс Stoxx Europe 600 компенсировал более ранние убытки на 0.4%. Десятилетние казначейские ценные бумаги отыграли убытки, доходность выросла более чем на один пункт на уровне 2.64%, США продали 32 миллиарда долларов в виде трехлетних ценных бумаг. Евро вырос на 0.4% до $1.3310. Нефть упала на 1.2%, развернувшись после роста. Фьючерсы по золоту потеряли 1.5%, падая шестой раз подряд, что стало наиболее длинным падением за 11 месяцев.

Американский торговый дефицит сузился сильнее, чем прогнозировалось в июне, до минимального уровня с октября 2009 года, так как импорт сырой нефти упал, и американские компании больше поставляли за границу, что побудило Goldman Sachs Group Inc. и Barclays Plc повысить свои оценки экономического роста на второй квартал. Два чиновника ФРС дали понять сегодня, что возможны сокращения стимулов ЦБ.

Эванс считает, что сворачивание нужно начинать во втором полугодии

Экономические основы «на самом деле улучшаются», позволяя ЦБ США начать замедление темпов закупок активов до конца года, заявил голосующий чиновник ФРС во вторник. Чарльз Эванс, президент ФРС Чикаго, заявил журналистам о том, что он ожидает, что рост во втором полугодии ускорится до 2.5% в годовом исчислении с ничтожного 1% прошедшие три квартала, и превысит 3% в 2014 году.

На основе прогноза, ЦБ «вполне вероятно» будет замедлять программу ежемесячных закупок размером 85 миллиардов долларов «позже в этом году», - говорит Эванс. Президент ФРС Чикаго заявил, что не может в точно спрогнозировать, после которого заседания ЦБ может начать сворачивание. В рамках этого прогноза ФРС может начать сворачивание «в несколько этапов», и, вероятно, закончит, когда уровень безработицы упадет до 7% в середине 2014 года.

Тут трудно прогнозировать, ремарки Эванса тесно пересекаются с комментариями председателя ФРС Бернанке, который заявил, что ФРС, вероятно, начнет сворачивать программу в этом году, однако этот курс планировался ранее. Эванс – один из более голубиных членов комитета, и имеет право голоса в этом году. Его комментарии подтверждают, что существуют несколько высокопоставленных чиновников ЦБ, выступающих за сохранение адаптивной политики.

ФРС нужно ограничить QE в сентябре, но стоит остерегаться рыночного хаоса

ФРС все ближе к сокращению массивной программы закупок после падения уровня безработицы в прошлом месяце, заявил высокопоставленный чиновник ФРС, добавив, что он хочет, чтобы сворачивание началось осенью. ЦБ США покупает долгосрочные ценные бумаги на 85 миллиардов долларов ежемесячно для того, чтобы сохранить на низком уровне процентные ставки и придать импульс найму и инвестициям. Председатель ФРС Бернанке заявил в июне, что ФРС, вероятно, может начать сокращать программу позже в этом году, а закончить к середине 2014 года, когда безработица, вероятно, составит около 7%.

«Довольно четко обозначив свою позицию, опираясь на снижение уровня безработицы до 7.4%, я бы сказал, что комитет ФРС сейчас стал ближе к сокращению закупок при условии, что это правильный момент для начала сокращения закупок, при условии, что не будет разворота экономического импульса в ближайшие месяцы», - сказал президент ФРС Далласа Ричард Фишер.

Отчет правительства в пятницу показал, что уровень безработицы в прошлом месяце упал до 7.4%. Отчет вышел через два дня после того, как ФРС окончил регулярное заседание, на котором не было внесено каких-либо изменений в программу закупок, и не давал каким-либо образом понять, что ЦБ приближается к сокращению. Программа помогла удержать на плаву рынок жилья и государственный фондовый рынок. Однако ошибочное мнение о том, что закупки можно продолжать вечно может способствовать неверному распределению капитала, так что очень важно, что общественность знала, что закупки не продлятся вечно.

Почему керри-трейда не даёт результатов на форекс

Некоторые инвесторы помнят, какой разразился кризис в прошлый раз, когда Бен Бернанке впервые заявил о том, что ФРС может ограничить закупки бондов в этом году. Однако этого не помнит валютный рынок. Валютный керри-трейд – это способ для инвесторов получить прибыль от разницы процентных ставок путем займов в валютах с низкой доходностью и использования их для покупки активов, номинированных в высокодоходных валютах. Так было с низкодоходной иеной в течение многих лет. Однако когда в мае стали появляться опасения, что ФРС может начать замедлять ежемесячные закупки в 85 миллиардов долларов, торговля развалилась. Бернанке «усугубил» эти страхи, когда заявил членам конгресса в мае в том, что ЦБ может начать замедлять эти закупки «в течение следующих нескольких заседаний», - писали Анкит Сахни и Иенс Нордвиг из Nomura.

Конец мая и первая половина июня был особенно тяжелым периодом для керри-трейда с иеной из-за опасений в отношении ФРС, совпавших со снижением Nikkei и ростом иены против доллара, заявил Нордвиг, глава валютных стратегий G10. Короткие позиции по иене – это ставка, означающая, что стоимость валюты будет падать. «Все чаще рыночные прогнозы были связаны с сокращением темпов закупок активов в конце 2013 года. Это привело к росту рисков и волатильности, что вызвало существенный спад керри-трейда. Однако размер снижения существенно различается среди активов», - писали аналитики Nomura.

Посмотрите на график ниже, чтобы увидеть разрыв между производительностью керри-трейда валют развивающегося рынка (серая линия) и американскими высокодоходными бондами (пурпурная линия) на основе индексов фирмы. Высокодоходная торговля предполагает покупку высокодоходного долга и короткие позиции по долгам инвестиционного уровня:

Осси в состоянии ралли после решения РБА сократить ставку до рекордного минимума

Австралийский доллар рос после решения ЦБ сократить ставку до рекордного минимума и заявил, что валюта остается сильной. Стоимость австралийских долгов падала после того, как РБА сократил основную ставку овернайт на четверть процента до 2.5%, что является максимальным уровнем среди ЦБ развитых стран, а также Новой Зеландии. Австралийский доллар потерял 11% с начала 2013 года по вчерашний день, что стало наиболее резким падением среди десяти валют развитых рынков, отслеживаемых Bloomberg Correlation Weighted Indexes.

«Они не сказали, что осталось еще пространство для снижения ставок», - сказал Дэвид Форрестер, сингапурский первый зампред Macquarie Bank Ltd. Австралийский доллар вырос на 0.3% до 89.55 центов по состоянию на 14:42 в Сиднее по сравнению со вчерашним днем, когда он коснулся 88.48, минимума с августа 2010 года. Валюта также выросла на 0.2% против иены до 87.92.

Доходность эталонных десятилетних государственных ценных бумаг выросла на 8 пунктов или 0.08% до 3.68%. Сокращение было вторым в этом году, и оно продлило цикл смягчения, который начался в ноябре 2011 года, когда эталонная ставка была снижена с 4.75%. Сегодняшнее решение прогнозировалось 26 из 27 экономистов, опрошенных Bloomberg News, был лишь один несогласный с таким сценарием.

1. Соотношение цена/прибыль для S&P 500 несколько завышено, либо доходит до существенных завышений.

2. Традиционно ошибающиеся розничные инвесторы вкладывают деньги в фондовый рынок.

3. Маржинальный долг около рекордных уровней. Высокие уровни маржинального долга также предшествовали крахам на фондовом рынке в 2000 и 2008.

4. Гинденбург Омен повсюду. На прошлой неделе Гинденбург наблюдался четыре из пяти дней, и кластеры, как правило, добавляют веса к надежности индикатора.

5. «Доктор Дум» - Марк Фебер выступает с предупреждениями. Известный медведь Марк Фебер выступил с предупреждением на прошлой неделе на CNBC, предостерегая от потенциального краха в стиле 1987 года в ближайшие месяцы.

6. Коэффициент Тобина, как мера измерения долгосрочной стоимости, говорит о том, что S&P 500 на 53% переоценен.

7. Акции перекуплены и перетянуты на технической основе.

8. Зловещая неопределенность в отношении действий ФРС.

Красные флаги повсюду, так как глобальные финансовые рынки страдают от летней жары. Как и всегда, опасности идут рука об руку вместе с возможностями, и текущая среда также опасна, как и перспективна для прибыли. Селектор Уолл-Стрит находится в «зоне красного флага», означая бурную водную стихию впереди.

Менеджеры фондов ставят на европейское восстановление

По данным опроса менеджеров фондов, доверие инвесторов к Европе выросло в этом месяце до максимума за девять лет, подчеркивая сдвиг глобальных настроений в сторону от развивающихся рынков к развитому миру. Менеджеры европейских портфелей считают, что подавляющее большинство стран континента будут укрепляться в ближайшие 12 месяцев, значится в отчете Bank of America Merrill Lynch во вторник. Опасения в отношении жесткой посадки китайской экономики были значительно сильнее, чем опасения в отношении европейского суверенного долга или банковского кризиса.

Исследование вышло до релиза ВВП еврозоны в среду за три месяца по июнь, который, как ожидается, покажет, что регион выходит из своей худшей рецессии в истории. Разворот настроений подчеркивается ростом европейских акций. Испанский индекс Ibex вырос почти на 16% с минимума конца июня, тогда как FTSE Eurofirst 300 вырос на 11% за тот же период.

Тем временем, опрошенные по всему миру инвесторы, были наиболее бычьи настроены в отношении глобальных экономических перспектив с декабря 2009 года и сообщили о максимальном участии в европейских акциях с января 2008 года, по данным BofA Merrill Lynch. Покупки британских акций были на максимуме с декабря 2002 года. На контрасте, развивающийся рынок упал до минимума с декабря 2001 года. BofA Merrill Lynch опросил 229 менеджеров, под управлением которых в общей сумме находится 671 миллиард долларов.

РБА надёжней определяет китайское замедление

Стивен Инглендер в своем манхэттэнском офисе ждет комментариев по поводу китайской экономики от политиков и директоров в Сиднее, а не из Пекина. «У них есть прямой, непосредственный взгляд на спрос в Китае на товары и ресурсы, так что если они считают, что Китай продолжает замедление – я отнесусь к этому весьма серьезно», - сказал Инглендер, глава отдела стратегии Большой десятки Citigroup Inc. «Возможно, лучше иметь точное представление об ограниченном спектре китайского спроса, нежели о неопределенный взгляд на совокупный спрос».

Сомнения в отношении китайских данных концентрируют внимание на данных и заявлениях страны 3.5000 милями южнее – Австралии, китайского крупнейшего поставщика железной руды. РБА заявил 9 августа о том, что китайский рост маловероятно «вырастет достаточно сильно в ближайшие кварталы», тогда как премьер-министр Кевин Радд обозначил опасность китайского кредитного краха из-за китайского экономического управления.

Китайское правительство заявило в июне о том, что начнет расследование, чтобы убедиться в точных данных, предоставленных компаниями, пытаясь улучшить надежность статистики. Ли Кэцян, ставший премьером в этом году, по данным WikiLeaks 2010 года, заявил, что данные по ВВП в 2007 году были «искусственными» и «лишь для справки».

Мексика открывает свой энергетический сектор

Президент Энрике Пенья Ньето рассказал о планах по изменению мексиканской конституции и открытию крупнейшего энергетического сектора страны для иностранных инвесторов впервые за 75 лет; такой шаг может раскупорить миллиарды долларов инвестиций со стороны нефтяных магнатов, находящихся в поисках новых ресурсов. Его предложение по ослаблению контроля за Pemex, государственной нефтяной монополией, и приглашению компаний вроде ExxonMobil и Royal Dutch Shell является потенциально крупнейшим изменением с момента заключения Североамериканского соглашения по свободной торговле в 1994 году.

«Мексика стоит перед исторической возможностью», - сказал Пенья Ньето в телевизионном обращении из президентского дворца в Лос Пинос в Мехико. «Эта глубокая реформа может поднять уровень жизни многих мексиканцев». Пенья Ньето заявил о том, что хочет изменить 27 статью конституции, которая запрещает контракты с частным сектором, а также 28 статью, которая ограничивает мексиканский энергетический сектор. Законопроект, который должен быть одобрен конгрессом, предлагает участие в прибыли, а не раздел производства.

Левая партия революционных демократов заявила, что не поддержит конституционные изменении, однако правящая партия Пенья Ньето и консерваторы, которые в прошлом месяце рассказали о собственной амбициозной энергетической программе, получат две трети, необходимые в сенате для поддержки реформы.

Всё больше сомнений в силе американского доллара

Доллар падал, так как инвесторы начали задаваться вопросом в отношении силы американского экономического восстановления, которое питало ралли доллара в первом полугодии 2013 года. Индекс доллара WSJ, как мера измерения курса доллара против семи наиболее крупных валют, упал на 4% за прошедший месяц и пробил семинедельный минимум в пятницу. Перед распродажей, которая началась после того, как доллара превысил трехлетний максимум в начале июля, американский доллара вырос на 8.3% за год.

Изменение во взглядах о том, когда ФРС может начать сворачивать политику легких денег, доставшуюся в наследство после финансового кризиса, может стоять за словами менеджеров фондов. Многие инвесторы устремились к доллару в начале года, надеясь на то, что восстановление роста в США может толкнуть ФРС к сворачиванию программы закупок активов, в рамках которой в экономику вкачивалось более 85 миллиардов долларов ежемесячно.

Не только лишь перспектива остановки печатного станка повышает стоимость доллара, позитивный сигнал американской экономики также придал доллару дополнительный импульс за счет привлечения средств извне, говорят аналитики. Инвесторы сократили ставки на рост доллара на 49% до 21.7 миллиардов долларов с конца мая. Их количество превысило максимальный уровень уже к 2007 году, когда Комиссия по срочной биржевой торговле США впервые начала отслеживать данные. Эта цифра отражает количество чистых инвесторских позиций на фьючерсных рынках.

Развивающийся мир теряет тягу

Импульс в глобальной экономике смещается от развивающихся экономик, которые были локомотивом во время финансового кризиса, в сторону развитых. Впервые с середины 2007 года развитые экономики, включая Японию, США и Европу внесли больший вклад в рост глобальной экономики размером 74 триллиона долларов, чем развивающиеся страны (Китай, Индия и Бразилия).

Данные изменения могут перевернуть мир потоков капитала, где корпорации строили свои прогнозы на надеждах на развивающиеся рынки. Среди движущих сил возрождения: восстановление Японии, которая в течение многих лет была слабым звеном глобальной экономики. Японская экономика выросла на 2.6% в годовом исчислении в прошлом квартале, сообщило правительство утром в понедельник, что медленнее 3.8% в первом квартале, однако и это существенные изменения после многих лет стагнации.

Восстановление американской экономики показало себя устойчиво, хотя и слабо. Экономика Европы, по оценкам, несколько выросла в последнем квартале после долгой рецессии, как должны показать новые отчеты на этой неделе. В тоже время, локомотивы развивающегося мира – Бразилия, Россия, Индия и Китай откатились назад после последних «звездных» лет. МВФ прогнозирует, что глобальная экономика вырастет на 3.3% в этом году в сравнении с 3.2% в 2012 году и 4% в 2011 году.

Хедж-фонды ограничивают ставки на золото из-за спекуляций в отношении стимулов

Хедж-фонды сокращают ставки на золото сильнее всего с июня, несмотря на спекуляции о том, что ФРС начнет сворачивать ежемесячные закупки бондов. Управляющие фондов сократили свои длинные позиции на 27% до 48,103 фьючерсов и опционов к 6 августа, показывают данные комиссии по срочной биржевой торговле (CFTC). Активы коротких контрактов выросли на 26%. Чистые бычьи ставки среди 18 сырьевых товаров упали на 19% - это минимальный уровень с марта.

Золото скатилось в медвежий рынок в апреле, когда некоторые инвесторы потеряли веру в этот металл, как безопасный актив, а инфляция не стала расти, несмотря на беспрецедентную печать денег центральными банками. Чарльз Эванс, Сандра Пьянальто и Ричард Фишер, региональные президенты ФРС Чикаго, Кливленда и Далласа, заявили на прошлой неделе о том, что политики могут быть близки к сворачиванию закупок долгов и восстановления рынка труда. Заявки на пособия по безработице в США падали четыре недели по 3 августа до минимума с ноября 2007 года.

«Мы ожидаем, что глобальная инфляционная среда останется приглушенной, так что мы не будем торопиться с покупкой золота», - заявил Джим Расселл, ведущий фондовый стратег, который помогает контролировать около 110 миллиардов долларов. «Инфляция разошлась с ожиданиями, и вряд ли вернется к ним».

Японский рост замедлялся во втором квартале, усиливая неопределенность в отношении налога c продаж

Экономика Японии росла медленнее ожиданий во втором квартале, что дает карты в руки тем, кто хочет отсрочки запланированного увеличения налога на продажи, даже притом что правительственный долг вырос за последнее время превысил 1.000 триллионов иен (10.4 триллиона долларов). Капитальные затраты неожиданно падали шестой квартал подряд, что можно считать признаком того, что компаниям еще предстоит увеличить расходы, несмотря на хороший настрой за счет рефляционной политики премьер-министра Синдзо Абэ в первом полугодии 2013.

Третья экономика в мире росла в годовом исчислении на 2.6% в апреле-июне, что стало третьим кварталом роста подряд, однако показатели оказались ниже прогноза в 3.6%, а также произошел пересмотр в сторону понижения на 3.8% в первом квартале. Индекс Nikkei 225 упал до шестинедельного минимума на фоне более слабых данных, тогда как аналитики заявляют, что доверие пострадало из-за сочетания из слабых капиталовложений и ожидаемого увеличения налога на продажи, повлиявшего на потребление.

Абэ был выбран в декабре на фоне предложения агрессивных фискальных и монетарных стимулов для оживления японской экономики. Немедленный эффект Абэномики вылился в резкое ослабление иены, рост акций и исключительно сильное личное потребление в начале 2013 года, однако остаются вопросы в отношении третьего этапа - структурных реформ. Госдолг превысил 1 квадрильон иен – или 1.000 триллионов впервые в июне, как показали данные министерства финансов, подчеркивая необходимость повышения налогов или получения новых доходов.

Почему еврозона развалится

С момента создания евро в 1999 году затраты на немецкую рабочую силу выросли менее чем на 13% в сумме. В это же время стоимость греческой, испанской и португальской рабочей силы выросла на 20-30%, итальянская даже больше. Неудивительно, что Германия сейчас сталкивается с профицитом текущего счета в 6% от ВВП, тогда как Греция, Италия, Португалия и Испания просто голые.

Экономическая теория в основе создания евро заключалась в том, что единая валюта не может быть девальвирована членами, что гармонизирует силы. Есть лишь очень небольшое количество вариантов развития.

Во-первых, «жесткая экономия периферии» окончится успехом.

Во-вторых, периферия продолжит стагнировать. Безработица сейчас составляет 22% в Греции, 24% в Испании, 18% в Португалии, 15% в Ирландии и 10% в Италии.

Третий вариант достаточно маловероятен, однако нужно о нем упомянуть. Германия и другие северяне могут пойти по пути экспансионистской политики, смягчив агонию юга. Альтернативно они могут продолжить субсидировать периферию в течение неопределенного времени.

Четвертый вариант: одна или несколько стран выходят из евро.

Я бы поставил на четвертый вариант. Развитие событий, возможно, ускорится, тем не менее, мы не можем определить конкретные сроки распада евро. Однако существуют пределы помощи.

Билл Гросс говорит заниматься бондами

Билл Гросс хочет сообщить вам нечто важное по поводу долгового рынка. На самом деле, «это, возможно, самое важное концептуальное изменение, о котором я писал в своих инвестиционных прогнозах.

«Бонды страдали последние несколько месяцев, инвесторы в ценные бумаги беспокоятся, что представление о бондах, как классе активов, изменится, тогда как исторически этот актив обеспечивал наиболее надежный доход и стабильно рос. Однако в данный момент на фоне 3-4% доходности за два месяца – инвесторы задаются вопросом о том, станут ли бонды «пулеметом новой эры»».

Инвесторам в ценные бумаги следует искать альтернативные формы «керри», способа, который даст больше инструментов для совершения регулярных платежей по долгам. Сейчас у нас происходит адаптация: выход из долгового бычьего рынка, который, как сказал Гросс, закончился в конце апреля, инвесторам придется лавировать между различными типами рисков, которые формируют собой керри-трейд. Его прогноз: «Если перспективы посредственные, в портфелях окажется слишком много рисковых активов. Если перспективы неплохи, объема сделок не хватит. Если мы будем иметь это в виду, а также прогнозировать это, все пойдет хорошо». «Неограниченные стратегии, альтернативные активы и акции будут гибким выбором для динамики будущей среды. Мы хотим продолжить управлять ими. Не сдавайтесь по бондам. Гибкие менеджеры по бондам смогут сориентироваться».

Приглушенная китайская инфляция оставляет пространство для новых стимулов

Инфляция в Китае оставалась приглушенной в июле, тогда как заводские отпускные цены падали 17-ый месяц подряд, давая премьеру Ли Кэцяну возможности для усиления стимулов в случае углубления экономического спада. Индекс потребительских цен вырос на 2.7% в июле по сравнению с прошлым годом, сообщило Бюро национальной статистики Пекина. Это меньше, чем 2.8% Bloomberg News и правительственных 3.5% за год. Цены производителей упали на 2.3% после 2.7% падения в прошлом месяце.

Отчет отражает тот факт, что замедление роста привело вторую экономику в мире к наиболее медленному росту за 23 года. Китай в прошлом месяце заявил о том, что Bank of America Corp. призывал к «небольшим стимулам» вместе с реформами, включающими призыв более 1.400 компаний в 19 секторах сократить чрезмерные производственные мощности в этом году.

Индекс Shanghai Composite вырос на 0.2% по состоянию 10:53 по местному времени. Данные бюро статистики должны выйти сегодня в 13:30 по июльскому производству и розничным продажам, а также по инвестициям в основные средства. ЦБ опубликует данные по кредитованию и денежному обеспечению в течение следующей недели.

ФРС: рост потребительского кредитования в июне

Американцы занимали в июне больше на покупку машин и брали больше, однако весьма скромно пользовались кредитными картами, что говорит о том, что они по-прежнему опасаются брать на себя долги. Потребители увеличили займы на 13.8 миллиардов долларов в июне с мая до скорректированных на сезонные факторы 2.85 триллионов долларов, заявила ФРС в среду в ежемесячном отчете по потребительскому кредитованию.

Категория, которые включает в себя кредитные карты, просела на 2.7 миллиарда долларов в июне. Это происходит следом за ростом в 6.4 миллиарда долларов в мае. До сих пор общее кредитование по кредитным картам оставалось на 16.5% ниже июльского пика 2008 года. Займы на авто и студенческие кредиты выросли на 16.5 миллиардов долларов в июне. Этот рост повысил общее потребительское кредитование до рекордных уровней за все время с июня 2011-го, кроме одного месяца.

С января 2011 года количество студенческих и автомобильных кредитов выросло на 312.6 миллиардов долларов. За тот же период 2.5 года кредитование по кредитным картам выросло лишь на 16 миллиардов долларов. Рост кредитования по кредитным картам может усилить потребительское кредитование, которое составляет около 70% экономической активности. Однако многие потребители не решались брать долги с высокими ставками.

Банк Англии связывает процентные ставки с падением безработицы

Радикальная политика «указания направления», которая никогда не практиковалась в Британии, которая будет использоваться новым председателем ЦБ, обещает сохранять ставки, пока официальная безработица не упадет с текущего уровня в 7.8% до 7%. Карни заявил, что это означает, что более 750.000 новых рабочих мест должно быть создано до конца 2016 года, чтобы ставки вновь росли.

Обещание пришло, несмотря на большие улучшения в перспективах для страны. Прогноз на рост в этом году был обновлен с 1.2% до 1.4%, на следующий год с 1.7% до 2.5%. Это отражает недавнее улучшение экономических данных, «возрождение восстановления сейчас идет полным ходом», - говорит Карни, ссылаясь в основном на рост потребительских расходов.

Тем не менее, рынки отреагировали, будто стимулы убрали. Фунт вырос почти на 1.5 цента против доллара до $1.55, а доходность ценных бумаг также подросла до 2.481%, несмотря на снижение американского государственного долга. Кристофер Вецио, валютный аналитик DailyFX, заявил: «Вопреки ожиданиям, инфляционный отчет Банка толкнул фунт вверх. Банк звучал существенно менее мягко, чем ожидалось, и стратегия управления ожиданиями, похоже, имеет под собой весьма ястребиную основу». Банк подчеркнул, что сохранит количественное смягчение на уровне 375 миллиардов фунтов до конца 2016 года, а также может увеличить его, если восстановление зайдет в тупик.

Падение австралийской занятости – удар по переизбранию Радда

Австралийские работодатели неожиданно сокращали рабочие места в июле, и уровень безработицы оставался практически на четырехлетнем максимуме, что подрывает шансы на победу Кевина Радда на выборах. Количество занятых упало на 10.200, показали данные Бюро статистики в Сиднее сегодня. Это контрастирует со средней оценкой на рост в 5.000 по результатам опроса 24 экономистов. Уровень безработицы оставался на уровне 5.7%, так как меньшее количество людей искали работу.

Данные подчеркивают сложности, с которыми сталкивается Радд на новых выборах, которые пройдут 7 сентября. Председатель ЦБ Гленн Стивенс прогнозирует более слабый рынок труда и рост ниже тренда, а также он сократил основную ставку овернайт на 2.25 процентных пункта с конца 2011 года, включая четверть процента сокращения в этом месяце до рекордного минимума в 2.5% из-за спада ресурсного бума.

Осси упал до 90.10 центов по состоянию на 12:18 в Сиднее с 90.17 перед публикацией данных. Трейдеры усилили ставки на то, что РБА сохранит ставки неизменными в следующем месяце до 81% с 79% вчера, опираясь на данные по свопам, собранным Bloomberg. Количество рабочих мест с полной занятостью упало на 6.700 в июле, частичная занятость упала на 3.500, как показал сегодняшний отчет. Доля рабочей силы к числу трудового актива в Австралии упала до 65.1% в июле с 65.3% месяцем ранее.

Председатель Банка Англии Марк Карни обозначит направление процентных ставок

Новый председатель Банка Англии Марк Карни должен рассказать британцам в среду больше о вероятном будущем процентных ставок и стимулов, а также восстановлении, которое демонстрирует признаки укрепления. Сити ожидает, что канадский банкир начнет задавать определенные пороги и цели, которые нужно будет преодолеть перед повышением ставок с рекордных минимумов.

Есть надежда на то, что подробности дадут бизнесу и потребителям необходимую ясность по направлению процентных ставок, что поддержит восстановление. Новые данные во вторник указали на наиболее широкий рост производства за десятилетия, дальнейшие улучшения на рынке труда, появились оценки на рост в экономике в целом.

Цены на жилье тем временем вновь росли в июле, в прошлом квартале рост составил 0.9%, по данным индекса Halifax. Шестой месяц подряд роста привели к тому, что цены за три месяца по июль выросли на 4.6% в сравнении с тем же периодом годом ранее, что говорит о наиболее быстром росте с августа 2010. Тем временем, предложение на низком уровне, запасы непроданной недвижимости ниже уровня предшествующего года. Правительственные схемы, например, схема финансирования и кредитования, а также помощь в покупке могут также подогреть спрос.

Американские акции падают вместе с золотом и нефтью, тогда как евро укрепляется

Американские акции упали сильнее всего с июня, так как розничные продавцы выпустили разочаровывающие результаты для инвесторов, тогда как улучшение торговых данных питали опасения, что ФРС может начать сворачивать программу закупок бондов в этом году. Евро вырос на фоне отчетов, сигнализирующих о том, что европейские экономики восстанавливаются.

Индекс S&P 500 потерял 0.6% до 1,697.37 по состоянию на 16 часов в Нью-Йорке и упал сильнее всего с 24 июня. Индекс Stoxx Europe 600 компенсировал более ранние убытки на 0.4%. Десятилетние казначейские ценные бумаги отыграли убытки, доходность выросла более чем на один пункт на уровне 2.64%, США продали 32 миллиарда долларов в виде трехлетних ценных бумаг. Евро вырос на 0.4% до $1.3310. Нефть упала на 1.2%, развернувшись после роста. Фьючерсы по золоту потеряли 1.5%, падая шестой раз подряд, что стало наиболее длинным падением за 11 месяцев.

Американский торговый дефицит сузился сильнее, чем прогнозировалось в июне, до минимального уровня с октября 2009 года, так как импорт сырой нефти упал, и американские компании больше поставляли за границу, что побудило Goldman Sachs Group Inc. и Barclays Plc повысить свои оценки экономического роста на второй квартал. Два чиновника ФРС дали понять сегодня, что возможны сокращения стимулов ЦБ.

Эванс считает, что сворачивание нужно начинать во втором полугодии

Экономические основы «на самом деле улучшаются», позволяя ЦБ США начать замедление темпов закупок активов до конца года, заявил голосующий чиновник ФРС во вторник. Чарльз Эванс, президент ФРС Чикаго, заявил журналистам о том, что он ожидает, что рост во втором полугодии ускорится до 2.5% в годовом исчислении с ничтожного 1% прошедшие три квартала, и превысит 3% в 2014 году.

На основе прогноза, ЦБ «вполне вероятно» будет замедлять программу ежемесячных закупок размером 85 миллиардов долларов «позже в этом году», - говорит Эванс. Президент ФРС Чикаго заявил, что не может в точно спрогнозировать, после которого заседания ЦБ может начать сворачивание. В рамках этого прогноза ФРС может начать сворачивание «в несколько этапов», и, вероятно, закончит, когда уровень безработицы упадет до 7% в середине 2014 года.

Тут трудно прогнозировать, ремарки Эванса тесно пересекаются с комментариями председателя ФРС Бернанке, который заявил, что ФРС, вероятно, начнет сворачивать программу в этом году, однако этот курс планировался ранее. Эванс – один из более голубиных членов комитета, и имеет право голоса в этом году. Его комментарии подтверждают, что существуют несколько высокопоставленных чиновников ЦБ, выступающих за сохранение адаптивной политики.

ФРС нужно ограничить QE в сентябре, но стоит остерегаться рыночного хаоса

ФРС все ближе к сокращению массивной программы закупок после падения уровня безработицы в прошлом месяце, заявил высокопоставленный чиновник ФРС, добавив, что он хочет, чтобы сворачивание началось осенью. ЦБ США покупает долгосрочные ценные бумаги на 85 миллиардов долларов ежемесячно для того, чтобы сохранить на низком уровне процентные ставки и придать импульс найму и инвестициям. Председатель ФРС Бернанке заявил в июне, что ФРС, вероятно, может начать сокращать программу позже в этом году, а закончить к середине 2014 года, когда безработица, вероятно, составит около 7%.

«Довольно четко обозначив свою позицию, опираясь на снижение уровня безработицы до 7.4%, я бы сказал, что комитет ФРС сейчас стал ближе к сокращению закупок при условии, что это правильный момент для начала сокращения закупок, при условии, что не будет разворота экономического импульса в ближайшие месяцы», - сказал президент ФРС Далласа Ричард Фишер.

Отчет правительства в пятницу показал, что уровень безработицы в прошлом месяце упал до 7.4%. Отчет вышел через два дня после того, как ФРС окончил регулярное заседание, на котором не было внесено каких-либо изменений в программу закупок, и не давал каким-либо образом понять, что ЦБ приближается к сокращению. Программа помогла удержать на плаву рынок жилья и государственный фондовый рынок. Однако ошибочное мнение о том, что закупки можно продолжать вечно может способствовать неверному распределению капитала, так что очень важно, что общественность знала, что закупки не продлятся вечно.

Почему керри-трейда не даёт результатов на форекс

Некоторые инвесторы помнят, какой разразился кризис в прошлый раз, когда Бен Бернанке впервые заявил о том, что ФРС может ограничить закупки бондов в этом году. Однако этого не помнит валютный рынок. Валютный керри-трейд – это способ для инвесторов получить прибыль от разницы процентных ставок путем займов в валютах с низкой доходностью и использования их для покупки активов, номинированных в высокодоходных валютах. Так было с низкодоходной иеной в течение многих лет. Однако когда в мае стали появляться опасения, что ФРС может начать замедлять ежемесячные закупки в 85 миллиардов долларов, торговля развалилась. Бернанке «усугубил» эти страхи, когда заявил членам конгресса в мае в том, что ЦБ может начать замедлять эти закупки «в течение следующих нескольких заседаний», - писали Анкит Сахни и Иенс Нордвиг из Nomura.

Конец мая и первая половина июня был особенно тяжелым периодом для керри-трейда с иеной из-за опасений в отношении ФРС, совпавших со снижением Nikkei и ростом иены против доллара, заявил Нордвиг, глава валютных стратегий G10. Короткие позиции по иене – это ставка, означающая, что стоимость валюты будет падать. «Все чаще рыночные прогнозы были связаны с сокращением темпов закупок активов в конце 2013 года. Это привело к росту рисков и волатильности, что вызвало существенный спад керри-трейда. Однако размер снижения существенно различается среди активов», - писали аналитики Nomura.

Посмотрите на график ниже, чтобы увидеть разрыв между производительностью керри-трейда валют развивающегося рынка (серая линия) и американскими высокодоходными бондами (пурпурная линия) на основе индексов фирмы. Высокодоходная торговля предполагает покупку высокодоходного долга и короткие позиции по долгам инвестиционного уровня:

Осси в состоянии ралли после решения РБА сократить ставку до рекордного минимума

Австралийский доллар рос после решения ЦБ сократить ставку до рекордного минимума и заявил, что валюта остается сильной. Стоимость австралийских долгов падала после того, как РБА сократил основную ставку овернайт на четверть процента до 2.5%, что является максимальным уровнем среди ЦБ развитых стран, а также Новой Зеландии. Австралийский доллар потерял 11% с начала 2013 года по вчерашний день, что стало наиболее резким падением среди десяти валют развитых рынков, отслеживаемых Bloomberg Correlation Weighted Indexes.

«Они не сказали, что осталось еще пространство для снижения ставок», - сказал Дэвид Форрестер, сингапурский первый зампред Macquarie Bank Ltd. Австралийский доллар вырос на 0.3% до 89.55 центов по состоянию на 14:42 в Сиднее по сравнению со вчерашним днем, когда он коснулся 88.48, минимума с августа 2010 года. Валюта также выросла на 0.2% против иены до 87.92.

Доходность эталонных десятилетних государственных ценных бумаг выросла на 8 пунктов или 0.08% до 3.68%. Сокращение было вторым в этом году, и оно продлило цикл смягчения, который начался в ноябре 2011 года, когда эталонная ставка была снижена с 4.75%. Сегодняшнее решение прогнозировалось 26 из 27 экономистов, опрошенных Bloomberg News, был лишь один несогласный с таким сценарием.

http://blog.fxpro.ru/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба