На прошедшей неделе на мировых фондовых площадках продолжился рост. Индекс MSCI World прибавил еще 2% к своей капитализации и достиг максимума с мая текущего года. Главным позитивным фактором для инвесторов в начале недели стало значительное ослабление политической напряженности на Ближнем Востоке. Б. Обама в понедельник заявил о том, что он принял решение отложить военный удар по Сирии и согласиться на предложения России по политическому урегулированию конфликта. При этом сирийские власти выразили готовность передать химическое оружие под контроль международного сообщества, а также подписали конвенцию ООН по нераспространению химического оружия. И хотя госсекретарь США Д. Керри в четверг заявил о том, что он не до конца уверен, что Сирия выполнит все условия по химическому оружию, и не исключает полностью вероятность ударов по Дамаску, сирийская тема, вероятно, уйдет с повестки дня, по крайней мере, на ближайшие недели.

Снижение политических риской вызвало резкий рост спроса на рисковые активы, при этом индексы волатильности значительно понизились. Стоимость золота обвалилась почти на 6% до минимума конца июля, заметно понизились цены на нефть, хотя и остались на высоком для среднесрочного периода уровне. Между тем, ближе к концу недели на рынках акций развились коррекционные настроения – вероятно, инвесторы вспомнили о том, что уже через несколько дней состоится заседание ФРС, на котором может быть объявлено о начале процесса сокращения программ количественного стимулирования.

Макроэкономической информации на прошедшей неделе выходило мало. Япония пересмотрела со значительным повышением оценку динамики ВВП во 2-м квартале, а Китай опубликовал сильные данные по экспорту, розничным продажам и промпроизводству за август. При этом китайские власти заявили о своей уверенности в том, что поставленная ими цель по росту национальной экономики в текущем году на 7.5% будет достигнута. Еще одним позитивным моментом стал дальнейший рост индекса стоимости фрахта Baltic Dry. Показатель за неделю вырос почти на 20% до максимума с начала 2012 г. (Рис. 1), что говорит о продолжающейся активизации транспортных перевозок в мире и также свидетельствует об улучшении ситуации в глобальной экономике. На этом фоне наблюдалось заметное улучшение отношения инвесторов к активам развивающихся стран, выразившееся в существенном укреплении курсов их валют (особенно российского рубля и бразильского реала), а также росте их рынков акций. Так, индекс MSCI Emerging Markets продемонстрировал опережающий рост, увеличившись за неделю на 3.6%.

Некоторым разочарованием для инвесторов стали данные по промышленному производству в Еврозоне, которое в июле снизилось значительно сильнее прогнозов. Это говорит о том, что, несмотря на наметившиеся определенные улучшения, экономика региона продолжает сталкиваться со значительными трудностями. В то же время опубликованные ранее сильные данные августовских индексов PMI по ведущим странам региона позволяют рассчитывать на то, что ситуация в промышленном секторе валютного блока в ближайшие месяцы будет улучшаться.

Евросоюз

Европарламент в четверг принял законопроект, согласно которому ЕЦБ получит роль главного надзорного органа над деятельностью большинства европейских банков. Предполагается, что европейский ЦБ получит такие полномочия с октября следующего года после проведения стресс-тестов банков. Под юрисдикцию единого банковского регулятора попадут 150 крупнейших банков Еврозоны, которые покрывают 80% банковских активов в 17 странах Европы. Государства-члены ЕС, не входящие в зону евро, позже смогут присоединиться к данному механизму. Как ожидается, уже к середине октября ЕЦБ разработает план действий согласно принятому механизму надзора.

Единая структура контроля в банковском секторе Старого Света представляет собой первый этап на пути создания европейского банковского союза. Данный механизм предназначен для того, чтобы надзор за банками и их спасение в случае кризиса стали прерогативой наднациональных институтов, а не местных финансовых регуляторов. Напомним, что крупные потери банков в прошлом влекли за собой огромный ущерб для финансов государств Еврозоны, что вынудило, в частности, Ирландию и Кипр обращаться за помощью к международным кредиторам.

Потребительские цены в Германии в августе увеличились на 1.5% г/г и не изменились относительно июля, что совпало с предварительными оценками и прогнозами экспертов. При этом августовские темпы инфляции в стране в годовом выражении оказались самыми слабыми с апреля. Цены на продукты питания в ФРГ снизились в прошлом месяце на 0.8% г/г, одежда и обувь подорожали на 1.5% г/г, стоимость электроэнергии не изменилась. Согласно прогнозу Бундесбанка, потребительская инфляция в Германии в этом году составит в среднем 1.6%, в 2014 г. – 1.5%.

Промышленное производство в Еврозоне в июле снизилось на 1.5% м/м, что стало самым существенным месячным падением с сентября прошлого года. В годовом выражении промпроизводство сократилось на 2.1%. Оба показателя оказались значительно хуже прогнозов экономистов. Выпуск потребительских товаров длительного пользования (более трех лет) в Еврозоне в июле уменьшился на 2.2% м/м, средств производства − на 2.6% м/м. Выработка электроэнергии снизилась на 1.6% м/м. Среди 22 из 28 стран Евросоюза, по которым доступны данные за июль, рост промпроизводства в годовом выражении наблюдался в 11, снижение – также в 11. В Великобритании объем производства не изменился. Самое резкое сокращение зафиксировано в Ирландии (-8.7% г/г), самый значительный подъем − в Литве (+3.3% г/г).

США

По данным опроса Национальной ассоциации экономики бизнеса США (NABE), темпы роста американской экономики будут постепенно увеличиваться и достигнут 3% в 2014 г. Подъем ВВП в 3-м квартале 2013 г., как ожидается, составит 2.3% в пересчете на годовые темпы. Ситуация на рынке труда, по мнению респондентов, будет устойчиво улучшаться. Уровень безработицы в текущем году составит в среднем 7.5%, а в будущем году упадет до 7%. Темпы роста рынка труда ожидаются в среднем на уровне 189 тыс. рабочих мест в месяц в этом году и 199 тыс. рабочих мест в месяц − в 2014 г. Рынок труда, по оценкам экспертов, продолжит поддерживать рост экономики, хотя на подъеме цен на недвижимость может негативно отразиться повышение ставок по ипотеке. По данным опроса, цены на жилье в Штатах в 2013 г. вырастут на 6%, а в 2014 г. − только на 4.8%.

В 2013 г. на потребительских расходах негативно сказывается бюджетный секвестр, однако в следующем году образуется более благоприятный тренд. Экономисты полагают, что потребительские расходы в этом году вырастут на 2%, хотя майский прогноз предусматривал повышение на 2.3%. При этом для 2014 г. прогнозируется подъем показателя в 2.6%. Инфляция, как ожидается, останется низкой. По прогнозу экспертов, индекс потребительских цен повысится в 2013 г. на 1.3%, в 2014 г. − на 1.7%, что ниже установленного американским ЦБ целевого уровня для инфляции в 2%.

Респонденты с вероятностью в 45% ожидают начала сокращения программы покупки активов Федрезервом в части как гособлигаций, и ипотечных ценных бумаг. Вероятность сокращения объемов покупки только «трежериз» в 2013 г. оценивается в 20%, только ипотечных ценных бумаг − в 15%. Кроме того, респонденты указали на 19%-ную вероятность того, что программа в этом году изменяться не будет.

Страны Азии, Россия, развивающиеся рынки

Япония пересмотрела в сторону повышения оценку роста национальной экономики во 2-м квартале – согласно новым данным, показатель повысился на 3.8% к/к в годовом исчислении против ранее объявленных 2.6% к/к. Напомним, что в 1-м квартале ВВП страны вырос на 4.1 к/к. Таким образом, статистика подтверждает позитивное влияние программы премьер-министра С. Абэ, который считает, что экономика страны сможет выдержать запланированное на апрель следующего года повышение налога с продаж. Теперь в центре внимания будут комментарии представителей Банка Японии, так как пока непонятно, насколько большой пакет экономических стимулов необходим для того, чтобы уменьшить негативные последствия от повышения налога. Экономисты не исключают, что потребуется пакет в размере 5 трлн. иен ($50 млрд.).

Премьер Госсовета КНР Ли Кэцян считает, что китайская экономика в настоящее время переживает «решающий» этап реструктуризации. По его словам, «фундамент восстановления экономики еще не прочен, присутствует много неопределенных факторов». В то же время без структурных преобразований и модернизации Китай, по мнению Ли Кецяна, будет не в состоянии поддерживать экономический рост. Премьер пообещал, что власти КНР предпримут все усилия, чтобы стабилизировать рост и достичь цели повышения ВВП на 7.5% по итогам текущего года.

Ли Кецян указал на особенное значение реформ финансовой системы для экономики Поднебесной. Кроме того, премьер Госсовета заявил о намерении правительства страны улучшить отношения с иностранными фирмами, подчеркнув, что взаимодействие с транснациональными корпорациями будет строиться по той же схеме, что и с местными государственными предприятиями.

Объем промышленного производства в Китае в августе увеличился на 10.4% в годовом выражении против роста на 9.7% г/г в июле, превысив прогнозы. При этом рост показателя оказался самым высоким за последние 14 месяцев. Инвестиции в основные средства без учета сельских домохозяйств в августе выросли на 20.3%, что также оказалось немного лучше прогнозов. Розничные продажи в КНР в августе выросли на 13.4% г/г, несколько ускорившись с июльских 13.2% г/г. При этом потребительская инфляция в августе замедлилась до 2.6% в годовом выражении по сравнению с 2.7% г/г в июле.

Экспорт Китая в августе вырос на 7.2% г/г после роста на 5.1% г/г в июле, превысив прогноз. При этом экспорт в США увеличился на 6.1% г/г, а поставки в страны Ассоциации государств Юго-Восточной Азии, куда входят Индонезия, Малайзия, Таиланд и Сингапур, подскочили на 30.8% г/г. Импорт КНР в августе вырос на 7% в годовом выражении, тогда как в июле рост составлял 10.9% г/г. Как результат, положительное сальдо торгового баланса Поднебесной в августе выросло и достигло $28.5 млрд. по сравнению с $17.8 млрд. в июле, при этом показатель достиг самого высокого уровня с января.

Судя по макроданным за последние месяцы, правительство Китая все же сможет достичь темпов роста по итогам года на уровне 7.5%. Кроме этого, рынок ожидает от властей страны анонсирования новых мер по стимулированию экономики.

Согласно заявлению министр экономического развития А. Улюкаева, предложение его ведомства по заморозке роста тарифов на услуги естественных монополий в следующем году было поддержано на совещании у В. Путина. По словам министра, нулевая индексация затронет тарифы на газ и электроэнергию для промышленных предприятий и населения, а рост тарифов на железнодорожные перевозки будет заморожен только для грузовых перевозок, хотя нельзя исключать изменения этого решения. А. Улюкаев также добавил, что Минэкономразвития уже повысило прогноз по росту российской экономики в 2014 г. до 3% с учетом нулевой индексации, при этом ожидания по росту промышленного производства остались неизменными на уровне 2.2%, а прогноз по инфляции снизился до 4.6%.

По итогам недели индексы волатильности заметно снизились, цены «рисковых» активов выросли, хотя в последние дни наметилась нисходящая коррекция. Данных макроэкономической статистики выходило немного, при этом они носили смешанный характер. Финансово-политическая информация, поступавшая на рынок, указала на заметное снижение внешнеполитических рисков для инвесторов, хотя ближайшие дни они могут возрасти. Мы ожидаем умеренного снижения российских фондовых индикаторов на следующей неделе, при этом волатильность торгов может возрасти. В то же время мы сохраняем позитивный взгляд на перспективы динамики котировок акций первого и второго эшелонов рынка в среднесрочном периоде.

Татнефть

Событие. Татнефть опубликовала отчетность по МСФО за 1-е полугодие 2013 г. Добыча нефти предприятиями компании увеличилась на 0.2% г/г до 93.2 млн. баррелей, добыча газа – на 0.5% г/г до 463.4 млн. куб. м. Производство нефтепродуктов выросло на 10% г/г до 3.7 млн. тонн в связи с более высокой загрузкой НПЗ Танеко. Выпуск шин составил 6.4 млн. штук, не изменившись по сравнению с январем-июнем 2012 г. Во 2-м квартале производство нефти составило 46.9 млн. баррелей (+0.8% г/г), нефтепродуктов – 1.8 млн. тонн (-6.7% г/г).

Выручка компании в 1-м полугодии выросла на 3.5% г/г до 304.5 млрд. руб., что объясняется, в основном, резким увеличением продаж нефтепродуктов в страны дальнего зарубежья (+97.4% г/г до 55.5 млрд. руб.) и внутри страны (+31.4% г/г до 41.5 млрд. руб.). Между тем, показатель EBITDA сократился на 1.2% г/г до 55 млрд. руб., при этом рентабельность по EBITDA уменьшилась на 0.8 п.п. до 18.1%. Чистая прибыль в отчетном периоде не изменилась г/г, оставшись на уровне 31.9 млрд. руб. Во 2-м квартале выручка Татнефти составила 150.1 млрд. руб. (+4.7% г/г), EBITDA – 26 млрд. руб. (+42.2% г/г), чистая прибыль – 14.9 млрд. руб. (+229.1% г/г).

Капвложения Татнефти в 1-м полугодии выросли на 25.4% г/г до 27.2 млрд. руб. Свободный денежный поток составил 19 млрд. руб. Чистый долг за первый шесть месяцев текущего года сократился на 47.6% до 29.9 млрд. руб., что соответствует соотношению Чистый долг/EBITDA на уровне 0.3.

Комментарий. Опубликованная отчетность Татнефти оказалась в целом неплохой, хотя и не дотянула до консенсус-прогноза по EBITDA и чистой прибыли. Благодаря неплохому контролю над затратами компании удается довольно успешно противостоять ухудшению внешней ценовой конъюнктуры на рынке нефти, в то же время она пока уступает другим российским нефтяникам по операционной эффективности. Так, по показателю EBITDA на баррель добычи во 2-м квартале ($18.7) Татнефть уступила Башнефти ($25.1), Лукойлу ($21.8) и Газпром нефти ($21.6), хотя и немного опередила Роснефть ($16.8). Несомненными позитивными моментами отчетности являются высокий свободный денежный поток, а также существенное сокращение долговой нагрузки. Мы ожидаем, что обнародованные финансовые показатели Татнефти будут оказывать умеренную поддержку котировкам акций компании в краткосрочной перспективе.

Трансконтейнер

Событие. Трансконтейнер представил результаты деятельности за 1-е полугодие 2013 г. по МСФО. Выручка компании увеличилась на 3.5% г/г до 18.2 млрд. руб., главным образом, за счет расширения операций в Казахстане, при этом доходы от операций внутри страны продолжили стагнировать (-1.8% г/г до 13.4 млрд. руб.). Между тем, показатель EBITDA сократился на 7.3% г/г до 4.9 млрд. руб., при этом рентабельность по EBITDA уменьшилась на 3.1 п.п. до 27.1%. Чистая прибыль в отчетном периоде составила 2.8 млрд. руб., что на 1.4% больше результата 1-го полугодия прошлого года.

Капвложения Трансконтейнера в 1-м полугодии снизились на 21% до 1.3 млрд. руб., свободный денежный поток при этом составил 2.3 млрд. руб. Как результат, чистый долг компании за первые шесть месяцев текущего года сократился на 38.8% до 3.5 млрд. руб., что соответствует соотношению Чистый долг/EBITDA на уровне 0.4.

Ранее Трансконтейнер уже публиковал операционные показатели за январь-июнь. Объем контейнерных перевозок подвижным составом компании снизился на 2.2% г/г до 701 тыс. ДФЭ, при этом объем доходных перевозок сократился на 2.0% г/г до 533 тыс. ДФЭ. В результате доля Трансконтейнера в общем объеме контейнерных перевозок железнодорожным транспортом в РФ сократилась до 47.7 % по сравнению с 50.1% в 1-м полугодии 2012 г. В то же время компании удалось улучшить показатели операционной эффективности: коэффициент порожнего пробега контейнеров снизился на 7.5 п.п. г/г до 30%, а коэффициент порожнего пробега платформ – на 1.5 п.п. г/г до 6.4%.

Комментарий. Опубликованные результаты Трансконтейнера за 1-е полугодие оказались в целом нейтральными, на уровне ожиданий. Несмотря на некоторое оживление рынка контейнерных перевозок в РФ во 2-м квартале, спрос в этом сегменте по-прежнему оставался слабым. При этом усиление конкуренции негативно отразилось на показателях прибыльности. В то же время рентабельность компании по EBITDA по-прежнему удерживается на довольно высоком уровне благодаря усилиям руководства по повышению эффективности бизнеса, выразившихся, в частности, в существенном снижении порожнего пробега контейнеров и платформ. Из позитивных моментов отчетности отметим неплохой свободный денежный поток, а также значительное сокращение долговой нагрузки. Мы не ожидаем существенного влияния данных отчетности на котировки акций Трансконтейнера.

Магнит

Событие. Магнит опубликовал данные по продажам за август 2013 г. Выручка компании увеличилась на 29.2% г/г до 48.9 млрд. руб. Магазины «у дома», которые приносят Магниту основные доходы, увеличили выручку на 24.2% г/г до 37.7 млрд. руб., выручка гипермаркетов выросла на 36.8% г/г до 9.1 млрд. руб. Наибольший рост выручки показали магазины «Магнит семейный» (более чем в 4 раза г/г) и магазины косметики (почти в 2 раза г/г), однако вклад этих сегментов в общий показатель выручки пока остается незначительным. За январь-август выручка Магнита выросла на 30.9% г/г 370.8 млрд. руб.

В августе Магнит открыл 70 магазинов «у дома» и 4 гипермаркета, при этом 3 магазина косметики было закрыто. За 8 месяцев текущего года было открыто 642 магазина шаговой доступности, 21 гипермаркет и 10 магазинов «Магнит семейный». Общая торговая площадь магазинов ритейлера на конец августа составила 2.815 млн. кв. м., увеличившись за год на 27.2%.

Комментарий. Представленные операционные показатели Магнита за август и 8 месяцев текущего года мы оцениваем позитивно. Компания продолжает оставаться безусловным лидером российского продуктового ритейла как по абсолютному показателю выручки, так и по темпам ее роста. Наблюдаемое некоторое помесячное замедление темпов повышения выручки объясняется эффектом высокой сопоставимой базы. При этом продолжающееся агрессивное расширение сети, на наш взгляд, позволит компании выполнить план менеджмента по темпам роста розничных продаж на текущий год на уровне 27-29%. Мы ожидаем, что обнародованные результаты будут оказывать умеренную поддержку котировкам акций Магнита в ближайшие дни.

Уралкалий

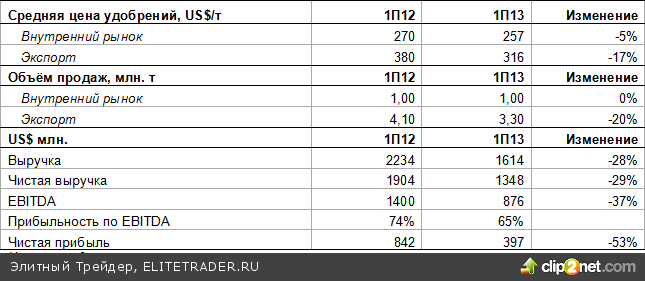

Событие. Уралкалий представил финансовые результаты за 1-е полугодие 2013 года. Чистая выручка компании составила $1.35 млрд., продемонстрировав падение на 29% г/г., причиной которого стало уменьшение объёмов реализации удобрений, а также цен. Внутренняя цена реализации в прошедшем периоде была ниже на 5% г/г, экспортная – на 17% г/г. Эти факторы оказали давление и на показатель EBITDA, который по итогам полугодия снизился до $876 млн. (-37% г/г). Рентабельность по данному показателю составила 65% (против 74% в 1-м полугодии 2012 года). Чистая прибыль Уралкалия за 6 месяцев составила $397 млн., что на 53% ниже соответствующего показателя 2012 года. По состоянию на конец июня чистый долг компании составлял $2.7 млрд., соотношение Чистый долг/EBITDA (LTM) – 1.5x.

Начало 2013 года было отмечено невысоким спросом со стороны основных потребителей химических удобрений, что было частично компенсировано подписанием контрактов с Индией и Китаем. Во 2-м квартале тенденция изменилась – спрос на калийные удобрения вырос, в значительной степени благодаря увеличению отгрузок в Бразилию (импорт поддерживался достаточно высокими ценами на зерновые, а также подготовкой фермеров к сезону внесения в 3-м квартале), Индию (где снижение курса рупии по отношению к доллару оказывает негативное влияние на импортеров) и Китай (с которым компания заключила опционный контракт по поставке 500 тыс.т. до конца 2013 года).

Ключевые моменты конференц-звонка:

• Уралкалий оставил прогноз по объёму производства на 2013 год без изменений − 10.5 млн.т;

• Менеджмент компании по-прежнему видит ценовой минимум на уровне $300/т;

• Подписание контрактов с Китаем на 2014 год ожидается в конце текущего года, с высокой вероятностью – в 4-м квартале;

• План компании по инвестициям на период до 2020 года сокращен более чем вдвое – до $2.3 млрд.

• Уровень производства к 2020 году предполагается увеличить до 15 млн.т.

Таблица 1. Производственные и финансовые показатели ОАО “Уралкалий”

Комментарий. Мы умеренно негативно оцениваем представленные результаты, однако считаем, что они вряд ли станут сюрпризом для участников рынка. После объявления о прекращении сотрудничества с БКК и смене приоритетов (с максимальной цены на максимальный объём реализации) рыночная доля компании снизилась с 22% в 1П12 до 17% в 1П13, что привело к снижению загрузки производственных мощностей, объёмов продаж и выручки. Уралкалий ожидает, что хороший спрос на удобрения сохранится до конца года, в качестве основных стран-драйверов указываются Северная Америка, Индия и Китай. Мы, однако, считаем, что существует риск того, что объём реализации по итогам года окажется ниже, на уровне 10 млн.т.

Дикси

Событие. Дикси представила данные по продажам за август 2013 г. Выручка ритейлера увеличилась на 24.1% г/г до 14.7 млрд. руб. Основную долю доходов принесли магазины «у дома». Розничная выручка в этом сегменте повысилась 42.1% г/г до 11.3 млрд. руб., что объясняется как органическим ростом, так и переводом под бренд Дикси магазинов, ранее принадлежавших сети Виктория. Продажи супермаркетов Виктория выросли на 28.6% г/г до 1.7 млрд. руб., а доходы дивизиона «Мегамарт» увеличились на 16.7% г/г до 1.3 млрд. руб. Всего за январь-август магазины Дикси заработали 116.1 млрд. руб., что на 23.2% больше, чем за аналогичный период 2012 г.

За 8 месяцев 2013 г. компания открыла 192 магазина (в июле – 163), из них 183 магазина «у дома», 40 магазинов было закрыто. Общая торговая площадь магазинов Дикси на конец августа составила 566.3 тыс. кв. м., что на 23% больше, чем год назад.

Комментарий. Мы оцениваем представленные результаты Дикси умеренно позитивно. Темпы роста выручки в августе ожидаемо повысились по сравнению с июнем и июлем, при этом компания заметно нарастила темпы открытия магазинов, что должно позитивно повлиять на динамику розничных продаж в ближайшие месяцы. В соответствии с планами продолжается ребрендинг магазинов сети Виктория. Мы ожидаем, что опубликованные августовские данные по продажам окажут некоторую поддержку акциям ритейлера в ближайшие дни.

ВТБ

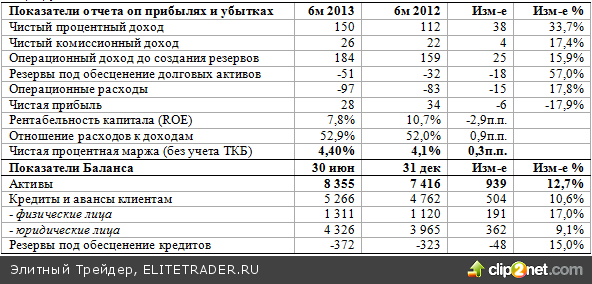

Событие. Группа ВТБ представила финансовые результаты по МСФО за 1-е полугодие 2013 г. Активы группы увеличились на 12.7% с начала года и составили 8 355 млрд.руб. Кредитный портфель вырос на 10.6%, значительный рост наблюдается в сегменте розничного кредитования – 17% до 1 311млрд.руб. Качество кредитного портфеля несколько снизилось под влиянием макроэкономической среды: доля неработающих кредитов в кредитном портфеле составила 5.5% против 5.4% на конец 2012 г. Средства клиентов также показали значительную положительную динамику. Показатели достаточности капитала с начала года и с конца первого квартала увеличились, достигнув 11% по капиталу 1 уровня и 15.1% по общему капиталу благодаря завершению дополнительного выпуска акций в мае 2013 г.

Чистый процентный доход ВТБ вырос на 33.7% г/г и составил 150 млрд.руб. в 1-м полугодии благодаря в основном росту розничного кредитования. Рост чистого комиссионного дохода составил 17.4% до 26 млрд.руб., главным образом благодаря розничному и транзакционному бизнесам. Значительно увеличилась статья расходов на резервы под обесценение кредитного портфеля, составив в 50.7 млрд.руб. по сравнению с 32.3 млрд.руб. в 1-м полугодии прошлого года, причем, во 2-м квартале резерв был создан на 30% больше, чем в 1-м квартале. Рост операционных расходов довольно значителен – на 17.8% г/г до 97 млрд.руб., что обусловлено преимущественно затратами по ключевым бизнесам группы. По итогам полугодия ВТБ получил чистую прибыль в размере 28 млрд.руб., что на 17.9% ниже показателя аналогичного периода 2012 г.

Млрд.руб.

Комментарий. Результаты второго квартала оказались хуже консенсус-прогноза по чистой прибыли вследствие большего, чем ожидался, объема резервирования; около 58% резерва относится к корпоративным заемщикам. В остальном показатели близки к прогнозным, причем позитивно выглядит рост операционного дохода до создания резервов. Небольшое снижение уровня чистой процентной маржи и рентабельности капитала по сравнению с 1-м кварталом, рост отношения операционных расходов к доходам, а также ухудшение качества кредитного портфеля и рост стоимости риска до 1.8% (1.4% в 1-м полугодии 2012 г.) пока являются негативными факторами при оценке привлекательности акций ВТБ. Повышение уровня достаточности капитала ожидаемо, но оказалось несколько ниже прогнозируемого. Тем не менее ВТБ не ожидает дальнейшего роста резервирования по кредитам и сохраняет ранее озвученный прогноз по чистой прибыли на уровне 100 млрд.руб., делая ставку на рост розничного кредитного портфеля выше 30% и корпоративного на 15-20% в 2013 г., также во второй половине года ожидается снижение стоимости риска до 1.5%. Сохранение прогнозов выглядит весьма оптимистичным и может оказать краткосрочную поддержку акциям ВТБ после существенного снижения последних дней.

Снижение политических риской вызвало резкий рост спроса на рисковые активы, при этом индексы волатильности значительно понизились. Стоимость золота обвалилась почти на 6% до минимума конца июля, заметно понизились цены на нефть, хотя и остались на высоком для среднесрочного периода уровне. Между тем, ближе к концу недели на рынках акций развились коррекционные настроения – вероятно, инвесторы вспомнили о том, что уже через несколько дней состоится заседание ФРС, на котором может быть объявлено о начале процесса сокращения программ количественного стимулирования.

Макроэкономической информации на прошедшей неделе выходило мало. Япония пересмотрела со значительным повышением оценку динамики ВВП во 2-м квартале, а Китай опубликовал сильные данные по экспорту, розничным продажам и промпроизводству за август. При этом китайские власти заявили о своей уверенности в том, что поставленная ими цель по росту национальной экономики в текущем году на 7.5% будет достигнута. Еще одним позитивным моментом стал дальнейший рост индекса стоимости фрахта Baltic Dry. Показатель за неделю вырос почти на 20% до максимума с начала 2012 г. (Рис. 1), что говорит о продолжающейся активизации транспортных перевозок в мире и также свидетельствует об улучшении ситуации в глобальной экономике. На этом фоне наблюдалось заметное улучшение отношения инвесторов к активам развивающихся стран, выразившееся в существенном укреплении курсов их валют (особенно российского рубля и бразильского реала), а также росте их рынков акций. Так, индекс MSCI Emerging Markets продемонстрировал опережающий рост, увеличившись за неделю на 3.6%.

Некоторым разочарованием для инвесторов стали данные по промышленному производству в Еврозоне, которое в июле снизилось значительно сильнее прогнозов. Это говорит о том, что, несмотря на наметившиеся определенные улучшения, экономика региона продолжает сталкиваться со значительными трудностями. В то же время опубликованные ранее сильные данные августовских индексов PMI по ведущим странам региона позволяют рассчитывать на то, что ситуация в промышленном секторе валютного блока в ближайшие месяцы будет улучшаться.

Евросоюз

Европарламент в четверг принял законопроект, согласно которому ЕЦБ получит роль главного надзорного органа над деятельностью большинства европейских банков. Предполагается, что европейский ЦБ получит такие полномочия с октября следующего года после проведения стресс-тестов банков. Под юрисдикцию единого банковского регулятора попадут 150 крупнейших банков Еврозоны, которые покрывают 80% банковских активов в 17 странах Европы. Государства-члены ЕС, не входящие в зону евро, позже смогут присоединиться к данному механизму. Как ожидается, уже к середине октября ЕЦБ разработает план действий согласно принятому механизму надзора.

Единая структура контроля в банковском секторе Старого Света представляет собой первый этап на пути создания европейского банковского союза. Данный механизм предназначен для того, чтобы надзор за банками и их спасение в случае кризиса стали прерогативой наднациональных институтов, а не местных финансовых регуляторов. Напомним, что крупные потери банков в прошлом влекли за собой огромный ущерб для финансов государств Еврозоны, что вынудило, в частности, Ирландию и Кипр обращаться за помощью к международным кредиторам.

Потребительские цены в Германии в августе увеличились на 1.5% г/г и не изменились относительно июля, что совпало с предварительными оценками и прогнозами экспертов. При этом августовские темпы инфляции в стране в годовом выражении оказались самыми слабыми с апреля. Цены на продукты питания в ФРГ снизились в прошлом месяце на 0.8% г/г, одежда и обувь подорожали на 1.5% г/г, стоимость электроэнергии не изменилась. Согласно прогнозу Бундесбанка, потребительская инфляция в Германии в этом году составит в среднем 1.6%, в 2014 г. – 1.5%.

Промышленное производство в Еврозоне в июле снизилось на 1.5% м/м, что стало самым существенным месячным падением с сентября прошлого года. В годовом выражении промпроизводство сократилось на 2.1%. Оба показателя оказались значительно хуже прогнозов экономистов. Выпуск потребительских товаров длительного пользования (более трех лет) в Еврозоне в июле уменьшился на 2.2% м/м, средств производства − на 2.6% м/м. Выработка электроэнергии снизилась на 1.6% м/м. Среди 22 из 28 стран Евросоюза, по которым доступны данные за июль, рост промпроизводства в годовом выражении наблюдался в 11, снижение – также в 11. В Великобритании объем производства не изменился. Самое резкое сокращение зафиксировано в Ирландии (-8.7% г/г), самый значительный подъем − в Литве (+3.3% г/г).

США

По данным опроса Национальной ассоциации экономики бизнеса США (NABE), темпы роста американской экономики будут постепенно увеличиваться и достигнут 3% в 2014 г. Подъем ВВП в 3-м квартале 2013 г., как ожидается, составит 2.3% в пересчете на годовые темпы. Ситуация на рынке труда, по мнению респондентов, будет устойчиво улучшаться. Уровень безработицы в текущем году составит в среднем 7.5%, а в будущем году упадет до 7%. Темпы роста рынка труда ожидаются в среднем на уровне 189 тыс. рабочих мест в месяц в этом году и 199 тыс. рабочих мест в месяц − в 2014 г. Рынок труда, по оценкам экспертов, продолжит поддерживать рост экономики, хотя на подъеме цен на недвижимость может негативно отразиться повышение ставок по ипотеке. По данным опроса, цены на жилье в Штатах в 2013 г. вырастут на 6%, а в 2014 г. − только на 4.8%.

В 2013 г. на потребительских расходах негативно сказывается бюджетный секвестр, однако в следующем году образуется более благоприятный тренд. Экономисты полагают, что потребительские расходы в этом году вырастут на 2%, хотя майский прогноз предусматривал повышение на 2.3%. При этом для 2014 г. прогнозируется подъем показателя в 2.6%. Инфляция, как ожидается, останется низкой. По прогнозу экспертов, индекс потребительских цен повысится в 2013 г. на 1.3%, в 2014 г. − на 1.7%, что ниже установленного американским ЦБ целевого уровня для инфляции в 2%.

Респонденты с вероятностью в 45% ожидают начала сокращения программы покупки активов Федрезервом в части как гособлигаций, и ипотечных ценных бумаг. Вероятность сокращения объемов покупки только «трежериз» в 2013 г. оценивается в 20%, только ипотечных ценных бумаг − в 15%. Кроме того, респонденты указали на 19%-ную вероятность того, что программа в этом году изменяться не будет.

Страны Азии, Россия, развивающиеся рынки

Япония пересмотрела в сторону повышения оценку роста национальной экономики во 2-м квартале – согласно новым данным, показатель повысился на 3.8% к/к в годовом исчислении против ранее объявленных 2.6% к/к. Напомним, что в 1-м квартале ВВП страны вырос на 4.1 к/к. Таким образом, статистика подтверждает позитивное влияние программы премьер-министра С. Абэ, который считает, что экономика страны сможет выдержать запланированное на апрель следующего года повышение налога с продаж. Теперь в центре внимания будут комментарии представителей Банка Японии, так как пока непонятно, насколько большой пакет экономических стимулов необходим для того, чтобы уменьшить негативные последствия от повышения налога. Экономисты не исключают, что потребуется пакет в размере 5 трлн. иен ($50 млрд.).

Премьер Госсовета КНР Ли Кэцян считает, что китайская экономика в настоящее время переживает «решающий» этап реструктуризации. По его словам, «фундамент восстановления экономики еще не прочен, присутствует много неопределенных факторов». В то же время без структурных преобразований и модернизации Китай, по мнению Ли Кецяна, будет не в состоянии поддерживать экономический рост. Премьер пообещал, что власти КНР предпримут все усилия, чтобы стабилизировать рост и достичь цели повышения ВВП на 7.5% по итогам текущего года.

Ли Кецян указал на особенное значение реформ финансовой системы для экономики Поднебесной. Кроме того, премьер Госсовета заявил о намерении правительства страны улучшить отношения с иностранными фирмами, подчеркнув, что взаимодействие с транснациональными корпорациями будет строиться по той же схеме, что и с местными государственными предприятиями.

Объем промышленного производства в Китае в августе увеличился на 10.4% в годовом выражении против роста на 9.7% г/г в июле, превысив прогнозы. При этом рост показателя оказался самым высоким за последние 14 месяцев. Инвестиции в основные средства без учета сельских домохозяйств в августе выросли на 20.3%, что также оказалось немного лучше прогнозов. Розничные продажи в КНР в августе выросли на 13.4% г/г, несколько ускорившись с июльских 13.2% г/г. При этом потребительская инфляция в августе замедлилась до 2.6% в годовом выражении по сравнению с 2.7% г/г в июле.

Экспорт Китая в августе вырос на 7.2% г/г после роста на 5.1% г/г в июле, превысив прогноз. При этом экспорт в США увеличился на 6.1% г/г, а поставки в страны Ассоциации государств Юго-Восточной Азии, куда входят Индонезия, Малайзия, Таиланд и Сингапур, подскочили на 30.8% г/г. Импорт КНР в августе вырос на 7% в годовом выражении, тогда как в июле рост составлял 10.9% г/г. Как результат, положительное сальдо торгового баланса Поднебесной в августе выросло и достигло $28.5 млрд. по сравнению с $17.8 млрд. в июле, при этом показатель достиг самого высокого уровня с января.

Судя по макроданным за последние месяцы, правительство Китая все же сможет достичь темпов роста по итогам года на уровне 7.5%. Кроме этого, рынок ожидает от властей страны анонсирования новых мер по стимулированию экономики.

Согласно заявлению министр экономического развития А. Улюкаева, предложение его ведомства по заморозке роста тарифов на услуги естественных монополий в следующем году было поддержано на совещании у В. Путина. По словам министра, нулевая индексация затронет тарифы на газ и электроэнергию для промышленных предприятий и населения, а рост тарифов на железнодорожные перевозки будет заморожен только для грузовых перевозок, хотя нельзя исключать изменения этого решения. А. Улюкаев также добавил, что Минэкономразвития уже повысило прогноз по росту российской экономики в 2014 г. до 3% с учетом нулевой индексации, при этом ожидания по росту промышленного производства остались неизменными на уровне 2.2%, а прогноз по инфляции снизился до 4.6%.

По итогам недели индексы волатильности заметно снизились, цены «рисковых» активов выросли, хотя в последние дни наметилась нисходящая коррекция. Данных макроэкономической статистики выходило немного, при этом они носили смешанный характер. Финансово-политическая информация, поступавшая на рынок, указала на заметное снижение внешнеполитических рисков для инвесторов, хотя ближайшие дни они могут возрасти. Мы ожидаем умеренного снижения российских фондовых индикаторов на следующей неделе, при этом волатильность торгов может возрасти. В то же время мы сохраняем позитивный взгляд на перспективы динамики котировок акций первого и второго эшелонов рынка в среднесрочном периоде.

Татнефть

Событие. Татнефть опубликовала отчетность по МСФО за 1-е полугодие 2013 г. Добыча нефти предприятиями компании увеличилась на 0.2% г/г до 93.2 млн. баррелей, добыча газа – на 0.5% г/г до 463.4 млн. куб. м. Производство нефтепродуктов выросло на 10% г/г до 3.7 млн. тонн в связи с более высокой загрузкой НПЗ Танеко. Выпуск шин составил 6.4 млн. штук, не изменившись по сравнению с январем-июнем 2012 г. Во 2-м квартале производство нефти составило 46.9 млн. баррелей (+0.8% г/г), нефтепродуктов – 1.8 млн. тонн (-6.7% г/г).

Выручка компании в 1-м полугодии выросла на 3.5% г/г до 304.5 млрд. руб., что объясняется, в основном, резким увеличением продаж нефтепродуктов в страны дальнего зарубежья (+97.4% г/г до 55.5 млрд. руб.) и внутри страны (+31.4% г/г до 41.5 млрд. руб.). Между тем, показатель EBITDA сократился на 1.2% г/г до 55 млрд. руб., при этом рентабельность по EBITDA уменьшилась на 0.8 п.п. до 18.1%. Чистая прибыль в отчетном периоде не изменилась г/г, оставшись на уровне 31.9 млрд. руб. Во 2-м квартале выручка Татнефти составила 150.1 млрд. руб. (+4.7% г/г), EBITDA – 26 млрд. руб. (+42.2% г/г), чистая прибыль – 14.9 млрд. руб. (+229.1% г/г).

Капвложения Татнефти в 1-м полугодии выросли на 25.4% г/г до 27.2 млрд. руб. Свободный денежный поток составил 19 млрд. руб. Чистый долг за первый шесть месяцев текущего года сократился на 47.6% до 29.9 млрд. руб., что соответствует соотношению Чистый долг/EBITDA на уровне 0.3.

Комментарий. Опубликованная отчетность Татнефти оказалась в целом неплохой, хотя и не дотянула до консенсус-прогноза по EBITDA и чистой прибыли. Благодаря неплохому контролю над затратами компании удается довольно успешно противостоять ухудшению внешней ценовой конъюнктуры на рынке нефти, в то же время она пока уступает другим российским нефтяникам по операционной эффективности. Так, по показателю EBITDA на баррель добычи во 2-м квартале ($18.7) Татнефть уступила Башнефти ($25.1), Лукойлу ($21.8) и Газпром нефти ($21.6), хотя и немного опередила Роснефть ($16.8). Несомненными позитивными моментами отчетности являются высокий свободный денежный поток, а также существенное сокращение долговой нагрузки. Мы ожидаем, что обнародованные финансовые показатели Татнефти будут оказывать умеренную поддержку котировкам акций компании в краткосрочной перспективе.

Трансконтейнер

Событие. Трансконтейнер представил результаты деятельности за 1-е полугодие 2013 г. по МСФО. Выручка компании увеличилась на 3.5% г/г до 18.2 млрд. руб., главным образом, за счет расширения операций в Казахстане, при этом доходы от операций внутри страны продолжили стагнировать (-1.8% г/г до 13.4 млрд. руб.). Между тем, показатель EBITDA сократился на 7.3% г/г до 4.9 млрд. руб., при этом рентабельность по EBITDA уменьшилась на 3.1 п.п. до 27.1%. Чистая прибыль в отчетном периоде составила 2.8 млрд. руб., что на 1.4% больше результата 1-го полугодия прошлого года.

Капвложения Трансконтейнера в 1-м полугодии снизились на 21% до 1.3 млрд. руб., свободный денежный поток при этом составил 2.3 млрд. руб. Как результат, чистый долг компании за первые шесть месяцев текущего года сократился на 38.8% до 3.5 млрд. руб., что соответствует соотношению Чистый долг/EBITDA на уровне 0.4.

Ранее Трансконтейнер уже публиковал операционные показатели за январь-июнь. Объем контейнерных перевозок подвижным составом компании снизился на 2.2% г/г до 701 тыс. ДФЭ, при этом объем доходных перевозок сократился на 2.0% г/г до 533 тыс. ДФЭ. В результате доля Трансконтейнера в общем объеме контейнерных перевозок железнодорожным транспортом в РФ сократилась до 47.7 % по сравнению с 50.1% в 1-м полугодии 2012 г. В то же время компании удалось улучшить показатели операционной эффективности: коэффициент порожнего пробега контейнеров снизился на 7.5 п.п. г/г до 30%, а коэффициент порожнего пробега платформ – на 1.5 п.п. г/г до 6.4%.

Комментарий. Опубликованные результаты Трансконтейнера за 1-е полугодие оказались в целом нейтральными, на уровне ожиданий. Несмотря на некоторое оживление рынка контейнерных перевозок в РФ во 2-м квартале, спрос в этом сегменте по-прежнему оставался слабым. При этом усиление конкуренции негативно отразилось на показателях прибыльности. В то же время рентабельность компании по EBITDA по-прежнему удерживается на довольно высоком уровне благодаря усилиям руководства по повышению эффективности бизнеса, выразившихся, в частности, в существенном снижении порожнего пробега контейнеров и платформ. Из позитивных моментов отчетности отметим неплохой свободный денежный поток, а также значительное сокращение долговой нагрузки. Мы не ожидаем существенного влияния данных отчетности на котировки акций Трансконтейнера.

Магнит

Событие. Магнит опубликовал данные по продажам за август 2013 г. Выручка компании увеличилась на 29.2% г/г до 48.9 млрд. руб. Магазины «у дома», которые приносят Магниту основные доходы, увеличили выручку на 24.2% г/г до 37.7 млрд. руб., выручка гипермаркетов выросла на 36.8% г/г до 9.1 млрд. руб. Наибольший рост выручки показали магазины «Магнит семейный» (более чем в 4 раза г/г) и магазины косметики (почти в 2 раза г/г), однако вклад этих сегментов в общий показатель выручки пока остается незначительным. За январь-август выручка Магнита выросла на 30.9% г/г 370.8 млрд. руб.

В августе Магнит открыл 70 магазинов «у дома» и 4 гипермаркета, при этом 3 магазина косметики было закрыто. За 8 месяцев текущего года было открыто 642 магазина шаговой доступности, 21 гипермаркет и 10 магазинов «Магнит семейный». Общая торговая площадь магазинов ритейлера на конец августа составила 2.815 млн. кв. м., увеличившись за год на 27.2%.

Комментарий. Представленные операционные показатели Магнита за август и 8 месяцев текущего года мы оцениваем позитивно. Компания продолжает оставаться безусловным лидером российского продуктового ритейла как по абсолютному показателю выручки, так и по темпам ее роста. Наблюдаемое некоторое помесячное замедление темпов повышения выручки объясняется эффектом высокой сопоставимой базы. При этом продолжающееся агрессивное расширение сети, на наш взгляд, позволит компании выполнить план менеджмента по темпам роста розничных продаж на текущий год на уровне 27-29%. Мы ожидаем, что обнародованные результаты будут оказывать умеренную поддержку котировкам акций Магнита в ближайшие дни.

Уралкалий

Событие. Уралкалий представил финансовые результаты за 1-е полугодие 2013 года. Чистая выручка компании составила $1.35 млрд., продемонстрировав падение на 29% г/г., причиной которого стало уменьшение объёмов реализации удобрений, а также цен. Внутренняя цена реализации в прошедшем периоде была ниже на 5% г/г, экспортная – на 17% г/г. Эти факторы оказали давление и на показатель EBITDA, который по итогам полугодия снизился до $876 млн. (-37% г/г). Рентабельность по данному показателю составила 65% (против 74% в 1-м полугодии 2012 года). Чистая прибыль Уралкалия за 6 месяцев составила $397 млн., что на 53% ниже соответствующего показателя 2012 года. По состоянию на конец июня чистый долг компании составлял $2.7 млрд., соотношение Чистый долг/EBITDA (LTM) – 1.5x.

Начало 2013 года было отмечено невысоким спросом со стороны основных потребителей химических удобрений, что было частично компенсировано подписанием контрактов с Индией и Китаем. Во 2-м квартале тенденция изменилась – спрос на калийные удобрения вырос, в значительной степени благодаря увеличению отгрузок в Бразилию (импорт поддерживался достаточно высокими ценами на зерновые, а также подготовкой фермеров к сезону внесения в 3-м квартале), Индию (где снижение курса рупии по отношению к доллару оказывает негативное влияние на импортеров) и Китай (с которым компания заключила опционный контракт по поставке 500 тыс.т. до конца 2013 года).

Ключевые моменты конференц-звонка:

• Уралкалий оставил прогноз по объёму производства на 2013 год без изменений − 10.5 млн.т;

• Менеджмент компании по-прежнему видит ценовой минимум на уровне $300/т;

• Подписание контрактов с Китаем на 2014 год ожидается в конце текущего года, с высокой вероятностью – в 4-м квартале;

• План компании по инвестициям на период до 2020 года сокращен более чем вдвое – до $2.3 млрд.

• Уровень производства к 2020 году предполагается увеличить до 15 млн.т.

Таблица 1. Производственные и финансовые показатели ОАО “Уралкалий”

Комментарий. Мы умеренно негативно оцениваем представленные результаты, однако считаем, что они вряд ли станут сюрпризом для участников рынка. После объявления о прекращении сотрудничества с БКК и смене приоритетов (с максимальной цены на максимальный объём реализации) рыночная доля компании снизилась с 22% в 1П12 до 17% в 1П13, что привело к снижению загрузки производственных мощностей, объёмов продаж и выручки. Уралкалий ожидает, что хороший спрос на удобрения сохранится до конца года, в качестве основных стран-драйверов указываются Северная Америка, Индия и Китай. Мы, однако, считаем, что существует риск того, что объём реализации по итогам года окажется ниже, на уровне 10 млн.т.

Дикси

Событие. Дикси представила данные по продажам за август 2013 г. Выручка ритейлера увеличилась на 24.1% г/г до 14.7 млрд. руб. Основную долю доходов принесли магазины «у дома». Розничная выручка в этом сегменте повысилась 42.1% г/г до 11.3 млрд. руб., что объясняется как органическим ростом, так и переводом под бренд Дикси магазинов, ранее принадлежавших сети Виктория. Продажи супермаркетов Виктория выросли на 28.6% г/г до 1.7 млрд. руб., а доходы дивизиона «Мегамарт» увеличились на 16.7% г/г до 1.3 млрд. руб. Всего за январь-август магазины Дикси заработали 116.1 млрд. руб., что на 23.2% больше, чем за аналогичный период 2012 г.

За 8 месяцев 2013 г. компания открыла 192 магазина (в июле – 163), из них 183 магазина «у дома», 40 магазинов было закрыто. Общая торговая площадь магазинов Дикси на конец августа составила 566.3 тыс. кв. м., что на 23% больше, чем год назад.

Комментарий. Мы оцениваем представленные результаты Дикси умеренно позитивно. Темпы роста выручки в августе ожидаемо повысились по сравнению с июнем и июлем, при этом компания заметно нарастила темпы открытия магазинов, что должно позитивно повлиять на динамику розничных продаж в ближайшие месяцы. В соответствии с планами продолжается ребрендинг магазинов сети Виктория. Мы ожидаем, что опубликованные августовские данные по продажам окажут некоторую поддержку акциям ритейлера в ближайшие дни.

ВТБ

Событие. Группа ВТБ представила финансовые результаты по МСФО за 1-е полугодие 2013 г. Активы группы увеличились на 12.7% с начала года и составили 8 355 млрд.руб. Кредитный портфель вырос на 10.6%, значительный рост наблюдается в сегменте розничного кредитования – 17% до 1 311млрд.руб. Качество кредитного портфеля несколько снизилось под влиянием макроэкономической среды: доля неработающих кредитов в кредитном портфеле составила 5.5% против 5.4% на конец 2012 г. Средства клиентов также показали значительную положительную динамику. Показатели достаточности капитала с начала года и с конца первого квартала увеличились, достигнув 11% по капиталу 1 уровня и 15.1% по общему капиталу благодаря завершению дополнительного выпуска акций в мае 2013 г.

Чистый процентный доход ВТБ вырос на 33.7% г/г и составил 150 млрд.руб. в 1-м полугодии благодаря в основном росту розничного кредитования. Рост чистого комиссионного дохода составил 17.4% до 26 млрд.руб., главным образом благодаря розничному и транзакционному бизнесам. Значительно увеличилась статья расходов на резервы под обесценение кредитного портфеля, составив в 50.7 млрд.руб. по сравнению с 32.3 млрд.руб. в 1-м полугодии прошлого года, причем, во 2-м квартале резерв был создан на 30% больше, чем в 1-м квартале. Рост операционных расходов довольно значителен – на 17.8% г/г до 97 млрд.руб., что обусловлено преимущественно затратами по ключевым бизнесам группы. По итогам полугодия ВТБ получил чистую прибыль в размере 28 млрд.руб., что на 17.9% ниже показателя аналогичного периода 2012 г.

Млрд.руб.

Комментарий. Результаты второго квартала оказались хуже консенсус-прогноза по чистой прибыли вследствие большего, чем ожидался, объема резервирования; около 58% резерва относится к корпоративным заемщикам. В остальном показатели близки к прогнозным, причем позитивно выглядит рост операционного дохода до создания резервов. Небольшое снижение уровня чистой процентной маржи и рентабельности капитала по сравнению с 1-м кварталом, рост отношения операционных расходов к доходам, а также ухудшение качества кредитного портфеля и рост стоимости риска до 1.8% (1.4% в 1-м полугодии 2012 г.) пока являются негативными факторами при оценке привлекательности акций ВТБ. Повышение уровня достаточности капитала ожидаемо, но оказалось несколько ниже прогнозируемого. Тем не менее ВТБ не ожидает дальнейшего роста резервирования по кредитам и сохраняет ранее озвученный прогноз по чистой прибыли на уровне 100 млрд.руб., делая ставку на рост розничного кредитного портфеля выше 30% и корпоративного на 15-20% в 2013 г., также во второй половине года ожидается снижение стоимости риска до 1.5%. Сохранение прогнозов выглядит весьма оптимистичным и может оказать краткосрочную поддержку акциям ВТБ после существенного снижения последних дней.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба