14 октября 2013 utmedia Крылов Михаил

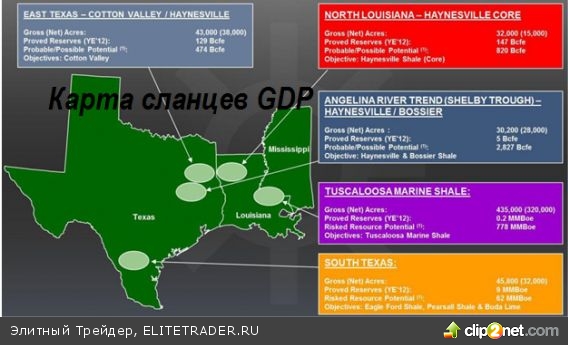

Компания занимается добычей на сланцах, перечисленных в этой таблице:

Доказанных запасов 79 млрд баррелей, в том числе 8,3 млрд кубических метров природного газа, хватит на 11 лет добычи. С учётом вероятности извлечения запасов, адекватным целевым уровнем по акции представляется 42,06 доллара.

При этом получаются хорошие коэффициенты стоимости предприятия (EV) на выручку (Sales) и прибыль до налогов, процентов и амортизации (EBITDA):

Карта сланцев Goodrich Petroleum

Событие года для GDP — покупка сланца Тускалуза Мерайн. Часть сланца была у компании и раньше, 850 баррелей нефтяного эквиваленда в день, часть только что купила, ещё 750 баррелей в день. При этом долг компании увеличился до 243 млн долларов. Как видно на этой карте, сланец имеет стратегическое местоположение:

Сланцевая революция слишком быстрыми темпами

С новыми скважинами у компании пошло в этом году не всё гладко. Андерсон 17-3 даёт сырья 915 баррелей нефтяного эквивалента в день, на 15%-40% ниже соседних 17-1 и 17-2. Слишком мало, но компания считает, что это может объясняться оттоком нефти в скважины-соседки. 64,7 га, на которых пробурены Андерсоны, не расстояние, и при использовании гидравлического разрыва возможно бесконтрольное распространение нефти под землёй. Все мы помним кадры, на которых воду из-под крана горит лучше Олимпийского факела при помощи обычной зажигалки. Что уж говорить о подземных течениях и процессах. Особенно если учесть, что третью Андерсон бурили в ускоренные сроки, на два дня быстрее скважин Смит. Минус компании в том, что её активы рискованны. Пример Андерсонов показывает, что она может заставить работать не все гектары сланца. В худшем случае её сланцы заработают на 50%.

Добыча сланцевого газа и нефти в США — это недвижимость

Как я уже писал здесь, покупая сланцевые компании, мы покупаем недвижимость — землю. Сланцы, которые у компании есть, включают в себя Ангелина Ривер, Игл Форд (Буда), Тускалуза Мерайн (где находятся Смит и Андерсон), Хейнесвилль и Коттон Вэлли. Рабочие сланцы + высокие цены на нефть и газ = профит для GDP. Нерабочие сланцы + цены на нефть WTI ниже 90 долларов и цены на газ ниже 2 долларов = компания будет близка к банкротству. Для инвестиций перед выходом отчётности — идеальный вариант, для квартального горизонта — самое то, на больший срок неясно что будет.

До каких пор покупать акции GDP?

В ближайшее время показатели добычи Goodrich Petroleum должны улучшиться в связи с введением в строй скважины Фостер Крик, которая обошлась примерно в 12,5 млн долларов (на полмиллиона дешевле предшественницы). По запасам Фостер должен оказаться таким же, как Кросби. Goodrich удачно разместила привилегированные акции, что смягчило влияние покупки на ликвидность. С кэшом проблем нет. Покупать акции компании можно до тех пор, пока она не разочарует по темпам ввода новых запасов.

Доказанных запасов 79 млрд баррелей, в том числе 8,3 млрд кубических метров природного газа, хватит на 11 лет добычи. С учётом вероятности извлечения запасов, адекватным целевым уровнем по акции представляется 42,06 доллара.

При этом получаются хорошие коэффициенты стоимости предприятия (EV) на выручку (Sales) и прибыль до налогов, процентов и амортизации (EBITDA):

Карта сланцев Goodrich Petroleum

Событие года для GDP — покупка сланца Тускалуза Мерайн. Часть сланца была у компании и раньше, 850 баррелей нефтяного эквиваленда в день, часть только что купила, ещё 750 баррелей в день. При этом долг компании увеличился до 243 млн долларов. Как видно на этой карте, сланец имеет стратегическое местоположение:

Сланцевая революция слишком быстрыми темпами

С новыми скважинами у компании пошло в этом году не всё гладко. Андерсон 17-3 даёт сырья 915 баррелей нефтяного эквивалента в день, на 15%-40% ниже соседних 17-1 и 17-2. Слишком мало, но компания считает, что это может объясняться оттоком нефти в скважины-соседки. 64,7 га, на которых пробурены Андерсоны, не расстояние, и при использовании гидравлического разрыва возможно бесконтрольное распространение нефти под землёй. Все мы помним кадры, на которых воду из-под крана горит лучше Олимпийского факела при помощи обычной зажигалки. Что уж говорить о подземных течениях и процессах. Особенно если учесть, что третью Андерсон бурили в ускоренные сроки, на два дня быстрее скважин Смит. Минус компании в том, что её активы рискованны. Пример Андерсонов показывает, что она может заставить работать не все гектары сланца. В худшем случае её сланцы заработают на 50%.

Добыча сланцевого газа и нефти в США — это недвижимость

Как я уже писал здесь, покупая сланцевые компании, мы покупаем недвижимость — землю. Сланцы, которые у компании есть, включают в себя Ангелина Ривер, Игл Форд (Буда), Тускалуза Мерайн (где находятся Смит и Андерсон), Хейнесвилль и Коттон Вэлли. Рабочие сланцы + высокие цены на нефть и газ = профит для GDP. Нерабочие сланцы + цены на нефть WTI ниже 90 долларов и цены на газ ниже 2 долларов = компания будет близка к банкротству. Для инвестиций перед выходом отчётности — идеальный вариант, для квартального горизонта — самое то, на больший срок неясно что будет.

До каких пор покупать акции GDP?

В ближайшее время показатели добычи Goodrich Petroleum должны улучшиться в связи с введением в строй скважины Фостер Крик, которая обошлась примерно в 12,5 млн долларов (на полмиллиона дешевле предшественницы). По запасам Фостер должен оказаться таким же, как Кросби. Goodrich удачно разместила привилегированные акции, что смягчило влияние покупки на ликвидность. С кэшом проблем нет. Покупать акции компании можно до тех пор, пока она не разочарует по темпам ввода новых запасов.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба