Прошедшая неделя ознаменовалась заметным ростом на ведущих мировых фондовых площадках. Индекс MSCI World прибавил почти 2% и достиг максимальных значений с начала 2008 г. Всю неделю рынки жили ожиданиями разрешения бюджетного кризиса США, который длился с начала октября. При этом инвесторы до конца отказывались верить в возможный дефолт Штатов, так что сообщения об очередных провалах переговоров американских законодателей по бюджетным вопросам не вызывали существенных продаж рисковых активов. В итоге надежды участников рынка оправдались, хотя и не полностью. В самый последний момент, когда до «часа Х» оставались считанные часы, обе палаты Конгресса США проголосовали за временное возобновление работы правительства и повышение потолка госдолга. Согласно достигнутому соглашению, финансирование правительства будет осуществляться на срок до 15 января, однако к 13 декабря американские законодатели будут обязаны принять полноценный бюджет на 2014 г. Лимит заимствований будет поднят до уровня, позволяющего не возвращаться к этому вопросу до 7 февраля. При этом стороны договорились создать двухпартийный комитет, который займется комплексным согласованием бюджетных вопросов.

Отметим, что временное соглашение, достигнутое политиками США, вовсе не означает, что бюджетные проблемы страны приблизились к своему решение. Оно лишь отодвигает срок принятия такого решения на очередные три месяца. При этом глубокие противоречия республиканцев и демократов по ключевым бюджетным вопросам никуда не делись, и совершенно не понятно, как стороны в итоге смогут прийти к общему знаменателю. Так что мы имеем все шансы увидеть ближе к зиме очередную серию бюджетной саги в американском Конгрессе, которая, не исключено, приведет к очередному «шатдауну» правительства.

Но так или иначе, американским законодателям все же удалось предотвратить угрозу непосредственного дефолта страны, что привело к всплеску спроса на рисковые активы на мировых финансовых рынках. На этом фоне индекс S&P 500 обновил исторический максимум, долгосрочных максимумов достигли широкий индекс европейских компаний Euro Stoxx 600 и индекс развивающихся рынков MSCI Emerging Markets. Индексы волатильности, наоборот, резко снизились и откатились к уровню середины сентября.

Бюджетные проблемы США скорее всего на какое-то время отойдут на второй план, и инвесторы переключатся на другие вопросы. В частности, в ближайшие дни должны выйти многочисленные данные американской макроэкономической статистики, публикация которых была отложена из-за паралича властей Штатов. Как результат, волатильность на рынках может заметно возрасти. Другим важным событием является намеченное на конец октября заседание ФРС, в связи с чем вскоре вновь станет актуальной тема сворачивания QE в США. Впрочем, поскольку свежих данных по состоянию американской экономики не выходило, члены FOMC вряд ли пойдут на сокращение стимулирующих программ в этом месяце. А учитывая, что бюджетный кризис нанес существенный ущерб экономике Штатов (по оценке агентства S&P, 16-дневный простой американского правительства снизит темпы роста ВВП в 4-м квартале на 0.6 п.п.), весьма вероятно, что начало снижения программ выкупа активов будет перенесено на 2014 г.

Из скудного потока макроэкономической информации, выходившей на неделе, наибольший интерес представляли данные по Китаю. Так, темпы роста ВВП Поднебесной в 3-м квартале, как и ожидалось, ускорились до 7.8% с 7.5% кварталом ранее. Произошло это во многом благодаря мерам китайского правительства по стимулированию роста, включая инвестиции и снижение налогов. Между тем, экономические данные за сентябрь свидетельствуют о некотором ухудшении конъюнктуры. В частности, темпы роста промпроизводства и оборота розничной торговли в КНР в прошлом месяце замедлились по сравнению с августом, а экспорт продемонстрировал снижение, что говорит о все еще неустойчивом внешнем спросе на китайские товары. Так что стимулирующие меры властей, которые помогли экономике в последние месяцы, возможно, будут иметь ограниченный эффект. В том, что по итогам текущего года экономика КНР достигнет целевых темпов роста в 7.5%, сомнений мало, однако рассчитывать на дальнейшее ускорение пока, вероятно, преждевременно.

Евросоюз

По оценкам ЕЦБ, кредитные средства из текущей программы помощи Греции, срок действия которой истекает в конце 2014 г., будут фактически исчерпаны к середине следующего года. После этого стране потребуется выделение новых траншей финансовой помощи. Так, по словам члена Совета управляющих европейского регулятора Й. Асмуссена, объем дополнительной помощи Афинам в 2014 г. может составить 5-6 млрд. евро. При этом Й. Асмуссен отверг возможность предоставления Греции отсрочки по погашению облигаций, о которой ранее намекал министр финансов страны Я. Стурнарас.

Объем промышленного производства в Еврозоне в августе вырос на 1% по сравнению с июлем, превысив прогноз. В годовом выражении показатель сократился на 2.1%. Согласно пересмотренным данным, в июле промпроизводство в зоне евро снизилось на 1% относительно июня и на 1.9% с июлем прошлого года, в то время как ранее сообщалось об уменьшении этих показателей на 1.5% м/м и 2.1% г/г, соответственно.

США

Согласно опубликованной в среду Бежевой книге ФРС, экономическая активность во всех регионах США росла в сентябре и начале октября темпами от сдержанных (modest) до умеренных (moderate). Восемь из двенадцати федеральных резервных банков страны сообщили о том, что темпы повышения экономики не изменились по сравнению с сентябрьским отчетом, однако в четырех округах (Филадельфия, Ричмонд, Чикаго и Канзас-Сити) было зафиксировано некоторое замедление. В обзоре говорится, что в целом прогнозы относительно будущей экономической активности в Штатах остаются «осторожно оптимистичными», хотя многие представители бизнеса отмечают «усиление неопределенности в значительной степени из-за приостановки работы федерального правительства и дебатов по вопросу повышения потолка госдолга».

Повышение потребительских расходов сдержанными темпами было зафиксировано в большинстве регионов, что отражает в том числе сохраняющийся сильный спрос на автомобили. Розничные компании в основном оптимистично смотрят на предстоящий сезон предпраздничных продаж. Согласно данным обзора, «расходы бизнеса и занятость повысились во многих округах, продолжает увеличиваться умеренными темпами строительство жилой недвижимости». Кроме того, было отмечено улучшение в сфере туризма и путешествий в основной части регионов США.

Страны Азии, Россия, развивающиеся рынки

По мнению Э. Хонды, экономического советника японского премьера С. Абэ, Япония должна пересмотреть закон о ЦБ, чтобы данное ведомство стало ответственным за создание рабочих мест в стране и борьбу с дефляцией. Э. Хонда отметил, что «денежно-кредитная политика имеет наибольшее влияние, когда она создает ожидания. И для того, чтобы ожидания производили какой-то эффект, функции Банка Японии должны быть юридически оформлены». Ранее в этом году С. Абэ также заявлял о том, что закон может быть изменен, если «центробанк не сможет взять на себя ответственность и добиться определенных улучшений». При этом заместитель управляющего Банка Японии К. Ивата поддержал пересмотр закона.

Из заявлений Э. Хонды следует, что более агрессивный подход может быть необходим для обуздания дефляции, которая продолжается более десяти лет. Советник подчеркнул, что закон должен быть изменен, чтобы в дополнение к текущим обязанностям, например, поддержанию стабильности цен, Банк Японии нес ответственность за создание рабочих мест, что походит на так называемый «двойной мандат» ФРС США. Кроме того, Э. Хонда считает, что глава ЦБ и другие руководители должны отчитываться за свою работу согласно законодательному акту, в то время как на данный момент они не обязаны этого делать.

Объем экспорта из Китая в сентябре неожиданно снизился на 0.3% г/г после роста на 7.2% г/г в августе. Темпы роста китайского импорта при этом ускорились до 7.4% г/г с 7% г/г месяцем ранее. Как результат, положительное сальдо торгового баланса КНР в сентябре составило $15.21 млрд., что существенно меньше как августовского значения в $28.52 млрд., так и среднего прогноза экономистов на уровне $26.25.

Рост потребительских цен в Китае в сентябре превысил прогнозы и составил 3.1% г/г против 2.6% г/г в августе. Как результат, сентябрьская инфляция в Поднебесной оказалась максимальной за последние семь месяцев. Основной причиной ускорения индекса потребительских цен стало значительное повышение стоимости продуктов питания, которые подорожали по сравнению с августом на 1.5%. В то же время производственная дефляция в КНР в сентябре замедлилась и составила 1.3% г/г по сравнению с 1.6% г/г в августе.

Промышленное производство в КНР в сентябре выросло на 10.2% г/г после повышения на 10.4% г/г в августе. Оборот розничной торговли вырос по сравнению с аналогичным периодом прошлого года на 13.3% г/г, что также ниже августовского показателя (13.4% г/г). Инвестиции в основной капитал в Китае в январе-сентябре увеличились на 20.2% г/г против роста на 20.3% г/г в январе-августе.

Приток прямых иностранных инвестиций в Китай в сентябре увеличился на 4.9% в годовом выражении до $8.8 млрд. В то же время вышедшие данные показали небольшое снижение показателя по сравнению августом, когда приток прямых инвестиций из-за рубежа составил $8.83 млрд. С начала года приток прямых иностранных инвестиций в Поднебесную вырос на 6.2% г/г до $88.6 млрд., при этом нефинансовые зарубежные прямые инвестиции выросли за первые девять месяцев текущего года на 17.4% г/г до $61.6 млрд.

Темпы роста ВВП КНР в 3-м квартале, как и ожидалось, ускорились до 7.8% г/г против 7.5% г/г во 2-м квартале и 7.7% г/г в 1-м квартале. Таким образом, меры китайского правительства по стимулированию роста, включая инвестиции и снижение налогов, дают положительный эффект. В то же время по-прежнему вялый внешний спрос на китайские товары, который негативно повлиял на сентябрьские показатели экспорта, может стать ограничивающим фактором для дальнейшего разгона экономики Поднебесной.

Согласно данным Росстата, объемы промышленного производства в России в сентябре выросли на 0.3% в годовом выражении после повышения на 0.1% г/г в августе. С исключением сезонного и календарного факторов промпроизводство в стране в прошлом месяце увеличилось на 0.3% м/м после роста на 0.7% м/м в августе и сокращения на 0.9% м/м в июле. В целом в январе-сентябре промпроизводство увеличилось на 0.1% г/г против роста на 2.9% г/г в аналогичном периоде 2012 г. В том числе в 3-м квартале промпроизводство сократилось на 0.1% г/г после роста на 0.3% г/г во 2-м квартале и нулевого изменения в 1-м квартале.

Производство в обрабатывающих отраслях в сентябре сократилось на 0.7% г/г после снижения на 0.2% г/г в августе. За девять месяцев спад в обрабатывающих отраслях составил 0.3% г/г. В области добычи полезных ископаемых в сентябре рост замедлился до 1.7% г/г с 2% г/г в августе. За девять месяцев рост составил 1.1% г/г. В области производства и распределения электроэнергии, газа и воды в сентябре отмечен рост на 2.9% г/г после снижения в августе на 2% г/г. За девять месяцев производство в этих секторах сократилось на 0.5% г/г.

Напомним, что текущий прогноз Минэкономразвития по темпам роста промпроизводства в РФ в 2013 г. составляет 0.7%. Учитывая последние данные Росстата, эта оценка выглядит чересчур оптимистично, несмотря на ожидания ускорения показателя в 4-м квартале из-за эффекта низкой базы прошлого года.

Инвестиции в основной капитал в России в сентябре снизились на 1.6% в годовом выражении после сокращения на 3.9% г/г в августе. По итогам января-сентября показатель снизился на 1.4% г/г. Между тем, заместитель министра экономического развития А. Клепач считает, что прогноз его ведомства по инвестициям в основной капитал на текущий год на уровне 2.5% еще может реализоваться. По словам чиновника, «последние два месяца играют определяющую роль и дают примерно 30% инвестиций по году».

Реальные располагаемые денежные доходы населения РФ в сентябре снизились на 1.3% в годовом выражении после повышения на 2.1% г/г в августе. При этом за 9 месяцев рост доходов в реальном выражении составил 3.6% г/г. Среднемесячная номинальная начисленная заработная плата в России в сентябре, по предварительным данным Росстата, составила 29 тыс. 811 руб., что на 14.8% больше, чем годом ранее. Реальная начисленная зарплата в сентябре повысилась в годовом исчислении на 8.2%.

Общая численность безработных в России в сентябре повысилась по сравнению с августом на 30 тыс. человек и составила 3 млн. 991 тыс. человек, уровень безработицы при этом увеличился до 5.3% с 5.2% в предыдущем месяце. Численность экономически активного населения в РФ в сентябре составила, по предварительным итогам обследования населения, 75.8 млн. человек, или около 53% от общей численности населения страны.

По итогам недели индексы волатильности резко снизились, опустившись до минимумов за месяц. Цены рисковых активов заметно повысились. Данных макроэкономической статистики выходило немного, при этом они носили умеренно позитивный характер. Финансово-политическая информация, поступавшая на рынок, указала на существенное снижение внешнеполитических рисков для инвесторов. Мы ожидаем дальнейшего роста российских фондовых индикаторов на предстоящей неделе, при этом волатильность торгов, вполне возможно, возрастет. Мы также сохраняем позитивный взгляд на перспективы динамики котировок акций первого и второго эшелонов рынка в среднесрочном периоде.

Техническая картина по основным индексам и сырьевым товарам

Индекс ММВБ

Индекс ММВБ торгуется чуть выше своих скользящих средних, что говорит о позитивном настроении на рынке. Ближайшее сопротивление расположено в районе 1540 пунктов, далее 1560 пунктов. В случае снижения поддержкой выступит область 1500 пунктов, далее 1450 пунктов.

Индекс S&P 500

Индекс S&P 500 торгуется выше своих скользящих средних, что говорит о позитивном настроении на рынке. Ближайшее сопротивление расположено в районе 1750 пунктов, далее 1780 пунктов. В случае снижения целью движения выступит район 1700 пунктов, далее 1650 пунктов.

Нефть Brent

Котировки нефти Brent движутся чуть ниже своих скользящих средних, что говорит о негативном настроении на рынке. Ближайшее сопротивление находится на уровне $112 за баррель, далее $115 за баррель. Ближайшая поддержка расположена на уровне $107 за баррель, при ее пробитии целью снижения может стать отметка $105 за баррель.

Золото

Котировки золота движутся выше своих скользящих средних, что говорит о позитивном настроении на рынке. Ближайшее сопротивление расположено в районе $1320 за унцию, далее $1360 за унцию. Ближайшая поддержка лежит в районе $1260 за унцию, далее $1220 за унцию.

Пара EUR/USD

Котировки EUR/USD движутся выше своих скользящих средних, что говорит о позитивном настроении на рынке. Ближайшее сопротивление находится в районе 1.370, далее 1.385. В случае снижения уровнями поддержки станут отметки 1.347 и далее 1.332.

Основные корпоративные события за неделю

Росинтер

Событие. Росинтер объявил операционные результаты за 3-й квартал и 9 месяцев 2013 г. Консолидированная выручка корпоративных ресторанов за 9 месяцев уменьшилась на 2.6% г/г до 7 331 млн. руб. Выручка в 3-м квартале сократилась на 8.4% г/г до 2 367 млн. руб. Частично (на 5.3% г/г) данное сокращение было вызвано реализацией стратегии по оптимизации портфеля ресторанов, включая выход из неприбыльных и неключевых активов.

Валовая выручка сопоставимых ресторанов в 3-м квартале снизилась на 2.5% г/г. При этом количество транзакции снизилось на 5.8% г/г. За 9 месяцев валовая выручка сопоставимых ресторанов снизилась на 0.2% г/г, количество транзакций снизилось на 2.9% г/г. Сокращение выручки сопоставимых ресторанов частично (на 0.5% г/г) было вызвано краткосрочными (не более 2-х недель) закрытиями нескольких ресторанов для обновления инфраструктуры.

По состоянию на 30 сентября Росинтер управлял 383 предприятиями: 355 ресторанов и 28 кофеен Costa Coffee.

Комментарий. В целом результаты можно охарактеризовать как умеренно негативные. Компания продолжает оптимизировать свою сеть ресторанов, с чем связано сильное снижение выручки в третьем квартале. Кроме того, к негативным моментам можно отнести снижение трафика: компания пока не достигла оптимальной структуры по составу ресторанов. Также негативное влияние на выручку компании оказывает замедление экономики России. Для поддержания роста выручки компания намерена в 4-ом квартале открыть несколько ресторанов в транспортных хабах (ранее было заявлено о намерении открыть 13 ресторанов в 5 московских железнодорожных вокзалах и в аэропорту «Домодедово») и предпринять меры маркетингового характера для увеличения трафика ресторанов.

Акрон

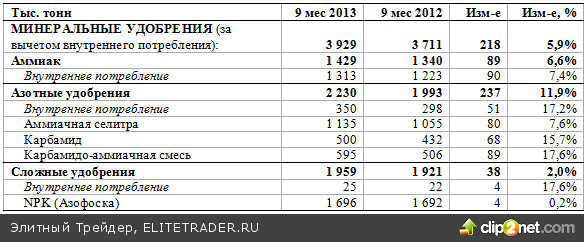

Событие. Акрон представил производственные результаты за 9 месяцев 2013 г. Объем производства аммиака и минеральных удобрений составил 3.9 млн.тонн, увеличившись на 5.9% г/г благодаря, в основном, азотному сегменту и высокому спросу на азотные удобрения (+11.9% г/г до 2.2 млн. тонн). Производство промышленной продукции, наоборот, снизилось в целом на 10.2% г/г до 648 тыс. тонн. Основное снижение наблюдается по следующим продуктам: формалин (-4.8% до 101 тыс. тонн), карбонат кальция (-20.5% до 187 тыс. тонн), соляная кислота (-12.2% до 97 тыс. тонн). ГОК «Олений Ручей» вышел на производство 65 тыс. тонн апатитового концентрата в месяц, что полностью обеспечивает потребление Акрона и ОАО Дорогобужа.

Комментарий. Представленные результаты мы оцениваем нейтрально. Снижение производства промышленной продукции под давлением общего замедления экономики не является неожиданным. Кроме того, 3-й квартал был не самым удачным для производителей минеральных удобрений: предложение превышало спрос, цены на удобрения находились под давлением, что, несмотря на рост объема производства минеральных удобрений, окажет негативное влияние на финансовые результаты за 3-й квартал и 9 месяцев 2013 г. Отметим также, что на финансовых результатах компании за 9 месяцев 2013 г. негативно отразится переоценка пакета Уралкалия, сильно потерявшего в цене в 3-м квартале.

Трансконтейнер

Событие. Трансконтейнер обнародовал операционные результаты за 3-й квартал 2013 г. Объем контейнерных перевозок подвижным составом компании сократился на 3.3% г/г до 373 тыс. ДФЭ. Главным фактором снижения показателя стало заметное сокращение операций на внутренних маршрутах (-10.4% г/г до 191.7 тыс. ДФЭ), что связано с ростом конкуренции в условиях низких темпов роста рынка контейнерных перевозок в РФ. В то же время снижение объемов внутренних перевозок было частично компенсировано ростом объемов операций в транзитном (+6.9% г/г до 26.5 тыс. ДФЭ) и экспортном (+4.3% г/г до 86.9 тыс. ДФЭ) сообщении. Объем контейнерных перевозок Трансконтейнера за 9 месяцев текущего года снизился на 2.5% г/г до 1 074 тыс. ДФЭ, при этом доля компании в общем объеме контейнерных перевозок по сети РЖД за указанный период составила 47.4% (-3 п.п. г/г).

Коэффициент порожнего пробега контейнеров Трансконтейнера в 3-м квартале уменьшился на 4.6 п.п. г/г до 30.8%, за январь-сентябрь показатель составил также 30.8% (- 6 п.п. г/г). Коэффициент порожнего пробега платформ в 3-м квартале увеличился на 0.4 п.п. г/г до 7.7%, однако по итогам 9 месяцев снизился на 0.5 п.п. г/г до 7.2%.

Комментарий. Операционные результаты Трансконтейнера за 3-й квартал оказались довольно слабые, хотя они и не стали особым сюрпризом для рынка. Ранее РЖД отчитались о снижении объемов перевозок на своей сети из-за общей слабости российской экономики, и на этом фоне ухудшение показателей Трансконтейнера было вполне ожидаемым. В то же время надо отметить, что в данных условиях руководство компании стало уделять больше внимания более динамичному рынку перевозок в международном сообщении, а также повышению эффективности, что уже выразилось в заметном снижении коэффициента порожнего пробега контейнеров. Это должно в перспективе оказать определенную поддержку показателям рентабельности. Мы считаем, что представленные результаты не окажут существенного влияния на котировки акций Трансконтейнера.

Группа ЛСР

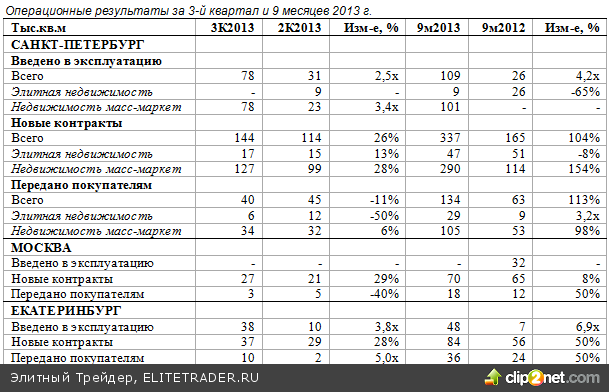

Событие. Группа ЛСР представила операционные результаты за 3-й квартал и 9 месяцев 2013 г. За 9 месяцев в девелоперском сегменте совокупно во всех регионах присутствия Группа заключила новые контракты на продажу 491 тыс. кв. м. недвижимости, что на 72% превышает результат 9 месяцев 2012 г.. Стоимость новых контрактов составила 39.1 млрд. руб. (+61% г/г). Введено в эксплуатацию 158 тыс. кв. м. (+140% г/г), передано покупателям 188 тыс. кв. м. (+91% г/г).

В строительном сегменте за 9 месяцев заказчикам было передано 635 тыс. кв. м. домов из сборного железобетона (+25% г/г), главным образом, за счет роста строительства в Санкт-Петербурге (+36% г/г до 398 тыс. кв. м.).

Сегмент строительных материалов. По итогам прошедших 9 месяцев значительно снизилась реализация песка (-18% до 6 928 тыс. куб. м.), в первую очередь вследствие изменения графика реализации ряда инфраструктурных проектов. Снижение наблюдается также в продажах железобетонных изделий (-14.7% до 301 тыс. куб. м.) в связи с переносом мощностей из Санкт-Петербурга на новую площадку. Объем реализации гранитного щебня, товарного бетона, цемента, кирпича и газобетона увеличился за 9 месяцев на 7%, 4%, 3%, 5% и 9%, соответственно.

Комментарий. Мы положительно оцениваем представленные результаты. По большинству направлений деятельности наблюдается рост в годовом соотношении. В целом продолжение позитивной тенденции после объявления результатов за 1-е полугодие было ожидаемым, спрос на недвижимость остается высоким. В 4-м квартале ожидается сдвиг в сторону продажи построенного жилья после сезонного снижения результата в 3-м квартале. В целом, позитивные операционные данные дают основания ожидать неплохих финансовых результатов по итогам 9 месяцев 2013 г.

Фосагро

Событие. Фосагро представило производственные результаты за 9 месяцев 2013 г. Производство удобрений увеличилось на 8.6% г/г до 4.3 млн. тонн, продажи выросли на 9.8% г/г и составили 4.4 млн. тонн. В 3-м квартале производство сократилось на 6.1% к/к до 1.4 млн. тонн, в то же время объем продаж вырос на 8% к/к до 1.4 млн. тонн. По итогам 9 месяцев наиболее значительно возросло производство фосфорных удобрений и кормовых фосфатов – на 6.5% г/г до 3.4 млн. тонн. Руководство компании отмечает среди ключевых положительных моментов отчетного периода сохранение 100% загрузки мощностей на фоне тенденции сокращения загрузки и цен на удобрения в отрасли

Комментарий. Мы умеренно позитивно оцениваем представленные результаты. Продажи DAP/MAP за прошедший квартал восстановились после падения во 2-м квартале, превысив результат 1-го квартала. К тому же по итогам 9 месяцев удалось превысить результат аналогичного периода прошлого года по продаже комплексных NPK-удобрений благодаря высокому объему продаж в 3-м квартале. Стоит отметить, что компания продолжает наращивать объемы продаж продукции, в том числе за счет усиления работы на азиатских рынках (открытие Фосагро-Азия), что позитивно в условиях снижения цен в отрасли.

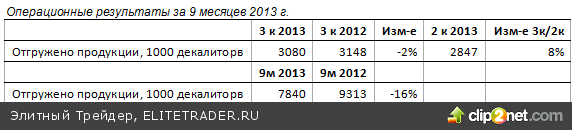

Синергия

Событие. Синергия опубликовала операционные результаты за 3-й квартал и 9 месяцев 2013 г. Фактические отгрузки алкогольной продукции, произведенной компанией за 3-й квартал, снизились на 2% г/г и составили 3 080 тыс. декалитров За 9 месяцев объем отгрузок составил 7 840 тыс. декалитров, что на 16% меньше аналогичного периода 2012 г.

Комментарий. Влияние повышения акциза на алкоголь в прошлом году и начале нынешнего года снижается, и рынок стабилизируется. В результате отгрузки продукции компании в 3-м квартале практически не изменились в годовом выражении, а по отношению к предыдущему кварталу наблюдался некоторый рост. По нашему мнению опубликованные результаты будут иметь ограниченное позитивное влияние на акции Синергии, связанное со стабилизацией производства алкоголя после сильного снижения, вызванного ростом акциза.

Северсталь

Событие. Северсталь опубликовала операционные результаты за 3-й квартал 2013 г. Выплавка стали предприятиями компании составила 4 млн. тонн, практически не изменившись по сравнению с предыдущим кварталом. При этом производство стали в дивизионе «Российская Сталь» увеличилось на 2% к/к до 2.8 млн. тонн, а в североамериканском дивизионе сократилось на 3% до 1.2 млн. тонн. Выплавка чугуна за квартал повысилась на 1% к/к 2.7 млн. тонн. За 9 месяцев текущего года производство стали и чугуна выросло на 3% г/г до 11.9 млн. тонн и 8 млн. тонн, соответственно.

Консолидированные продажи стальной продукции в 3-м квартале снизились на 4% к/к до 3.7 млн. тонн, главным образом, за счет слабых результатов дивизиона «Российская Сталь» (-6% к/к до 2.6 млн. тонн). Рост объемов реализации в российском дивизионе смогли продемонстрировать лишь оцинкованный лист и лист с другими видами металлического покрытия (+8% к/к до 168.9 тыс. тонн), а также трубы небольшого диаметра и трубные профили (+8% к/к до 20.7 тыс. тонн), что произошло благодаря некоторому повышению спроса на внутреннем рынке. В то же время компания улучшила структуру продаж дивизиона «Российская Сталь». Так, за счет существенного сокращения продаж полуфабрикатов (-24% к/к до 112.8 тыс. тонн) доля продукции с высокой добавленной стоимостью поднялась за квартал на 1 п.п. до 46%. В январе-сентябре продажи стальной продукции составили 11.3 млн. тонн, практически не изменившись по сравнению с аналогичным периодом 2012 г.

Сегмент «Северсталь Ресурс» в 3-м квартале продемонстрировал разнонаправленную динамику. Продажи железорудного концентрата увеличились на 1% к/к до 1.2 млн. тонн за счет роста отгрузок внешним потребителям, в то же время объемы реализации железорудных окатышей снизились на 6% к/к до 2.5 млн. тонн, что в основном объясняется высокой базой предыдущего квартала. Продажи концентрата коксующегося угля повысились на 2% к/к до 1.8 млн. тонн благодаря росту отгрузок с Воркутаугля (+11% к/к до 1.5 млн. тонн). Продажи энергетического угля подскочили на 19% к/к до 616 тыс. тонн. Как следствие выросших объемов производства на шахтах Воркутаугля.

Динамика цен на продукцию Северстали в 3-м квартале была довольно слабой. Средние цены на реализации дивизиона «Российская Сталь» снизились на 1-18% к/к в зависимости от продукта, что стало отражением ухудшения в июне и июле ситуации с ценами на стальную продукцию как в России, так и на экспортных рынках. Североамериканский дивизион чувствовал себя несколько лучше. Устойчивый рост американской экономики и хорошие перспективы американского стального рынка способствовали повышению цен на прокат на 2% к/к. Цены реализации концентрата коксующегося угля, железорудных окатышей и железорудного концентрата сократились за прошедший квартал на 11-21%.

Комментарий. Мы оцениваем представленные операционные показатели Северстали за 3-й квартал в целом как нейтральные. В условиях замедления спроса на стальную продукцию на внутреннем российском и экспортном рынках компания продемонстрировала некоторое снижение объемов продаж, что впрочем не стало большим сюрпризом для рынка. Как результат, с учетом снижения цен реализации по большинству видов продукции, финансовые показатели Северстали за прошедший квартал скорее всего будут несколько хуже, чем во 2-м квартале и 3-м квартале прошлого года. В то же время улучшение продуктового портфеля дивизиона «Российская сталь», выразившееся в повышении в нем доли продукции с высокой добавленной стоимостью, должно поддержать показатели рентабельности. Мы не ожидаем существенного влияния опубликованного отчета на котировки акций Северстали.

НЛМК

Событие. НЛМК обнародовал операционные показатели за 3-й квартал 2013 г. Выплавка стали на предприятиях компании увеличилась на 3% к/к до 3.9 млн. тонн, в том числе за счет продолжения наращивания производства на площадке завода НЛМК-Калуга. Общие продажи металлопродукции сократились на 1.4% к/к до 3.7 млн. тонн, главным образом, в связи с падением продаж товарного чугуна (-90% к/к до 9 тыс. тонн) и товарных слябов (-13.2% к/к до 814 тыс. тонн). В то же время реализация готового проката увеличилась на 5.5% к/к до 2.9 млн. тонн в связи сезонным ростом спроса, при этом продажи листового проката выросли на 3.7% к/к до 2.4 млн. тонн, сортового проката – на 16.7% к/к до 455 тыс. тонн. В целом продажи продукции с высокой добавленной стоимостью (толстолистовой прокат, горячекатаный и холоднокатаный прокат, оцинкованный прокат, прокат с полимерными покрытиями, динамный прокат, трансформаторный прокат и метизы) повысились на 2.1% к/к до 1.4 млн. тонн, а их доля в продажах готового проката составила около 50%.

Объемы реализации металлопродукции в России выросли в 3-м квартале на 14% к/к до 1.6 млн. тонн в основном за счет увеличения спроса на горячекатаный и холоднокатаный прокат, при этом доля российских продаж в общей структуре продаж достигла 43% (+5 п.п. к/к). На этом фоне доля продаж российских предприятий НЛМК на экспорт снизились до 31% от общего объема продаж, или 1.2 млн. тонн (-18% к/к). На долю зарубежных прокатных активов пришлось 25% объема продаж металлопродукции Группы, в том числе продажи дивизиона НЛМК Европа составили 485 тыс. тонн (-4.7% к/к), дивизиона НЛМК США – 451 тыс. тонн (+5.1% к/к).

По предварительным оценкам руководства НЛМК, в 4-м квартале компания увеличит выплавку стали на 6% к/к до 4.1 млн. тонн, из которых 290 тыс. тонн будет произведено на заводе НЛМК-Калуга. Продажи металлопродукции, как ожидается, вырастут на 5% к/к до 3.9 млн. тонн.

Комментарий. Операционные показатели НЛМК за 3-й квартал выглядят неплохо. Несмотря на общую слабость мирового рынка металлопродукции, компании удается поддерживать высокий уровень загрузки производственных мощностей, а также наращивать выпуск стали в том числе благодаря постепенному выводу на полную мощность завода в Калуге. В связи с сезонным ростом спроса на прокат в РФ НЛМК перенаправил часть экспортных поставок металлопродукции с российских предприятий на внутренний рынок, что позволило показать рост продаж по основным видам продукции. Это должно частично компенсировать слабую ценовую конъюнктуру, сложившуюся на основных рынках металлопродукции, и будет способствовать относительной стабильности финансовых результатов НЛМК в 3-м квартале по сравнению со 2-м кварталом. Мы считаем, что представленный операционный отчет будет оказывать умеренную поддержку котировкам акций компании в ближайшие дни.

М.Видео

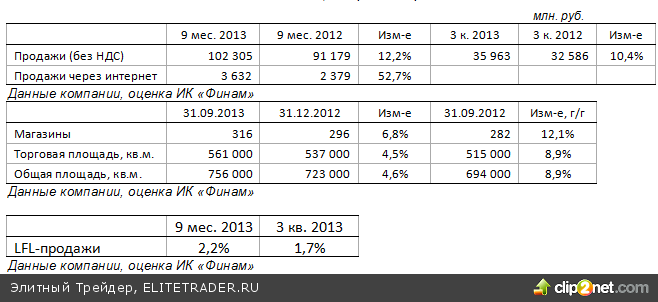

Событие. М.Видео представила неаудированные показатели розничных продаж за 3-й квартал и 9 месяцев 2013 г.

Ключевые показатели за 9 месяцев 2013 г.:

• Продажи выросли на 12.2%, достигнув 102.3 млрд. руб.;

• Продажи сопоставимых магазинов (like-for-like) выросли на 2.2%;

• Онлайн-продажи выросли на 52.7%;

• Открыто 23 новых магазинов, торговые площади выросли до 561 тыс. кв. м.

Ключевые показатели 3-го квартала 2013 г.:

• Продажи выросли на 10.4% до 35.9 млрд. руб.;

• Продажи сопоставимых магазинов выросли на 1.7%.

Компания открыла 23 новых гипермаркета за 9 месяцев, в том числе 5 магазинов было открыто, и 1 магазин был закрыт в 3-м квартале. На конец сентября сеть М.Видео включала в себя 316 гипермаркетов, работающих в 140 городах РФ. Торговая площадь магазинов М.Видео составила 561 тыс. кв. м., общая площадь − 756 тыс. кв. м.

Комментарий. Темп роста продаж в третьем квартале (10.4% г/г) оказался ниже, чем во втором (14.7% г/г). Темп роста сопоставимых продаж в третьем квартале (1.7% г/г) также немного снизился по сравнению со вторым кварталом (2.8% г/г). Темп роста продаж через интернет остается высоким. Темп роста сети чуть снизился по сравнению с прошлым годом (в прошлом году было открыто 35 магазинов). С начала текущего года было открыто 20 (net) магазинов. Всего в 2013 г. компания планировала открыть 35 новых магазинов и добавить в карту своего присутствия 6 новых городов. Опубликованный отчет можно охарактеризовать как нейтральный, и скорее всего он не окажет существенного влияния на котировки акций компании.

Отметим, что временное соглашение, достигнутое политиками США, вовсе не означает, что бюджетные проблемы страны приблизились к своему решение. Оно лишь отодвигает срок принятия такого решения на очередные три месяца. При этом глубокие противоречия республиканцев и демократов по ключевым бюджетным вопросам никуда не делись, и совершенно не понятно, как стороны в итоге смогут прийти к общему знаменателю. Так что мы имеем все шансы увидеть ближе к зиме очередную серию бюджетной саги в американском Конгрессе, которая, не исключено, приведет к очередному «шатдауну» правительства.

Но так или иначе, американским законодателям все же удалось предотвратить угрозу непосредственного дефолта страны, что привело к всплеску спроса на рисковые активы на мировых финансовых рынках. На этом фоне индекс S&P 500 обновил исторический максимум, долгосрочных максимумов достигли широкий индекс европейских компаний Euro Stoxx 600 и индекс развивающихся рынков MSCI Emerging Markets. Индексы волатильности, наоборот, резко снизились и откатились к уровню середины сентября.

Бюджетные проблемы США скорее всего на какое-то время отойдут на второй план, и инвесторы переключатся на другие вопросы. В частности, в ближайшие дни должны выйти многочисленные данные американской макроэкономической статистики, публикация которых была отложена из-за паралича властей Штатов. Как результат, волатильность на рынках может заметно возрасти. Другим важным событием является намеченное на конец октября заседание ФРС, в связи с чем вскоре вновь станет актуальной тема сворачивания QE в США. Впрочем, поскольку свежих данных по состоянию американской экономики не выходило, члены FOMC вряд ли пойдут на сокращение стимулирующих программ в этом месяце. А учитывая, что бюджетный кризис нанес существенный ущерб экономике Штатов (по оценке агентства S&P, 16-дневный простой американского правительства снизит темпы роста ВВП в 4-м квартале на 0.6 п.п.), весьма вероятно, что начало снижения программ выкупа активов будет перенесено на 2014 г.

Из скудного потока макроэкономической информации, выходившей на неделе, наибольший интерес представляли данные по Китаю. Так, темпы роста ВВП Поднебесной в 3-м квартале, как и ожидалось, ускорились до 7.8% с 7.5% кварталом ранее. Произошло это во многом благодаря мерам китайского правительства по стимулированию роста, включая инвестиции и снижение налогов. Между тем, экономические данные за сентябрь свидетельствуют о некотором ухудшении конъюнктуры. В частности, темпы роста промпроизводства и оборота розничной торговли в КНР в прошлом месяце замедлились по сравнению с августом, а экспорт продемонстрировал снижение, что говорит о все еще неустойчивом внешнем спросе на китайские товары. Так что стимулирующие меры властей, которые помогли экономике в последние месяцы, возможно, будут иметь ограниченный эффект. В том, что по итогам текущего года экономика КНР достигнет целевых темпов роста в 7.5%, сомнений мало, однако рассчитывать на дальнейшее ускорение пока, вероятно, преждевременно.

Евросоюз

По оценкам ЕЦБ, кредитные средства из текущей программы помощи Греции, срок действия которой истекает в конце 2014 г., будут фактически исчерпаны к середине следующего года. После этого стране потребуется выделение новых траншей финансовой помощи. Так, по словам члена Совета управляющих европейского регулятора Й. Асмуссена, объем дополнительной помощи Афинам в 2014 г. может составить 5-6 млрд. евро. При этом Й. Асмуссен отверг возможность предоставления Греции отсрочки по погашению облигаций, о которой ранее намекал министр финансов страны Я. Стурнарас.

Объем промышленного производства в Еврозоне в августе вырос на 1% по сравнению с июлем, превысив прогноз. В годовом выражении показатель сократился на 2.1%. Согласно пересмотренным данным, в июле промпроизводство в зоне евро снизилось на 1% относительно июня и на 1.9% с июлем прошлого года, в то время как ранее сообщалось об уменьшении этих показателей на 1.5% м/м и 2.1% г/г, соответственно.

США

Согласно опубликованной в среду Бежевой книге ФРС, экономическая активность во всех регионах США росла в сентябре и начале октября темпами от сдержанных (modest) до умеренных (moderate). Восемь из двенадцати федеральных резервных банков страны сообщили о том, что темпы повышения экономики не изменились по сравнению с сентябрьским отчетом, однако в четырех округах (Филадельфия, Ричмонд, Чикаго и Канзас-Сити) было зафиксировано некоторое замедление. В обзоре говорится, что в целом прогнозы относительно будущей экономической активности в Штатах остаются «осторожно оптимистичными», хотя многие представители бизнеса отмечают «усиление неопределенности в значительной степени из-за приостановки работы федерального правительства и дебатов по вопросу повышения потолка госдолга».

Повышение потребительских расходов сдержанными темпами было зафиксировано в большинстве регионов, что отражает в том числе сохраняющийся сильный спрос на автомобили. Розничные компании в основном оптимистично смотрят на предстоящий сезон предпраздничных продаж. Согласно данным обзора, «расходы бизнеса и занятость повысились во многих округах, продолжает увеличиваться умеренными темпами строительство жилой недвижимости». Кроме того, было отмечено улучшение в сфере туризма и путешествий в основной части регионов США.

Страны Азии, Россия, развивающиеся рынки

По мнению Э. Хонды, экономического советника японского премьера С. Абэ, Япония должна пересмотреть закон о ЦБ, чтобы данное ведомство стало ответственным за создание рабочих мест в стране и борьбу с дефляцией. Э. Хонда отметил, что «денежно-кредитная политика имеет наибольшее влияние, когда она создает ожидания. И для того, чтобы ожидания производили какой-то эффект, функции Банка Японии должны быть юридически оформлены». Ранее в этом году С. Абэ также заявлял о том, что закон может быть изменен, если «центробанк не сможет взять на себя ответственность и добиться определенных улучшений». При этом заместитель управляющего Банка Японии К. Ивата поддержал пересмотр закона.

Из заявлений Э. Хонды следует, что более агрессивный подход может быть необходим для обуздания дефляции, которая продолжается более десяти лет. Советник подчеркнул, что закон должен быть изменен, чтобы в дополнение к текущим обязанностям, например, поддержанию стабильности цен, Банк Японии нес ответственность за создание рабочих мест, что походит на так называемый «двойной мандат» ФРС США. Кроме того, Э. Хонда считает, что глава ЦБ и другие руководители должны отчитываться за свою работу согласно законодательному акту, в то время как на данный момент они не обязаны этого делать.

Объем экспорта из Китая в сентябре неожиданно снизился на 0.3% г/г после роста на 7.2% г/г в августе. Темпы роста китайского импорта при этом ускорились до 7.4% г/г с 7% г/г месяцем ранее. Как результат, положительное сальдо торгового баланса КНР в сентябре составило $15.21 млрд., что существенно меньше как августовского значения в $28.52 млрд., так и среднего прогноза экономистов на уровне $26.25.

Рост потребительских цен в Китае в сентябре превысил прогнозы и составил 3.1% г/г против 2.6% г/г в августе. Как результат, сентябрьская инфляция в Поднебесной оказалась максимальной за последние семь месяцев. Основной причиной ускорения индекса потребительских цен стало значительное повышение стоимости продуктов питания, которые подорожали по сравнению с августом на 1.5%. В то же время производственная дефляция в КНР в сентябре замедлилась и составила 1.3% г/г по сравнению с 1.6% г/г в августе.

Промышленное производство в КНР в сентябре выросло на 10.2% г/г после повышения на 10.4% г/г в августе. Оборот розничной торговли вырос по сравнению с аналогичным периодом прошлого года на 13.3% г/г, что также ниже августовского показателя (13.4% г/г). Инвестиции в основной капитал в Китае в январе-сентябре увеличились на 20.2% г/г против роста на 20.3% г/г в январе-августе.

Приток прямых иностранных инвестиций в Китай в сентябре увеличился на 4.9% в годовом выражении до $8.8 млрд. В то же время вышедшие данные показали небольшое снижение показателя по сравнению августом, когда приток прямых инвестиций из-за рубежа составил $8.83 млрд. С начала года приток прямых иностранных инвестиций в Поднебесную вырос на 6.2% г/г до $88.6 млрд., при этом нефинансовые зарубежные прямые инвестиции выросли за первые девять месяцев текущего года на 17.4% г/г до $61.6 млрд.

Темпы роста ВВП КНР в 3-м квартале, как и ожидалось, ускорились до 7.8% г/г против 7.5% г/г во 2-м квартале и 7.7% г/г в 1-м квартале. Таким образом, меры китайского правительства по стимулированию роста, включая инвестиции и снижение налогов, дают положительный эффект. В то же время по-прежнему вялый внешний спрос на китайские товары, который негативно повлиял на сентябрьские показатели экспорта, может стать ограничивающим фактором для дальнейшего разгона экономики Поднебесной.

Согласно данным Росстата, объемы промышленного производства в России в сентябре выросли на 0.3% в годовом выражении после повышения на 0.1% г/г в августе. С исключением сезонного и календарного факторов промпроизводство в стране в прошлом месяце увеличилось на 0.3% м/м после роста на 0.7% м/м в августе и сокращения на 0.9% м/м в июле. В целом в январе-сентябре промпроизводство увеличилось на 0.1% г/г против роста на 2.9% г/г в аналогичном периоде 2012 г. В том числе в 3-м квартале промпроизводство сократилось на 0.1% г/г после роста на 0.3% г/г во 2-м квартале и нулевого изменения в 1-м квартале.

Производство в обрабатывающих отраслях в сентябре сократилось на 0.7% г/г после снижения на 0.2% г/г в августе. За девять месяцев спад в обрабатывающих отраслях составил 0.3% г/г. В области добычи полезных ископаемых в сентябре рост замедлился до 1.7% г/г с 2% г/г в августе. За девять месяцев рост составил 1.1% г/г. В области производства и распределения электроэнергии, газа и воды в сентябре отмечен рост на 2.9% г/г после снижения в августе на 2% г/г. За девять месяцев производство в этих секторах сократилось на 0.5% г/г.

Напомним, что текущий прогноз Минэкономразвития по темпам роста промпроизводства в РФ в 2013 г. составляет 0.7%. Учитывая последние данные Росстата, эта оценка выглядит чересчур оптимистично, несмотря на ожидания ускорения показателя в 4-м квартале из-за эффекта низкой базы прошлого года.

Инвестиции в основной капитал в России в сентябре снизились на 1.6% в годовом выражении после сокращения на 3.9% г/г в августе. По итогам января-сентября показатель снизился на 1.4% г/г. Между тем, заместитель министра экономического развития А. Клепач считает, что прогноз его ведомства по инвестициям в основной капитал на текущий год на уровне 2.5% еще может реализоваться. По словам чиновника, «последние два месяца играют определяющую роль и дают примерно 30% инвестиций по году».

Реальные располагаемые денежные доходы населения РФ в сентябре снизились на 1.3% в годовом выражении после повышения на 2.1% г/г в августе. При этом за 9 месяцев рост доходов в реальном выражении составил 3.6% г/г. Среднемесячная номинальная начисленная заработная плата в России в сентябре, по предварительным данным Росстата, составила 29 тыс. 811 руб., что на 14.8% больше, чем годом ранее. Реальная начисленная зарплата в сентябре повысилась в годовом исчислении на 8.2%.

Общая численность безработных в России в сентябре повысилась по сравнению с августом на 30 тыс. человек и составила 3 млн. 991 тыс. человек, уровень безработицы при этом увеличился до 5.3% с 5.2% в предыдущем месяце. Численность экономически активного населения в РФ в сентябре составила, по предварительным итогам обследования населения, 75.8 млн. человек, или около 53% от общей численности населения страны.

По итогам недели индексы волатильности резко снизились, опустившись до минимумов за месяц. Цены рисковых активов заметно повысились. Данных макроэкономической статистики выходило немного, при этом они носили умеренно позитивный характер. Финансово-политическая информация, поступавшая на рынок, указала на существенное снижение внешнеполитических рисков для инвесторов. Мы ожидаем дальнейшего роста российских фондовых индикаторов на предстоящей неделе, при этом волатильность торгов, вполне возможно, возрастет. Мы также сохраняем позитивный взгляд на перспективы динамики котировок акций первого и второго эшелонов рынка в среднесрочном периоде.

Техническая картина по основным индексам и сырьевым товарам

Индекс ММВБ

Индекс ММВБ торгуется чуть выше своих скользящих средних, что говорит о позитивном настроении на рынке. Ближайшее сопротивление расположено в районе 1540 пунктов, далее 1560 пунктов. В случае снижения поддержкой выступит область 1500 пунктов, далее 1450 пунктов.

Индекс S&P 500

Индекс S&P 500 торгуется выше своих скользящих средних, что говорит о позитивном настроении на рынке. Ближайшее сопротивление расположено в районе 1750 пунктов, далее 1780 пунктов. В случае снижения целью движения выступит район 1700 пунктов, далее 1650 пунктов.

Нефть Brent

Котировки нефти Brent движутся чуть ниже своих скользящих средних, что говорит о негативном настроении на рынке. Ближайшее сопротивление находится на уровне $112 за баррель, далее $115 за баррель. Ближайшая поддержка расположена на уровне $107 за баррель, при ее пробитии целью снижения может стать отметка $105 за баррель.

Золото

Котировки золота движутся выше своих скользящих средних, что говорит о позитивном настроении на рынке. Ближайшее сопротивление расположено в районе $1320 за унцию, далее $1360 за унцию. Ближайшая поддержка лежит в районе $1260 за унцию, далее $1220 за унцию.

Пара EUR/USD

Котировки EUR/USD движутся выше своих скользящих средних, что говорит о позитивном настроении на рынке. Ближайшее сопротивление находится в районе 1.370, далее 1.385. В случае снижения уровнями поддержки станут отметки 1.347 и далее 1.332.

Основные корпоративные события за неделю

Росинтер

Событие. Росинтер объявил операционные результаты за 3-й квартал и 9 месяцев 2013 г. Консолидированная выручка корпоративных ресторанов за 9 месяцев уменьшилась на 2.6% г/г до 7 331 млн. руб. Выручка в 3-м квартале сократилась на 8.4% г/г до 2 367 млн. руб. Частично (на 5.3% г/г) данное сокращение было вызвано реализацией стратегии по оптимизации портфеля ресторанов, включая выход из неприбыльных и неключевых активов.

Валовая выручка сопоставимых ресторанов в 3-м квартале снизилась на 2.5% г/г. При этом количество транзакции снизилось на 5.8% г/г. За 9 месяцев валовая выручка сопоставимых ресторанов снизилась на 0.2% г/г, количество транзакций снизилось на 2.9% г/г. Сокращение выручки сопоставимых ресторанов частично (на 0.5% г/г) было вызвано краткосрочными (не более 2-х недель) закрытиями нескольких ресторанов для обновления инфраструктуры.

По состоянию на 30 сентября Росинтер управлял 383 предприятиями: 355 ресторанов и 28 кофеен Costa Coffee.

Комментарий. В целом результаты можно охарактеризовать как умеренно негативные. Компания продолжает оптимизировать свою сеть ресторанов, с чем связано сильное снижение выручки в третьем квартале. Кроме того, к негативным моментам можно отнести снижение трафика: компания пока не достигла оптимальной структуры по составу ресторанов. Также негативное влияние на выручку компании оказывает замедление экономики России. Для поддержания роста выручки компания намерена в 4-ом квартале открыть несколько ресторанов в транспортных хабах (ранее было заявлено о намерении открыть 13 ресторанов в 5 московских железнодорожных вокзалах и в аэропорту «Домодедово») и предпринять меры маркетингового характера для увеличения трафика ресторанов.

Акрон

Событие. Акрон представил производственные результаты за 9 месяцев 2013 г. Объем производства аммиака и минеральных удобрений составил 3.9 млн.тонн, увеличившись на 5.9% г/г благодаря, в основном, азотному сегменту и высокому спросу на азотные удобрения (+11.9% г/г до 2.2 млн. тонн). Производство промышленной продукции, наоборот, снизилось в целом на 10.2% г/г до 648 тыс. тонн. Основное снижение наблюдается по следующим продуктам: формалин (-4.8% до 101 тыс. тонн), карбонат кальция (-20.5% до 187 тыс. тонн), соляная кислота (-12.2% до 97 тыс. тонн). ГОК «Олений Ручей» вышел на производство 65 тыс. тонн апатитового концентрата в месяц, что полностью обеспечивает потребление Акрона и ОАО Дорогобужа.

Комментарий. Представленные результаты мы оцениваем нейтрально. Снижение производства промышленной продукции под давлением общего замедления экономики не является неожиданным. Кроме того, 3-й квартал был не самым удачным для производителей минеральных удобрений: предложение превышало спрос, цены на удобрения находились под давлением, что, несмотря на рост объема производства минеральных удобрений, окажет негативное влияние на финансовые результаты за 3-й квартал и 9 месяцев 2013 г. Отметим также, что на финансовых результатах компании за 9 месяцев 2013 г. негативно отразится переоценка пакета Уралкалия, сильно потерявшего в цене в 3-м квартале.

Трансконтейнер

Событие. Трансконтейнер обнародовал операционные результаты за 3-й квартал 2013 г. Объем контейнерных перевозок подвижным составом компании сократился на 3.3% г/г до 373 тыс. ДФЭ. Главным фактором снижения показателя стало заметное сокращение операций на внутренних маршрутах (-10.4% г/г до 191.7 тыс. ДФЭ), что связано с ростом конкуренции в условиях низких темпов роста рынка контейнерных перевозок в РФ. В то же время снижение объемов внутренних перевозок было частично компенсировано ростом объемов операций в транзитном (+6.9% г/г до 26.5 тыс. ДФЭ) и экспортном (+4.3% г/г до 86.9 тыс. ДФЭ) сообщении. Объем контейнерных перевозок Трансконтейнера за 9 месяцев текущего года снизился на 2.5% г/г до 1 074 тыс. ДФЭ, при этом доля компании в общем объеме контейнерных перевозок по сети РЖД за указанный период составила 47.4% (-3 п.п. г/г).

Коэффициент порожнего пробега контейнеров Трансконтейнера в 3-м квартале уменьшился на 4.6 п.п. г/г до 30.8%, за январь-сентябрь показатель составил также 30.8% (- 6 п.п. г/г). Коэффициент порожнего пробега платформ в 3-м квартале увеличился на 0.4 п.п. г/г до 7.7%, однако по итогам 9 месяцев снизился на 0.5 п.п. г/г до 7.2%.

Комментарий. Операционные результаты Трансконтейнера за 3-й квартал оказались довольно слабые, хотя они и не стали особым сюрпризом для рынка. Ранее РЖД отчитались о снижении объемов перевозок на своей сети из-за общей слабости российской экономики, и на этом фоне ухудшение показателей Трансконтейнера было вполне ожидаемым. В то же время надо отметить, что в данных условиях руководство компании стало уделять больше внимания более динамичному рынку перевозок в международном сообщении, а также повышению эффективности, что уже выразилось в заметном снижении коэффициента порожнего пробега контейнеров. Это должно в перспективе оказать определенную поддержку показателям рентабельности. Мы считаем, что представленные результаты не окажут существенного влияния на котировки акций Трансконтейнера.

Группа ЛСР

Событие. Группа ЛСР представила операционные результаты за 3-й квартал и 9 месяцев 2013 г. За 9 месяцев в девелоперском сегменте совокупно во всех регионах присутствия Группа заключила новые контракты на продажу 491 тыс. кв. м. недвижимости, что на 72% превышает результат 9 месяцев 2012 г.. Стоимость новых контрактов составила 39.1 млрд. руб. (+61% г/г). Введено в эксплуатацию 158 тыс. кв. м. (+140% г/г), передано покупателям 188 тыс. кв. м. (+91% г/г).

В строительном сегменте за 9 месяцев заказчикам было передано 635 тыс. кв. м. домов из сборного железобетона (+25% г/г), главным образом, за счет роста строительства в Санкт-Петербурге (+36% г/г до 398 тыс. кв. м.).

Сегмент строительных материалов. По итогам прошедших 9 месяцев значительно снизилась реализация песка (-18% до 6 928 тыс. куб. м.), в первую очередь вследствие изменения графика реализации ряда инфраструктурных проектов. Снижение наблюдается также в продажах железобетонных изделий (-14.7% до 301 тыс. куб. м.) в связи с переносом мощностей из Санкт-Петербурга на новую площадку. Объем реализации гранитного щебня, товарного бетона, цемента, кирпича и газобетона увеличился за 9 месяцев на 7%, 4%, 3%, 5% и 9%, соответственно.

Комментарий. Мы положительно оцениваем представленные результаты. По большинству направлений деятельности наблюдается рост в годовом соотношении. В целом продолжение позитивной тенденции после объявления результатов за 1-е полугодие было ожидаемым, спрос на недвижимость остается высоким. В 4-м квартале ожидается сдвиг в сторону продажи построенного жилья после сезонного снижения результата в 3-м квартале. В целом, позитивные операционные данные дают основания ожидать неплохих финансовых результатов по итогам 9 месяцев 2013 г.

Фосагро

Событие. Фосагро представило производственные результаты за 9 месяцев 2013 г. Производство удобрений увеличилось на 8.6% г/г до 4.3 млн. тонн, продажи выросли на 9.8% г/г и составили 4.4 млн. тонн. В 3-м квартале производство сократилось на 6.1% к/к до 1.4 млн. тонн, в то же время объем продаж вырос на 8% к/к до 1.4 млн. тонн. По итогам 9 месяцев наиболее значительно возросло производство фосфорных удобрений и кормовых фосфатов – на 6.5% г/г до 3.4 млн. тонн. Руководство компании отмечает среди ключевых положительных моментов отчетного периода сохранение 100% загрузки мощностей на фоне тенденции сокращения загрузки и цен на удобрения в отрасли

Комментарий. Мы умеренно позитивно оцениваем представленные результаты. Продажи DAP/MAP за прошедший квартал восстановились после падения во 2-м квартале, превысив результат 1-го квартала. К тому же по итогам 9 месяцев удалось превысить результат аналогичного периода прошлого года по продаже комплексных NPK-удобрений благодаря высокому объему продаж в 3-м квартале. Стоит отметить, что компания продолжает наращивать объемы продаж продукции, в том числе за счет усиления работы на азиатских рынках (открытие Фосагро-Азия), что позитивно в условиях снижения цен в отрасли.

Синергия

Событие. Синергия опубликовала операционные результаты за 3-й квартал и 9 месяцев 2013 г. Фактические отгрузки алкогольной продукции, произведенной компанией за 3-й квартал, снизились на 2% г/г и составили 3 080 тыс. декалитров За 9 месяцев объем отгрузок составил 7 840 тыс. декалитров, что на 16% меньше аналогичного периода 2012 г.

Комментарий. Влияние повышения акциза на алкоголь в прошлом году и начале нынешнего года снижается, и рынок стабилизируется. В результате отгрузки продукции компании в 3-м квартале практически не изменились в годовом выражении, а по отношению к предыдущему кварталу наблюдался некоторый рост. По нашему мнению опубликованные результаты будут иметь ограниченное позитивное влияние на акции Синергии, связанное со стабилизацией производства алкоголя после сильного снижения, вызванного ростом акциза.

Северсталь

Событие. Северсталь опубликовала операционные результаты за 3-й квартал 2013 г. Выплавка стали предприятиями компании составила 4 млн. тонн, практически не изменившись по сравнению с предыдущим кварталом. При этом производство стали в дивизионе «Российская Сталь» увеличилось на 2% к/к до 2.8 млн. тонн, а в североамериканском дивизионе сократилось на 3% до 1.2 млн. тонн. Выплавка чугуна за квартал повысилась на 1% к/к 2.7 млн. тонн. За 9 месяцев текущего года производство стали и чугуна выросло на 3% г/г до 11.9 млн. тонн и 8 млн. тонн, соответственно.

Консолидированные продажи стальной продукции в 3-м квартале снизились на 4% к/к до 3.7 млн. тонн, главным образом, за счет слабых результатов дивизиона «Российская Сталь» (-6% к/к до 2.6 млн. тонн). Рост объемов реализации в российском дивизионе смогли продемонстрировать лишь оцинкованный лист и лист с другими видами металлического покрытия (+8% к/к до 168.9 тыс. тонн), а также трубы небольшого диаметра и трубные профили (+8% к/к до 20.7 тыс. тонн), что произошло благодаря некоторому повышению спроса на внутреннем рынке. В то же время компания улучшила структуру продаж дивизиона «Российская Сталь». Так, за счет существенного сокращения продаж полуфабрикатов (-24% к/к до 112.8 тыс. тонн) доля продукции с высокой добавленной стоимостью поднялась за квартал на 1 п.п. до 46%. В январе-сентябре продажи стальной продукции составили 11.3 млн. тонн, практически не изменившись по сравнению с аналогичным периодом 2012 г.

Сегмент «Северсталь Ресурс» в 3-м квартале продемонстрировал разнонаправленную динамику. Продажи железорудного концентрата увеличились на 1% к/к до 1.2 млн. тонн за счет роста отгрузок внешним потребителям, в то же время объемы реализации железорудных окатышей снизились на 6% к/к до 2.5 млн. тонн, что в основном объясняется высокой базой предыдущего квартала. Продажи концентрата коксующегося угля повысились на 2% к/к до 1.8 млн. тонн благодаря росту отгрузок с Воркутаугля (+11% к/к до 1.5 млн. тонн). Продажи энергетического угля подскочили на 19% к/к до 616 тыс. тонн. Как следствие выросших объемов производства на шахтах Воркутаугля.

Динамика цен на продукцию Северстали в 3-м квартале была довольно слабой. Средние цены на реализации дивизиона «Российская Сталь» снизились на 1-18% к/к в зависимости от продукта, что стало отражением ухудшения в июне и июле ситуации с ценами на стальную продукцию как в России, так и на экспортных рынках. Североамериканский дивизион чувствовал себя несколько лучше. Устойчивый рост американской экономики и хорошие перспективы американского стального рынка способствовали повышению цен на прокат на 2% к/к. Цены реализации концентрата коксующегося угля, железорудных окатышей и железорудного концентрата сократились за прошедший квартал на 11-21%.

Комментарий. Мы оцениваем представленные операционные показатели Северстали за 3-й квартал в целом как нейтральные. В условиях замедления спроса на стальную продукцию на внутреннем российском и экспортном рынках компания продемонстрировала некоторое снижение объемов продаж, что впрочем не стало большим сюрпризом для рынка. Как результат, с учетом снижения цен реализации по большинству видов продукции, финансовые показатели Северстали за прошедший квартал скорее всего будут несколько хуже, чем во 2-м квартале и 3-м квартале прошлого года. В то же время улучшение продуктового портфеля дивизиона «Российская сталь», выразившееся в повышении в нем доли продукции с высокой добавленной стоимостью, должно поддержать показатели рентабельности. Мы не ожидаем существенного влияния опубликованного отчета на котировки акций Северстали.

НЛМК

Событие. НЛМК обнародовал операционные показатели за 3-й квартал 2013 г. Выплавка стали на предприятиях компании увеличилась на 3% к/к до 3.9 млн. тонн, в том числе за счет продолжения наращивания производства на площадке завода НЛМК-Калуга. Общие продажи металлопродукции сократились на 1.4% к/к до 3.7 млн. тонн, главным образом, в связи с падением продаж товарного чугуна (-90% к/к до 9 тыс. тонн) и товарных слябов (-13.2% к/к до 814 тыс. тонн). В то же время реализация готового проката увеличилась на 5.5% к/к до 2.9 млн. тонн в связи сезонным ростом спроса, при этом продажи листового проката выросли на 3.7% к/к до 2.4 млн. тонн, сортового проката – на 16.7% к/к до 455 тыс. тонн. В целом продажи продукции с высокой добавленной стоимостью (толстолистовой прокат, горячекатаный и холоднокатаный прокат, оцинкованный прокат, прокат с полимерными покрытиями, динамный прокат, трансформаторный прокат и метизы) повысились на 2.1% к/к до 1.4 млн. тонн, а их доля в продажах готового проката составила около 50%.

Объемы реализации металлопродукции в России выросли в 3-м квартале на 14% к/к до 1.6 млн. тонн в основном за счет увеличения спроса на горячекатаный и холоднокатаный прокат, при этом доля российских продаж в общей структуре продаж достигла 43% (+5 п.п. к/к). На этом фоне доля продаж российских предприятий НЛМК на экспорт снизились до 31% от общего объема продаж, или 1.2 млн. тонн (-18% к/к). На долю зарубежных прокатных активов пришлось 25% объема продаж металлопродукции Группы, в том числе продажи дивизиона НЛМК Европа составили 485 тыс. тонн (-4.7% к/к), дивизиона НЛМК США – 451 тыс. тонн (+5.1% к/к).

По предварительным оценкам руководства НЛМК, в 4-м квартале компания увеличит выплавку стали на 6% к/к до 4.1 млн. тонн, из которых 290 тыс. тонн будет произведено на заводе НЛМК-Калуга. Продажи металлопродукции, как ожидается, вырастут на 5% к/к до 3.9 млн. тонн.

Комментарий. Операционные показатели НЛМК за 3-й квартал выглядят неплохо. Несмотря на общую слабость мирового рынка металлопродукции, компании удается поддерживать высокий уровень загрузки производственных мощностей, а также наращивать выпуск стали в том числе благодаря постепенному выводу на полную мощность завода в Калуге. В связи с сезонным ростом спроса на прокат в РФ НЛМК перенаправил часть экспортных поставок металлопродукции с российских предприятий на внутренний рынок, что позволило показать рост продаж по основным видам продукции. Это должно частично компенсировать слабую ценовую конъюнктуру, сложившуюся на основных рынках металлопродукции, и будет способствовать относительной стабильности финансовых результатов НЛМК в 3-м квартале по сравнению со 2-м кварталом. Мы считаем, что представленный операционный отчет будет оказывать умеренную поддержку котировкам акций компании в ближайшие дни.

М.Видео

Событие. М.Видео представила неаудированные показатели розничных продаж за 3-й квартал и 9 месяцев 2013 г.

Ключевые показатели за 9 месяцев 2013 г.:

• Продажи выросли на 12.2%, достигнув 102.3 млрд. руб.;

• Продажи сопоставимых магазинов (like-for-like) выросли на 2.2%;

• Онлайн-продажи выросли на 52.7%;

• Открыто 23 новых магазинов, торговые площади выросли до 561 тыс. кв. м.

Ключевые показатели 3-го квартала 2013 г.:

• Продажи выросли на 10.4% до 35.9 млрд. руб.;

• Продажи сопоставимых магазинов выросли на 1.7%.

Компания открыла 23 новых гипермаркета за 9 месяцев, в том числе 5 магазинов было открыто, и 1 магазин был закрыт в 3-м квартале. На конец сентября сеть М.Видео включала в себя 316 гипермаркетов, работающих в 140 городах РФ. Торговая площадь магазинов М.Видео составила 561 тыс. кв. м., общая площадь − 756 тыс. кв. м.

Комментарий. Темп роста продаж в третьем квартале (10.4% г/г) оказался ниже, чем во втором (14.7% г/г). Темп роста сопоставимых продаж в третьем квартале (1.7% г/г) также немного снизился по сравнению со вторым кварталом (2.8% г/г). Темп роста продаж через интернет остается высоким. Темп роста сети чуть снизился по сравнению с прошлым годом (в прошлом году было открыто 35 магазинов). С начала текущего года было открыто 20 (net) магазинов. Всего в 2013 г. компания планировала открыть 35 новых магазинов и добавить в карту своего присутствия 6 новых городов. Опубликованный отчет можно охарактеризовать как нейтральный, и скорее всего он не окажет существенного влияния на котировки акций компании.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба