18 ноября 2013 Фридом Финанс | Архив Турлов Тимур, Родионов Александр, Ващенко Георгий, Коньков Никита, Клюшнев Игорь, Курамшин Шамиль

Уже почти месяц, с 16 октября, когда Сенат согласовал бюджет, биржевой рынок Америки живет без волнений. Поменяется ли что-то до Нового года? – рассуждаем мы в этом обзоре

Рынок США: будет ли новогоднее ралли? Почему бы и нет…

В этом году новогоднее биржевое ралли, наконец, действительно может состояться. Политические баталии по госдолгу прагматично отложены на «после праздников», корпорации публикуют неплохую отчетность, а излишняя ликвидность по-прежнему остается «излишней». Рынок на самом деле имеет все шансы закрыть год чрезмерно позитивно, определив для себя верхнюю планку в символические 2000 пунктов по индексу S&P 500. Финальный рост может быть связан с размещением избыточной ликвидности в акции, с потребительским предновогодним бумом, когда граждане, испытывая финансовый оптимизм, кинутся покупать новые квартиры, машины и бытовую технику. Нередко в кредит, тем самым еще и подстегивая бизнес банков и страховых компаний. Экономика США ведь и правду растет, и рост биржевых индексов на таком фоне – вещь в конце концов закономерная. Флагманы американской экономики уверенно двигаются вперед и продолжают оставаться законодателями моды практически во всех сферах. Хорошо себя чувствуют «большие и сильные» Starbucks, Boeing, Pfizer, Bank of America, Nike, Google. Уверенно восстанавливается Apple, в продукции которого «все разочаровались», но продолжают ее покупать. Не исключено, что вдохновленные успехом Twitter, акционеры известной сети гостиниц Hilton ускорятся и таки успеют провести долгожданное IPO до Нового года. На очереди – размещение акций «китайского Amazon» - группы компаний Alibaba. Пример IPO Twitter показал, что сегодня инвесторы всего мира готовы бежать из наличных и скупать самые разнообразные активы, в которых есть перспективная идея. Если серьезных поводов для беспокойства американские политики не дадут, то тогда мы действительно будем иметь ненулевые шансы увидеть цифру «2014» не только в календаре, но и на графике индекса S&P 500…

Ожидаем:

■ Умеренного роста акций S&P 500 накануне рождественских праздников

■ Некоторой коррекции в долгосрочных корпоративных и государственных облигациях

Важные новости

30 октября ФедРезерв принял решение продолжить программу покупки активов в прежнем объеме $85 млрд в месяц. Комитет ФРС по открытым рынкам сослался в своем решении на повышенный уровень безработицы в стране и сложную политическую обстановку в Вашингтоне.

7 ноября стала известна первая оценка ВВП США за третий квартал этого года. Согласно отчету показатель достиг самого высокого уровня за последние полтора года и составил 2,8% в годовом выражении. Экономистами ожидался заметно меньший прирост, на уровне 2,3%.

7 ноября Европейский центральный банк удивил инвесторов, снизив ключевую процентную ставку до рекордно низкого уровня 0,25%. Однако, данное сообщение вызвало лишь краткосрочный оптимизм среди участников торгов – европейские индексы оказались в красной зоне по итогам торгов.

8 ноября стало известно, что уровень безработицы в США в сентябре вырос и составил 7,3%. Увеличение показателя вызвано в том числе приостановкой работы правительства. Количество новых рабочих мест в октябре выросло на 204 тыс., а показатель за сентябрь пересмотрен в сторону увеличения.

После победы: почему Twitter вырос на 75% в первый день торгов?

5 секретов успешного IPO

Без сомнения, IPO Twitter наряду с рекомендациями по Tesla войдет в число наших лучших инвестиционных идей 2013 года. При этом мы ожидали более скромного результата, прогнозировав 50% роста на горизонте 6-9 месяцев. На деле все вышло гораздо быстрее. Почему? Потому что совпали сразу несколько обстоятельств – и совсем неслучайно…

1. Без лишней жадности. По примеру Facebook акционеры Twitter вполне бы могли увеличить количество предлагаемых к размещению акций, ведь на них был большой спрос, однако они не стали этого делать, обеспечив тем самым ажиотаж в первые дни торгов.

2. В нужное время. К моменту, когда стало точно известно о планах по выходу Twitter на IPO, «самочувствие» Facebook было уже хорошим – компания выросла относительно своей цены размещения в мае 2012 года. Это стало важным сигналом для инвесторов. Интерес к интернет- бизнесу, да и вообще всему инновационному (например, к акц иям Tesla) на рынке был ма ксимальным. Биржевые индексы находились на исторических максимумах (S&P 500, например), а уча стникам рынка срочно требовалась какая-то новая «фишка». И они ее получили…

3. Впереди – доразмещение акций. Совершенно очевидно, что в недалеких планах акционеров Twitter – проведение SPO. Успешный дебют вдохновит новых инвесторов на покупки в будущем, и с высокой вероятностью у Twitter еще появятся свежие козыри к моменту дополнительного размещения акций.

4. Точный расчет. Акционеры помнят, что к моменту снятия ограничений на продажу их акц ий (так называемых lock up - периодов) – а это будет проходить в течение года, котировки бумаг не должны разочаровывать. Вероятнее всего, они уверены в хорошей динамике квартальных отчетов Twitter. В этом случае купить маленький Твиттер (а он и вправду маленький – в 5 раз меньше по капитализации, чем Facebook) – будут продолжать стремиться купить миллионы инвесторов. Ажиотаж обеспечен.

5 Маркет-мейкеры. В котировальных «стаканах» сейчас хорошо заметны грамотные действия маркет-мейкеров, которые несколько балансируют спрос и предложение акций, снижая общую волатильность бумаг. Впрочем, на наш взгляд, в ближайшее время их действия будут все менее и менее заметны.

Российский рынок: три медведя, два быка

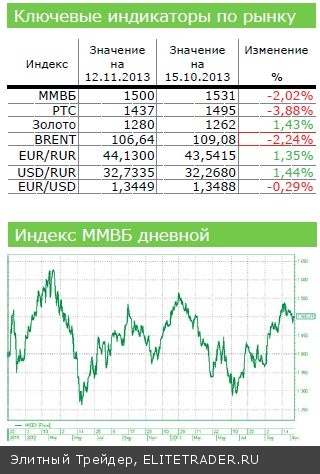

На поле боя вновь ведется борьба за уровень 1500 пунктов по индексу ММВБ

Росстат опубликовал первые предварительные данные по динамике ВВП за 3 квартал. Результат оказался на уровне 1,2% годовых. Самый пессимистический прогноз на 2013 год давал ЕБРР, предсказывавший годовой рост в размере 1,3%. Тем не менее минэкономразвития не отказывается от своего прогноза в 1,8% по итогам 2013 года, рассчитывая на восстановление традиционных секторов в 4 квартале. До конца года к торгам на Московской бирже подключатся напрямую два крупных международных банка – UBS и Goldman Sachs. Введение режима отложенных расчетов уже способствовало прямому подключению четырех крупных иностранных банков и привело к увеличению среднего дневного торгового оборота на 45%. Ближе к концу года управляющие крупных фондов начнут подводить итоги и пересматривать портфели на будущее, что может вызвать предновогоднее оживление в случае притока на рынок новых денег. Уже сейчас, несмотря на плохие макроэкономические новости, российский рынок вновь начал делать попытки закрепиться выше 1500 пунктов

Важные новости

Русал отчитался за 3 квартал по МСФО. Чистый убыток компании достиг $232 млн, что на 21% больше, чем во 2 квартале, а EBITDA $174 млн, что на четверть хуже, чем тремя месяцами ранее. Благодаря реализуемым планам по сокращению издержек, Русалу удалось выйти на самый низкий за 3 года уровень себестоимости производства алюминия.

Мегафон отчитался за по МСФО по итогам 9 месяцев. Выручка оператора увеличилась на 8%, до 217,5 млрд руб., а прибыль достигла 41,7 млрд руб., что на 61% больше, чем за аналогичный период прошлого года.

Сбербанк представил стратегию развития. Она предусматривает удвоение чистой прибыли и активов в 2018 году по сравнению с прогнозируемыми значениями на текущий год. ? Приватизация Роснефти может быть отложена на 2016 год. Такое мнение озвучил вице-премьер Игорь Шувалов по итогам заседания российско-британского комитета по инвестициям.

Газпром ждет от Нафтогаза Украины погашения долга. По данным газовой монополии, задолженность украинской стороны уже достигла $2 млрд. Поставки газа в адрес Нафтогаза в ноябре прекратились, но небольшие объемы еще закупает независимый импортер Ostchem.

Ожидаем

С точки зрения технического анализа российский рынок вновь выглядит не лучшим образом. Мы полагаем, что до конца года он будет оставаться довольно волатильным – однако отмечаем, что качественные «фишки», входящие в портфель рекомендаций ниже, по-прежнему исключительно дешевы…

Наша стратегия

Мы продолжаем удерживать длинные позиции в Мостотресте, Русале, Алросе, Сбербанке и Лукойле. Наш консервативный портфель немного опережает рынок по доходности. По акциям МТС мы зафиксировали прибыль. В качестве спекулятивной идеи рассматриваем акции Московской биржи, потенциал роста на горизонте 6-9 месяцев оцениваем в 20%.

Индекс ММВБ отскочил от полугодовых максимумов, но торгуется заметно выше 200 дневной средней. В среднесрочной перспективе, на наш взгляд, на рынке сохранится растущий тренд.

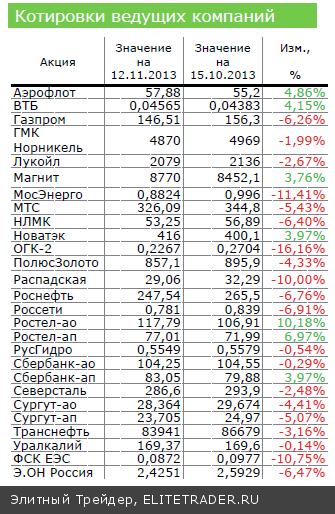

Лидерами роста за прошедший период стали акции Ростелекома. Лучше рынка также двигались бумаги ВТБ, Аэрофлота, Новатэка и Магнита. Аутсайдером снова стали бумаги электроэнергетического сектора, и абсолютный рекорд принадлежит бумагам ОГК-2 (-16%).

Русские атакуют: российские бумаги на зрубежных площадках

Yandex готовится к развитию в Израиле

29 октября стало известно, что российская поисковая система Yandex NV (Nasdaq: YNDX), наймет десятки сотрудников в Израиле для разработки сервисов и программного обеспечения. СМИ сообщают, что представители Yandex встретились с несколькими израильскими компаниями на предмет возможного сотрудничества. Это не первый раз, когда Yandex проявляет интерес к Израилю. Компания инвестировала в разработчика программного обеспечения для распознавания лиц Face.com, который был приобретен Facebook Inc. (Nasdaq: FB).

Доход Вымпелкома упал на 2,2%

6 ноября оператор беспроводной связи VimpelCom Ltd. сообщил о снижении дохода третьего квартала на 2,2%, так как обострение конкуренции оказало давление на цены на связь.

Мечел подписал соглашение с Внешэкономбанком по первой части финансирования угольного комплекса Эльга

24 октября 2013 OAO Мечел (NYSE: MTL), объявил что в присутствии премьер-министра Российской Федерации Дмитрия Медведева было подписано соглашение с Внешэкономбанком на выделение первого транша финансирования первой стадии проекта угольного комплекса Эльга на общую сумму $2,5 млрд.

CTC Media объявила о назначении нового директора

6 ноября компания CTC Media, Inc. (Nasdaq:CTCM) объявила, что Александр Пентья вошел в совет директоров CTC Media, заменив ушедшего в отставку Дмитрия Лебедева. Пентья является одним из трех членов Совета CTC Media, назначенного Telcrest Investments Limited, дочерней компании Банка России и одним из основных акционеров CTC Media, в соответствии с соглашением между акционерами Компании, MTG Россия и Telcrest.

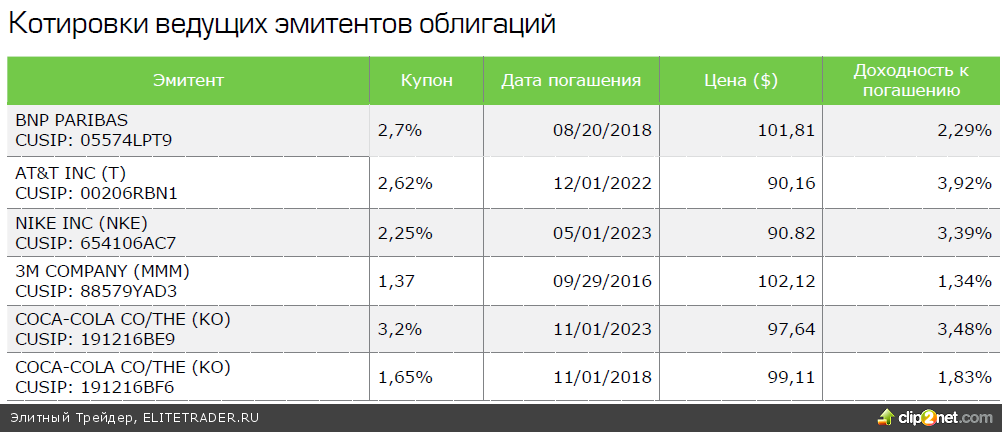

Фиксированный доход: Важные новости рынка облигаций США

Компания AT&T Inc. и BNP Paribas SA - лидеры в эмиссии о блигаций на фоне снижения их доходности. Согласно данным Bloomberg, AT&T Inc. и BNP Paribas SA лидировали в выпуске облигаций на сумму в 22 млрд евро ($29 млрд) в прошедшие две недели.

Агентство S&P повышает рейтинг NIKE до уровня "AA-" Рейтинговое агентство Standard & Poor's сообщило о повышении корпоративного кредитного рейтинга компании NIKE Inc. с "A+" до "AA-". Прогноз стабильный.

Moody's присваивает рейтинг Aa2 о блигациям 3М Moody's присвоило рейтинг Aa2 выпуску необеспеченных 8-летних облигаций компании 3M Company (3M) на сумму в 500 млн евро (около $700 млн). Рейтинг соответствует текущему рейтингу Aa2 приоритетных необеспеченных облигаций 3М. Стабильный прогноз рейтинга остается неизменным.

Fitch присваивает облигационному выпуску Coca-Cola рейтинг "A+" Fitch Ratings присвоило рейтинг "A+" многотраншевому выпуску облигаций компании The Coca-Cola Company на сумму в $5 миллиардов с погашением в 2016, 2018, 2020 и 2023 годах. Прогноз рейтинга стабильный.

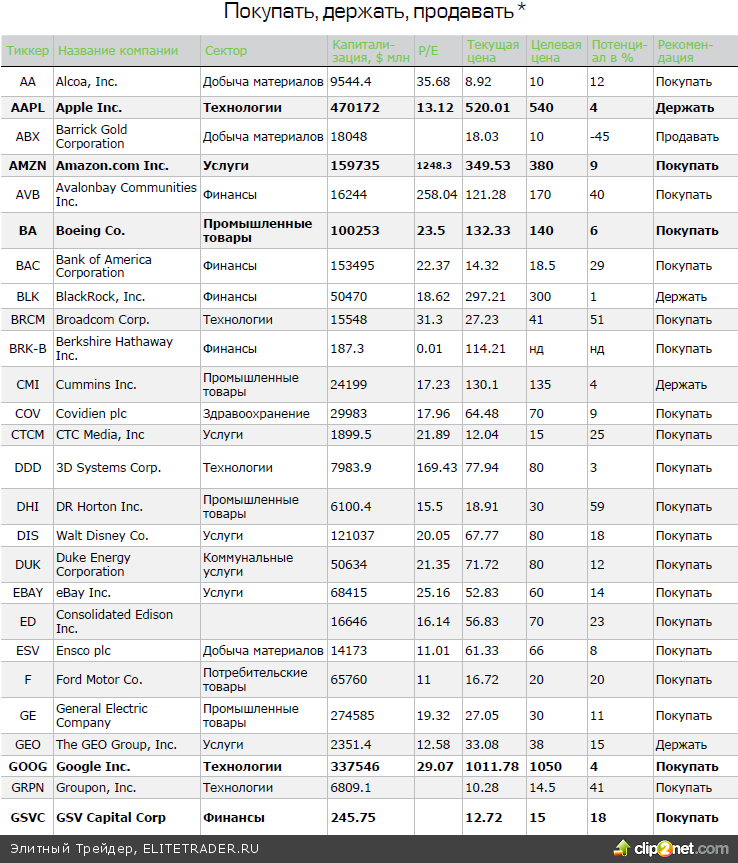

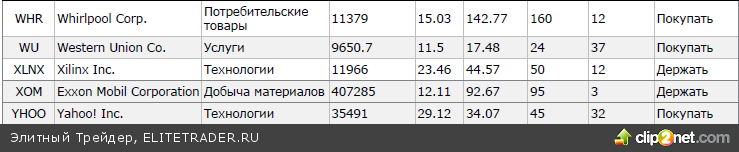

Рекомендации по акциям, находящимся в поле зрения аналитиков нашей компании

Наиболее важные новости по компаниям в поле зрения наших аналитиков

Продолжается сезон отчетностей крупнейших корпораций США

29 октября Apple Inc. (NASDAQ: AAPL) сообщила о получении в 4 квартале прибыли в размере $7,5 млрд ($8,26 на акцию) по сра внению с $8,2 млрд ($8,67 на акцию) годом ранее. Выручка за отчетный период выросла на 4% д о $37,5 млрд. Аналитики ожидали показателя прибыли на уровне $7,92 на акцию при выручке в $36,8 млрд.

24 октября компания Amazon.com Inc. (AMZN) сообщила о получении в 3 отчетном квартале прибыли в размере $41 млн (9 центов на акцию) по сравнению с убытком $274 млн (60 центов на акцию) годом ранее. Выручка за отчетный период увеличилась на 24% до $17,09 млрд. Аналитики ожидали показателя убытка 9 центов на акцию при выручке $16,76 млрд.

7 ноября компания Walt D isney Co. (DIS) сообщила о получении в 4 отчетном квартале прибыли в размере $1,39 млрд (77 центов на акцию) по сравнению с прибылью $1,24 млрд (68 центов на акцию) годом ранее. Выручка за отчетный период увеличилась д о $11,57 млрд с $10,78 млрд годом ранее. Аналитики ожидали показателя прибыли 76 центов на акцию при выручке $11,4 млрд.

Google Inc. (NASDAQ: GOOG) сообщил о получении в 3 квартале прибыли в размере $2,97 млрд ($8,75 на акцию) по сравнению с $2,18 млрд ($6,53 на акцию) годом ранее. Операционная прибыль составила $10,72 на акц ию. Выручка компании за отчетный период выросла до $11,92 млрд с $11,3 млрд. Аналитики ожидали показателя прибыли на уровне $10,36 на акцию при выручке в $11,7 млрд.

21 октября McDonald's Corp. (MCD) сообщил о получении в 3 квартале прибыли в размере $1,52 млрд ($1,52 на акцию) по сравнению с прибылью $1,46 млрд ($1,43 на акцию) годом ранее. Выручка за отчетный период увеличилась д о $7,32 млрд с $7,15 млрд годом ранее Аналитики ожидали показателя прибыли $1,51 на акцию при выручке $7,33 млрд.

Danaher Corporation – настоящие нанотехнологии

Тиккер DHR

Текущая цена: $73,90

Среднесрочный потенциал: 20%

Цель: $88

Почему покупать

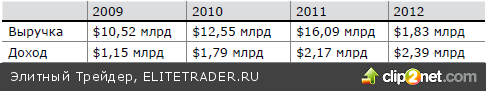

■ C 2009 года чистая прибыль компании выросла более, чем на 100%.

■ Корпорацией управляет очень сильная команда менеджеров, которые в состоянии сохранить текущие темпы роста компании.

■ Бизнес компании широко диверсифицирован и технологичен. ценными бумагами самой большой в мире социальной сети.

Акции Danaher Corp – инвестиция в лучшие умы

Средний рост выручки Danaher Corp. за последние 4 года составил 18% в год, а благодаря многочисленным слияниям и поглощениям, рыночная цена акций за последние 10 лет выросла в 68 раз. Секрет этого успеха аналитики видят в сильной команде высшего менеджмента – выпускниках Гарвардского и Стэнфордского университетов, которые разработали собственную систему управления бизнесом – Danaher Business System (DBS). Помимо высокопрофессиональной команды, в качестве основных преимуществ компании следует выделить высокое качество портфеля и устойчивую бизнес-модель, направленную на улучшение финансовых показателей.

Danaher выделяет слияниям и поглощениям одну из ключевых ролей в стратегии роста. Основные объекты для приобретения — сильные компании с высоким потенциалом, чьи разработки могут быть внедрены в существующую бизнес-систему. Начиная с 1984 года было приобретено более 400 компаний. В настоящее время корпорация имеет децентрализованную систему управления, благодаря которой удается сохранить уникальные направления бизнеса. Последняя крупная сделка по поглощению была осуществлена в 2011 году, Danaher Corp. купила Beckman Coulter Inc за $7 млрд. С этого момента у корпорации накопился мощный запас наличности в размере $8 млрд и в настоящее время рассматриваются несколько вариантов для поглощения и увеличения собственных темпов роста в ближайшем будущем. В этом году, несмотря на возможное снижение темпов роста продаж до 4%, ожидается рост уровня выручки до $19 млрд.

По состоянию на 12.11.2013

■ Торгуется на NASDAQ

■ Промышленные товары

■ Капитализация: $ 51,88 млрд

■ Ср. объем в день: 2,31 млн акций

■ За месяц +7,09%

■ За квартал +9,98%

■ За полгода +20,32%

■ За год +43,19%

■ С начала года +33,19%

■ P/E 20,77

О компании

Danaher Corp – это глобальная научно-технологическая корпорация, лидирующая по производству в пяти направлениях: «Контрольно- измерительные приборы», «Экология», «Стоматология», «Диагностика и наука» и «Промышленное оборудование». В настоящее время, у Danaher есть более 63 тыс. клиентов в 125 странах мира. Компания была основана в 1969 году. Штаб-квартира находится в городе Вашингтон, округ Колумбия. Штат – 63 тыс. человек. За 2012 год выручка компании составила $18,26 млрд.

Рекомендацию «Покупать» дают также аналитики Janney Montgomery, Jefferies, Argus Research.

Williams-Sonoma - возврат к абсолютному максимуму

Williams-Sonoma Inc.

Тиккер WSM

Горизонт: 1-2 месяца

Цель: $60,99

Текущая цена: $55,76

Мы рекомендуем открывать длинные позиции в диапазоне от $55,27 до $56,4 с целевым уровнем $60,99(+9,37%).

Продолжение роста

В августе компания обновила исторический максимум. После бурного роста, показанного с начала года, наступила неизбежная коррекция, которая сейчас завершилась. Акция нашла поддержку на уровне $52,3. Мы считаем, что ценные бумаги в ближайшие 1-2 месяца могут вернуться к историческим максимумам.

Рекомендуемый уровень стоп-лосс $52,27(-6,25%)

О компании

Корпорация Williams-Sonoma является ритейлером товаров для дома включая мебель для дома и сада, товары для кухни и санузлов. По состоянию на 1 мая 2013 компания продавала товары через 7 сайтов, 8 каталогов и 581 магазин. Компания ведет деятельность в США и Канаде, а также, предлагает доставку товаров по всему миру Штаб-квартира находится в г. Сан- Франциско, штат Калифорния. Год основания: 1956

По состоянию на 13 ноября

■ Торгуется на NYSE

■ Капитализация: $ 5,35 млрд

■ Выручка в 2012 году: $ 4,22 млрд

■ За месяц +4,32%

■ За квартал -5,75%

■ За полгода -0,14%

■ С начала года +29,03%

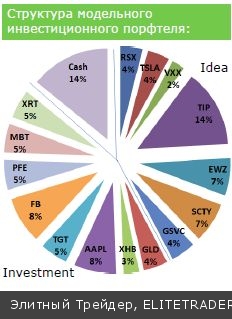

Наша стратегия: итоги и новые позиции

Tesla и SolarCity – корректируют портфель

Изменений в портфеле с момента выхода последнего обзора не произошло. Отчеты компаний Tesla и SolarCity стали поводом для фиксации прибыли участниками торгов. Обе ценные бумаги существенно «просели», однако инвестиционной привлекательности не потеряли и растущие тренды сохранили. Более того, даже упав после отчета, SolarCity стал лидером портфеля по итогам месяца. Мы сохраняем данные позиции. Сильнее других выросли ETF розничного сектора США (XRT) и акции компании Pfizer (PFE). Канун сезона распродаж и хороший отчет фармацевтического гиганта толкают котировки вверх. Ситуация в США нормализована, политики дали себе время на принятие важных решений до Нового года. Инвесторы живут только сообщениями о перспективах QE-3, которое, на наш взгляд, до середины 2014 года сокращено не будет. В этой ситуации мы не меняем структуру портфеля, но «держим руку на пульсе».

Кто идет на IPO: Hilton – уже совсем скоро!

Объём привлекаемых в процессе IPO средств: $1,25 млрд

Ожидаемая дата IPO: декабрь 2013 – январь 2014 года

Цена за акцию на IPO: неизвестно

Тикер: неизвестно

Биржа: вероятнее всего NYSE

Hilton Worldwide Holdings стремительно приближается к очень ожидаемому IPO, которое может состояться уже в этом году. Гостиничная компания из штата Вирджиния подала исправленное регистрационное заявление в Комиссию по ценным бумагам и биржам 18 октября, что говорит о продвижение процесса высокими темпами. «Роуд шоу» может начаться в начале декабря, а оценка к середине месяца, сообщили источники. Многие аналитики ожидали, что все формальности не будут завершены раньше, чем в 1 квартале 2014 года. С большое вероятностью, их прогнозы окажутся неверными. Обновленная заявка в SEC компании Hilton свидетельствует о том, что гостиничная сеть по-прежнему планирует привлечь около $1,25 млрд, что станет одним из самых крупных IPO в индустрии. Размещение происходит на улучшающемся фоне для отельного бизнеса: растет и заполняемость номерного фонда, растут и цены на проживание в Hilton. Внешний рыночный фонд также благожелателен - индекс S&P 500 находится на исторических максимумах, а IPO Twitter, прошедшее 7 ноября, продемонстрировало, что рынок легко «переваривает» новые размещения акций в $2 млрд и, более того, готов «переварить» и новые предложения. Бизнес Hilton - стабильный и устойчивый, а перспектива получения неплохих дивидендов должна привлечь большое число крупнейших консервативных инвесторов. Напомним, что в августе этого года акционеры Hilton заключили договоры с Deutsche Bank AG, Goldman Sachs Group, Bank of America Corp. и Morgan Stanley для рефинансирования $13 млрд долга, а также для проведения публичного размещения акций. «Hilton представляет собой отличное семейство брендов, и с момента выкупа Blackstone там произошел ряд улучшений, в том числе приход новых менеджеров, - говорит Кевин Мэллори из CBRE Hotels. - Они будут выходить на биржу агрессивно, по высокой цене. Я буду шокирован, если спрос на бумаги в ходе IPO не превысит предложение».

На биржу вышел конкурент Disney

Привлеченный объем денежный средств в процессе IPO: 957 млн фунтов стерлингов ($1,5 млрд)

Дата IPO: 08.11.2013

Цена за акцию на IPO: 315 пенсов за акцию при прогнозируемом диапазоне 280 — 330 пенсов

Тиккер: MERL

Биржа: London Stock Exchange

Выручка за 2012 год - $1735 млн

Среднегодовой рост за 5 лет - 12,9%

EBITDA за 2012 год - $559 млн

Среднегодовой рост за 5 лет - 14,3%

99 аттракционов + 8 отелей + 3

загородных клуба

22 страны на 4 континентах

54 млн посетителей за 2012 год

22 тысячи сотрудников в пик сезона

Британская Merlin Entertainment Group, владеющая и управляющая сетью парков развлечений и аттракционов, таких как Legoland, Музей Мадам Тюссо и колесо обозрения «London Eye», в октябре сообщила о своем намерении провести публичное размещение акций на LSE. Свою историю сеть парков развлечений начала в 1999 году и сегодня занимает второе место в мире после Walt Disney и первое в Европе. Торги начались 8 ноября и IPO прошло довольно успешно. В первый день цена закрытия составила 347 пенсов за акцию (+10,16%). Три года назад компания уже собиралась разместить свои акции на Нью-Йоркской фондовой бирже, но сочла рыночные условия неблагоприятными на тот момент. В ходе прошедшего IPO на Лондонской фондовой бирже Merlin привлекла почти 957 фунтов стерлингов ($1,5 млрд). Вырученные в ходе первичного размещения акций денежные средства станут хорошим источником дальнейшего развития бизнеса. Крупнейшие акционеры оставили за собой значительные доли: KIRKBI Invest A/S (владеет так же 75% Lego Group) — 29,96%, Blackstone Group — 22,43%, Lancelot Holdings S.A.R.L. – 18,48%. Организаторами IPO выступили банки Barclays, Goldman Sachs, Citi, HSBC, Unicredit и Morgan Stanley. Для частных инвесторов ожидались бонусы - каждый, кто вложит от 1000 фунтов стерлингов на предстоящем IPO, получил скидку 30% на два взрослых или один семейный годовой абонемент на все аттракционы в Великобритании. На ближайшем инвестиционном комитете компании будет рассмотрено включение акций Merlin Entertainment Group в состав портфеля доверительного управления.

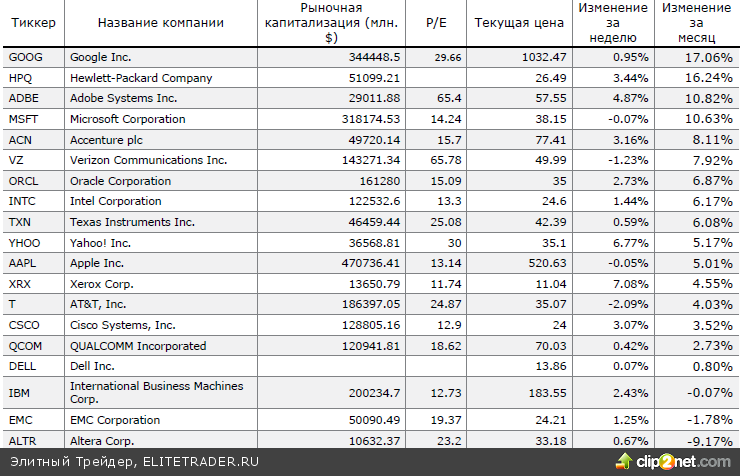

Отрасли и компании: лидеры рынка последнего месяца

Стремительно взлетевшие после позитивного отчета акции Google (GOOG) и сильный рост Hewlett-Packard Company (HPQ) стали причиной сильного отрыва технологического сектора от остальных.

20 крупнейших компаний в самом доходном секторе за последний месяц

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба