Публичные операторы связи представили свои финансовые результаты за 3-й квартал, которые оказались ожидаемо нейтральными, хотя по отдельным показателям компании все же сумели порадовать инвесторов. Насыщение рынка сотовых услуг привело к замедлению темпов роста абонентской базы, однако операторы стремятся максимизировать прибыль за счет продвижения программ лояльности и расширения продаж смартфонов, что ведет к росту ARPU от услуг с высокой добавленной стоимостью. Другой точкой роста для операторов связи является сегмент широкополосного доступа (ШПД), где особо преуспели Ростелеком и МТС. На наш взгляд, сегмент ШПД обладает значительным потенциалом роста, поскольку рынок далек от насыщения, и существует возможность продажи смежных продуктов. Значимой тенденцией стало снижение капитальных затрат на фоне завершения строительства сетей 3G/4G (МТС и Мегафон) и смены менеджмента и стратегии у Ростелекома. В результате, по нашим ожиданиям, Мегафон и МТС смогут сгенерировать значительный свободный денежный поток (около 50 и 30 млрд. руб. соответственно), что может означать повышение дивидендных выплат. В 4-м квартале компании продолжат активно наращивать выручку от мобильной передачи данных, а также сконцентрируются на удержании своих абонентов с помощью дополнительных программ лояльности. С 2014 года участников рынка ожидают дополнительные расходы, связанные с отменой «мобильного рабства», что окажет сдержанное давление на рентабельность. На наш взгляд, лидеры российского телекоммуникационного сектора уже достигли потолка рентабельности и вряд ли смогут превысить текущие показатели.

Совокупный рост абонентской базы у публичных операторов связи (МТС, Мегафон, Вымпелком и Ростелеком) не превысил в 3кв 2,5% кв/кв. Теле2 еще только предстоит опубликовать свои результаты, но и там прирост абонентов, по нашим оценкам, окажется достаточно скромным в процентном отношении. Больше других преуспел Мегафон, который увеличил число пользователей на 5,7% с начала года, что вызвано поглощением Скартела и бренда Yota. Слабый рост абонентской базы не стал для нас сюрпризом: российский рынок уже достаточно насыщен, проникновение SIM-карт во втором квартале превысило 160% в целом по стране и 200% в Москве. Введение в апреле 2014г. услуги «переносимости мобильного номера» (MNP) может привести к увеличению миграции абонентов между сетями, однако маловероятно, что кто-то из игроков сможет значительно расширить свою абонентскую базу за счет перетока абонентов от конкурентов

С другой стороны, мы хотели бы отметить, что компании все лучше используют различные стратегии для получения максимальной прибыли от уже накопленной абонентской базы. В частности, все больше усилий направляется на создание различных программ лояльности, активизацию продаж своих смартфонов (MTS 970 или Megafon 4G Turbo), которые совместимы с российскими сетями LTE, в отличие от ряда западных моделей смартфонов. В итоге это позитивным образом отражается на выручке в расчете на абонента и приводит к сокращению оттока абонентов (churn ratio).

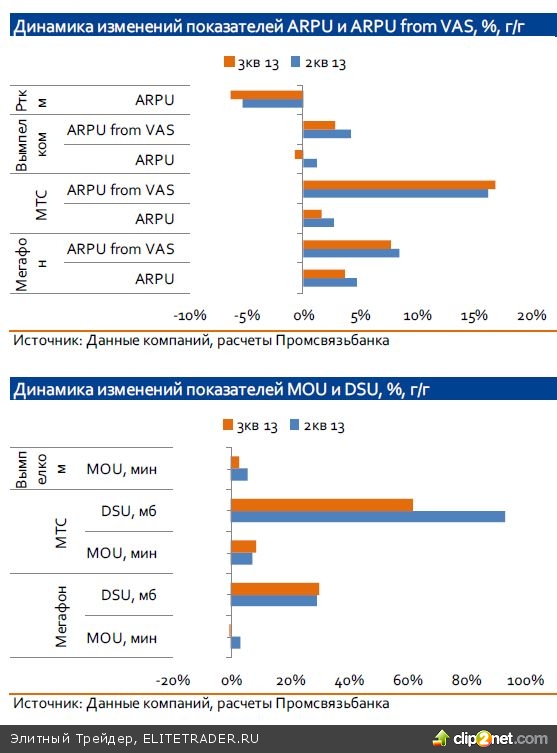

Темп прироста ARPU от услуг с высокой добавленной стоимостью по-прежнему значительно опережает темпы роста консолидированного ARPU, хотя рост и замедляется у большинства игроков (за исключением МТС). Основной поддерживающий фактор для МТС – активные продажи смартфонов MTS 970. По данным компании, продажи этого устройства превысили 150 тыс. штук, а ARPU его обладателей в среднем на 25% выше, чем у других абонентов.

В очередной раз обращает на себя динамика мобильной передачи данных: DSU (объем трафика на абонента в месяц) растет двузначными темпами у МТС и Мегафона, есть основания предполагать, что такая же тенденция наблюдается у Вымпелкома, который не предоставляет детальных данных в своей отчетности. Для последнего мы ожидаем ускорения темпов роста в ближайшие 12 месяцев вследствие активных инвестиций в развитие сетей 3G/4G. Прирост трафика у МТС замедлился в третьем квартале, что, скорее всего, связано с достижением эффекта высокой базы: компания серьезно инвестировала в развитие сетей мобильного интернета в 2011-12, что спровоцировало взрывной рост, сейчас происходит приведение показателя к устойчивым в долгосрочном периоде темпам роста

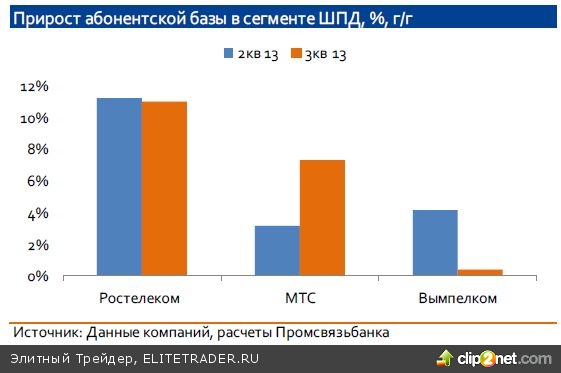

В сегменте ШПД продолжил наращивать свои позиции Ростелеком, МТС значительно увеличил число абонентов, в то время как Вымпелком замедлил темпы прироста абонентской базы. Согласно новой стратегии Ростелекома, сегмент ШПД становится ключевым для компании, в настоящий момент проходит активная модернизация и мы ожидаем сохранения темпов прироста абонентской базы на уровне 10% г/г. МТС инвестирует значительные средства в технологию GPON, что и предопределило столь резкий скачок.

На наш взгляд, сегмент ШПД обладает значительным потенциалом роста, поскольку рынок далек от насыщения, и существует возможность продажи смежных продуктов (например, интерактивного телевидения), что обеспечивает неплохие перспективы. В это связи мы предполагаем, что слабое присутствие в этом сегменте Мегафона может поставить компанию в невыгодное положение в среднесрочной и долгосрочной перспективах.

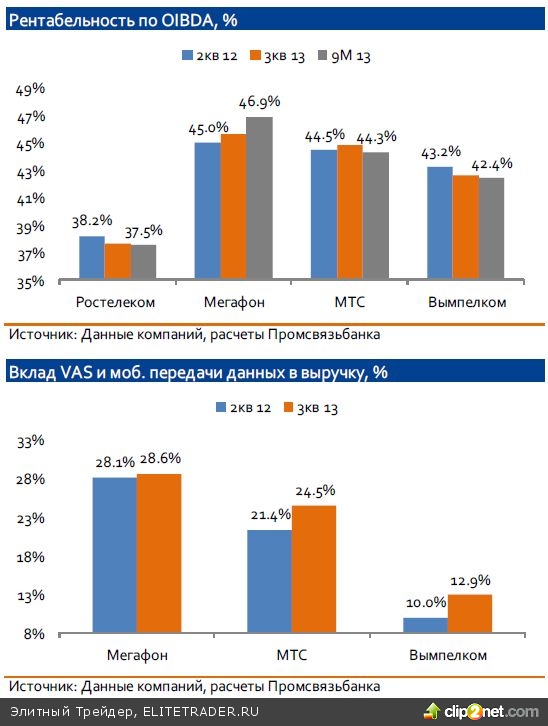

Пока же Мегафон в очередной раз удивил аналитиков и нараcтил выручку в 3кв на 9% г/г, что значительно лучше чем «+1%» у Вымпелкома и «+4%» у МТС, тем не менее вклад нетрадиционных услуг в выручку растет, на данный момент это основной драйвер улучшения финансовых показателей. С другой стороны, мы ожидаем, что запуск сетей 4G в Москве и значительное увеличение числа базовых станций в целом по стране позволит Вымпелкому получать большую прибыль от нетрадиционных услуг уже в ближайшее время, что должно оказать поддержку OIBDA. Ростелеком испытывает трудности со своим традиционным бизнесом – фиксированной телефонной связью, что, тем не менее, было компенсировано увеличением доходов от услуг платного телевидения почти на треть, - консолидированная выручка в результате прибавила 1,6% г/г.

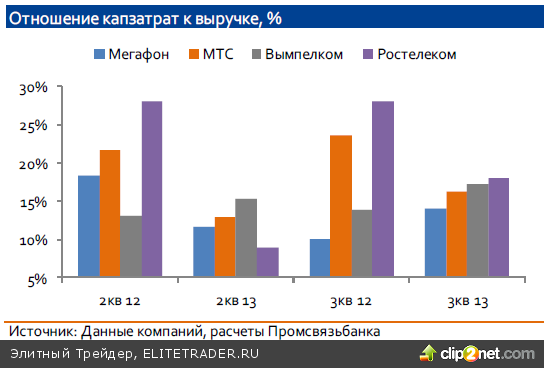

Большинство игроков на рынке снижает свои капитальные затраты. И если у МТС и Мегафона подобные изменения связаны с завершением активного периода инвестиций в развитие сетей 3G, то у Ростелекома перемены связаны со сменой менеджмента и изменением стратегических приоритетов. Вымпелком, напротив, наверстывает упущенное и активно наращивает капитальные затраты – компания планирует выйти на рынок 4G в Москве уже до конца года, в то время как количество базовых станций 3G должно вырасти с около 18.7 тыс. в начале года до почти 27 тыс. к январю 2014г., что позволит почти сравняться с МТС и Мегафоном по этому показателю. В результате, мы ожидаем, что Мегафон и МТС смогут сгенерировать значительный свободный денежный поток (около 50 и 30 млрд. руб., соответственно), что может означать дополнительные дивидендные выплат. Даже Вымпелком, несмотря на активные инвестиции, должен получить положительные денежный поток по итогам года.

В 4 квартале мы ожидаем, что компании продолжат активно наращивать выручку от мобильной передачи данных, а также сконцентрируются на удержании своих абонентов с помощью дополнительных программ лояльности. С 2014 г. участников рынка ожидают дополнительные расходы, связанные с отменой «мобильного рабства», что окажет сдержанное давление на рентабельность. На наш взгляд, лидеры российского телекоммуникационного сектора уже достигли потолка рентабельности и вряд ли смогут превысить текущие показатели.

Совокупный рост абонентской базы у публичных операторов связи (МТС, Мегафон, Вымпелком и Ростелеком) не превысил в 3кв 2,5% кв/кв. Теле2 еще только предстоит опубликовать свои результаты, но и там прирост абонентов, по нашим оценкам, окажется достаточно скромным в процентном отношении. Больше других преуспел Мегафон, который увеличил число пользователей на 5,7% с начала года, что вызвано поглощением Скартела и бренда Yota. Слабый рост абонентской базы не стал для нас сюрпризом: российский рынок уже достаточно насыщен, проникновение SIM-карт во втором квартале превысило 160% в целом по стране и 200% в Москве. Введение в апреле 2014г. услуги «переносимости мобильного номера» (MNP) может привести к увеличению миграции абонентов между сетями, однако маловероятно, что кто-то из игроков сможет значительно расширить свою абонентскую базу за счет перетока абонентов от конкурентов

С другой стороны, мы хотели бы отметить, что компании все лучше используют различные стратегии для получения максимальной прибыли от уже накопленной абонентской базы. В частности, все больше усилий направляется на создание различных программ лояльности, активизацию продаж своих смартфонов (MTS 970 или Megafon 4G Turbo), которые совместимы с российскими сетями LTE, в отличие от ряда западных моделей смартфонов. В итоге это позитивным образом отражается на выручке в расчете на абонента и приводит к сокращению оттока абонентов (churn ratio).

Темп прироста ARPU от услуг с высокой добавленной стоимостью по-прежнему значительно опережает темпы роста консолидированного ARPU, хотя рост и замедляется у большинства игроков (за исключением МТС). Основной поддерживающий фактор для МТС – активные продажи смартфонов MTS 970. По данным компании, продажи этого устройства превысили 150 тыс. штук, а ARPU его обладателей в среднем на 25% выше, чем у других абонентов.

В очередной раз обращает на себя динамика мобильной передачи данных: DSU (объем трафика на абонента в месяц) растет двузначными темпами у МТС и Мегафона, есть основания предполагать, что такая же тенденция наблюдается у Вымпелкома, который не предоставляет детальных данных в своей отчетности. Для последнего мы ожидаем ускорения темпов роста в ближайшие 12 месяцев вследствие активных инвестиций в развитие сетей 3G/4G. Прирост трафика у МТС замедлился в третьем квартале, что, скорее всего, связано с достижением эффекта высокой базы: компания серьезно инвестировала в развитие сетей мобильного интернета в 2011-12, что спровоцировало взрывной рост, сейчас происходит приведение показателя к устойчивым в долгосрочном периоде темпам роста

В сегменте ШПД продолжил наращивать свои позиции Ростелеком, МТС значительно увеличил число абонентов, в то время как Вымпелком замедлил темпы прироста абонентской базы. Согласно новой стратегии Ростелекома, сегмент ШПД становится ключевым для компании, в настоящий момент проходит активная модернизация и мы ожидаем сохранения темпов прироста абонентской базы на уровне 10% г/г. МТС инвестирует значительные средства в технологию GPON, что и предопределило столь резкий скачок.

На наш взгляд, сегмент ШПД обладает значительным потенциалом роста, поскольку рынок далек от насыщения, и существует возможность продажи смежных продуктов (например, интерактивного телевидения), что обеспечивает неплохие перспективы. В это связи мы предполагаем, что слабое присутствие в этом сегменте Мегафона может поставить компанию в невыгодное положение в среднесрочной и долгосрочной перспективах.

Пока же Мегафон в очередной раз удивил аналитиков и нараcтил выручку в 3кв на 9% г/г, что значительно лучше чем «+1%» у Вымпелкома и «+4%» у МТС, тем не менее вклад нетрадиционных услуг в выручку растет, на данный момент это основной драйвер улучшения финансовых показателей. С другой стороны, мы ожидаем, что запуск сетей 4G в Москве и значительное увеличение числа базовых станций в целом по стране позволит Вымпелкому получать большую прибыль от нетрадиционных услуг уже в ближайшее время, что должно оказать поддержку OIBDA. Ростелеком испытывает трудности со своим традиционным бизнесом – фиксированной телефонной связью, что, тем не менее, было компенсировано увеличением доходов от услуг платного телевидения почти на треть, - консолидированная выручка в результате прибавила 1,6% г/г.

Большинство игроков на рынке снижает свои капитальные затраты. И если у МТС и Мегафона подобные изменения связаны с завершением активного периода инвестиций в развитие сетей 3G, то у Ростелекома перемены связаны со сменой менеджмента и изменением стратегических приоритетов. Вымпелком, напротив, наверстывает упущенное и активно наращивает капитальные затраты – компания планирует выйти на рынок 4G в Москве уже до конца года, в то время как количество базовых станций 3G должно вырасти с около 18.7 тыс. в начале года до почти 27 тыс. к январю 2014г., что позволит почти сравняться с МТС и Мегафоном по этому показателю. В результате, мы ожидаем, что Мегафон и МТС смогут сгенерировать значительный свободный денежный поток (около 50 и 30 млрд. руб., соответственно), что может означать дополнительные дивидендные выплат. Даже Вымпелком, несмотря на активные инвестиции, должен получить положительные денежный поток по итогам года.

В 4 квартале мы ожидаем, что компании продолжат активно наращивать выручку от мобильной передачи данных, а также сконцентрируются на удержании своих абонентов с помощью дополнительных программ лояльности. С 2014 г. участников рынка ожидают дополнительные расходы, связанные с отменой «мобильного рабства», что окажет сдержанное давление на рентабельность. На наш взгляд, лидеры российского телекоммуникационного сектора уже достигли потолка рентабельности и вряд ли смогут превысить текущие показатели.

https://www.psbank.ru/Informer Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба