3 декабря 2013 tradersroom.ru

В 2013 году индекс Standard & Poor's 500-stock index вырос на 28%, но многие стратеги с Уолл-стрит по-прежнему убеждены, что акции должны доминировать в диверсифицированном инвестиционном портфеле, пишет обозреватель MarketWatch Джонатан Бертон.

Бычьи настроения по поводу американских акций предполагают рост S&P500 еще на 18% в ближайшие 12 месяцев.

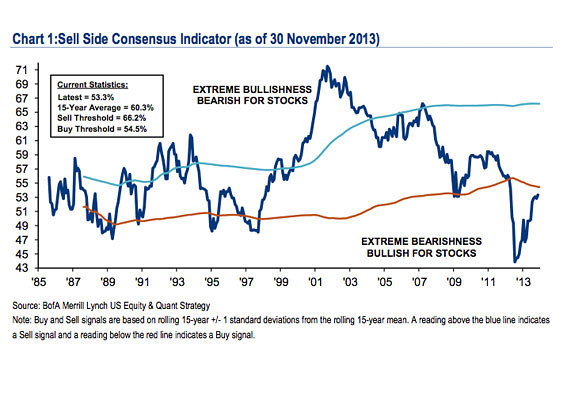

Это заключение аналитиков брокерского гиганта Bank of America Merrill Lynch. Показатель рыночных настроений «Sell Side Indicator» по-прежнему говорит о пользе для фондовых покупателей.

Среднее распределение акций экспертов из брокерских компаний Уолл-стрит, так называемое Sell Side, составило 53,3% в ноябре по сравнению с 52,8% в октябре. Но показатель все еще ниже традиционной долгосрочной средней фондовой линии 60% -65% .

Тем не менее, Уолл-стрит значительно более оптимистична, чем в июле 2012 года, когда индикатор достиг небывало низкой отметки 43,9.

Индикатор Sell Side является противоположным показателем: значение ниже 55 является бычьим для акций, а медвежьи настроения отсутствуют до тех пор, пока индекс не достигнет 65.

На текущих уровнях индикатор находится на территории «Buy», поскольку отсутствует тенденция к понижению на Уолл-стрит, как это было при рыночных минимумах в марте 2009 года. Такие настроения могут привести к росту S&P500 на 16% в ближайшие 12 месяцев, а также к дивидендной доходности в 2%, то есть общая прибыль составит 18%, предсказывают аналитики BofA Merrill.

Насколько верно это предсказание? Исторически сложилось так, что когда индикатор Sell Side находился на столь низком уровне или еще ниже, общий доход по S&P500 в течение ближайших 12 месяцев был положительным более 95% времени.

«Эксперты по-прежнему рекомендуют инвесторам акции», - сказала Савита Субраманиан, стратег из BofA Merrill. - «Даже несмотря на то, что S&P500 вырос более чем на 30% относительно минимума, история показывает, что «возвращение» может продолжаться около года после падения индикатора».

Дефицит счета текущих операций Австралии составил 12,7 млрд. австр. долл.

В третьем квартале 2013 года дефицит счета текущих операций в Австралии расширился до 12,7 млрд. австралийских долларов (11,6 млрд. долларов США) с учетом сезонных колебаний по сравнению со вторым кварталом, заявило бюро статистики Австралии во вторник. Об этом сообщает MarketWatch.

Экономисты ожидали, что дефицит составит 11,7 млрд. австралийских долларов за квартал. Дефицит за второй квартал был пересмотрен в сторону повышения до 12,1 млрд. австралийских долларов с 9,4 млрд. австралийских долларов, как сообщалось первоначально.

За квартал профицит товаров и услуг расширился на 2,9 млрд. австралийских долларов с учетом сезонной корректировки. Показатель, как ожидается, добавит 0,7 процентного пункта к росту валового внутреннего продукта.

Non-Manufacturing PMI для Китая упал до 56,0

Ниже приводится таблица Индекса активности в непроизводственной сфере (PMI) Китая в ноябре, опубликованная Национальным бюро статистики и Федерацией логистики и закупок.

Непроизводственный PMI основан на данных, собранных в результате ежемесячных ответов на вопросы руководителей 1200 компаний в 27 непроизводственных отраслях.

Ноябрь 2013

Индекс

Non-Manufacturing PMI 56,0

Новые заказы 51,0

«Входные» цены 54,8

Взимаемая цена 49,5

Ожидания 61,3

Изменение показателя в месячном исчислении

Non-Manufacturing PMI -0,3

Новые заказы -0,6

«Входные» цены -1,3

Взимаемая цена -1,9

Ожидания 0,8

РБА оставил ставку без изменений на уровне 2,5 процента

Центральный банк Австралии оставил ключевую процентную ставку без изменений на рекордно низком уровне, поскольку ослабление валюты оказывает положительное воздействие на экспортные отрасли, помогая экономике переориентироваться после бума в горнодобывающей отрасли, передает агентство Bloomberg.

Губернатор Гленн Стивенс и члены РБА сохранили основную процентную ставку на уровне 2,5 процента, говорится в сегодняшнем заявлении Резервного банка Австралии в Сиднее. Решение было предсказано 30 экономистами, опрошенными Bloomberg News.

Рынки и экономисты прогнозируют, что в следующем году центральный банк оставит ставки без изменений для того, чтобы избежать сокращения экономики, поскольку горнодобывающие компании планируют урезать проекты.

В ноябре средняя цена дома в крупнейших городах Австралии выросла на 8 процентов по сравнению с годом ранее, это самый сильный годовой прирост. Последний раз показатель достигал подобной отметки за год, завершившийся 31 октября 2010 года. В соответствии с данными RP Data-Rismark, цена составила 606 003 австр. доллара (551 тыс. долл. США). Цены в Сиднее выросли на 14 процентов за 11 месяцев по 30 ноября до рекордных 724 628 австр. долларов.

Главный экономический прогнозист Казначейства Дэвид Груэн заявил в прошлом месяце, что в ближайшие 10 лет в Австралии будет наблюдаться самый слабый рост доходов за последние 50 лет. Поддержание последних показателей роста доходов потребует роста производительности труда в среднем на 3,2 процента в год в течение десяти лет, считает эксперт.

В третьем квартале экономика Австралии, вероятно, расширится на 2,5 процента по сравнению с годом ранее. Казначейство прогнозирует, что в следующем году уровень безработицы вырастет до 6,25 процента. В октябре уровень безработицы составил 5,7 процента.

Rio Tinto Group, вторая в мире по величине горнодобывающая компания, на прошлой неделе заявила, что планирует приостановить производство глинозема в Gove из-за низких цен и повышенного курса национальной валюты. В Gove заняты около 1400 сотрудников и подрядчиков.

Регуляторы США могут утвердить правило Волкера 10 декабря

редставители, по крайней мере, трех американских регуляторов встретятся 10 декабря для того, чтобы принять окончательный вариант правила Волкера, в рамках которого будет запрещено банкам делать спекулятивные ставки за счет своих собственных средств, говорится в сообщении осведомленных источников. Об этом пишет информационное агентство Bloomberg.

Во встрече примут участие Федеральная резервная система, Управление контролера денежного обращения и Федеральная корпорация страхования депозитов, сообщили три осведомленных лица, пожелавшие остаться неназванным, потому что точный график пока не объявлен.

Правила должны утвердить также два других учреждения: Комиссия по торговле товарными фьючерсами и Комиссия по ценным бумагам и биржам, которые попытаются 10 декабря провести голосование. Учреждения не обязаны утвердить правила в это же время.

Утверждения агентств станут последним этапом в процессе принятия правила Волкера, то есть центрального элемента Закона Додда-Франка, который предназначен для предотвращения повторения мирового кредитного кризиса 2008 года.

Председатель CFTC Гэри Генслер считает, что последний проект правил был недостаточно сильным. Если на следующей неделе регуляторы решат все вопросы, то правило может быть утверждено до конца года.

Операции обратного РЕПО станут ключевым элементом политики ФРС

Саймон Поттер, начальник отдела по операциям на рынках Федерального резервного Банка Нью-Йорка, сказал, что новые инструменты обратного РЕПО, вероятно, станут одним из ключевых элементов политики после того, как центральный банк в конечном итоге начнет ужесточать денежно-кредитную политику, передает агентство Bloomberg.

«Участники рынка указали, что в случае, если эти операции будут выполняться в полном объеме в будущем, то они должны стать эффективным инструментом для увеличения контроля Федеральной резервной системы над краткосрочными ставками денежного рынка», - сказал Поттер в Нью-Йорке.

Представители ФРС испытывают новый инструмент. Он направлен на улучшение контроля краткосрочных затрат по займам при ужесточении политики.

«В оперативном отношении участники рынка в целом характеризуют испытания как «гладкие, с минимальными нарушениями», - сказал Поттер.

Программа позволит банкам, брокерам-дилерам, фондам денежного рынка и некоторым правительственным предприятиям кредитовать ФРС на неограниченные суммы денежных средств overnight при фиксированной ставке, которая в настоящее время составляет 0,05 процента, в обмен на заимствования Treasuries через так называемые операции обратного РЕПО.

При этих операциях ФРС одалживает ценные бумаги на определенный период, временно сливая наличные деньги из банковской системы. После завершения периода ценные бумаги возвращаются в ФРС, а денежные средства контрагентам.

«Операции обратного РЕПО используется вместе с возможностью ФРС выплачивать проценты по избыточным резервам, поэтому они могут укрепить фундамент для краткосрочных процентных ставок, а с ними и контроль ФРС над ставками денежного рынка», - отметил эксперт.

С помощью этого инструмента ФРС с сентября выводит средства из денежных рынков, что начинает создавать определенную площадку для краткосрочных ставок.

С сентября ставки по казначейским векселям с очень короткими сроками погашения выросли. Одномесячные ставки по казначейским векселям вчера выросли до 0,0152 процента по сравнению с 0,0051 процента по состоянию на 20 сентября.

UBS сократил прогноз по золоту и серебру

Эксперты из Швейцарского банка UBS AG снизили прогноз по золоту на 2014 год до 1200 долларов за унцию с 1325 долларов за унцию. UBS заявил, что «в настоящее время борьба цен на золото заключается не только в преимущественных продажах среди инвесторов , но и в ограниченном числе положительных катализаторов, которые говорят о том, что золото вряд ли вернет себе былую привлекательность», - говорится в выписке из исследований, опубликованной 2 декабря.

UBS также сократил свой прогноз по цене на серебро на 2014 год до 20,50 доллара за унцию с 25 долларов за унцию и на 2014 год до 21 доллара за унцию с 24 долларов за унцию.

Банк также сообщил, что нисходящий импульс цен на золото может привести к тому, что инвесторы могут протестировать уровень 1,050 долларов за унцию, который можно будет назвать «достойным уровнем для покупки», но этот путь будет «очень турбулентным».

Олли Рен: Италия не станет быстро сокращать долги

«Италия не сможет достаточно быстро снизить свой долг и, как следствие, не стоит ждать больше гибкости в расчетах бюджетного дефицита», - заявил в интервью итальянской газете La Repubblica комиссар Европейского союза по экономическим и монетарным делам Олли Рен.

«Италия должна уважать определенный темп сокращения задолженности, но она этого не делает», - сказал Рен в интервью.

Государственный долг Италии является одним из самых высоких в еврозоне. Он составляет 130% от валового внутреннего продукта и ЕС заставляет страну сокращать его более быстрыми темпами, чем другие страны.

«Программа расходов правительства не предполагает быстрое сокращение государственного долга Италии, поэтому страна не имеет право на «инвестиционное предложение ЕС», которое позволило бы стране исключить некоторое государственное финансирование при проведении расчетов бюджетного дефицита.

Источники: Япония готовит пакет стимулирующих мер на 53 млрд. долларов

На этой неделе Япония планирует разработать пакет стимулирующих мер на сумму около 53 млрд. долларов, чтобы поддержать экономику перед увеличением национального налога с продаж, которое произойдет в апреле, сообщило во вторник агентство Reuters со ссылкой на осведомленные источники.

Размер пакета будет составлять между 5,4 трлн. иен (52,43 млрд. долларов) и 5,6 трлн. иен, заявили источники на условиях анонимности.

Министры правительства сказали, что пакет должен смягчить экономический удар от повышения налогов, но необходима сумма не менее 5 трлн. иен.

«Правительство разработает «эффективный» пакет в размере свыше 5 трлн. иен», - сказал представитель Либерально-демократической партии Ясухиро Ханаши.

В четверг правительство примет решение о необходимых мерах, но точные суммы не будут прописаны, пока Кабинет не утвердит дополнительный бюджет 12 декабря, сообщило осведомленное лицо.

На прошлой неделе источник заявил, что бюджет, в том числе меры по стимулированию экономики, будут стоить около 7 трлн. иен.

http://tradersroom.ru/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба