RAZB0RKA отчёта ЮНИПРО по РСБУ 1кв'24.

Прежде всего напомню, что ЮНИПРО это бывшая дочка немецкой компании UNIPER

Сам UNIPER из-за энергетического кризиса оказался в тяжелом положении и в Декабре 2022 года был национализирован немецким правительством

А 23 Апреля 2023 года Владимир Владимирович своим указом передал ЮНИПРО в управление РОСИМУЩЕСТВА

Формально UNIPER уже отказался от своих прав на российскую дочку и деконсолидировал её с финальной оценкой в 1 ЕВРО зафиксировав убыток в 4.4 млрд ЕВРО

И получается, что ЮНИПРО второй год находится в подвешенном состоянии

На что это влияет?

Компания продолжает работать и неплохо зарабатывать

Но вот распоряжаться заработанными деньгами и выплачивать дивиденды она не может

На прошедшей неделе стало известно, что и за 2023 год дивидендов не будет

Судя по падению акций всего на 3%, рынок особо и не рассчитывал на какие-либо дивиденды

Исходя из свободного денежного потока, компания могла теоретически легко заплатить 0.33 руб дивидендов за 2023 год

Писал об этом в разборке результатов года

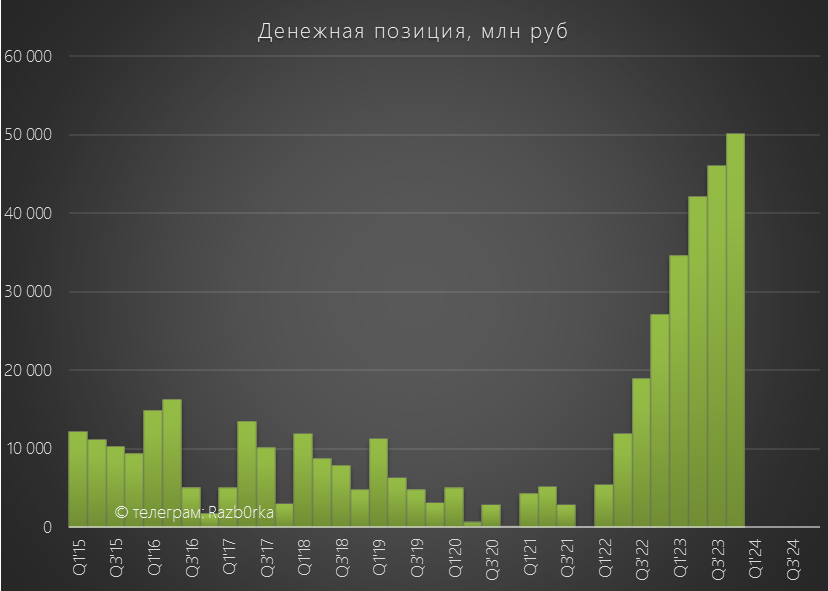

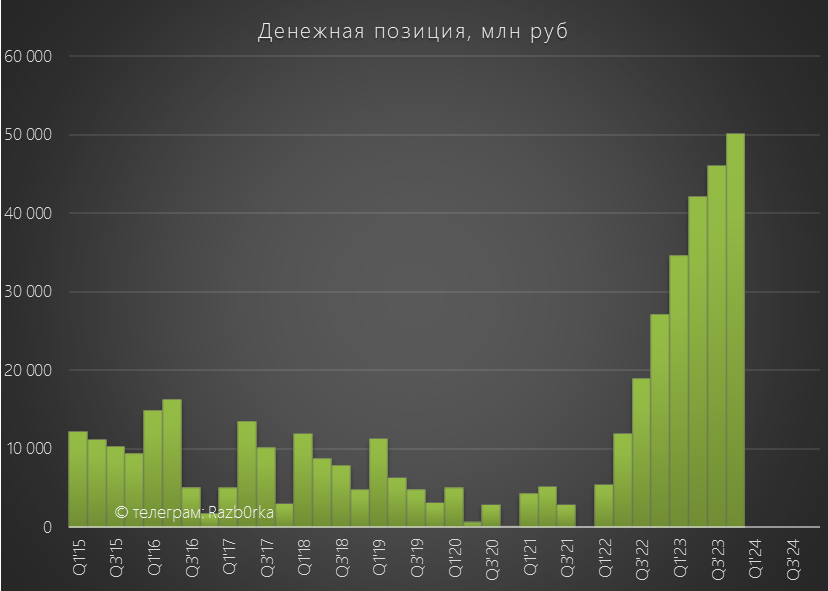

Долга у компании почти не осталось, а денежная позиция за 2-ое полугодие выросла на 8 млрд до рекордных 50 млрд руб или 0.83 руб/акция!

На тот момент денежная позиция составляла 37% от цены акций!

Но пока эти денежки недоступны для акционеров

Если ищете что купить под дивиденды за 2023 год, то ЮНИПРО не попадает в список претендентов

Надеюсь, что рано или поздно вопрос с владением ЮНИПРО решится и продолжаю следить за результатами компании

В 1-ом квартале выработка электроэнергии осталась на уровне прошлого года и составила 15 млрд кВт*ч

Первый квартал без увеличения выработки за последние 12 кварталов!

Почему производство перестало расти?

В прошлом году была низкая водность сибирских рек, что привело к снижению выработки ГЭС РУСГИДРО в 2023 году

Нехватка энергии в регионе привела к росту производства на Березовской ГРЭС ЮНИПРО

В этом году в 1-ом квартале водность была близка к норме и выработка на Березовской снизилась на 14%

Это было компенсировано увеличением выработки на Яйвинской ГРЭС на 8%, на Шатурской ГРЭС на 15% и на Смоленской ГРЭС на 59%

Рост выработки на этих станциях произошел из-за более холодной погоды и увеличения потребления промышленностью

На фоне стагнации производства, выручка компании выросла на 9% до рекордных 34 млрд руб

Как такое возможно, что производство не растет, а выручка увеличивается?

Расчетная стоимость 1 кВт*ч выросла в 1-ом квартале на 9% до 2.4 руб

При этом, себестоимость выросла всего на 4% до 22 млрд руб

Благодаря опережающему росту выручки, рентабельность операционной прибыли выросла с 34% в 1кв'23 до рекордных 37%

По уровню рентабельности, ЮНИПРО является САМЫМ ЭФФЕКТИВНЫМ угольно-газовым энергетиком в стране

В результате роста рентабельности, операционная прибыль выросла на 18% до 13 млрд руб или 0.21 руб/акция

Текущий показатель скользящей 12 месячной прибыли вырос до 0.63 руб/акция

Проценты по депозитам, дали в 1-ом квартале 2.3 млрд руб

Благодаря прибыли и процентам, денежная позиция выросла за квартал на 12 млрд до 64 млрд руб

В пересчете на акции, это около 1 руб/акция или 47% от текущей цены

У компании нет долга и очень крепкий баланс

Активы компании оценены в 3 руб/акция, собственный капитал в 2.8 руб/акция

И нераспределенная чистая прибыль составляет 1.7 руб/акция

Сальдо прочих доходов/расходов составило всего 2 млн руб и не повлияло на чистую прибыль

Напомню, что в 4-ом квартале был отражен убыток 14 млрд руб от переоценки основных средств

В чистой прибыли после 3 млрд руб налога осталось 12 млрд руб или 0.2 руб/акция

Это на 38% больше чем в прошлом году!

Напомню, что дивидендная политика принятая в 2021 году не имела привязки к уровню прибыли или денежного потока

Планировали платить фиксированные 0.317 руб дивидендов в период 2021-2024 годов

Но как мы знаем, планам этим не суждено было сбыться

Сколько в теории могла бы платить компания?

Ниже график соотношения годовой операционной прибыли и фактических дивидендов

Благодаря росту операционной прибыли дивидендные возможности компании в последние 2 года значительно выросли

На мой взгляд, на текущий момент легко могут платить 0.35-0.4 руб дивидендов

Но пока эти денежки копятся на депозитах в ожидании нового владельца

Акции ЮНИПРО в пятницу стоили 2.11 руб

Компания оценена всего в 3.5 годовых операционных прибыли LTM и всего в 2 раза дороже чем накопленная денежная позиция

Потенциальная годовая дивидендная доходность может составлять от 15% до 19%

ЮНИПРО стоит дешево, но вы уже знаете причины такой дешевизны

Еще одна скрытая причина низкой оценки, это то что в Октябре компания перестанет получать высокие выплаты по ДПМ за восстановленную Березовскую ГРЭС

Частично это будет компенсировано тем, что с Сентября начнут получать платежи по модернизированному в рамках КОМмод блоку №6 Сургутской ГРЭС

Но эти платежи будут значительно меньше чем по ДПМ за Березовскую

Соответственно, прибыль в 4-ом квартале и далее, вероятно будет меньше чем текущие уровни

Что в итоге можно сказать про 1-ый квартал?

Производство не растет, основной драйвер выручки рост цен

Рекордная операционная прибыль и рентабельность

Накоплено более 60 млрд руб или 1 руб/акция денег

Дивиденды не выплачиваются

Прибыль следующих лет может быть меньше из-за прекращения платежей по ДПМ

Ну и главный вопрос кто и как станет новым владельцем компании и каковы будут его планы

Прежде всего напомню, что ЮНИПРО это бывшая дочка немецкой компании UNIPER

Сам UNIPER из-за энергетического кризиса оказался в тяжелом положении и в Декабре 2022 года был национализирован немецким правительством

А 23 Апреля 2023 года Владимир Владимирович своим указом передал ЮНИПРО в управление РОСИМУЩЕСТВА

Формально UNIPER уже отказался от своих прав на российскую дочку и деконсолидировал её с финальной оценкой в 1 ЕВРО зафиксировав убыток в 4.4 млрд ЕВРО

И получается, что ЮНИПРО второй год находится в подвешенном состоянии

На что это влияет?

Компания продолжает работать и неплохо зарабатывать

Но вот распоряжаться заработанными деньгами и выплачивать дивиденды она не может

На прошедшей неделе стало известно, что и за 2023 год дивидендов не будет

Судя по падению акций всего на 3%, рынок особо и не рассчитывал на какие-либо дивиденды

Исходя из свободного денежного потока, компания могла теоретически легко заплатить 0.33 руб дивидендов за 2023 год

Писал об этом в разборке результатов года

Долга у компании почти не осталось, а денежная позиция за 2-ое полугодие выросла на 8 млрд до рекордных 50 млрд руб или 0.83 руб/акция!

На тот момент денежная позиция составляла 37% от цены акций!

Но пока эти денежки недоступны для акционеров

Если ищете что купить под дивиденды за 2023 год, то ЮНИПРО не попадает в список претендентов

Надеюсь, что рано или поздно вопрос с владением ЮНИПРО решится и продолжаю следить за результатами компании

В 1-ом квартале выработка электроэнергии осталась на уровне прошлого года и составила 15 млрд кВт*ч

Первый квартал без увеличения выработки за последние 12 кварталов!

Почему производство перестало расти?

В прошлом году была низкая водность сибирских рек, что привело к снижению выработки ГЭС РУСГИДРО в 2023 году

Нехватка энергии в регионе привела к росту производства на Березовской ГРЭС ЮНИПРО

В этом году в 1-ом квартале водность была близка к норме и выработка на Березовской снизилась на 14%

Это было компенсировано увеличением выработки на Яйвинской ГРЭС на 8%, на Шатурской ГРЭС на 15% и на Смоленской ГРЭС на 59%

Рост выработки на этих станциях произошел из-за более холодной погоды и увеличения потребления промышленностью

На фоне стагнации производства, выручка компании выросла на 9% до рекордных 34 млрд руб

Как такое возможно, что производство не растет, а выручка увеличивается?

Расчетная стоимость 1 кВт*ч выросла в 1-ом квартале на 9% до 2.4 руб

При этом, себестоимость выросла всего на 4% до 22 млрд руб

Благодаря опережающему росту выручки, рентабельность операционной прибыли выросла с 34% в 1кв'23 до рекордных 37%

По уровню рентабельности, ЮНИПРО является САМЫМ ЭФФЕКТИВНЫМ угольно-газовым энергетиком в стране

В результате роста рентабельности, операционная прибыль выросла на 18% до 13 млрд руб или 0.21 руб/акция

Текущий показатель скользящей 12 месячной прибыли вырос до 0.63 руб/акция

Проценты по депозитам, дали в 1-ом квартале 2.3 млрд руб

Благодаря прибыли и процентам, денежная позиция выросла за квартал на 12 млрд до 64 млрд руб

В пересчете на акции, это около 1 руб/акция или 47% от текущей цены

У компании нет долга и очень крепкий баланс

Активы компании оценены в 3 руб/акция, собственный капитал в 2.8 руб/акция

И нераспределенная чистая прибыль составляет 1.7 руб/акция

Сальдо прочих доходов/расходов составило всего 2 млн руб и не повлияло на чистую прибыль

Напомню, что в 4-ом квартале был отражен убыток 14 млрд руб от переоценки основных средств

В чистой прибыли после 3 млрд руб налога осталось 12 млрд руб или 0.2 руб/акция

Это на 38% больше чем в прошлом году!

Напомню, что дивидендная политика принятая в 2021 году не имела привязки к уровню прибыли или денежного потока

Планировали платить фиксированные 0.317 руб дивидендов в период 2021-2024 годов

Но как мы знаем, планам этим не суждено было сбыться

Сколько в теории могла бы платить компания?

Ниже график соотношения годовой операционной прибыли и фактических дивидендов

Благодаря росту операционной прибыли дивидендные возможности компании в последние 2 года значительно выросли

На мой взгляд, на текущий момент легко могут платить 0.35-0.4 руб дивидендов

Но пока эти денежки копятся на депозитах в ожидании нового владельца

Акции ЮНИПРО в пятницу стоили 2.11 руб

Компания оценена всего в 3.5 годовых операционных прибыли LTM и всего в 2 раза дороже чем накопленная денежная позиция

Потенциальная годовая дивидендная доходность может составлять от 15% до 19%

ЮНИПРО стоит дешево, но вы уже знаете причины такой дешевизны

Еще одна скрытая причина низкой оценки, это то что в Октябре компания перестанет получать высокие выплаты по ДПМ за восстановленную Березовскую ГРЭС

Частично это будет компенсировано тем, что с Сентября начнут получать платежи по модернизированному в рамках КОМмод блоку №6 Сургутской ГРЭС

Но эти платежи будут значительно меньше чем по ДПМ за Березовскую

Соответственно, прибыль в 4-ом квартале и далее, вероятно будет меньше чем текущие уровни

Что в итоге можно сказать про 1-ый квартал?

Производство не растет, основной драйвер выручки рост цен

Рекордная операционная прибыль и рентабельность

Накоплено более 60 млрд руб или 1 руб/акция денег

Дивиденды не выплачиваются

Прибыль следующих лет может быть меньше из-за прекращения платежей по ДПМ

Ну и главный вопрос кто и как станет новым владельцем компании и каковы будут его планы

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба