4 декабря 2013 Финмаркет

Рост транспарентности российской финансовой системы должен укрепить ее позиции в мире, заявил премьер-министр России Дмитрий Медведев на состоявшемся в конце прошлой недели совещании по развитию банковской системы. По словам Медведева, это "позволит наметить дополнительные ориентиры, а также реализовать планы по созданию международного финансового центра" (цитата по "Интерфаксу").

"Финмаркет" решил внести свой вклад в повышение прозрачности действий российских банков. После скандального отзыва Центральным банком лицензии у "Мастер-Банка" аналитики обратили внимание на стратегию, которой придерживалась эта кредитная организация. Основным инструментом фондирования для него были вклады населения, которые банк привлекал под высокие проценты, Кредитовал банк преимущественно коммерческие компании по вполне среднерыночным ставкам.

Понятно, что подобная стратегия рискованна по самой своей сути и практически не оставляет банку пространства для маневра: зазор между ставками заимствования и ставками предложения средств очень узкий, любой внешний шок, даже не очень значительный, может подорвать устойчивость кредитного учреждения с такой стратегией.

Банки и стратегии

Если не вдаваться в детали, то в целом банки могут использовать четыре стратегии привлечения депозитов и продажи кредитов.

Работа с юрлицами. Кроме специфических организаций, которые просто не работают со средствами населения, вроде "Национального клирингового центра", созданного для обслуживания нужд Московской биржи, или "МСП Банка" - дочерней структуры Внешэкономбанка, призванного финансировать программы кредитования малого и среднего бизнеса, подобной стратегии придерживаются "Дойче Банк", "Креди Агриколь", Банк ВТБ, ИНГ Банк, "Эйч-эс-би-си Банк" (HSBC).

"Шоколадная", как ее назвал один из экспертов, банковская стратегия, когда средства юрлиц, привлекаемые под скромный процент, банк отдает преимущественно населению. К подобным кредитным организациям можно отнести, например, "Тойота Банк", "Русфинансбанк", "Кредит Европа Банк", "ОТП Банк", в меньшей степени "Запсибкомбанк", "Азиатско-Тихоокеанский банк", "Росбанк", "Абсолют Банк" и даже санируемый Внешэкономбанком "Связь-Банк" (примерно такая же стратегия банка, правда, привела его в 2008 году в лоно ВЭБа). Примечательно, что к этой же категории по абсолютным размерам привлеченных от физлиц средств и выданных им кредитов можно отнести небольшой дагестанский "Нафтабанк", лицензию у которого ЦБ недавно отозвал. Возможно, это связано с тем, что депозиты юрлиц в этом банке оказались нулевыми, а выданные кредиты вдвое превысили депозитную базу.

Можно работать преимущественно с населением, когда привлекаемые от населения средства в основном выдаются гражданам же, обычно по программам розничного беззалогового, то есть весьма дорогого, кредитования. Таким банкам главное не превысить планку риска при выдаче кредитов, чтобы не допустить их массового невозврата. Почти не отвлекаясь на юрлиц работают "Ренессанс Кредит", "Сетелем Банк", "ТКС Банк", "Дельта-Кредит", "ХКФ Банк", "Восточный экспресс", "Русский стандарт". Близки к этой категории "Совкомбанк", ВТБ 24, "Траст": у них население кредитуется в основном за счет средств на счетах самого населения, юрлица - за счет денег юрлиц.

Самой проблемной, по мнению аналитиков, является четвертая категория банков, которые за счет средств населения кредитуют предприятия.

Проверка гипотезы

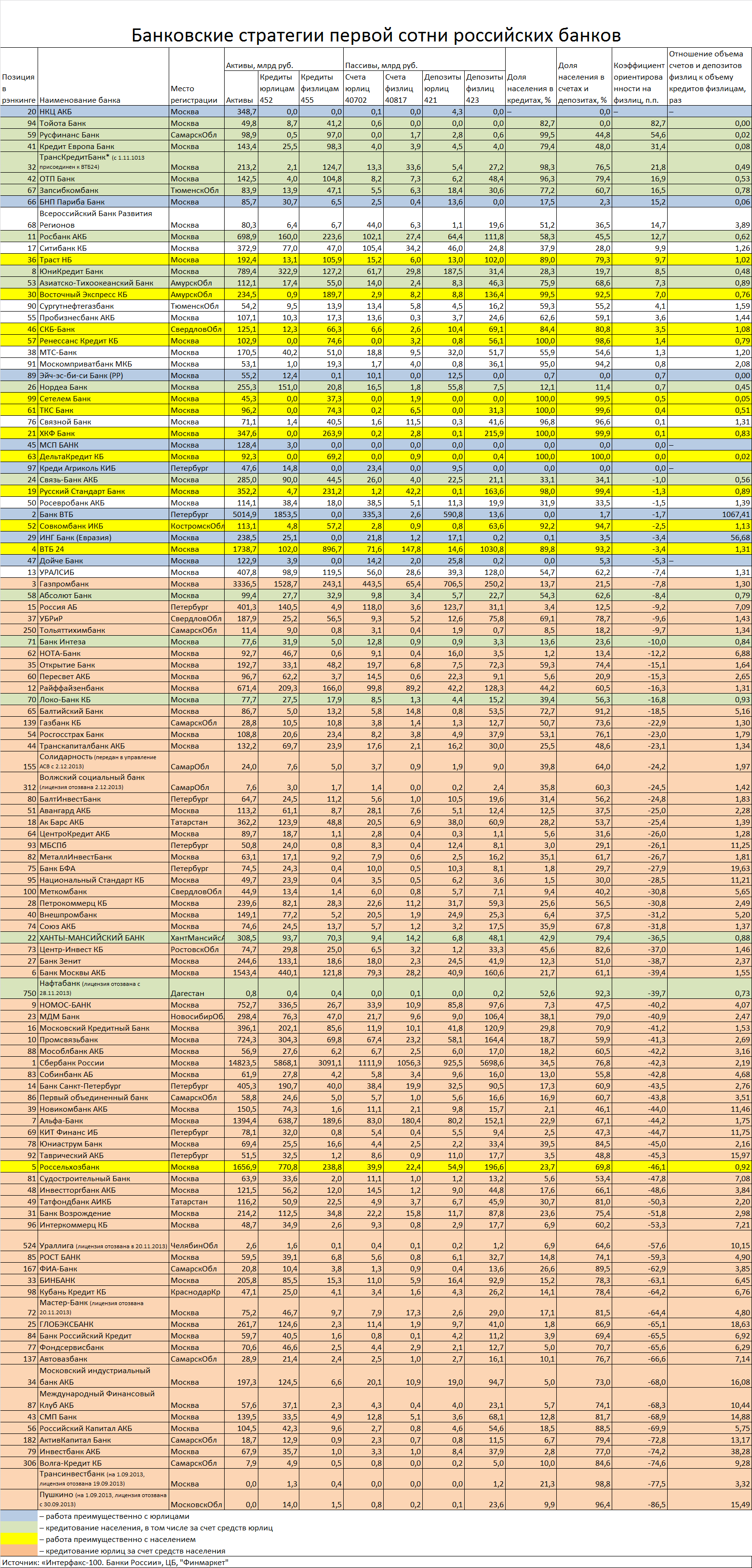

"Финмаркет" решил хотя бы в первом приближении проверить гипотезу экспертов о том, что последняя стратегия и есть самая рискованная на данных отчетности банков в ЦБ на 1 ноября 2013 года.

Брались данные по 101 форме обо всех кредитах, предоставленных негосударственным коммерческим организациям (452 код); по кредитам и прочим средствам, предоставленным физлицам (455 код); о счетах коммерческих организаций (код 40702), физлиц (код 40817); о депозитах негосударственных коммерческих организаций (код 421) и о депозитах и прочих привлеченных средствах физлиц (код 423).

Анализировались первые 100 банков по объему активов в рэнкинге "Интерфакс-100. Банки России". На них приходится 89% активов всей банковской системы.

Важно понимать, что приведенный ниже рэнкинг ни в коей мере не является списком "плохих" банков, так как почти не учитывает конкретную ситуацию в каждом из банков. Скорее, речь идет о том, насколько вообще российская банковская система и ее крупнейшие игроки готовы к резким изменениям внутренней и внешней экономической конъюнктуры.

Тем не менее, последние отзывы лицензий у банков могут быть объяснены логикой выявленного аналитиками риска.

Объем средств, находившихся на депозитах (и счетах) физлиц и юрлиц накануне отзыва у "Мастер-Банка" лицензии, соотносился как 82% к 18%. При этом 83% кредитов выдавалось юрлицам. Разница между долей кредитов, полученных населением, и долей счетов и депозитов граждан составляла -64 п.п. Назовем его своеобразным коэффициентом смены ориентации между разными категориями клиентов.

У банка "Пушкино", с отзывом лицензии у которого связана другая скандальная история этой осени, разница "потенциалов" между кредитной и депозитной долями граждан составляла почти -87 п.п. (96% находившихся в банке денег лежало на счетах и депозитах физлиц, а их доля в кредитовании была менее 10%).

У "Трансинвестбанка", лишившегося лицензии в сентябре, данный показатель был равен -78 п.п.;

Банк "УралЛига" (524 место по активам в рэнкинге; лицензия отозвана 20 ноября этого года) имел показатель в -58 п.п.;

Дагестанский "Нафтабанк" (750 место; лицензия отозвана 28 ноября) - -40 п.п.

Неуниверсальный критерий

Но вряд ли показатель соотношения средств населения в кредитной и депозитной базах банков можно считать универсальным и единственным поводом для закрытия банков. Это поспешил доказать сам ЦБ, лишивший 2 декабря лицензии "Волжский социальный банк" (312 место в рэнгинге): у него этот показатель был равен всего -24 п.п., а также передавший в тот же день под управление Агентства страхования вкладов другой самарский банк с очень похожей стратегией – "Солидарность" (155 место в рэнгинге; показатель -24 п.п.).

Но главным аргументом в пользу неуниверсальности предложенного аналитиками показателя является "Сбербанк", на который приходится почти треть активов российской банковской системы и треть депозитов населения (7,3 трлн руб.). У него рассматриваемый нами коэффициент оказался равен -42 п.п. Грубо говоря, больше половины средств, которые принесло в "Сбербанк" население, банк передал в виде кредитов коммерческим компаниям.

"Сбербанк" может себе это позволить. Ставки по наиболее массовым срочным вкладам у него уже приближаются к уровню инфляции и даже находятся ниже его. Люди несут деньги в "Сбербанк" не только по привычке, но и ради получения гарантии их сохранности. Кредитует же банк компании по вполне рыночным ставкам. Учитывая гигантские обороты, "Сбербанк" может позволить себе такую стратегию.

Ну и, в конце концов, никто не отменял правило "что положено Юпитеру, не положено быку". Конечно же, в отношении банков - размер имеет значение. По словам главы АРБР Анатолия Аксакова, глава ЦБ Эльвира Набиуллина обещала банковскому сообществу, что отзывов лицензий у банков, подобных "Мастер-Банку" больше не будет. Скорее всего, ЦБ будет придерживаться стратегии, которую он уже использовал в кризис 2008-2009 годов и в отношении самарского банка "Солидарность" совсем недавно.

"Юпитеры" из первой сотни

Кроме "Сбербанка", подобной стратегии придерживается почти половина из первой 30-ки российских банков, в частности, "Альфа-Банк" (-44 п.п.), "Банк Санкт-Петербург" (-44 п.п.), "Промсвязьбанк" (-41 п.п.), "МДМ Банк" (-41 п.п.), "НОМОС-БАНК" (-40 п.п.), "Банк Москвы" (-39 п.п.), в меньшей степени "Московский кредитный банк" (хотя показатель у него -41 п.п., лишь треть средств физлиц у него "уходит" на кредитование бизнеса).

На уровне сбербанковского этот показатель у Россельхозбанка - -46 п.п. Но возник он исключительно из-за низкой доли кредитов населению. Однако кредиты юрлицам "Россельхозбанк" выдает за счет других источников фондирования, в том числе бюджетных. Соотношение физических объемов средств населения в банке и выданных физлицам кредитов у этого банка идеально, даже немного в пользу граждан.

Есть среди преобразователей средств населения в инвестиции "Глобэксбанк", доставшийся Внешэкономбанку в октябре 2008 года для санации. Кстати, тогда предложенный нами коэффициент у этого банка стремительно нарастал, достигнув к моменту отзыва лицензии -64 п.п. С тех пор стратегия банка так и не изменилась: за счет средств населения он по-прежнему кредитует в основном компании (-65 п.п.).

Очевидно, что на фоне ухудшения экономической ситуации, снижении общей прибыльности российского бизнеса, банки из нижней части первой сотни и более мелкие, кредитующие предприятия за счет средств населения подвергаются наибольшему риску появления дефицита капитала. Не случайна и совершенно оправдана стратегия Группы ВТБ, которая почти полностью разделила свой бизнес на корпоративный – Банк ВТБ и розничный – "ВТБ 24".

Ах, Самара-городок

Отдельным активно обсуждаемым в последнее время сюжетом стали проблемы так называемых "самарских" банков, у двух из которых отозвали лицензию, а третий передали для санации АСВ.

Крупнейший из всех зарегистрированных в Самаре - "Русфинансбанк" (59 место в рэнгинге) может быть отнесен к "шоколадной" категории: он за счет средств юрлиц и физлиц кредитует практически только население.

А вот следующий по размерам "Первый объединенный банк" (86 место) в три раза больше привлек средств населения, чем выдал ему кредитов (показатель разности потенциалов - -44 п.п.).

Средства физлиц ушли на кредитование корпоративного сектора также в банках "Волга Кредит" (306 место), "АктивКапитал Банк" (182), "Автовазбанк" (137 место) и "ФИА-Банк" (167) – коэффициенты от -63 п.п. до -75 п.п.

Анатолий Аксаков, президент Ассоциации региональных банков России (АРБР), зампред комитета Госдумы по финансовым рынкам

"К сожалению, у нас ежегодно уходит с рынка около 20 кредитных организаций. В 2009 году ушло с рынка даже 43 банка. В этом году с учетом дагестанского "Нафтабанка" лицензии отозваны уже у 24 кредитных организаций. Причины разные: у кого-то силенок не хватает, кто-то проводил рискованную кредитную политику, а кто-то увлекся рискованными и даже незаконными операциями.

В четверг (28 ноября – "Финмаркет") на закрытой встрече с банковским сообществом глава Центрального банка Эльвира Набиуллина заверила, что никакого "черного списка" банков не существует, отзывать лицензии у банков, сравнимых с "Мастер-Банком" больше не предполагается.

Если вся экономика находится не в лучшем положении, это отражается не лучшим способом на кредитных организациях. Увеличивается невозврат кредитов, маржа уменьшается, в том числе благодаря конкуренции со стороны госбанков. Это толкает некоторые организации на нездоровый путь, где легче заработать.

Если основной источник фондирования банка - вклады населения, то он должен предлагать высокие проценты по кредитам. Этим пользовались банки, работающие на рынке розничного кредитования. Если банки имеют другое фондирование - госсредства, деньги ЦБ, размещаемые на депозитах временно свободные средства правительства, то процентная ставка может быть ниже - 7-8%. Не может долго продолжаться ситуация, когда банк берет средства у населения под высокие проценты, а дает бизнесу под низкие. В убыток себе никто не работает.

Сильная реакция на закрытие "Мастер-Банка" связана отчасти с его известностью и шумностью. Кроме того, у него оказался большой кредитный портфель почти в 50 млрд руб., страховые выплаты из АСВ в 30 млрд руб., плюс порядка для 30 банков он осуществлял процессинг по картам. Формально на процессинге у него было не более 80 организаций, но у некоторых было выпущено всего по 1000 карт. Даже возникает подозрение, что их специально выпустили, чтобы обналичить средства.

"Мастер-Банк" не мог оказать определяющее воздействие на весь банковский рынок, так как 90% объемов российской банковской системы составляют первые 30 банков. Ставки на межбанковском рынке не возросли. Уверен, что ситуация вокруг этого банка скоро успокоится. Активы "Мастер-Банка" достаточно интересны для рынка. Не исключено, что когда сформируется конкурсная масса из кредитного портфеля банка, процессинга, сети банкоматов, то выплат хватить всем вкладчикам в полном объеме, а не только по 700 тыс. рублей".

Михаил Мамонов, Центр макроэкономического анализа и краткосрочного прогнозирования (ЦМАКП)

"Условно говоря, нормальным считается, когда юрлица кредитуются за счет средств юрлиц в банке, а физлица - за счет средств физлиц. Ситуация "депозиты юрлиц - кредиты физлиц" - строго "шоколадная". Ситуация "депозиты физлиц - кредиты юрлиц" - абсолютно ненормальная. Всегда можно найти объяснение такой стратегии желанием занять более высокую долю на том или ином рынке, но такая тактика может быть использована в порядке исключения на кратком промежутке времени.

Но я бы не стал называть конкретные банки. Сейчас и так вбрасываются разные "черные" списки, нагнетается ситуация. Можно злую шутку сыграть с некоторыми банками. С ненормальными ситуациями должен разбираться ЦБ, а не эксперты.

Конечно, у "Сбербанка" лицензию не отзовут. Размер ставок по вкладам и по кредитам - вот ключ к ответу на вопрос, какие банки находятся в зоне риска. У "Сбербанка" ставки по депозитам ниже рыночных, т.к. он маркет-мейкер и имеет негласную поддержку государства. А ставки по кредитам у него, я так полагаю, не выше среднерыночных, ну или где-то близко к ним. Соответственно, маржа приличная. Он в выигрыше даже от такого соотношения пассивов-активов.

Напротив, у какого-нибудь среднего банка ставки по депозитам будут выше рынка, чтобы хоть как-то привлечь населения, а ставки по кредитам корпоративному сектору - такие же или даже чуть ниже, чем у "Сбербанка". Маржи почти никакой. Если не рисковать, конечно".

Михаил Беляев, руководитель банковской секции Союза защиты прав потребителей финансовых услуг

"Каждый банк, особенно среднего уровня, – вещь очень индивидуальная. Его, как нам кажется, алогичные действия (когда основным источником денег для банка являются относительно дорогие депозиты населения, а деньги он выдает в основном в виде относительно недорогих кредитов юридическим лицам - "Финмаркет") на коротком временном участке могут являться тактикой. Небольшая маржа при большом объеме позволяет получить ту массу прибыли, которая окупит расходы.

Это может быть и демпинг с целью завоевания рынка. Банк может кредитовать клиента даже себе в убыток, имея в виду более выгодную для себя сделку с его участием в будущем. Разные могут быть ситуации".

Дмитрий Мирошниченко, Центр развития ВШЭ

"Все зависит от конкретных условий хозяйствования. В нынешних условиях стратегия брать у "физиков", отдавать "юрикам" выглядит проигрышной. Именно в текущий момент, особенно в Москве, где повыше ставки по депозитам и пониже ставки по кредитам юридическим лицам.

И это даже с той точки зрения, что мы признаем все сделки банков рыночными, что у них не было вывода средств, все операции легальны. На больших оборотах при такой стратегии трудно прожить. Руководство таких банков должно лихорадочно работать над перестройкой бизнеса, чтобы исправить ситуацию. Малый банк может выжить, если он кредитует малый бизнес, где может быть выше рентабельность.

Но если посмотреть на докризисные времена, то такая стратегия была нормой, особенно для региональных банков: фондирование за счет средств физлиц, а кредитование юрлиц. Но тогда и проценты по депозитам были ниже инфляции, а проценты по кредитам - выше. В разное время стратегии приносят разный результат".

Владимир Киевский, вице-президент Ассоциации российских банков

"Последствия краха "Мастер-Банка" аукаются и в Москве, и в регионах. ЦБ заверяет, что "черных списков" нет. Но они гуляют в регионах, будоражат рынок. Это черный пиар.

Не считаю, что у нас будут превалировать госбанки, а региональные и небольшие банки снизойдут на нет. Каждый из них занимает свою нишу и выполняет свою работу. На отдельных этапах развития сложности могут быть как у крупных, системообразующих, так и у малых банков. Чем банк крупнее, тем масштабнее риски могут возникать.

Экономическая основа процентной ставки такова, что не позволяет снизить их. Пожалуй, для 80% банков основным ресурсом являются вклады населения, которые принимаются минимум под 9% годовых. Это база для ставки по кредитам, которые выдают эти банку. Плюс надо учесть инфляцию - порядка 6-7%. Плюс риски.

Малые и средние бизнесы, кредитованием которых занимаются региональные банки, слабо капитализированы, а значит, несут в себе большие риски. Плюс маржа: банк должен заработать. Сейчас в регионах субъекты малого и среднего бизнеса кредитуются под 12-15% годовых. При этом беззалоговое кредитование сходит на нет.

Потребкредитование несет в себе огромные риски, которые закладываются в стоимость кредитов".

Сергей Пятенко, гендиректор Экономико-правовой школы ФБК

"Официальные лица по определению должны быть более оптимистичны. Плохие пророчества в финансовой и экономической жизни имеют способность самоисполняться.

Но определенный процесс укрупнения банковской системы неизбежен. В сопоставимых с нами экономиках Франции, Великобритании есть 5-7 банков. У нас на два порядка больше. Размер банковской системы больше, чем масштаб нашей экономики.

Из чего складывается банковская ставка: 7% инфляции, банковскую маржу, скажем, в 3%, надо добавить, уже 10%. Плюс плата за страновой риск. У нас ставки примерно нормальные при той экономической ситуации, которая есть".

Василий Солодков, директор Банковского института ВШЭ

"Банковская деятельность не такая уж рискованная. Это не альпинизм. Риск – это на фондовом рынке, при покупке акций и других бумаг. А про банк говорят: точно, как в аптеке, надежно, как в банке.

Дело в другом. У нас идет подковерная борьба между частными и государственными банками. Их условия конкуренции не равны. Госбанки имеют дешевое фондирование со стороны ЦБ и за рубежом, а частные банки вынуждены опираться на депозиты физлиц. Это повышает ставки по депозитам на рынке, отнимает клиентов у госбанков.

Обратите внимание, что в истории с "Мастер-Банком" пострадавшими станут юрлица: они деньги получат в лучшем случае через полгода. Это значит, юрлиц вынуждают нести деньги в госбанки.

Другой проблемой станет планируемый с 2015 года Центральным банком переход к таргетированию инфляции. Это приведет к сильной волатильности валютного курса рубля. Частные вклады у нас от этого никак не защищены, в принципе отсутствует инструмент хеджирования валютных рисков частных вкладов. Значит, рублевые депозиты у нас полностью исчезнут.

ЦБ проводит мягкую денежную политику уже два-три года. У нас реальная ставка рефинансирования, которая называется ключевой ставкой - это ставка РЕПО - 5,5%, ниже инфляции. Реально у нас идет количественное смягчение: ставка, по которой идут деньги в экономику – отрицательная.

Другое дело, что по ставкам РЕПО частным банкам получить деньги очень сложно. Их получают госбанки. Не получают частные банки и депозиты Минфина под 5-6%. Поэтому госбанки могут давать кредиты под 6-7% в рублях, что в принципе не могут себе позволить коммерческие банки".

http://www.finmarket.ru/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба