Вчера мы наблюдали признаки нервозности рынка, поскольку в ходе американской сессии доллар и иена ненадолго совершили рывок вверх и снесли стопы, а потому скатились вниз (не во всех парах — в основном, против евро и франка) в преддверии сегодняшнего поворотного заседания Федерального комитета по открытым рынкам (FOMC). Вчера американские рынки снова сдали позиции вслед за стремительным ростом в понедельник, приняв во внимание потенциальные риски (фактическое объявление о программе сокращения) сегодняшнего заседания.

Zero Hedge опубликовал краткий анализ UBS касательно потенциальных мер, свидетелями которых мы можем стать в ходе сегодняшнего заседания FOMC, включая новое политическое заявление, новые экономические прогнозы и прогнозы по ставке ФРС, а также пресс-конференцию Бернанке (которая, скорее всего, станет его последней пресс-конференцией, хотя фактически его последнее заседание состоится в январе).

Председатель Резервного банка Австралии (РБА), Глен Стивенс, в ходе предыдущей сессии обсудил процентные ставки и обменный курс с составом Парламента и отметил, что банк «мыслит открыто» в отношении возможной необходимости в дальнейшем сокращении процентных ставок. Он заявил, что у РБА есть выбор из-за низкой инфляции, хотя курс уже настолько низок, что едва ли его можно будет удержать от роста. Он добавил, что недавняя слабость обменного курса совпала со ожиданиями, и что движение пары AUD/USD выше области паритета "или даже в область 90-й фигуры едва ли будет жизнеспособным ".

Стивен Полоз из Банка Канады отметил, что к настоящему моменту динамика валютного курса USD/CAD была недостаточной для того, чтобы изменить поведение экспортеров и что последние изменения в намерениях Банка Канады к более нейтральному положению были связаны со слабым иностранным и внутренним спросом.

Что нас ждет

Сегодня экономический календарь богат еще несколькими интересными событиями, включая последний отчет Ifo в Германии, выход которого запланирован на утро (он является намного более важным, чем вчерашний отчет ZEW). В последнее время показатели отчета демонстрировали уверенный рост, однако значение по-прежнему держится значительно ниже максимума 2011 года в области 115. Согласно сложившейся традиции, он почти идеально повторяет индекс деловой активности PMI в секторе обрабатывающей промышленности Германии, поэтому я не вижу причин ожидать чего-либо кроме сильных показателей. Тем не менее, мне любопытно, сможет ли сильный валютный курс немного снизить это значение за счет воздействия на индикатор ожиданий.

Что касается других событий, то сегодня выходит протокол заседания Банка Англии (мы знаем, что он не увеличит объем покупок активов, и мы знаем, что банк хочет сохранять ставки без изменения как можно дольше) — вызвана ли недавняя слабость фунта возможным переключением внимания на британские условия торговли? Складывается впечатление, что рынок находится в поиске и не знает, что ему делать с фунтом. Вчера пара фунт/доллар торговалась непосредственно ниже ключевой поддержки в области 1,6250, совершив набег на стопы. Если после заседания FOMC пара пробьет область 1,6200/50, это станет признаком того, что бычий тренд находится под угрозой завершения.

График: GBP/USD

На графике изображены линии фронта, где ключевая разворотная зона для нисходящего движения расположена на 1,6200/50, поскольку ее прорыв, вероятно, поставит бычий рынок под угрозу, по крайней мере, на какое-то время. Тем временем, уверенный рост выше 1,6350 или около того, сохранит верхний диапазон и может привести к восходящему прорыву, хотя для этого FOMC придется продемонстрировать сегодня чрезвычайно сильную склонность к ослаблению.

FOMC

Пристегните ремни и приготовьтесь к сегодняшнему заседанию FOMC, оно точно станет причиной достаточно сильной волатильности практически независимо от исхода, но особенно если Федрезерв действительно запустит программу сокращения. (Я занимаю выжидательную позицию и верю, что если ФРС фактически не запустит программу сокращения, то сделает убедительный намек на запуск программы в январе). Но если Федрезерв действительно решит начать сокращение, он может попытаться смягчить удар, отсрочив предполагаемую дату первого изменения процентных ставок или снова упомянув риски низкой инфляции. (Как будто рынок должен верить в способность ФРС предсказывать экономическую обстановку на два года вперед….)

Еще одной темной лошадкой является идея о сокращении процента по избыточным резервам (IOER), хотя, на мой взгляд, это незначительная и символическая мера, реакция на которую будет аналогична реакции на последнее сокращение процентных ставок Европейским центральным банком (внезапное и провальное), поскольку при более общем рассмотрении, все зависит от изменений в размере и/или темпах роста бухгалтерских балансов основных Центробанков. В любом случае, запуск программы сокращения приведет к стремительному росту американского доллара, даже при наличие попыток нейтрализовать влияние с помощью мер, описанных выше — не стоило верить в то, что Федрезерв однажды сделает хоть что-то для прекращения аккомодации — особенно после сентябрьской отсрочки программы сокращения, что говорит о том, что неожиданная склонность к ужесточению вызовет сильную реакцию.

В противном случае, слабость доллара, вызванная неожиданно пассивным поведением ФРС, может привести к стремительному удару пары евро/доллар по отметке 1,4000 и, по крайней мере, к кратковременному снижению пары доллар/иена.

Три показателя на сегодня: жилищный рынок Великобритании, новое жилищное строительство в США и заявление ФРС

Сегодня ожидается много экономических новостей, включая обновленные данные о состоянии рынка труда в Великобритании и новом жилищном строительстве в США. Однако главным событием дня станет заявление Федеральной резервной системы о курсе денежно-кредитной политике и о прогнозах в 19:00 GMT после чего состоится пресс-конференция с председателем ФРС Беном Бернанке.

продолжает развиваться умеренными темпами, и публикуемые в последнее время данные указывают на наличие потенциала для того, чтобы умножить эти достижения в 2014 году. В «обычных» обстоятельствах этого было бы более чем достаточно для того, чтобы можно было ожидать, что центральный банк в скором времени начнет ужесточать монетарную политику. Но политический курс сейчас неочевиден, даже для экономики, которая демонстрирует однозначные признаки восстановления. На прошлой неделе председатель Банка Англии Марк Карни (Mark Carney) подчеркнул: «… темпы восстановления, может быть, и набирают обороты, но состояние нашей экономики далеко от нормы. Доля заемных средств по-прежнему высокая, и, возможно, в течение какого-то времени будет сохраняться низкий спрос на экспортные товары развитых экономик».

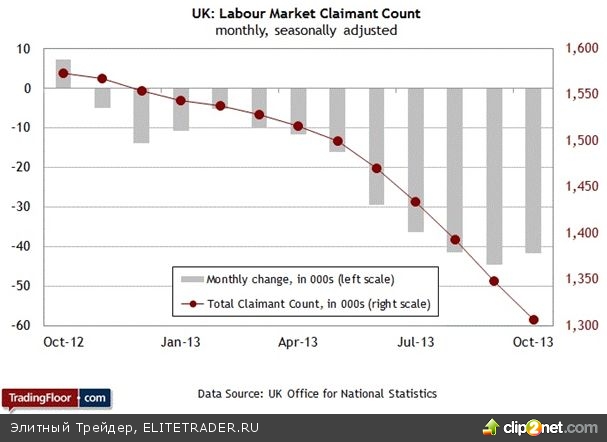

Некоторые аналитики с этим не согласны и утверждают, что темпы роста в Великобритании достаточные для того, чтобы можно было повысить процентные ставки и ограничить потоки ликвидности, хотя бы в некоторой степени. Возможно, но такая точка зрения представлена в меньшинстве среди остальных ожиданий по поводу того, что будет делать центральный банк в ближайшем будущем. Тем не менее, разговоры о том, когда Великобритания начнет сворачивать стимулирующие меры, возобновятся сегодня после публикации отчета о состоянии рынка труда. Учитывая тенденцию развития в этом сегменте в последнее время, можно утверждать, что перспективы благоприятные и что отчет за ноябрь укрепит их еще больше. Возьмем, к примеру, последние данные о заявках на пособие по безработице — опережающий индикатор, который относительно точно предсказал улучшение макроэкономических условий. Количество заявок неуклонно снижалось с лета. Экономисты полагают, что сегодня новый отчет продемонстрирует очередное сокращение безработных на 38 000, согласно консенсус-прогнозу. Это чуть меньше, чем в октябре, когда количество заявок уменьшилось на 41 700, но достаточно для того, чтобы поддержать уверенность в том, что рынок труда восстанавливается.

Очередной обнадеживающий отчет едва ли изменит планы Банка Англии в отношении курса монетарной политики отчасти потому, что инфляция в последнее время также снижается. Как показал опубликованный вчера отчет за ноябрь, годовые темпы роста потребительских цен понизились до отметки 2,1%. Это самый низкий показатель за последние четыре года, который совсем немного превышает целевой показатель Банка Англии на уровне двух процентов. Последние данные дают центральному банку больше гибкости в том, чтобы сохранять текущую программу денежных стимулов. Экономические условия для Великобритании сегодня складываются наилучшим образом: темпы роста увеличиваются, инфляция снижается. Пока участники рынка гадают, удастся ли сохранить такое положение, сегодняшний отчет может укрепить надежду на то, что ситуация будет улучшаться

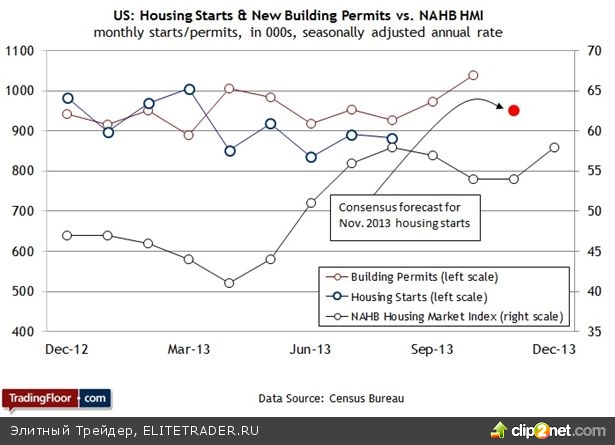

Новое жилищное строительство в США (13:30 GMT): Сегодняшний отчет заполнит пробел в данных, который образовался в результате закрытия правительства в октябре. Последний отчет о новом жилищном строительстве был за август, а значит, сегодня мы узнаем результаты сразу за три месяца: сентябрь, октябрь и ноябрь. При этом нам известны актуальные данные о новых разрешениях на строительство, которые тесно связаны с этим отчетом, и здесь тенденция выглядит обнадеживающе. В октябре количество выданных разрешений достигло пятилетнего максимума. Это дает основание надеяться на то, что в сегодняшнем отчете мы также увидим прирост. Как показывает история, показатели разрешений и нового строительства тесно коррелируют друг с другом на длительном отрезке времени, поэтому было бы удивительно увидеть резкое расхождение в оценках нового жилищного строительства по сравнению с восходящей динамикой разрешений.

Из запланированного на сегодня спектра статистики по жилой недвижимости наибольшее значение будут иметь ноябрьские данные, которые определят восприятие участниками рынка тенденции развития жилищного рынка. Хорошая новость заключается в том, что, по мнению аналитиков, в прошлом месяце количество закладок под строительство новых домов с учетом сезонных факторов выросло до 952 000. Такой прогноз выглядит вполне обоснованно, учитывая следующие факторы: 1) количество разрешений продолжает расти и 2) уровень доверия среди застройщиков жилья в декабре резко повысился, о чем свидетельствовал опубликованный вчера индекс жилищного рынка NAHB. «Это определенно обнадеживающий знак накануне 2014 года» — заявил в пресс-релизе председатель NAHB.

В целом, ожидается, что публикуемые сегодня правительственные данные будут свидетельствовать о том, что жилищный рынок остается важным элементом поддержки американской экономики.

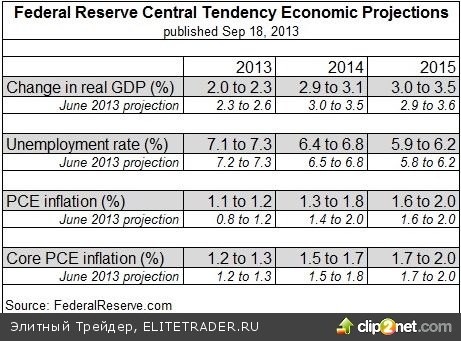

Заявление ФРС и прогнозы развития экономики в США (19:00 GMT): Сегодня будет насыщенный день в плане аналитической информации от центрального банка: заявление о монетарной политике, экономические прогнозы и пресс-конференция председателя Бена Бернанке, которая начнется в 19:30 GMT. На первом месте, безусловно, стоит вопрос о том, объявит ли ФРС о начале сворачивания своей программы выкупа облигаций. На рынке идут жаркие споры с приведением аргументов как за, так и против, однако на вопрос о том, может ли ФРС сегодня повысить ставку по федеральным фондам, ответ однозначно «нет». Целевая ставка останется без изменений в диапазоне 0-0,25%. Тем не менее, сегодняшнее заявление будет внимательно проанализировано на предмет того, как изменился ход мыслей ФРС (если изменился) с момента последнего заседания Федерального комитета по операциям на открытом рынке.

Для того чтобы понять ход мыслей членов центрального банка, обратите внимание на экономические прогнозы. А именно изменились ли оценки ФРС в отношении роста ВВП, безработицы и инфляции по сравнению с сентябрьскими прогнозами? Например, в предыдущем комплексе квартальных оценок прогноз экономического роста на 2014 год был пересмотрен в меньшую сторону до 2,9-3,1%. Между тем чистая инфляция затрат на личное потребление (предпочитаемый ФРС индикатор инфляции) в последнем отчете о прогнозах на 2014 год осталась стабильной в диапазоне 1,5-1,7%. Учитывая то, что до нового года осталось несколько недель, сейчас степень уверенности в перспективах на 2014 год немного выше, чем в сентябре, поэтому сегодняшние прогнозы дадут более глубокое представление о планах ФРС в отношении сворачивания программы. Кроме того, возможно, мы получим более конкретную информацию из заявления ФРС или выступления Бернанке.

http://ru.tradingfloor.com/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба