• Японский рост в годовом исчислении снизился до мизерного 1%

• После выхода слабых данных по розничным продажам в США повышение ставок уже не маячит на горизонте

• Быстрый рост кредитования в Китае является решающим фактором для мировой экономики

В ходе предыдущей сессии важной новостью стало снижение показателей ВВП в Японии, поскольку высокие ожидания не оправдались, а темпы роста в годовом исчислении упали до 1,0% после аналогичного замедления в предыдущем квартале — это два первых полноценных квартала под режимом Абэномики. Причина, по которой эта новость не вызвала мгновенную продажу иены, заключается в том, что это большой камень в огород Банка Японии; она ставит под сомнение вероятность того, что Центробанк сделает нечто, превосходящее текущие ожидания рынка относительно увеличения денежной массы. Не забывайте, что в конце марта заканчивается финансовый год в Японии – важное событие - особенно в этом году, поскольку с апреля повышается НДС (с 5% до 8%). Разумеется, иена сохраняет способность к росту на фоне сокращения интереса к риску, как это было в начале года, но в долгосрочной перспективе инвесторы опасаются, что политика Банка Японии может привести к стагфляции и общему снижению уровня жизни в Японии, поскольку инфляция значительно превышает рост зарплат. Едва ли подобное сочетание способствует росту валюты.

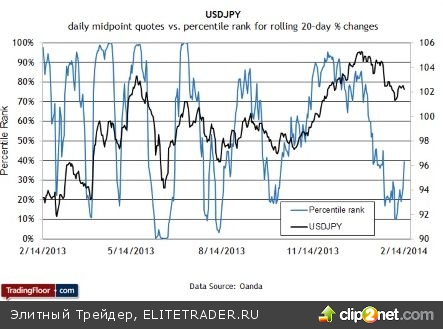

График: USD/JPY

Обратите внимание, что пока дневное облако Ишимоку устояло в качестве поддержки. Сегодняшние минимумы и указанный уровень являются ключевыми катализаторами снижения на пути к фактическим недавним минимумам ниже 101,00.

Прошлая неделя завершилась для американского доллара плачевно, чему способствовал выход слабых показателей по розничным продажам в США и решение рынка перенести ожидания повышения ставок Федрезервом снова на 2015 год (полностью заложено в цену первое повышение на 0,25% не раньше августа 2015). В США сегодня выходной, а до конца недели нас ждет протокол заседания Федерального комитета по открытым рынкам (FOMC) в среду и отчет по индексу цен потребителей в четверг, также выйдут первые региональные отчеты по индексу деловой активности в секторе обрабатывающей промышленности после разочаровывающего показателя индекса ISM за январь (завтра выходит отчет Empire, затем в четверг выйдет отчет ФРБ Филадельфии).

Вышедшие на выходных показатели по кредитованию в Китае продемонстрировали бурный рост кредитной активности, что едва ли поддерживает мнение о том, что власти значительно продвинулись в изменении ситуации с кредитным пузырем, хотя предполагалось обратное. В этом году природа кредитования в Китае является самым важным фактором для мировой экономики.

В Zero Hedge опубликовали более длинную статью Феликса Зулауфа, которая во многом совпадает с моим представлением о рисках для мировой экономики в этом году и о направлении валют. Он ожидает улучшения относительной динамики США и их валюты, дефляционных рисков из Китая, самонадеянности в ЕС и рисков роста японской иены в краткосрочной перспективе. Это определенно стоит прочитать. Любопытно почитать и статью Дэвида Розенберга, который выступал недавно перед Сенатом США, и который переживает из-за инфляционных рисков в США, вызванных уверенным восстановлением (статья вышла 8 февраля, но она интересным образом контрастирует с комментариями Зулауфа). Его инфляционные взгляды значительно расходятся с мнением Зулауфа о дефляции, хотя оба они, по всей видимости, согласны с тем, что США обладают сильным экономическим потенциалом. Еще любопытно почитать мнение ветерана рынка, Арта Кашина, который подчеркивает риск либо дефляции, либо инфляции, но сильнее всего нестабильный прогноз с пугающими рисками, вызванными политикой Центробанка в последние годы.

Что нас ждет

В ходе азиатской сессии не пропустите последний протокол заседания Резервного банка Австралии (RBA) - мы готовимся к очередному развороту австралийской валюты. Любопытно, что показатели кредитования в Китае и масштабный рост золота не помогли валюте вырасти. С технической точки зрения, пара AUD/USD находится в спячке до тех пор, пока не упадет ниже 0,8900 или не вырастет выше 0,9100.

Кроме того, в среду выходит протокол заседания Банка Англии, а пара фунт/доллар уверенно штурмует новые высоты и выглядит ужасно перекупленной после роста в ходе предыдущей сессии. Протокол заседания FOMC выйдет немногим позже в тот же день.

Американский доллар находится под давлением, пока не доказано обратное. Еще две критических с технической точки зрения линии проходят в области недавних минимумов ниже 101,00 в паре доллар/иена, поскольку нисходящая динамика пары ставит под сомнение последние сценарии роста для пары доллар/иена в краткосрочной перспективе. Что касается других пар, то область 1,3750/1,3800 в паре евро/доллар выглядит сопротивлением, которое сможет сдержать пару.

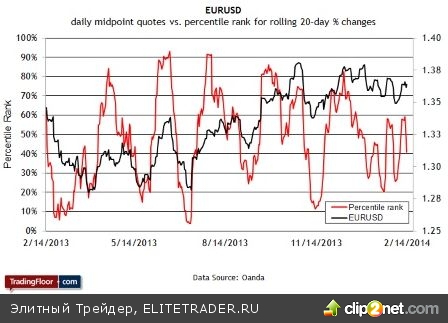

График: EUR/USD

График продолжает стремиться вверх с учетом многочисленных неудавшихся импульсов направления в течение последней пары месяцев. Последние области сопротивления проходят на уровне максимального дневного закрытия непосредственно выше 1,3800, хотя я полагаю, что каждый круглый уровень станет препятствием на пути развития восходящего движения, и буду рад снова занять короткую позицию при закрытии ниже 1,3600, если локальное сопротивление перед 1,3750 устоит.

Следите за новостями после сегодняшней вялой сессии.

Три значения на сегодня: доллар/иена, доллар/рупия и евро/доллар

• Стратегия японского правительства по восстановлению инфляции теряет эффективность

• Укрепление иены в паре с долларом подрывает план девальвации

• Повышение рупии может положить конец курсу на ужесточение денежно-кредитной политики в Индии

В статистическом плане сегодня будет спокойный день, так как США празднуют День президентов. Воспользуемся штилем на макроэкономическом фронте и сосредоточим внимание на интересных тенденциях, развивающихся на валютных рынках. В частности, посмотрим, как обстоят дела на рынках доллар/иены, доллар/рупии и евро/доллара.

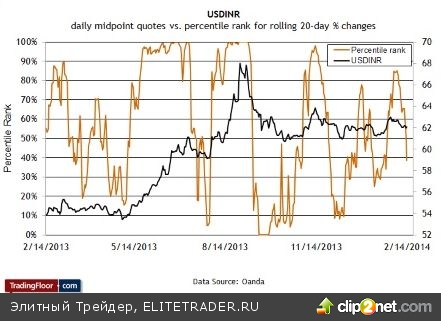

В фокусе анализа сегодня процентильный ранг для 20-дневной скользящей доходности. Одна из трудностей в интерпретации текущих показателей состоит в их сопоставлении с историческими данными. Рост на 5% — это много или средне? На этот важный вопрос можно ответить несколькими способами, включая статистический критерий подсчета процентильного ранга (ПР). Этот инструмент мне нравится больше всех, потому что его легко создать в Excel, R и других компьютерных программах. Большое значение имеет то, что ПР предлагает интуитивную и объективную оценку заданной доходности в контексте исторических данных. Таким образом, ПР — это быстрый способ определить вероятность изменения тренда путем установления «крайних точек» доходности количественным способом. Предположение о том, что предельные значения ПР сообщают ценную информацию, основывается на понятии возвращения к среднему значению. Доходы, выходящие за пределы исторических данных, наиболее вероятно развернут свой курс.

Обратимся к трем реальным примерам. Во всех случаях мы будем использовать 20-дневные возобновляемые процентные изменения, хотя понятие ПР можно продуктивно использовать на любом отрезке времени. Если доходы на коротком интервале беспорядочно распределяются во временном пространстве (что в значительной степени относится к валютам в приведенных ниже примерах), высокие (низкие/отрицательные) доходы подразумевают низкие/негативные (высокие) доходы в ближайшем будущем. В этом случае главная задача состоит в создании мощного и объективного измерительного инструмента, который подскажет нам, когда результаты находятся в верхнем или нижнем дециле относительно исторических данных. Можно ли назвать ПР идеальным инструментом? Конечно, нет, как нет ничего идеального в этом мире. Но в качестве первоначальной оценки ПР дает очень прочную основу. Домохозяйкам на заметку: все приведенные ниже данные ПР основаны на исторических данных с конца 2001 года по 14 февраля 2014 года.

Доллар/иена: На прошлой неделе стало известно о том, что заводские заказы японских компаний сократились сильнее, чем ожидалось, что послужило поводом для опасений, что стратегия правительства по восстановлению инфляции теряет эффективность. На это же указывает укрепление курса иены в последнее время. После того как валюта достигла отметки 105 в паре с долларом в начале года, она снова стала расти и в пятницу на прошлой неделе торговалась в районе уровня 102.

Пока рано объявлять об окончании тенденции к снижению курса иены, которая составляет основу стратегии правительства по стимулированию экономики Японии и выходу из затянувшегося кризиса дефляции. Интересно, однако, отметить тот факт, что самой последней перемене тренда предшествовал почти предельный процентильный ранг для 20-дневного возобновляемого процентного изменения курса доллар/иены. На приведенном ниже графике видно, что ПР (голубая линия) в декабре прошлого года на короткое время обосновался в районе отметки 90%. На тот момент в паре доллар/иена все еще действовала полноценная восходящая тенденция. Безусловно, для серьезного изменения тренда обычно существуют фундаментальные причины. Но предельные процентильные ранги для скользящих показателей доходности в конце прошлого года и начале января напоминают нам о том, что есть довольно высокая вероятность того, что направление ценового движения изменится.

Доллар/индийская рупия: На прошлой неделе индийская рупия установила трехнедельный максимум в паре с долларом США. Одним из главных факторов роста стала новость о том, что инфляция оптовых цен в январе упала до восьмимесячного минимума. Это значительный спад для страны, которая в последние месяцы с трудом удерживает под контролем ценовое давление. Остается догадываться, означает ли снижение инфляции перемены в ближайшем будущем и подвигнет ли это Резервный банк Индии на временный отказ от ужесточения монетарной политики. Курс доллара к рупии в феврале демонстрировал тенденцию к снижению. Однако учитывая самый последний экономический отчет, возникает логический вопрос: продолжит ли рупия снижаться на фоне того, как участники рынка оценивают вероятность смягчения позиции центрального банка в ближайшие месяцы.

Что касается статистических данных, то в пятницу впервые с конца января показатель 20-дневного изменения для доллар/рупии отметился небольшим спадом. Предельное ли это изменение для рупии? Пока нет, но валюта стремительно приближается к этому рубежу. Как показано на приведенном ниже графике, умеренные отрицательные значения способствовали тому, что 20-дневное изменение к настоящему моменту достигло процентиля ниже 40, и значение продолжает стремительно падать. Когда мы приблизимся к 10-му процентилю, скользящее 20-дневное изменение для доллар/рупии окажется в зоне сравнительно предельных значений. Тогда аргумент в пользу нового ралли доллар/рупии будет выглядеть гораздо более весомым.

Евро/доллар: Укрепление курса евро служит ограничением для экономики, которой с трудом удается создать рост и справиться с угрозой дезинфляции/дефляции. Даже оптимисты признают, что Еврозоне еще нужно преодолеть серьезные препятствия для того, чтобы вырваться из кризиса, и эти препятствия будут куда более сложными при высоком курсе евро. Соответственно, для Еврозоны нет ничего хорошего в том, что курс евро к доллару США с конца июня прошлого года вырос почти на пять процентов.

Однако если посмотреть на краткосрочные перспективы торговли, то здесь явная опасность отсутствует. В пятницу показатель 20-дневного процентного изменения находился в узком диапазоне в районе нулевой отметки. В результате процентильный ранг для этого срока получения дохода в последнее время колеблется около отметки 50%. Но и такая динамика надолго не задержится, и на смену колебаниям в диапазоне придет новое направление. Главная загадка заключается в том, какой знак (положительный и отрицательный) будет сопутствовать смене направления? Первые зацепки появятся тогда, когда процентильный ранг решительно двинется в одну или другую сторону.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба