Координаты рынка

Ведущие фондовые индексы Европы в понедельник не показали единой динамики. Фаворитом роста вчера стал британский FTSE-100 (+1,1%). Это произошло в основном благодаря росту котировок акций горнодобывающих компаний таких, как Anglo American (+2,1%), BHP Billiton (+1,2%) и Rio Tinto (+1,2%), а также банков The Royal Bank of Scotland (+2,7%), Lloyds (+1,6%) и HSBC (+1,5%).

Рынок акций США вчера был закрыт в связи с национальным праздником – Днем президентов. Этот праздник предваряет окончание сезона квартальной отчетности компаний США, который завершается на мажорной ноте, несмотря на слабый старт. В настоящий момент уже отчиталось 80% компаний, входящих в индекс широкого рынка SnP500. При этом прибыль почти 75% из них превысила предварительные прогнозы, а результаты по выручке оказались выше ожиданий у 64% компаний.

Российский рынок акций в понедельник показал в целом позитивную динамику. Индекс ММВБ по итогам основной торговой сессии прибавил 0,8%, а количество выросших вчера в цене акций из списка индекса ММВБ оказалось примерно в 2,5 раза больше числа снизившихся. Это говорит о том, что инициатива на отечественном фондовом рынке оставалась на стороне фондовых быков.

Общий фон для российского рынка в начале дня сегодня складывается близким к нейтральному. Фьючерсы на индексы США меняются мало. Азиатские рынки не показывают единой динамики. Цены на нефть Brent колеблются в районе отметки $109 за баррель. Старт российской торговой сессии мы ожидаем сегодня в нейтральном ключе, а в дальнейшем предполагаем увидеть колебания индекса ММВБ вблизи текущих уровней под влиянием изменений внешнего фона.

Особое мнение

Постпрезидентские риски

Каждый третий понедельник февраля в США празднуется «День Президентов» (Presidents' Day). Свою историю этот национальный праздник, посвященный руководителям США, ведет с 1885 года, года 22 февраля было объявлено общенациональным праздником в честь дня рождения первого президента США Дж. Вашингтона, портрет которого изображен на однодолларовой банкноте.

В 1971 году президент США Р.Никсон решил сыграть в свою пользу, предложив чтить не только первого президента США, а и всех остальных, кто служил своей стране на этом посту. Конгресс США поддержал эту инициативу, объявив об учреждении национального праздника в честь всех бывших президентов США. С тех пор «День президентов» отмечается ежегодно в третий понедельник февраля.

Поведение американского рынка до и после национальных праздников обладает сезонной особенностью. В предпраздничные дни американский рынок, скорее растет, чем падает. Это отчасти объясняется прикрытием игроками перед длинными выходными рискованных «коротких» позиций. Вместе с тем переоткрытие таких позиций после праздничных дней зачастую приводит к формированию нисходящей динамики фондового рынка. Однако подобное падение фондового рынка США после праздников не является регулярным феноменом. Если говорить о торговых днях после «Дня президентов» в США, то нельзя не отметить наличие определенных рисков серьезной просадки индекса SnP500 при «в среднем» медианно-нейтральной исторической динамике.

Наиболее значительную просадку в последние годы рынок акций США после «Дня президентов» испытал 2009 году, когда индекс SnP500 за две прошедшие недели после этого праздника потерял 15%.

Характерно, что при этом каких-то значительных по масштабам сдвигов в позиции доллара США по отношению к корзине валют на валютном рынке не отмечалось.

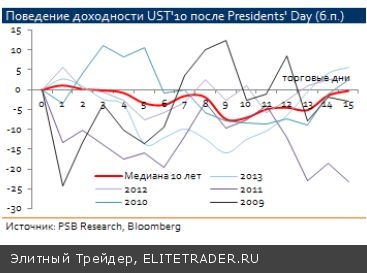

Относительно спокойной выглядела и ситуация на рынке гособлигаций США. Он даже «в среднем» снижался в доходности в последующие за «Днем президентов» пару недель.

Неопределенность на глобальных фондовых площадках на этой неделе сохранится до публикации в среду протоколов заседания ФРС, и в этом контексте участникам рынка, несмотря на благоприятный внешний фон, сейчас не следует терять бдительности.

В фокусе

Последние новости от ритэйлеров

В конце прошлой недели состоялся ряд важных событий для сектора продуктовой розницы. X5 Retail Group опубликовала планы по выручке и капитальным затратам на 2014 год, однако при этом менеджмент не стал проводить конференц-колл, что не дает возможности сделать более точные выводы о планах на этот год. В целом мы сохраняем нейтральный взгляд на котировки акций X5 Retail Group и ожидаем финансовых результатов по итогам 2013 года. Согласно обнародованной стратегии, компания планирует нарастить торговую площадь на 10,5% г/г, при этом рост выручки в рублевом выражении ожидается на уровне 10-12% , что превышает наши прогнозы - мы ожидаем роста в пределах 10% в течение 2014г. Более того, мы не исключаем, что компания покажет более скромный результат вследствие ухудшения потребительской уверенности, и как следствие, ожидаемого сокращения сопоставимых продаж. Обнародованный план по капитальным затратам - до 40 млрд. рублей, кажется нам вполне реалистичным. Мы ожидаем капзатраты на уровне 37-39 млрд. рублей, однако не стоит исключать возможность увеличения вследствие обновления форматов «Пятерочка» и «Перекресток». Менеджмент компании ожидает рентабельность по EBITDA на уровне 6.8-7.2% по итогам года, что на наш взгляд излишне консервативно - по нашим прогнозам рентабельность составит по итогам 2014 года 7.3-7.5%, однако итоговые результаты будут зависеть от того, насколько успешно компания будет воплощать в жизнь новую стратегию развития, а также от дальнейших изменений в макроэкономической конъюнктуре, в частности от темпов роста продуктовой инфляции, которая в январе 2014 замедлилась до 1% против 1,8% годом ранее. В целом, заявленные планы можно назвать достаточно консервативными, однако мы не исключаем, что новая стратегия развития и обновление продуктовой линейки окажут поддержку операционным и финансовым результатам X5 Retail Group. Мы ожидаем финансовых результатов за 2013г, чтобы дать первые оценки изменениям, происходящим в компании, а также получить более подробные комментарии по планам на 2014 год.

Группа Дикси опубликовала операционные результаты за январь 2014 года. Общая выручка в рублевом выражении увеличилась на 17.7% г/г до 15.6 млрд. рублей, при росте торговых площадей на 21% г/г. Наилучшую динамику продемонстрировал дивизион ДИКСИ, выручка которого выросла на 19,7% г/г до 12 млрд. рублей, в то время как дивизион Мегамарт увеличил товарооборот лишь на 9.7% г/г. Необходимо отметить, что в рамках оптимизации операционных расходов, время работы магазинов было сокращено на 7% по сравнению с январем 2013. Мы оцениваем результаты как нейтральные: менеджмент компании ожидает роста выручки по итогам года в диапазоне 15-20%, таким образом, результаты пока не расходятся с заявленными ожиданиями. На наш взгляд, данные по выручке за январь не представляют достаточного интереса и не являются показательными, т.к. первые месяцы года традиционно являются слабыми для игроков продуктового ритейла - мы ожидаем данных по трафику и сопоставимым продажам, а также продуктовой инфляции по итогам первого квартала 2014г.

Корпоративные события

Интер РАО получило "бумажные" убытки

Опубликованные Интер РАО результаты мы расцениваем как относительно слабые. Выручка Интер РАО снизилась на 3,5% г/г, причем выручка от экспорта электроэнергии сократилась на 9% г/г. Основное влияние на финансовый результат оказал рост расходов в связи с переоценкой финансовых активов на конец отчётного года. Размер обесценения за 2013 год составил 57 млрд. руб. в основном из-за снижения котировок акций энергетических компаний.

Ростелеком выкупит акции у миноритариев

Коэффициент выкупа акций, предъявленных миноритариями, по неофициальным данным, может перевалить за 37%, что является весьма высоким показателем. По всей видимости, значительная часть акционеров воздержалась от предъявления своих акций к выкупу, видя потенциал роста их стоимости. При этом не стоит исключать, что портфельные инвесторы, предъявившие свои акции Ростелекома к выкупу, после получения денежных средств за выкупленные акции захотят вновь восстановить свои позиции в акциях оператора, что окажет их котировкам определенную поддержку.

Газпром нефть завершила реорганизацию сбытового бизнеса

Основной целью реорганизации сбытового бизнеса Газпром нефти стало повышение эффективности продаж и корпоративного управления за счет упрощения и укрупнения структуры продаж, разделения финансового результата оптового и розничного бизнеса. Рост эффективности сбытовой деятельности Газпром нефти позволяет рассчитывать на улучшение её финансовых результатов и в перспективе – на увеличение дивидендных выплат.

Крупные сделки по приватизации могут начаться со II квартала

Минэкономразвития и Росимущество в период 2014-2016 гг. намереваются предложить инвесторам пакеты акций таких компаний как Совкомфлот, Аэрофлот, ОЗК, НМТП, Ростелеком, Транснефть, РЖД и др. Предполагаемые крупные размещения в рамках приватизации пакетов акций могут оттянуть значительные средства с первичного рынка. В этих условиях формирование устойчивого растущего тренда на российском рынке акций выглядит достаточно проблематичным.

Ведущие фондовые индексы Европы в понедельник не показали единой динамики. Фаворитом роста вчера стал британский FTSE-100 (+1,1%). Это произошло в основном благодаря росту котировок акций горнодобывающих компаний таких, как Anglo American (+2,1%), BHP Billiton (+1,2%) и Rio Tinto (+1,2%), а также банков The Royal Bank of Scotland (+2,7%), Lloyds (+1,6%) и HSBC (+1,5%).

Рынок акций США вчера был закрыт в связи с национальным праздником – Днем президентов. Этот праздник предваряет окончание сезона квартальной отчетности компаний США, который завершается на мажорной ноте, несмотря на слабый старт. В настоящий момент уже отчиталось 80% компаний, входящих в индекс широкого рынка SnP500. При этом прибыль почти 75% из них превысила предварительные прогнозы, а результаты по выручке оказались выше ожиданий у 64% компаний.

Российский рынок акций в понедельник показал в целом позитивную динамику. Индекс ММВБ по итогам основной торговой сессии прибавил 0,8%, а количество выросших вчера в цене акций из списка индекса ММВБ оказалось примерно в 2,5 раза больше числа снизившихся. Это говорит о том, что инициатива на отечественном фондовом рынке оставалась на стороне фондовых быков.

Общий фон для российского рынка в начале дня сегодня складывается близким к нейтральному. Фьючерсы на индексы США меняются мало. Азиатские рынки не показывают единой динамики. Цены на нефть Brent колеблются в районе отметки $109 за баррель. Старт российской торговой сессии мы ожидаем сегодня в нейтральном ключе, а в дальнейшем предполагаем увидеть колебания индекса ММВБ вблизи текущих уровней под влиянием изменений внешнего фона.

Особое мнение

Постпрезидентские риски

Каждый третий понедельник февраля в США празднуется «День Президентов» (Presidents' Day). Свою историю этот национальный праздник, посвященный руководителям США, ведет с 1885 года, года 22 февраля было объявлено общенациональным праздником в честь дня рождения первого президента США Дж. Вашингтона, портрет которого изображен на однодолларовой банкноте.

В 1971 году президент США Р.Никсон решил сыграть в свою пользу, предложив чтить не только первого президента США, а и всех остальных, кто служил своей стране на этом посту. Конгресс США поддержал эту инициативу, объявив об учреждении национального праздника в честь всех бывших президентов США. С тех пор «День президентов» отмечается ежегодно в третий понедельник февраля.

Поведение американского рынка до и после национальных праздников обладает сезонной особенностью. В предпраздничные дни американский рынок, скорее растет, чем падает. Это отчасти объясняется прикрытием игроками перед длинными выходными рискованных «коротких» позиций. Вместе с тем переоткрытие таких позиций после праздничных дней зачастую приводит к формированию нисходящей динамики фондового рынка. Однако подобное падение фондового рынка США после праздников не является регулярным феноменом. Если говорить о торговых днях после «Дня президентов» в США, то нельзя не отметить наличие определенных рисков серьезной просадки индекса SnP500 при «в среднем» медианно-нейтральной исторической динамике.

Наиболее значительную просадку в последние годы рынок акций США после «Дня президентов» испытал 2009 году, когда индекс SnP500 за две прошедшие недели после этого праздника потерял 15%.

Характерно, что при этом каких-то значительных по масштабам сдвигов в позиции доллара США по отношению к корзине валют на валютном рынке не отмечалось.

Относительно спокойной выглядела и ситуация на рынке гособлигаций США. Он даже «в среднем» снижался в доходности в последующие за «Днем президентов» пару недель.

Неопределенность на глобальных фондовых площадках на этой неделе сохранится до публикации в среду протоколов заседания ФРС, и в этом контексте участникам рынка, несмотря на благоприятный внешний фон, сейчас не следует терять бдительности.

В фокусе

Последние новости от ритэйлеров

В конце прошлой недели состоялся ряд важных событий для сектора продуктовой розницы. X5 Retail Group опубликовала планы по выручке и капитальным затратам на 2014 год, однако при этом менеджмент не стал проводить конференц-колл, что не дает возможности сделать более точные выводы о планах на этот год. В целом мы сохраняем нейтральный взгляд на котировки акций X5 Retail Group и ожидаем финансовых результатов по итогам 2013 года. Согласно обнародованной стратегии, компания планирует нарастить торговую площадь на 10,5% г/г, при этом рост выручки в рублевом выражении ожидается на уровне 10-12% , что превышает наши прогнозы - мы ожидаем роста в пределах 10% в течение 2014г. Более того, мы не исключаем, что компания покажет более скромный результат вследствие ухудшения потребительской уверенности, и как следствие, ожидаемого сокращения сопоставимых продаж. Обнародованный план по капитальным затратам - до 40 млрд. рублей, кажется нам вполне реалистичным. Мы ожидаем капзатраты на уровне 37-39 млрд. рублей, однако не стоит исключать возможность увеличения вследствие обновления форматов «Пятерочка» и «Перекресток». Менеджмент компании ожидает рентабельность по EBITDA на уровне 6.8-7.2% по итогам года, что на наш взгляд излишне консервативно - по нашим прогнозам рентабельность составит по итогам 2014 года 7.3-7.5%, однако итоговые результаты будут зависеть от того, насколько успешно компания будет воплощать в жизнь новую стратегию развития, а также от дальнейших изменений в макроэкономической конъюнктуре, в частности от темпов роста продуктовой инфляции, которая в январе 2014 замедлилась до 1% против 1,8% годом ранее. В целом, заявленные планы можно назвать достаточно консервативными, однако мы не исключаем, что новая стратегия развития и обновление продуктовой линейки окажут поддержку операционным и финансовым результатам X5 Retail Group. Мы ожидаем финансовых результатов за 2013г, чтобы дать первые оценки изменениям, происходящим в компании, а также получить более подробные комментарии по планам на 2014 год.

Группа Дикси опубликовала операционные результаты за январь 2014 года. Общая выручка в рублевом выражении увеличилась на 17.7% г/г до 15.6 млрд. рублей, при росте торговых площадей на 21% г/г. Наилучшую динамику продемонстрировал дивизион ДИКСИ, выручка которого выросла на 19,7% г/г до 12 млрд. рублей, в то время как дивизион Мегамарт увеличил товарооборот лишь на 9.7% г/г. Необходимо отметить, что в рамках оптимизации операционных расходов, время работы магазинов было сокращено на 7% по сравнению с январем 2013. Мы оцениваем результаты как нейтральные: менеджмент компании ожидает роста выручки по итогам года в диапазоне 15-20%, таким образом, результаты пока не расходятся с заявленными ожиданиями. На наш взгляд, данные по выручке за январь не представляют достаточного интереса и не являются показательными, т.к. первые месяцы года традиционно являются слабыми для игроков продуктового ритейла - мы ожидаем данных по трафику и сопоставимым продажам, а также продуктовой инфляции по итогам первого квартала 2014г.

Корпоративные события

Интер РАО получило "бумажные" убытки

Опубликованные Интер РАО результаты мы расцениваем как относительно слабые. Выручка Интер РАО снизилась на 3,5% г/г, причем выручка от экспорта электроэнергии сократилась на 9% г/г. Основное влияние на финансовый результат оказал рост расходов в связи с переоценкой финансовых активов на конец отчётного года. Размер обесценения за 2013 год составил 57 млрд. руб. в основном из-за снижения котировок акций энергетических компаний.

Ростелеком выкупит акции у миноритариев

Коэффициент выкупа акций, предъявленных миноритариями, по неофициальным данным, может перевалить за 37%, что является весьма высоким показателем. По всей видимости, значительная часть акционеров воздержалась от предъявления своих акций к выкупу, видя потенциал роста их стоимости. При этом не стоит исключать, что портфельные инвесторы, предъявившие свои акции Ростелекома к выкупу, после получения денежных средств за выкупленные акции захотят вновь восстановить свои позиции в акциях оператора, что окажет их котировкам определенную поддержку.

Газпром нефть завершила реорганизацию сбытового бизнеса

Основной целью реорганизации сбытового бизнеса Газпром нефти стало повышение эффективности продаж и корпоративного управления за счет упрощения и укрупнения структуры продаж, разделения финансового результата оптового и розничного бизнеса. Рост эффективности сбытовой деятельности Газпром нефти позволяет рассчитывать на улучшение её финансовых результатов и в перспективе – на увеличение дивидендных выплат.

Крупные сделки по приватизации могут начаться со II квартала

Минэкономразвития и Росимущество в период 2014-2016 гг. намереваются предложить инвесторам пакеты акций таких компаний как Совкомфлот, Аэрофлот, ОЗК, НМТП, Ростелеком, Транснефть, РЖД и др. Предполагаемые крупные размещения в рамках приватизации пакетов акций могут оттянуть значительные средства с первичного рынка. В этих условиях формирование устойчивого растущего тренда на российском рынке акций выглядит достаточно проблематичным.

https://www.psbank.ru/Informer

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба