Официальные итоги волеизъявления населения полуострова еще не подведены, однако можно не сомневаться в его исходе. Сегодня в полдень Верховный совет Крыма озвучит окончательные цифры референдума и оформит заявку на вступление в состав России. По словам ряда законодателей, Госдума может рассмотреть этот вопрос в «кратчайшие сроки» (ранее называлась дата 21 марта). Ключевым для глобальных инвесторов станет вопрос, какова будет реакция США и Евросоюза на «нелегитимный референдум». Будут ли введены санкции? Насколько они будут серьезными? Как известно, США из-за каникул Сената не сможет отреагировать до 24 марта. Пока же президент США Барак Обама признал, что существует путь к дипломатическому разрешению кризиса с учетом интересов России. В Старом Свете сегодня состоится встреча министров иностранных дел, где могут быть приняты «ограничительные меры» против России. Эта перспектива, а также сохраняющаяся напряженность в восточных регионах Украины сегодня сдерживает подъем оптимизма на рынках. Фьючерс на SnP 500 понижается на 0,07% (индекс SnP закрыл торги в пятницу понижением на 0,28%). На азиатских фондовых площадках ближе к финалу торгов активизировались продавцы: Hang Seng -1,19%; Shanghai Composite +0,47%, Nikkei 225 -0,30%. Валютный рынок не сигнализирует о восстановлении аппетита к риску (DXY 79,47; EUR/USD 1,39). Доходность UST10 (2,65%) остается стабильной. Цены на золото (S1 383/унцию) продолжают расти. Повысились цены и на рынке энергоносителей: Brent $108,3/барр., WTI $99,1/барр. Экономическая повестка дня по-прежнему будет носить второстепенный характер. Сегодня в США в 16:30 МСК будет опубликован индекс производственной активности ФРБ Нью-Йорка, в 17:15 МСК – отчет по промпроизводству. Позднее на этой неделе, в среду состоится заседание комитета по операциям на открытом рынке, где, как ожидается, будет принято решение о сокращении объема стимулирующих мер еще на $10 млрд. Маловероятно, что на вердикт смогут повлиять разочаровывающие данные по настроениям потребителей от Мичиганского университета (соответствующий индекс в феврале опустился с 81,6 до 79,9 п.) и данные по ценам производителей (0,9% г/г против пред. +1,2% г/г), которые были обнародованы в пятницу. Российский рынок акций откроет неделю с разрыва вверх порядка 0,8%. Индекс ММВБ, вероятно, заполнит разрыв от 14 марта, однако на большее вряд ли решится. Инвесторы не захотят рисковать, опасаясь нового витка продаж из-за претворения в жизнь угроз о введении санкций. В связи с этим колебания индекса ММВБ могут сложиться в диапазоне 1 215 – 1 255 пунктов. На внутреннем валютном рынке следует ожидать частичной фиксации прибыли по «длинным» валютным позициям. По итогам заседания совет директоров Банка России оставил процентные ставки неизменными и сообщил, что не собирается их снижать в ближайшие месяцы. Это должно умерить давление на нацвалюту. В понедельник котировки доллар/рубль, вероятно, будут колебаться в пределах 36,25-36,75; евро/рубль – 50,50-51,10.

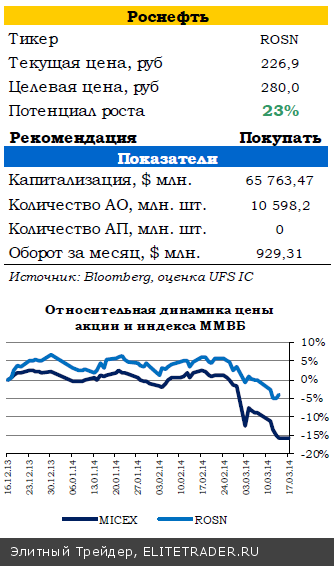

Роснефть: от газопереработки не уйти (умеренно негативно)

НК «Роснефть», существенно расширившая за последние три года свои газовые активы, может построить комплекс по переработке газа на Братском газоконденсатном месторождении в Иркутской области. Компания уже объявила тендер на разработку ТЭО инвестиций проекта. Подрядчик должен будет изучить, что будет более эффективно производить – метанол, синтетические жидкие углеводороды по технологии Фишера-Тропша (GTL) или сжиженный природный газ (СПГ), – а также учесть возможность извлечения гелия. Объем переработки может составить 200-422 млн кубометров в год. Ситуация выглядит несколько комично, поскольку Роснефть только что продала свои основные газоперерабатывающие активы, ссылаясь на то, что газопереработка – это непрофильный бизнес, который не приносит существенных денег. Фактически, так оно и есть, но доставшееся «в наследство» от Итеры месторождение, фактически, простаивает, так как рынка сбыта для трубного газа с него нет: газификация региона, фактически, так и осталась на бумаге. Мы оцениваем решение Роснефти о постройке газоперерабатывающего комплекса как не самое очевидное. У госкомпании есть довольно впечатляющий пул инвестиционных проектов, что на фоне высокой по меркам отрасли долговой нагрузки дает возможность выбирать наиболее перспективные проекты. Экономика Братского месторождения в любом случае будет околонулевой, однако для поддержания проекта в жизнеспособном состоянии Роснефти придется вложиться в строительство газоперерабатывающей и логистической инфраструктуры. В условиях, когда доступ на рынки капитала может сильно затрудниться, инвесторы воспримут такое решение негативно. Однако в масштабах Роснефти едва ли это станет существенным драйвером.

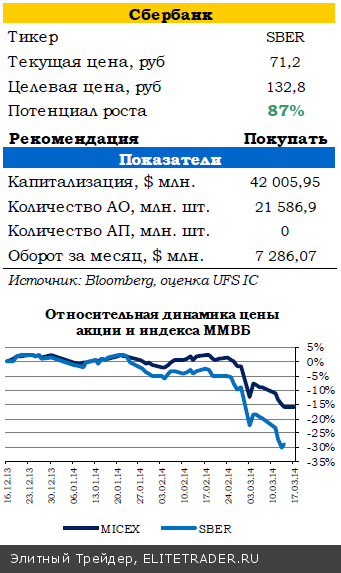

Сбербанк жмет на ипотеку (умеренно позитивно)

О подробностях новой модели обслуживания клиентов по ипотеке рассказал представителям СМИ зампред правления Сбербанка Александр Торбахов. Во-первых, расширяется сеть приема заявок на ипотеку. Если сейчас для этого клиенту необходимо обращаться только в ипотечные центры банка, то с апреля начинает тиражироваться модель, при которой он сможет получить первичную консультацию и подать заявку на кредит в любом отделении. Во-вторых, число ипотечных центров, где уже проводится сама сделка, будет увеличено до 250. И третье нововведение: в апреле появится ипотека по двум документам. «Стоимость этого продукта будет ненамного выше, чем стандартного», – отметил господин Торбахов, отказавшись раскрывать детали. Об изменении модели обслуживания ипотеки и планах Сбербанка увеличить за этот год ипотечный портфель на 27% стало известно на прошлой неделе из материалов к совещанию с участием первого вице-премьера Игоря Шувалова. Однако деталей раскрыто не было. Новая ипотечная модель, по оценкам самого банка, позволит повысить объемы выдач в среднем на 20-30%. Хотя и сейчас доля Сбербанка на рынке ипотеки, по данным Frank Research Group, составляет 46,1% (1,41 трлн руб. на 1 февраля). Мы умеренно позитивно оцениваем курс Сбербанка на экстенсивное наращивание ипотечного кредитования. Несмотря на то, что у такого подхода есть сомнительные моменты, и, безусловно, качество портфеля может пострадать за счет снижения требований к заемщикам, это позволит продолжить наращивание кредитного портфеля высокими темпами. При этом речь идет об обеспеченных кредитах, поэтому банк сможет частично сократить резервирование, даже если просрочка будет расти. Кроме того, сейчас Сбербанк фактически находится в том же положении, в котором находились многие американские ипотечные банки в начале 2000-х: стоимость залогового обеспечения, судя по всему, будет только возрастать. Причем, в отличие от американского рынка, где пузырь лопнул, когда кредитное качество опустилось ниже допустимого порога и на перегретом рынке вызвало волну снижения на рынке недвижимости, на российском рынке зависимость, скорее, обратная – в случае ухудшения экономической обстановки и снижения платежеспособности заемщиков, стоимость жилья вряд ли снизится, а в номинальных ценах, скорее всего – будет расти. Поэтому банк может не уделять много внимания качеству кредитов, к тому же этот показатель у Сбербанка лучший на рынке. В последующие годы банкам будет все труднее наращивать кредитные портфели. Поэтому, пока есть такая возможность, Сбербанк пытается набрать «длинных» активов с хорошей доходностью. Кроме того, ухудшение качества ипотечных активов не означает автоматического снижения качества портфеля в целом, поскольку ипотечные заемщики – одни из самых дисциплинированных. Мы не ожидаем, что рынок отреагирует на новую стратегию банка, поскольку сейчас бумаги банковского сектора отыгрывают движение капитала на фоне колебаний внешнеполитических рисков. Однако, с точки зрения финансовых показателей, ставка на ипотеку, даже в ущерб качеству портфеля – верное решение.

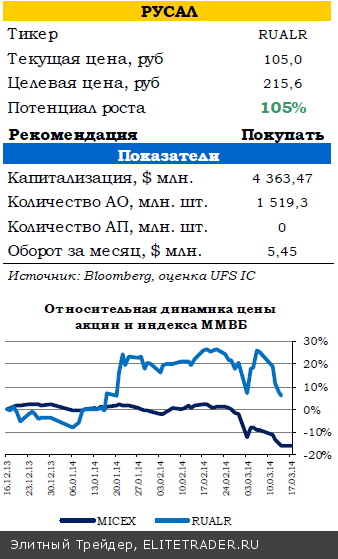

РУСАЛ модернизирует техпроцесс (умеренно позитивно)

РУСАЛ, один из ведущих в мире производителей алюминия, сообщает о промежуточных результатах внедрения технологии «Экологический Содерберг». Модернизация реализуется на крупнейших предприятиях компании – Красноярском и Братском алюминиевых заводах. Всего до 2020 года РУСАЛ планирует перевести на эту технологию производство 2,1 млн тонн алюминия (из 2,3 млн тонн). Мы позитивно оцениваем производимую модернизацию, поскольку переход на новую технологию не только улучшает экологию производства, но и позволяет снизить производственные издержки почти на $4,5 на тонну алюминия, кроме того, из-за технических особенностей нового техпроцесса сокращается оборотный капитал. Наконец, модернизация, по сообщению компании, обходится всего в $300 на тонну производственной мощности, и впоследствии расходы могут быть снижены. На всю программу модернизации с 2010 до 2020 года компания планировала потратить порядка $122 млн. Таким образом, компания сможет провести модернизацию, сохраняя капитальные вложения на разумно низком уровне.

Роснефть: от газопереработки не уйти (умеренно негативно)

НК «Роснефть», существенно расширившая за последние три года свои газовые активы, может построить комплекс по переработке газа на Братском газоконденсатном месторождении в Иркутской области. Компания уже объявила тендер на разработку ТЭО инвестиций проекта. Подрядчик должен будет изучить, что будет более эффективно производить – метанол, синтетические жидкие углеводороды по технологии Фишера-Тропша (GTL) или сжиженный природный газ (СПГ), – а также учесть возможность извлечения гелия. Объем переработки может составить 200-422 млн кубометров в год. Ситуация выглядит несколько комично, поскольку Роснефть только что продала свои основные газоперерабатывающие активы, ссылаясь на то, что газопереработка – это непрофильный бизнес, который не приносит существенных денег. Фактически, так оно и есть, но доставшееся «в наследство» от Итеры месторождение, фактически, простаивает, так как рынка сбыта для трубного газа с него нет: газификация региона, фактически, так и осталась на бумаге. Мы оцениваем решение Роснефти о постройке газоперерабатывающего комплекса как не самое очевидное. У госкомпании есть довольно впечатляющий пул инвестиционных проектов, что на фоне высокой по меркам отрасли долговой нагрузки дает возможность выбирать наиболее перспективные проекты. Экономика Братского месторождения в любом случае будет околонулевой, однако для поддержания проекта в жизнеспособном состоянии Роснефти придется вложиться в строительство газоперерабатывающей и логистической инфраструктуры. В условиях, когда доступ на рынки капитала может сильно затрудниться, инвесторы воспримут такое решение негативно. Однако в масштабах Роснефти едва ли это станет существенным драйвером.

Сбербанк жмет на ипотеку (умеренно позитивно)

О подробностях новой модели обслуживания клиентов по ипотеке рассказал представителям СМИ зампред правления Сбербанка Александр Торбахов. Во-первых, расширяется сеть приема заявок на ипотеку. Если сейчас для этого клиенту необходимо обращаться только в ипотечные центры банка, то с апреля начинает тиражироваться модель, при которой он сможет получить первичную консультацию и подать заявку на кредит в любом отделении. Во-вторых, число ипотечных центров, где уже проводится сама сделка, будет увеличено до 250. И третье нововведение: в апреле появится ипотека по двум документам. «Стоимость этого продукта будет ненамного выше, чем стандартного», – отметил господин Торбахов, отказавшись раскрывать детали. Об изменении модели обслуживания ипотеки и планах Сбербанка увеличить за этот год ипотечный портфель на 27% стало известно на прошлой неделе из материалов к совещанию с участием первого вице-премьера Игоря Шувалова. Однако деталей раскрыто не было. Новая ипотечная модель, по оценкам самого банка, позволит повысить объемы выдач в среднем на 20-30%. Хотя и сейчас доля Сбербанка на рынке ипотеки, по данным Frank Research Group, составляет 46,1% (1,41 трлн руб. на 1 февраля). Мы умеренно позитивно оцениваем курс Сбербанка на экстенсивное наращивание ипотечного кредитования. Несмотря на то, что у такого подхода есть сомнительные моменты, и, безусловно, качество портфеля может пострадать за счет снижения требований к заемщикам, это позволит продолжить наращивание кредитного портфеля высокими темпами. При этом речь идет об обеспеченных кредитах, поэтому банк сможет частично сократить резервирование, даже если просрочка будет расти. Кроме того, сейчас Сбербанк фактически находится в том же положении, в котором находились многие американские ипотечные банки в начале 2000-х: стоимость залогового обеспечения, судя по всему, будет только возрастать. Причем, в отличие от американского рынка, где пузырь лопнул, когда кредитное качество опустилось ниже допустимого порога и на перегретом рынке вызвало волну снижения на рынке недвижимости, на российском рынке зависимость, скорее, обратная – в случае ухудшения экономической обстановки и снижения платежеспособности заемщиков, стоимость жилья вряд ли снизится, а в номинальных ценах, скорее всего – будет расти. Поэтому банк может не уделять много внимания качеству кредитов, к тому же этот показатель у Сбербанка лучший на рынке. В последующие годы банкам будет все труднее наращивать кредитные портфели. Поэтому, пока есть такая возможность, Сбербанк пытается набрать «длинных» активов с хорошей доходностью. Кроме того, ухудшение качества ипотечных активов не означает автоматического снижения качества портфеля в целом, поскольку ипотечные заемщики – одни из самых дисциплинированных. Мы не ожидаем, что рынок отреагирует на новую стратегию банка, поскольку сейчас бумаги банковского сектора отыгрывают движение капитала на фоне колебаний внешнеполитических рисков. Однако, с точки зрения финансовых показателей, ставка на ипотеку, даже в ущерб качеству портфеля – верное решение.

РУСАЛ модернизирует техпроцесс (умеренно позитивно)

РУСАЛ, один из ведущих в мире производителей алюминия, сообщает о промежуточных результатах внедрения технологии «Экологический Содерберг». Модернизация реализуется на крупнейших предприятиях компании – Красноярском и Братском алюминиевых заводах. Всего до 2020 года РУСАЛ планирует перевести на эту технологию производство 2,1 млн тонн алюминия (из 2,3 млн тонн). Мы позитивно оцениваем производимую модернизацию, поскольку переход на новую технологию не только улучшает экологию производства, но и позволяет снизить производственные издержки почти на $4,5 на тонну алюминия, кроме того, из-за технических особенностей нового техпроцесса сокращается оборотный капитал. Наконец, модернизация, по сообщению компании, обходится всего в $300 на тонну производственной мощности, и впоследствии расходы могут быть снижены. На всю программу модернизации с 2010 до 2020 года компания планировала потратить порядка $122 млн. Таким образом, компания сможет провести модернизацию, сохраняя капитальные вложения на разумно низком уровне.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба