3 апреля 2014 Архив

Джеймс Крамер: «Не покупайтесь на аргументы тех, кто пугает пузырями»

Индекс Standard & Poor's 500 вырос на 182% с марта 2009 года. Во вторник был достигнут очередной максимум, что вновь побудило ряд экспертов говорить о раздутии пузыря на рынке акций

Известный финансовый комментатор CNBC Джеймс Крамер убежден, что ни о каких пузырях не может быть и речи. Крамер приводит простой пример — в первом квартале самыми успешными бумагами были акции не растущих компаний, но компаний с большой историей, ориентированных на стабильный рост прибыли - Caterpillar, Merck, Microsoft.

Наибольшую шумиху в последние месяцы спровоцировал заметный рост котировок в среде компаний, занимающихся разработкой всевозможного «софта» и так называемых «облачных» сервисов для гаджет-приложений. Но лидеры роста первого квартала 2014-го — консервативные компании — это основной аргумент Крамера в пользу того, что глобального пузыря на рынке акций США пока что нет. В 1-м квартале SnP 500 вырос на 1.3% в то время, как Dow просел на 0.7%.

Крамер считает, что последовательное пробивание ценовых максимумов индексом широкого рынка вовсе не означает формирование пузыря. Крамер рекомендует инвесторам оставаться в акциях.

Кому верить?

Сегодня на рынке присутствует очень много разнополярных мнений на тему того, улучшается ли экономика США или нет, раздут ли рынок акций или нет.

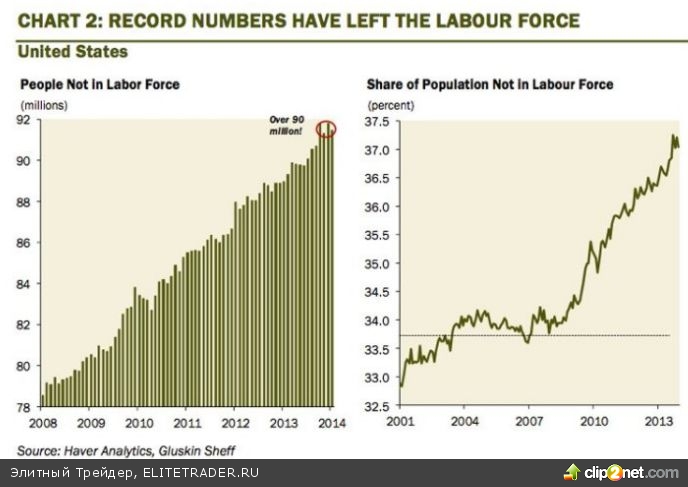

Так, с одной стороны, официальная статистика властей США говорит о стабильном улучшении на рынке труда — показатели безработицы систематически снижаются. С другой стороны, по тому же рынку труда есть масса свидетельств негативного толка, убеждающих инвесторов в том, что все улучшения иллюзорны.

Взять хотя бы показатели сокращения рабочей силы в динамике — 2014 год не показывает позитивной динамики в данном отношении:

С другой стороны, рынок уже убедился в том, что фондовые индексы могут расти и при плохой экономике — был бы заботливый Федрезерв со своим монетарным подспорьем...

PIMCO не везет

Инвесторы вывели очередной кэш из PIMCO, крупнейшего в мире облигационного фонда — $3.1млрд в марте (11-й последовательный месяц вывода средств!)

Всего с мая 2013 года инвесторы вывели из PIMCO $52.1 млрд. Последний отток инвестиционных денег снизил капитализацию фонда до $232 млрд.

В марте PIMCO обошли 95% фондов-конкурентов по уровню прибыли. Главной проблемой PIMCO оказалась неудачная стратегия, согласно которой фонд предпочел с большим перевесом краткосрочные бонды долгосрочным — так считает главный аналитик консалтинговой компании Morningstar, которая регулярно следит за динамикой инвестиционных фондов.

Индекс долгосрочного долга Barclays U.S. Treasury 20+ year Index принес в марте 0.79% прибыли тогда, как индекс короткого долга Barclays U.S. Treasury 5-7 year Index принес отрицательный результат — минус 0.82%.

Пока флагманский фонд PIMCO Total Return Fund заработал в текущем году 1.29% прибыли в общей сложности.

Надо сказать, что PIMCO сильно не везет последние 12 месяцев — топ-менеджерские перестановки (уход ключевой фигуры - CEO Мохамеда Эль-Эриана) неудачно совместились с плохими финансовыми результатами. Если фонд не сможет улучшить свое положение в ближайшие несколько месяцев, то он рискует потерять крупных институциональных инвесторов, например, таких как North Dakota State Investment Board, которые держат в портфелях PIMCO около $400 млн, и других клиентов из числа муниципальных пенсионных фондов.

Мани-менеджеры предчувствуют поднятие процентных ставок

Управляющие денежными активами ожидают роста ставок по казначейскому долгу к концу первого квартала - середине второго квартала, т. е. намного раньше сроков, о которых говорили представители ФРС США

Главный фактор, который заставляет валютных менеджеров думать подобным образом — отсутствие уверенного роста ВВП США. Последствия холодной зимы продолжают давить на потребление — главный фактор роста экономики (обеспечивает 70% роста ВВП Америки). К концу года ситуация может измениться, и потребление улучшится. На таком фоне рост ставок и снижение цен — это достаточно большая вероятность.

При этом резкого роста ставок не ожидается (согласно данным опросов wsj.com). Бондовые инвесторы, кроме всего прочего, на этот раз лучше подготовлены к поднятию ставок после массированной распродажи, имевшей место прошлым летом.

Согласно прогнозу JPMorgan Chase и Morgan Stanley ставки по 10-летним трэжерис вырастут до 3% к середине года. Прогноз от Goldman Sachs — 3.1% в те же сроки.

Процентные ставки по суверенному долгу США росли 3 года подряд. И сейчас ощущается тенденция к дальнейшему росту — прогнозируют аналитики BTIG. Рост процентных ставок уже закладывается в цены на активы.

Индекс Standard & Poor's 500 вырос на 182% с марта 2009 года. Во вторник был достигнут очередной максимум, что вновь побудило ряд экспертов говорить о раздутии пузыря на рынке акций

Известный финансовый комментатор CNBC Джеймс Крамер убежден, что ни о каких пузырях не может быть и речи. Крамер приводит простой пример — в первом квартале самыми успешными бумагами были акции не растущих компаний, но компаний с большой историей, ориентированных на стабильный рост прибыли - Caterpillar, Merck, Microsoft.

Наибольшую шумиху в последние месяцы спровоцировал заметный рост котировок в среде компаний, занимающихся разработкой всевозможного «софта» и так называемых «облачных» сервисов для гаджет-приложений. Но лидеры роста первого квартала 2014-го — консервативные компании — это основной аргумент Крамера в пользу того, что глобального пузыря на рынке акций США пока что нет. В 1-м квартале SnP 500 вырос на 1.3% в то время, как Dow просел на 0.7%.

Крамер считает, что последовательное пробивание ценовых максимумов индексом широкого рынка вовсе не означает формирование пузыря. Крамер рекомендует инвесторам оставаться в акциях.

Кому верить?

Сегодня на рынке присутствует очень много разнополярных мнений на тему того, улучшается ли экономика США или нет, раздут ли рынок акций или нет.

Так, с одной стороны, официальная статистика властей США говорит о стабильном улучшении на рынке труда — показатели безработицы систематически снижаются. С другой стороны, по тому же рынку труда есть масса свидетельств негативного толка, убеждающих инвесторов в том, что все улучшения иллюзорны.

Взять хотя бы показатели сокращения рабочей силы в динамике — 2014 год не показывает позитивной динамики в данном отношении:

С другой стороны, рынок уже убедился в том, что фондовые индексы могут расти и при плохой экономике — был бы заботливый Федрезерв со своим монетарным подспорьем...

PIMCO не везет

Инвесторы вывели очередной кэш из PIMCO, крупнейшего в мире облигационного фонда — $3.1млрд в марте (11-й последовательный месяц вывода средств!)

Всего с мая 2013 года инвесторы вывели из PIMCO $52.1 млрд. Последний отток инвестиционных денег снизил капитализацию фонда до $232 млрд.

В марте PIMCO обошли 95% фондов-конкурентов по уровню прибыли. Главной проблемой PIMCO оказалась неудачная стратегия, согласно которой фонд предпочел с большим перевесом краткосрочные бонды долгосрочным — так считает главный аналитик консалтинговой компании Morningstar, которая регулярно следит за динамикой инвестиционных фондов.

Индекс долгосрочного долга Barclays U.S. Treasury 20+ year Index принес в марте 0.79% прибыли тогда, как индекс короткого долга Barclays U.S. Treasury 5-7 year Index принес отрицательный результат — минус 0.82%.

Пока флагманский фонд PIMCO Total Return Fund заработал в текущем году 1.29% прибыли в общей сложности.

Надо сказать, что PIMCO сильно не везет последние 12 месяцев — топ-менеджерские перестановки (уход ключевой фигуры - CEO Мохамеда Эль-Эриана) неудачно совместились с плохими финансовыми результатами. Если фонд не сможет улучшить свое положение в ближайшие несколько месяцев, то он рискует потерять крупных институциональных инвесторов, например, таких как North Dakota State Investment Board, которые держат в портфелях PIMCO около $400 млн, и других клиентов из числа муниципальных пенсионных фондов.

Мани-менеджеры предчувствуют поднятие процентных ставок

Управляющие денежными активами ожидают роста ставок по казначейскому долгу к концу первого квартала - середине второго квартала, т. е. намного раньше сроков, о которых говорили представители ФРС США

Главный фактор, который заставляет валютных менеджеров думать подобным образом — отсутствие уверенного роста ВВП США. Последствия холодной зимы продолжают давить на потребление — главный фактор роста экономики (обеспечивает 70% роста ВВП Америки). К концу года ситуация может измениться, и потребление улучшится. На таком фоне рост ставок и снижение цен — это достаточно большая вероятность.

При этом резкого роста ставок не ожидается (согласно данным опросов wsj.com). Бондовые инвесторы, кроме всего прочего, на этот раз лучше подготовлены к поднятию ставок после массированной распродажи, имевшей место прошлым летом.

Согласно прогнозу JPMorgan Chase и Morgan Stanley ставки по 10-летним трэжерис вырастут до 3% к середине года. Прогноз от Goldman Sachs — 3.1% в те же сроки.

Процентные ставки по суверенному долгу США росли 3 года подряд. И сейчас ощущается тенденция к дальнейшему росту — прогнозируют аналитики BTIG. Рост процентных ставок уже закладывается в цены на активы.

/templates/new/dleimages/no_icon.gif Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба