12 июня 2014 utmedia Крылов Михаил

На Смартлабе нас упрекнули в том, что не пишем про российские акции. Если бы это был обычный дейли, мы бы написали, что фьючерс на российский фондовый рынок получит стимул к росту перед собраниями акционеров компаний, имеющих наибольший вес в расчёте индекса РТС. Но обычный — это не про российский фондовый рынок.

Календарь дивидендов в Ваших руках

Итак, нам повезло, и, покопавшись в интернетах, мы держим в руках календарь дивидендов российских компаний на вторую половину июня 2014 года. Наверное, как и многие другие обитатели рунета, мы не раз слышали, что он предвещает позитивную динамику в российских акциях после июньского праздника, когда состоится целый ряд собраний акционеров. Но что с этим делать? Как в одной известной шутке кровать – это глагол, так и у нас торговля – это всё что угодно, но не существительное.

Я бы запасался такими акциями, как Казанский вертолётный завод или акционерный коммерческий Банк «Приморье» (PRMB, 160 рублей на обычку), Курганское общество медпрепаратов и изделий «Синтез» (KSIN). Но их не купишь на бирже.

Слишком часто бывает так, что акции вроде есть, но рынка на них нет. Например, Саратовнефтегаз — SNFGP, вроде бы 14% на преф, но где купить… Газпром газораспределение Рязанская область — RZOG, 12,64 рубля на обычку, по цене покупки очень даже смотрятся, но это самообман, их не купишь.

Одной из причин отсутствия рынка может быть здоровое увлечение крупных участников рынка самолётами и инновациями. По этой причине почти нельзя приобрести бумаги Аэропорта Кольцово (AKLC, доходность 0,17% на все акции) или Орскнефтеоргсинтез (ORFE, 3,2%). Только профильным инвесторам могут быть доступны Владимирская энергосбытовая компания (VDSB, 1,2%), Уфаоргсинтез (без тикера, меньше 0% на все акции) и «ХИМПРОМ» г. Новочебоксарск (HIMCP, 1,7% на преф).

Ещё бессмысленно покупать акции сильно заранее до ожидаемых событий. Например, я бы приобрёл Нижнекамскнефтехим (NKNC, дивидендная доходность 4,5%), однако собрания акционеров у этой компании в ближайшие полмесяца не ожидается.

Как заработать на дивидендной акции

Для начала некоторые общие представления о том, как заработать на выплате дивидендов?

Попасть в реестр на момент его закрытия, для этого достаточно купить акцию.

Решение по выплате дивидендов обычно заранее рекомендуется советом директоров, но всё же именно собрание утверждает выбранную сумму. Это происходит за 10-20 дней до закрытия реестра выплаты дивидендов.

Выплата проводится в течение следующих 25 дней (этот интервал сокращается до 10 дней для управляющих активами и номинальных держателей бумаг).

Надо отметить, что, пo системе Т+2, место в реестре гарантировано только купившим бумаги за пару торговых дней до его закрытия, и лишь до семи вечера.

Какие дивидендные акции есть на рынке

Когда мы говорим про дивидендные бумаги, то имеем в виду привилегированные стоки Сургутнефтегаза и Башнефти. У этих двух компаний выдающиеся значения показателя, известного как дивидендная доходность, что означает отношение дивидендов к цене одной бумаги, — 8,6%. Чтобы соответствовать, Башнефть по итогам 2013 года увеличила выплаты, шутка ли, сразу в 17 раз.

Перспективы дивидендных акций в 2014 году неоднозначные. Что касается SNGSP, то можно ожидать возвращения к абсолютной вершине 36 рублей. С BANEP ситуация немного сложнее: здесь заоблачная цена акций 1833 рубля умножается на то, что они уже на непревзойдённой высоте и могут в полной мере это почувствовать.

В России значительно больше дивидендных акций, чем SNGSP и BANEP. Разумно было бы не покупать широко разрекламированные бумаги на пике сезона, но фондовый рынок сильно зависит от психологического фактора восприятия, и поэтому кидается на Сургут и Башнефть. Если уж купили, то такие бумаги лучше продавать не сразу после отсечки.

Здесь надо быть осторожным с рекомендациями. Например, можно натолкнуться на рекомендации купить ГМК «Норильский Никель» (GMKN, доходность 3,6%). У Ростелекома (RTKM), по нашим оценкам, дивидендная доходность составляет 3,7%, но по технике он намного лучше ГМКН.

Российские акции в сфере инноваций и потребительском секторе стали запредельно дорогими для начинающих инвесторов. У акций Мобильных телесистем доходность по дивидендам чуть выше 6%. Казалось бы, больше среднего даже по американским меркам. И всё же, около 300 рублей MTSS выглядят вполне себе оцененными по технике и даже немножко переоцененными по фундаменталу, особенно учитывая всевозможные политические факторы.

О политическом факторе надо сказать отдельно. Котировки компаний с зарубежными партнёрами будет всякий раз трясти, когда речь заходит о скидке на газ. Будь то Газпром (GAZP) с дивидендной доходностью 5% или Э.ОН Россия (EONR) с 13%.

Какие дивидендные акции можно выбрать?

Перед выбором дивидендной акции лучше посмотреть на успехи отрасли, доходность и возможность кардинальных перемен в экономике. По этим параметрам, в отсутствии налогового манёвра, выигрывают бумаги органического синтеза и нефтяные компании. Кроме того неплохо смотрятся акции, связанные с сельским хозяйством, такие как Акрон, и транспортные и нефтетранспортные активы-убежища Аэрофлот и Транснефть. А также всевозможные забавы, включая бриллианты и алкоголь, надо только поискать. Вдобавок к этому, при ускорении экономического роста, есть шансы у бумаг электроэнергетики и автомобилестроения.

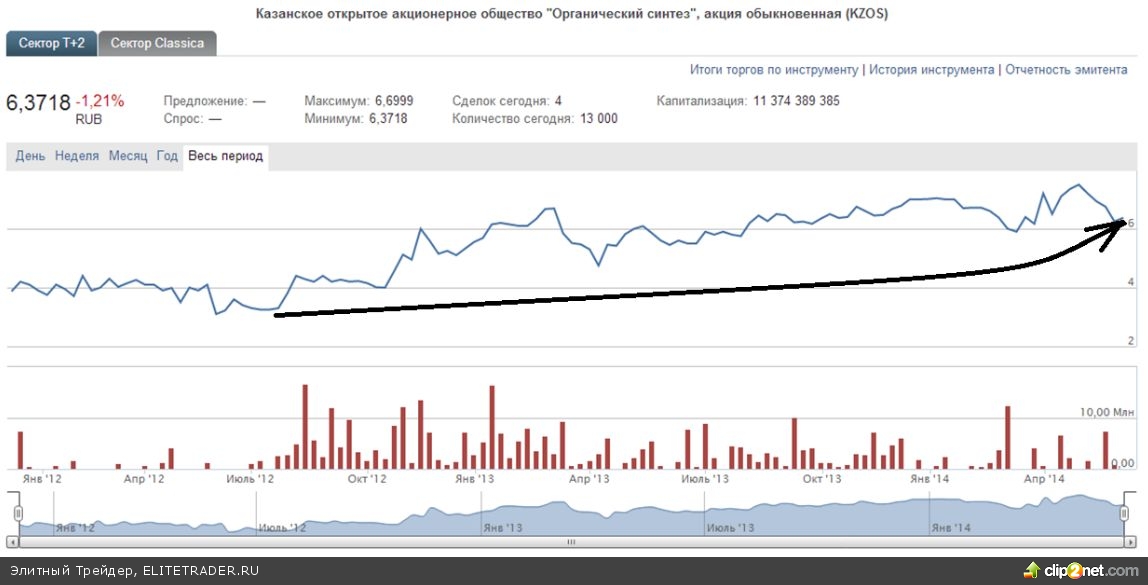

В долгосрочной перспективе интересны Оргсинтез (KZOS, доходность обычки 5,4%, префа 8,4%); Аэрофлот (по нашим оценкам, y AFLT 4,24%); Транснефть (TRNF, в этом году впервые выплатит по префам меньше дивидендов, чем по обычке); Алроса (ALRS 27-28 июня решит, что и как, но, по нашим оценкам, будет всего 3,6%). Солидно смотрятся Акрон (AKRN, 12,6%) и Газпром нефть (SIBN, 6,3%). Достойным выбором остаются Энел ОГК-5 (OGKE, 5,95%); МОЭСК (MSRS, 4,98%) и Соллерс (SVAV, 8,84%).

Но ведь идея, право, не в том, чтобы купить все акции на свете, а в том, чтобы выбрать несколько подходящих для своего портфеля.

Отбор акций по календарю дивидендов

Обычно дивидендная история сказывается не раньше, чем за 0,5-1,5 месяца до отсечки, поэтому очень важно иметь календарь собраний акционеров. Календарь можно взять с сайта Сбербанка, а вот доходность простым розничным инвесторам придётся считать самим.

Коль скоро сезон выплаты дивидендов в 2014 году приходится на лето, основные покупки придутся на неделю-полторы не до отсечки, а до собрания акционеров. Приобретать лучше бумаги со средним объёмом торгов. Во-первых, на волне интереса к популярным дивидендным бумагам могут выплыть и все остальные. Во-вторых, настоящие деньги на российском фондовом рынке находятся вообще за пределами биржевых котировальных списков.

На случай ускорения экономического роста затоварьтесь КамАЗом (KMAZ), на случай замедления — инновациями в потребительском секторе (интернет-магазин UTII), а также купите Трансаэро (TAER) и, может быть, МТС (MTSS). Наиболее перспективны, на наш взгляд, авиация (авиастроение, авиакомпании, вертолётные заводы, аэропорты), нефтеорганический синтез, и по региональному признаку — Татарстан, Башкирия и Приуралье. В краткосрочной перспективе торгуйте по дивидендам: покупайте за 0,5-1,5 месяца до отсечки, продавайте немного погодя. И будет Вам счастье, вот такое:

В качестве дополнения представляю Вам просчитанные дивидендные доходности российских компаний, которые проведут собрания акционеров в июне этого года. Информация о датах собраний и суммах дивидендов взята из календаря Сбербанка.

Календарь дивидендов на вторую декаду июня 2014 года

Под 13 июня значатся собрания директоров ФосАгро (PHOR, 1,6% по обычке), Варьеганнефти (VJGZP, меньше 0,5%). Из менее ликвидных бумаг может выстрелить ТГК-1 (TGKA, 2,66%).

Во вторник, 17 июня, свои собрания проведут Омский аэропорт (12,8% по обычке, ARPO, 14,6% по префам, ARPOP), М.видео (MVID, 7,7% по обычке), а также Институт Стволовых Клеток Человека (ISKJ, 1%). Закроют реестры Сбербанк (3,6% по обычке, SBER, и 4,3% по префам, SBERP), ГМКН, НЛМК (NLMK, 1,4%), ВСМПО-Ависма (VSMO, 6,7%).

Акции Группы ЛСР (LSRG, 6,4%) получат стимул к росту в пятницу, 20 июня 2014 года. Казанское Моторостроительное Производственное Объединение, судя по всему, решит обогатить держателя каждой акции на 39,61 рубля (без тикера, 7,3%). Кроме того возможен рост акций авиакомпании «Трансаэро», которая может утвердить по 90 копеек на акцию (TAER, 0,4%).

Какие акции купить в третьей декаде июня?

В понедельник, 23 июня, Ленэнерго может решить о выплате 45,56 копейки на преф (LSNGP, 3%), Липецкая энергосбытовая компания – о выплате 10 копеек на обыкновенную акцию (LPSB, 5,6%), МРСК Волги – о выплате 1 сотой копейки на обычку (MRKV, 0,5%), Томская распределительная компания, вероятно, предоставит 2,2% на обычку (TORS) и 7,9% на преф (TORSP). Так что подкачаем TORS.

Во вторник, 24 июня, можно обратить внимание на акции Московской объединённой электросетевой компании (MSRS, 5%), фирмы по перевозке грузов в контейнерах «ТрансКонтейнер» (TRCN, 3,45%, хорошо идёт в отсутствии РЖД), акции МТС (MTSS, 6,2%).

В среду, 25 июня, нас будут интересовать Пермская энергосбытовая компания (PMSB, вероятно, около 5%), МРСК Юга (MRKY, 0,4%) и МРСК Северо-Запада (MRKZ, 3,7%).

В четверг, 26 июня, гвоздями программы будут нефтяная компания «ЛУКойл» (LKOH, 2,9%), МРСК Центра (MRKC, 0,8%), Энел ОГК-5 (OGKE, 5,8%) и Московская биржа ММВБ-РТС (MOEX, 3,6%). Из менее известных названий можно упомянуть Таганрогский котлостроительный завод «Красный Котельщик» (KRKOP, 0,04%), Ставропольэнергосбыт (STSBP, 1,3%), Омскоблгаз (OMOG, OMOGP, меньше 1%), ВНИПИгаздобыча (VNIPP, 9,1%).

В пятницу, 27 июня, в фокусе окажутся Сургутнефтегаз (2,2% на обычку и 9,3% на преф), КАМАЗ (KMAZ, 0,78%), Аэрофлот-Российские Авиалинии (AFLT, 4,25% на обычку) и Научно-производственная корпорация «Иркут» (IRKT, 8,4%). Также интересны Газпром, Роснефть (ROSN, 5,1% на обычку) и, может быть, Мостотрест (MSTT, 6,5%).

В секторе энергетики — федеральная гидрогенерирующая компания «РусГидро» (HYDR, 1,8%), Федеральная сетевая компания Единой энергетической системы (FEES, 0,57%), МРСК Урала (MRKU, 0,18%), Костромская сбытовая компания (KTSBP, 2,7% на преф).

Помимо этого можно посмотреть на акции АКБ «Возрождение» (VZRZ, VZRZP, 0,13% на обычку и 1,9% на преф) и Первого инвестиционного фонда недвижимости «МЕРИДИАН» (MERF, 9,7%).

Ближе к субботе, 28 июня, возможен интерес к бумагам АФК «Система» (AFKS, 4,5%) и АК «Алроса» (ALRS, 3,6%). В понедельник, 30 июня, дивидендный фактор поддержит ГАЗ (GAZAP, 1% на преф), Мегафон (MFON, 6%) и Объединенную авиастроительную корпорацию (UNAC, 0,73%), и в меньшей степени Мечел (MTLRP, 0,19% на преф).

Календарь дивидендов в Ваших руках

Итак, нам повезло, и, покопавшись в интернетах, мы держим в руках календарь дивидендов российских компаний на вторую половину июня 2014 года. Наверное, как и многие другие обитатели рунета, мы не раз слышали, что он предвещает позитивную динамику в российских акциях после июньского праздника, когда состоится целый ряд собраний акционеров. Но что с этим делать? Как в одной известной шутке кровать – это глагол, так и у нас торговля – это всё что угодно, но не существительное.

Я бы запасался такими акциями, как Казанский вертолётный завод или акционерный коммерческий Банк «Приморье» (PRMB, 160 рублей на обычку), Курганское общество медпрепаратов и изделий «Синтез» (KSIN). Но их не купишь на бирже.

Слишком часто бывает так, что акции вроде есть, но рынка на них нет. Например, Саратовнефтегаз — SNFGP, вроде бы 14% на преф, но где купить… Газпром газораспределение Рязанская область — RZOG, 12,64 рубля на обычку, по цене покупки очень даже смотрятся, но это самообман, их не купишь.

Одной из причин отсутствия рынка может быть здоровое увлечение крупных участников рынка самолётами и инновациями. По этой причине почти нельзя приобрести бумаги Аэропорта Кольцово (AKLC, доходность 0,17% на все акции) или Орскнефтеоргсинтез (ORFE, 3,2%). Только профильным инвесторам могут быть доступны Владимирская энергосбытовая компания (VDSB, 1,2%), Уфаоргсинтез (без тикера, меньше 0% на все акции) и «ХИМПРОМ» г. Новочебоксарск (HIMCP, 1,7% на преф).

Ещё бессмысленно покупать акции сильно заранее до ожидаемых событий. Например, я бы приобрёл Нижнекамскнефтехим (NKNC, дивидендная доходность 4,5%), однако собрания акционеров у этой компании в ближайшие полмесяца не ожидается.

Как заработать на дивидендной акции

Для начала некоторые общие представления о том, как заработать на выплате дивидендов?

Попасть в реестр на момент его закрытия, для этого достаточно купить акцию.

Решение по выплате дивидендов обычно заранее рекомендуется советом директоров, но всё же именно собрание утверждает выбранную сумму. Это происходит за 10-20 дней до закрытия реестра выплаты дивидендов.

Выплата проводится в течение следующих 25 дней (этот интервал сокращается до 10 дней для управляющих активами и номинальных держателей бумаг).

Надо отметить, что, пo системе Т+2, место в реестре гарантировано только купившим бумаги за пару торговых дней до его закрытия, и лишь до семи вечера.

Какие дивидендные акции есть на рынке

Когда мы говорим про дивидендные бумаги, то имеем в виду привилегированные стоки Сургутнефтегаза и Башнефти. У этих двух компаний выдающиеся значения показателя, известного как дивидендная доходность, что означает отношение дивидендов к цене одной бумаги, — 8,6%. Чтобы соответствовать, Башнефть по итогам 2013 года увеличила выплаты, шутка ли, сразу в 17 раз.

Перспективы дивидендных акций в 2014 году неоднозначные. Что касается SNGSP, то можно ожидать возвращения к абсолютной вершине 36 рублей. С BANEP ситуация немного сложнее: здесь заоблачная цена акций 1833 рубля умножается на то, что они уже на непревзойдённой высоте и могут в полной мере это почувствовать.

В России значительно больше дивидендных акций, чем SNGSP и BANEP. Разумно было бы не покупать широко разрекламированные бумаги на пике сезона, но фондовый рынок сильно зависит от психологического фактора восприятия, и поэтому кидается на Сургут и Башнефть. Если уж купили, то такие бумаги лучше продавать не сразу после отсечки.

Здесь надо быть осторожным с рекомендациями. Например, можно натолкнуться на рекомендации купить ГМК «Норильский Никель» (GMKN, доходность 3,6%). У Ростелекома (RTKM), по нашим оценкам, дивидендная доходность составляет 3,7%, но по технике он намного лучше ГМКН.

Российские акции в сфере инноваций и потребительском секторе стали запредельно дорогими для начинающих инвесторов. У акций Мобильных телесистем доходность по дивидендам чуть выше 6%. Казалось бы, больше среднего даже по американским меркам. И всё же, около 300 рублей MTSS выглядят вполне себе оцененными по технике и даже немножко переоцененными по фундаменталу, особенно учитывая всевозможные политические факторы.

О политическом факторе надо сказать отдельно. Котировки компаний с зарубежными партнёрами будет всякий раз трясти, когда речь заходит о скидке на газ. Будь то Газпром (GAZP) с дивидендной доходностью 5% или Э.ОН Россия (EONR) с 13%.

Какие дивидендные акции можно выбрать?

Перед выбором дивидендной акции лучше посмотреть на успехи отрасли, доходность и возможность кардинальных перемен в экономике. По этим параметрам, в отсутствии налогового манёвра, выигрывают бумаги органического синтеза и нефтяные компании. Кроме того неплохо смотрятся акции, связанные с сельским хозяйством, такие как Акрон, и транспортные и нефтетранспортные активы-убежища Аэрофлот и Транснефть. А также всевозможные забавы, включая бриллианты и алкоголь, надо только поискать. Вдобавок к этому, при ускорении экономического роста, есть шансы у бумаг электроэнергетики и автомобилестроения.

В долгосрочной перспективе интересны Оргсинтез (KZOS, доходность обычки 5,4%, префа 8,4%); Аэрофлот (по нашим оценкам, y AFLT 4,24%); Транснефть (TRNF, в этом году впервые выплатит по префам меньше дивидендов, чем по обычке); Алроса (ALRS 27-28 июня решит, что и как, но, по нашим оценкам, будет всего 3,6%). Солидно смотрятся Акрон (AKRN, 12,6%) и Газпром нефть (SIBN, 6,3%). Достойным выбором остаются Энел ОГК-5 (OGKE, 5,95%); МОЭСК (MSRS, 4,98%) и Соллерс (SVAV, 8,84%).

Но ведь идея, право, не в том, чтобы купить все акции на свете, а в том, чтобы выбрать несколько подходящих для своего портфеля.

Отбор акций по календарю дивидендов

Обычно дивидендная история сказывается не раньше, чем за 0,5-1,5 месяца до отсечки, поэтому очень важно иметь календарь собраний акционеров. Календарь можно взять с сайта Сбербанка, а вот доходность простым розничным инвесторам придётся считать самим.

Коль скоро сезон выплаты дивидендов в 2014 году приходится на лето, основные покупки придутся на неделю-полторы не до отсечки, а до собрания акционеров. Приобретать лучше бумаги со средним объёмом торгов. Во-первых, на волне интереса к популярным дивидендным бумагам могут выплыть и все остальные. Во-вторых, настоящие деньги на российском фондовом рынке находятся вообще за пределами биржевых котировальных списков.

На случай ускорения экономического роста затоварьтесь КамАЗом (KMAZ), на случай замедления — инновациями в потребительском секторе (интернет-магазин UTII), а также купите Трансаэро (TAER) и, может быть, МТС (MTSS). Наиболее перспективны, на наш взгляд, авиация (авиастроение, авиакомпании, вертолётные заводы, аэропорты), нефтеорганический синтез, и по региональному признаку — Татарстан, Башкирия и Приуралье. В краткосрочной перспективе торгуйте по дивидендам: покупайте за 0,5-1,5 месяца до отсечки, продавайте немного погодя. И будет Вам счастье, вот такое:

В качестве дополнения представляю Вам просчитанные дивидендные доходности российских компаний, которые проведут собрания акционеров в июне этого года. Информация о датах собраний и суммах дивидендов взята из календаря Сбербанка.

Календарь дивидендов на вторую декаду июня 2014 года

Под 13 июня значатся собрания директоров ФосАгро (PHOR, 1,6% по обычке), Варьеганнефти (VJGZP, меньше 0,5%). Из менее ликвидных бумаг может выстрелить ТГК-1 (TGKA, 2,66%).

Во вторник, 17 июня, свои собрания проведут Омский аэропорт (12,8% по обычке, ARPO, 14,6% по префам, ARPOP), М.видео (MVID, 7,7% по обычке), а также Институт Стволовых Клеток Человека (ISKJ, 1%). Закроют реестры Сбербанк (3,6% по обычке, SBER, и 4,3% по префам, SBERP), ГМКН, НЛМК (NLMK, 1,4%), ВСМПО-Ависма (VSMO, 6,7%).

Акции Группы ЛСР (LSRG, 6,4%) получат стимул к росту в пятницу, 20 июня 2014 года. Казанское Моторостроительное Производственное Объединение, судя по всему, решит обогатить держателя каждой акции на 39,61 рубля (без тикера, 7,3%). Кроме того возможен рост акций авиакомпании «Трансаэро», которая может утвердить по 90 копеек на акцию (TAER, 0,4%).

Какие акции купить в третьей декаде июня?

В понедельник, 23 июня, Ленэнерго может решить о выплате 45,56 копейки на преф (LSNGP, 3%), Липецкая энергосбытовая компания – о выплате 10 копеек на обыкновенную акцию (LPSB, 5,6%), МРСК Волги – о выплате 1 сотой копейки на обычку (MRKV, 0,5%), Томская распределительная компания, вероятно, предоставит 2,2% на обычку (TORS) и 7,9% на преф (TORSP). Так что подкачаем TORS.

Во вторник, 24 июня, можно обратить внимание на акции Московской объединённой электросетевой компании (MSRS, 5%), фирмы по перевозке грузов в контейнерах «ТрансКонтейнер» (TRCN, 3,45%, хорошо идёт в отсутствии РЖД), акции МТС (MTSS, 6,2%).

В среду, 25 июня, нас будут интересовать Пермская энергосбытовая компания (PMSB, вероятно, около 5%), МРСК Юга (MRKY, 0,4%) и МРСК Северо-Запада (MRKZ, 3,7%).

В четверг, 26 июня, гвоздями программы будут нефтяная компания «ЛУКойл» (LKOH, 2,9%), МРСК Центра (MRKC, 0,8%), Энел ОГК-5 (OGKE, 5,8%) и Московская биржа ММВБ-РТС (MOEX, 3,6%). Из менее известных названий можно упомянуть Таганрогский котлостроительный завод «Красный Котельщик» (KRKOP, 0,04%), Ставропольэнергосбыт (STSBP, 1,3%), Омскоблгаз (OMOG, OMOGP, меньше 1%), ВНИПИгаздобыча (VNIPP, 9,1%).

В пятницу, 27 июня, в фокусе окажутся Сургутнефтегаз (2,2% на обычку и 9,3% на преф), КАМАЗ (KMAZ, 0,78%), Аэрофлот-Российские Авиалинии (AFLT, 4,25% на обычку) и Научно-производственная корпорация «Иркут» (IRKT, 8,4%). Также интересны Газпром, Роснефть (ROSN, 5,1% на обычку) и, может быть, Мостотрест (MSTT, 6,5%).

В секторе энергетики — федеральная гидрогенерирующая компания «РусГидро» (HYDR, 1,8%), Федеральная сетевая компания Единой энергетической системы (FEES, 0,57%), МРСК Урала (MRKU, 0,18%), Костромская сбытовая компания (KTSBP, 2,7% на преф).

Помимо этого можно посмотреть на акции АКБ «Возрождение» (VZRZ, VZRZP, 0,13% на обычку и 1,9% на преф) и Первого инвестиционного фонда недвижимости «МЕРИДИАН» (MERF, 9,7%).

Ближе к субботе, 28 июня, возможен интерес к бумагам АФК «Система» (AFKS, 4,5%) и АК «Алроса» (ALRS, 3,6%). В понедельник, 30 июня, дивидендный фактор поддержит ГАЗ (GAZAP, 1% на преф), Мегафон (MFON, 6%) и Объединенную авиастроительную корпорацию (UNAC, 0,73%), и в меньшей степени Мечел (MTLRP, 0,19% на преф).

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба