1 августа 2014 БКС Экспресс | Лукойл | ОАО "Газпром" | Сбербанк (SBER) | ГМК НорНикель Проценко Екатерина, Короев Альберт

Июль на российском рынке завершается на минорной ноте, третья подряд неделя падения основных индексов стала результатом внешнего давления и технических предпосылок. Тема санкций Запада к РФ уже набила оскомину, однако последний пакет принятых ограничительных мер оказал давление на настрой инвесторов. Скромные попытки вернуться в рамки восходящего тренда были обречены на провал, отток капитала из ориентированных на российский рынок фондов продолжается. Индекс ММВБ снижается почти на 2% по итогам пятидневки, индекс РТС в минусе на 3.5% соответственно.

Уходящую неделю на российском рынке выглядит как почти идеальный пример развития нисходящего тренда. Никаких резких обвалов, никакой неожиданной паники – лишь общее умеренное снижение с периодическими попытками протестировать локальные уровни сопротивления на прочность.

К сожалению, ничего кроме темы санкций и геополитической напряженности рынок сейчас не беспокоит. Зарубежные эксперты/СМИ/агентства пророчат серьезные экономические последствия для российской экономики на фоне уже введенных ограничительных мер, которые, по сути, не являются серьезным «камнем преткновения» для российской экономики. Пессимизм связан, в первую очередь, с ожиданиями дальнейшей эскалации конфликта, в который вовлечены уже не только федеральные власти Украины и про-российские сепаратисты.

Понедельник ожидаемо отторговался в минус, рынок ждал решений от ЕС, закладывая худший вариант в цену. Во вторник падение остановилось, в среду уже после оглашения вердикта последовал отскок наверх. Судя по данным по притоку/оттоку капитала за неделю, рывок ознаменовал лишь технические спекулятивные покупки, на закрытии дня половина роста была потеряна.

В четверг и пятницу мы снова видим черные дневные свечи. Индекс РТС завершает неделю хуже индекса ММВБ на фоне падения курса рубля.

Объемы торгов остались средними для июля, небольшой всплеск активности в среду никаких кардинальных изменений не внес.

Техническая картина отражает классический вариант развития нового тренда, в данном случае тренда нисходящего. На прошлой неделе на графике ММВБ состоялся первичный прокол нижней границы восходящего канала, после ряда попыток вернуться обратно закрытие недели состоялось вблизи минимумов. Уже на этой неделе мы видим тест психологического уровня 1400 пунктов (по индексу ММВБ), и новый объем продаж оттуда.

Локальная поддержка проходит через отметку 1360 пунктов. Если на следующей неделе поддержка устоит, можно будет говорить о формировании «дна». Пока же направление движения слишком очевидно.

Рис.1: график ММВБ

Внешний фон на уходящей неделе можно назвать умеренно негативным. Западные индексы корректируются, тема санкций неблагоприятно влияет и на зарубежные индексы, особенно европейские. Кроме того, коррекция давно назрела. Нефть в свою очередь, обновляет локальный минимум, поддержки здесь российскому рынку искать не стоит (хотя и в целом корреляция с рынком нефти в последнее время не столь очевидна).

Отток средств из фондов, инвестирующих в российский рынок, за прошедшую неделю (24-30 июня) продолжился: -$33 миллиона. Отток средств длится уже шесть недель подряд, на прошлой неделе, напомним, российский рынок недосчитался $172 миллиона иностранных вложений. На этот раз основная часть потерь пришлась на традиционные фонды, вторую неделю подряд среднесрочные и долгосрочные инвесторы меняют место прописки своих капиталов не в пользу России. Стоит так же заметить, что в целом для развивающихся рынков прошлая неделя получилась крайне продуктивной, на фоне падения западных индексов приток в фонды, инвестирующие в развивающиеся рынки, стал максимальным за 18 недель.

Отраслевая динамика уходящей недели в целом была разнообразна, однако полярные результаты не сильно разошлись друг от друга. Так, лучшую динамику показали телекомы, прибавив в целом порядка 2% по итогам пятидневки. Компанию им могли составить хорошо себя чувствующие металлурги, однако на закрытии недели случился спад, в итоге лишь скромные 0.5% роста.

Явным аутсайдером уже которую неделю подряд выступает финансовый сектор. И если раньше давление на сектор было «косвенным», инвесторы опасались за достаточную устойчивость банковской системы при переходе ряда крупных российских компаний на внутренние рынки капитала, то теперь санкции коснулись и непосредственно банков, в том числе Сбербанка и ВТБ – основные голубые фишки, которые и утянули индексы в минус почти на 3%.

Энергетики завершают неделю в нулях, что в целом можно рассматривать как положительный результат.

Остальные сектора теряют в среднем по 1%-2%.

Рис.2: отрасли российской экономики

Неделя получилась продуктивной на события, корпоративные отчеты, дивидендные перспективы, санкции – достаточно поводов для роста волатильности отдельных бумаг.

Сбербанк и ВТБ дешевеют за неделю на 4.5% и 5.5% соответственно. Ничего удивительного, санкции давят на котировки компаний.

Не считая понедельника, всю неделю росли акции Русгидро на сильном полугодовом отчете (прибыль вросла на 12%).

Акции Магнита на этой неделе дешевели каждый день, решения СД по дивидендам особо не изменили картину.

А вот дивидендные перспективы добавили позитивных настроений держателям акций МТС, по итогам пятидневки акции компании выросли почти на 4% против всего рынка.

Рост акции Башнефти на этой недели после предыдущего падения был скомкан новостями о возможной отсрочке SPO.

Привычно «штормит» Мечел, который, к слову, активно удаляется брокерами из списка маржинальных бумаг.

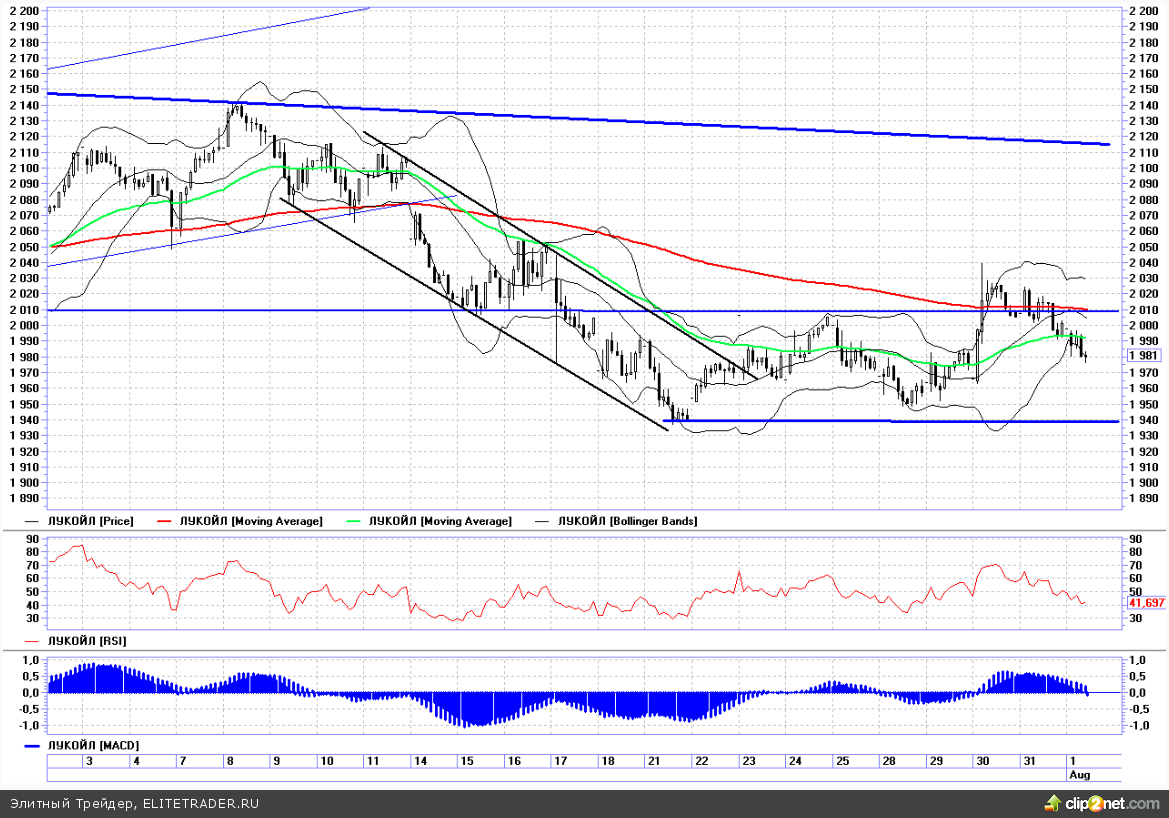

Лукойл: Все еще держим лонг

Сегодня с открытия Лукойл снижается на 1,2%, торгуясь по 1 976,8 за акцию. В прошлой торговой рекомендации мы открывали лонг от 1990 в расчете на 2050 и с перспективой в район 2100. Котировки на сильной волне роста, образованной за счет прояснения вокруг европейских санкций в отношении нашей страны, дошли до 2040. По достижении этого значения началось снижение, продолжающееся до сих пор. Пока цены находятся выше 1970, еще есть возможность для технического отскока от этого сильного рубежа.

Вместе с тем общая ситуация на российском фондовом рынке продолжает оставаться напряженной. Геополитическая обстановка не призывает к покупкам, несмотря на довольно низкую стоимость акций российских эмитентов. Масла в огонь подливает просадка на американских площадках, а также начавшаяся коррекция в Европе. Сезон корпоративной отчетности раскрывает все карты, и по итогам публикаций не очень хороших финансовых результатов корпораций мы наблюдаем за просадкой индексов. Несмотря на то, что корреляция между российским рынком и США минимальна, и порой мы игнорируем позитив, но негатив обычно отыгрывается в полной мере.

Торговый план: Удерживаем лонг от 1990, цель 2050-2070 с перспективой на 2100, стоп-приказ 1970

ГМК Норильский Никель: Держать

На текущий момент бумага теряет 1,8% у отметки 6940.

Не смотря на общую негативную тенденцию Российского фондового рынка, одной из лучших бумаг по-прежнему остается акция ГМК Норильский Никель. Для этого есть серьезные фундаментальные причины.

Во-первых, Правительство РФ утвердило досрочное обнуление экспортных пошлин на никель и медь. Экспортные пошлины на никель составляли 3,75%, на медь - 10%. Напомним, доля Норкникеля на рынке меди - 2%, на рынке никеля 17%. Эффект от обнуления примерно +11 млрд рублей в течение 2х лет. Второе событие это повышения рейтинга от Fitch с «BB+» на инвестиционный «BBB-». Бумага несколько дней уже отрабатывает этот позитив. Но настало время коррекции, вслед за рынком.

На данный момент в отношении бумаги будет рекомендация держать. Не смотря на фундаментально сильную основу, акция может снизиться к уровням поддержки 6800, 6700 ввиду внешнего негатива, на фоне ужесточения санкций. Кроме того, впереди выходные и участники торгов будут снижать риски, закрывая позиции или хеджируя их .

Норникель. Таймфрейм M60

Торговый план : Вне рынка.

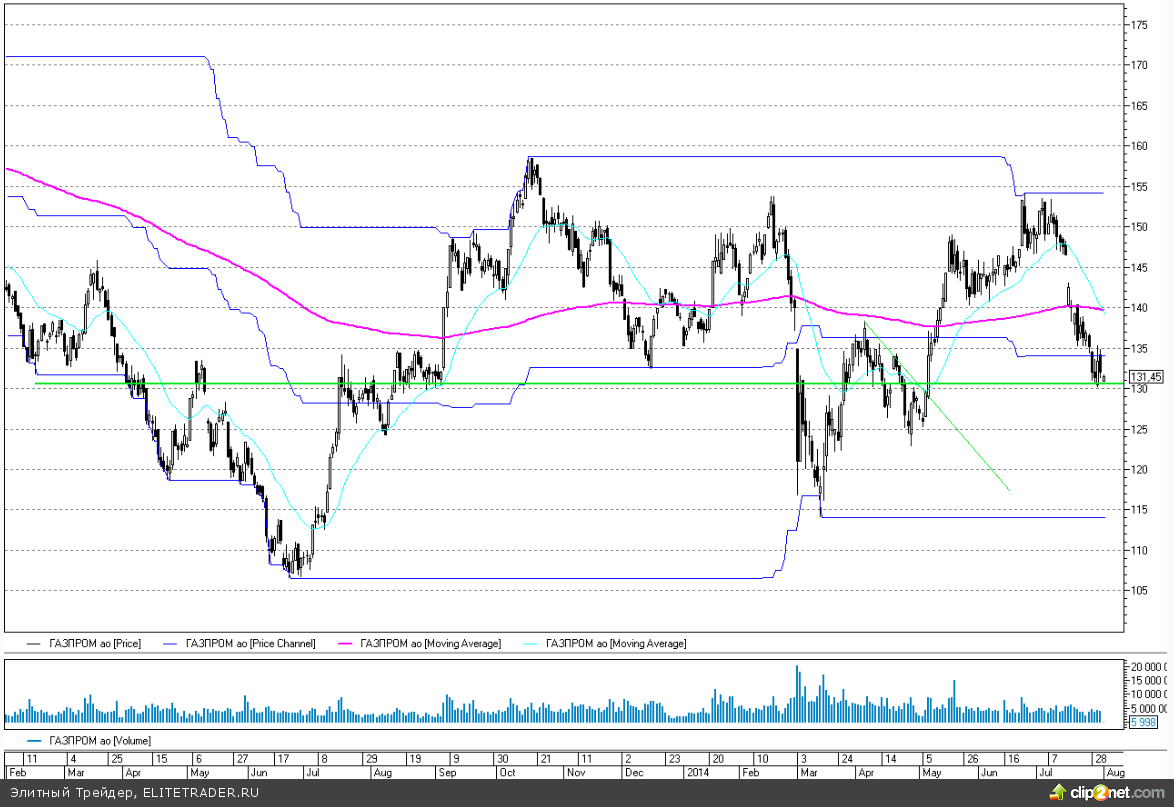

Газпром: Покупка среднесрочно

На текущий момент бумага теряет 0,4%, торгуется у отметки 131,50.

Несмотря на введение пакета санкций, как со стороны Евросоюза, так и дополнительно со стороны США, рынок показывает положительную динамику и не хочет сдавать «высоту» 1200 пунктов по индексу РТС. ММВБ сейчас торгуется около нуля к вчерашним значениям. Причина, скорее всего, кроется в том, что рынок последние две недели отыгрывал введенные и предполагаемые санкции со стороны ЕС. По факту, игроки сошлись во мнении, что цена слишком занижена.

Тем временем, введенные ограничения на поставку оборудования для нефтегазовой отрасли могут навредить деятельности компании, как минимум в Арктике, где у Газпрома существует ряд проектов.

Индекс PMI в производственной сфере РФ впервые с ноября 13 года преодолел отметку 50 пунктов. И связанно это скорее всего с «глобальной стройкой» объявленной после майского визита В.В. Путина в Китай.

Газпром является одной из основных акций, входящих в индексы РТС и ММВБ. Его доля в индексе самая большая и составляет 15 %. Корреляцию индекса и бумаги видно не вооруженным взглядом.

Более того, акция смотрится лучше рынка в целом. Так, с начала года, РТС потерял -15,5%, за неделю -2,17%, в то время как акция с начала года -4,86%, а за текущую неделю -2,31.

Теперь давайте подробно разберем график индекса РТС. На недельном графике четко видно, уровень 1200п является важным, ключевым. Прослеживается, начиная с 2009 год, когда он стал первым серьезным сопротивлением посткризисному отскоку. После его преодоления, мы каждый год его тестировали на прочность. И только в марте этого года уровень был пробит на угрозе ввода войск на Украину. Но и тогда рынок долго не продержался ниже заветного уровня и «всплыл» в начале мая.

Индекс РТС. Таймфрейм W.

Что касается Газпрома, то и его цены нашли поддержку на уровне 131 рубль. На дневном графике видно, как цена тестировала этот уровень в 2013 году несколько раз. Это та точка, преодоление которой, вывело рынок в мае из коррекции. Примерно на этих уровнях прошли достаточно серьезные объемы.

Газпром. Таймфрейм D

Из всего вышеперечисленного становится понятно, если рынок отталкивается от этих значений, велика вероятность роста к 145 рублям. Закрыть дивидендный гэп. В тоже время можно посоветовать достаточно короткий стоп, примерно на уровне 129,3. Но есть одна особенность. Не стоит переносить позицию через выходные. Ситуация на на рынке непредсказуемая в силу политических причин. Разрывы в ценах после выходных стали практически нормой. Поэтому мы рекомендуем, открывать позицию в понедельник, при условии нейтрального новостного фона.

Газпром. Таймфрейм M15

Торговый план:

Покупка 131-131,5. Стоп - 129,3. Цель краткосрочная 140, среднесрочная 150.

Рекомендуем покупать на 2/3 от планируемого объема. Остальную 1-3 часть докупить при наличии подтверждения движения в желаемом направлении. Не переносить позиции через выходные!

Сбербанк: Много негатива, но он уже известен

Акции Сбербанка на текущей неделе продолжили свое июльское снижение, которое составило порядка 13%, во многом под давлением ожидаемых санкций со стороны ЕС. Обстановка нагнеталась еще на прошлой неделе, в начале текущей, и по факту оглашения решений по санкциям ожидался отскок, который казалось бы стартовал. Цена отработала первый коррекционный уровень по Фибоначчи на 23,6% относительно волны снижения от максимума месяца и закрыла гэп в районе 75.

Котировки, развивая отскок, могли в перспективе дотянуть до 77,5, но поток негатива не ограничился введением санкций. Неожиданный технический сбой на бирже вынудил инвесторов спешно сокращать свои позиции. Позднее свою лепту в и без того непростую ситуацию внесла волна распродаж, прокатившаяся на западных площадках, и утопившая за день SnP500 и DAX на 2%.

На часовом графике на данный момент по-прежнему присутствуют позитивные сигналы в виде бычьей дивергенции по RSI, MACD, и в отличие от прошлой пятницы, несколько спало напряжение относительно переноса позиции через выходные и с коротким стопом на небольшой объем можно попробовать сыграть на отскок.

Торговый план:

- краткосрочный: лонг от 72 с целью на 74, потенциалом к 75,8, стоп на 71,7.

Уходящую неделю на российском рынке выглядит как почти идеальный пример развития нисходящего тренда. Никаких резких обвалов, никакой неожиданной паники – лишь общее умеренное снижение с периодическими попытками протестировать локальные уровни сопротивления на прочность.

К сожалению, ничего кроме темы санкций и геополитической напряженности рынок сейчас не беспокоит. Зарубежные эксперты/СМИ/агентства пророчат серьезные экономические последствия для российской экономики на фоне уже введенных ограничительных мер, которые, по сути, не являются серьезным «камнем преткновения» для российской экономики. Пессимизм связан, в первую очередь, с ожиданиями дальнейшей эскалации конфликта, в который вовлечены уже не только федеральные власти Украины и про-российские сепаратисты.

Понедельник ожидаемо отторговался в минус, рынок ждал решений от ЕС, закладывая худший вариант в цену. Во вторник падение остановилось, в среду уже после оглашения вердикта последовал отскок наверх. Судя по данным по притоку/оттоку капитала за неделю, рывок ознаменовал лишь технические спекулятивные покупки, на закрытии дня половина роста была потеряна.

В четверг и пятницу мы снова видим черные дневные свечи. Индекс РТС завершает неделю хуже индекса ММВБ на фоне падения курса рубля.

Объемы торгов остались средними для июля, небольшой всплеск активности в среду никаких кардинальных изменений не внес.

Техническая картина отражает классический вариант развития нового тренда, в данном случае тренда нисходящего. На прошлой неделе на графике ММВБ состоялся первичный прокол нижней границы восходящего канала, после ряда попыток вернуться обратно закрытие недели состоялось вблизи минимумов. Уже на этой неделе мы видим тест психологического уровня 1400 пунктов (по индексу ММВБ), и новый объем продаж оттуда.

Локальная поддержка проходит через отметку 1360 пунктов. Если на следующей неделе поддержка устоит, можно будет говорить о формировании «дна». Пока же направление движения слишком очевидно.

Рис.1: график ММВБ

Внешний фон на уходящей неделе можно назвать умеренно негативным. Западные индексы корректируются, тема санкций неблагоприятно влияет и на зарубежные индексы, особенно европейские. Кроме того, коррекция давно назрела. Нефть в свою очередь, обновляет локальный минимум, поддержки здесь российскому рынку искать не стоит (хотя и в целом корреляция с рынком нефти в последнее время не столь очевидна).

Отток средств из фондов, инвестирующих в российский рынок, за прошедшую неделю (24-30 июня) продолжился: -$33 миллиона. Отток средств длится уже шесть недель подряд, на прошлой неделе, напомним, российский рынок недосчитался $172 миллиона иностранных вложений. На этот раз основная часть потерь пришлась на традиционные фонды, вторую неделю подряд среднесрочные и долгосрочные инвесторы меняют место прописки своих капиталов не в пользу России. Стоит так же заметить, что в целом для развивающихся рынков прошлая неделя получилась крайне продуктивной, на фоне падения западных индексов приток в фонды, инвестирующие в развивающиеся рынки, стал максимальным за 18 недель.

Отраслевая динамика уходящей недели в целом была разнообразна, однако полярные результаты не сильно разошлись друг от друга. Так, лучшую динамику показали телекомы, прибавив в целом порядка 2% по итогам пятидневки. Компанию им могли составить хорошо себя чувствующие металлурги, однако на закрытии недели случился спад, в итоге лишь скромные 0.5% роста.

Явным аутсайдером уже которую неделю подряд выступает финансовый сектор. И если раньше давление на сектор было «косвенным», инвесторы опасались за достаточную устойчивость банковской системы при переходе ряда крупных российских компаний на внутренние рынки капитала, то теперь санкции коснулись и непосредственно банков, в том числе Сбербанка и ВТБ – основные голубые фишки, которые и утянули индексы в минус почти на 3%.

Энергетики завершают неделю в нулях, что в целом можно рассматривать как положительный результат.

Остальные сектора теряют в среднем по 1%-2%.

Рис.2: отрасли российской экономики

Неделя получилась продуктивной на события, корпоративные отчеты, дивидендные перспективы, санкции – достаточно поводов для роста волатильности отдельных бумаг.

Сбербанк и ВТБ дешевеют за неделю на 4.5% и 5.5% соответственно. Ничего удивительного, санкции давят на котировки компаний.

Не считая понедельника, всю неделю росли акции Русгидро на сильном полугодовом отчете (прибыль вросла на 12%).

Акции Магнита на этой неделе дешевели каждый день, решения СД по дивидендам особо не изменили картину.

А вот дивидендные перспективы добавили позитивных настроений держателям акций МТС, по итогам пятидневки акции компании выросли почти на 4% против всего рынка.

Рост акции Башнефти на этой недели после предыдущего падения был скомкан новостями о возможной отсрочке SPO.

Привычно «штормит» Мечел, который, к слову, активно удаляется брокерами из списка маржинальных бумаг.

Лукойл: Все еще держим лонг

Сегодня с открытия Лукойл снижается на 1,2%, торгуясь по 1 976,8 за акцию. В прошлой торговой рекомендации мы открывали лонг от 1990 в расчете на 2050 и с перспективой в район 2100. Котировки на сильной волне роста, образованной за счет прояснения вокруг европейских санкций в отношении нашей страны, дошли до 2040. По достижении этого значения началось снижение, продолжающееся до сих пор. Пока цены находятся выше 1970, еще есть возможность для технического отскока от этого сильного рубежа.

Вместе с тем общая ситуация на российском фондовом рынке продолжает оставаться напряженной. Геополитическая обстановка не призывает к покупкам, несмотря на довольно низкую стоимость акций российских эмитентов. Масла в огонь подливает просадка на американских площадках, а также начавшаяся коррекция в Европе. Сезон корпоративной отчетности раскрывает все карты, и по итогам публикаций не очень хороших финансовых результатов корпораций мы наблюдаем за просадкой индексов. Несмотря на то, что корреляция между российским рынком и США минимальна, и порой мы игнорируем позитив, но негатив обычно отыгрывается в полной мере.

Торговый план: Удерживаем лонг от 1990, цель 2050-2070 с перспективой на 2100, стоп-приказ 1970

ГМК Норильский Никель: Держать

На текущий момент бумага теряет 1,8% у отметки 6940.

Не смотря на общую негативную тенденцию Российского фондового рынка, одной из лучших бумаг по-прежнему остается акция ГМК Норильский Никель. Для этого есть серьезные фундаментальные причины.

Во-первых, Правительство РФ утвердило досрочное обнуление экспортных пошлин на никель и медь. Экспортные пошлины на никель составляли 3,75%, на медь - 10%. Напомним, доля Норкникеля на рынке меди - 2%, на рынке никеля 17%. Эффект от обнуления примерно +11 млрд рублей в течение 2х лет. Второе событие это повышения рейтинга от Fitch с «BB+» на инвестиционный «BBB-». Бумага несколько дней уже отрабатывает этот позитив. Но настало время коррекции, вслед за рынком.

На данный момент в отношении бумаги будет рекомендация держать. Не смотря на фундаментально сильную основу, акция может снизиться к уровням поддержки 6800, 6700 ввиду внешнего негатива, на фоне ужесточения санкций. Кроме того, впереди выходные и участники торгов будут снижать риски, закрывая позиции или хеджируя их .

Норникель. Таймфрейм M60

Торговый план : Вне рынка.

Газпром: Покупка среднесрочно

На текущий момент бумага теряет 0,4%, торгуется у отметки 131,50.

Несмотря на введение пакета санкций, как со стороны Евросоюза, так и дополнительно со стороны США, рынок показывает положительную динамику и не хочет сдавать «высоту» 1200 пунктов по индексу РТС. ММВБ сейчас торгуется около нуля к вчерашним значениям. Причина, скорее всего, кроется в том, что рынок последние две недели отыгрывал введенные и предполагаемые санкции со стороны ЕС. По факту, игроки сошлись во мнении, что цена слишком занижена.

Тем временем, введенные ограничения на поставку оборудования для нефтегазовой отрасли могут навредить деятельности компании, как минимум в Арктике, где у Газпрома существует ряд проектов.

Индекс PMI в производственной сфере РФ впервые с ноября 13 года преодолел отметку 50 пунктов. И связанно это скорее всего с «глобальной стройкой» объявленной после майского визита В.В. Путина в Китай.

Газпром является одной из основных акций, входящих в индексы РТС и ММВБ. Его доля в индексе самая большая и составляет 15 %. Корреляцию индекса и бумаги видно не вооруженным взглядом.

Более того, акция смотрится лучше рынка в целом. Так, с начала года, РТС потерял -15,5%, за неделю -2,17%, в то время как акция с начала года -4,86%, а за текущую неделю -2,31.

Теперь давайте подробно разберем график индекса РТС. На недельном графике четко видно, уровень 1200п является важным, ключевым. Прослеживается, начиная с 2009 год, когда он стал первым серьезным сопротивлением посткризисному отскоку. После его преодоления, мы каждый год его тестировали на прочность. И только в марте этого года уровень был пробит на угрозе ввода войск на Украину. Но и тогда рынок долго не продержался ниже заветного уровня и «всплыл» в начале мая.

Индекс РТС. Таймфрейм W.

Что касается Газпрома, то и его цены нашли поддержку на уровне 131 рубль. На дневном графике видно, как цена тестировала этот уровень в 2013 году несколько раз. Это та точка, преодоление которой, вывело рынок в мае из коррекции. Примерно на этих уровнях прошли достаточно серьезные объемы.

Газпром. Таймфрейм D

Из всего вышеперечисленного становится понятно, если рынок отталкивается от этих значений, велика вероятность роста к 145 рублям. Закрыть дивидендный гэп. В тоже время можно посоветовать достаточно короткий стоп, примерно на уровне 129,3. Но есть одна особенность. Не стоит переносить позицию через выходные. Ситуация на на рынке непредсказуемая в силу политических причин. Разрывы в ценах после выходных стали практически нормой. Поэтому мы рекомендуем, открывать позицию в понедельник, при условии нейтрального новостного фона.

Газпром. Таймфрейм M15

Торговый план:

Покупка 131-131,5. Стоп - 129,3. Цель краткосрочная 140, среднесрочная 150.

Рекомендуем покупать на 2/3 от планируемого объема. Остальную 1-3 часть докупить при наличии подтверждения движения в желаемом направлении. Не переносить позиции через выходные!

Сбербанк: Много негатива, но он уже известен

Акции Сбербанка на текущей неделе продолжили свое июльское снижение, которое составило порядка 13%, во многом под давлением ожидаемых санкций со стороны ЕС. Обстановка нагнеталась еще на прошлой неделе, в начале текущей, и по факту оглашения решений по санкциям ожидался отскок, который казалось бы стартовал. Цена отработала первый коррекционный уровень по Фибоначчи на 23,6% относительно волны снижения от максимума месяца и закрыла гэп в районе 75.

Котировки, развивая отскок, могли в перспективе дотянуть до 77,5, но поток негатива не ограничился введением санкций. Неожиданный технический сбой на бирже вынудил инвесторов спешно сокращать свои позиции. Позднее свою лепту в и без того непростую ситуацию внесла волна распродаж, прокатившаяся на западных площадках, и утопившая за день SnP500 и DAX на 2%.

На часовом графике на данный момент по-прежнему присутствуют позитивные сигналы в виде бычьей дивергенции по RSI, MACD, и в отличие от прошлой пятницы, несколько спало напряжение относительно переноса позиции через выходные и с коротким стопом на небольшой объем можно попробовать сыграть на отскок.

Торговый план:

- краткосрочный: лонг от 72 с целью на 74, потенциалом к 75,8, стоп на 71,7.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба