12 августа 2014 УК «Арсагера»

2. Экономический смысл отраслевого коэффициента

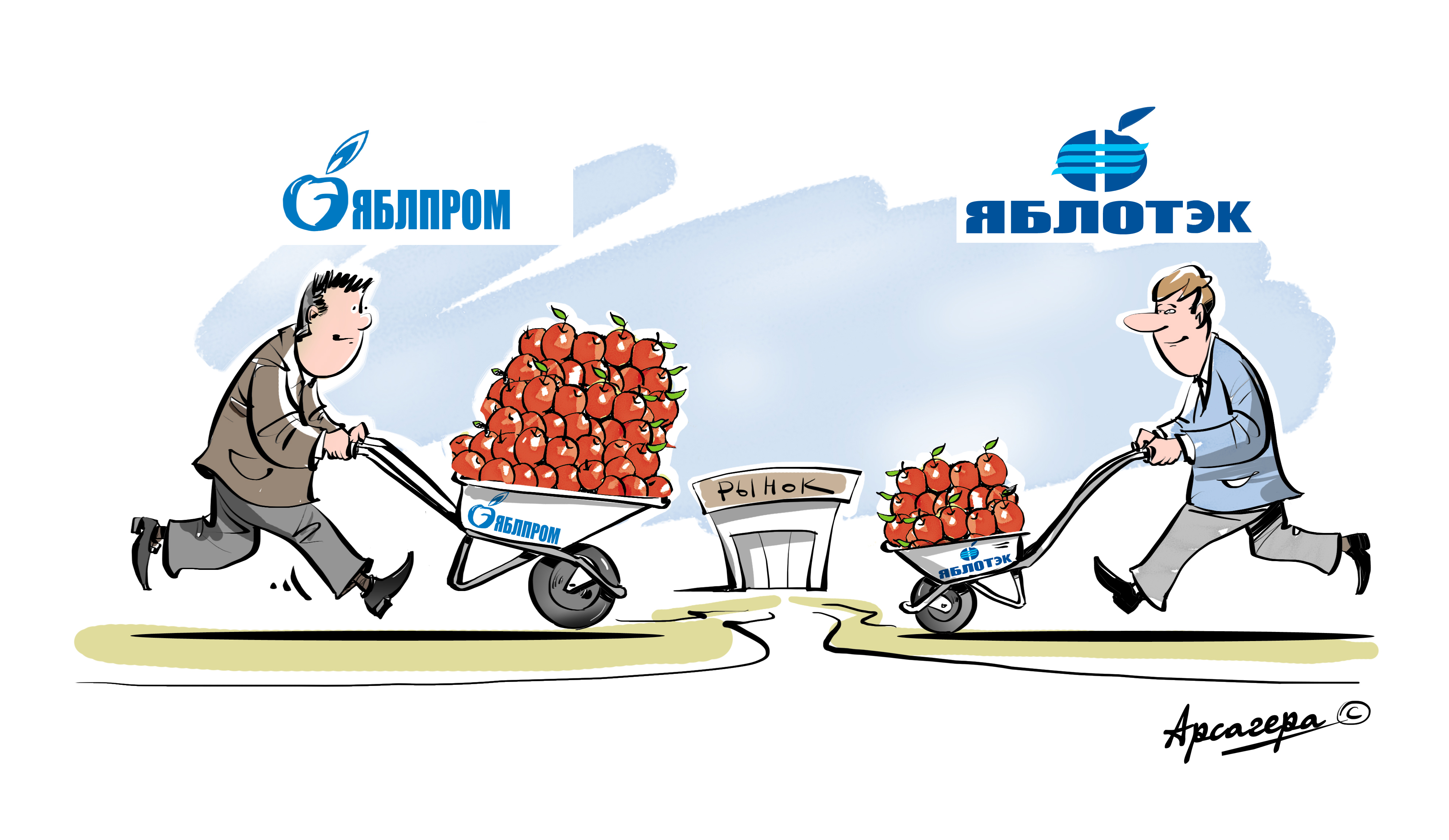

Взаимосвязь коэффициентов P/E, P/B, P/S и стоимости компании подробно изложены в предыдущих статьях компании Арсагера. По смыслу отраслевой коэффициент ближе всего к коэффициенту P/S. То есть фактически в этом коэффициенте содержится потенциал и/или стабильность прибыли компании, что естественно имеет прямое отношение к стоимости бизнеса и его акций. С годами и при наличии определенной практики, становится понятно, какую прибыль может приносить в той или иной отрасли единица ресурса, имеющаяся в распоряжении компаний. Например, 1 кВт мощности, вырабатываемый энергокомпанией, может быть продан на рынке за определенную сумму, далее у него есть себестоимость и прочие расходы, как итог определенная норма прибыли. Взаимосвязь со стоимостью компании можно выразить через цепочку:

Ресурс -> Выручка -> Прибыль -> Стоимость (капитализация)

Зная средние показатели выручки и прибыли с единицы ресурса, можно сократить промежуточные звенья в оценке стоимости по этому коэффициенту, что фактически и образует отраслевой коэффициент:

Ресурс -> Стоимость (капитализация)

Важной особенностью является невидимый путь от ресурса к прибыли, надо помнить одно непременное условие при оценке любым способом и любым коэффициентом: стоимость бизнеса задается прибылью.

Если добываете нефть, то у вас есть прибыль с одного барреля, есть запасы в баррелях, как следствие, есть потенциал прибыли, которая может быть получена. Если производите энергию, то у вас есть прибыль с одного кВт, есть мощность в кВт, как следствие, есть потенциал прибыли, которая может быть получена. Также с одного км сети или квадратного метра торговой площади или с 1000 пользователей (в социальных сетях через рекламу). Если компании не удается получать прибыль от своих ресурсов, то по аналогии с коэффициентом P/S ее оценивают исходя из потенциала, вытекающего из наличия этих ресурсов и, как следствие, потенциальной прибыли, которая может быть получена в других условиях, например, при других собственниках и менеджерах.

3. Исковерканное использование отраслевых коэффициентов

Очень часто на практике забывают или не знают о полной цепочке конвертации ресурса в стоимость:

Ресурс -> Выручка -> Прибыль -> Стоимость (капитализация)

По мнению специалистов компании Арсагера, очень важно понимать, что в разных странах и в разных условиях ведения бизнеса эксплуатация одного и того же ресурса может приносить совершенно разное значение прибыли. Например, российские нефтяные компании, наверно, никогда не смогут получать прибыль с одного барреля нефти такую же, как их зарубежные коллеги. В силу хотя бы просто налогового режима (прибыль наших нефтяников после определенных значений стоимости барреля облагается очень жестко, то есть сверхприбыль у них попросту изымается). Поэтому применять оценки зарубежных нефтяных компаний по коэффициенту Р/запасы для вычисления стоимости российских нефтяных компаний просто неверно. Тем не менее, в тех или иных отраслях такие приемы часто применяются различными аналитиками и сейлзами для продажи клиентам «инвестиционных» идей. Все случаи подводных камней рассмотреть просто невозможно, самое главное помнить полную цепочку конвертации ресурса в стоимость бизнеса, которая уже дважды приведена в этой статье!

4. Список смыслов заложенных в отраслевой коэффициент

Денежный поток от эксплуатации ресурса и преобразование его в чистую прибыль бизнеса. Необходимо понимать все условия ведения бизнеса и нюансы, образующие математику получения прибыли с единицы ресурса.

Постоянство, устойчивость бизнеса на будущее, то есть сроки получения чистой прибыли для оценки стоимости бизнеса в долгосрочном периоде.

Эффективность использования имеющихся у бизнеса ресурсов и их потенциал. Необходимо оценивать возможности и реалистичность использования ресурсов компании хотя бы на среднеотраслевом уровне.

Выводы

При оценке с помощью отраслевого коэффициента необходимо четко представлять размер получаемой и потенциальной прибыли от использования ресурсов компании и соотношение этого размера со стоимостью, получаемой при помощи отраслевого коэффициента.

Отраслевой коэффициент нельзя выразить через соотношение ставок в отличие от коэффициентов P/E, P/B, P/S, то есть он не является абсолютным и не может быть единственным при оценке стоимости, как следствие, опять же необходимо понимание какую прибыль может приносить ресурс компании.

Использование отраслевого коэффициента одних компаний для оценки других возможно только при аналогичных условиях ведения бизнеса или потенциальной возможности получения схожей эффективности от использования ресурса.

http://www.arsagera.ru/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба