22 декабря 2014 Вести Экономика

Доходность высококачественных облигаций развитых стран в 2015 г. может опуститься до рекордных уровней, но это не будет связано с сильной экономикой этих государств. Проблема в том, что на рынке просто нет нужного объема подобных бумаг, чтобы удовлетворить спрос.

Современные рыночные условия, пруденциальное регулирование и общая экономическая неопределенность, в том числе угроза дефляции, приводят к изменению потоков инвестиций в сторону активов с наивысшей надежностью.

Еще в 2013 г. эксперты отмечали, что на рынке может образоваться огромный дефицит облигаций высокого качества в размере до $11,2 трлн. То есть спрос на казначейские бумаги должен постоянно расти.

В Goldman Sachs отмечают, что 2014 г. активность на рынке не была настолько высокой, как ожидалось, но в 2015 г. тренд станет заметно сильнее.

"Нормативно-правовая база еще более развита, закон Додда-Франка в настоящее время действует. Кроме того, учитывая ралли в этом году в инструментах с фиксированной доходностью, тема стала интересна вновь", - говорится в документе инвестиционного банка.

В соответствии с расчетами Goldman Sachs сжатие спроса на высококачественные облигации в прошлом приведет к падению предложения, особенно в Европе, где предложение со стороны ЕЦБ может сократиться на 20%.

Для вычисления объема новых размещений банк использует данные по среднесрочным и долгосрочным облигациям с погашением в 2015 г. и прогнозы по дефициту бюджета. Предполагается, что четыре крупнейших экономики будут финансировать две трети дефицита 2015 г. путем выпуска облигаций.

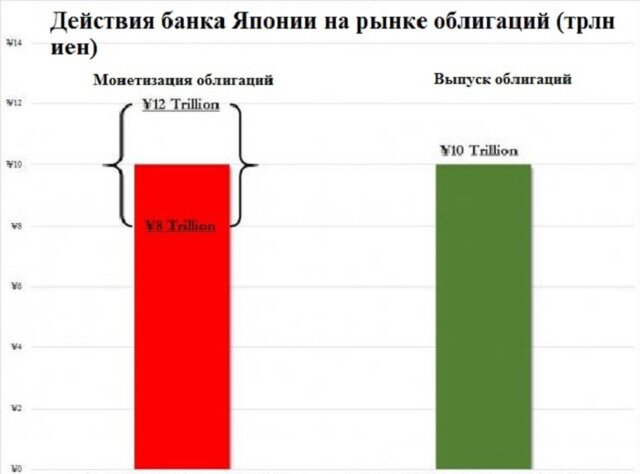

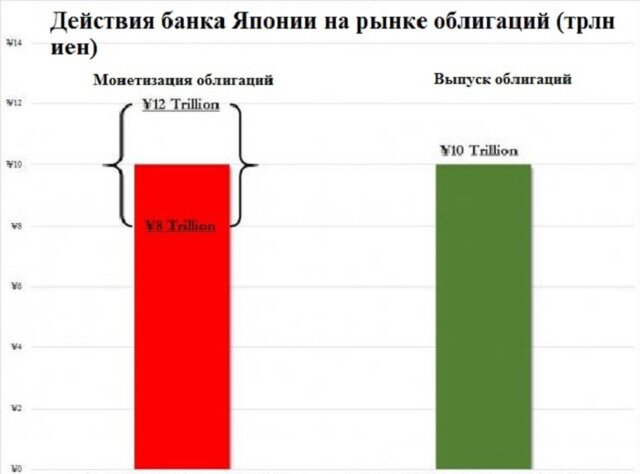

При этом Банк Японии выкупит облигации на 120 трлн иен (середина диапазона, установленного руководящими принципами Банка Японии), а ЕЦБ купит облигации правительства Германии на 130 млрд евро. В результате будет зафиксирован чистый отток от расчетного валового размещения.

Кроме этого, в I квартале 2015 г. ожидается объявление о программе количественного смягчения в размере 500 млрд евро, а также о покупках облигаций каждой из стран еврозоны. С 2012 по 2013 гг. чистое размещение облигаций (выпуск облигаций только для финансирования дефицита бюджета) крупнейших четырех экономик мира существенно сократилось. Но в 2013-2014 гг. показатель не изменялся.

Ожидается падение выпуска облигаций этих стран на 4% в 2015 г. Но для частных инвесторов предложение сократится значительно сильнее, примерно на 20%.

Дефицит будет сосредоточен в облигациях Германии и Японии, в то время как по американским казначейским облигациям предложение для частного сектора останется на уровне 2014 г.

Правда, не имеет значения, где именно будет сосредоточен дефицит, так как рынок глобализирован и взаимосвязан. Деньги, сосредоточенные в офшорах, пенсионных и других фондах, в конечном итоге будут покупать казначейские облигации США. При этом доходность 10-летних облигаций Германии будет стремиться к 0%, а мы вполне можем увидеть облигации США ниже 2% при росте спреда к облигациям Германии.

Самое интересное, что в США предложение облигаций для частного сектора будет на $250 млрд больше по сравнению с 2014 г., так как ФРС завершила QE.

С другой стороны, предложение японских и немецких государственных облигаций, имеющихся в распоряжении частного сектора, значительно снизится. В Японии предложение облигаций, за вычетом покупки облигаций ЦБ на уровне 120 трлн иен, упадет на 22 трлн иен по сравнению с 90 трлн в 2014 г.

Этого, конечно, следовало ожидать, но самая большая угроза связана с ЕЦБ.

В соответствии с графиком выпуска правительства Германия рассчитывает выпустить облигации на 147 млрд евро в средне- и долгосрочных выпусках и на 10-14 млрд в виде облигаций, привязанных к инфляции. Эти средства будут направлены для погашения облигаций на 155 млрд евро, в то время как бюджет остается примерно сбалансирован.

Но если ЕЦБ объявит о QE в I квартале 2015 г., он будет покупать облигации Германии примерно на 130 млрд евро, то есть 90% всего валового выпуска в 2015 г.

Все это означает, что в Европе и Японии, благодаря Банку Японии и ЕЦБ, не будет облигаций, которые пройдут путь от первичного до вторичного рынков! Их просто скупят регуляторы почти сразу после выпуска, отмечает zerohedge.com.

Это означает только одно: единственным источником высококачественных облигаций остаются США. И это предполагает, что спрос на казначейские облигации будет расти. Не исключено, что доходность опустится до 1,5% или даже ниже.

Современные рыночные условия, пруденциальное регулирование и общая экономическая неопределенность, в том числе угроза дефляции, приводят к изменению потоков инвестиций в сторону активов с наивысшей надежностью.

Еще в 2013 г. эксперты отмечали, что на рынке может образоваться огромный дефицит облигаций высокого качества в размере до $11,2 трлн. То есть спрос на казначейские бумаги должен постоянно расти.

В Goldman Sachs отмечают, что 2014 г. активность на рынке не была настолько высокой, как ожидалось, но в 2015 г. тренд станет заметно сильнее.

"Нормативно-правовая база еще более развита, закон Додда-Франка в настоящее время действует. Кроме того, учитывая ралли в этом году в инструментах с фиксированной доходностью, тема стала интересна вновь", - говорится в документе инвестиционного банка.

В соответствии с расчетами Goldman Sachs сжатие спроса на высококачественные облигации в прошлом приведет к падению предложения, особенно в Европе, где предложение со стороны ЕЦБ может сократиться на 20%.

Для вычисления объема новых размещений банк использует данные по среднесрочным и долгосрочным облигациям с погашением в 2015 г. и прогнозы по дефициту бюджета. Предполагается, что четыре крупнейших экономики будут финансировать две трети дефицита 2015 г. путем выпуска облигаций.

При этом Банк Японии выкупит облигации на 120 трлн иен (середина диапазона, установленного руководящими принципами Банка Японии), а ЕЦБ купит облигации правительства Германии на 130 млрд евро. В результате будет зафиксирован чистый отток от расчетного валового размещения.

Кроме этого, в I квартале 2015 г. ожидается объявление о программе количественного смягчения в размере 500 млрд евро, а также о покупках облигаций каждой из стран еврозоны. С 2012 по 2013 гг. чистое размещение облигаций (выпуск облигаций только для финансирования дефицита бюджета) крупнейших четырех экономик мира существенно сократилось. Но в 2013-2014 гг. показатель не изменялся.

Ожидается падение выпуска облигаций этих стран на 4% в 2015 г. Но для частных инвесторов предложение сократится значительно сильнее, примерно на 20%.

Дефицит будет сосредоточен в облигациях Германии и Японии, в то время как по американским казначейским облигациям предложение для частного сектора останется на уровне 2014 г.

Правда, не имеет значения, где именно будет сосредоточен дефицит, так как рынок глобализирован и взаимосвязан. Деньги, сосредоточенные в офшорах, пенсионных и других фондах, в конечном итоге будут покупать казначейские облигации США. При этом доходность 10-летних облигаций Германии будет стремиться к 0%, а мы вполне можем увидеть облигации США ниже 2% при росте спреда к облигациям Германии.

Самое интересное, что в США предложение облигаций для частного сектора будет на $250 млрд больше по сравнению с 2014 г., так как ФРС завершила QE.

С другой стороны, предложение японских и немецких государственных облигаций, имеющихся в распоряжении частного сектора, значительно снизится. В Японии предложение облигаций, за вычетом покупки облигаций ЦБ на уровне 120 трлн иен, упадет на 22 трлн иен по сравнению с 90 трлн в 2014 г.

Этого, конечно, следовало ожидать, но самая большая угроза связана с ЕЦБ.

В соответствии с графиком выпуска правительства Германия рассчитывает выпустить облигации на 147 млрд евро в средне- и долгосрочных выпусках и на 10-14 млрд в виде облигаций, привязанных к инфляции. Эти средства будут направлены для погашения облигаций на 155 млрд евро, в то время как бюджет остается примерно сбалансирован.

Но если ЕЦБ объявит о QE в I квартале 2015 г., он будет покупать облигации Германии примерно на 130 млрд евро, то есть 90% всего валового выпуска в 2015 г.

Все это означает, что в Европе и Японии, благодаря Банку Японии и ЕЦБ, не будет облигаций, которые пройдут путь от первичного до вторичного рынков! Их просто скупят регуляторы почти сразу после выпуска, отмечает zerohedge.com.

Это означает только одно: единственным источником высококачественных облигаций остаются США. И это предполагает, что спрос на казначейские облигации будет расти. Не исключено, что доходность опустится до 1,5% или даже ниже.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба