5 марта 2015 Вести Экономика

Сводный PMI еврозоны продолжает расти

Сводный индекс менеджеров закупок (PMI) 19 государств еврозоны в феврале 2015 г. вырос до 53,3 п. - максимального уровня с июля 2014 г., показывают окончательные данные исследовательской организации Markit Economics.

Предварительное значение индикатора составляло 53,5 п., экономисты, опрошенные агентством Bloomberg, не ожидали изменения оценки. Значение индекса выше 50 п. указывает на повышение активности в экономике, ниже этого уровня - на ее снижение.

Рост деловой активности в прошлом месяце был отмечен во всех четырех крупнейших экономиках еврозоны, что отмечено впервые с апреля 2014 г. Сводные индикаторы активности в ФРГ, во Франции, в Италии и Испании в прошлом месяце превысили отметку 50 п.

Так, в Германии сводный индикатор в феврале вырос до 53,8 п. с 53,5 п., во Франции - подскочил до рекордных 52,2 п. с 49,3 п., в Италии - снизился до 51 п. с 51,2 п., в Испании - уменьшился до 56 п. с 56,9 п.

Индекс активности в сфере услуг еврозоны в феврале подскочил до 53,7 п., что также является максимумом с июля 2014 г. Предварительное значение показателя составляло 53,9 п., аналитики не прогнозировали его изменения.

Немецкий PMI сферы услуг вырос до 54,7 п. с 54 п. в январе, французский - взлетел до рекордных 53,4 п. с 49,4 п. По оценкам экономистов, опрошенных Bloomberg, ВВП валютного блока в 2015 г. увеличится на 1,2%, в следующем году - на 1,6%. Сводный индикатор деловой активности в Великобритании в прошлом месяце остался на уровне предыдущего месяца - 56,7 п.

При этом рост активности в сфере услуг затормозился: PMI в этом секторе снизился до 56,7 п. с 57,1 п. месяцем ранее. Динамика активности в британской сфере услуг контрастирует с промсектором. Ранее на этой неделе Markit сообщила, что показатель производственной активности в Великобритании взлетел в феврале до 54,1 п. - максимального уровня за семь месяцев.

Росстат: инфляция с начала года достигла 6%

Инфляция с 1 января 2015 г. на 2 марта в России составила 6% (годом ранее рост за этот период составил 2,3%), еженедельно - с 26 февраля по 2 марта - рост цен замедлился в 3 раза до 0,2%, сообщил Росстат.

За прошедшую неделю рыба мороженая, чай и рис стали дороже на 1,2-1,3%, мясные консервы, колбасы вареные, масло подсолнечное, маргарин, макаронные изделия, вермишель, пшено, печенье, карамель - на 0,6-1,0%.

Одновременно свинина, куры и сахар подешевели на 0,1-0,2%.

Снижение цен на плодоовощную продукцию в среднем составило 0,3%, в том числе на помидоры - 4,0%, огурцы - 0,8%. При этом яблоки, лук, морковь, капуста стали дороже на 0,2-0,6%.

Цены на бензин автомобильный снизились на 0,1%, на дизельное топливо - не изменились.

Великобритания выиграла дело у ЕЦБ

Требование Европейского центрального банка (ЕЦБ) к британским компаниям, осуществляющим клиринг торговых операций в евро, о переносе их деятельности в еврозону будет снято, вынес вердикт Общий суд Европейского союза.

Министерство финансов Великобритании объяснило свою позицию тем, что правила ЕЦБ, регулирующие в том числе вопрос выбора места клиринга, нарушают общеевропейское законодательство и основополагающие принципы единого рынка, сообщает The Wall Street Journal.

ЕЦБ намерен, чтобы всем клирингом сделок, номинированных исключительно в евро, занимались только клиринговые организации, расположенные в пределах валютного блока. Суд постановил, что у ЕЦБ "нет полномочий, необходимых для регулирования деятельности клиринговых систем по ценным бумагам".

Данный спор, длившийся 3 года, является очередным проявлением бесконечной "борьбы за власть" на финансовых рынках Европы. Регуляторы континентальных стран стремятся вынудить банки репатриировать те операции, которые они на данный момент предпочитают проводить в Лондоне, отмечает газета. ЕЦБ может в течение двух месяцев подать апелляцию в Европейский суд (высшая инстанция).

Слабая инфляция в Великобритании является временной, заявили представители Банка Англии Бен Бродбент и Мартин Уил.

При этом дальнейшее смягчение политики британским регулятором они оценивают как маловероятное.

Ва-банк 2: НБУ поднял ставку "рефинанса"

Национальный банк Украины повысил “рабочую” ставку рефинансирования по операциям “овернайт” под обеспечение государственными ценными бумагами с 23% до 33% годовых. Это произошло на следующий день после повышения основной ставки рефинансирования с 19,5% до 30%.

Одновременно НБУ увеличил ставки по депозитным сертификатам “овернайт” с 14% до 20% годовых, а на более длинные сроки – на 9 процентных пунктов (п.п.) – до 26-27% годовых.

В прошлый раз НБУ повышал учетную ставку с 14% до 19,5% с 6 февраля 2015 г. Ранее НБУ повышал учетную ставку до 14% с 12,5% с 13 ноября 2014 г. Учетная ставка удерживалась на уровне 12,5% с 17 июля 2014 г.

Напомним, что Национальный банк Украины с 4 марта продлил на 3 месяца требование по обязательной продаже 75% валютной выручки для экспортеров, сообщила В. Гонтарева накануне. "У нас уже было ограничение по обязательной продаже, которое не меняется. 75% наша обязательная продажа была, так и остается", - сказала Гонтарева украинским СМИ.

Экс-глава НБУ: доллар не стоит более 15 гривен

Доллар на Украине не стоит более 15 гривен даже сейчас, считает бывший глава Нацбанка страны Сергей Арбузов (в 2010-2013 гг.). К падению гривны привели беспомощность Нацбанка и последовавшая паника.

"МВФ не требовал отправить валюту в свободное плавание, он требовал волатильность. Требовал, чтобы курс определял рынок. Идет подмена понятий, если люди, которые не понимают разницу, а это еще и глава центробанка, то это уже трагедия для страны", - говорит Арбузов.

"Если убрать спекулятивную составляющую в расчете курса, если убрать несанкционированную эмиссию, которой Нацбанк поддерживает бюджет, то я могу со всей уверенностью заявить, что курс мог быть бы не более 15 гривен за доллар", - заявил экс-глава НБУ.

"Почему я так думаю? Потому что в период, когда я управлял экономическим блоком правительства (2013 г.), мы рассчитывали реальный обменный эффективный курс гривны, который рассчитывается через инфляцию торговых партнеров, и он составлял 15 гривен. Не думаю, что с тех пор что-то сильно изменилось, - говорит Арбузов. - Не думаю, что страны – торговые партнеры получили какой-то инфляционный толчок и этот курс при пересчете даст какое-то другое значение".

"На самом деле курс намного ниже 20 гривен за доллар, и к нему можно придти, - уверен экс-глава НБУ. - Необходимо провести пропаганду (против паники – ред.) среди населения, бизнеса, дать инструментарий, просчитать, какие авуары у страны. Как только уменьшаются резервы, растут авуары (любые виды денег, которыми можно производить платежи и погашать денежные обязательства). Нужно создать рабочую группу при участии коммерческих банков, которая могла бы постоянно работать с Нацбанком и принимать решения, включаться в процесс, беря на себя определенную долю риска и заниматься пропагандой среди своих клиентов".

"Но это не делается. Мы это делали. На протяжении 4-х лет курс был стабильным на уровне 8 гривен за доллар. Это давалось тяжелым трудом. К сожалению, эти меры сейчас не применяются", - сказал экс-глава НБУ.

Китай продолжает снижать ставки

Народный банк Китай (НБК, центробанк страны) понизил процентную ставку (инструмент для предоставления краткосрочных кредитов коммерческим банкам) для постоянной кредитной линии, сообщает MarketWatch со ссылкой на информированные источники.

Согласно данным источников ставки overnight были понижены с 5% до 4,5%, ставка по кредитам на 7 дней с 7% до 5,5%.

При этом с 1 марта ключевые процентные ставки были понижены на 0,25 процентного пункта во второй раз за три месяца: ставка по кредитам на 12 месяцев составляет 5,35%, ставка по депозитам - 2,5%.

Тем самым регулятор пытается поддержать замедляющийся экономический рост в стране, понизив стоимость заимствования для компаний.

Многие эксперты считают, что снижение ставок пока не дает должного эффекта. Межбанковская ставка по сделкам РЕПО на 7 дней, ключевой показатель, после мер ЦБ сократилась всего на 0,04 п. п. до 4,68%. Межбанковская ставка overnight уменьшилась на 0,02 п. п. до 3,45%.

В 2014 г. ВВП КНР увеличился на 7,4%, что стало самым слабым подъемом с 1990 г. Эксперты ожидают, что власти установят целевой показатель роста ВВП на текущий год на уровне 7%.

ВТБ: Украина - банкрот

Украина уже находится в дефолте, а финансовый сектор страны не может существовать без внешних вливаний, заявил глава ВТБ Андрей Костин.

"Состояние финансового, банковского сектора Украины чрезвычайно тяжелое. Украина на самом деле уже, по существу, страна-банкрот, в дефолте. И без внешней помощи, без существенных вливаний со стороны МВФ, других международных структур, безусловно, финансовый сектор, в том числе банковский, не выдержит", - отметил Костин.

По его мнению, чем дальше международные кредиторы откладывают эти "вливания, а МВФ пока еще не предоставил необходимый объем денег, тем тяжелее будет становиться ситуация".

"Для меня ситуация на Украине, как я ее вижу, по существу, уже дефолтная", - подчеркнул глава ВТБ и добавил, что банковский сектор Украины сильны недокапитализирован, в том числе в связи с резким падением курса гривны. "Я думаю, что Украину ждут очень тяжелые годы восстановления финансового и банковского сектора", - заявил Костин.

Что касается решения МВФ о финансировании Украины, то это решение "во многом политическое, и очень велика здесь роль главных акционеров, прежде всего западных стран и США".

"Но, насколько я знаю, само руководство МВФ и эксперты фонда пытаются, тем не менее, чтобы эта программа соответствовала стандартам и требованиям. Насколько здесь будет соблюдаться баланс - трудно сказать. Но так просто сегодня деньги в огромном количестве, в том, в котором Украина хотела получить, конечно, выделяться, наверное, не будут", - пояснил глава ВТБ.

Залог успеха Украины лежит в стабилизации политического режима, прекращении войны в Донбассе, налаживании добрососедских отношений и сотрудничества с Россией, заключил Костин.

Продажи автомобилей в США замедлились

Темпы увеличения объемов реализации новых легковых автомобилей и легких грузовиков в США замедлились в феврале 2015 г. в связи с суровыми погодными условиями, пишет газета The Wall Street Journal.

Согласно данным Autodata Corp. в прошлом месяце реализация машин увеличилась на 5,3% относительно февраля 2014 г. до 1,26 млн автомобилей. Аналитики прогнозировали февральский показатель на уровне 1,29 млн. В январе рост составлял 13,7%.

В пересчете на годовые темпы продажи составили 16,2 млн автомобилей против 16,66 млн в январе и 15,4 млн в феврале прошлого года.

"Многие люди прогнозировали горячий февраль, но для нескольких автопроизводителей этого не произошло. Возможно, дело в погоде", - заявил аналитик Kelley Blue Book Акшай Ананд.

Автопроизводители отмечают сильный спрос на легкие грузовики и внедорожники на фоне падения цен на бензин. Доля этих автомобилей в общем объеме проданных в феврале машин составила 52%, свидетельствуют данные Autodata.

Продажи Ford в США в феврале упали на 8,1% в годовом выражении. Объем реализованных автомобилей концерна Toyota подскочил на 13,3%.

Лидером авторынка США остается General Motors Co. (GM), увеличившая продажи в феврале на 4,2%, в том числе легких грузовиков - на 36% в годовом выражении.

МЭР: снижение ВВП РФ в январе составило 1,1%

ВВП России в январе 2015 г. снизился по сравнению с январем предыдущего года на 1,1% с исключением сезонного и календарного факторов, сообщило Минэкономразвития. Без очистки от сезонности ВВП снизился на 1,5%.

Профицит внешней торговли РФ в январе снизился на 14,9% до $15,9 млрд.

Экспорт уменьшился на 26,5% и составил $29,1 млрд (73,5% к январю 2014 г. и 77,4% к декабрю 2014 г.) , импорт - упал на 36,9% до $13,2 млрд (63,1% к январю 2014 г. и 53,5% к декабрю 2014 г.).

Инвестиции в основной капитал в РФ в январе 2015 г. с учетом сезонного фактора снизились на 1,5%.

Оборот розничной торговли с исключением сезонности в январе снизился на 4,4%, платные услуги населению остались на нулевой отметке.

"Произошел существенный спад инвестиций в основной капитал, строительства, оборота розничной торговли, снизились годовые темпы обрабатывающих производств. Положительное влияние на динамику ВВП в январе оказали добыча полезных ископаемых, производство и распределение электроэнергии, газа и воды, сельское хозяйство, платные услуги населению", - отмечается в мониторинге Минэкономразвития по итогам января.

Индекс PMI в России снизился в феврале

Деловая активность российского сектора услуг в феврале 2015 г., выраженная в индексе PMI HSBC, снизилась с 43,9 пункта в январе 2015 г. до 41,3 пункта в феврале, что несколько ниже уровня в 50 пунктов, отделяющего рост активности от замедления.

"Данные по секторам сигнализируют о снижении деловой активности во всех областях, за исключением отелей и ресторанов. Наиболее резкое падение было зарегистрировано в транспорте и хранении, а также в почтовых услугах и телекоммуникациях", - поясняется в комментарии HSBC.

Занятость сократилась в 18-й раз за 20 последних месяцев в феврале.

Совокупный индекс объемов производства, отслеживающий активность и в обрабатывающих отраслях, и в сфере услуг РФ, в феврале также упал до 44,7 пункта, что является минимумом за последние почти 6 лет (69 месяцев), с 45,6 пункта в январе.

Как отмечается в обзоре, значение показателя выше 50 пунктов указывает на рост деловой активности, а ниже этого уровня - на ее снижение.

По данным февральского опроса, новые заказы в сфере услуг РФ продолжили снижаться, при этом в обрабатывающих секторах их объем, напротив, вырос впервые за последние три месяца.

Объемы незавершенных заказов в феврале снижались повсеместно, однако если в сфере услуг это падение было значительным, в промышленных отраслях РФ его темпы замедлились. В целом объемы незавершенных заказов за последний месяц сокращались самыми быстрыми темпами с апреля 2009 г.

Компании продолжили сокращать рабочие места, при этом в сфере услуг темпы сокращения были выше, чем в обрабатывающих секторах.

Ожидания относительно перспектив на ближайшие 12 месяцев в сфере услуг РФ остаются пессимистичными четвертый месяц подряд и в феврале ухудшились относительно января и были одними из самых низких за все время проведения данного исследования.

Комментируя результаты исследования сферы услуг России и данные по российскому совокупному индексу PMI (HSBC Russia Composite PMI), Александр Морозов, главный экономист HSBC по России и странам СНГ, отмечает: "Спад промышленного производства и объемов предоставления услуг усилился и стал охватывать большее количество подотраслей. Исходя из исторической корреляции PMI и ВВП, экономика России сократится на 1,5% в I квартале 2015 г., если совокупный индекс PMI останется на январском уровне в феврале- марте".

Тем не менее спад в экономики России в настоящее время является более плавным, чем в период кризиса 2008/09 гг. согласно динамике индексов PMI. Другие экономические показатели (промышленное производство, грузовые перевозки, розничная торговля и безработица) также указывают на плавное вхождение экономики России в рецессию, а не на резкий спад, отмечает эксперт.

Дальнейшее падение или, наоборот, восстановление цен на нефть может изменить этот прогноз в худшую или лучшую сторону.

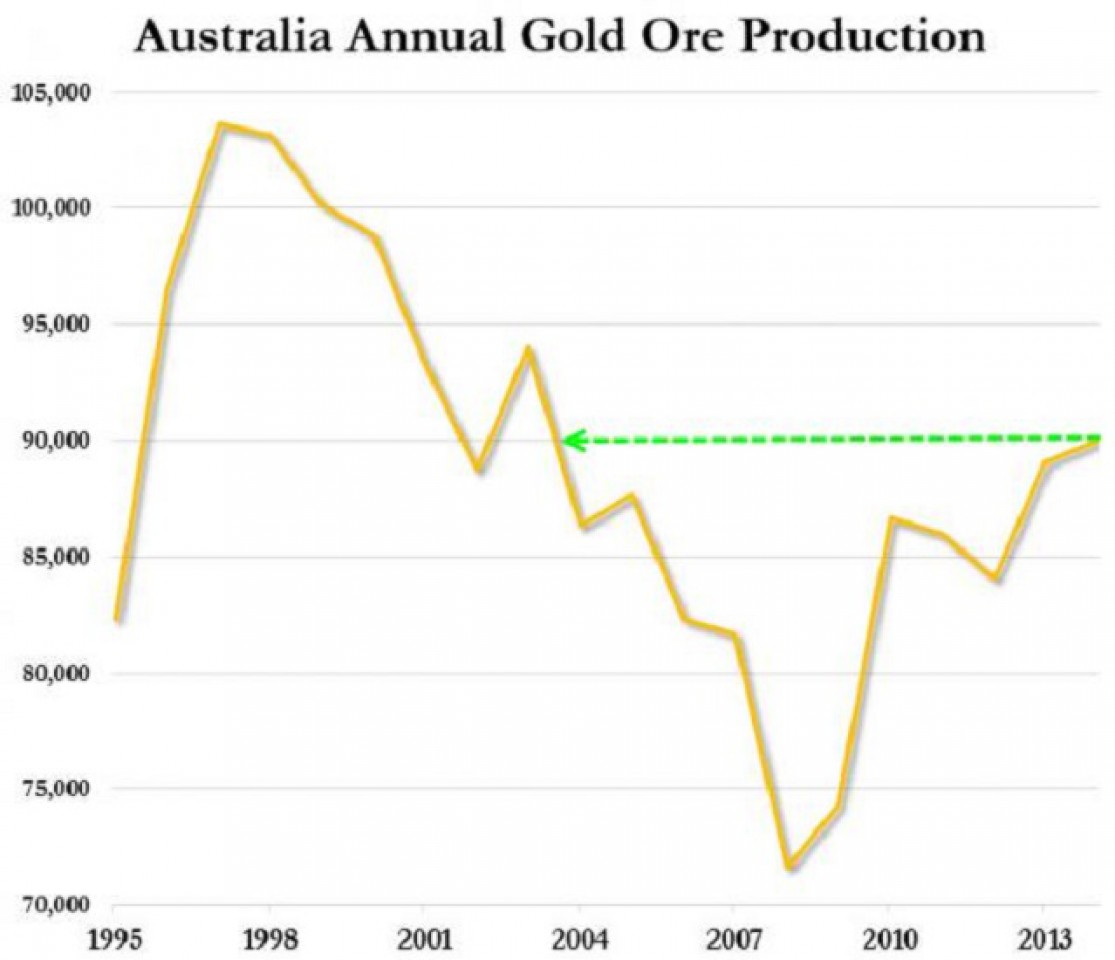

Производство золота в Австралии на максимуме с 2003г

На фоне бума на рынке жилья (цены на жилье подскочили на 14,4% в годовом выражении) и подъема экономики (значение индекса PMI подскочило с 44,2 п. до 55,1 п.) производство золота в Австралии в 2014 г. выросло на 4% до самого высокого с 2003 г. уровня.

Как сообщает Mining.com, вторая в мире по производству золота страна (после Китая) была вынуждена повысить сорт руды и мощности обрабатывающих предприятий.

Суть в том, что жилищный бум в Австралии набирает обороты, как вышедший из-под контроля поезд. Так называемые макропруденциальные ограничения банковского кредитования, которое в четыре раза превосходит текущую заработную плату, имели нулевой эффект.

По данным Sandra Close, главы Surbiton and Associates, специализирующейся на горнодобывающем секторе, удешевление золотодобычи вынуждает производителей повышать качество путем усиления работы обрабатывающих предприятий.

“На первый взгляд, данные говорят о здоровом и динамично развивающемся секторе, но надо копнуть поглубже, чтобы увидеть полную картину. И тогда вы поймете, что картина не столь радужная, - предупреждает Close. - Повышение качества и производства, конечно, способно поднять производство, однако низкокачественное золото становится нерентабельным, и шахты закрываются”.

ЦБ Индии неожиданно снизил процентную ставку

Резервный банк Индии (RBI, центробанк страны) неожиданно снизил процентную ставку РЕПО на 25 базисных пунктов до 7,5%, говорится в сообщении регулятора.

Экономисты, опрошенные Bloomberg, в среднем не ожидали изменения ставки центробанком до апрельского заседания.

По словам главы RBI Рагурама Раджана, понижение ставки обусловлено "продолжающимся дефляционным давлением". 15 января индийский регулятор неожиданно понизил ставку на четверть процентного пункта, отметив наличие дефляционного давления, а также хорошие результаты бюджетной консолидации.

Целью индийского ЦБ является сокращение инфляционного давления, и снижение стоимости сырья на мировых рынках способствует достижению этой цели. Регулятор планирует замедлить темпы повышения потребительских цен до 6% к январю 2016 г.

Таргетируемый уровень инфляции на период после 2016 г. установлен на уровне 4% плюс-минус 2 процентных пункта.

Потребительские цены в Индии в январе текущего года выросли на 5,11% - это меньше целевого показателя в 6%, установленного ЦБ на январь 2016 г.

В минувшие выходные правительство Индии опубликовало бюджет на предстоящий фингод, при этом отметив, что достижение целевого показателя бюджетного дефицита в 3% ВВП потребует больше времени, чем ожидалось ранее.

Минфин снова займет под плавающую ставку

Министерство финансов РФ предложит сегодня на аукционе облигаций федеральных займов бумаги с переменным купоном серии 29011 в объеме 15 млрд руб., пишет Reuters.

В этом году Минфин РФ уже дважды размещал бумаги с плавающей ставкой с погашением 29 января 2020 г. Ставка привязана к ставке RUONIA. "Текущее увеличение объема предложения, вероятно, вызвано желанием ведомства удовлетворить сохраняющийся рыночный интерес", - говорится в аналитической записке "Газпромбанка".

Торги вторника рынок локального госдолга провел под знаком роста цен и снижения ставок на 20-30 базисных пунктов.

Это обусловлено и динамикой цен на нефть, и общей благоприятной конъюнктурой, и собственно новостью о новом размещении.

Правда, котировки ОФЗ 29011, по причине низкой ликвидности, на объявление нового аукциона не отреагировали, а вот доходность близлежащих бумаг - ОФЗ 26210 и ОФЗ 26216 - сначала поднялась на несколько пунктов вверх, но затем снова снизилась.

Кстати, выплата первого купона выпуска состоится уже совсем скоро - 18 марта. Она составит 4,49 млрд руб.

Номинальный объем выпуска - 150 млрд руб. Дата начала размещения - 28 января: с этого момента были проведены два аукциона, по итогам которых объем размещения ОФЗ 29011 по номиналу составил 20 млрд руб.

Спрос на обоих аукционах превышал предложение в среднем в три раза. В условиях повышенной волатильности и неопределенности инструменты с плавающей ставкой пользуются спросом, хотя до этого года Минфин не прибегал к ним очень и очень давно.

Прошлый аукцион прошел по цене отсечения 92,95% номинала, что близко к результатам самого первого аукциона - 93,4%.

Пики платежей по долгу и месячной инфляции пройдены

Пик месячной инфляции в России уже пройден, как и пик платежей по внешнему госдолгу, сообщил руководитель департамента долгосрочного стратегического планирования Минфина РФ Максим Орешкин. "Мы видим, что по итогам января заработные платы растут на 5,8% в реальном выражении, этот уровень полностью соответствует целям ЦБ по инфляции в 4%.Тот шок, который мы испытали в последние месяцы по инфляции, - это инфляция предложения, торговые ограничения, изменение валютного курса, объемов импорта. При стабильной ситуации с точки зрения цен на нефть в конечном итоге останется только инфляция спроса", - пояснил Орешкин.

"На темпы инфляции 0,6%, которые были зафиксированы на прошлой неделе, ориентироваться не стоит, потому что там один из ключевых факторов, который привел к ускорению темпов роста, - это повышение цен на автомобили. Это обычно разовое событие, и поэтому мы ожидаем возвращения к 0,3-0,4% по итогам последней недели февраля", - сказал Орешкин.

По прогнозу Минфина, инфляция в феврале может составить 16,2-16,4% в годовом выражении с учетом вклада разовых факторов в инфляцию в 10 процентных пунктов.

Также Орешкин сообщил, что Россия прошла пик платежей по внешнему долгу в 2015 г.

Дракенмиллер: ФРС США необходимо повысить ставки

Стэнли Дракенмиллер, один из наиболее успешных и авторитетных инвесторов в США, заявил, что ФРС не стоит медлить с нормализацией монетарной политики.

Миллиардер, начинавший свою карьеру вместе с Джорджем Соросом в легендарном хедж-фонде Quantum Fund, в интервью телеканалу CNBC отметил, что промедление со стороны ФРС может обернуться более негативными последствиями для стабильности финансовых рынков, нежели небольшое повышение ставок в течение 2015 г.

Стэнли Дракенмиллер, основатель Duquesne Capital Management

"Фондовый рынок США находится на рекордных значениях. Капитализация фондового рынка по отношению к ВВП США - один из любимых показателей, на которые обращает внимание Уоррен Баффетт, - находится на своем максимальном уровне за последние 100 лет. Во многом такая ситуация сложилась благодаря крайне агрессивным действиям со стороны ФРС США.

Очевидно, что на ФРС сейчас оказывается негласное давление со стороны участников финансовых рынков, которые хотели бы сохранения нулевых ставок. Однако, на мой взгляд, здесь стоит учитывать возможные последствия подобного сценария. Чем дольше ФРС будет медлить с повышением ставок, тем более значительными будут риски как для самих финансовых рынков, так и для американской экономики. Сохранение нулевых процентных ставок приведет к ускоренному увеличению долгов как на корпоративном, так и на государственном уровнях. Этот процесс необходимо хотя бы замедлить.

Думаю, рынки вполне могли бы справиться с повышением ставок на 25–50 базисных пунктов. В целом, мне кажется, что если ФРС и собирается повышать ставки, сейчас есть все условия для начала этого процесса. Промедление в процессе ужесточения монетарной политики может оказать серьезное негативное влияние на финансовые рынки в дальнейшем".

Дракенмиллер последовательно высказывается за менее мягкий монетарный курс со стороны ФРС. В частности, в 2013 г. он отметил, что монетарное стимулирование со стороны ФРС фактически равноценно "крупнейшему за всю историю человечества перераспределению богатства от бедных и среднего класса к богатым".

Крупные инвесторы, подобные ему, только выигрывают от этого. Однако в результате усиление неравенства в дальнейшем приведет к усилению дисбалансов и негативно скажется на состоянии реального сектора экономики США.

Сводный индекс менеджеров закупок (PMI) 19 государств еврозоны в феврале 2015 г. вырос до 53,3 п. - максимального уровня с июля 2014 г., показывают окончательные данные исследовательской организации Markit Economics.

Предварительное значение индикатора составляло 53,5 п., экономисты, опрошенные агентством Bloomberg, не ожидали изменения оценки. Значение индекса выше 50 п. указывает на повышение активности в экономике, ниже этого уровня - на ее снижение.

Рост деловой активности в прошлом месяце был отмечен во всех четырех крупнейших экономиках еврозоны, что отмечено впервые с апреля 2014 г. Сводные индикаторы активности в ФРГ, во Франции, в Италии и Испании в прошлом месяце превысили отметку 50 п.

Так, в Германии сводный индикатор в феврале вырос до 53,8 п. с 53,5 п., во Франции - подскочил до рекордных 52,2 п. с 49,3 п., в Италии - снизился до 51 п. с 51,2 п., в Испании - уменьшился до 56 п. с 56,9 п.

Индекс активности в сфере услуг еврозоны в феврале подскочил до 53,7 п., что также является максимумом с июля 2014 г. Предварительное значение показателя составляло 53,9 п., аналитики не прогнозировали его изменения.

Немецкий PMI сферы услуг вырос до 54,7 п. с 54 п. в январе, французский - взлетел до рекордных 53,4 п. с 49,4 п. По оценкам экономистов, опрошенных Bloomberg, ВВП валютного блока в 2015 г. увеличится на 1,2%, в следующем году - на 1,6%. Сводный индикатор деловой активности в Великобритании в прошлом месяце остался на уровне предыдущего месяца - 56,7 п.

При этом рост активности в сфере услуг затормозился: PMI в этом секторе снизился до 56,7 п. с 57,1 п. месяцем ранее. Динамика активности в британской сфере услуг контрастирует с промсектором. Ранее на этой неделе Markit сообщила, что показатель производственной активности в Великобритании взлетел в феврале до 54,1 п. - максимального уровня за семь месяцев.

Росстат: инфляция с начала года достигла 6%

Инфляция с 1 января 2015 г. на 2 марта в России составила 6% (годом ранее рост за этот период составил 2,3%), еженедельно - с 26 февраля по 2 марта - рост цен замедлился в 3 раза до 0,2%, сообщил Росстат.

За прошедшую неделю рыба мороженая, чай и рис стали дороже на 1,2-1,3%, мясные консервы, колбасы вареные, масло подсолнечное, маргарин, макаронные изделия, вермишель, пшено, печенье, карамель - на 0,6-1,0%.

Одновременно свинина, куры и сахар подешевели на 0,1-0,2%.

Снижение цен на плодоовощную продукцию в среднем составило 0,3%, в том числе на помидоры - 4,0%, огурцы - 0,8%. При этом яблоки, лук, морковь, капуста стали дороже на 0,2-0,6%.

Цены на бензин автомобильный снизились на 0,1%, на дизельное топливо - не изменились.

Великобритания выиграла дело у ЕЦБ

Требование Европейского центрального банка (ЕЦБ) к британским компаниям, осуществляющим клиринг торговых операций в евро, о переносе их деятельности в еврозону будет снято, вынес вердикт Общий суд Европейского союза.

Министерство финансов Великобритании объяснило свою позицию тем, что правила ЕЦБ, регулирующие в том числе вопрос выбора места клиринга, нарушают общеевропейское законодательство и основополагающие принципы единого рынка, сообщает The Wall Street Journal.

ЕЦБ намерен, чтобы всем клирингом сделок, номинированных исключительно в евро, занимались только клиринговые организации, расположенные в пределах валютного блока. Суд постановил, что у ЕЦБ "нет полномочий, необходимых для регулирования деятельности клиринговых систем по ценным бумагам".

Данный спор, длившийся 3 года, является очередным проявлением бесконечной "борьбы за власть" на финансовых рынках Европы. Регуляторы континентальных стран стремятся вынудить банки репатриировать те операции, которые они на данный момент предпочитают проводить в Лондоне, отмечает газета. ЕЦБ может в течение двух месяцев подать апелляцию в Европейский суд (высшая инстанция).

Слабая инфляция в Великобритании является временной, заявили представители Банка Англии Бен Бродбент и Мартин Уил.

При этом дальнейшее смягчение политики британским регулятором они оценивают как маловероятное.

Ва-банк 2: НБУ поднял ставку "рефинанса"

Национальный банк Украины повысил “рабочую” ставку рефинансирования по операциям “овернайт” под обеспечение государственными ценными бумагами с 23% до 33% годовых. Это произошло на следующий день после повышения основной ставки рефинансирования с 19,5% до 30%.

Одновременно НБУ увеличил ставки по депозитным сертификатам “овернайт” с 14% до 20% годовых, а на более длинные сроки – на 9 процентных пунктов (п.п.) – до 26-27% годовых.

В прошлый раз НБУ повышал учетную ставку с 14% до 19,5% с 6 февраля 2015 г. Ранее НБУ повышал учетную ставку до 14% с 12,5% с 13 ноября 2014 г. Учетная ставка удерживалась на уровне 12,5% с 17 июля 2014 г.

Напомним, что Национальный банк Украины с 4 марта продлил на 3 месяца требование по обязательной продаже 75% валютной выручки для экспортеров, сообщила В. Гонтарева накануне. "У нас уже было ограничение по обязательной продаже, которое не меняется. 75% наша обязательная продажа была, так и остается", - сказала Гонтарева украинским СМИ.

Экс-глава НБУ: доллар не стоит более 15 гривен

Доллар на Украине не стоит более 15 гривен даже сейчас, считает бывший глава Нацбанка страны Сергей Арбузов (в 2010-2013 гг.). К падению гривны привели беспомощность Нацбанка и последовавшая паника.

"МВФ не требовал отправить валюту в свободное плавание, он требовал волатильность. Требовал, чтобы курс определял рынок. Идет подмена понятий, если люди, которые не понимают разницу, а это еще и глава центробанка, то это уже трагедия для страны", - говорит Арбузов.

"Если убрать спекулятивную составляющую в расчете курса, если убрать несанкционированную эмиссию, которой Нацбанк поддерживает бюджет, то я могу со всей уверенностью заявить, что курс мог быть бы не более 15 гривен за доллар", - заявил экс-глава НБУ.

"Почему я так думаю? Потому что в период, когда я управлял экономическим блоком правительства (2013 г.), мы рассчитывали реальный обменный эффективный курс гривны, который рассчитывается через инфляцию торговых партнеров, и он составлял 15 гривен. Не думаю, что с тех пор что-то сильно изменилось, - говорит Арбузов. - Не думаю, что страны – торговые партнеры получили какой-то инфляционный толчок и этот курс при пересчете даст какое-то другое значение".

"На самом деле курс намного ниже 20 гривен за доллар, и к нему можно придти, - уверен экс-глава НБУ. - Необходимо провести пропаганду (против паники – ред.) среди населения, бизнеса, дать инструментарий, просчитать, какие авуары у страны. Как только уменьшаются резервы, растут авуары (любые виды денег, которыми можно производить платежи и погашать денежные обязательства). Нужно создать рабочую группу при участии коммерческих банков, которая могла бы постоянно работать с Нацбанком и принимать решения, включаться в процесс, беря на себя определенную долю риска и заниматься пропагандой среди своих клиентов".

"Но это не делается. Мы это делали. На протяжении 4-х лет курс был стабильным на уровне 8 гривен за доллар. Это давалось тяжелым трудом. К сожалению, эти меры сейчас не применяются", - сказал экс-глава НБУ.

Китай продолжает снижать ставки

Народный банк Китай (НБК, центробанк страны) понизил процентную ставку (инструмент для предоставления краткосрочных кредитов коммерческим банкам) для постоянной кредитной линии, сообщает MarketWatch со ссылкой на информированные источники.

Согласно данным источников ставки overnight были понижены с 5% до 4,5%, ставка по кредитам на 7 дней с 7% до 5,5%.

При этом с 1 марта ключевые процентные ставки были понижены на 0,25 процентного пункта во второй раз за три месяца: ставка по кредитам на 12 месяцев составляет 5,35%, ставка по депозитам - 2,5%.

Тем самым регулятор пытается поддержать замедляющийся экономический рост в стране, понизив стоимость заимствования для компаний.

Многие эксперты считают, что снижение ставок пока не дает должного эффекта. Межбанковская ставка по сделкам РЕПО на 7 дней, ключевой показатель, после мер ЦБ сократилась всего на 0,04 п. п. до 4,68%. Межбанковская ставка overnight уменьшилась на 0,02 п. п. до 3,45%.

В 2014 г. ВВП КНР увеличился на 7,4%, что стало самым слабым подъемом с 1990 г. Эксперты ожидают, что власти установят целевой показатель роста ВВП на текущий год на уровне 7%.

ВТБ: Украина - банкрот

Украина уже находится в дефолте, а финансовый сектор страны не может существовать без внешних вливаний, заявил глава ВТБ Андрей Костин.

"Состояние финансового, банковского сектора Украины чрезвычайно тяжелое. Украина на самом деле уже, по существу, страна-банкрот, в дефолте. И без внешней помощи, без существенных вливаний со стороны МВФ, других международных структур, безусловно, финансовый сектор, в том числе банковский, не выдержит", - отметил Костин.

По его мнению, чем дальше международные кредиторы откладывают эти "вливания, а МВФ пока еще не предоставил необходимый объем денег, тем тяжелее будет становиться ситуация".

"Для меня ситуация на Украине, как я ее вижу, по существу, уже дефолтная", - подчеркнул глава ВТБ и добавил, что банковский сектор Украины сильны недокапитализирован, в том числе в связи с резким падением курса гривны. "Я думаю, что Украину ждут очень тяжелые годы восстановления финансового и банковского сектора", - заявил Костин.

Что касается решения МВФ о финансировании Украины, то это решение "во многом политическое, и очень велика здесь роль главных акционеров, прежде всего западных стран и США".

"Но, насколько я знаю, само руководство МВФ и эксперты фонда пытаются, тем не менее, чтобы эта программа соответствовала стандартам и требованиям. Насколько здесь будет соблюдаться баланс - трудно сказать. Но так просто сегодня деньги в огромном количестве, в том, в котором Украина хотела получить, конечно, выделяться, наверное, не будут", - пояснил глава ВТБ.

Залог успеха Украины лежит в стабилизации политического режима, прекращении войны в Донбассе, налаживании добрососедских отношений и сотрудничества с Россией, заключил Костин.

Продажи автомобилей в США замедлились

Темпы увеличения объемов реализации новых легковых автомобилей и легких грузовиков в США замедлились в феврале 2015 г. в связи с суровыми погодными условиями, пишет газета The Wall Street Journal.

Согласно данным Autodata Corp. в прошлом месяце реализация машин увеличилась на 5,3% относительно февраля 2014 г. до 1,26 млн автомобилей. Аналитики прогнозировали февральский показатель на уровне 1,29 млн. В январе рост составлял 13,7%.

В пересчете на годовые темпы продажи составили 16,2 млн автомобилей против 16,66 млн в январе и 15,4 млн в феврале прошлого года.

"Многие люди прогнозировали горячий февраль, но для нескольких автопроизводителей этого не произошло. Возможно, дело в погоде", - заявил аналитик Kelley Blue Book Акшай Ананд.

Автопроизводители отмечают сильный спрос на легкие грузовики и внедорожники на фоне падения цен на бензин. Доля этих автомобилей в общем объеме проданных в феврале машин составила 52%, свидетельствуют данные Autodata.

Продажи Ford в США в феврале упали на 8,1% в годовом выражении. Объем реализованных автомобилей концерна Toyota подскочил на 13,3%.

Лидером авторынка США остается General Motors Co. (GM), увеличившая продажи в феврале на 4,2%, в том числе легких грузовиков - на 36% в годовом выражении.

МЭР: снижение ВВП РФ в январе составило 1,1%

ВВП России в январе 2015 г. снизился по сравнению с январем предыдущего года на 1,1% с исключением сезонного и календарного факторов, сообщило Минэкономразвития. Без очистки от сезонности ВВП снизился на 1,5%.

Профицит внешней торговли РФ в январе снизился на 14,9% до $15,9 млрд.

Экспорт уменьшился на 26,5% и составил $29,1 млрд (73,5% к январю 2014 г. и 77,4% к декабрю 2014 г.) , импорт - упал на 36,9% до $13,2 млрд (63,1% к январю 2014 г. и 53,5% к декабрю 2014 г.).

Инвестиции в основной капитал в РФ в январе 2015 г. с учетом сезонного фактора снизились на 1,5%.

Оборот розничной торговли с исключением сезонности в январе снизился на 4,4%, платные услуги населению остались на нулевой отметке.

"Произошел существенный спад инвестиций в основной капитал, строительства, оборота розничной торговли, снизились годовые темпы обрабатывающих производств. Положительное влияние на динамику ВВП в январе оказали добыча полезных ископаемых, производство и распределение электроэнергии, газа и воды, сельское хозяйство, платные услуги населению", - отмечается в мониторинге Минэкономразвития по итогам января.

Индекс PMI в России снизился в феврале

Деловая активность российского сектора услуг в феврале 2015 г., выраженная в индексе PMI HSBC, снизилась с 43,9 пункта в январе 2015 г. до 41,3 пункта в феврале, что несколько ниже уровня в 50 пунктов, отделяющего рост активности от замедления.

"Данные по секторам сигнализируют о снижении деловой активности во всех областях, за исключением отелей и ресторанов. Наиболее резкое падение было зарегистрировано в транспорте и хранении, а также в почтовых услугах и телекоммуникациях", - поясняется в комментарии HSBC.

Занятость сократилась в 18-й раз за 20 последних месяцев в феврале.

Совокупный индекс объемов производства, отслеживающий активность и в обрабатывающих отраслях, и в сфере услуг РФ, в феврале также упал до 44,7 пункта, что является минимумом за последние почти 6 лет (69 месяцев), с 45,6 пункта в январе.

Как отмечается в обзоре, значение показателя выше 50 пунктов указывает на рост деловой активности, а ниже этого уровня - на ее снижение.

По данным февральского опроса, новые заказы в сфере услуг РФ продолжили снижаться, при этом в обрабатывающих секторах их объем, напротив, вырос впервые за последние три месяца.

Объемы незавершенных заказов в феврале снижались повсеместно, однако если в сфере услуг это падение было значительным, в промышленных отраслях РФ его темпы замедлились. В целом объемы незавершенных заказов за последний месяц сокращались самыми быстрыми темпами с апреля 2009 г.

Компании продолжили сокращать рабочие места, при этом в сфере услуг темпы сокращения были выше, чем в обрабатывающих секторах.

Ожидания относительно перспектив на ближайшие 12 месяцев в сфере услуг РФ остаются пессимистичными четвертый месяц подряд и в феврале ухудшились относительно января и были одними из самых низких за все время проведения данного исследования.

Комментируя результаты исследования сферы услуг России и данные по российскому совокупному индексу PMI (HSBC Russia Composite PMI), Александр Морозов, главный экономист HSBC по России и странам СНГ, отмечает: "Спад промышленного производства и объемов предоставления услуг усилился и стал охватывать большее количество подотраслей. Исходя из исторической корреляции PMI и ВВП, экономика России сократится на 1,5% в I квартале 2015 г., если совокупный индекс PMI останется на январском уровне в феврале- марте".

Тем не менее спад в экономики России в настоящее время является более плавным, чем в период кризиса 2008/09 гг. согласно динамике индексов PMI. Другие экономические показатели (промышленное производство, грузовые перевозки, розничная торговля и безработица) также указывают на плавное вхождение экономики России в рецессию, а не на резкий спад, отмечает эксперт.

Дальнейшее падение или, наоборот, восстановление цен на нефть может изменить этот прогноз в худшую или лучшую сторону.

Производство золота в Австралии на максимуме с 2003г

На фоне бума на рынке жилья (цены на жилье подскочили на 14,4% в годовом выражении) и подъема экономики (значение индекса PMI подскочило с 44,2 п. до 55,1 п.) производство золота в Австралии в 2014 г. выросло на 4% до самого высокого с 2003 г. уровня.

Как сообщает Mining.com, вторая в мире по производству золота страна (после Китая) была вынуждена повысить сорт руды и мощности обрабатывающих предприятий.

Суть в том, что жилищный бум в Австралии набирает обороты, как вышедший из-под контроля поезд. Так называемые макропруденциальные ограничения банковского кредитования, которое в четыре раза превосходит текущую заработную плату, имели нулевой эффект.

По данным Sandra Close, главы Surbiton and Associates, специализирующейся на горнодобывающем секторе, удешевление золотодобычи вынуждает производителей повышать качество путем усиления работы обрабатывающих предприятий.

“На первый взгляд, данные говорят о здоровом и динамично развивающемся секторе, но надо копнуть поглубже, чтобы увидеть полную картину. И тогда вы поймете, что картина не столь радужная, - предупреждает Close. - Повышение качества и производства, конечно, способно поднять производство, однако низкокачественное золото становится нерентабельным, и шахты закрываются”.

ЦБ Индии неожиданно снизил процентную ставку

Резервный банк Индии (RBI, центробанк страны) неожиданно снизил процентную ставку РЕПО на 25 базисных пунктов до 7,5%, говорится в сообщении регулятора.

Экономисты, опрошенные Bloomberg, в среднем не ожидали изменения ставки центробанком до апрельского заседания.

По словам главы RBI Рагурама Раджана, понижение ставки обусловлено "продолжающимся дефляционным давлением". 15 января индийский регулятор неожиданно понизил ставку на четверть процентного пункта, отметив наличие дефляционного давления, а также хорошие результаты бюджетной консолидации.

Целью индийского ЦБ является сокращение инфляционного давления, и снижение стоимости сырья на мировых рынках способствует достижению этой цели. Регулятор планирует замедлить темпы повышения потребительских цен до 6% к январю 2016 г.

Таргетируемый уровень инфляции на период после 2016 г. установлен на уровне 4% плюс-минус 2 процентных пункта.

Потребительские цены в Индии в январе текущего года выросли на 5,11% - это меньше целевого показателя в 6%, установленного ЦБ на январь 2016 г.

В минувшие выходные правительство Индии опубликовало бюджет на предстоящий фингод, при этом отметив, что достижение целевого показателя бюджетного дефицита в 3% ВВП потребует больше времени, чем ожидалось ранее.

Минфин снова займет под плавающую ставку

Министерство финансов РФ предложит сегодня на аукционе облигаций федеральных займов бумаги с переменным купоном серии 29011 в объеме 15 млрд руб., пишет Reuters.

В этом году Минфин РФ уже дважды размещал бумаги с плавающей ставкой с погашением 29 января 2020 г. Ставка привязана к ставке RUONIA. "Текущее увеличение объема предложения, вероятно, вызвано желанием ведомства удовлетворить сохраняющийся рыночный интерес", - говорится в аналитической записке "Газпромбанка".

Торги вторника рынок локального госдолга провел под знаком роста цен и снижения ставок на 20-30 базисных пунктов.

Это обусловлено и динамикой цен на нефть, и общей благоприятной конъюнктурой, и собственно новостью о новом размещении.

Правда, котировки ОФЗ 29011, по причине низкой ликвидности, на объявление нового аукциона не отреагировали, а вот доходность близлежащих бумаг - ОФЗ 26210 и ОФЗ 26216 - сначала поднялась на несколько пунктов вверх, но затем снова снизилась.

Кстати, выплата первого купона выпуска состоится уже совсем скоро - 18 марта. Она составит 4,49 млрд руб.

Номинальный объем выпуска - 150 млрд руб. Дата начала размещения - 28 января: с этого момента были проведены два аукциона, по итогам которых объем размещения ОФЗ 29011 по номиналу составил 20 млрд руб.

Спрос на обоих аукционах превышал предложение в среднем в три раза. В условиях повышенной волатильности и неопределенности инструменты с плавающей ставкой пользуются спросом, хотя до этого года Минфин не прибегал к ним очень и очень давно.

Прошлый аукцион прошел по цене отсечения 92,95% номинала, что близко к результатам самого первого аукциона - 93,4%.

Пики платежей по долгу и месячной инфляции пройдены

Пик месячной инфляции в России уже пройден, как и пик платежей по внешнему госдолгу, сообщил руководитель департамента долгосрочного стратегического планирования Минфина РФ Максим Орешкин. "Мы видим, что по итогам января заработные платы растут на 5,8% в реальном выражении, этот уровень полностью соответствует целям ЦБ по инфляции в 4%.Тот шок, который мы испытали в последние месяцы по инфляции, - это инфляция предложения, торговые ограничения, изменение валютного курса, объемов импорта. При стабильной ситуации с точки зрения цен на нефть в конечном итоге останется только инфляция спроса", - пояснил Орешкин.

"На темпы инфляции 0,6%, которые были зафиксированы на прошлой неделе, ориентироваться не стоит, потому что там один из ключевых факторов, который привел к ускорению темпов роста, - это повышение цен на автомобили. Это обычно разовое событие, и поэтому мы ожидаем возвращения к 0,3-0,4% по итогам последней недели февраля", - сказал Орешкин.

По прогнозу Минфина, инфляция в феврале может составить 16,2-16,4% в годовом выражении с учетом вклада разовых факторов в инфляцию в 10 процентных пунктов.

Также Орешкин сообщил, что Россия прошла пик платежей по внешнему долгу в 2015 г.

Дракенмиллер: ФРС США необходимо повысить ставки

Стэнли Дракенмиллер, один из наиболее успешных и авторитетных инвесторов в США, заявил, что ФРС не стоит медлить с нормализацией монетарной политики.

Миллиардер, начинавший свою карьеру вместе с Джорджем Соросом в легендарном хедж-фонде Quantum Fund, в интервью телеканалу CNBC отметил, что промедление со стороны ФРС может обернуться более негативными последствиями для стабильности финансовых рынков, нежели небольшое повышение ставок в течение 2015 г.

Стэнли Дракенмиллер, основатель Duquesne Capital Management

"Фондовый рынок США находится на рекордных значениях. Капитализация фондового рынка по отношению к ВВП США - один из любимых показателей, на которые обращает внимание Уоррен Баффетт, - находится на своем максимальном уровне за последние 100 лет. Во многом такая ситуация сложилась благодаря крайне агрессивным действиям со стороны ФРС США.

Очевидно, что на ФРС сейчас оказывается негласное давление со стороны участников финансовых рынков, которые хотели бы сохранения нулевых ставок. Однако, на мой взгляд, здесь стоит учитывать возможные последствия подобного сценария. Чем дольше ФРС будет медлить с повышением ставок, тем более значительными будут риски как для самих финансовых рынков, так и для американской экономики. Сохранение нулевых процентных ставок приведет к ускоренному увеличению долгов как на корпоративном, так и на государственном уровнях. Этот процесс необходимо хотя бы замедлить.

Думаю, рынки вполне могли бы справиться с повышением ставок на 25–50 базисных пунктов. В целом, мне кажется, что если ФРС и собирается повышать ставки, сейчас есть все условия для начала этого процесса. Промедление в процессе ужесточения монетарной политики может оказать серьезное негативное влияние на финансовые рынки в дальнейшем".

Дракенмиллер последовательно высказывается за менее мягкий монетарный курс со стороны ФРС. В частности, в 2013 г. он отметил, что монетарное стимулирование со стороны ФРС фактически равноценно "крупнейшему за всю историю человечества перераспределению богатства от бедных и среднего класса к богатым".

Крупные инвесторы, подобные ему, только выигрывают от этого. Однако в результате усиление неравенства в дальнейшем приведет к усилению дисбалансов и негативно скажется на состоянии реального сектора экономики США.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба