1 апреля 2015 MarketWatch

Прошли первые три месяца 2015 года и мало кто скажет, что этот квартал был скучным. Европейский центральный банк наконец начал свою программу количественного смягчения, ФРС до сих пор танцует вокруг своих сомнений, когда пора поднимать ставки, и, как всегда, кризис на Ближнем Востоке продолжается. Победители первого квартала - китайцы, немцы и биржевые фонды ETF.

Основное внимание все это время привлекали движения на крупных рынках из-за энергонезависимых компаний, постоянные колебания нефтяных цен и резкие движения акций и валют. Вот наглядные графики, почему этот квартал был таким волатильным.

Американские рынки

Основные фондовые показатели сдаются: SnP 500 медленно ползет за своим ежеквартальным приростом (девятый квартал подряд), тогда как Dow Jones закончил квартал отрицательно после падения более чем на 200 пунктов во вторник. Технологические акции показали себя лучше, поэтому Nasdaq Composite за квартал подрос на 3,5%. В течение квартала SnP 500 несколько раз проваливался на 2-3%, но все эти моменты быстро восстанавливали инвесторы, которые покупали акции на снижении. Ценные бумаги индекса показывали высокие максимумы и достаточно низкие минимумы, что указывает на готовность инвесторов покупать в провалы и тем самым воздействовать на акции. Индекс даже достиг рекордных максимумов в феврале, но в январе и марте был отрицательным. После окончания количественного смягчения ФРС, когда волатильность была максимальная и все росло, инвесторы сейчас беспокоятся по поводу падения доходов и вялого экономического роста, хотя ни одна из этих забот не в силах разбудить длительные распродажи.

Сектор здравоохранения показал лучшие результаты, индекс SnP 500 Health Care Index вырос на 7,4% в течение квартала. Больше всего снизился сектор коммунальных услуг. Индекс SnP 500 Utilities Index упал на 5,8%, это самое сильное снижение с 2009 года.

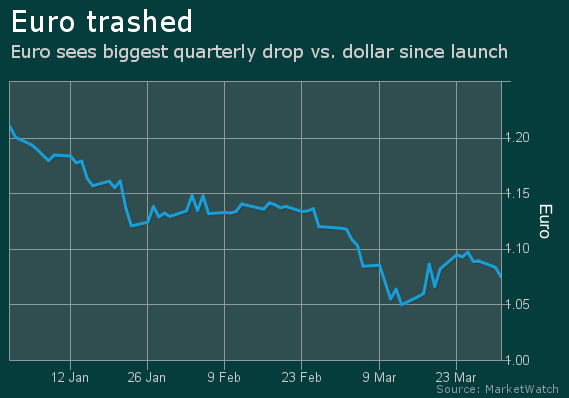

Валюты

В первом квартале часто именно доллар задавал тон на многих рынках. Индекс доллара побил 12-летний максимум и весь квартал был на пути к сильному росту с 2008 года. Сильный доллар или, по крайней мере, сильные темпы его роста, время от времени скачущие американские акции заставили понервничать крупные транснациональные корпорации, которые в значительной степени зависят от экспорта. Товарные рынки тоже почувствовали на себе давление со стороны укрепляющегося доллара.

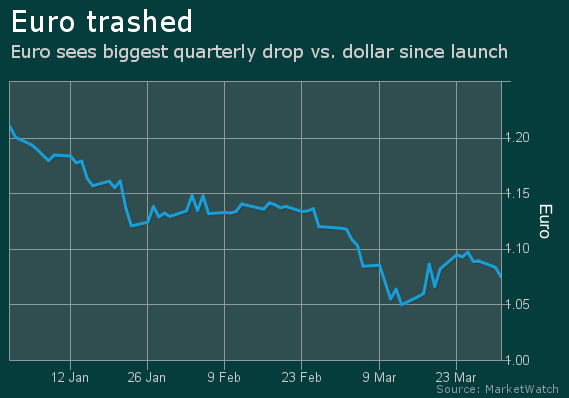

Большая часть прироста индекса доллара была благодаря паре EUR/USD. Евро падает после того, как Европейский центральный банк приступил к долгожданной программе выкупа государственных облигаций, чтобы предотвратить дефляцию в регионе.

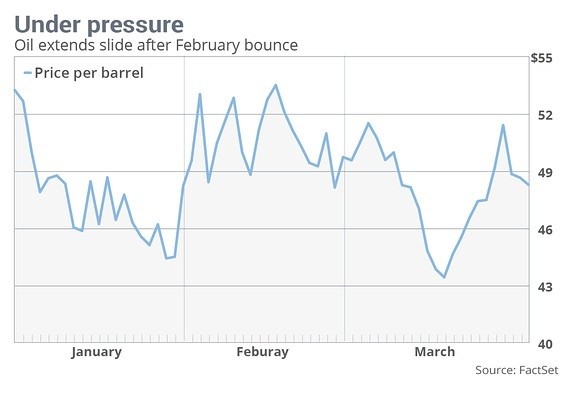

Сырая нефть

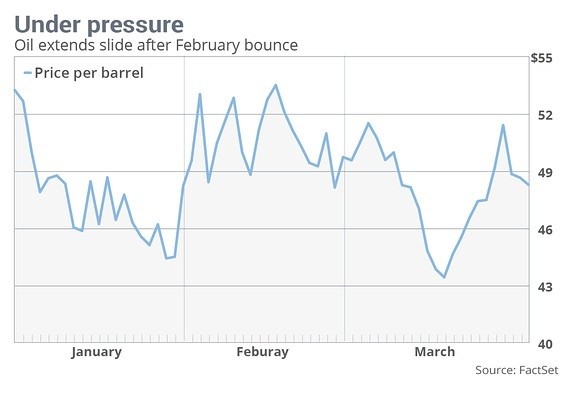

На NYMEX нефть WTI упала более чем на 10% в первом квартале, тем самым продолжая снижение - в 2014 году она уже обвалилась на 46%. Рекордные поставки сырой нефти и проблемы с хранилищами в США вместе с сильным долларом отправили вниз цены на WTI. До сих пор остается вероятность того, что иранская ядерная сделка приведет к ослаблению санкций, и тогда поставки нефти на рынок увеличатся еще больше и это вновь будет давить на цены. Недавние опасения по поводу беспорядков в Йемене и возможность перебоев с транспортировкой нефти помогли ненадолго компенсировать падение, но котировки быстро вернулись вниз.

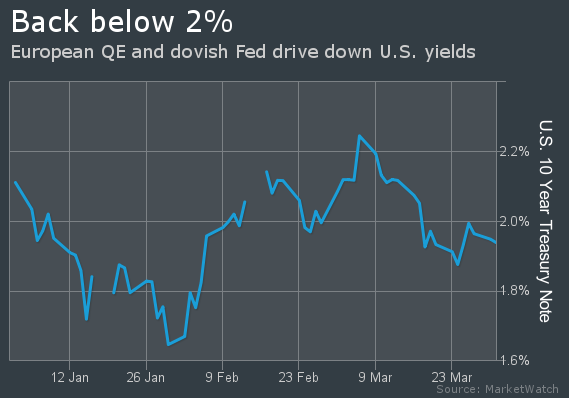

Американские гособлигации

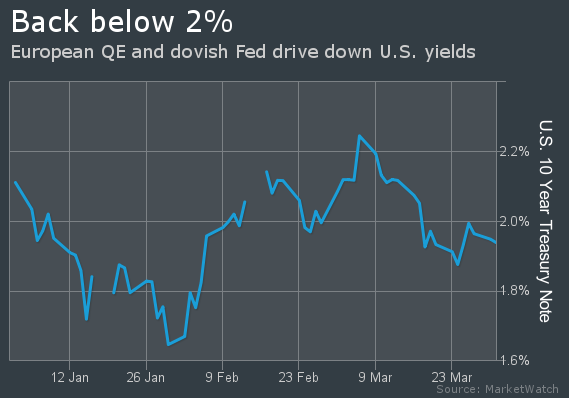

Казначейские облигации США росли пятый квартал подряд, а после запуска агрессивной программы QE от ЕЦБ и на фоне заявлений Федеральной резервной системы в середине марта начались их покупки и доходность облигаций пошла вниз. 10-летние облигации упали на поразительные 23,6 б.п. с 2,173% в конце 2014 года — до 1,937% во вторник. Совокупный доход на рынке казначейских облигаций составил 1,48% в первом квартале 2015 года, а в прошлом квартале он был на уровне 1,93%. Совокупный доход за весь 2014 год был 5,05%.

Европейские фондовые индексы

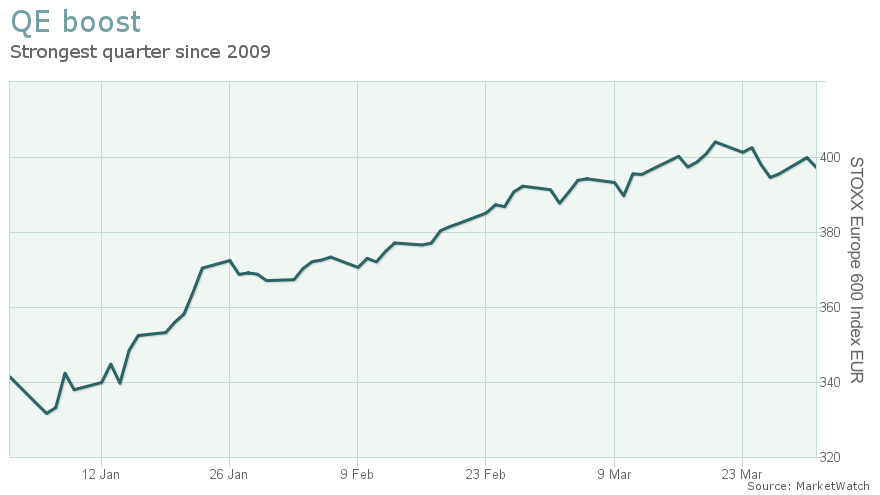

Большинство крупных европейских рынков вошли в сильное ралли в первом квартале этого года. Общеевропейский индекс Stoxx Europe 600 продвинулся на 16%, показав сильный рост с 2009 года. Прибыль компаний растет в основном за счет агрессивного QE, слабого евро и снижения цен на нефть. Немецкий индекс DAX 30 тоже был в центре внимания, когда подрос на 22% и опередил большинство европейских и американских индексов.

Азиатские рынки

Основные азиатские фондовые индексы показали твердые квартальные доходы, Shanghai Composite увеличился на 16%, японский Nikkei 225 - более чем на 10%. Прыжок шанхайского индекса следует за его 53%-м подъемом в 2014 году, что вызывает озабоченность, что Китай входит в «безумную погоню за акциями», которая напоминает 20-е годы эпохи доткомов, отмечает MarketWatch.

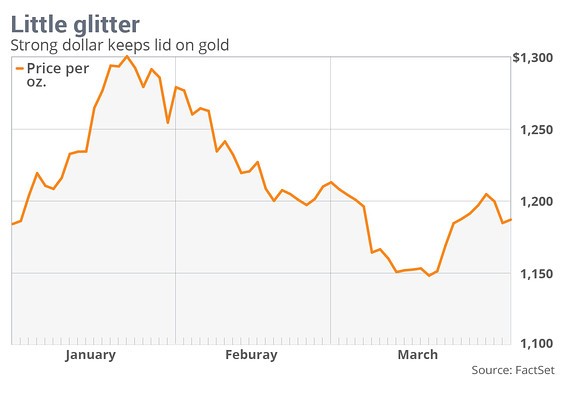

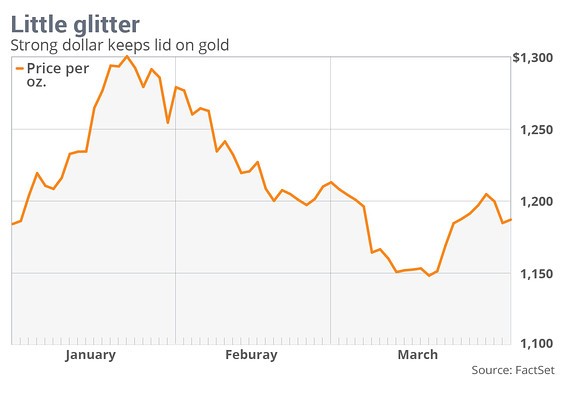

Золото

Фьючерсы на золото к концу квартала снизились на 0,1%. Цены нашли поддержку и «убежище» на фоне долговых проблем в Греции, но пока сильный доллар все еще давит на драгоценный металл. Золото также второй месяц подряд терпит потери. Дальше направление цен на золото во многом будет зависеть от направления движения доллара, а также от экономических данных, политики ФРС, - говорят аналитики.

Основное внимание все это время привлекали движения на крупных рынках из-за энергонезависимых компаний, постоянные колебания нефтяных цен и резкие движения акций и валют. Вот наглядные графики, почему этот квартал был таким волатильным.

Американские рынки

Основные фондовые показатели сдаются: SnP 500 медленно ползет за своим ежеквартальным приростом (девятый квартал подряд), тогда как Dow Jones закончил квартал отрицательно после падения более чем на 200 пунктов во вторник. Технологические акции показали себя лучше, поэтому Nasdaq Composite за квартал подрос на 3,5%. В течение квартала SnP 500 несколько раз проваливался на 2-3%, но все эти моменты быстро восстанавливали инвесторы, которые покупали акции на снижении. Ценные бумаги индекса показывали высокие максимумы и достаточно низкие минимумы, что указывает на готовность инвесторов покупать в провалы и тем самым воздействовать на акции. Индекс даже достиг рекордных максимумов в феврале, но в январе и марте был отрицательным. После окончания количественного смягчения ФРС, когда волатильность была максимальная и все росло, инвесторы сейчас беспокоятся по поводу падения доходов и вялого экономического роста, хотя ни одна из этих забот не в силах разбудить длительные распродажи.

Сектор здравоохранения показал лучшие результаты, индекс SnP 500 Health Care Index вырос на 7,4% в течение квартала. Больше всего снизился сектор коммунальных услуг. Индекс SnP 500 Utilities Index упал на 5,8%, это самое сильное снижение с 2009 года.

Валюты

В первом квартале часто именно доллар задавал тон на многих рынках. Индекс доллара побил 12-летний максимум и весь квартал был на пути к сильному росту с 2008 года. Сильный доллар или, по крайней мере, сильные темпы его роста, время от времени скачущие американские акции заставили понервничать крупные транснациональные корпорации, которые в значительной степени зависят от экспорта. Товарные рынки тоже почувствовали на себе давление со стороны укрепляющегося доллара.

Большая часть прироста индекса доллара была благодаря паре EUR/USD. Евро падает после того, как Европейский центральный банк приступил к долгожданной программе выкупа государственных облигаций, чтобы предотвратить дефляцию в регионе.

Сырая нефть

На NYMEX нефть WTI упала более чем на 10% в первом квартале, тем самым продолжая снижение - в 2014 году она уже обвалилась на 46%. Рекордные поставки сырой нефти и проблемы с хранилищами в США вместе с сильным долларом отправили вниз цены на WTI. До сих пор остается вероятность того, что иранская ядерная сделка приведет к ослаблению санкций, и тогда поставки нефти на рынок увеличатся еще больше и это вновь будет давить на цены. Недавние опасения по поводу беспорядков в Йемене и возможность перебоев с транспортировкой нефти помогли ненадолго компенсировать падение, но котировки быстро вернулись вниз.

Американские гособлигации

Казначейские облигации США росли пятый квартал подряд, а после запуска агрессивной программы QE от ЕЦБ и на фоне заявлений Федеральной резервной системы в середине марта начались их покупки и доходность облигаций пошла вниз. 10-летние облигации упали на поразительные 23,6 б.п. с 2,173% в конце 2014 года — до 1,937% во вторник. Совокупный доход на рынке казначейских облигаций составил 1,48% в первом квартале 2015 года, а в прошлом квартале он был на уровне 1,93%. Совокупный доход за весь 2014 год был 5,05%.

Европейские фондовые индексы

Большинство крупных европейских рынков вошли в сильное ралли в первом квартале этого года. Общеевропейский индекс Stoxx Europe 600 продвинулся на 16%, показав сильный рост с 2009 года. Прибыль компаний растет в основном за счет агрессивного QE, слабого евро и снижения цен на нефть. Немецкий индекс DAX 30 тоже был в центре внимания, когда подрос на 22% и опередил большинство европейских и американских индексов.

Азиатские рынки

Основные азиатские фондовые индексы показали твердые квартальные доходы, Shanghai Composite увеличился на 16%, японский Nikkei 225 - более чем на 10%. Прыжок шанхайского индекса следует за его 53%-м подъемом в 2014 году, что вызывает озабоченность, что Китай входит в «безумную погоню за акциями», которая напоминает 20-е годы эпохи доткомов, отмечает MarketWatch.

Золото

Фьючерсы на золото к концу квартала снизились на 0,1%. Цены нашли поддержку и «убежище» на фоне долговых проблем в Греции, но пока сильный доллар все еще давит на драгоценный металл. Золото также второй месяц подряд терпит потери. Дальше направление цен на золото во многом будет зависеть от направления движения доллара, а также от экономических данных, политики ФРС, - говорят аналитики.

http://www.marketwatch.com/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба