2 июня 2015 long-short.ru Кургузкин Александр

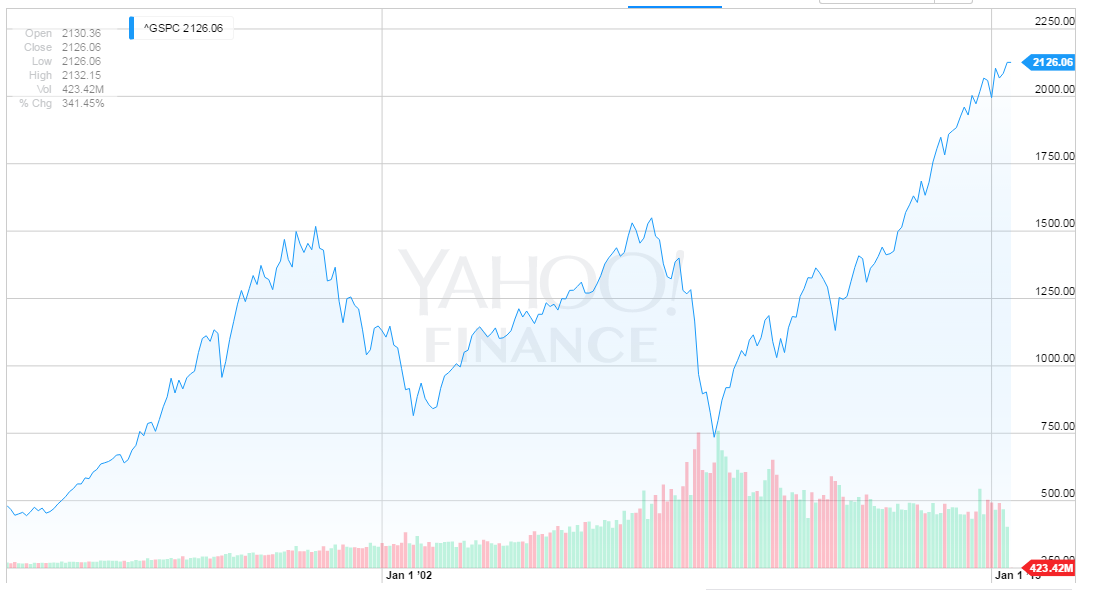

Люди, практикующие разного рода активный трейдинг, делают это в основном не от хорошей жизни, а от того, что Buy&Hold портфель кажется им смехотворно плохой альтернативой. Взгляните, например, на портрет индекса SnP 500 за последние 20 лет:

Целых две ужасных просадки 50% размера, длящиеся годами выходы из просадок – разве может все это сравнится с теми чудесными эквити из Метастока, обещающими чуть ли не ежемесячную прибыль с Шарпом >3? Конечно же нет, никто в здравом уме не станет менять эквити из Метастока на ужас пассивного инвестирования в SnP 500.

Однако более пристальный взгляд в сторону индексного инвестирования позволяет обнаружить несколько доступных каждому способов сильно улучшить качество индексной эквити. Улучшить настолько – не побоюсь высказать такую ересь - что станет даже возможно продвинуть индексное инвестирование до статуса стоящей внимания альтернативы разным теханализам, осцилляторам, волнам, нейросетям и прочим порочным практикам маркет-тайминга.

Итак, начинаем пошагово раскрывать глаза и срывать покровы.

Шаг 0. Вспоминаем о дивидендах

Индекс SnP 500, на который все смотрят – это «Price return» (PR) индекс, он показывает комбинированную цену рынка акций и никак не отражает дивидендные платежи, которые вы будете получать за владение этими акциями. Полный индекс с реинвестированными дивидендами называется «Total return» (TR). Поскольку дивидендные платежи обычно менее подвержены влиянию рыночных циклов, чем собственно цена акции, коэффициент Шарпа TR индекса как правило лучше. Ну и доходность, очевидно, выше – на размер дивидендов (для SPY сейчас чуть меньше 2% годовых).

Шаг 1. Контроль риска

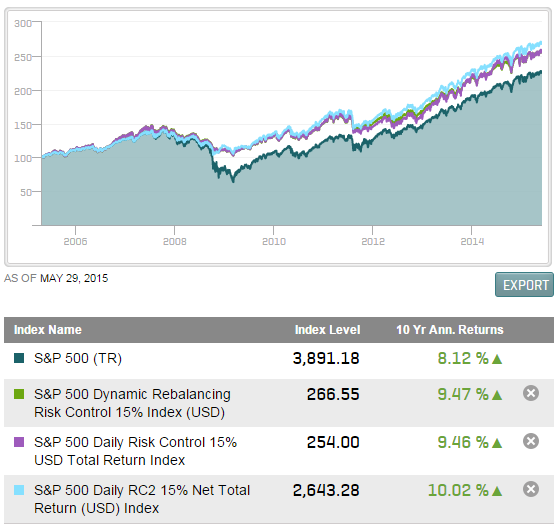

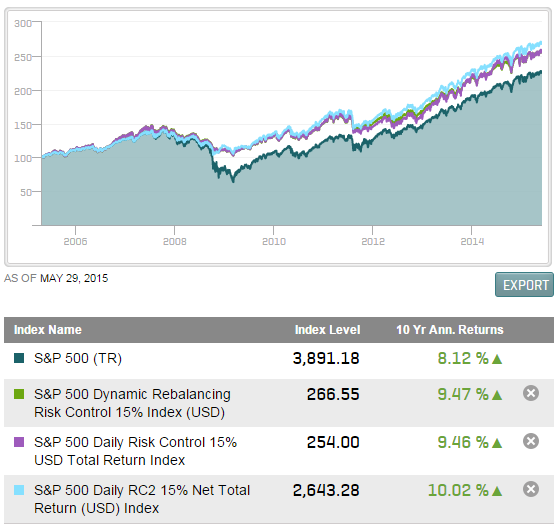

Я уже неоднократно на страницах этого сайта продвигал подход, который я называл «нормализацией к волатильности». Так вот, на сайте индексов SnP есть целых несколько серий индексов, которые предлагают аналогичный подход к управлению индексной позицией:

RC (Risk control) – нормировка позиции под реализованную локальную волатильность – то же самое, что делаю с помощью своего Rebalancer.

Dyn Rebal – в качестве нормировки используется 30-дневное среднее индекса волатильности VIX.

RC2 – то же, что и RC, только свободный кеш инвестируется в облигации.

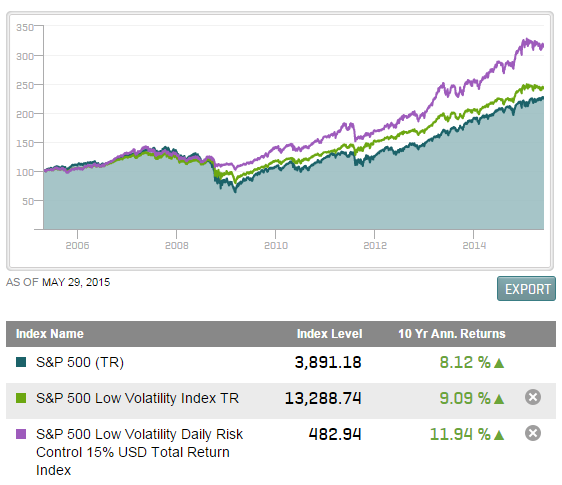

Так выглядят TR индексы на сайте индексов SnP:

По-моему, облагораживающее действие стратегии контроля рисков очевидно. Контроль рисков это то, что в принципе должно делаться с позицией, и тем более приятно, что эта необходимая вещь вдруг приносит дополнительную доходность и сильно улучшает Шарп.

Так выглядит нормированный SPY (дивиденды учтены) на Rebalancer:

Шаг 2. Подбираем правильный индекс

Давайте зададимся вопросом, зачем вообще мы смотрим на SnP 500? Это индекс, который отслеживает максимальные по капитализации акции на фондовом рынке США. И какие наши цели такой подход к отбору акций удовлетворяет? Да никаких. Там в этом вашем SnP 500 полно акций чересчур раскрученных вау-компаний, гиперчувствительных к экономическому циклу, которые при первом же удобном случае рухнут и поломают вам весь Шарп. Нам нужен другой индекс!

Мы с вами взрослые люди, за TSLA и AAPL не гоняемся (разве что в качестве хобби), и хорошо понимаем, что главный параметр в трейдинге – это отношение прибыли к риску. Которое и измеряется, например, коэффициентом Шарпа. Говоря проще – нам нужна стабильность и устойчивость, малая чувствительность к разворотам рыночной стихии.

Такие стабильные акции есть, и их немало, в основном в секторах Utility (электричество, ЖКХ) и Consumer Staples (товары повседневного спроса).

Вот, например, utility-компания SO (Southern Company), включены дивиденды и контроль риска:

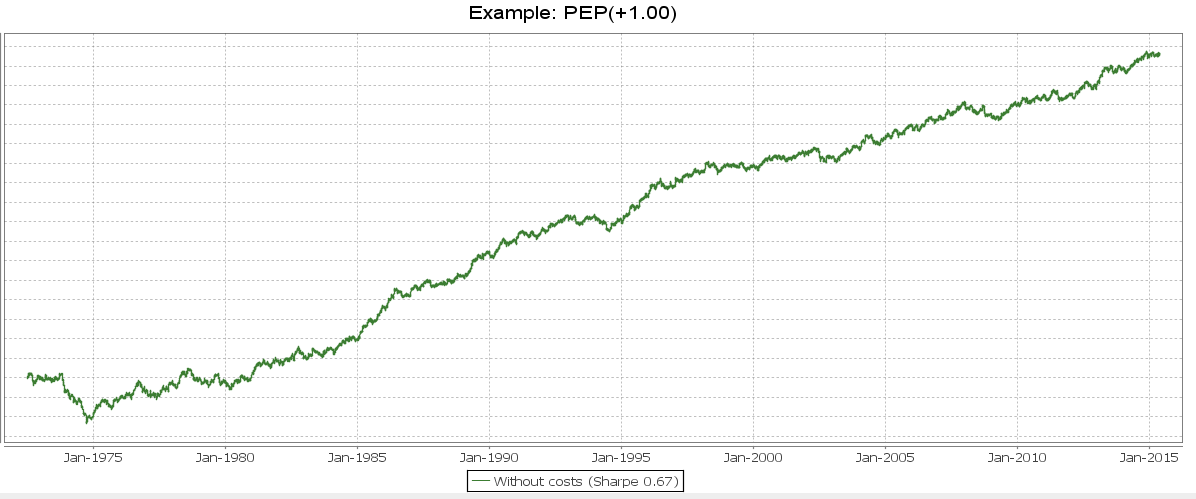

А вот PEP (Pepsico), включены дивиденды и контроль риска:

Поэтому – нам не нужен SnP 500, нам нужен другой индекс, который лучше отвечает нашим потребностям: устойчивости, стабильности, низкой волатильности. К счастью, такой индекс есть, и даже не один, а целых два.

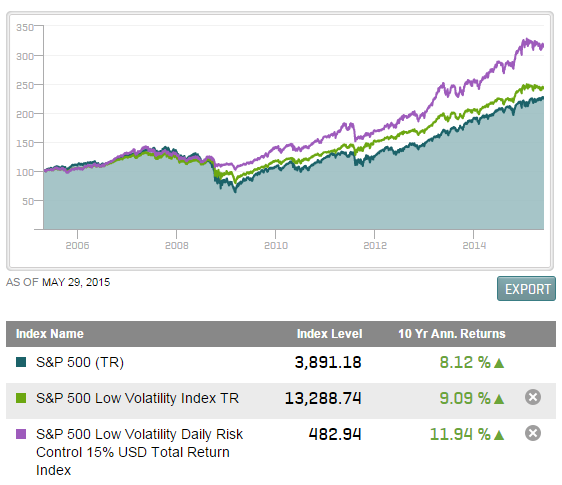

SnP 500 Low Volatility (Low Vol)

Вот картинки для TR индексов Low Vol и Low Vol c контролем риска:

Есть ETF, который отслеживает этот индекс, называется SPLV. Отслеживает без контроля рисков, конечно, контроль рисков придется реализовывать самим.

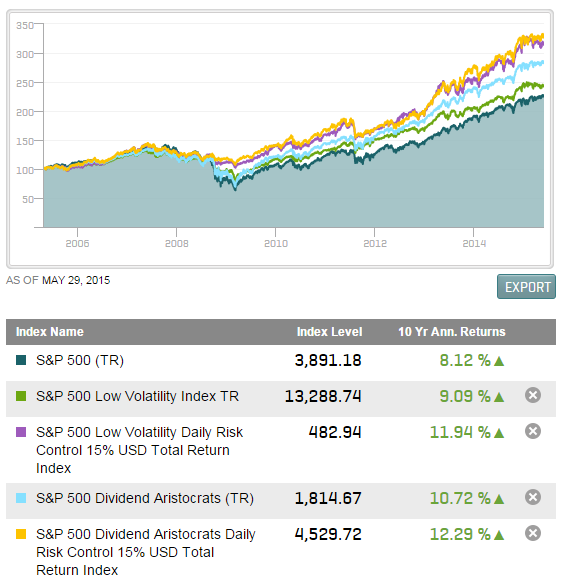

SnP 500 Dividend Aristocrats (Div Arist)

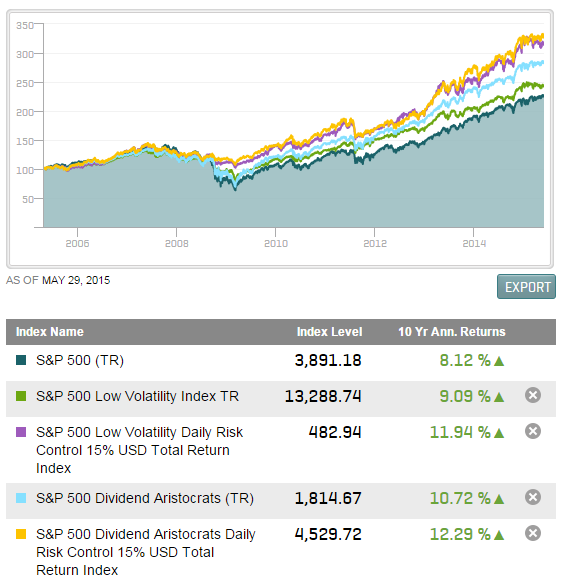

В этом индекса собраны компании с крепкой дивидендной историей, и стабильность индекса тут скорее вышла побочным эффектом. Без контроля риска Div Arist, кстати, обгоняет Low Vol за последние 10 лет. Тем не менее, результаты Low Vol и Div Arist индексов с контролем риска очень похожи:

В спецификации к Div Arist RC 15% указан Annualized Risk Adjusted Return за последние 10 лет как 1.08, подозреваю, что это они так называют коэффициент Шарпа.

Есть ETF, который отслеживает Div Arist индекс, называется NOBL.

Шаг 3. Добавляем облигации

В последние 15 лет наблюдалась отрицательная корреляция между движениями индексов акций и гособлигациями Treasury. Когда рынки нервничают, инвесторы бегут из акций в надежные гособлигации, когда рынки расслаблены – наоборот. Поэтому, добавив к индексу акций еще и гособлигации, мы закроем акции от разрушительных действий затяжных (больше года) медвежьих рынков, которые в основном и приводят к сильной волатильности рынков, повреждающей коэффициент Шарпа.

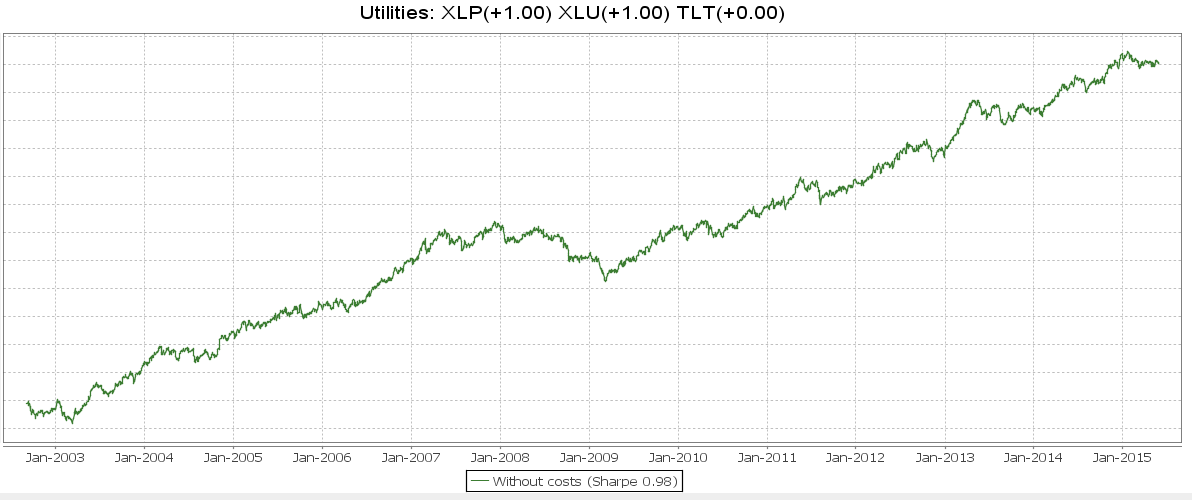

Поскольку SPLV и NOBL запущены не слишком давно и истории еще не набрали, продемонстрируем волшебное действие облигаций на примере портфеля из двух секторальных ETF: XLU (Utilities) и XLP (Consumer Staples), которые имеют историю с 1998.

Без облигаций:

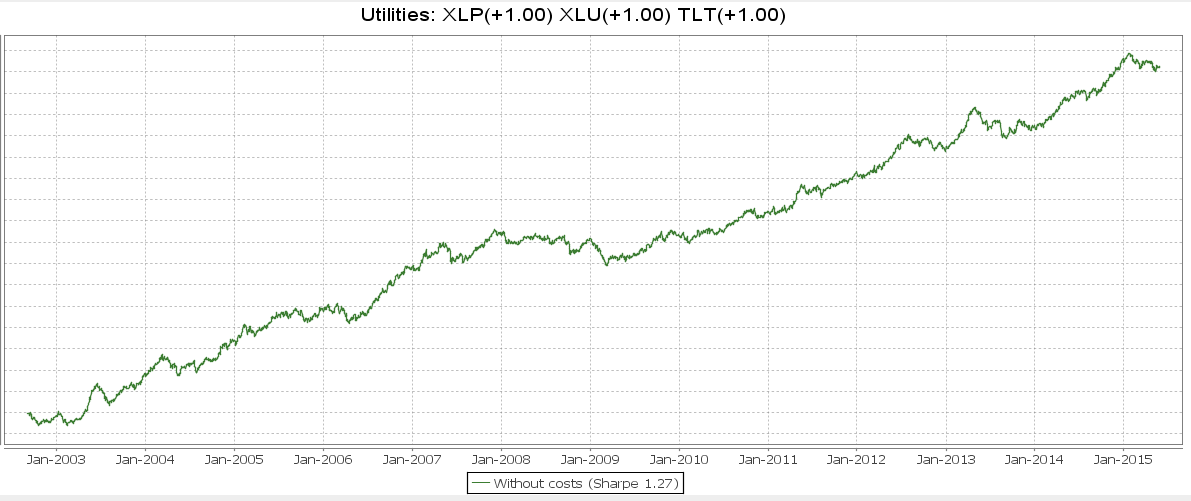

Разбавляем портфель наполовину ETF 20-летних treasuries TLT:

Шарп вырос с 0.98 до 1.27. Соответственно для Low Vol или Div Arist индексов можно было бы ждать Шарпа не ниже 1.3 на том же временном интервале.

Резюме

Таким образом, за три шага мы получили индексную стратегию с Шарпом в районе 1.3 и исторической доходностью в районе 12% годовых на долю в акциях. Комиссию, плату за плечо, налоги на дивиденды я не учитывал, но существенно на результат они не повлияют.

В принципе, эти цифры характеризуют тот бенчмарк, с которым нужно сравнивать результаты своей торговли, если вы системный или, упаси боже, дискреционный трейдер. Если Шарп по факту работы упорно не выходит выше 1.5 то встает вопрос зачем оно надо, если есть индексная стратегия, которая требует 10 минут в неделю на обслуживание и уж точно на порядок менее подвержена риску переподгонки, чем поделки из Метастока.

Целых две ужасных просадки 50% размера, длящиеся годами выходы из просадок – разве может все это сравнится с теми чудесными эквити из Метастока, обещающими чуть ли не ежемесячную прибыль с Шарпом >3? Конечно же нет, никто в здравом уме не станет менять эквити из Метастока на ужас пассивного инвестирования в SnP 500.

Однако более пристальный взгляд в сторону индексного инвестирования позволяет обнаружить несколько доступных каждому способов сильно улучшить качество индексной эквити. Улучшить настолько – не побоюсь высказать такую ересь - что станет даже возможно продвинуть индексное инвестирование до статуса стоящей внимания альтернативы разным теханализам, осцилляторам, волнам, нейросетям и прочим порочным практикам маркет-тайминга.

Итак, начинаем пошагово раскрывать глаза и срывать покровы.

Шаг 0. Вспоминаем о дивидендах

Индекс SnP 500, на который все смотрят – это «Price return» (PR) индекс, он показывает комбинированную цену рынка акций и никак не отражает дивидендные платежи, которые вы будете получать за владение этими акциями. Полный индекс с реинвестированными дивидендами называется «Total return» (TR). Поскольку дивидендные платежи обычно менее подвержены влиянию рыночных циклов, чем собственно цена акции, коэффициент Шарпа TR индекса как правило лучше. Ну и доходность, очевидно, выше – на размер дивидендов (для SPY сейчас чуть меньше 2% годовых).

Шаг 1. Контроль риска

Я уже неоднократно на страницах этого сайта продвигал подход, который я называл «нормализацией к волатильности». Так вот, на сайте индексов SnP есть целых несколько серий индексов, которые предлагают аналогичный подход к управлению индексной позицией:

RC (Risk control) – нормировка позиции под реализованную локальную волатильность – то же самое, что делаю с помощью своего Rebalancer.

Dyn Rebal – в качестве нормировки используется 30-дневное среднее индекса волатильности VIX.

RC2 – то же, что и RC, только свободный кеш инвестируется в облигации.

Так выглядят TR индексы на сайте индексов SnP:

По-моему, облагораживающее действие стратегии контроля рисков очевидно. Контроль рисков это то, что в принципе должно делаться с позицией, и тем более приятно, что эта необходимая вещь вдруг приносит дополнительную доходность и сильно улучшает Шарп.

Так выглядит нормированный SPY (дивиденды учтены) на Rebalancer:

Шаг 2. Подбираем правильный индекс

Давайте зададимся вопросом, зачем вообще мы смотрим на SnP 500? Это индекс, который отслеживает максимальные по капитализации акции на фондовом рынке США. И какие наши цели такой подход к отбору акций удовлетворяет? Да никаких. Там в этом вашем SnP 500 полно акций чересчур раскрученных вау-компаний, гиперчувствительных к экономическому циклу, которые при первом же удобном случае рухнут и поломают вам весь Шарп. Нам нужен другой индекс!

Мы с вами взрослые люди, за TSLA и AAPL не гоняемся (разве что в качестве хобби), и хорошо понимаем, что главный параметр в трейдинге – это отношение прибыли к риску. Которое и измеряется, например, коэффициентом Шарпа. Говоря проще – нам нужна стабильность и устойчивость, малая чувствительность к разворотам рыночной стихии.

Такие стабильные акции есть, и их немало, в основном в секторах Utility (электричество, ЖКХ) и Consumer Staples (товары повседневного спроса).

Вот, например, utility-компания SO (Southern Company), включены дивиденды и контроль риска:

А вот PEP (Pepsico), включены дивиденды и контроль риска:

Поэтому – нам не нужен SnP 500, нам нужен другой индекс, который лучше отвечает нашим потребностям: устойчивости, стабильности, низкой волатильности. К счастью, такой индекс есть, и даже не один, а целых два.

SnP 500 Low Volatility (Low Vol)

Вот картинки для TR индексов Low Vol и Low Vol c контролем риска:

Есть ETF, который отслеживает этот индекс, называется SPLV. Отслеживает без контроля рисков, конечно, контроль рисков придется реализовывать самим.

SnP 500 Dividend Aristocrats (Div Arist)

В этом индекса собраны компании с крепкой дивидендной историей, и стабильность индекса тут скорее вышла побочным эффектом. Без контроля риска Div Arist, кстати, обгоняет Low Vol за последние 10 лет. Тем не менее, результаты Low Vol и Div Arist индексов с контролем риска очень похожи:

В спецификации к Div Arist RC 15% указан Annualized Risk Adjusted Return за последние 10 лет как 1.08, подозреваю, что это они так называют коэффициент Шарпа.

Есть ETF, который отслеживает Div Arist индекс, называется NOBL.

Шаг 3. Добавляем облигации

В последние 15 лет наблюдалась отрицательная корреляция между движениями индексов акций и гособлигациями Treasury. Когда рынки нервничают, инвесторы бегут из акций в надежные гособлигации, когда рынки расслаблены – наоборот. Поэтому, добавив к индексу акций еще и гособлигации, мы закроем акции от разрушительных действий затяжных (больше года) медвежьих рынков, которые в основном и приводят к сильной волатильности рынков, повреждающей коэффициент Шарпа.

Поскольку SPLV и NOBL запущены не слишком давно и истории еще не набрали, продемонстрируем волшебное действие облигаций на примере портфеля из двух секторальных ETF: XLU (Utilities) и XLP (Consumer Staples), которые имеют историю с 1998.

Без облигаций:

Разбавляем портфель наполовину ETF 20-летних treasuries TLT:

Шарп вырос с 0.98 до 1.27. Соответственно для Low Vol или Div Arist индексов можно было бы ждать Шарпа не ниже 1.3 на том же временном интервале.

Резюме

Таким образом, за три шага мы получили индексную стратегию с Шарпом в районе 1.3 и исторической доходностью в районе 12% годовых на долю в акциях. Комиссию, плату за плечо, налоги на дивиденды я не учитывал, но существенно на результат они не повлияют.

В принципе, эти цифры характеризуют тот бенчмарк, с которым нужно сравнивать результаты своей торговли, если вы системный или, упаси боже, дискреционный трейдер. Если Шарп по факту работы упорно не выходит выше 1.5 то встает вопрос зачем оно надо, если есть индексная стратегия, которая требует 10 минут в неделю на обслуживание и уж точно на порядок менее подвержена риску переподгонки, чем поделки из Метастока.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба