9 июня 2015 Вести Экономика

Инвестиционный банк Goldman Sachs опубликовал комплексный взгляд на публично торгуемые фонды активов. Ожидается удвоение размера активов таких фондов уже к 2020 г. до $6 трлн.

Сейчас общий объем активов в ETF составляет около $3 трлн.

Аналитики Goldman объясняют перспективы с помощью трех графиков. Во-первых, они смотрят на годовые темпы роста и факторы, поддерживающие этот рост в ближайшие годы. В предыдущие три года объем активов рос в среднем на 15%.

До 2020 г. ожидается увеличение активов в среднем на 12-13%. Во многом это связано с реформированием пенсионной системы в США и отказом от плана 401 (K).

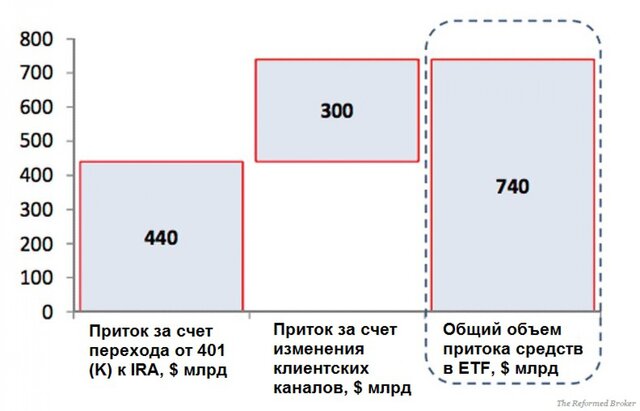

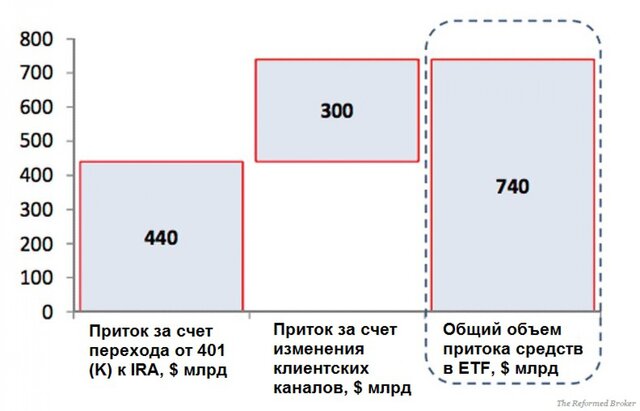

Из $740 млрд, которые попадут в ETF в ближайшие годы, примерно $440 млрд приходится на трансформацию плана 401 (К) в IRA (индивидуальный пенсионный счет), что обеспечивает большую гибкость в выборе продукта.

Кроме того, еще $300 млрд попадут в ETF благодаря действиям персональных финансовых советников, которые придут на смену коллективным.

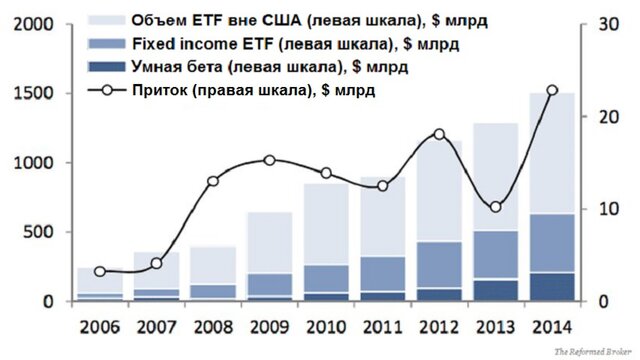

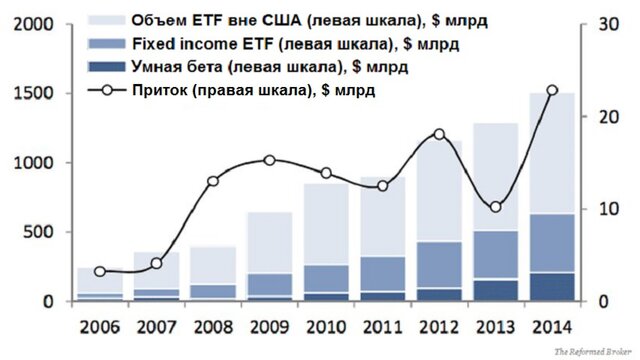

Наконец, Goldman рассматривает другие продукты с быстрыми темпами роста и большим потенциалом в качестве триггера для привлечения средств в ETF. Они включают в себя продукты на основе "умной беты", то есть альтернативного способа взвешивания индексов, которые увеличивают популярность ETF; ETF, которые не торгуются в США; ETF, основанные на использовании инструментов с фиксированной доходностью.

Проникновение ETF на рынок Европы и Тихоокеанского региона весьма невелико: всего 5-6% по сравнению с 14% в США, и это предполагает большие возможности по росту объемов.

Ожидается, что рост популярности в Европе увеличит объем активов на $900 млрд.

$300 млрд в общем росте активов ETF приходится на фонды, работающие с инструментами с фиксированной доходностью. При этом фонды, пропагандирующие "умную бету", показывали рост на 30%, и, судя по всему, такая динамика продолжится.

Сейчас общий объем активов в ETF составляет около $3 трлн.

Биржевые инвестиционные фонды (ETF) – фонды совместных инвестиций, чьи акции свободно обращаются на биржах. Их стремительный рост вызывает у регуляторов законную тревогу: что произойдет, если деньги, направленные в ETF, вдруг начнут выводиться?

Инвесторы могут продавать свои вклады в ETF в течение дня, но активы в некоторых ETF сложно быстро продать.

Массовый выход из ETF может привести к лихорадочной продаже активов, что будет иметь ужасающие последствия для всей финансовой системы.

Все ETF делятся на две группы: активного и пассивного управления. Активно управляемые фонды - это фонды, управляемые менеджерами, которые ставят своей задачей превзойти рынок по доходности. Фонды пассивного управления, или индексные фонды, - это фонды, результаты которых привязаны к динамике бенчмарка.

Задача управляющего в таких фондах сводится к тому, чтобы как можно более точно следовать за индексом, поэтому потенциальная доходность таких фондов ограничена доходностью индекса, зато уровень общих расходов в фондах данного типа, как правило, существенно ниже, чем в активно управляемых, разъясняет Investfunds.

На бирже торгуются преимущественно фонды пассивного управления, доля активно управляемых фондов в структуре ETF, как правило, не превышает 1% от общего числа фондов, торгуемых на бирже.

Инвесторы могут продавать свои вклады в ETF в течение дня, но активы в некоторых ETF сложно быстро продать.

Массовый выход из ETF может привести к лихорадочной продаже активов, что будет иметь ужасающие последствия для всей финансовой системы.

Все ETF делятся на две группы: активного и пассивного управления. Активно управляемые фонды - это фонды, управляемые менеджерами, которые ставят своей задачей превзойти рынок по доходности. Фонды пассивного управления, или индексные фонды, - это фонды, результаты которых привязаны к динамике бенчмарка.

Задача управляющего в таких фондах сводится к тому, чтобы как можно более точно следовать за индексом, поэтому потенциальная доходность таких фондов ограничена доходностью индекса, зато уровень общих расходов в фондах данного типа, как правило, существенно ниже, чем в активно управляемых, разъясняет Investfunds.

На бирже торгуются преимущественно фонды пассивного управления, доля активно управляемых фондов в структуре ETF, как правило, не превышает 1% от общего числа фондов, торгуемых на бирже.

Аналитики Goldman объясняют перспективы с помощью трех графиков. Во-первых, они смотрят на годовые темпы роста и факторы, поддерживающие этот рост в ближайшие годы. В предыдущие три года объем активов рос в среднем на 15%.

До 2020 г. ожидается увеличение активов в среднем на 12-13%. Во многом это связано с реформированием пенсионной системы в США и отказом от плана 401 (K).

Из $740 млрд, которые попадут в ETF в ближайшие годы, примерно $440 млрд приходится на трансформацию плана 401 (К) в IRA (индивидуальный пенсионный счет), что обеспечивает большую гибкость в выборе продукта.

Кроме того, еще $300 млрд попадут в ETF благодаря действиям персональных финансовых советников, которые придут на смену коллективным.

Наконец, Goldman рассматривает другие продукты с быстрыми темпами роста и большим потенциалом в качестве триггера для привлечения средств в ETF. Они включают в себя продукты на основе "умной беты", то есть альтернативного способа взвешивания индексов, которые увеличивают популярность ETF; ETF, которые не торгуются в США; ETF, основанные на использовании инструментов с фиксированной доходностью.

Проникновение ETF на рынок Европы и Тихоокеанского региона весьма невелико: всего 5-6% по сравнению с 14% в США, и это предполагает большие возможности по росту объемов.

Ожидается, что рост популярности в Европе увеличит объем активов на $900 млрд.

$300 млрд в общем росте активов ETF приходится на фонды, работающие с инструментами с фиксированной доходностью. При этом фонды, пропагандирующие "умную бету", показывали рост на 30%, и, судя по всему, такая динамика продолжится.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба