30 июля 2015 long-short.ru Кургузкин Александр

Я часто в исследованиях ссылаюсь на стратегию ребалансировки портфеля под волатильность. В исходном варианте она подразумевает ежедневную коррекцию позиции под локальную волатильность, измеренную стандартным отклонением. Поскольку я подозреваю, что большинство частных инвесторов дальше слов "стандартное отклонение" не продвинутся, предлагаю упрощенный вариант такой стратегии, более подходящий для обычного частного инвестора.

Целью упрощения было во-первых мерить волатильность не стандартным отклонением, а какой-нибудь более простой метрикой, и во-вторых удостовериться, что ребалансировку можно проводить не ежедневно, а еженедельно.

Обнаружилось, что вместо месячного стандартного отклонения вполне можно пользоваться шириной ценового канала за 15 торговых дней. Корреляция между этими двумя метриками в случае SPY (ETF для SnP 500) составляет 0.87. Изменение частоты ребалансировки с ежедневной на еженедельную (по пятницам) к ухудшению коэффициента Шарпа не приводит.

Поэтому стратегия ребалансировки портфеля может быть использована в следующей упрощенной форме. Пусть у нас есть N акций с равными весами. Каждую пятницу под закрытие торгов производим балансировку портфеля.

Делим объем располагаемого капитала C на N частей, получаем долю капитала на акцию. Рассчитываем объем лотов, деля долю капитала на цену лота P. Потом домножаем число лотов на коэффициент K = 6% / CH, где CH - ширина 15-дневного ценового канала (включая текущий день) этой акции в процентах CH = (H / L - 1) * 100%. Параметр 6% здесь это средняя ширина 15-дневного канала для SPY.

То есть, число лотов для акции: V = (C / (N * P)) * 6% / (H / L - 1)

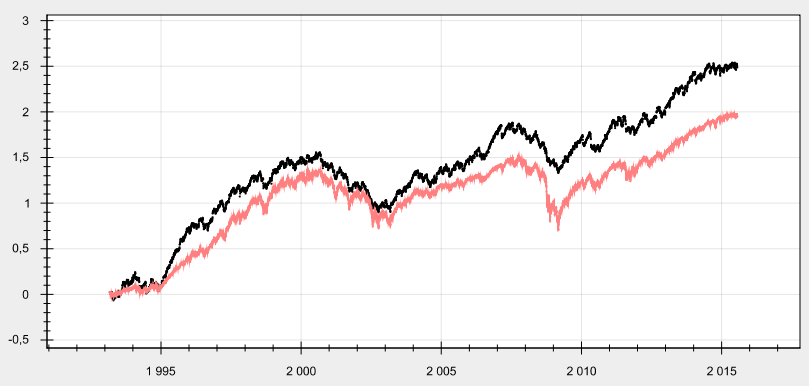

Ниже для примера приведены сравнительные эквити SPY без ребалансировки и с ребалансировкой, дивиденды включены:

Коэффициент Шарпа без ребалансировки 0.46, с ребалансировкой 0.59. Издержки не учитывались.

Целью упрощения было во-первых мерить волатильность не стандартным отклонением, а какой-нибудь более простой метрикой, и во-вторых удостовериться, что ребалансировку можно проводить не ежедневно, а еженедельно.

Обнаружилось, что вместо месячного стандартного отклонения вполне можно пользоваться шириной ценового канала за 15 торговых дней. Корреляция между этими двумя метриками в случае SPY (ETF для SnP 500) составляет 0.87. Изменение частоты ребалансировки с ежедневной на еженедельную (по пятницам) к ухудшению коэффициента Шарпа не приводит.

Поэтому стратегия ребалансировки портфеля может быть использована в следующей упрощенной форме. Пусть у нас есть N акций с равными весами. Каждую пятницу под закрытие торгов производим балансировку портфеля.

Делим объем располагаемого капитала C на N частей, получаем долю капитала на акцию. Рассчитываем объем лотов, деля долю капитала на цену лота P. Потом домножаем число лотов на коэффициент K = 6% / CH, где CH - ширина 15-дневного ценового канала (включая текущий день) этой акции в процентах CH = (H / L - 1) * 100%. Параметр 6% здесь это средняя ширина 15-дневного канала для SPY.

То есть, число лотов для акции: V = (C / (N * P)) * 6% / (H / L - 1)

Ниже для примера приведены сравнительные эквити SPY без ребалансировки и с ребалансировкой, дивиденды включены:

Коэффициент Шарпа без ребалансировки 0.46, с ребалансировкой 0.59. Издержки не учитывались.

http://www.long-short.ru/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба