12 ноября 2015 Вести Экономика

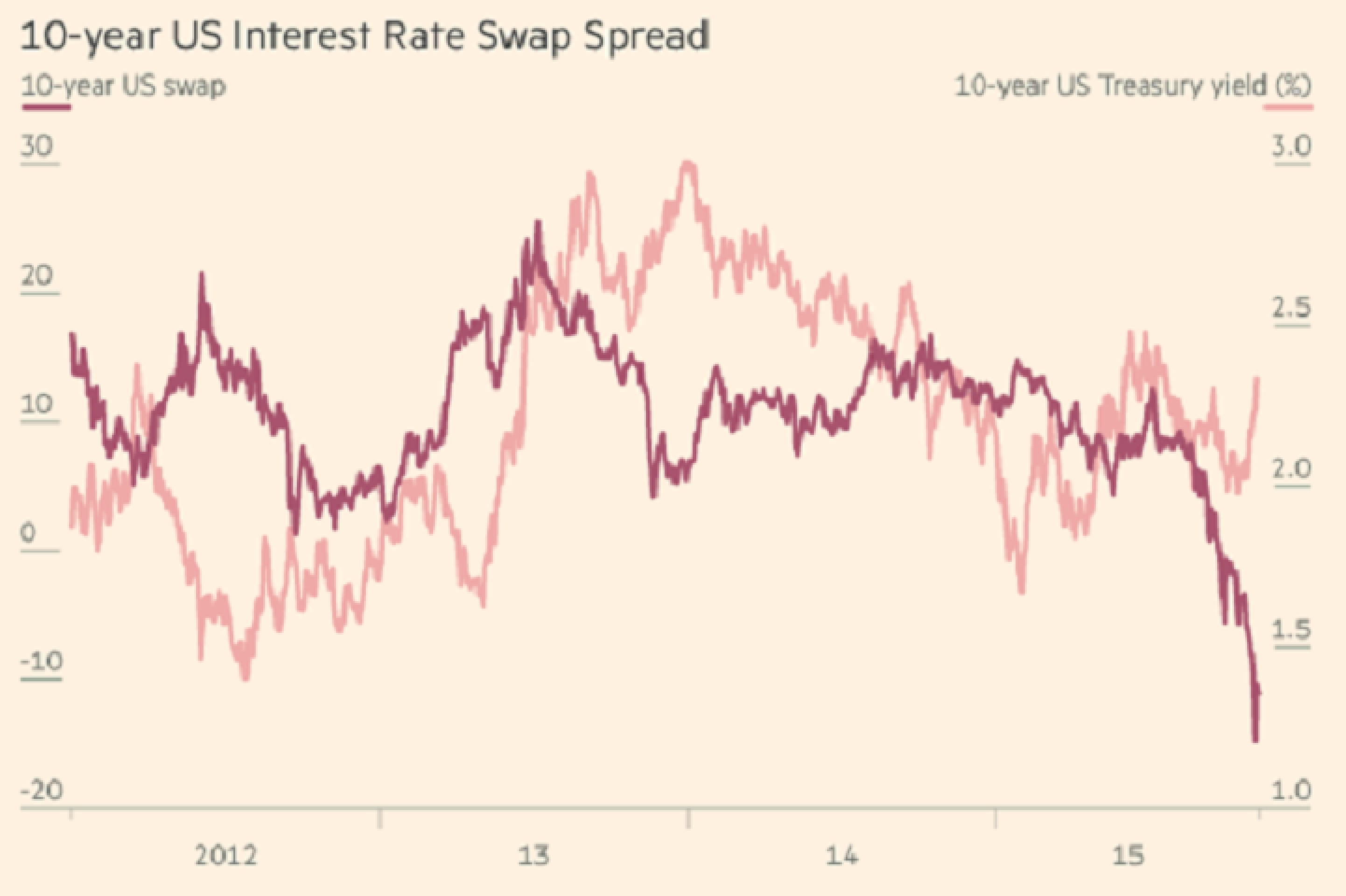

Процентные свопы в США - популярные производные, которые отслеживают доходности государственных облигаций, - в этом месяце пережили впечатляющий крах, а трейдеры не могут точно объяснить причину.

Этот рынок появился в 1980-х гг. и стал значимой частью финансового рынка. Как и облигации, продаваемые компаниями, своп-контракты торгуются с премией к доходности казначейских облигаций. И это нормально, так как облигации США практически свободны от риска.

Теперь дилеры и покупатели свопов, такие как хедж-фонды, управляющие активами и компании, сталкиваются с парадоксом, когда спред между свопами и облигациями становится все более отрицательным.

На прошлой неделе 10-летние свопы торговались на 18 базисных пунктов ниже доходности 10-летних казначейских облигаций.

Текущая ставка свопов на уровне 2,225% ниже доходности эталонных облигаций, которая составляет 2,32%.

Аналитики Deutsche Bank считают, что такая ситуация отражает жесткие условия пруденциального регулирования, более высокие требования и сокращение балансов дилеров.

Также играет роль смена вида свопов компаниями, продающими долг.

Компании и институциональные инвесторы обменивают контракты с плавающими процентными ставками на контракты с фиксированными ставками. Когда компания продает долг с фиксированной ставкой, она может использовать своп, чтобы компенсировать выплаты купона по облигациям и платить гораздо меньше из-за более низкой ставки.

Такая деятельность подталкивает ставки по свопам все ниже, а дилеры завалены продажами казначейских облигаций центральными банками и другими инвесторами. Такое сочетание помогает объяснить, почему спреды стали отрицательными.

Некоторые говорят, что нынешняя ситуация означает сбой в банковской системе и может повлечь за собой серьезные последствия для инвесторов, банков, компаний и налогоплательщиков.

Регрессионный анализ Deutsche Bank показывает, что справедливая стоимость 10-летних свопов по сравнению с доходностью 10-летних облигаций должна быть на 3 базисных пункта выше. При этом время положительных двузначных спредов, видимо, прошло.

Чем ближе к концу года, тем сильнее волатильность на рынке свопов, поскольку также растет вероятность повышения ставки ФРС.

В нормальных рыночных условиях отрицательные спреды должны быстро вернуться к норме, но из-за жесткой регуляции капитала банка торговля деривативами, кажется, вступает в новую эру.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба