19 декабря 2015 Живой журнал Спирин Сергей

При формировании инвестиционного портфеля часто встает вопрос о наполнении той части портфеля, которую обычно для краткости называют общим термином «bonds», но в которую, на самом деле, могут входить не только облигации, но и другие долговые инструменты.

В том числе и банковские депозиты.

Что выгоднее, депозиты или облигации? Общего ответа на этот вопрос не существует.

Во-первых, разумеется, нужно смотреть на конкретные депозиты и конкретные облигации (или те их выборки, которые планируется использовать). Как в той, так и в другой группе можно найти варианты с широким разнообразием и доходностей, и рисков.

Но выбор в большой степени зависит и еще от одного фактора: от времени выбора, от особенностей текущего момента, в который принимается решение.

Хочу поделиться одной любопытной картинкой, поясняющей этот тезис.

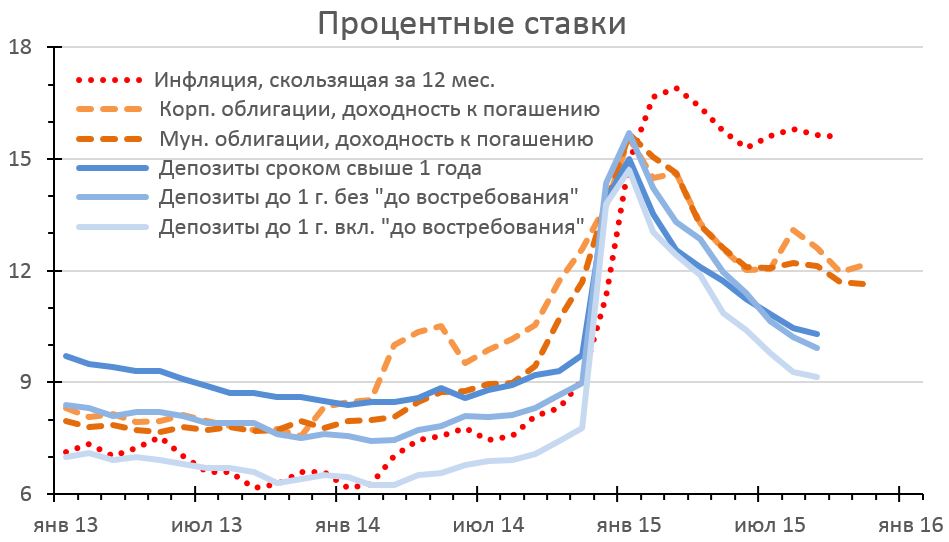

Кривые синего цвета – доходности по банковским депозитам (без учета Сбербанка!), данные Банка России.

Оранжевые пунктиры – доходность к погашению индексов "ММВБ корпоративные облигации" и "ММВБ муниципальные облигации", данные Московской биржи.

Красные точки – инфляция, рассчитанная по данным ФСГС как скользящее значение за последние 12 месяцев.

К сожалению, с 2013 года Банк России изменил порядок расчета и публикации данных по депозитным ставкам, поэтому сравнить «свежие» цифры со «старыми» не представляется возможным. В частности, с 2013 года ЦБ публикует статистику без учета данных по Сбербанку, что автоматически подняло цифры доходности на 1 - 3%. Очень жаль, что непрерывность сопоставимых данных не сохранена, поскольку наиболее интересно сравнение доходности облигаций и депозитов на примере прохождения через большие кризисы, вроде кризиса 2008-го года. Но, увы, этот период приходится анализировать на других примерах, и об этом мы подробнее поговорим на вебинаре 14 – 18 декабря.

Однако, и неполные три года также дают неплохую пищу для размышлений. В частности, картинка показывает, что вопрос выбора между депозитами и облигациями в немалой степени зависит от момента выбора.

Например, в начале относительно спокойного 2013 года депозиты, в целом, выглядели привлекательнее. Однако уже с начала 2014 года растет привлекательность вложений в облигации.

Неплохо относительно депозитов облигации выглядят и сейчас. Предполагаю, что во многом это связано с политикой Банка России, направленной на снижение депозитных ставок, массовым отзывом лицензий у мелких банков, а также введением запрета на привлечение средств физ. лиц для большого количества не самых надежных кредитных учреждений.

К достоинствам облигаций следует также отнести возможность их продажи в любой момент, т.е. ликвидность. Неплохим плюсом при приобретении облигаций в виде ПИФа облигаций станет также диверсификация по эмитентам. Недостаток – налогообложение дохода, полученного по облигациям или ПИФам облигаций (если только они приобретаются не в рамках ИИС).

В целом простой совет по выбору между облигациями и депозитами сводится к сравнению цифр между собой. Обе цифры находятся в открытом доступе, и сравнить их не составляет большого труда. К сожалению, отчетность ЦБ выкладывается с запаздыванием 1 – 2 месяца, однако резких изменений ставок за такой небольшой срок, как правило, не происходит, а общее направление изменения, как правило, в целом «ощущается» по новостному фону.

Доходность рублевых депозитов (на сайте Банка России) -

http://cbr.ru/statistics/?PrtId=int_rat

Индексы корпоративных и муниципальных облигаций (на сайте Московской Биржи) -

http://micex.ru/marketdata/indices/bonds/corporate

http://micex.ru/marketdata/indices/bonds/municipal

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба