6 июля 2016 goldenfront.ru

Мы слышали несколько объяснений финансового кризиса и его долгосрочного влияния на нашу экономику. Некоторые из них просто глупы, например, о жадности, вдруг почему-то обуявшей людей, работающих в сфере финансов, как будто эти люди не были жадными до 2007 года. Другие пытаются объяснять это «либерализацией», что почти так же бессмысленно, потому что правительственные регуляторы никогда не проводили либерализации, но скорее позволяли мошенничеству, в приличном обществе называемому банковским частичным резервированием, беспрепятственно разрастаться. Некоторые указывают на избыток сбережений в экспортирующих странах как причину наших страданий. Избыточные сбережения заставляют менее бережливые страны поневоле мириться с торговым дефицитом, примерно так они говорят. Некоторые теории совершенно безумны, другие отчасти верны, но ни одна из них не отражает фундаментальный фактор, который затягивал и продолжает затягивать мир в столь зыбкие области мировых финансов, торговли и распределения капитала.

Когда мы пытаемся объяснить причины кризиса, такие как накопление ненужного и вредного долга (подробнее см. здесь, здесь и здесь), люди спрашивают, почему это произошло сейчас, а не раньше? Этот вопрос имеет все основания, мы думали об этом и считаем, что у нас есть простой ответ. Короче говоря, мировая система работает без механизмов естественной коррекции.

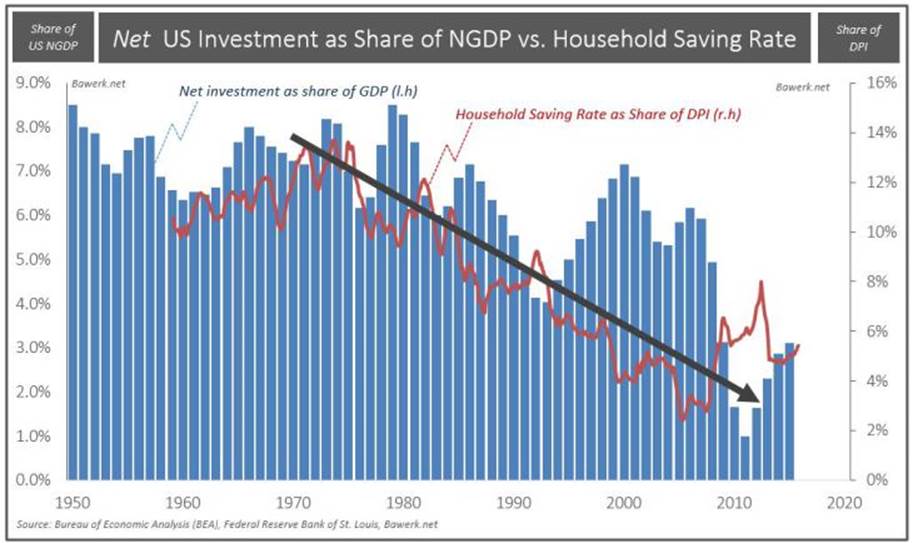

Как мы всегда указывали, в Советском Союзе была только одна рецессия, в 1989 году. Система была стабильной, пока не произошёл сбой. В системе, не корректирующей внутренние дисбалансы, растёт паразитическая раковая опухоль, в конце концов убивающая своего хозяина. Если нерациональное распределение капитала продолжается, накопленные реальные сбережения будут в определённый момент исчерпаны. В этот момент происходит спад, потому что структура производства требует слишком больших затрат капитала по сравнению с реальными имеющимися сбережениями. Быстрый взгляд на темпы экономии и инфляции в США с 1950-х годов подтверждает всем нам известный факт: сбережения и инвестиции отстают от роста ВВП. Это началось после того как Никсон отвязал доллар от золота в 1971 году, и это не простое совпадение. Реальное финансирование экономической деятельности медленно перешло от экономии как таковой к «принудительной» экономии посредством расширения денежной массы.

Нетто инвестиции в США как доля ВВП (синим) против темпов сбережений домохозяйств (красная кривая)

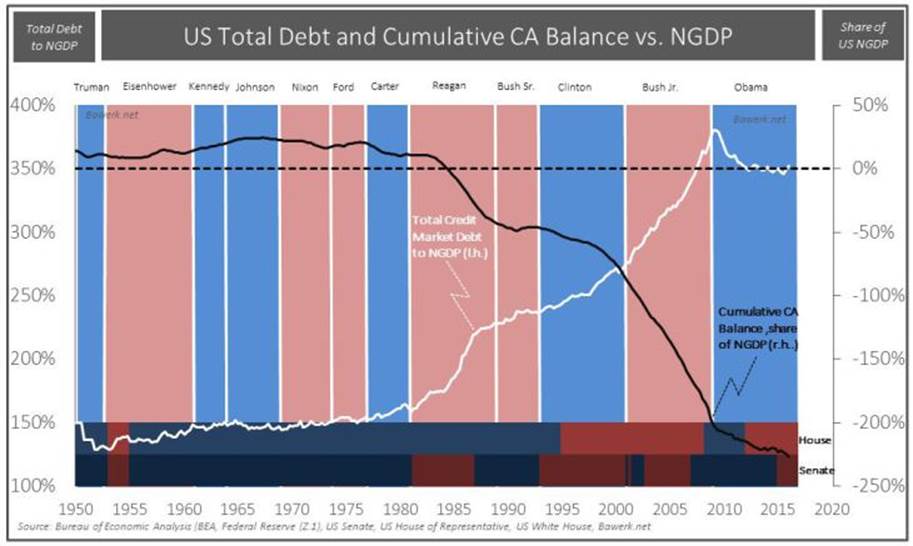

Неизбежным результатом такой политики было огромное увеличение долга и снижение баланса США относительно остального мира. Независимо от политического уклона страны, долг продолжал расти, и его зеркальное отражение, текущий остаток на счёте, продолжал уменьшаться. США заложили своё будущее иностранцам, финансируя свой потребительский кутёж. Казалось, никого не заботит, что США не создают продуктивную капитальную базу, которая могла бы обслуживать весь этот долг в будущем. США, эмитент мировой резервной валюты, были так же надёжны, как золото. По крайней мере так считал мир, и как ни странно, продолжает считать.

Совокупный долг к ВВП (белым – левая шкала), совокупный баланс текущего счета как доля ВВП (черным - правая шкала)

Так какое отношение это имеет к мировому финансовому кризису? Долларовый стандарт при 100%-ной гибкости привёл к тому, что США с возрастающей скоростью вливали доллары в мировую экономику. Прошлые безумства иногда случайно настигали денежных хозяев в здании Экклза (Eccles), имевших полномочия буквально заливать их потоками бумажных долларов. Мировая экономика была и остаётся основанной на долларовом стандарте, и Федеральный резерв США стал мировым центральным банком. Спад мировой торговли повлиял на всех её участников, и передатчиком является доллар США. Сокращение долларовых обязательств в мировой банковской системе обвалило всю мировую экономику. Приливы и отливы кредита в долларах постепенно превратились в мировую экономику. Федеральному резерву пришлось обеспечивать долларовую ликвидность для мировой банковской системы, независимо от местонахождения банка.

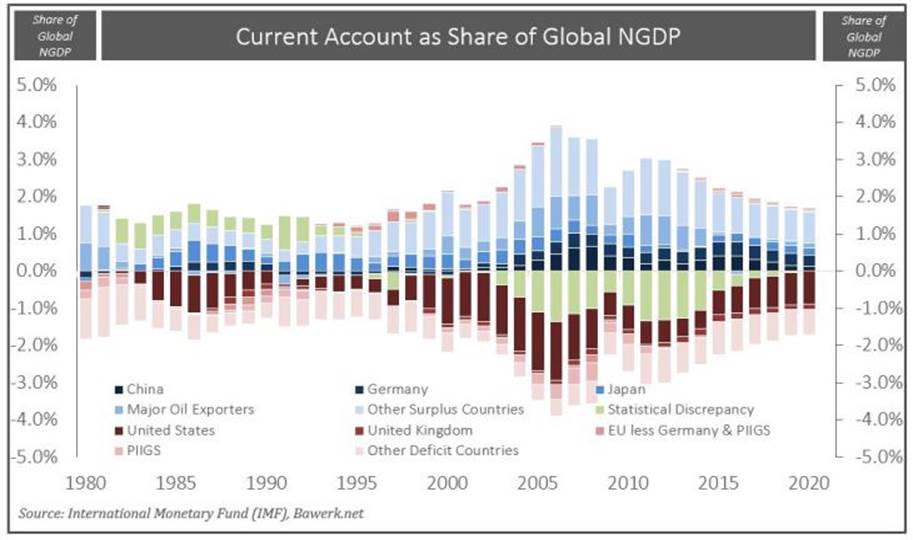

Но в этом и проблема: постоянно оказывая финансовую помощь неэффективному бизнесу, мировая система движется к экономическому обрыву. Финансовый дисбаланс, как ясно показано на графике ниже, не может корректировать сам себя. Избыточные страны сохраняют активное сальдо, а страны с дефицитом из года в год сохраняют дефицит.

Система свободного рынка скорректировала бы этот дисбаланс задолго до того, как он стал бы представлять опасность для системы. Полностью гибкий долларовый стандарт, состряпанный из кейнсианских принципов, когда спрос создаёт своё собственное предложение - спрос на доллары, резервную валюту, всегда удовлетворяется дополнительным предложением по всему миру, и это, как ничто другое вызывает кризис - не выполняет эту основную задачу.

Текущий счет как доля мирового ВВП

Поскольку Федеральный резерв подавляет любой естественный механизм коррекции, мировая экономическая система закоснела в пороке. Эта порочная система просто не допускает естественного развития, из-за тяжкого груза неправильного распределения капитала.

Конечно, эта система нежизнеспособна, это не может продолжаться до бесконечности. Наши хозяева денег просто оттягивают неизбежный крах, который наконец скорректирует дисбаланс через перераспределение капитала в мире. Эта катастрофа экономического спада так долго создавала напряжения, что последствием будет массовая безработица и невиданные финансовые убытки. Несомненно, последуют политические потрясения и социальные беспорядки.

Цирковые трюки Федерального резерва, которые использовались при высоких процентных ставках и более равномерном распределении финансового состояния, больше не будут эффективными, к удивлению сегодняшних экспертов. Перемещение капитала и состояния от бедных к богатым через инфляционное подавление зарплат и рост цен активов - это налоговая политика быстрого снижения предельных доходов, что подтверждается ростом долга, необходимого для поддержания роста ВВП.

Сейчас величайший кейнсианский денежный эксперимент находится на завершающем этапе. Бесшабашная была вечеринка, но похмелье нам ещё предстоит.

Когда мы пытаемся объяснить причины кризиса, такие как накопление ненужного и вредного долга (подробнее см. здесь, здесь и здесь), люди спрашивают, почему это произошло сейчас, а не раньше? Этот вопрос имеет все основания, мы думали об этом и считаем, что у нас есть простой ответ. Короче говоря, мировая система работает без механизмов естественной коррекции.

Как мы всегда указывали, в Советском Союзе была только одна рецессия, в 1989 году. Система была стабильной, пока не произошёл сбой. В системе, не корректирующей внутренние дисбалансы, растёт паразитическая раковая опухоль, в конце концов убивающая своего хозяина. Если нерациональное распределение капитала продолжается, накопленные реальные сбережения будут в определённый момент исчерпаны. В этот момент происходит спад, потому что структура производства требует слишком больших затрат капитала по сравнению с реальными имеющимися сбережениями. Быстрый взгляд на темпы экономии и инфляции в США с 1950-х годов подтверждает всем нам известный факт: сбережения и инвестиции отстают от роста ВВП. Это началось после того как Никсон отвязал доллар от золота в 1971 году, и это не простое совпадение. Реальное финансирование экономической деятельности медленно перешло от экономии как таковой к «принудительной» экономии посредством расширения денежной массы.

Нетто инвестиции в США как доля ВВП (синим) против темпов сбережений домохозяйств (красная кривая)

Неизбежным результатом такой политики было огромное увеличение долга и снижение баланса США относительно остального мира. Независимо от политического уклона страны, долг продолжал расти, и его зеркальное отражение, текущий остаток на счёте, продолжал уменьшаться. США заложили своё будущее иностранцам, финансируя свой потребительский кутёж. Казалось, никого не заботит, что США не создают продуктивную капитальную базу, которая могла бы обслуживать весь этот долг в будущем. США, эмитент мировой резервной валюты, были так же надёжны, как золото. По крайней мере так считал мир, и как ни странно, продолжает считать.

Совокупный долг к ВВП (белым – левая шкала), совокупный баланс текущего счета как доля ВВП (черным - правая шкала)

Так какое отношение это имеет к мировому финансовому кризису? Долларовый стандарт при 100%-ной гибкости привёл к тому, что США с возрастающей скоростью вливали доллары в мировую экономику. Прошлые безумства иногда случайно настигали денежных хозяев в здании Экклза (Eccles), имевших полномочия буквально заливать их потоками бумажных долларов. Мировая экономика была и остаётся основанной на долларовом стандарте, и Федеральный резерв США стал мировым центральным банком. Спад мировой торговли повлиял на всех её участников, и передатчиком является доллар США. Сокращение долларовых обязательств в мировой банковской системе обвалило всю мировую экономику. Приливы и отливы кредита в долларах постепенно превратились в мировую экономику. Федеральному резерву пришлось обеспечивать долларовую ликвидность для мировой банковской системы, независимо от местонахождения банка.

Но в этом и проблема: постоянно оказывая финансовую помощь неэффективному бизнесу, мировая система движется к экономическому обрыву. Финансовый дисбаланс, как ясно показано на графике ниже, не может корректировать сам себя. Избыточные страны сохраняют активное сальдо, а страны с дефицитом из года в год сохраняют дефицит.

Система свободного рынка скорректировала бы этот дисбаланс задолго до того, как он стал бы представлять опасность для системы. Полностью гибкий долларовый стандарт, состряпанный из кейнсианских принципов, когда спрос создаёт своё собственное предложение - спрос на доллары, резервную валюту, всегда удовлетворяется дополнительным предложением по всему миру, и это, как ничто другое вызывает кризис - не выполняет эту основную задачу.

Текущий счет как доля мирового ВВП

Поскольку Федеральный резерв подавляет любой естественный механизм коррекции, мировая экономическая система закоснела в пороке. Эта порочная система просто не допускает естественного развития, из-за тяжкого груза неправильного распределения капитала.

Конечно, эта система нежизнеспособна, это не может продолжаться до бесконечности. Наши хозяева денег просто оттягивают неизбежный крах, который наконец скорректирует дисбаланс через перераспределение капитала в мире. Эта катастрофа экономического спада так долго создавала напряжения, что последствием будет массовая безработица и невиданные финансовые убытки. Несомненно, последуют политические потрясения и социальные беспорядки.

Цирковые трюки Федерального резерва, которые использовались при высоких процентных ставках и более равномерном распределении финансового состояния, больше не будут эффективными, к удивлению сегодняшних экспертов. Перемещение капитала и состояния от бедных к богатым через инфляционное подавление зарплат и рост цен активов - это налоговая политика быстрого снижения предельных доходов, что подтверждается ростом долга, необходимого для поддержания роста ВВП.

Сейчас величайший кейнсианский денежный эксперимент находится на завершающем этапе. Бесшабашная была вечеринка, но похмелье нам ещё предстоит.

http://goldenfront.ru/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба