1 августа 2016 banki.ru Осадчий Максим

Складывается парадоксальная ситуация. С одной стороны, государство всеми силами убивает малый и средний бизнес, проводя политику огосударствления экономики. А с другой стороны, силами госбанков раздает денежные средства тому самому малому и среднему бизнесу.

Давят малый и средний бизнес — недодавят, душат — недодушат, дустом травят — а он все жив. Ночь на 9 февраля 2016 года в Москве вошла в историю как «ночь длинных ковшей», разрушив сотни бизнесов, но малый и средний бизнес и из-под собянинской плитки прорастает. В декабре 2014 года ставки взметнулись выше крыши — а он стоит, из последних сил держится, как стойкий оловянный солдатик.

Однако давление на малый и средний бизнес не проходит бесследно. Для российской экономики характерна низкая доля малых и средних предприятий (МСП) в ВВП. Она составляет всего около 20%, тогда как для развитых стран вклад этого сектора в экономику гораздо выше. Например, вклад МСП в ВВП стран еврозоны находится в диапазоне 50—80%.

Основная тенденция российской экономики — огосударствление и концентрация бизнеса, сокращение конкуренции, в значительной степени за счет выдавливания из экономики и даже уничтожения малого и среднего бизнеса.

Одна из причин слабого развития МСП в России — хроническая недокредитованность этого сектора экономики. Доля кредита МСП в кредите экономике на 1 июня 2016 года составила всего 11%, тогда как 1 января 2014 года (до присоединения Крыма и последовавшего экономического кризиса) она составляла 15,9%. Так что доля кредитования МСП не только низка, но еще и сокращается.

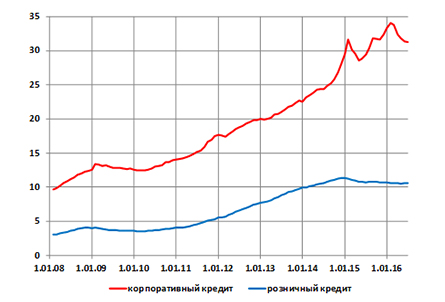

Новый кризис, начавшийся в 2014 году, оказал мощное негативное влияние на кредит экономике. После периода устойчивого посткризисного роста розничный кредит стагнирует и сжимается; корпоративный кредит лихорадит, он также, вероятно, выходит на траекторию стагнации.

Рисунок 1. Корпоративный и розничный кредитные портфели. В трлн рублей. Источник: данные Банка России

В сегменте кредита МСП разрушительные последствия кризиса оказались существенно более серьезными. Причем сокращение кредита МСП началось не в 2015 году, как в случае розничного кредита, а уже в августе 2014-го, видимо, как реакция на санкции. С 1 августа 2014 года по 1 июня 2016-го кредит МСП сократился на 764 млрд рублей, или на 14,2%. За этот же период корпоративный кредит вырос на 24,4%, а розничный сократился на 3,6%. Так что МСБ — Золушка во многих отношениях. В том числе и на кредитном рынке.

Рисунок 2. Кредит МСП. В трлн рублей. Источник: данные Банка России

В чем причина этого феномена? Она отнюдь не в предвзятом отношении банков к МСП. Причина состоит в повышенных рисках кредитования МСП по сравнению с кредитованием крупных предприятий. Эти повышенные риски проявляются и в более высокой доле просрочки, и в более высоком темпе ее роста.

На 1 июня 2016 года доля просрочки по кредитам МСП достигла 15,6%, тогда как в целом по корпоративному кредиту она составила 6,8%, а по розничному кредиту — 8,6%.

Российское руководство неоднократно заявляло о необходимости поддержки МСП. Также есть понимание значимости кредита для развития этого важного сегмента экономики. Инструментом государства по финансированию МСП выступают госбанки.

В условиях кризиса на базе государственной Корпорации МСП была внедрена программа стимулирования кредитования субъектов МСП — «программа 6,5». Банки, кредитующие предпринимателей по этой программе, рефинансируются Банком России по ставке 6,5% годовых, откуда и произошло название программы. Максимальная процентная ставка по кредитам ограничена на уровне 11% годовых для субъектов малого бизнеса и 10% — для среднего. Следует отметить, однако, что эта программа предназначена не для совсем уж миниатюрных предприятий: размер одного кредита, предоставляемого в рамках этой программы, должен составлять не менее 50 млн рублей (и не более 1 млрд рублей).

Доступ банков к столь дешевому рефинансированию весьма ограничен. В программе участвуют только 11 уполномоченных банков: госбанки (Сбербанк, ВТБ и ВТБ 24, РСХБ и РНКБ), окологосударственный Газпромбанк, а также Промсвязьбанк, Альфа-Банк, Росбанк, Райффайзенбанк и «ФК Открытие». Первым кредитную сделку в рамках «программы 6,5» осуществил ВТБ. Кредит на сумму 300 млн рублей был предоставлен строительной компании «Винсантель» для финансирования проекта по реконструкции спорткомплекса в Уфе. На текущий момент ВТБ «по программе 6,5» заключил кредитные соглашения со 120 компаниями на общую сумму более 22 млрд рублей. Банк рассчитывает, что к концу года объем заключенных контрактов выйдет на уровень 40 млрд рублей. Сегодня портфель кредитов группы ВТБ, выданных малому и среднему бизнесу, составляет около 900 млрд рублей.

Складывается парадоксальная ситуация. С одной стороны, государство всеми силами убивает МСБ и проводит политику огосударствления экономики. А с другой — силами госбанков раздает денежные средства тому самому малому и среднему бизнесу. Может быть, одна из причин неубиваемости МСБ как раз и заключается в том, что государство само не может понять, добить это приблудное дитя или для начала откормить?

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба