Согласно своему сайту компания Continental Resources (CLR) называет себя чемпионом нефти Америки. Для того, чтобы стать чемпионом, кто-то должен победить. К сожалению, в случае с Continental имеем серьезное поражение, прекрасный пример того, что что-то ужасно неправильное происходит в сланцевой индустрии США.

В начале сланцевой революции США индустрия заявила, что сделает США энергетически независимыми. Мейнстрим-медиа подхватили эту позитивную тему и начали с ней носиться. Американцы, которые поверили в "Рост навсегда", бросились в долги, покупая разное дерьмо, чтобы захламить свои дома.

В течение нескольких лет казалось, что сланцевая революция в США собирается бросить вызов законам гравитации (и финансов) и обеспечит страну безграничной нефтью навсегда. Тем не менее, что-то начало идти серьезно не так, когда сланцевые нефтяные компании стали говорить о своих финансах. Финансовые потери и долги продолжают накапливаться.

И прекрасный пример, или "образец для подражания" - Continental Resources, компания, которая гордо называет себя чемпионом

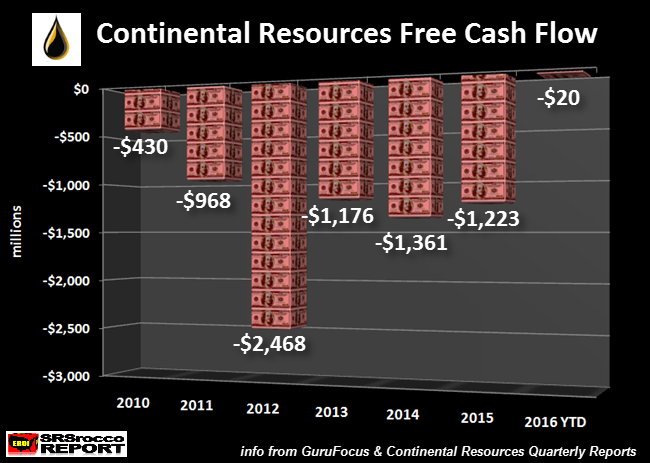

Возможно, что компания была чемпионом нефти Америки одно время, тем не менее, если посмотреть на ее финансовые результаты, то она явно получили серьезные удары под дых. Глянем на свободный денежный поток компании с 2010 г., картинка не очень красивая:

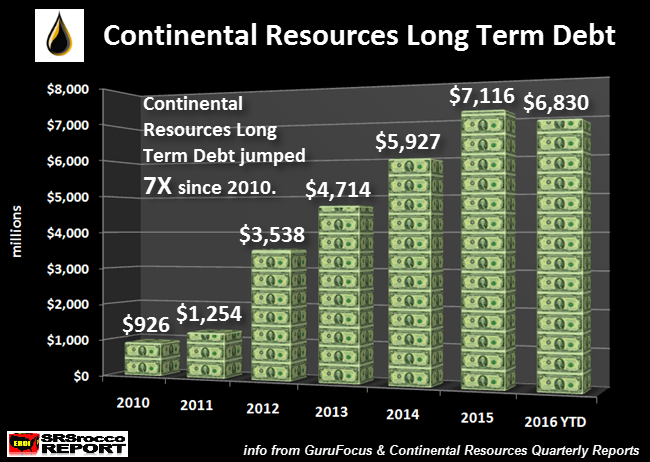

В 2010-16 гг. (по третий квартал 2016) капитальные затраты (CAPEX) превысили на $7,6 млрд. поступления от операционной деятельности (свободный денежный поток). В тот же период долгосрочный долг CLR подскочил в семь раз с $926 млн. до $6,8 млрд.:

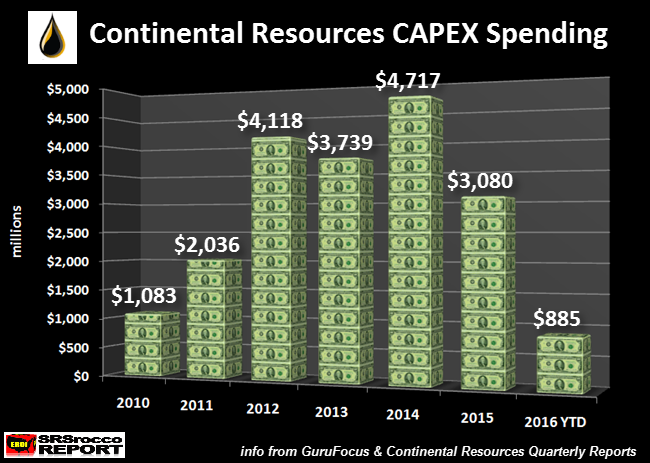

Долгосрочный долг компании снизился в 2016 г. из-за ликвидации активов в бассейне Вашаки, Вайоминг. Она использовала продажу этого актива, чтобы погасить часть долгов. Продажа активов положительно сказывается на задолженности, но может оказать негативное влияние на способность компании развивать или поддерживать будущую добычу нефти и газа. Кроме того, чтобы компания могла добывать нефть в будущем, он должна потратить еще больше денег. Тем не менее, капитальные расходы достигли своего пика в 2014 г. и упали до минимума за шесть лет:

Как CLR планирует поддерживать добычу нефти? За счет продажи активов или сокращения капитальных затрат? Возможно, что компания бросает вызов законам гравитации.

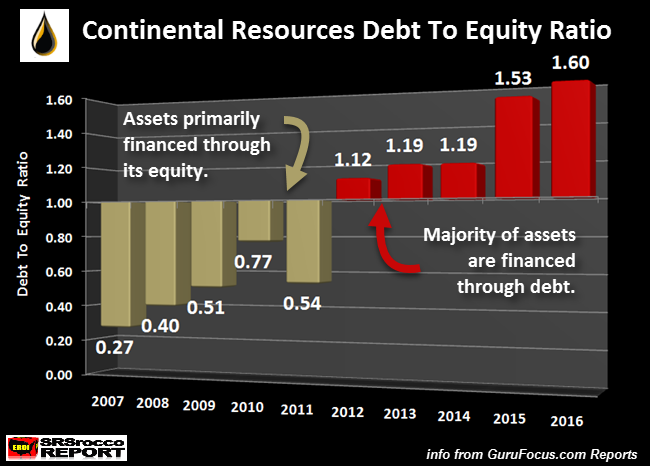

Существует финансовый показатель: соотношение долг/собственный капитал. Соотношение указывает на здоровье баланса компании. Соотношение долг/собственный капитал используется для измерения финансовой зависимости и показывает, сколько долгов компания использует для финансирования своих активов по отношению к собственному капиталу. Компания должна иметь низкое соотношение долг/собственный капитал, что указывает на сильный баланс. Соотношение долг/собственный капитал не должно превышать 20%. Соотношение для CLR составляет 160.36%, что не приемлемо. Итак, как по этому показателю у CLR? Не очень хорошо:

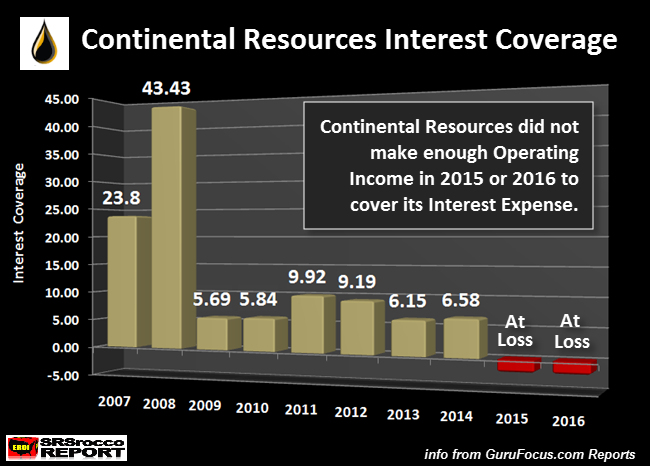

Соотношение долг/собственный капитал в 160.36% соответствует соотношению 1,60 на диаграмме. Это очень плохая новость для чемпиона нефти Америки. Есть еще один показатель -"покрытие процентов". Соотношение, которое определяет, насколько легко компания может оплатить расходы по оплате процентов за непогашенную задолженность. Он рассчитывается путем деления дохода от операций (EBIT) на расходы по выплате процентов. Поскольку операционный доход CLR составил $93 млн. за третий квартал 2016 г., компания не смогла даже оплачивать проценты по своим долгам в размере $82 млн.:

Можно видеть, что CLR имела очень высокие коэффициенты покрытия процентов в 2007 и 2008 гг. ... время, когда компания погрузилась по шею в удивительный мир добычи сланцевой нефти и газа. В 2015 г. компании пришлось раскошелиться на выплаты процентов в размере $313 в виде благотворительности банкам Уолл-стрит. К сожалению, операционный убыток составил $224 млн. ..., таким образом, она уже не может платить проценты по долгам.

Возможно, что все повернется к лучшему у чемпиона нефти США, когда дезинтегрированная американская и глобальная экономики "волшебным образом" развернется. Скорее этого не будет.

https://srsroccoreport.com/continental-resources-example-of-what-is-horribly-wrong-with-the-u-s-shale-oil-industry/

/templates/new/dleimages/no_icon.gif Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба