26 марта 2017 utmedia Богданов Григорий

Многие участники рынка, находящиеся в позиции, наверняка воспользовались случаем, чтобы немного перевести дух после февральско-мартовского падения. На самом деле эта передышка скорее всего не будет продолжительной, ведь в плане событий на рынке все только начинается. Публикация отчетности это отправная точка, за которой следуют рекомендации по дивидендам, а это в связи с падением ставок остается одной из наиболее актуальных тем.

В пятницу 24 марта ЦБ РФ принял решение снизить ключевую ставку на 0,25%, до принятия решения многие склонялись к альтернативе между снижением на 0,5% и сохранением ставки, так что ход ЦБ можно назвать очень компромиссным. Тем не менее это действие вкупе с заявлениями ЦБ обозначает совершенно четкий вектор на понижение ключевой ставки.

Что это означает прежде всего для долгового рынка. Возьмем только самые ликвидные бумаги ОФЗ, которые делятся на несколько категорий.

1. ПД (постоянный доход) - облигации, по которым план погашения прописан заранее, купоны по текущим меркам все еще небольшие 6-7% годовых, поэтому все подобные бумаги торгуются дешевле номинала, создавая дополнительную доходность. Именно эти бумаги будут главным бенефициаром снижения ставок, т.к. план погашения неизменен и как только доходность этих бумаг будет становиться хотя бы чуть выше среднерыночной их будут активно покупать, снижая доходность (поскольку на ставку повлиять нельзя, можно повлиять только на цену, таким образом снижение доходности возможно только через повышение цены, а повышение цены только через покупки).

Именно с этими бумагами по идее должны были конкурировать "народные" ОФЗ, однако по новым данным в цену "народных" будут еще зашиваться расходы банков, продающих данные ОФЗ, что просто неприлично режет доход этих бумаг, которые даже по первоначальным условиям проигрывали биржевым ОФЗ по всем фронтам. Я с трудом представляю разумного человека, покупающего "народные" ОФЗ, мне сложно понять его мотивацию.

2. ПК (переменный купон) - облигации, по которым известен только размер ближайшей выплаты, однако для каждой облигации приведена формула, по которой будет считаться доходность следующего периода. Как правило, формула содержит ставку кредитования RUOINIA и определенную надбавку индивидуальную для каждой бумаги. В период скачка ставок эти бумаги обеспечили очень хороший рост (некоторые поднимались даже до 110% от номинала), сейчас тенденция обратная. Большинство данных бумаг все еще торгуются дороже номинала и дальнейшее движение вниз обуславливается сразу двумя факторами:

- снижение ключевой окажет влияние и на RUONIA, следовательно наиболее реалистичен вариант падения купонных выплат; снижение относительной доходности приводит к снижению курса

- по мере приближения срока погашения бумага неминуемо тянется к номиналу, следовательно торгующиеся выше номинала бумаги с относительно коротким сроком погашения будут падать в любом случае.

Таким образом, учитывая текущие тенденции, вы скорее всего потеряете или будете испытывать определенные трудности при покупке подобных бумаг. Для резерва с потенциальным перевложением в акции облигации ПК сейчас не подходят.

Код облигаций ПД и ПК на Московской Бирже начинается на 2, поэтому чтобы различать их между собой, целесообразно проверить себя на любом сайте, содержащем данные по облигациям.

3. АД (амортизируемый доход) - облигации, сочетающие в себе прописанный план выплат (как у ПД) с частичным погашением номинала. На МосБирже подобные бумаги начинаются с цифры 4 и являются менее ликвидными по сравнению предыдущими типами бумаг. Если в отношении качества эмитента (государства) у каждого есть свое субъективное мнение, то в отношении ликвидности мнение биржевых участников как правило устойчивое (чем больше ликвидность, тем лучше), поэтому на текущий момент данный тип очень серьезно проигрывает всем остальным.

4. ИН (индексируемый номинал) - в настоящий момент тип представлен только одной бумагой ОФЗ 52001, которая имеет постоянный небольшой купон (2,5%) и регулярно индексируемый номинал на величину официальной инфляции.

Поскольку согласно официальным данным величина инфляции снижается, падает и доходность данной бумаги. Можно по-разному относиться к данным по инфляции, но совершенно очевидно, что даже по официальным данным она не может бесконечно снижаться, будет определенный предел. Это означает, что после отработки идеи роста ПД, скорее всего можно будет обратиться к данной бумаге. Однако очевидный минус заключается в том, что идея заключается в работе с номиналом, соответственно такие операции даже для ОФЗ облагаются налогом, более того удорожание номинала в ОФЗ 52001 также облагается налогом. Можно сделать вывод, что оптимальнее всего работать с подобной бумагой на ИИС без уплаты НДФЛ.

Переходя от ОФЗ к дивидендам компаний можно отметить приближение развязки истории с дивидендами госкомпаний. Ожидается, что этот вопрос будет закрыт уже на следующей неделе, т.е. до конца марта. Разумеется, не может быть никакой уверенности в том, что на ближайшем заседании этот вопрос будет проработан окончательно. Кроме того в историю с дивидендами сетевых компаний влезает Минэнерго, продвигая обратную идею снижения дивидендов.

Согласно текущей риторике Минэнерго настаивает на уплате 25% РСБУ, но учитывая только операционный поток компании, без дополнительных факторов. Например, ФСК ЕЭС, которую я по-прежнему считаю одной из главных идей в энергетике, без учета данных факторов должна заплатить 2 копейки при текущей котировке 0,1904.

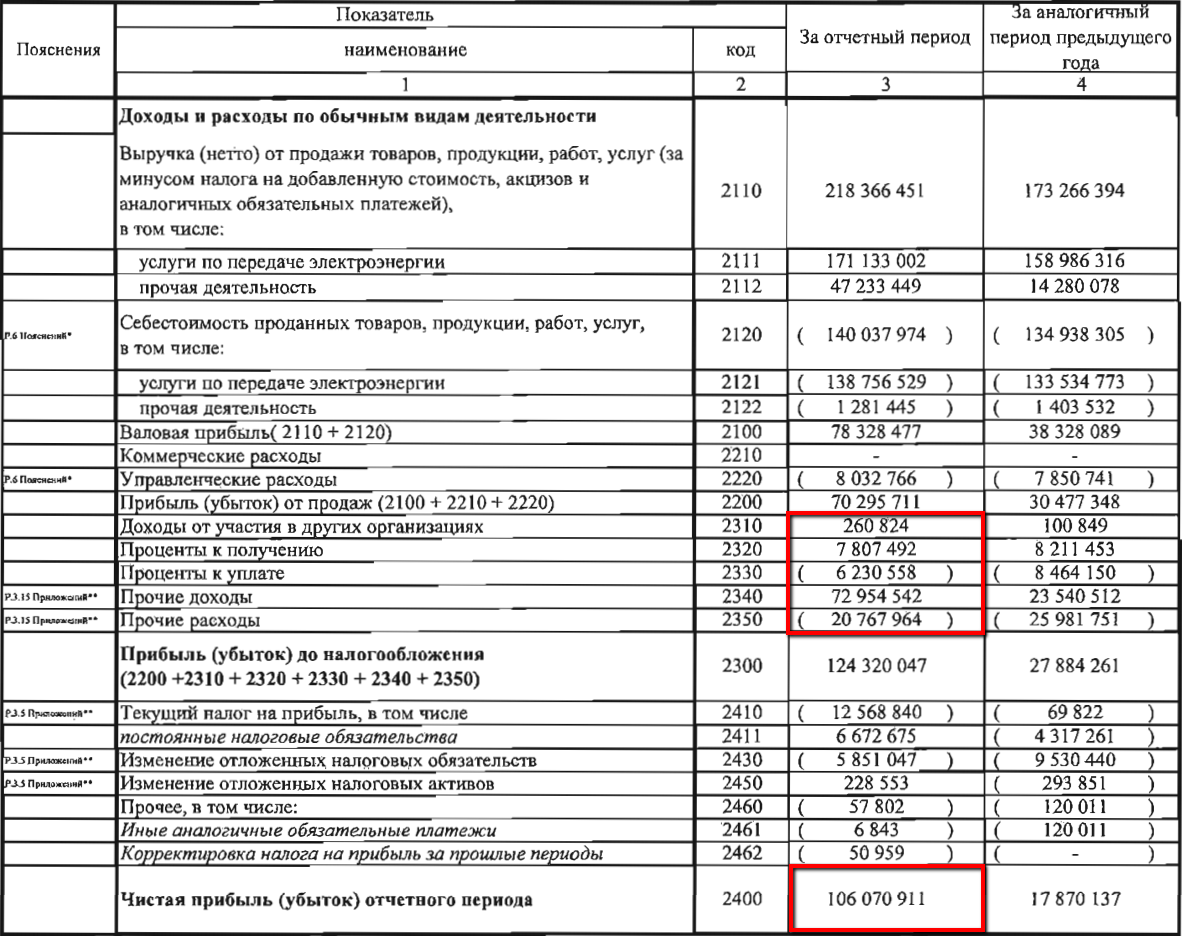

Однако очистка отраженной в отчете прибыли даст нам несколько иное представление.

При очищении прибыли, нам нужно убрать все что идет после прибыли от продаж. Я выделил нужный блок в отчетности. "Убрать" означает взять все с обратным знаком: положительное вычитается, отрицательное плюсуется.

106 070 911 - 260 824 - 7 807 492 + 6230 558 - 72 954 542 + 20 767 964 = 52 046 575 тыс. руб.

Дивиденд = 52 046 575 тыс. руб. / 4 / 1 274 665 323 063 акций = 0,01 руб.

Таким образом, если Минэнерго удастся продавить директиву по корректировке чистой прибыли, мы увидим доходность в районе 5%, это гораздо меньше, чем все ожидали. Новость может быть разочаровывающая изначально, но на мой взгляд ФСК имеет хороший потенциал даже если компания вообще откажется от дивидендов (чего точно не произойдет, т.к. дивиденды данной компании нужны и Россетям и Государству).

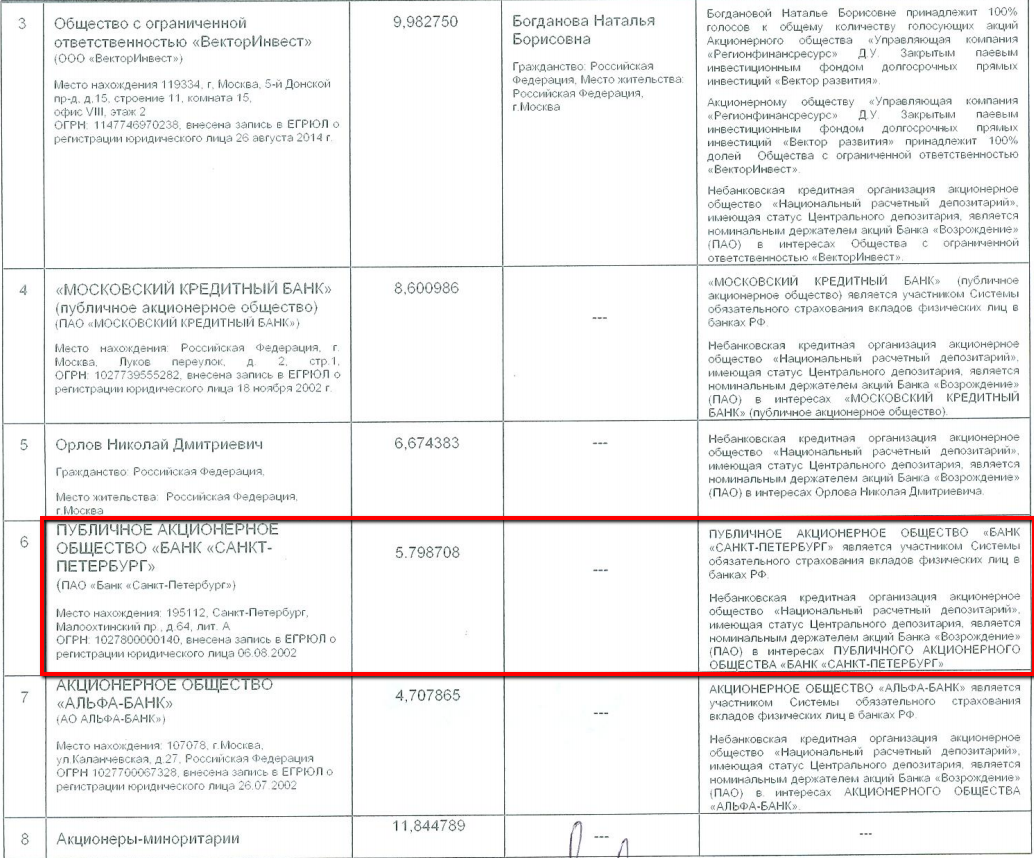

Еще одна идея, которая мне нравится и без дивидендов, это Банк Санкт-Петербург. Дивиденды за прошлый год уже объявлены, они будут составлять 1,05 руб. и такой уровень можно воспринимать не более чем приятный бонус за владение перспективными бумагам. Собственный капитал банка и его прибыль продолжают расти и вместе с ними растет и апсайд. Финансовая сфера закрыла прошлый год достаточно хорошо, это видно абсолютно по всем банкам, которые торгуются на бирже.

Также усиливаются M&A, банки покупают доли в других банках или полностью другие банки. БСП в этом смысле не стал исключением и в этом году приобрел долю в банке Возрождение. Будет интересно последить за дальнейшей судьбой Возрождения. Также не исключено, что какой-либо другой банк из топ 20 (куда входит БСП) захочет купить долю в БСП.

Также крупными покупками отличается Лукойл. Но не со стороны других компаний, а со стороны топ-менеджмента и в последнее время это стало особенно часто мелькать в заголовках. Я приведу все покупки только за текущий год в обратном хронологическом порядке

- 24 марта на 536,6 тыс. долл.

- 22 марта на 602,7 тыс. долл.

- 20 марта на 539 тыс. долл.

- 9 марта на 524 тыс. долл.

- 6 марта на 1100 тыс. долл.

- 1 марта на 1600 тыс. долл.

- 22 февраля 1650 тыс. долл.

- 17 февраля на 901 тыс. долл.

- 16 февраля на 2200 тыс. долл.

- 16 февраля на 2800 тыс. долл.

- 14 февраля на 1110 тыс. долл.

- 13 февраля на 8500 тыс. руб.

- 10 февраля 1940 тыс. долл.

- 8 февраля на 845 тыс. долл.

- 31 января на 1100 тыс. долл.

- 26 января на 224 млн. руб.

- 23 января на 152 млн. руб.

Это только первый квартал текущего года. Я специально привел все сделки, чтобы можно было проследить их частоту. В прошлом году были аналогичные приобретения, но реже. Разумеется, невозможно определить временной горизонт, которым оперирует менеджмент, эти покупки явно сделаны не на пару дней, поэтому вывод я оставлю на усмотрение пытливого читателя.

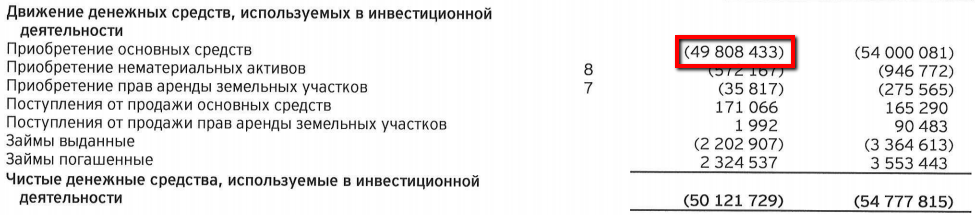

24 марта отчитался Магнит. Я бы не сказал, что отчет был особо разгромным. Да, компания выглядит дорогой для своей котировки. Но на перспективу меня заинтересовали вложения Магнита.

"Магнит" в 2017 году планирует направить около 10 млрд рублей на развитие собственного производства, а также в вертикальную интеграцию. Об этом рассказал в ходе телефонной конференции для инвесторов финансовый директор компании Хачатур Помбухчан.

Он также отметил, что всего CAPEX в 2017 году составит 105 млрд рублей, но сможет ли "Магнит" инвестировать всю заявленную сумму пока сказать трудно. По словам Помбухчана 5-7 млрд рублей могут быть направлены на сделки по приобретению локальных сетей.

Капекс Магнита за прошлый год составил около 50 млрд. руб. Если в следующем году эта сумма удвоится, она однозначно уводит денежный поток компании в минус. Также были заявления о том, что Магнит планирует развивать собственную аптечную сеть, так что предположение о больших капексах вполне реалистичное. К сожалению, я не успел зашортить Магнит по 9700. При возврате котировки к этому уровню, я обдумаю идею шорта повторно. В целом не думаю, что тут стоит спешить.

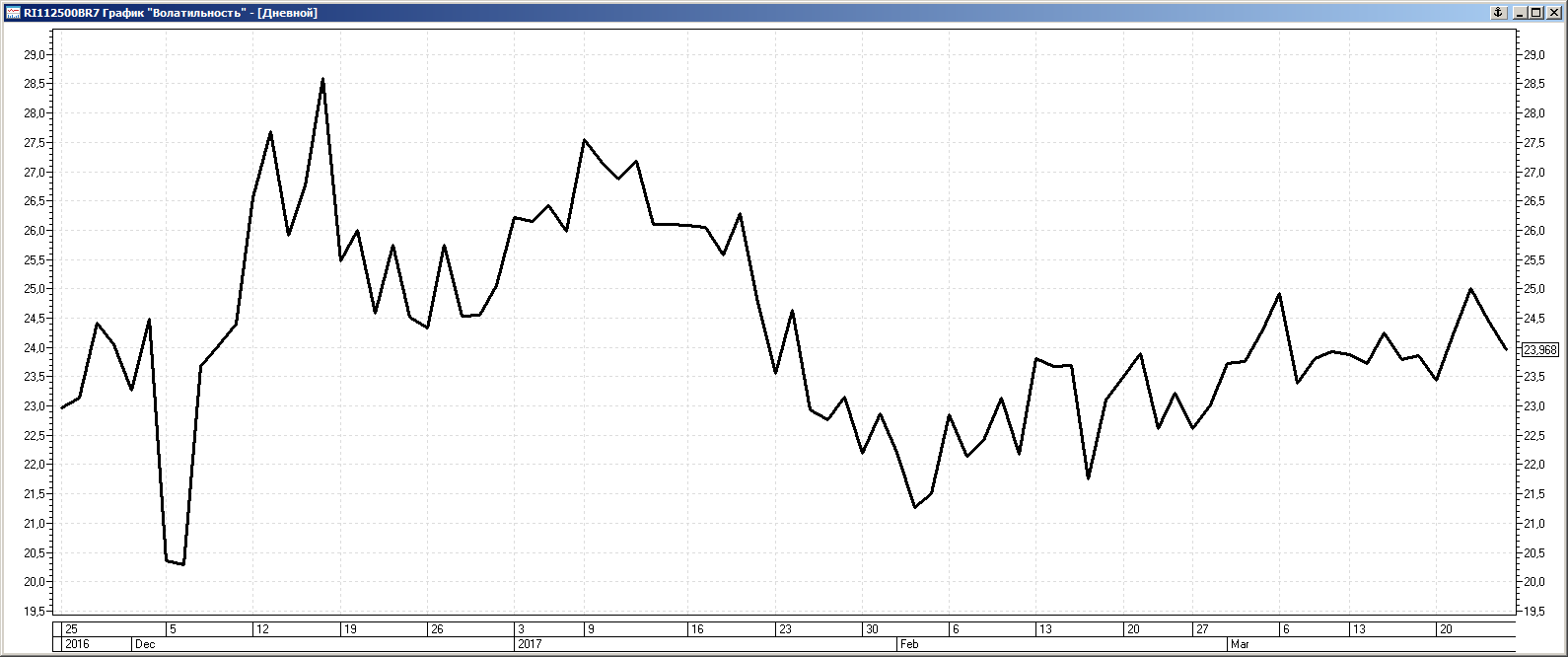

Статья была бы неполной без разговора о срочном рынке. Основная идея как и раньше - работа с Газпромом (шорт путов 130 с возможным выходом на поставку). На долларе, нефти, золоте пока идей нет, но появилась идея построения стреддла в РТС. Мы ушли с хаев, пережили падение, отскочили после падения и теперь консолидируемся. Впереди достаточно много интересных событий по компаниям и есть кому расшевелить рынок.

Возьмем внеденежный центральный пут 112,5 и посмотрим на его волатильность. В отличие от графика она выглядит неидеально. Также стоит держать в голове более низкую ликвидность по сравнению со страйками 110 и 115. Плюс поскольку я не люблю работать с близкими контрактами, буду делать расчет для июня. На 100 тысяч рублей риска он будет выглядеть следующим образом.

За любыми купленными позициями стоит активно присматривать, на подобной конструкции плюс/минус 1 по дельте будет примерно каждые 2 тысячи пунктов. Я планирую в понедельник посмотреть, где откроется рынок и как будет себя вести. Исходя из этого повторно обдумаю целесообразность такой идеи. Пока хватает Газпрома, нет большой нужды распаляться на множество конструкций. Главное терпение, ведь уже весна, а именно весной все спрятанное зимой становится явным. Так и на рынке - впереди много интересного и как знать, какие новостные подснежники пробьются к нам своими первыми ростками.

В пятницу 24 марта ЦБ РФ принял решение снизить ключевую ставку на 0,25%, до принятия решения многие склонялись к альтернативе между снижением на 0,5% и сохранением ставки, так что ход ЦБ можно назвать очень компромиссным. Тем не менее это действие вкупе с заявлениями ЦБ обозначает совершенно четкий вектор на понижение ключевой ставки.

Что это означает прежде всего для долгового рынка. Возьмем только самые ликвидные бумаги ОФЗ, которые делятся на несколько категорий.

1. ПД (постоянный доход) - облигации, по которым план погашения прописан заранее, купоны по текущим меркам все еще небольшие 6-7% годовых, поэтому все подобные бумаги торгуются дешевле номинала, создавая дополнительную доходность. Именно эти бумаги будут главным бенефициаром снижения ставок, т.к. план погашения неизменен и как только доходность этих бумаг будет становиться хотя бы чуть выше среднерыночной их будут активно покупать, снижая доходность (поскольку на ставку повлиять нельзя, можно повлиять только на цену, таким образом снижение доходности возможно только через повышение цены, а повышение цены только через покупки).

Именно с этими бумагами по идее должны были конкурировать "народные" ОФЗ, однако по новым данным в цену "народных" будут еще зашиваться расходы банков, продающих данные ОФЗ, что просто неприлично режет доход этих бумаг, которые даже по первоначальным условиям проигрывали биржевым ОФЗ по всем фронтам. Я с трудом представляю разумного человека, покупающего "народные" ОФЗ, мне сложно понять его мотивацию.

2. ПК (переменный купон) - облигации, по которым известен только размер ближайшей выплаты, однако для каждой облигации приведена формула, по которой будет считаться доходность следующего периода. Как правило, формула содержит ставку кредитования RUOINIA и определенную надбавку индивидуальную для каждой бумаги. В период скачка ставок эти бумаги обеспечили очень хороший рост (некоторые поднимались даже до 110% от номинала), сейчас тенденция обратная. Большинство данных бумаг все еще торгуются дороже номинала и дальнейшее движение вниз обуславливается сразу двумя факторами:

- снижение ключевой окажет влияние и на RUONIA, следовательно наиболее реалистичен вариант падения купонных выплат; снижение относительной доходности приводит к снижению курса

- по мере приближения срока погашения бумага неминуемо тянется к номиналу, следовательно торгующиеся выше номинала бумаги с относительно коротким сроком погашения будут падать в любом случае.

Таким образом, учитывая текущие тенденции, вы скорее всего потеряете или будете испытывать определенные трудности при покупке подобных бумаг. Для резерва с потенциальным перевложением в акции облигации ПК сейчас не подходят.

Код облигаций ПД и ПК на Московской Бирже начинается на 2, поэтому чтобы различать их между собой, целесообразно проверить себя на любом сайте, содержащем данные по облигациям.

3. АД (амортизируемый доход) - облигации, сочетающие в себе прописанный план выплат (как у ПД) с частичным погашением номинала. На МосБирже подобные бумаги начинаются с цифры 4 и являются менее ликвидными по сравнению предыдущими типами бумаг. Если в отношении качества эмитента (государства) у каждого есть свое субъективное мнение, то в отношении ликвидности мнение биржевых участников как правило устойчивое (чем больше ликвидность, тем лучше), поэтому на текущий момент данный тип очень серьезно проигрывает всем остальным.

4. ИН (индексируемый номинал) - в настоящий момент тип представлен только одной бумагой ОФЗ 52001, которая имеет постоянный небольшой купон (2,5%) и регулярно индексируемый номинал на величину официальной инфляции.

Поскольку согласно официальным данным величина инфляции снижается, падает и доходность данной бумаги. Можно по-разному относиться к данным по инфляции, но совершенно очевидно, что даже по официальным данным она не может бесконечно снижаться, будет определенный предел. Это означает, что после отработки идеи роста ПД, скорее всего можно будет обратиться к данной бумаге. Однако очевидный минус заключается в том, что идея заключается в работе с номиналом, соответственно такие операции даже для ОФЗ облагаются налогом, более того удорожание номинала в ОФЗ 52001 также облагается налогом. Можно сделать вывод, что оптимальнее всего работать с подобной бумагой на ИИС без уплаты НДФЛ.

Переходя от ОФЗ к дивидендам компаний можно отметить приближение развязки истории с дивидендами госкомпаний. Ожидается, что этот вопрос будет закрыт уже на следующей неделе, т.е. до конца марта. Разумеется, не может быть никакой уверенности в том, что на ближайшем заседании этот вопрос будет проработан окончательно. Кроме того в историю с дивидендами сетевых компаний влезает Минэнерго, продвигая обратную идею снижения дивидендов.

Согласно текущей риторике Минэнерго настаивает на уплате 25% РСБУ, но учитывая только операционный поток компании, без дополнительных факторов. Например, ФСК ЕЭС, которую я по-прежнему считаю одной из главных идей в энергетике, без учета данных факторов должна заплатить 2 копейки при текущей котировке 0,1904.

Однако очистка отраженной в отчете прибыли даст нам несколько иное представление.

При очищении прибыли, нам нужно убрать все что идет после прибыли от продаж. Я выделил нужный блок в отчетности. "Убрать" означает взять все с обратным знаком: положительное вычитается, отрицательное плюсуется.

106 070 911 - 260 824 - 7 807 492 + 6230 558 - 72 954 542 + 20 767 964 = 52 046 575 тыс. руб.

Дивиденд = 52 046 575 тыс. руб. / 4 / 1 274 665 323 063 акций = 0,01 руб.

Таким образом, если Минэнерго удастся продавить директиву по корректировке чистой прибыли, мы увидим доходность в районе 5%, это гораздо меньше, чем все ожидали. Новость может быть разочаровывающая изначально, но на мой взгляд ФСК имеет хороший потенциал даже если компания вообще откажется от дивидендов (чего точно не произойдет, т.к. дивиденды данной компании нужны и Россетям и Государству).

Еще одна идея, которая мне нравится и без дивидендов, это Банк Санкт-Петербург. Дивиденды за прошлый год уже объявлены, они будут составлять 1,05 руб. и такой уровень можно воспринимать не более чем приятный бонус за владение перспективными бумагам. Собственный капитал банка и его прибыль продолжают расти и вместе с ними растет и апсайд. Финансовая сфера закрыла прошлый год достаточно хорошо, это видно абсолютно по всем банкам, которые торгуются на бирже.

Также усиливаются M&A, банки покупают доли в других банках или полностью другие банки. БСП в этом смысле не стал исключением и в этом году приобрел долю в банке Возрождение. Будет интересно последить за дальнейшей судьбой Возрождения. Также не исключено, что какой-либо другой банк из топ 20 (куда входит БСП) захочет купить долю в БСП.

Также крупными покупками отличается Лукойл. Но не со стороны других компаний, а со стороны топ-менеджмента и в последнее время это стало особенно часто мелькать в заголовках. Я приведу все покупки только за текущий год в обратном хронологическом порядке

- 24 марта на 536,6 тыс. долл.

- 22 марта на 602,7 тыс. долл.

- 20 марта на 539 тыс. долл.

- 9 марта на 524 тыс. долл.

- 6 марта на 1100 тыс. долл.

- 1 марта на 1600 тыс. долл.

- 22 февраля 1650 тыс. долл.

- 17 февраля на 901 тыс. долл.

- 16 февраля на 2200 тыс. долл.

- 16 февраля на 2800 тыс. долл.

- 14 февраля на 1110 тыс. долл.

- 13 февраля на 8500 тыс. руб.

- 10 февраля 1940 тыс. долл.

- 8 февраля на 845 тыс. долл.

- 31 января на 1100 тыс. долл.

- 26 января на 224 млн. руб.

- 23 января на 152 млн. руб.

Это только первый квартал текущего года. Я специально привел все сделки, чтобы можно было проследить их частоту. В прошлом году были аналогичные приобретения, но реже. Разумеется, невозможно определить временной горизонт, которым оперирует менеджмент, эти покупки явно сделаны не на пару дней, поэтому вывод я оставлю на усмотрение пытливого читателя.

24 марта отчитался Магнит. Я бы не сказал, что отчет был особо разгромным. Да, компания выглядит дорогой для своей котировки. Но на перспективу меня заинтересовали вложения Магнита.

"Магнит" в 2017 году планирует направить около 10 млрд рублей на развитие собственного производства, а также в вертикальную интеграцию. Об этом рассказал в ходе телефонной конференции для инвесторов финансовый директор компании Хачатур Помбухчан.

Он также отметил, что всего CAPEX в 2017 году составит 105 млрд рублей, но сможет ли "Магнит" инвестировать всю заявленную сумму пока сказать трудно. По словам Помбухчана 5-7 млрд рублей могут быть направлены на сделки по приобретению локальных сетей.

Капекс Магнита за прошлый год составил около 50 млрд. руб. Если в следующем году эта сумма удвоится, она однозначно уводит денежный поток компании в минус. Также были заявления о том, что Магнит планирует развивать собственную аптечную сеть, так что предположение о больших капексах вполне реалистичное. К сожалению, я не успел зашортить Магнит по 9700. При возврате котировки к этому уровню, я обдумаю идею шорта повторно. В целом не думаю, что тут стоит спешить.

Статья была бы неполной без разговора о срочном рынке. Основная идея как и раньше - работа с Газпромом (шорт путов 130 с возможным выходом на поставку). На долларе, нефти, золоте пока идей нет, но появилась идея построения стреддла в РТС. Мы ушли с хаев, пережили падение, отскочили после падения и теперь консолидируемся. Впереди достаточно много интересных событий по компаниям и есть кому расшевелить рынок.

Возьмем внеденежный центральный пут 112,5 и посмотрим на его волатильность. В отличие от графика она выглядит неидеально. Также стоит держать в голове более низкую ликвидность по сравнению со страйками 110 и 115. Плюс поскольку я не люблю работать с близкими контрактами, буду делать расчет для июня. На 100 тысяч рублей риска он будет выглядеть следующим образом.

За любыми купленными позициями стоит активно присматривать, на подобной конструкции плюс/минус 1 по дельте будет примерно каждые 2 тысячи пунктов. Я планирую в понедельник посмотреть, где откроется рынок и как будет себя вести. Исходя из этого повторно обдумаю целесообразность такой идеи. Пока хватает Газпрома, нет большой нужды распаляться на множество конструкций. Главное терпение, ведь уже весна, а именно весной все спрятанное зимой становится явным. Так и на рынке - впереди много интересного и как знать, какие новостные подснежники пробьются к нам своими первыми ростками.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба