12 мая 2017 goldenfront.ru

«Китай уже сейчас доминирует в мировой торговле. По паритету покупательной способности китайская экономика уже существенно опережает американскую. Китай не только крупнейший потребитель сырья, но также лидер по экспорту готовой продукции…»

На прошлой неделе в статье «Американская стратегия финансовой войны» - см. на Goldenfront - я описал взгляд китайских властей на геополитическую сцену. Из реплик старшего стратега Народно-освободительной армии Китая, генерал-майора Цяо Ляна (Qiao Liang), ясно, что Пекин считает, что американская империя держится за счет финансовых преимуществ, извлекаемых США в результате своих действий по отношению к другим странам, будь то друзья или враги. Речь идет как о военных, так и о финансовых действиях. На этой неделе схожие взгляды озвучил в Москве Сергей Глазьев, старший советник президента Путина. [I]

В связи с опубликованным на прошлой неделе анализом возникает ряд вопросов, но так как я хотел сосредоточиться на основной теме, я оставил эти вопросы без внимания. Статья фокусировалась на геополитике и экономике с точки зрения китайцев, при этом финансовые и валютные вопросы затрагивались лишь вскользь. В настоящей статье рассматривается, вероятно, важнейшая дополнительная тема: как Китай видит будущее в контексте монетарной политики.

Конечная цель Китая

Что бы ни говорили, но китайцы неравнодушны к своей истории и судьбе. Славное прошлое Китая простирается на тысячелетия. Во времена Чингисхана и Хубилая китайцы контролировали большую часть Азии. Но даже тогда они были больше сосредоточены на собственных интересах и на защите своих культурных ценностей. Торговля с европейцами в столетия, последовавшие за визитом Марко Поло, в основном происходила по настоянию европейских путешественников, а не китайцев. Китай экспортировал свое искусство и культуру, но не импортировал европейские ценности.

Нынешние лидеры Китая открыто признали, что это было ошибкой. Теперь Китай принял западное мышление и западные технологии в интересах собственного прогресса. Развитие Шанхайской организации сотрудничества (ШОС) в последние годы – это платформа, позволяющая Китаю в партнерстве с Россией активизировать в Азии мирную торговлю и улучшить жизнь граждан нынешних и будущих стран-участниц. ШОС обещает революцию в благосостоянии и уровне жизни более чем 40% мирового населения и сопутствующие преимущества для стран-поставщиков с других континентов.

Подход Китая фундаментально отличается от американского. Похоже, что при президенте Трампе (Trump) США завидуют успеху стран, предоставляющих товары и услуги американским потребителям. ВВП автаркической Америки составляет $19 трлн. Китай вскоре заключит соглашения о свободной торговле с большинством остальных стран, за исключением – пока что – ЕС. По паритету покупательной способности (ППС) ВВП этого рынка составит $70 трлн из $125 трлн общемирового ВВП. [II]

Китай уже сейчас доминирует в мировой торговле. По ППС китайская экономика уже существенно опережает американскую. Китай не только крупнейший потребитель сырья, но также лидер по экспорту готовой продукции. Будучи движущей силой Азии, Китай поднял экономику всех стран западного побережья Тихого океана, чей суммарный ВВП (включая Китай) достиг $50 трлн. Китайский экспорт в Азию сейчас превышает экспорт в США. Но несмотря на такое доминирование, большая часть китайской торговли свершается с использованием американских долларов, – и Китай обязан это изменить, если хочет сократить внешние экономические риски и сместить Америку в качестве доминирующей глобальной империи. Обе цели могут быть достигнуты только в том случае, если Китай избавится от доллара как средства обмена.

Почему золото занимает центральное место в будущей политике торговых расчетов Китая

Проблема Китая в том, что юаню как чисто бумажной валюте понадобятся десятилетия, а то и целая вечность, чтобы вытеснить доллар. И это еще при условии, что Китай будет придерживаться более стабильной монетарной политики, чем США. А такого мы не видели со времен краха Лиман Бразерс. Китайский денежный агрегат М2 быстро рос, и на него приходилась большая часть мирового роста денежной массы в последние годы. Западные аналитики, склонные закрывать глаза на денежную экспансию в своих развитых странах, критикуют темп роста денежной массы в Китае как опасный кредитный пузырь. Нет, Китай ни за что не заменит доллар собственной валютой без золотых гарантий.

Таким образом, чтобы вытеснить доллар, Китай должен мобилизовать золото. Сделать это можно двумя способами: либо поощрять переход рынков от долларов к золоту, либо принять принудительные государственные меры.

У Китая имеется площадка для конвертирования юаня в физическое золото – Шанхайская фьючерсная биржа. Таким образом, экспортеры сырья получают альтернативу расчетам в юанях или долларах. Китаю не обязательно использовать государственное золото – физическое золото поступает с рынка. Со временем ликвидность юаневых фьючерсных контрактов должна улучшиться, но Шанхай уже сейчас представляет собой крупнейший в мире золотой рынок. Отметим, что в прошлом месяце было объявлено об открытии в Пекине офиса российского Центробанка, в чьи задачи входит решение технических аспектов поставок золота из России в Китай. Значение Шанхайской биржи золота благодаря этим контактам с Москвой только возрастет. Использование китайского рынка для физических поставок золота со временем должно предоставить юаню некоторую стабильность в сравнении с долларом, особенно если американские банки, торгующие на Comex, будут и дальше избегать поставок физических слитков.

Но неизвестно, сколько на это понадобится времени. Как вариант, Китай может анонсировать планы об обеспечении конвертируемости его валюты в золото по фиксированному курсу, но обменный курс должен быть намного выше текущего – CNY8,700/унция. При таком развитии событий американские казначейские облигации перестанут быть безрисковым стандартом, что может вызвать хаос на западных финансовых рынках. Китай также должен будет раскрыть настоящие размеры своих золотых запасов, переведя их на валютный резервный счет, чтобы иностранные биржи могли быть уверены в количестве золота, обеспечивающего юань.

До сих пор Китай следовал наименее подрывным путем, предпочитая не расстраивать мировую торговлю, отчасти из-за необходимости сосуществовать с остальным миром на политической арене, а отчасти из-за возможного негативного влияния на собственную торговлю Китая. Кроме того, возможность управлять китайской экономикой посредством расширения банковского кредитования очень выгодна. Наименее подрывной путь по-прежнему принимается по умолчанию.

Китай также предпочел бы снизить зависимость своих резервов от доллара и американских казначейских бумаг организованным путем. Время на завершение валютной перезагрузки зависит от темпов продаж, степени необходимого сокращения долларовых резервов и темпов аккумулирования промышленных материалов и энергии. Проинформированные наблюдатели ожидают, что такой курс приведет к постепенному спаду использования доллара по мере понижения его роли в мировой торговле. Альтернатива – объявление Китаем настоящего размера своих золотых резервов и фиксирование обменного курса своей валюты – всегда рассматривалась как крайняя опция, возможная только в случае жесткой провокации.

Триггером для такого события может послужить как Северная Корея, так и внутренний финансовый кризис в США, способный повлиять на американскую международную политику. Напомним, что китайцы убеждены в том, что Америка периодически провоцирует международный кризис для финансирования собственной экономики, поощряя вложение долларов в свои казначейские бумаги вместо более рискованных активов. Поэтому Китай будет внимательно отслеживать в американской экономике признаки, способные повлиять на стоимость доллара.

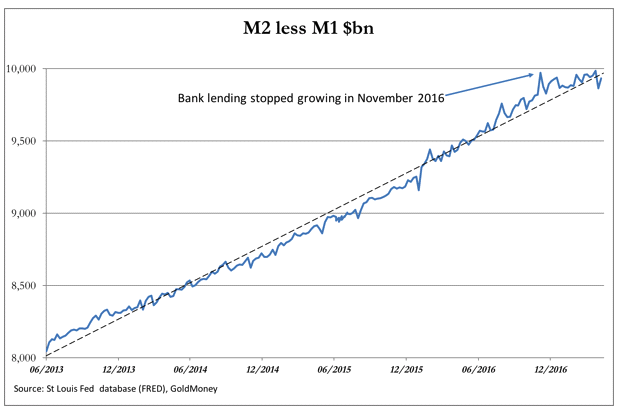

После длительного периода вялого роста сейчас все указывает на то, что американская экономика страдает от общего долгового истощения. Банковское кредитование затормаживается, как видно из нижеприведенного графика разницы между денежными агрегатами М2 и М1.

М2 минус М1, млрд $

Рост банковского кредитования остановился в ноябре 2016 г.

Источники: база данных Федерального резервного банка Сент-Луиса (FRED), GoldMoney

Доходность долгосрочных облигаций упала с 3.2% до 2.9%, что указывает на возможность рецессии. Кроме того, ФРБ Атланты резко понизил свои прогнозы экономического роста.

Долговой лимит был достигнут без малейших признаков договоренностей о его увеличении, поэтому, если не произойдет чудо, американскому правительству осталось недолго. В то же время США усиливают напряжение вокруг Северной Кореи. Пекин убежден, что воинственность Америки вызвана финансовыми факторами, и, возможно, Трамп разжигает американский патриотизм, чтобы вынудить Конгресс увеличить долговой лимит. Короче говоря, Китай наверняка убежден, что Америка впала в отчаяние.

Давайте представим, что китайцы думают по этому поводу. Провернет ли Китай атаку на статус доллара в качестве превентивного удара? Откажется ли он от своего осторожного подхода, чтобы избавить мир от долларовой зависимости? Готов ли он запустить финансовую войну с Америкой с целью финансового уничтожения последней?

Вероятно, мы узнаем ответы на эти вопросы в ближайшие месяцы, а если Северная Корея форсирует события – то и в ближайшие недели. Но если Китай сделает выбор в пользу переоценки золота, то западные рынки капитала будут совершенно неготовы к этому. Китай это тоже затронет, как и все остальные страны, торгующие с США или со странами, торгующими с США. Развитые страны, зависящие от рынков капитала, находятся в группе риска. В сравнении с тем, что может последовать, большой финансовый кризис девятилетней давности покажется легкой репетицией.

Ирония в том, что лучше всего это переживут страны, изолированные от доллара, особенно Россия и Иран. Иран окажется существенно сильнее Саудовской Аравии, что будет иметь важные последствия для расстановки сил на Среднем Востоке. Россия также будет заинтересована в том, чтобы подтолкнуть Китай к такому шагу, отчасти потому, что это изменит соотношение сил в Сирии в ее пользу, а отчасти потому, что разрушение американской гегемонии освободит Западную Европу от зависимости от США.

Такова конечная награда для двух ведущих стран ШОС: зона свободной торговли, обязанная рано или поздно охватить весь евразийский континент, тогда как остальной мир станет ее сырьевой базой. Такой всегда была глубинная логика российско-китайского партнерства. Несмотря на всю свою военную мощь, Америка окажется в изоляции, если только, подобно тому как Британия в 1960-х отказалась от своих колоний, она не признает, что больше не контролирует мировую коммерцию.

Представить такое трудно. Пока этого не произойдет, Россию больше всего будет беспокоить проблема привязки цен на нефть к доллару. Имеются косвенные доказательства того, что Америка спровоцировала коллапс цен на нефть в 2014 г., чтобы нанести удар России. Так это или нет, но России вряд ли нравится подвергаться постоянному риску из-за того, что ее важнейший экспортный товар оценивается в долларах. Она, безусловно, предпочла бы, чтобы нефть оценивалась в золоте или в валюте, связанной с золотом. Наш следующий график, где сравниваются цены на нефть в долларах и в золоте, иллюстрирует ту финансовую стабильность, какую могут обрести Россия и другие азиатские экспортеры нефти в сравнении с исторической волатильностью цены в долларах.

Цена на нефть WTI

Логарифмическая шкала

Источники: ФРБ Сент-Луиса, GoldMoney

Доллары США - синим, Золото - оранжевым

До краха золотого пула в 1960-х и последующего отказа от долларово-золотого стандарта в 1971 г. нефть, как и все другие товары, фактические оценивалась в золоте, тогда как доллар был всего лишь средством расчетов. После 1971 г. цена на нефть в золоте варьировалась в пределах 350%, тогда как ценовой диапазон в долларах был на много порядков выше. В случае подрыва доллара цена на нефть в долларах может вырасти, но, из-за падения покупательной способности доллара, США от этого не выиграют. Россия, определенно, предпочла бы вернуться к оценке нефти в золоте, как было до 1971 г., что позволило бы ей аккумулировать валютные резервы, сохраняющие свою стоимость.

Таким образом, мы приближаемся к пониманию того, почему Сергей Глазьев разделяет геостратегические взгляды Китая. Мы убедились, что в случае достаточной провокации может быть реализован план ШОС по отказу от американского доллара. Замена агонизирующей политической валюты другой такой же валютой не может гарантировать экономическую стабильность ШОС. Важна та или иная форма конвертируемости в золото, поэтому это также должно быть включено в план.

Возможно, в распоряжении Китая и России не так уж и много времени. Увеличение воинственности США в первые сто дней президентства Трампа может подтолкнуть их к действиям. Возможно, у Америки, знающей о растущей неизбежности своего краха, есть какой-то план по захвату финансовой инициативы, не менее драматичный, чем Никсоновский шок, выраженный в отказе Америки от послевоенного золотого стандарта. Нестабильность, привнесенная в геополитическое уравнение президентством Трампа, а также первые ласточки замедления американской экономики под тяжестью потребительского и правительственного долга, все с большей вероятностью толкают Китай и Россию на твердый финансовый шаг, хотя бы для того, чтобы защитить самих себя от нестабильной финансовой и валютной среды.

IСм. http://tass.com/politics/942643

ii https://en.wikipedia.org/wiki/List_of_countries_by_GDP_(PPP)#cite_note-imf-5

На прошлой неделе в статье «Американская стратегия финансовой войны» - см. на Goldenfront - я описал взгляд китайских властей на геополитическую сцену. Из реплик старшего стратега Народно-освободительной армии Китая, генерал-майора Цяо Ляна (Qiao Liang), ясно, что Пекин считает, что американская империя держится за счет финансовых преимуществ, извлекаемых США в результате своих действий по отношению к другим странам, будь то друзья или враги. Речь идет как о военных, так и о финансовых действиях. На этой неделе схожие взгляды озвучил в Москве Сергей Глазьев, старший советник президента Путина. [I]

В связи с опубликованным на прошлой неделе анализом возникает ряд вопросов, но так как я хотел сосредоточиться на основной теме, я оставил эти вопросы без внимания. Статья фокусировалась на геополитике и экономике с точки зрения китайцев, при этом финансовые и валютные вопросы затрагивались лишь вскользь. В настоящей статье рассматривается, вероятно, важнейшая дополнительная тема: как Китай видит будущее в контексте монетарной политики.

Конечная цель Китая

Что бы ни говорили, но китайцы неравнодушны к своей истории и судьбе. Славное прошлое Китая простирается на тысячелетия. Во времена Чингисхана и Хубилая китайцы контролировали большую часть Азии. Но даже тогда они были больше сосредоточены на собственных интересах и на защите своих культурных ценностей. Торговля с европейцами в столетия, последовавшие за визитом Марко Поло, в основном происходила по настоянию европейских путешественников, а не китайцев. Китай экспортировал свое искусство и культуру, но не импортировал европейские ценности.

Нынешние лидеры Китая открыто признали, что это было ошибкой. Теперь Китай принял западное мышление и западные технологии в интересах собственного прогресса. Развитие Шанхайской организации сотрудничества (ШОС) в последние годы – это платформа, позволяющая Китаю в партнерстве с Россией активизировать в Азии мирную торговлю и улучшить жизнь граждан нынешних и будущих стран-участниц. ШОС обещает революцию в благосостоянии и уровне жизни более чем 40% мирового населения и сопутствующие преимущества для стран-поставщиков с других континентов.

Подход Китая фундаментально отличается от американского. Похоже, что при президенте Трампе (Trump) США завидуют успеху стран, предоставляющих товары и услуги американским потребителям. ВВП автаркической Америки составляет $19 трлн. Китай вскоре заключит соглашения о свободной торговле с большинством остальных стран, за исключением – пока что – ЕС. По паритету покупательной способности (ППС) ВВП этого рынка составит $70 трлн из $125 трлн общемирового ВВП. [II]

Китай уже сейчас доминирует в мировой торговле. По ППС китайская экономика уже существенно опережает американскую. Китай не только крупнейший потребитель сырья, но также лидер по экспорту готовой продукции. Будучи движущей силой Азии, Китай поднял экономику всех стран западного побережья Тихого океана, чей суммарный ВВП (включая Китай) достиг $50 трлн. Китайский экспорт в Азию сейчас превышает экспорт в США. Но несмотря на такое доминирование, большая часть китайской торговли свершается с использованием американских долларов, – и Китай обязан это изменить, если хочет сократить внешние экономические риски и сместить Америку в качестве доминирующей глобальной империи. Обе цели могут быть достигнуты только в том случае, если Китай избавится от доллара как средства обмена.

Почему золото занимает центральное место в будущей политике торговых расчетов Китая

Проблема Китая в том, что юаню как чисто бумажной валюте понадобятся десятилетия, а то и целая вечность, чтобы вытеснить доллар. И это еще при условии, что Китай будет придерживаться более стабильной монетарной политики, чем США. А такого мы не видели со времен краха Лиман Бразерс. Китайский денежный агрегат М2 быстро рос, и на него приходилась большая часть мирового роста денежной массы в последние годы. Западные аналитики, склонные закрывать глаза на денежную экспансию в своих развитых странах, критикуют темп роста денежной массы в Китае как опасный кредитный пузырь. Нет, Китай ни за что не заменит доллар собственной валютой без золотых гарантий.

Таким образом, чтобы вытеснить доллар, Китай должен мобилизовать золото. Сделать это можно двумя способами: либо поощрять переход рынков от долларов к золоту, либо принять принудительные государственные меры.

У Китая имеется площадка для конвертирования юаня в физическое золото – Шанхайская фьючерсная биржа. Таким образом, экспортеры сырья получают альтернативу расчетам в юанях или долларах. Китаю не обязательно использовать государственное золото – физическое золото поступает с рынка. Со временем ликвидность юаневых фьючерсных контрактов должна улучшиться, но Шанхай уже сейчас представляет собой крупнейший в мире золотой рынок. Отметим, что в прошлом месяце было объявлено об открытии в Пекине офиса российского Центробанка, в чьи задачи входит решение технических аспектов поставок золота из России в Китай. Значение Шанхайской биржи золота благодаря этим контактам с Москвой только возрастет. Использование китайского рынка для физических поставок золота со временем должно предоставить юаню некоторую стабильность в сравнении с долларом, особенно если американские банки, торгующие на Comex, будут и дальше избегать поставок физических слитков.

Но неизвестно, сколько на это понадобится времени. Как вариант, Китай может анонсировать планы об обеспечении конвертируемости его валюты в золото по фиксированному курсу, но обменный курс должен быть намного выше текущего – CNY8,700/унция. При таком развитии событий американские казначейские облигации перестанут быть безрисковым стандартом, что может вызвать хаос на западных финансовых рынках. Китай также должен будет раскрыть настоящие размеры своих золотых запасов, переведя их на валютный резервный счет, чтобы иностранные биржи могли быть уверены в количестве золота, обеспечивающего юань.

До сих пор Китай следовал наименее подрывным путем, предпочитая не расстраивать мировую торговлю, отчасти из-за необходимости сосуществовать с остальным миром на политической арене, а отчасти из-за возможного негативного влияния на собственную торговлю Китая. Кроме того, возможность управлять китайской экономикой посредством расширения банковского кредитования очень выгодна. Наименее подрывной путь по-прежнему принимается по умолчанию.

Китай также предпочел бы снизить зависимость своих резервов от доллара и американских казначейских бумаг организованным путем. Время на завершение валютной перезагрузки зависит от темпов продаж, степени необходимого сокращения долларовых резервов и темпов аккумулирования промышленных материалов и энергии. Проинформированные наблюдатели ожидают, что такой курс приведет к постепенному спаду использования доллара по мере понижения его роли в мировой торговле. Альтернатива – объявление Китаем настоящего размера своих золотых резервов и фиксирование обменного курса своей валюты – всегда рассматривалась как крайняя опция, возможная только в случае жесткой провокации.

Триггером для такого события может послужить как Северная Корея, так и внутренний финансовый кризис в США, способный повлиять на американскую международную политику. Напомним, что китайцы убеждены в том, что Америка периодически провоцирует международный кризис для финансирования собственной экономики, поощряя вложение долларов в свои казначейские бумаги вместо более рискованных активов. Поэтому Китай будет внимательно отслеживать в американской экономике признаки, способные повлиять на стоимость доллара.

После длительного периода вялого роста сейчас все указывает на то, что американская экономика страдает от общего долгового истощения. Банковское кредитование затормаживается, как видно из нижеприведенного графика разницы между денежными агрегатами М2 и М1.

М2 минус М1, млрд $

Рост банковского кредитования остановился в ноябре 2016 г.

Источники: база данных Федерального резервного банка Сент-Луиса (FRED), GoldMoney

Доходность долгосрочных облигаций упала с 3.2% до 2.9%, что указывает на возможность рецессии. Кроме того, ФРБ Атланты резко понизил свои прогнозы экономического роста.

Долговой лимит был достигнут без малейших признаков договоренностей о его увеличении, поэтому, если не произойдет чудо, американскому правительству осталось недолго. В то же время США усиливают напряжение вокруг Северной Кореи. Пекин убежден, что воинственность Америки вызвана финансовыми факторами, и, возможно, Трамп разжигает американский патриотизм, чтобы вынудить Конгресс увеличить долговой лимит. Короче говоря, Китай наверняка убежден, что Америка впала в отчаяние.

Давайте представим, что китайцы думают по этому поводу. Провернет ли Китай атаку на статус доллара в качестве превентивного удара? Откажется ли он от своего осторожного подхода, чтобы избавить мир от долларовой зависимости? Готов ли он запустить финансовую войну с Америкой с целью финансового уничтожения последней?

Вероятно, мы узнаем ответы на эти вопросы в ближайшие месяцы, а если Северная Корея форсирует события – то и в ближайшие недели. Но если Китай сделает выбор в пользу переоценки золота, то западные рынки капитала будут совершенно неготовы к этому. Китай это тоже затронет, как и все остальные страны, торгующие с США или со странами, торгующими с США. Развитые страны, зависящие от рынков капитала, находятся в группе риска. В сравнении с тем, что может последовать, большой финансовый кризис девятилетней давности покажется легкой репетицией.

Ирония в том, что лучше всего это переживут страны, изолированные от доллара, особенно Россия и Иран. Иран окажется существенно сильнее Саудовской Аравии, что будет иметь важные последствия для расстановки сил на Среднем Востоке. Россия также будет заинтересована в том, чтобы подтолкнуть Китай к такому шагу, отчасти потому, что это изменит соотношение сил в Сирии в ее пользу, а отчасти потому, что разрушение американской гегемонии освободит Западную Европу от зависимости от США.

Такова конечная награда для двух ведущих стран ШОС: зона свободной торговли, обязанная рано или поздно охватить весь евразийский континент, тогда как остальной мир станет ее сырьевой базой. Такой всегда была глубинная логика российско-китайского партнерства. Несмотря на всю свою военную мощь, Америка окажется в изоляции, если только, подобно тому как Британия в 1960-х отказалась от своих колоний, она не признает, что больше не контролирует мировую коммерцию.

Представить такое трудно. Пока этого не произойдет, Россию больше всего будет беспокоить проблема привязки цен на нефть к доллару. Имеются косвенные доказательства того, что Америка спровоцировала коллапс цен на нефть в 2014 г., чтобы нанести удар России. Так это или нет, но России вряд ли нравится подвергаться постоянному риску из-за того, что ее важнейший экспортный товар оценивается в долларах. Она, безусловно, предпочла бы, чтобы нефть оценивалась в золоте или в валюте, связанной с золотом. Наш следующий график, где сравниваются цены на нефть в долларах и в золоте, иллюстрирует ту финансовую стабильность, какую могут обрести Россия и другие азиатские экспортеры нефти в сравнении с исторической волатильностью цены в долларах.

Цена на нефть WTI

Логарифмическая шкала

Источники: ФРБ Сент-Луиса, GoldMoney

Доллары США - синим, Золото - оранжевым

До краха золотого пула в 1960-х и последующего отказа от долларово-золотого стандарта в 1971 г. нефть, как и все другие товары, фактические оценивалась в золоте, тогда как доллар был всего лишь средством расчетов. После 1971 г. цена на нефть в золоте варьировалась в пределах 350%, тогда как ценовой диапазон в долларах был на много порядков выше. В случае подрыва доллара цена на нефть в долларах может вырасти, но, из-за падения покупательной способности доллара, США от этого не выиграют. Россия, определенно, предпочла бы вернуться к оценке нефти в золоте, как было до 1971 г., что позволило бы ей аккумулировать валютные резервы, сохраняющие свою стоимость.

Таким образом, мы приближаемся к пониманию того, почему Сергей Глазьев разделяет геостратегические взгляды Китая. Мы убедились, что в случае достаточной провокации может быть реализован план ШОС по отказу от американского доллара. Замена агонизирующей политической валюты другой такой же валютой не может гарантировать экономическую стабильность ШОС. Важна та или иная форма конвертируемости в золото, поэтому это также должно быть включено в план.

Возможно, в распоряжении Китая и России не так уж и много времени. Увеличение воинственности США в первые сто дней президентства Трампа может подтолкнуть их к действиям. Возможно, у Америки, знающей о растущей неизбежности своего краха, есть какой-то план по захвату финансовой инициативы, не менее драматичный, чем Никсоновский шок, выраженный в отказе Америки от послевоенного золотого стандарта. Нестабильность, привнесенная в геополитическое уравнение президентством Трампа, а также первые ласточки замедления американской экономики под тяжестью потребительского и правительственного долга, все с большей вероятностью толкают Китай и Россию на твердый финансовый шаг, хотя бы для того, чтобы защитить самих себя от нестабильной финансовой и валютной среды.

IСм. http://tass.com/politics/942643

ii https://en.wikipedia.org/wiki/List_of_countries_by_GDP_(PPP)#cite_note-imf-5

http://goldenfront.ru/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба