5 июля 2017 УК «Арсагера»

В этом обзоре мы рассмотрим публиковавшуюся в июне макроэкономическую информацию.

В первую очередь отметим, что по оценке Минэкономразвития рост ВВП в мае текущего года ускорился до 3,1% (здесь и далее: г/г) после увеличения на 1,7% (уточненная оценка) по итогам апреля.

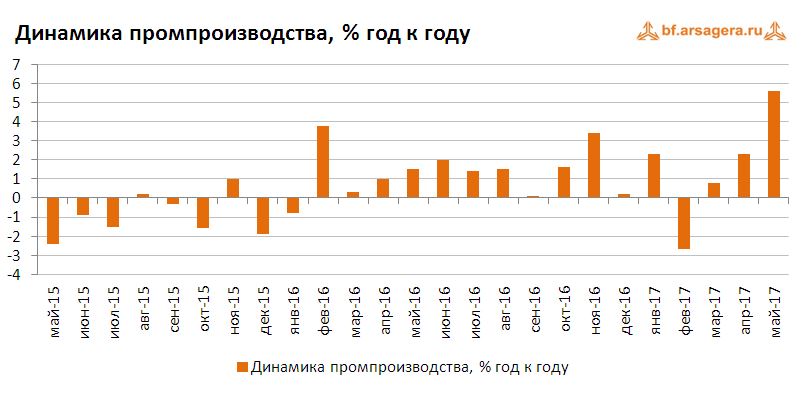

Одной из причин ускорения роста ВВП стала уверенная динамика промпроизводства. По данным Росстата, в мае промпроизводство выросло на 5,6% после увеличения на 2,3% месяцем ранее. С исключением сезонности в мае текущего года промышленное производство прибавило 1,6% (месяц к месяцу). По итогам января-апреля текущего года промпроизводство увеличилось на 1,6% по сравнению с соответствующим периодом 2016 года.

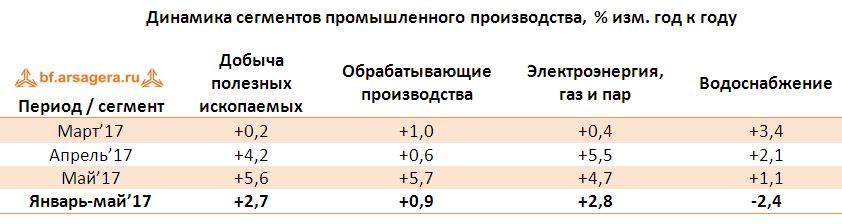

Что касается динамики в разрезе сегментов промпроизводства, то в мае в сегменте «Добыча полезных ископаемых» рост ускорился до 5,6% с 4,2% в апреле. В секторе «Обрабатывающие производства» рост также ускорился до 5,7% после увеличения на 0,6% месяцем ранее. В секторе «Электроэнергия, газ и пар» рост выпуска, напротив, замедлился до 4,7% после увеличения на 5,5% в апреле. Выпуск в секторе «Водоснабжение» после увеличения на 2,1% в апреле показал умеренный рост на 1,1%. Таким образом, ускорению роста промпроизводства в мае способствовали как добывающий сектор, так и обрабатывающие предприятия.

Ситуация с динамикой производства в разрезе отдельных секторов и позиций представлена в следующей таблице:

Что касается динамики выпуска важнейших видов продукции, то здесь стоит отметить, что добыча природного газа в мае выросла на 21,3% после увеличения на 10,1% по итогам апреля. Ускорение роста привело к тому, что по итогам пяти месяцев добыча газа увеличилась на 11% к соответствующему периоду 2016 года (по итогам января-апреля рост составлял 9%). Увеличение добычи угля в мае (+8,4%) оказалось близким к уровням апреля (+8,6%). По итогам пяти месяцев эта позиция показывает рост на 6,8%. В продовольственном сегменте обрабатывающего сектора выпуск мясной и рыбной продукции сохраняется близким к 5-6%. Положительным моментом является замедление снижения выпуска стройматериалов (кирпичи, цемент, блоки и другие сборные строительные изделия). В секторе «Машиностроение» рост выпуска легковых автомобилей в мае уменьшился до 15,3% с 20,4% месяцем ранее, однако рост с начала года сохранился на уровне, близком к 20%. Кроме этого, рост производства грузовых автомобилей в мае ускорился до 38,1% с 15,3% по итогам апреля (с начала года рост ускорился до 18,3% с 13,8% месяцем ранее).

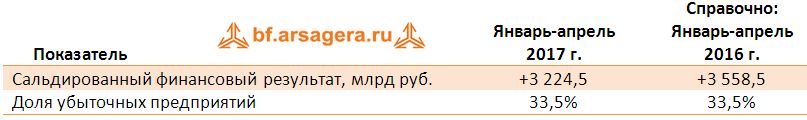

Помимо этого, во второй половине июня Росстат предоставил информацию о сальдированном финансовом результате деятельности крупных и средних российских компаний (без учета финансового сектора) по итогам января-апреля 2017 года. Он составил 3,2 трлн руб., в то время как за аналогичный период 2016 года российские компании заработали 3,6 трлн руб. Таким образом, после замедления роста сальдированной прибыли до 4,9% по итогам I квартала, в январе-апреле она сократилась на 9,4%. Отметим, что это первое снижение показателя накопленной с начала года сальдированной прибыли в годовом выражении с мая 2016 года.

Очевидно, снижение сальдированной прибыли связано с укреплением курса рубля с начала года, а также с замедлением инфляции. Что касается доли убыточных организаций, то она осталась на уровне соответствующего периода прошлого года (33,5%). Динамика сальдированного результата в разрезе видов деятельности представлена в таблице ниже:

Сальдированный финансовый результат в январе-апреле сократился в таких отраслях как «Сельское хозяйство», «Обрабатывающие производства», «Оптовая, розничная торговля и ремонт», «Транспортировка и хранение», а также «Информация и связь». Отдельно стоит отметить ситуацию в строительной отрасли: сальдированная прибыль в январе-апреле перешла в положительную область, однако в годовом выражении она показывает падение на 79,2%. Из положительных моментов стоит отметить значительное ускорение роста сальдированного финансового результата добывающего сегмента (до 71,3% по сравнению с 16,2% по итогам I квартала). Вероятно, поддержку отрасли «добыча полезных ископаемых» оказали высокие цены на сырье, а также увеличение физических объемов добычи ресурсов. Кроме этого, годовые темпы роста сальдированной прибыли возросли в электроэнергетическом сегменте (до 22,9% по сравнению с 8,4% по итогам января-марта текущего года).

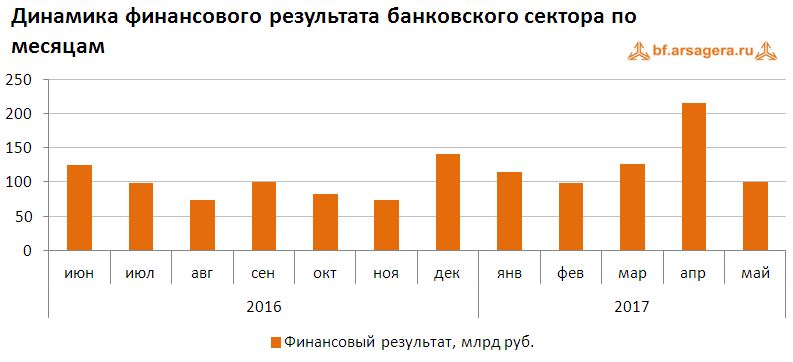

Прибыль банковского сектора в мае составила 100 млрд руб. после 215 млрд руб. по итогам апреля (в том числе прибыль Сбербанка составила 54,8 млрд руб.). С начала 2017 года прибыль кредитных организаций составила 653 млрд руб. (из этой суммы прибыль Сбербанка – 261,8 млрд руб.) по сравнению со 235 млрд руб. прибыли в январе-мае 2016 г. (рост в 2,8 раза). Что касается других показателей банковского сектора, то его активы в мае увеличились на 0,3% до 79,4 трлн руб. Совокупный объем кредитов экономике вырос на 0,4%. При этом объем кредитов нефинансовым организациям увеличилcя на 0,3%. В то же время объем кредитов физическим лицам вырос на 0,7% на фоне роста ипотечного кредитования и умеренного роста необеспеченных потребительских ссуд. По состоянию на 1 июня текущего года совокупный объем кредитов экономике составил 40,7 трлн руб., в том числе кредиты нефинансовым организациям – 29,6 трлн руб., и кредиты физическим лицам – 11,1 трлн руб. На фоне сохранения инфляции на низком уровне, мы ожидаем снижения уровня процентных ставок, что будет способствовать увеличению темпов роста кредитования.

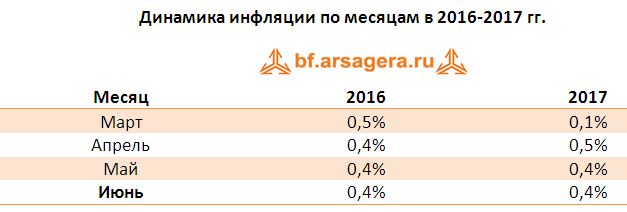

Что касается инфляции на потребительском рынке, то в июне недельный рост цен держался на уровне 0,1%. За весь июнь инфляция составила, по предварительной оценке, 0,4%, оставшись на уровне июня 2016 года. Исходя из этих данных, по состоянию на 1 июля в годовом выражении инфляция могла остаться на уровне 4,2%.

Одним из ключевых факторов, влияющих на рост потребительских цен, является динамика обменного курса рубля. В отчетном периоде снижение цен на нефть, а также ожидания повышения ставки Федерального Резерва в США оказали давление на курс рубля. В июне среднее значение курса доллара составило 57,9 руб. после 57 руб. в мае.

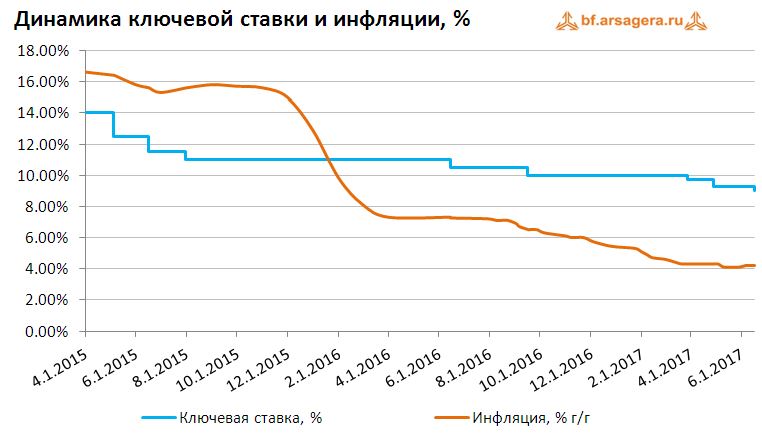

Стоит отметить, что 16 июня состоялось заседание Совета директоров Банка России, по итогам которого ключевая ставка была снижена 0,25 п.п. до 9%. Представители Центрального Банка отметили сохранение инфляции вблизи целевого уровня, продолжающееся уменьшение инфляционных ожиданий, а также восстановление экономической активности. Таким образом, сейчас ключевая ставка превышает уровень годовой инфляции более чем в два раза.

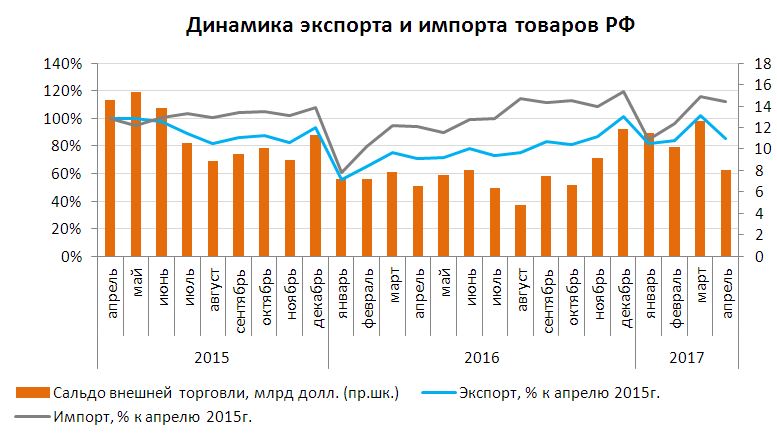

Помимо денежно-кредитной политики, влияние на курс рубля оказывает ситуация во внешней торговле. По данным Банка России, товарный экспорт по итогам января-апреля текущего года составил 108,3 млрд долл. (+32,1%). В то же время товарный импорт составил 66,1 млрд долл. (+24,1%). В апреле положительное сальдо торгового баланса составило 8 млрд долл., увеличившись к апрелю 2016 года на 21,9%. В то же время по сравнению с мартом текущего года торговое сальдо упало на 36,5%. Положительное сальдо торгового баланса за период с января по апрель составило 42,2 млрд долл. (+46,8%).

Вместе с этим, экспорт пока не восстановился до уровней, наблюдавшихся двумя годами ранее (-15% к апрелю 2015 г.), в то время как импорт уже превысил соответствующий уровень (+11,9% к апрелю 2015 г.). Сохранение высоких темпов роста импорта может привести к снижению внешнеторгового сальдо, что в свою очередь может оказать давление на национальную валюту.В таблице ниже представлена динамика ввоза и вывоза важнейших товаров.

Переходя к отдельным товарным группам, отметим, что как экспорт, так и импорт большинства важнейших товаров в январе-апреле выросли к аналогичному периоду 2016 года. Лидером роста среди экспортируемых товаров стали черные металлы (+50,5%). При этом рост экспорта металлов и изделий из них составил 38,9%. Экспорт топливно-энергетических товаров вырос на 43,9%. Наиболее скромный рост показал вывоз машин, оборудования и транспортных средств (+5,0%). Экспорт минеральных удобрений, наоборот, продемонстрировал снижение. Так, вывоз азотных удобрений сократился на 5,1%, в то время как экспорт калийных удобрений упал на 35,6%. Что касается импорта важнейших товаров, то ввоз машин, оборудования и транспортных средств вырос на 28%; продукции химической промышленности – увеличился на 20,2%; продовольственных товаров и с/х сырья – вырос на 13%.

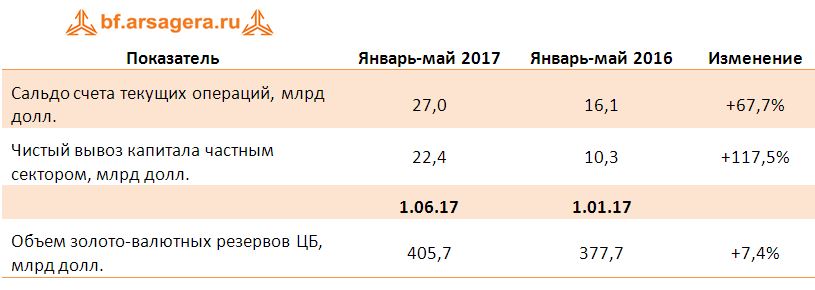

Отметим, что по предварительным данным Банка России, положительное сальдо счета текущих операций по итогам января-мая текущего года составило 27 млрд долл. и увеличилось почти на 70% по сравнению с соответствующим периодом 2016 года. Чистый отток капитала со стороны частного сектора составил 22,4 млрд долл., более чем в два раза превысив соответствующий уровень предыдущего года. При этом определяющее влияние на этот показатель оказали операции I квартала, в то время как в апреле-мае отток капитала существенно замедлился. В структуре чистого вывоза капитала преобладали операции банковского сектора по размещению иностранных активов и погашение внешних обязательств. Остальные сектора, напротив, выступили чистыми импортерами капитала. При этом объем золото-валютных резервов с начала года увеличился на 7,4% до 405,7 млрд долл.

Выводы:

*Промпроизводство в годовом выражении в мае 2017 года увеличилось на 5,6% после увеличения на 2,3% месяцем ранее;

*Сальдированный финансовый результат российских нефинансовых компаний в январе-апреле текущего года составил 3,225 трлн руб. по сравнению с 3,559 трлн руб. годом ранее. Это первое снижение показателя накопленной с начала года сальдированной прибыли в годовом выражении с мая 2016 года. При этом доля убыточных компаний осталась на уровне 33,5%. Сокращение сальдированного финансового результата может быть связано с укреплением курса рубля, а также замедлением инфляции на потребительском рынке;

*В банковском секторе в январе-мае 2017 года зафиксирована сальдированная прибыль в объеме 100 млрд руб. (в том числе прибыль Сбербанка составила 54,8 млрд руб.) по сравнению со 235 млрд руб. в соответствующем периоде прошлого года;

*Потребительская инфляция в июне, по предварительным данным, составила 0,4%, при этом рост цен в годовом выражении на начало июня составил 4,2%;

*Среднее значение курса доллара США в июне увеличилось до 57,9 руб. по сравнению с 57 руб. в мае на фоне снижения средней цены на нефть, а также ожиданий повышения базовой ставки Федеральной резервной системы в США;

*Положительное сальдо счета текущих операций в январе-мае 2017 года увеличилось на 67,7%, составив 27 млрд долл. В то же время чистый вывоз капитала частным сектором вырос более, чем в два раза до 22,4 млрд долл. Объем золото-валютных резервов России с начала года увеличился на 7,4% до 405,7 млрд долл.

В первую очередь отметим, что по оценке Минэкономразвития рост ВВП в мае текущего года ускорился до 3,1% (здесь и далее: г/г) после увеличения на 1,7% (уточненная оценка) по итогам апреля.

Одной из причин ускорения роста ВВП стала уверенная динамика промпроизводства. По данным Росстата, в мае промпроизводство выросло на 5,6% после увеличения на 2,3% месяцем ранее. С исключением сезонности в мае текущего года промышленное производство прибавило 1,6% (месяц к месяцу). По итогам января-апреля текущего года промпроизводство увеличилось на 1,6% по сравнению с соответствующим периодом 2016 года.

Что касается динамики в разрезе сегментов промпроизводства, то в мае в сегменте «Добыча полезных ископаемых» рост ускорился до 5,6% с 4,2% в апреле. В секторе «Обрабатывающие производства» рост также ускорился до 5,7% после увеличения на 0,6% месяцем ранее. В секторе «Электроэнергия, газ и пар» рост выпуска, напротив, замедлился до 4,7% после увеличения на 5,5% в апреле. Выпуск в секторе «Водоснабжение» после увеличения на 2,1% в апреле показал умеренный рост на 1,1%. Таким образом, ускорению роста промпроизводства в мае способствовали как добывающий сектор, так и обрабатывающие предприятия.

Ситуация с динамикой производства в разрезе отдельных секторов и позиций представлена в следующей таблице:

Что касается динамики выпуска важнейших видов продукции, то здесь стоит отметить, что добыча природного газа в мае выросла на 21,3% после увеличения на 10,1% по итогам апреля. Ускорение роста привело к тому, что по итогам пяти месяцев добыча газа увеличилась на 11% к соответствующему периоду 2016 года (по итогам января-апреля рост составлял 9%). Увеличение добычи угля в мае (+8,4%) оказалось близким к уровням апреля (+8,6%). По итогам пяти месяцев эта позиция показывает рост на 6,8%. В продовольственном сегменте обрабатывающего сектора выпуск мясной и рыбной продукции сохраняется близким к 5-6%. Положительным моментом является замедление снижения выпуска стройматериалов (кирпичи, цемент, блоки и другие сборные строительные изделия). В секторе «Машиностроение» рост выпуска легковых автомобилей в мае уменьшился до 15,3% с 20,4% месяцем ранее, однако рост с начала года сохранился на уровне, близком к 20%. Кроме этого, рост производства грузовых автомобилей в мае ускорился до 38,1% с 15,3% по итогам апреля (с начала года рост ускорился до 18,3% с 13,8% месяцем ранее).

Помимо этого, во второй половине июня Росстат предоставил информацию о сальдированном финансовом результате деятельности крупных и средних российских компаний (без учета финансового сектора) по итогам января-апреля 2017 года. Он составил 3,2 трлн руб., в то время как за аналогичный период 2016 года российские компании заработали 3,6 трлн руб. Таким образом, после замедления роста сальдированной прибыли до 4,9% по итогам I квартала, в январе-апреле она сократилась на 9,4%. Отметим, что это первое снижение показателя накопленной с начала года сальдированной прибыли в годовом выражении с мая 2016 года.

Очевидно, снижение сальдированной прибыли связано с укреплением курса рубля с начала года, а также с замедлением инфляции. Что касается доли убыточных организаций, то она осталась на уровне соответствующего периода прошлого года (33,5%). Динамика сальдированного результата в разрезе видов деятельности представлена в таблице ниже:

Сальдированный финансовый результат в январе-апреле сократился в таких отраслях как «Сельское хозяйство», «Обрабатывающие производства», «Оптовая, розничная торговля и ремонт», «Транспортировка и хранение», а также «Информация и связь». Отдельно стоит отметить ситуацию в строительной отрасли: сальдированная прибыль в январе-апреле перешла в положительную область, однако в годовом выражении она показывает падение на 79,2%. Из положительных моментов стоит отметить значительное ускорение роста сальдированного финансового результата добывающего сегмента (до 71,3% по сравнению с 16,2% по итогам I квартала). Вероятно, поддержку отрасли «добыча полезных ископаемых» оказали высокие цены на сырье, а также увеличение физических объемов добычи ресурсов. Кроме этого, годовые темпы роста сальдированной прибыли возросли в электроэнергетическом сегменте (до 22,9% по сравнению с 8,4% по итогам января-марта текущего года).

Прибыль банковского сектора в мае составила 100 млрд руб. после 215 млрд руб. по итогам апреля (в том числе прибыль Сбербанка составила 54,8 млрд руб.). С начала 2017 года прибыль кредитных организаций составила 653 млрд руб. (из этой суммы прибыль Сбербанка – 261,8 млрд руб.) по сравнению со 235 млрд руб. прибыли в январе-мае 2016 г. (рост в 2,8 раза). Что касается других показателей банковского сектора, то его активы в мае увеличились на 0,3% до 79,4 трлн руб. Совокупный объем кредитов экономике вырос на 0,4%. При этом объем кредитов нефинансовым организациям увеличилcя на 0,3%. В то же время объем кредитов физическим лицам вырос на 0,7% на фоне роста ипотечного кредитования и умеренного роста необеспеченных потребительских ссуд. По состоянию на 1 июня текущего года совокупный объем кредитов экономике составил 40,7 трлн руб., в том числе кредиты нефинансовым организациям – 29,6 трлн руб., и кредиты физическим лицам – 11,1 трлн руб. На фоне сохранения инфляции на низком уровне, мы ожидаем снижения уровня процентных ставок, что будет способствовать увеличению темпов роста кредитования.

Что касается инфляции на потребительском рынке, то в июне недельный рост цен держался на уровне 0,1%. За весь июнь инфляция составила, по предварительной оценке, 0,4%, оставшись на уровне июня 2016 года. Исходя из этих данных, по состоянию на 1 июля в годовом выражении инфляция могла остаться на уровне 4,2%.

Одним из ключевых факторов, влияющих на рост потребительских цен, является динамика обменного курса рубля. В отчетном периоде снижение цен на нефть, а также ожидания повышения ставки Федерального Резерва в США оказали давление на курс рубля. В июне среднее значение курса доллара составило 57,9 руб. после 57 руб. в мае.

Стоит отметить, что 16 июня состоялось заседание Совета директоров Банка России, по итогам которого ключевая ставка была снижена 0,25 п.п. до 9%. Представители Центрального Банка отметили сохранение инфляции вблизи целевого уровня, продолжающееся уменьшение инфляционных ожиданий, а также восстановление экономической активности. Таким образом, сейчас ключевая ставка превышает уровень годовой инфляции более чем в два раза.

Помимо денежно-кредитной политики, влияние на курс рубля оказывает ситуация во внешней торговле. По данным Банка России, товарный экспорт по итогам января-апреля текущего года составил 108,3 млрд долл. (+32,1%). В то же время товарный импорт составил 66,1 млрд долл. (+24,1%). В апреле положительное сальдо торгового баланса составило 8 млрд долл., увеличившись к апрелю 2016 года на 21,9%. В то же время по сравнению с мартом текущего года торговое сальдо упало на 36,5%. Положительное сальдо торгового баланса за период с января по апрель составило 42,2 млрд долл. (+46,8%).

Вместе с этим, экспорт пока не восстановился до уровней, наблюдавшихся двумя годами ранее (-15% к апрелю 2015 г.), в то время как импорт уже превысил соответствующий уровень (+11,9% к апрелю 2015 г.). Сохранение высоких темпов роста импорта может привести к снижению внешнеторгового сальдо, что в свою очередь может оказать давление на национальную валюту.В таблице ниже представлена динамика ввоза и вывоза важнейших товаров.

Переходя к отдельным товарным группам, отметим, что как экспорт, так и импорт большинства важнейших товаров в январе-апреле выросли к аналогичному периоду 2016 года. Лидером роста среди экспортируемых товаров стали черные металлы (+50,5%). При этом рост экспорта металлов и изделий из них составил 38,9%. Экспорт топливно-энергетических товаров вырос на 43,9%. Наиболее скромный рост показал вывоз машин, оборудования и транспортных средств (+5,0%). Экспорт минеральных удобрений, наоборот, продемонстрировал снижение. Так, вывоз азотных удобрений сократился на 5,1%, в то время как экспорт калийных удобрений упал на 35,6%. Что касается импорта важнейших товаров, то ввоз машин, оборудования и транспортных средств вырос на 28%; продукции химической промышленности – увеличился на 20,2%; продовольственных товаров и с/х сырья – вырос на 13%.

Отметим, что по предварительным данным Банка России, положительное сальдо счета текущих операций по итогам января-мая текущего года составило 27 млрд долл. и увеличилось почти на 70% по сравнению с соответствующим периодом 2016 года. Чистый отток капитала со стороны частного сектора составил 22,4 млрд долл., более чем в два раза превысив соответствующий уровень предыдущего года. При этом определяющее влияние на этот показатель оказали операции I квартала, в то время как в апреле-мае отток капитала существенно замедлился. В структуре чистого вывоза капитала преобладали операции банковского сектора по размещению иностранных активов и погашение внешних обязательств. Остальные сектора, напротив, выступили чистыми импортерами капитала. При этом объем золото-валютных резервов с начала года увеличился на 7,4% до 405,7 млрд долл.

Выводы:

*Промпроизводство в годовом выражении в мае 2017 года увеличилось на 5,6% после увеличения на 2,3% месяцем ранее;

*Сальдированный финансовый результат российских нефинансовых компаний в январе-апреле текущего года составил 3,225 трлн руб. по сравнению с 3,559 трлн руб. годом ранее. Это первое снижение показателя накопленной с начала года сальдированной прибыли в годовом выражении с мая 2016 года. При этом доля убыточных компаний осталась на уровне 33,5%. Сокращение сальдированного финансового результата может быть связано с укреплением курса рубля, а также замедлением инфляции на потребительском рынке;

*В банковском секторе в январе-мае 2017 года зафиксирована сальдированная прибыль в объеме 100 млрд руб. (в том числе прибыль Сбербанка составила 54,8 млрд руб.) по сравнению со 235 млрд руб. в соответствующем периоде прошлого года;

*Потребительская инфляция в июне, по предварительным данным, составила 0,4%, при этом рост цен в годовом выражении на начало июня составил 4,2%;

*Среднее значение курса доллара США в июне увеличилось до 57,9 руб. по сравнению с 57 руб. в мае на фоне снижения средней цены на нефть, а также ожиданий повышения базовой ставки Федеральной резервной системы в США;

*Положительное сальдо счета текущих операций в январе-мае 2017 года увеличилось на 67,7%, составив 27 млрд долл. В то же время чистый вывоз капитала частным сектором вырос более, чем в два раза до 22,4 млрд долл. Объем золото-валютных резервов России с начала года увеличился на 7,4% до 405,7 млрд долл.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба