25 июля 2017 goldenfront.ru

Между 2018 и 2020 гг. ожидается крайне болезненный дефицит нефти. Он очень разрушительно скажется на нашей перегруженной кредитами глобальной финансовой системе, учитывая рекордные долги и необеспеченные обязательства.

Из-за существенного сокращения капитальных расходов на глобальный нефтяной бизнес в 2014-16 гг., продолжившегося в 2017 г., в 2018-20 гг. из-под земли начнет поступать меньше нефти.

Так как нефть – живительная кровь современной экономики, если нефти станет меньше, то ценовой шок неизбежен. Очень вероятно, что цена превысит $100 за баррель. Возможно даже, намного превысит.

Избежать такого ценового шока, связанного с предложением, можно только в том случае, если мировая экономика быстрее обвалится и потянет за собой вниз спрос.

Не такое уж замечательное «решение», чтобы заслуживать надежд.

Выберите яд для себя

Вот почему мы считаем, что:

либо мировая экономика в период 2018-20 гг. испытает дефицит нефти;

либо мировая экономика раньше обвалится, отложив нефтяной ценовой шок на несколько лет (или на дольше, в зависимости от серьезности обвала).

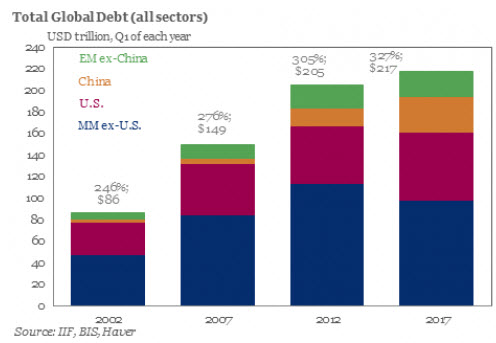

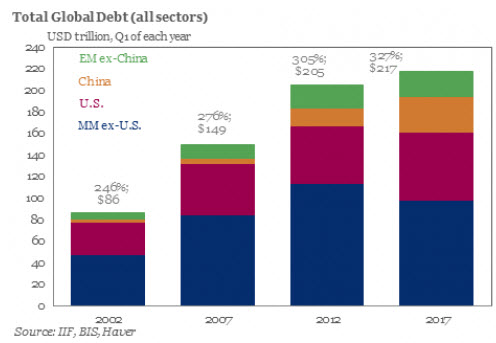

В случае первого варианта результирующий скачок цены на нефть подорвет мировую экономику, уже и так обремененную наивысшим уровнем долга в истории, в сумме составляющим на данный момент около 327% от ВВП:

Совокупный мировой долг (все секторы)

Трлн долларов США, на 1-й квартал каждого года

Развивающиеся рынки, кроме Китая

Китай

США

Маркет-мейкеры, кроме США

Источники: IIF, BIS, Haver

(Отсюда)

Напомним, что в 2008 г. нефть подпрыгнула до $147 за баррель. Остальное уже история – последовал крупный кредитный кризис. Несмотря на гору сомнительного долга, сосредоточенного вокруг американских субстандартных кредитов, Грецию раздавил не американский ипотечный долг, а ее собственный непосильный накопившийся долг вкупе со 100-процентной зависимостью от импортной нефти – что и привело к разорению.

В случае второго варианта цена на нефть снизится, если вообще не обвалится. Спрос ослабнет, нефтяные предприятия еще больше сократят инвестиции в разведку и добычу, поэтому позже, когда мировая экономика будет пытаться восстановиться, она столкнется с еще более серьезным дефицитом предложения. Вернуть устойчивый рост ВВП будет крайне трудно.

Если вы действительно хотите понять, почему я придерживаюсь таких взглядов, то вам необходимо основательно понять и переварить следующий график. На нем показана поразительно тесная взаимосвязь экономического роста и потребления энергии:

Первичная энергия vs. реальный ВВП, 1980-2015 гг.

Первичная энергия (эксаджоули)

Реальный ВВП (трлн долларов США по курсу 2010 г.)

(Источник)

Из вышеприведенного графика следует, что для дополнительной единицы экономического роста требуется дополнительная единица энергии. Рост напрямую коррелирует с потреблением энергии.

А нефть сегодня остается самым важным источником энергии. Нефть – все еще доминирующий источник энергии для транспорта. В конце концов, глобальная экономика – не что иное, как производимые и транспортируемые, часто на очень большие расстояния, товары. Несмотря на то, что вы можете прочесть о развитии альтернативных форм энергии, мы по-прежнему очень сильно зависим от нефти.

Падающие инвестиции

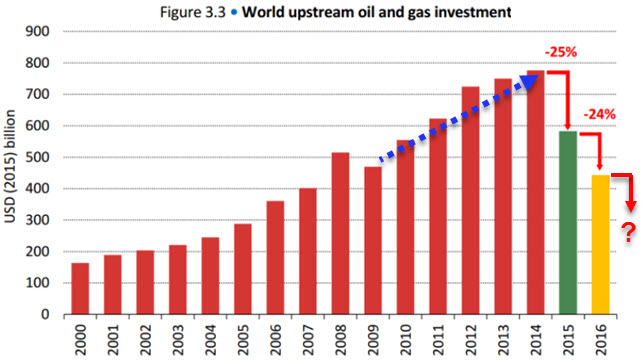

После начала спада цены на нефть в 2014 г. мир стал свидетелем исторического падения нефтяных инвестиций (разведка, разработка, капитальные расходы и т. д.), так как компании по всему миру сокращали, откладывали или вообще отменяли нефтяные проекты:

Мировые инвестиции в разведку и добычу нефти и газа

Млрд долларов США (2015)

(Источник)

На вышеприведенном графике обратите внимание на два последовательных спада нефтяных инвестиций в 2014-15 гг. и в 2016 г. В 2017 г. намечается тенденция очередного спада, поэтому мы можем увидеть единственный трехлетний спад инвестиций в нефть за всю историю. Таким образом, данная ситуация весьма необычна.

Мы видим не просто спад, а исторический спад.

Мы пока не знаем, насколько сократятся нефтяные инвестиции в 2017 г., но, вероятно, темп будет близким к двум предыдущим годам.

Далее, обратите внимание на синюю пунктирную стрелку на графике. Видите, насколько поднялись нефтяные инвестиции в 2009-14 гг.? Не удвоились, но почти. Запомните эти годы, я к ним вскоре вернусь.

Ключевой вопрос о периоде 2009-14 гг.: сколько новой нефти было разведано на все эти расходы?

Оказывается: немного.

Практически никаких открытий

В нефтяном бизнесе есть одно твердое, неизменное правило: прежде чем качать нефть, нужно ее найти.

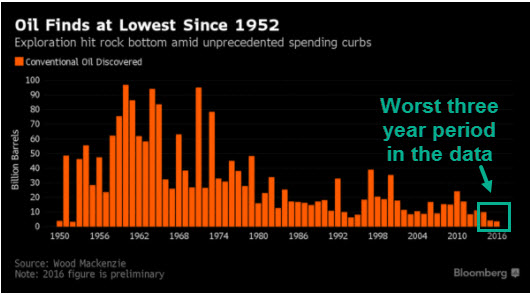

Набирающей масштабы проблемой является то, что открытия месторождений были ужасными в 2016 г., очень плохими в 2015 г. и никудышными в 2014 г. Мы видим худшую трехлетнюю полосу в известной истории:

Самый низкий уровень обнаружений нефти с 1952 г.

Разведка достигла дна на фоне беспрецедентного сокращения расходов

Открытия традиционной (скважинной) нефти

Млрд баррелей

Худший трехлетний период за известную историю

Источник: Wood Mackenzie

Примечание: Цифра за 2016 г. предварительная

(Отсюда)

Опять же: прежде чем качать нефть, ее нужно найти. А компании по всему миру находят меньше нефти, чем раньше.

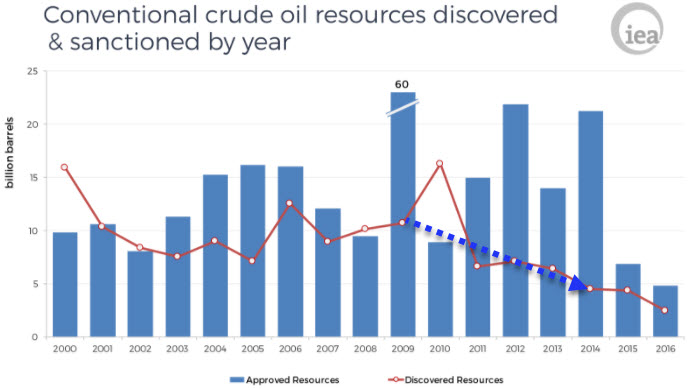

Помните синюю пунктирную линию на вышеприведенном графике нефтяных инвестиций? Вот ее дополнение, показывающее открытия за тот же период, – прямолинейное падение:

Традиционные ресурсы нефти, обнаруженные и одобренные, по годам

Млрд баррелей

Одобренные ресурсы

Обнаруженные ресурсы

В 2016 г. глобальные открытия нефти упали к рекордному минимуму, в то время как компании продолжили сокращение расходов, а количество одобренных проектов традиционной нефти было самым низким за более чем 70 лет, согласно Международному энергетическому агентству (МЭА) (InternationalEnergyAgency (IEA)), предупредившему, что в этом году обе тенденции могут продолжиться.

Открытия нефти в 2016 г. сократились до 2.4 млрд баррелей в сравнении с 9 млрд баррелей в среднем в год на протяжении последних 15 лет. В то же время объем традиционных ресурсов, одобренных для разработки, в прошлом году упал до 4.7 млрд баррелей, что на 30% меньше, чем в предыдущем году, и число проектов, получивших окончательное инвесторское одобрение сократилось до самого низкого уровня с 1940-х.

(Источник)

Теперь ясно, почему нефтяные компании так быстро сократили свои инвестиционные расходы, когда цены упали: в период 2009-14 гг. они тратили больше, а находили меньше, поэтому они успели ощутить снижение доходов. Когда цена нефти опустилась ниже $100 за баррель, они не стали ждать и притормозили инвестиционные расходы.

Должен ли нас беспокоить этот рекордный минимум финансирования нефтяных проектов за 70 лет? Конечно, должен. Он должен беспокоить всех:

«Наш анализ показывает, что мы входим в период большей волатильности цены на нефть (отчасти) в результате трехлетнего спада глобальных нефтяных инвестиций: в 2015 г., 2016 г. и, скорее всего, 2017 г.», – сказал исполнительный директор МЭА Фатих Бироль (Fatih Birol) на энергетической конференции в Токио.

«Впервые в истории нефти инвестиции три года подряд сокращались», – сказал он, добавив, что через несколько лет это создаст «трудности» на глобальных нефтяных рынках.

(Источник)

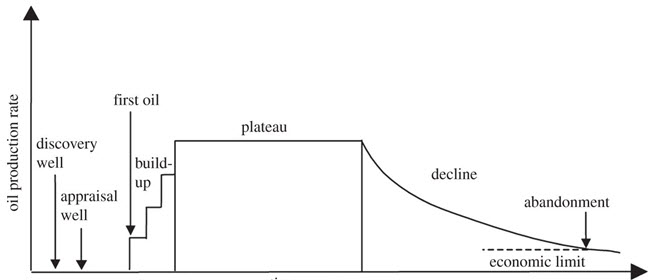

Для того чтобы вы могли увидеть наглядное представление процесса, вот график, помогающий понять, почему между изначальным открытием и максимальным производством должно пройти несколько лет:

Темп производства нефти

Разведочная скважина

Оценочная скважина

Первая нефть

Наращивание

Плато

Спад

Остановка

Экономический предел

(Источник)

Стоит повторить: нефть – важнейшее вещество для нашей экономики, мы ежегодно сжигаем ее больше, чем когда-либо раньше, и в последние годы мы открыли ее меньше, чем в те времена, когда объем мировой экономики был в несколько раз меньше нынешнего. И это происходит на фоне беспрецедентного сокращения попыток найти больше нефти.

Невозможно существенно ускорить процесс разведки и добычи нефти, сколько бы денег и человеческих ресурсов вы в это ни вложили. От положительного пробного сверления до полноценной, работающей по максимуму программы добычи и поставки/транспортировки должно пройти несколько лет.

Во второй части, «Подготовка к грядущему шоку» (Preparing For The Coming Shock), мы предоставим доказательства того, что до 2019 или 2020 гг. цены на нефть спровоцируют новый всемирный кризис.

Экономический рост требует энергии. Так было и будет всегда. Нефть – важнейшая форма энергии. Но все считают – особенно сегодня, когда кажется, будто мы в ней «купаемся», учитывая текущий избыток предложения, – что мы всегда будем иметь доступ к нужному нам ее количеству.

Скоро ситуация изменится. И вы будете в числе тех немногих, кто понимает почему.

Необходимо использовать это понимание для принятия осознанных решений о вашей собственной жизни здесь и сейчас. Вы можете обезопасить себя, а также воспользоваться, возможно, уникальными инвестиционными возможностями.

Но вы также должны быть готовы к тому, что вашим ближним, как и большинству людей сегодня, не хватит компетентности, проницательности и возможностей, чтобы присоединиться к вам на этой ранней стадии.

Из-за существенного сокращения капитальных расходов на глобальный нефтяной бизнес в 2014-16 гг., продолжившегося в 2017 г., в 2018-20 гг. из-под земли начнет поступать меньше нефти.

Так как нефть – живительная кровь современной экономики, если нефти станет меньше, то ценовой шок неизбежен. Очень вероятно, что цена превысит $100 за баррель. Возможно даже, намного превысит.

Избежать такого ценового шока, связанного с предложением, можно только в том случае, если мировая экономика быстрее обвалится и потянет за собой вниз спрос.

Не такое уж замечательное «решение», чтобы заслуживать надежд.

Выберите яд для себя

Вот почему мы считаем, что:

либо мировая экономика в период 2018-20 гг. испытает дефицит нефти;

либо мировая экономика раньше обвалится, отложив нефтяной ценовой шок на несколько лет (или на дольше, в зависимости от серьезности обвала).

В случае первого варианта результирующий скачок цены на нефть подорвет мировую экономику, уже и так обремененную наивысшим уровнем долга в истории, в сумме составляющим на данный момент около 327% от ВВП:

Совокупный мировой долг (все секторы)

Трлн долларов США, на 1-й квартал каждого года

Развивающиеся рынки, кроме Китая

Китай

США

Маркет-мейкеры, кроме США

Источники: IIF, BIS, Haver

(Отсюда)

Напомним, что в 2008 г. нефть подпрыгнула до $147 за баррель. Остальное уже история – последовал крупный кредитный кризис. Несмотря на гору сомнительного долга, сосредоточенного вокруг американских субстандартных кредитов, Грецию раздавил не американский ипотечный долг, а ее собственный непосильный накопившийся долг вкупе со 100-процентной зависимостью от импортной нефти – что и привело к разорению.

В случае второго варианта цена на нефть снизится, если вообще не обвалится. Спрос ослабнет, нефтяные предприятия еще больше сократят инвестиции в разведку и добычу, поэтому позже, когда мировая экономика будет пытаться восстановиться, она столкнется с еще более серьезным дефицитом предложения. Вернуть устойчивый рост ВВП будет крайне трудно.

Если вы действительно хотите понять, почему я придерживаюсь таких взглядов, то вам необходимо основательно понять и переварить следующий график. На нем показана поразительно тесная взаимосвязь экономического роста и потребления энергии:

Первичная энергия vs. реальный ВВП, 1980-2015 гг.

Первичная энергия (эксаджоули)

Реальный ВВП (трлн долларов США по курсу 2010 г.)

(Источник)

Из вышеприведенного графика следует, что для дополнительной единицы экономического роста требуется дополнительная единица энергии. Рост напрямую коррелирует с потреблением энергии.

А нефть сегодня остается самым важным источником энергии. Нефть – все еще доминирующий источник энергии для транспорта. В конце концов, глобальная экономика – не что иное, как производимые и транспортируемые, часто на очень большие расстояния, товары. Несмотря на то, что вы можете прочесть о развитии альтернативных форм энергии, мы по-прежнему очень сильно зависим от нефти.

Падающие инвестиции

После начала спада цены на нефть в 2014 г. мир стал свидетелем исторического падения нефтяных инвестиций (разведка, разработка, капитальные расходы и т. д.), так как компании по всему миру сокращали, откладывали или вообще отменяли нефтяные проекты:

Мировые инвестиции в разведку и добычу нефти и газа

Млрд долларов США (2015)

(Источник)

На вышеприведенном графике обратите внимание на два последовательных спада нефтяных инвестиций в 2014-15 гг. и в 2016 г. В 2017 г. намечается тенденция очередного спада, поэтому мы можем увидеть единственный трехлетний спад инвестиций в нефть за всю историю. Таким образом, данная ситуация весьма необычна.

Мы видим не просто спад, а исторический спад.

Мы пока не знаем, насколько сократятся нефтяные инвестиции в 2017 г., но, вероятно, темп будет близким к двум предыдущим годам.

Далее, обратите внимание на синюю пунктирную стрелку на графике. Видите, насколько поднялись нефтяные инвестиции в 2009-14 гг.? Не удвоились, но почти. Запомните эти годы, я к ним вскоре вернусь.

Ключевой вопрос о периоде 2009-14 гг.: сколько новой нефти было разведано на все эти расходы?

Оказывается: немного.

Практически никаких открытий

В нефтяном бизнесе есть одно твердое, неизменное правило: прежде чем качать нефть, нужно ее найти.

Набирающей масштабы проблемой является то, что открытия месторождений были ужасными в 2016 г., очень плохими в 2015 г. и никудышными в 2014 г. Мы видим худшую трехлетнюю полосу в известной истории:

Самый низкий уровень обнаружений нефти с 1952 г.

Разведка достигла дна на фоне беспрецедентного сокращения расходов

Открытия традиционной (скважинной) нефти

Млрд баррелей

Худший трехлетний период за известную историю

Источник: Wood Mackenzie

Примечание: Цифра за 2016 г. предварительная

(Отсюда)

Опять же: прежде чем качать нефть, ее нужно найти. А компании по всему миру находят меньше нефти, чем раньше.

Помните синюю пунктирную линию на вышеприведенном графике нефтяных инвестиций? Вот ее дополнение, показывающее открытия за тот же период, – прямолинейное падение:

Традиционные ресурсы нефти, обнаруженные и одобренные, по годам

Млрд баррелей

Одобренные ресурсы

Обнаруженные ресурсы

В 2016 г. глобальные открытия нефти упали к рекордному минимуму, в то время как компании продолжили сокращение расходов, а количество одобренных проектов традиционной нефти было самым низким за более чем 70 лет, согласно Международному энергетическому агентству (МЭА) (InternationalEnergyAgency (IEA)), предупредившему, что в этом году обе тенденции могут продолжиться.

Открытия нефти в 2016 г. сократились до 2.4 млрд баррелей в сравнении с 9 млрд баррелей в среднем в год на протяжении последних 15 лет. В то же время объем традиционных ресурсов, одобренных для разработки, в прошлом году упал до 4.7 млрд баррелей, что на 30% меньше, чем в предыдущем году, и число проектов, получивших окончательное инвесторское одобрение сократилось до самого низкого уровня с 1940-х.

(Источник)

Теперь ясно, почему нефтяные компании так быстро сократили свои инвестиционные расходы, когда цены упали: в период 2009-14 гг. они тратили больше, а находили меньше, поэтому они успели ощутить снижение доходов. Когда цена нефти опустилась ниже $100 за баррель, они не стали ждать и притормозили инвестиционные расходы.

Должен ли нас беспокоить этот рекордный минимум финансирования нефтяных проектов за 70 лет? Конечно, должен. Он должен беспокоить всех:

«Наш анализ показывает, что мы входим в период большей волатильности цены на нефть (отчасти) в результате трехлетнего спада глобальных нефтяных инвестиций: в 2015 г., 2016 г. и, скорее всего, 2017 г.», – сказал исполнительный директор МЭА Фатих Бироль (Fatih Birol) на энергетической конференции в Токио.

«Впервые в истории нефти инвестиции три года подряд сокращались», – сказал он, добавив, что через несколько лет это создаст «трудности» на глобальных нефтяных рынках.

(Источник)

Для того чтобы вы могли увидеть наглядное представление процесса, вот график, помогающий понять, почему между изначальным открытием и максимальным производством должно пройти несколько лет:

Темп производства нефти

Разведочная скважина

Оценочная скважина

Первая нефть

Наращивание

Плато

Спад

Остановка

Экономический предел

(Источник)

Стоит повторить: нефть – важнейшее вещество для нашей экономики, мы ежегодно сжигаем ее больше, чем когда-либо раньше, и в последние годы мы открыли ее меньше, чем в те времена, когда объем мировой экономики был в несколько раз меньше нынешнего. И это происходит на фоне беспрецедентного сокращения попыток найти больше нефти.

Невозможно существенно ускорить процесс разведки и добычи нефти, сколько бы денег и человеческих ресурсов вы в это ни вложили. От положительного пробного сверления до полноценной, работающей по максимуму программы добычи и поставки/транспортировки должно пройти несколько лет.

Во второй части, «Подготовка к грядущему шоку» (Preparing For The Coming Shock), мы предоставим доказательства того, что до 2019 или 2020 гг. цены на нефть спровоцируют новый всемирный кризис.

Экономический рост требует энергии. Так было и будет всегда. Нефть – важнейшая форма энергии. Но все считают – особенно сегодня, когда кажется, будто мы в ней «купаемся», учитывая текущий избыток предложения, – что мы всегда будем иметь доступ к нужному нам ее количеству.

Скоро ситуация изменится. И вы будете в числе тех немногих, кто понимает почему.

Необходимо использовать это понимание для принятия осознанных решений о вашей собственной жизни здесь и сейчас. Вы можете обезопасить себя, а также воспользоваться, возможно, уникальными инвестиционными возможностями.

Но вы также должны быть готовы к тому, что вашим ближним, как и большинству людей сегодня, не хватит компетентности, проницательности и возможностей, чтобы присоединиться к вам на этой ранней стадии.

http://goldenfront.ru/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба