24 ноября 2017 УК «Арсагера»

В первую очередь отметим, что по оценке Минэкономразвития рост ВВП в сентябре текущего года ускорился до 2,4% (здесь и далее: г/г) после роста на 2,3% по итогам августа. По итогам девяти месяцев текущего года рост ВВП составил 1,8% в годовом выражении.

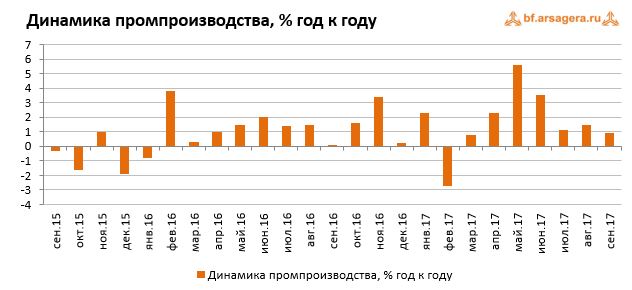

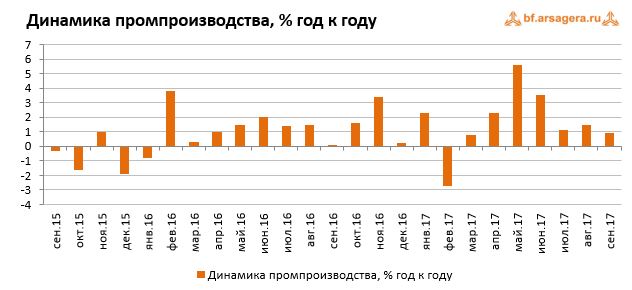

Интересно заметить, что на фоне ускорения роста ВВП в сентябре, динамика промышленного производства в этом месяце ухудшилась. По данным Росстата, в сентябре промпроизводство увеличилось на 0,9% после роста на 1,5% месяцем ранее. При этом с исключением сезонности в сентябре текущего года промышленное производство сократилось на 0,4% (месяц к месяцу). По итогам трех кварталов текущего года промпроизводство увеличилось на 1,8% по сравнению с соответствующим периодом 2016 года.

Что касается динамики в разрезе сегментов, то сегмент «Добыча полезных ископаемых» в сентябре снизился на 0,1% после увеличения на 2,9% месяцем ранее. В секторе «Обрабатывающие производства» рост ускорился до 1,1% после увеличения на 0,7% в августе. Сектор «электроэнергия, газ и пар» перешел к снижению на 0,1% после слабого роста на 0,3% месяцем ранее. Падение в «Водоснабжении» в отчетном периоде усилилось до 3,6% с 3,4% в августе.

Таким образом, наиболее высокие темпы роста промышленного производства наблюдались в добывающем секторе. Ситуация с динамикой производства в разрезе отдельных секторов и позиций представлена в следующей таблице:

Отметим, что тенденции в основных товарных группах, наметившиеся в прошедших периодах, в целом сохраняются и по итогам девяти месяцев. В добывающем сегменте достаточно высокие темпы роста сохранились в добыче угля и природного газа (+7,3% и 13,3% соответственно). На фоне восстановления положительной динамики обрабатывающих производств, значительный рост был зафиксирован в производстве стальных труб, легковых и грузовых автомобилей. В то же время, производство ряда строительных материалов (строительный кирпич, блоки и сборные конструкции, бетон) на годовом окне продолжает снижаться.

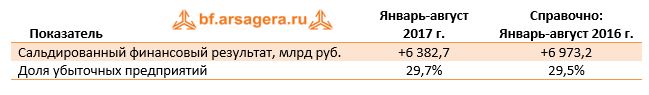

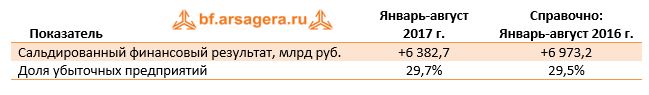

Помимо этого, во второй половине октября Росстат предоставил информацию о сальдированном финансовом результате деятельности крупных и средних российских компаний (без учета финансового сектора) по итогам января-августа 2017 года. Он составил 6,4 трлн руб., в то время как за аналогичный период 2016 года российские компании заработали 7 трлн руб. Таким образом, сальдированная прибыль по итогам восьми месяцев текущего года сократилась на 8,5%.

Что касается доли убыточных организаций, то она увеличилась на 0,2 п.п. по сравнению с соответствующим периодом прошлого года до 29,7%. Динамика сальдированного результата в разрезе видов деятельности представлена в таблице ниже:

По итогам восьми месяцев текущего года большинство видов деятельности зафиксировали положительный сальдированный финансовый результат. Вместе с этим нельзя не отметить разнонаправленную динамику фин. результата по различным видам деятельности. Так, положительный сальдированный результат снизился в сегментах «Сельское хозяйство», «Обрабатывающие производства», «Оптовая, розничная торговля и ремонт» (где падение за восемь месяцев ускорилось до 34% после снижения на 27% по итогам января-июля), а также «Строительство». В то же время сальдированный финансовый результат в сегментах «Добыча полезных ископаемых» и «Водоснабжение» показал значительный рост (на 21% и 52,9% соответственно). Кроме этого, сальдированный фин. результат в сегменте «Информация и связь» перешел в положительную область (+4,5% по итогам января-августа).

Банковский сектор по итогам сентября зафиксировал убыток в размере 322 млрд руб. после прибыли в 71 млрд руб. месяцем ранее. По итогам трех кварталов текущего года прибыль кредитных организаций сократилась до 675 млрд руб. (из этой суммы прибыль Сбербанка – 496 млрд руб.) с 997 млрд руб. по итогам восьми месяцев. За январь-сентябрь 2016 г. прибыль сектора составила 632 млрд руб. (+6,8%). Здесь следует отметить, что убыток сектора в сентябре был обусловлен разовым признанием отрицательного финансового результата банковских групп (ПАО Банк «ФК Открытие» и ПАО «Бинбанк»), головные организации которых проходят процедуру санации в рамках нового механизма с использованием средств Фонда консолидации банковского сектора. В связи с процедурой финансового оздоровления, банковские группы доформировывали резервы на возможные потери по проблемным активам, что также отразилось на финансовом результате сегмента.

Говоря о прочих показателях банковского сектора, можно отметить продолжение роста активов (+0,6%), составивших 82,2 трлн руб. на конец сентября. Совокупный объем кредитов экономике увеличился на 0,7%. При этом объем кредитов нефинансовым организациям увеличился на 0,5%. В то же время объем кредитов физическим лицам вырос на 1,3%. По состоянию на 1 октября текущего года совокупный объем кредитов экономике составил 41,8 трлн руб., в том числе кредиты нефинансовым организациям – 30,1 трлн руб., и кредиты физическим лицам – 11,7 трлн руб. На фоне сохранения инфляции на низком уровне, мы ожидаем снижения уровня процентных ставок, что будет способствовать увеличению темпов роста кредитования.

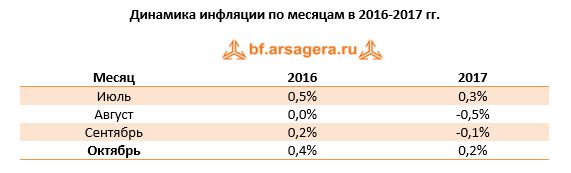

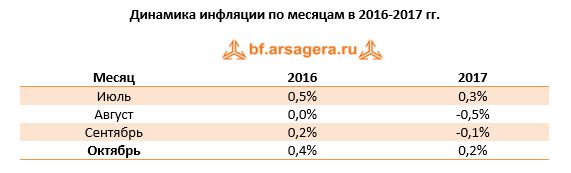

Что касается инфляции на потребительском рынке, то в октябре недельный рост цен держался на уровне 0-0,1%. Исходя из недельных данных, предварительно можно оценить, что за весь октябрь цены увеличились на 0,2%. По состоянию на 1 ноября в годовом выражении инфляция снизилась до 2,6% после 3% на начало октября.

Стоит отметить, что 27 октября состоялось заседание Совета директоров Банка России, по итогам которого ключевая ставка была уменьшена на 25 б.п. до 8,25%. Представители Банка России отметили сохранение инфляции вблизи целевого уровня, при этом отклонение от прогноза вниз связали с временными факторами. Кроме этого, Банк России указал следующее: «Экономика продолжает расти. Инфляционные ожидания остаются повышенными. Их снижение остается неустойчивым и неравномерным. Среднесрочные риски превышения инфляцией цели преобладают над рисками устойчивого отклонения инфляции вниз». С учетом этих факторов ЦБ продолжит переходить от умеренно жесткой к нейтральной денежно-кредитной политике постепенно. Тем не менее, сейчас ключевая ставка превышает уровень годовой инфляции уже более чем в три раза. При этом курс рубля не отреагировал существенно на решение ЦБ о снижении ключевой ставки.

Динамика обменного курса рубля - один из ключевых факторов, влияющих на рост потребительских цен. В отчетном периоде среднее значение курса доллара практически не изменилось по сравнению с предыдущим месяцем: по итогам октября оно составило 57,70 руб. после 57,74 руб. в сентябре.

Помимо денежно-кредитной политики, существенное влияние на курс рубля оказывает состояние внешней торговли, о которой можно получить представление, изучив платежный баланс страны. В первой половине октября Банк России опубликовал предварительную оценку платежного баланса России за январь-сентябрь 2017 года.

Положительное сальдо счета текущих операций по итогам 9 месяцев текущего года сложилось в размере 26,6 млрд долл., увеличившись на 73,9% по сравнению со значением за аналогичный период 2016 года. Торговый баланс вырос на 27,5%, с 63 до 80,3 млрд долл. на фоне опережающего увеличения стоимостных объемов экспорта над импортом. Товарный экспорт увеличился на 25,6% до 250,4 млрд долл. на фоне более высоких средних цен на сырье. Товарный импорт восстановился на 24,8% до 170,1 млрд долл. под воздействием более крепкого среднего курса рубля, сложившегося за этот период. В то же время увеличились следующие показатели: отрицательное сальдо баланса услуг – с 17,8 до 21,8 млрд долл., отрицательное сальдо баланса оплаты труда – с 1,3 до 2,4 млрд долл., отрицательное сальдо баланса инвестиционных доходов - с 23,9 до 24 млрд долл. соответственно.

Что касается сальдо счета операций с капиталом, то оно сложилось на уровне, близком к нулю, на фоне отсутствия значимых капитальных трансфертов и других операций, формирующих счет (годом ранее отрицательное сальдо счета операций с капиталом составило 1,3 млрд долл.). При этом погашение внешних обязательств резидентами страны, зафиксированное в январе-сентябре прошлого года, сменилось их ростом, и в отчетном периоде чистое принятие внешних обязательств составило 13,4 млрд долл. Стоит отметить, что значительный вклад в привлечение внешних обязательств внес государственный сектор: федеральными органами управления привлечено 11,1 млрд долл. долга (в основном это портфельные инвестиции нерезидентов в ОФЗ на вторичном рынке), а также Центральным Банком привлечено 8,9 млрд долл. Чистое приобретение зарубежных активов составило 12,7 млрд долл. по сравнению с их чистой продажей в объеме 6 млрд долл. годом ранее на фоне увеличения профицита счета текущих операций платежного баланса.

Чистое приобретение зарубежных активов, приходящееся на частный сектор, по итогам января-сентября текущего года составило 12,8 млрд долл. (банковский сектор продал активов на 5,1 млрд долл., прочие сектора купили активов на 17,9 млрд долл.), в то время как чистое погашение задолженности частного сектора составило 6,6 млрд долл. (при этом банковский сектор погасил внешнюю задолженность на 24,8 млрд долл., а прочие сектора привлекли долга на 18,2 млрд долл.). Отрицательное значение статьи «Чистые ошибки и пропуски» составило 1,9 млрд долл. В результате, по итогам 9 месяцев 2017 г. чистый отток частного капитала из страны составил 21 млрд долл., более чем в два раза превысив значение аналогичного периода прошлого года (10 млрд долл.). Таким образом, отток капитала в отчетном периоде был сформирован главным образом операциями банковского сектора, значительно сократившего свою внешнюю задолженность.

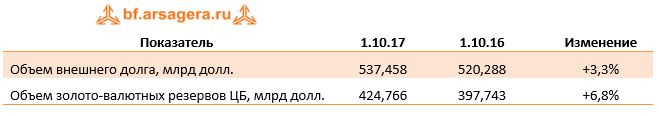

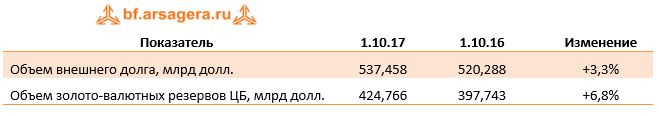

Что касается динамики внешнего долга страны, то по оценке ЦБ, по состоянию на 1 октября текущего года объем внешнего долга увеличился за год на 3,3% до 537,5 млрд долл. В то же время золото-валютные резервы Центрального Банка выросли за аналогичный период на 6,8% до 424,8 млрд долл.

Выводы:

Промпроизводство в годовом выражении в сентябре 2017 года увеличилось на 0,9% после роста на 1,5% месяцем ранее;

Сальдированный финансовый результат российских нефинансовых компаний в январе-августе текущего года составил 6,4 трлн руб. по сравнению с 7 трлн руб. годом ранее. При этом доля убыточных компаний увеличилась с 29,5% до 29,7%;

В банковском секторе по итогам сентября 2017 года зафиксирован отрицательный сальдированный фин. результат в объеме 322 млрд руб. на фоне финансового оздоровления двух крупных финансовых групп. При этом сальдированная прибыль банковского сектора по итогам трех кварталов составила 675 млрд руб. (в том числе прибыль Сбербанка - 496 млрд руб.) по сравнению со 632 млрд руб. в аналогичный период прошлого года (+6,8%);

Потребительская инфляция в октябре, по предварительным данным, составила 0,2%, при этом рост цен в годовом выражении на начало ноября замедлился до 2,6%;

Ключевая ставка по итогам заседания Совета директоров Банка России 27 октября 2017 года снижена на 0,25 п.п. до 8,5%;

Среднее значение курса доллара США в октябре практически не изменилось по сравнению со значением в сентябре и составило 57,7 руб.

Положительное сальдо счета текущих операций в январе-сентябре 2017 года увеличилось на 73,9% до 26,6 млрд долл. В то же время чистый вывоз частного капитала на фоне значительного погашения внешнего долга банковским сектором вырос в 2,1 раза до 21 млрд долл.;

Объем золото-валютных резервов России за год (по состоянию на 1.10.2017) вырос на 6,8% до 424,8 млрд долл.;

Объем внешнего долга страны за год (по состоянию на 1.10.2017) увеличился на 3,3% до 537,5 млрд долл.

Интересно заметить, что на фоне ускорения роста ВВП в сентябре, динамика промышленного производства в этом месяце ухудшилась. По данным Росстата, в сентябре промпроизводство увеличилось на 0,9% после роста на 1,5% месяцем ранее. При этом с исключением сезонности в сентябре текущего года промышленное производство сократилось на 0,4% (месяц к месяцу). По итогам трех кварталов текущего года промпроизводство увеличилось на 1,8% по сравнению с соответствующим периодом 2016 года.

Что касается динамики в разрезе сегментов, то сегмент «Добыча полезных ископаемых» в сентябре снизился на 0,1% после увеличения на 2,9% месяцем ранее. В секторе «Обрабатывающие производства» рост ускорился до 1,1% после увеличения на 0,7% в августе. Сектор «электроэнергия, газ и пар» перешел к снижению на 0,1% после слабого роста на 0,3% месяцем ранее. Падение в «Водоснабжении» в отчетном периоде усилилось до 3,6% с 3,4% в августе.

Таким образом, наиболее высокие темпы роста промышленного производства наблюдались в добывающем секторе. Ситуация с динамикой производства в разрезе отдельных секторов и позиций представлена в следующей таблице:

Отметим, что тенденции в основных товарных группах, наметившиеся в прошедших периодах, в целом сохраняются и по итогам девяти месяцев. В добывающем сегменте достаточно высокие темпы роста сохранились в добыче угля и природного газа (+7,3% и 13,3% соответственно). На фоне восстановления положительной динамики обрабатывающих производств, значительный рост был зафиксирован в производстве стальных труб, легковых и грузовых автомобилей. В то же время, производство ряда строительных материалов (строительный кирпич, блоки и сборные конструкции, бетон) на годовом окне продолжает снижаться.

Помимо этого, во второй половине октября Росстат предоставил информацию о сальдированном финансовом результате деятельности крупных и средних российских компаний (без учета финансового сектора) по итогам января-августа 2017 года. Он составил 6,4 трлн руб., в то время как за аналогичный период 2016 года российские компании заработали 7 трлн руб. Таким образом, сальдированная прибыль по итогам восьми месяцев текущего года сократилась на 8,5%.

Что касается доли убыточных организаций, то она увеличилась на 0,2 п.п. по сравнению с соответствующим периодом прошлого года до 29,7%. Динамика сальдированного результата в разрезе видов деятельности представлена в таблице ниже:

По итогам восьми месяцев текущего года большинство видов деятельности зафиксировали положительный сальдированный финансовый результат. Вместе с этим нельзя не отметить разнонаправленную динамику фин. результата по различным видам деятельности. Так, положительный сальдированный результат снизился в сегментах «Сельское хозяйство», «Обрабатывающие производства», «Оптовая, розничная торговля и ремонт» (где падение за восемь месяцев ускорилось до 34% после снижения на 27% по итогам января-июля), а также «Строительство». В то же время сальдированный финансовый результат в сегментах «Добыча полезных ископаемых» и «Водоснабжение» показал значительный рост (на 21% и 52,9% соответственно). Кроме этого, сальдированный фин. результат в сегменте «Информация и связь» перешел в положительную область (+4,5% по итогам января-августа).

Банковский сектор по итогам сентября зафиксировал убыток в размере 322 млрд руб. после прибыли в 71 млрд руб. месяцем ранее. По итогам трех кварталов текущего года прибыль кредитных организаций сократилась до 675 млрд руб. (из этой суммы прибыль Сбербанка – 496 млрд руб.) с 997 млрд руб. по итогам восьми месяцев. За январь-сентябрь 2016 г. прибыль сектора составила 632 млрд руб. (+6,8%). Здесь следует отметить, что убыток сектора в сентябре был обусловлен разовым признанием отрицательного финансового результата банковских групп (ПАО Банк «ФК Открытие» и ПАО «Бинбанк»), головные организации которых проходят процедуру санации в рамках нового механизма с использованием средств Фонда консолидации банковского сектора. В связи с процедурой финансового оздоровления, банковские группы доформировывали резервы на возможные потери по проблемным активам, что также отразилось на финансовом результате сегмента.

Говоря о прочих показателях банковского сектора, можно отметить продолжение роста активов (+0,6%), составивших 82,2 трлн руб. на конец сентября. Совокупный объем кредитов экономике увеличился на 0,7%. При этом объем кредитов нефинансовым организациям увеличился на 0,5%. В то же время объем кредитов физическим лицам вырос на 1,3%. По состоянию на 1 октября текущего года совокупный объем кредитов экономике составил 41,8 трлн руб., в том числе кредиты нефинансовым организациям – 30,1 трлн руб., и кредиты физическим лицам – 11,7 трлн руб. На фоне сохранения инфляции на низком уровне, мы ожидаем снижения уровня процентных ставок, что будет способствовать увеличению темпов роста кредитования.

Что касается инфляции на потребительском рынке, то в октябре недельный рост цен держался на уровне 0-0,1%. Исходя из недельных данных, предварительно можно оценить, что за весь октябрь цены увеличились на 0,2%. По состоянию на 1 ноября в годовом выражении инфляция снизилась до 2,6% после 3% на начало октября.

Стоит отметить, что 27 октября состоялось заседание Совета директоров Банка России, по итогам которого ключевая ставка была уменьшена на 25 б.п. до 8,25%. Представители Банка России отметили сохранение инфляции вблизи целевого уровня, при этом отклонение от прогноза вниз связали с временными факторами. Кроме этого, Банк России указал следующее: «Экономика продолжает расти. Инфляционные ожидания остаются повышенными. Их снижение остается неустойчивым и неравномерным. Среднесрочные риски превышения инфляцией цели преобладают над рисками устойчивого отклонения инфляции вниз». С учетом этих факторов ЦБ продолжит переходить от умеренно жесткой к нейтральной денежно-кредитной политике постепенно. Тем не менее, сейчас ключевая ставка превышает уровень годовой инфляции уже более чем в три раза. При этом курс рубля не отреагировал существенно на решение ЦБ о снижении ключевой ставки.

Динамика обменного курса рубля - один из ключевых факторов, влияющих на рост потребительских цен. В отчетном периоде среднее значение курса доллара практически не изменилось по сравнению с предыдущим месяцем: по итогам октября оно составило 57,70 руб. после 57,74 руб. в сентябре.

Помимо денежно-кредитной политики, существенное влияние на курс рубля оказывает состояние внешней торговли, о которой можно получить представление, изучив платежный баланс страны. В первой половине октября Банк России опубликовал предварительную оценку платежного баланса России за январь-сентябрь 2017 года.

Положительное сальдо счета текущих операций по итогам 9 месяцев текущего года сложилось в размере 26,6 млрд долл., увеличившись на 73,9% по сравнению со значением за аналогичный период 2016 года. Торговый баланс вырос на 27,5%, с 63 до 80,3 млрд долл. на фоне опережающего увеличения стоимостных объемов экспорта над импортом. Товарный экспорт увеличился на 25,6% до 250,4 млрд долл. на фоне более высоких средних цен на сырье. Товарный импорт восстановился на 24,8% до 170,1 млрд долл. под воздействием более крепкого среднего курса рубля, сложившегося за этот период. В то же время увеличились следующие показатели: отрицательное сальдо баланса услуг – с 17,8 до 21,8 млрд долл., отрицательное сальдо баланса оплаты труда – с 1,3 до 2,4 млрд долл., отрицательное сальдо баланса инвестиционных доходов - с 23,9 до 24 млрд долл. соответственно.

Что касается сальдо счета операций с капиталом, то оно сложилось на уровне, близком к нулю, на фоне отсутствия значимых капитальных трансфертов и других операций, формирующих счет (годом ранее отрицательное сальдо счета операций с капиталом составило 1,3 млрд долл.). При этом погашение внешних обязательств резидентами страны, зафиксированное в январе-сентябре прошлого года, сменилось их ростом, и в отчетном периоде чистое принятие внешних обязательств составило 13,4 млрд долл. Стоит отметить, что значительный вклад в привлечение внешних обязательств внес государственный сектор: федеральными органами управления привлечено 11,1 млрд долл. долга (в основном это портфельные инвестиции нерезидентов в ОФЗ на вторичном рынке), а также Центральным Банком привлечено 8,9 млрд долл. Чистое приобретение зарубежных активов составило 12,7 млрд долл. по сравнению с их чистой продажей в объеме 6 млрд долл. годом ранее на фоне увеличения профицита счета текущих операций платежного баланса.

Чистое приобретение зарубежных активов, приходящееся на частный сектор, по итогам января-сентября текущего года составило 12,8 млрд долл. (банковский сектор продал активов на 5,1 млрд долл., прочие сектора купили активов на 17,9 млрд долл.), в то время как чистое погашение задолженности частного сектора составило 6,6 млрд долл. (при этом банковский сектор погасил внешнюю задолженность на 24,8 млрд долл., а прочие сектора привлекли долга на 18,2 млрд долл.). Отрицательное значение статьи «Чистые ошибки и пропуски» составило 1,9 млрд долл. В результате, по итогам 9 месяцев 2017 г. чистый отток частного капитала из страны составил 21 млрд долл., более чем в два раза превысив значение аналогичного периода прошлого года (10 млрд долл.). Таким образом, отток капитала в отчетном периоде был сформирован главным образом операциями банковского сектора, значительно сократившего свою внешнюю задолженность.

Что касается динамики внешнего долга страны, то по оценке ЦБ, по состоянию на 1 октября текущего года объем внешнего долга увеличился за год на 3,3% до 537,5 млрд долл. В то же время золото-валютные резервы Центрального Банка выросли за аналогичный период на 6,8% до 424,8 млрд долл.

Выводы:

Промпроизводство в годовом выражении в сентябре 2017 года увеличилось на 0,9% после роста на 1,5% месяцем ранее;

Сальдированный финансовый результат российских нефинансовых компаний в январе-августе текущего года составил 6,4 трлн руб. по сравнению с 7 трлн руб. годом ранее. При этом доля убыточных компаний увеличилась с 29,5% до 29,7%;

В банковском секторе по итогам сентября 2017 года зафиксирован отрицательный сальдированный фин. результат в объеме 322 млрд руб. на фоне финансового оздоровления двух крупных финансовых групп. При этом сальдированная прибыль банковского сектора по итогам трех кварталов составила 675 млрд руб. (в том числе прибыль Сбербанка - 496 млрд руб.) по сравнению со 632 млрд руб. в аналогичный период прошлого года (+6,8%);

Потребительская инфляция в октябре, по предварительным данным, составила 0,2%, при этом рост цен в годовом выражении на начало ноября замедлился до 2,6%;

Ключевая ставка по итогам заседания Совета директоров Банка России 27 октября 2017 года снижена на 0,25 п.п. до 8,5%;

Среднее значение курса доллара США в октябре практически не изменилось по сравнению со значением в сентябре и составило 57,7 руб.

Положительное сальдо счета текущих операций в январе-сентябре 2017 года увеличилось на 73,9% до 26,6 млрд долл. В то же время чистый вывоз частного капитала на фоне значительного погашения внешнего долга банковским сектором вырос в 2,1 раза до 21 млрд долл.;

Объем золото-валютных резервов России за год (по состоянию на 1.10.2017) вырос на 6,8% до 424,8 млрд долл.;

Объем внешнего долга страны за год (по состоянию на 1.10.2017) увеличился на 3,3% до 537,5 млрд долл.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба