17 декабря 2017 Вести Экономика

Великая рецессия - это пятнышко в зеркале заднего вида финансовых рынков Америки. Они вышли далеко за пределы докризисного уровня.

Goldman Sachs считает, что можно просмотреть историю за сто лет до 2008 г. и все же не обнаружить такой "повсеместный "бычий" рынок", как сегодня.

Если бы реальная экономика вернулась на прежние уровни, Дональд Трамп мог бы и не быть президентом. Хотя уровень безработицы близок к минимуму за два десятилетия, заработная плата медленно росла по прошлым стандартам. Они не идут наравне с ценами на активы.

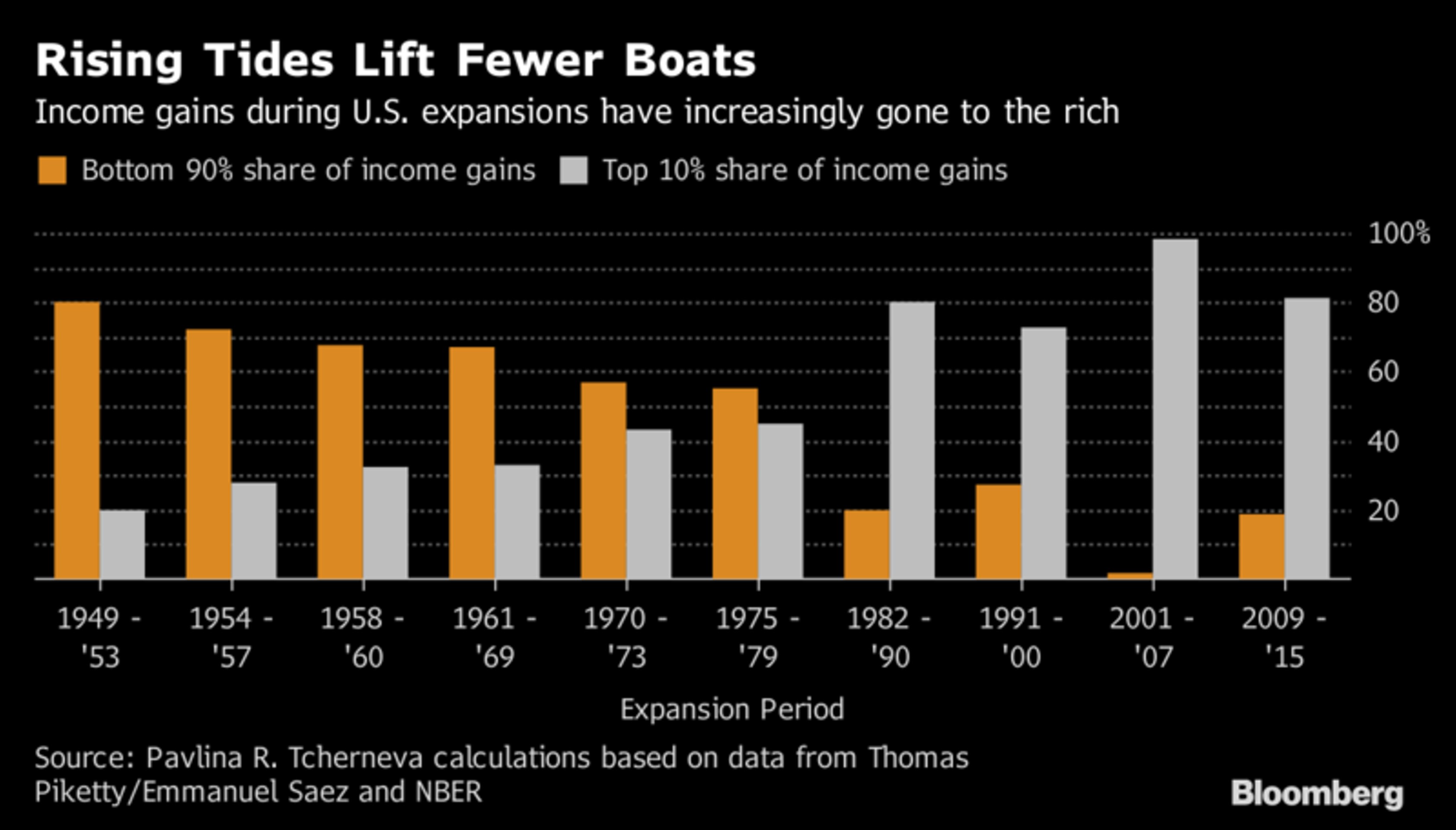

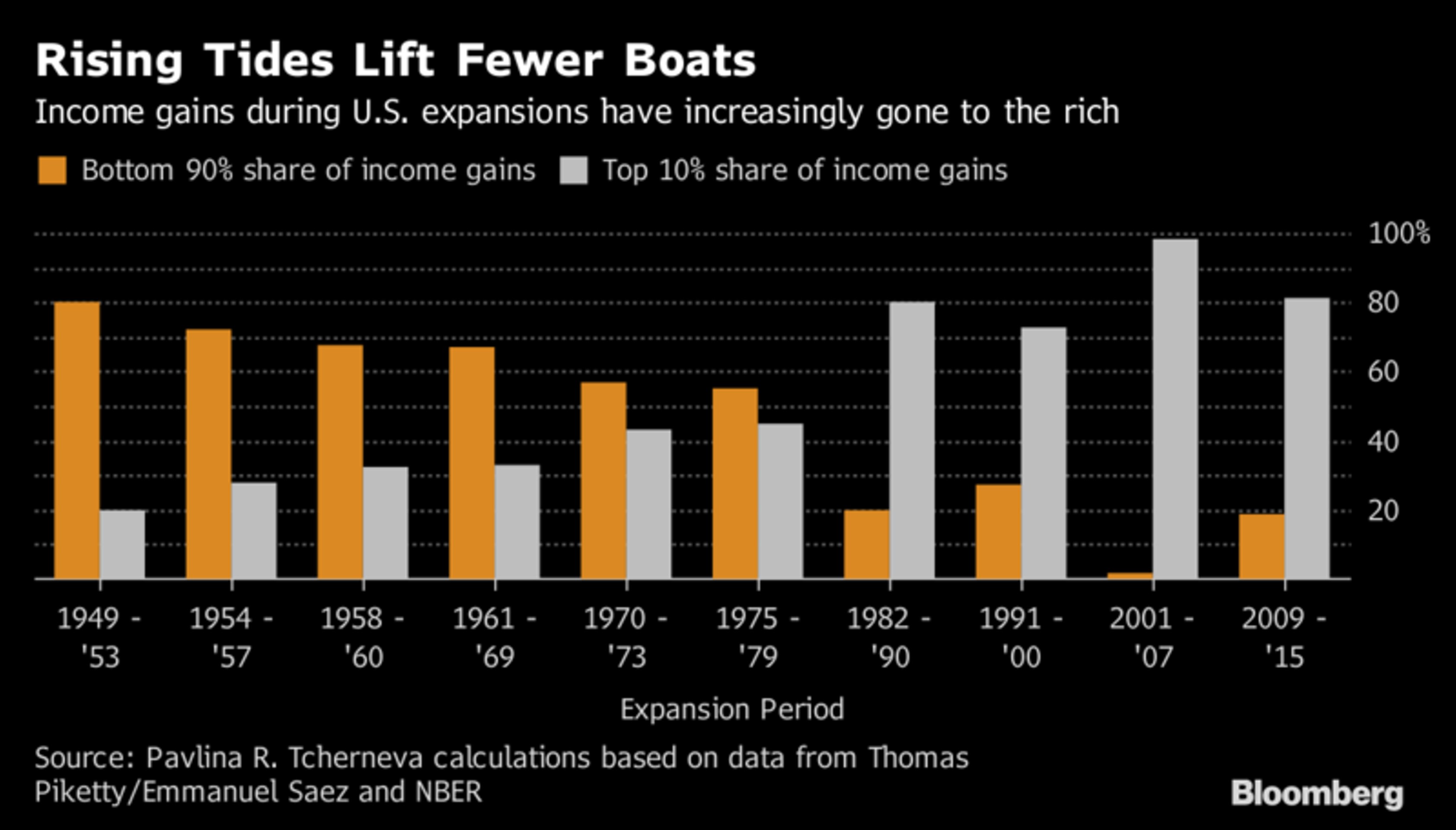

Динамика доходов богатейших 10% населения и остальной части населения США

Избранный за обещание улучшить условия на рынке труда и ситуацию с заработной платой Трамп собирается нажать на самый мощный рычаг, который только может быть у правительства для поддержания экономики: фискальная политика. Сокращая налоги на корпоративную прибыль, план республиканцев взбодрит американский бизнес – и все выиграют.

На той волне поднимаются все лодки, однако сейчас в США это происходит неравномерно. Со стороны обеих партий восстановление стало все более однобоким. Нынешнее восстановление помогло миллионам людей найти работу; также это принесло пользу владельцам активов намного больше, чем людям, которые продают свой труд за зарплату. Распределение доходов, самое неравномерное в развитом мире, ухудшается. И это начинает влиять на все, от расходов Америки до выборов.

Набор инструментов ФРС после 2008 г. включал массовые покупки финансовых активов, но потребовалось время, чтобы они просочились в реальную экономику. Критики налоговой реформы Трампа говорят, что его план окажет аналогичный эффект, поскольку компании будут тратить деньги на выкуп акций или на дивиденды, а не на создание рабочих мест.

Последняя программа Bank of America по выкупу составляет $18 млрд. Эхом отозвался один из классических лозунгов американского бизнес-мира. По словам Нелл Миноу, вице-председателя ValueEdge Advisors, это относится к сокращению налогов Трампа.

Это не тот случай, когда "то, что хорошо для General Motors, хорошо для США". "В моем списке из 100 лучших вещей, которые компании должны делать для создания устойчивого благосостояния, выкуп будет на самом последнем месте", - отметила Миноу.

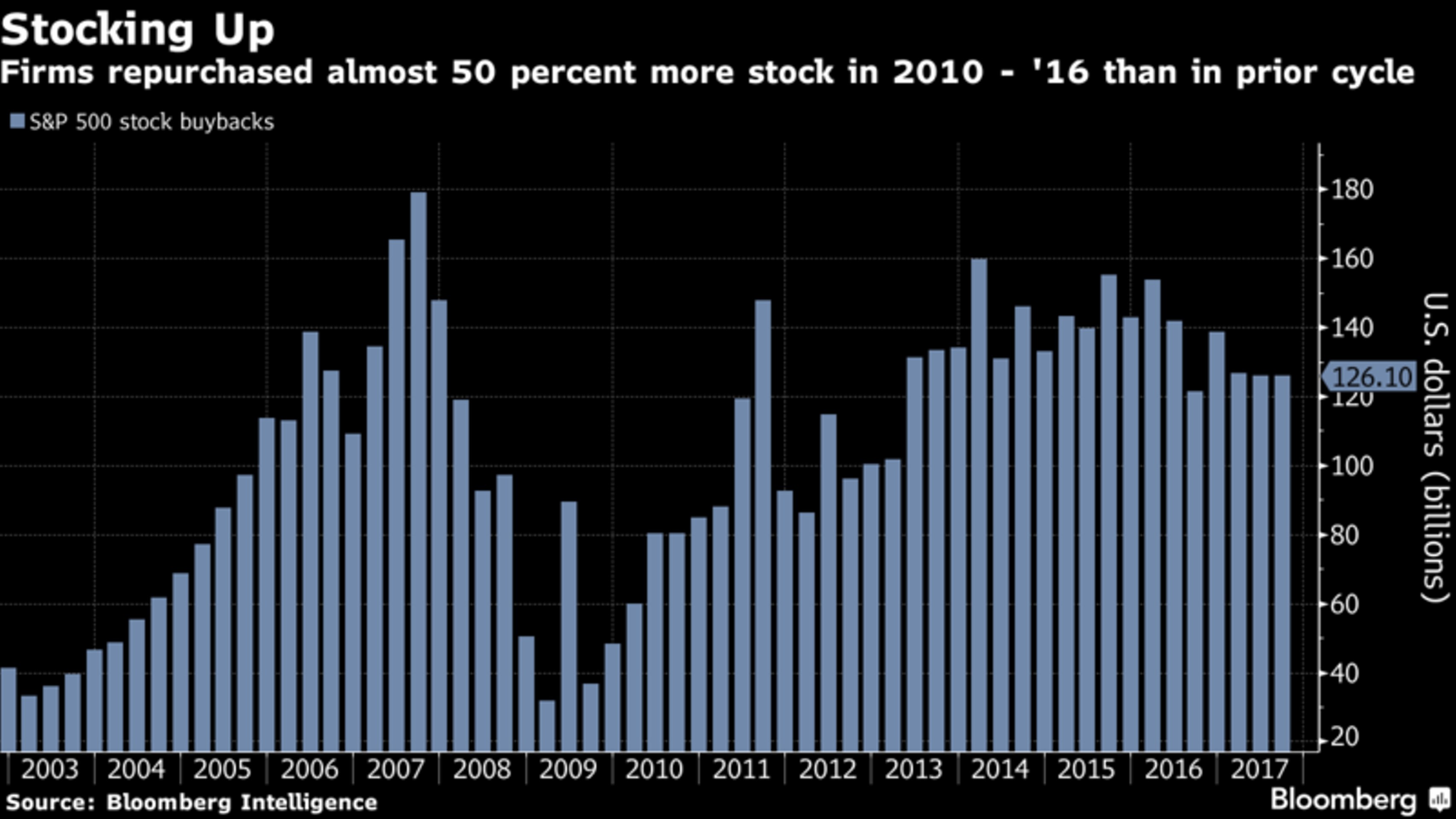

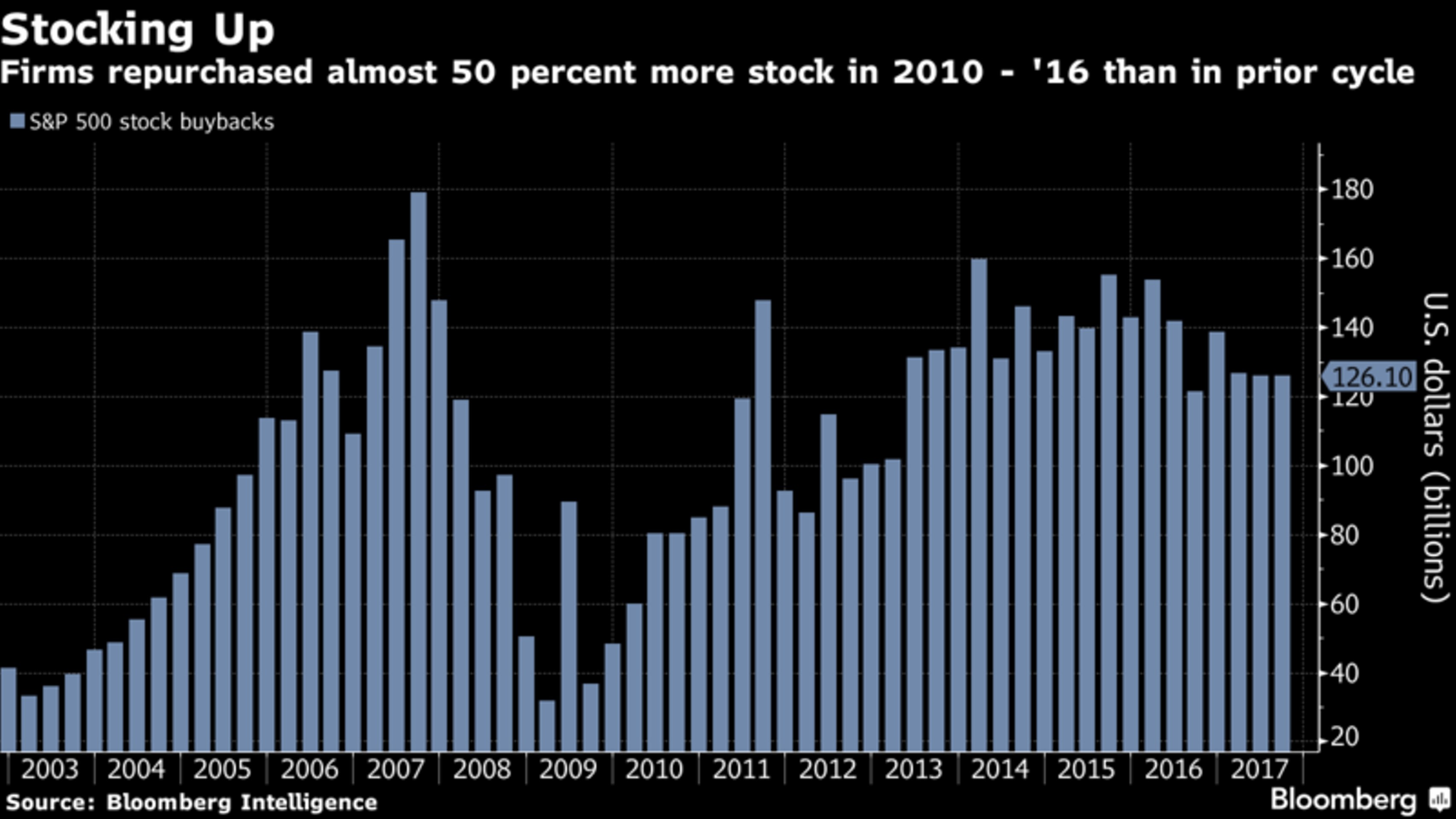

Объем buyback-операций в США

Компании S&P500 выкупили собственные акции на $3,5 трлн в период между 2010 и 2016 гг., что почти на 50% больше, чем при предыдущем расширении. За последние два года темп замедлился. Законопроект о налогах мог бы возобновить его.

Выплаты подпитывали ралли на фондовой рынке. И самые большие выгоды ралли получили богатые. В твиттах на прошлой неделе Трамп пригласил своих фолловеров проверить их увеличивающиеся пенсионные накопления. Лишь половина домохозяйств имеют подобные накопления.

По данным опроса ФРС по потребительским финансам, рост рынка помог 1% американцев увеличить долю национального богатства, которой он владеют, до 39% в 2016 г. В 1989 г. 90% семей имели одну треть благосостояния, теперь это число сократилось до менее чем одной четверти.

Республиканцы спекулируют на том, что они могут управлять экономикой настолько блестяще, что компании наймут больше рабочих и в конечном итоге повысят свою заработную плату. Есть веский аргумент в пользу того, что частный сектор может принести больше пользы, чем государственные программы.

"Чем больше рост, тем больше выгоды для всех. Это заставляет бизнес обучать людей на периферии", - сказал Айк Брэннон, бывший чиновник министерства финансов администрации Буша. Он привел в пример конец 1990-х гг., когда рост составлял в среднем более 4%, а самая бедная пятая часть домохозяйств отмечала значительный рост доходов.

Тогда надвигался "пузырь" на рынке компаний, работающих в сфере высоких технологий. Он взорвался в марте 2000 г., погрузив экономику в рецессию. То, что произошло дальше, иллюстрирует порочную асимметрию "пузырей". В течение следующих трех лет те самые бедные домохозяйства сталкивались с падением доходов более чем вдвое, чем у их самых богатых коллег.

Эта модель повторялась после еще большего краха жилья в конце 2007 г. Сегодня даже после увеличения более чем на 9% в течение двух лет доходы наиболее бедной прослойки населения отстают от докризисных пиков, в то время как более высокооплачиваемые работники успешно превзошли их.

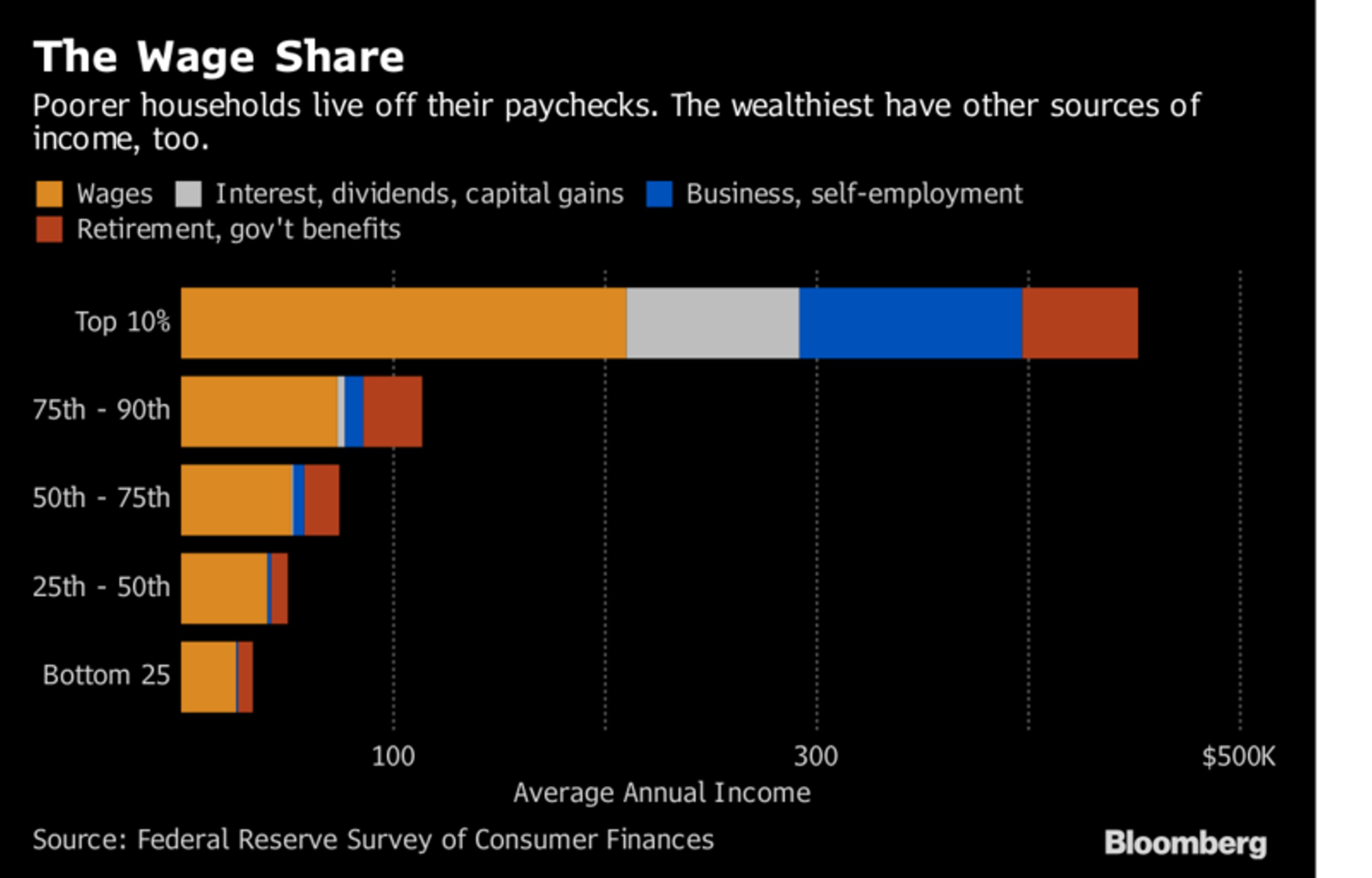

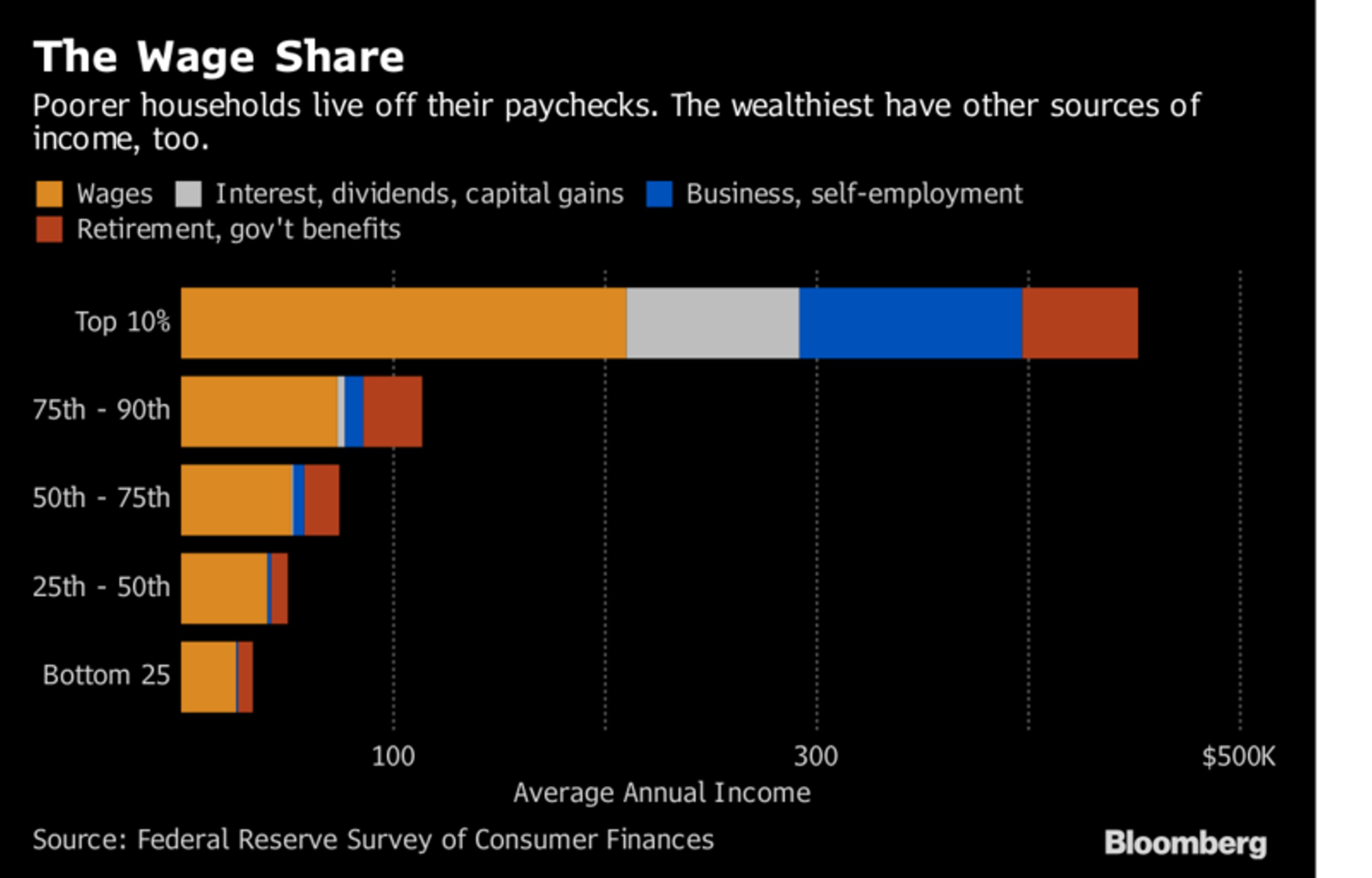

Состав доходов различных групп населения США

По словам Уильяма Сприггса, главного экономиста AFL-CIO, компании используют наличные деньги, чтобы привлекать больше клиентов посредством слияний или возмещать капитал за счет дивидендов. Но американские рабочие не будут мириться с новыми бизнес-циклами, если те принесут им небольшую прибыль, говорит он.

В конце концов, тенденция к неравенству - это самоубийство капитализма, утверждает Сприггс. Компании нуждаются в спросе, а это требует повышения заработной платы, чтобы работники могли покупать товары и услуги. МВФ был настолько взаимосвязан с американским правительством, что его рецепт для рынка известен как "вашингтонский консенсус". Теперь фонд осторожно поддерживает меры по перераспределению средств.

В октябре МВФ заявил, что богатые страны могут более равномерно распределять свое благосостояние, не жертвуя ростом, перекладывая больше налогового бремени на высокопоставленных лиц. Он предупредил, что "чрезмерное неравенство может подорвать социальную сплоченность, привести к политической поляризации и в конечном счете снизить экономический рост".

Во время прошлогодней предвыборной кампании обе крупные партии резко разделились. В обоих случаях кандидат-аутсайдер одерживал неожиданную победу, выступая против партийного истеблишмента, становясь на рельсы экономической системы, которые, по их словам, действовали против обычных американцев.

Социалист Берни Сандерс удивил ученых, бросив серьезный вызов демократам. Трамп выиграл выдвижение партией и одержал победу на президентских выборах. Он заявил избирателям, что у него есть опыт работы в сфере американской политики, поэтому он имеет отличные возможности для восстановления "пораженной системы", в которой доминируют корпоративные лоббисты.

Теперь Трамп собирается установить для корпораций, которые уже получают высокие прибыли по историческим меркам, гигантские налоговые льготы. Этот законопроект "решает проблемы, которых у нас нет, и усугубляет и без того существующие проблемы, особенно дефицит, неравенство, здравоохранение и инвестиции в инфраструктуру", - заявил Алан Крюгер, профессор экономики Принстонского университета.

Если налоговые изменения в конечном итоге помогут рынкам, они увеличат разрыв, отмеченный в прошлом месяце главным инвестиционным стратегом JPMorgan Chase Яном Лойсом. По словам стратега, сейчас не так много признаков "экономического перегрева", который происходит, когда компании начинают тратить больше средств на заработную плату и другие материалы. На прошлой неделе Управление финансовых исследований представило

Конгрессу США доклад об уязвимости финансовой системы. В большинстве случаев сохранялся довольно оптимистичный настрой, начиная с инфляции и платежеспособности банков и заканчивая уровнем задолженности. Однако есть одна серьезная угроза, исходящая от рыночного риска.

Goldman Sachs считает, что можно просмотреть историю за сто лет до 2008 г. и все же не обнаружить такой "повсеместный "бычий" рынок", как сегодня.

Если бы реальная экономика вернулась на прежние уровни, Дональд Трамп мог бы и не быть президентом. Хотя уровень безработицы близок к минимуму за два десятилетия, заработная плата медленно росла по прошлым стандартам. Они не идут наравне с ценами на активы.

Динамика доходов богатейших 10% населения и остальной части населения США

Избранный за обещание улучшить условия на рынке труда и ситуацию с заработной платой Трамп собирается нажать на самый мощный рычаг, который только может быть у правительства для поддержания экономики: фискальная политика. Сокращая налоги на корпоративную прибыль, план республиканцев взбодрит американский бизнес – и все выиграют.

На той волне поднимаются все лодки, однако сейчас в США это происходит неравномерно. Со стороны обеих партий восстановление стало все более однобоким. Нынешнее восстановление помогло миллионам людей найти работу; также это принесло пользу владельцам активов намного больше, чем людям, которые продают свой труд за зарплату. Распределение доходов, самое неравномерное в развитом мире, ухудшается. И это начинает влиять на все, от расходов Америки до выборов.

Набор инструментов ФРС после 2008 г. включал массовые покупки финансовых активов, но потребовалось время, чтобы они просочились в реальную экономику. Критики налоговой реформы Трампа говорят, что его план окажет аналогичный эффект, поскольку компании будут тратить деньги на выкуп акций или на дивиденды, а не на создание рабочих мест.

Последняя программа Bank of America по выкупу составляет $18 млрд. Эхом отозвался один из классических лозунгов американского бизнес-мира. По словам Нелл Миноу, вице-председателя ValueEdge Advisors, это относится к сокращению налогов Трампа.

Это не тот случай, когда "то, что хорошо для General Motors, хорошо для США". "В моем списке из 100 лучших вещей, которые компании должны делать для создания устойчивого благосостояния, выкуп будет на самом последнем месте", - отметила Миноу.

Объем buyback-операций в США

Компании S&P500 выкупили собственные акции на $3,5 трлн в период между 2010 и 2016 гг., что почти на 50% больше, чем при предыдущем расширении. За последние два года темп замедлился. Законопроект о налогах мог бы возобновить его.

Выплаты подпитывали ралли на фондовой рынке. И самые большие выгоды ралли получили богатые. В твиттах на прошлой неделе Трамп пригласил своих фолловеров проверить их увеличивающиеся пенсионные накопления. Лишь половина домохозяйств имеют подобные накопления.

По данным опроса ФРС по потребительским финансам, рост рынка помог 1% американцев увеличить долю национального богатства, которой он владеют, до 39% в 2016 г. В 1989 г. 90% семей имели одну треть благосостояния, теперь это число сократилось до менее чем одной четверти.

Республиканцы спекулируют на том, что они могут управлять экономикой настолько блестяще, что компании наймут больше рабочих и в конечном итоге повысят свою заработную плату. Есть веский аргумент в пользу того, что частный сектор может принести больше пользы, чем государственные программы.

"Чем больше рост, тем больше выгоды для всех. Это заставляет бизнес обучать людей на периферии", - сказал Айк Брэннон, бывший чиновник министерства финансов администрации Буша. Он привел в пример конец 1990-х гг., когда рост составлял в среднем более 4%, а самая бедная пятая часть домохозяйств отмечала значительный рост доходов.

Тогда надвигался "пузырь" на рынке компаний, работающих в сфере высоких технологий. Он взорвался в марте 2000 г., погрузив экономику в рецессию. То, что произошло дальше, иллюстрирует порочную асимметрию "пузырей". В течение следующих трех лет те самые бедные домохозяйства сталкивались с падением доходов более чем вдвое, чем у их самых богатых коллег.

Эта модель повторялась после еще большего краха жилья в конце 2007 г. Сегодня даже после увеличения более чем на 9% в течение двух лет доходы наиболее бедной прослойки населения отстают от докризисных пиков, в то время как более высокооплачиваемые работники успешно превзошли их.

Состав доходов различных групп населения США

По словам Уильяма Сприггса, главного экономиста AFL-CIO, компании используют наличные деньги, чтобы привлекать больше клиентов посредством слияний или возмещать капитал за счет дивидендов. Но американские рабочие не будут мириться с новыми бизнес-циклами, если те принесут им небольшую прибыль, говорит он.

В конце концов, тенденция к неравенству - это самоубийство капитализма, утверждает Сприггс. Компании нуждаются в спросе, а это требует повышения заработной платы, чтобы работники могли покупать товары и услуги. МВФ был настолько взаимосвязан с американским правительством, что его рецепт для рынка известен как "вашингтонский консенсус". Теперь фонд осторожно поддерживает меры по перераспределению средств.

В октябре МВФ заявил, что богатые страны могут более равномерно распределять свое благосостояние, не жертвуя ростом, перекладывая больше налогового бремени на высокопоставленных лиц. Он предупредил, что "чрезмерное неравенство может подорвать социальную сплоченность, привести к политической поляризации и в конечном счете снизить экономический рост".

Во время прошлогодней предвыборной кампании обе крупные партии резко разделились. В обоих случаях кандидат-аутсайдер одерживал неожиданную победу, выступая против партийного истеблишмента, становясь на рельсы экономической системы, которые, по их словам, действовали против обычных американцев.

Социалист Берни Сандерс удивил ученых, бросив серьезный вызов демократам. Трамп выиграл выдвижение партией и одержал победу на президентских выборах. Он заявил избирателям, что у него есть опыт работы в сфере американской политики, поэтому он имеет отличные возможности для восстановления "пораженной системы", в которой доминируют корпоративные лоббисты.

Теперь Трамп собирается установить для корпораций, которые уже получают высокие прибыли по историческим меркам, гигантские налоговые льготы. Этот законопроект "решает проблемы, которых у нас нет, и усугубляет и без того существующие проблемы, особенно дефицит, неравенство, здравоохранение и инвестиции в инфраструктуру", - заявил Алан Крюгер, профессор экономики Принстонского университета.

Если налоговые изменения в конечном итоге помогут рынкам, они увеличат разрыв, отмеченный в прошлом месяце главным инвестиционным стратегом JPMorgan Chase Яном Лойсом. По словам стратега, сейчас не так много признаков "экономического перегрева", который происходит, когда компании начинают тратить больше средств на заработную плату и другие материалы. На прошлой неделе Управление финансовых исследований представило

Конгрессу США доклад об уязвимости финансовой системы. В большинстве случаев сохранялся довольно оптимистичный настрой, начиная с инфляции и платежеспособности банков и заканчивая уровнем задолженности. Однако есть одна серьезная угроза, исходящая от рыночного риска.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба