26 февраля 2018 Вести Экономика

Федеральный долг США в середине февраля достиг $20,76 трлн. Это увеличение на $266 млрд с момента последнего преодоления потолка долга.

Конечно, это дополнительно усиливает долговую нагрузку, коэффициент долга к ВВП находится на уровне 105%.

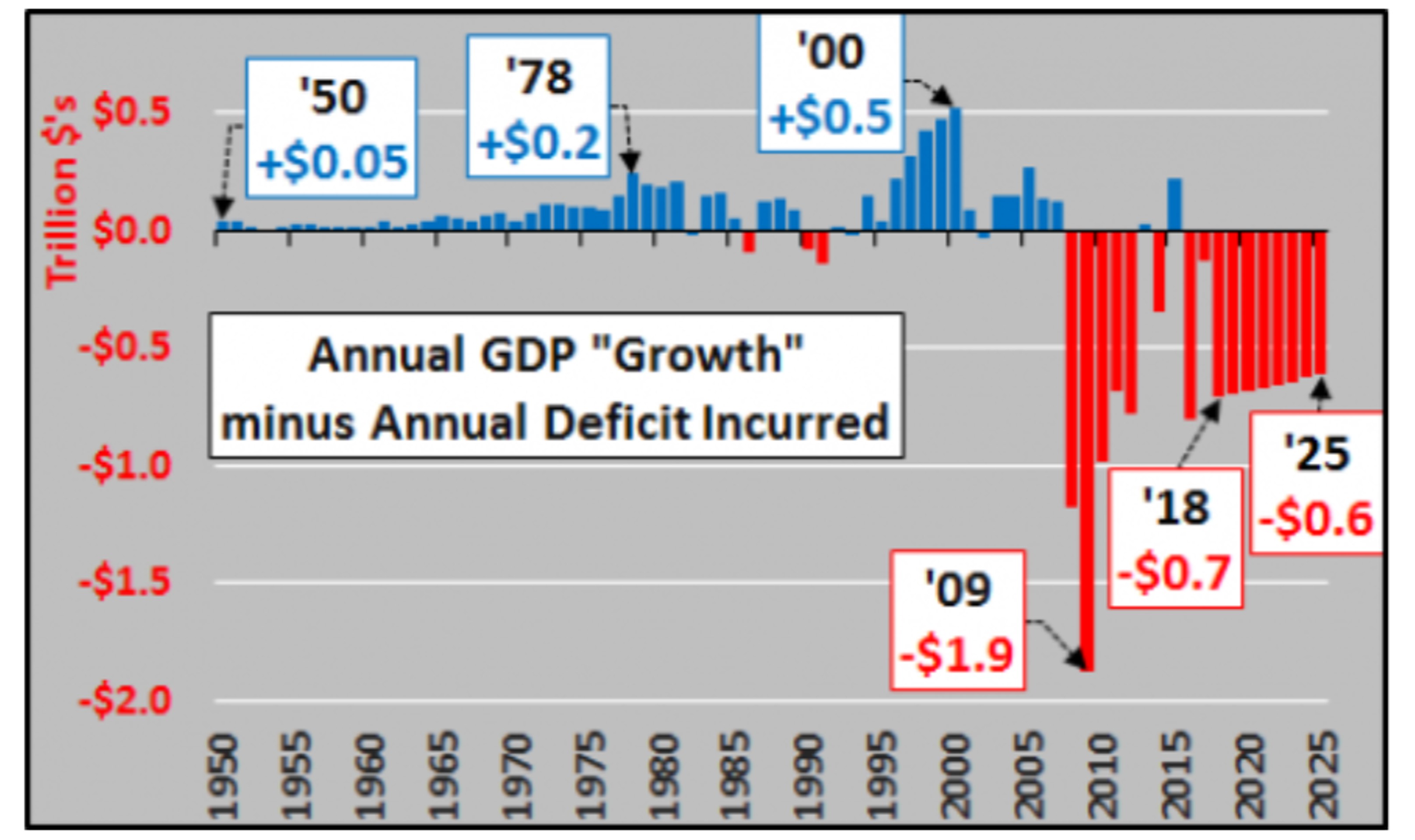

Но вот проблема: рост американской экономики теперь основывается исключительно на росте федерального долга. Без федеральных дефицитных расходов экономика будет сокращаться.

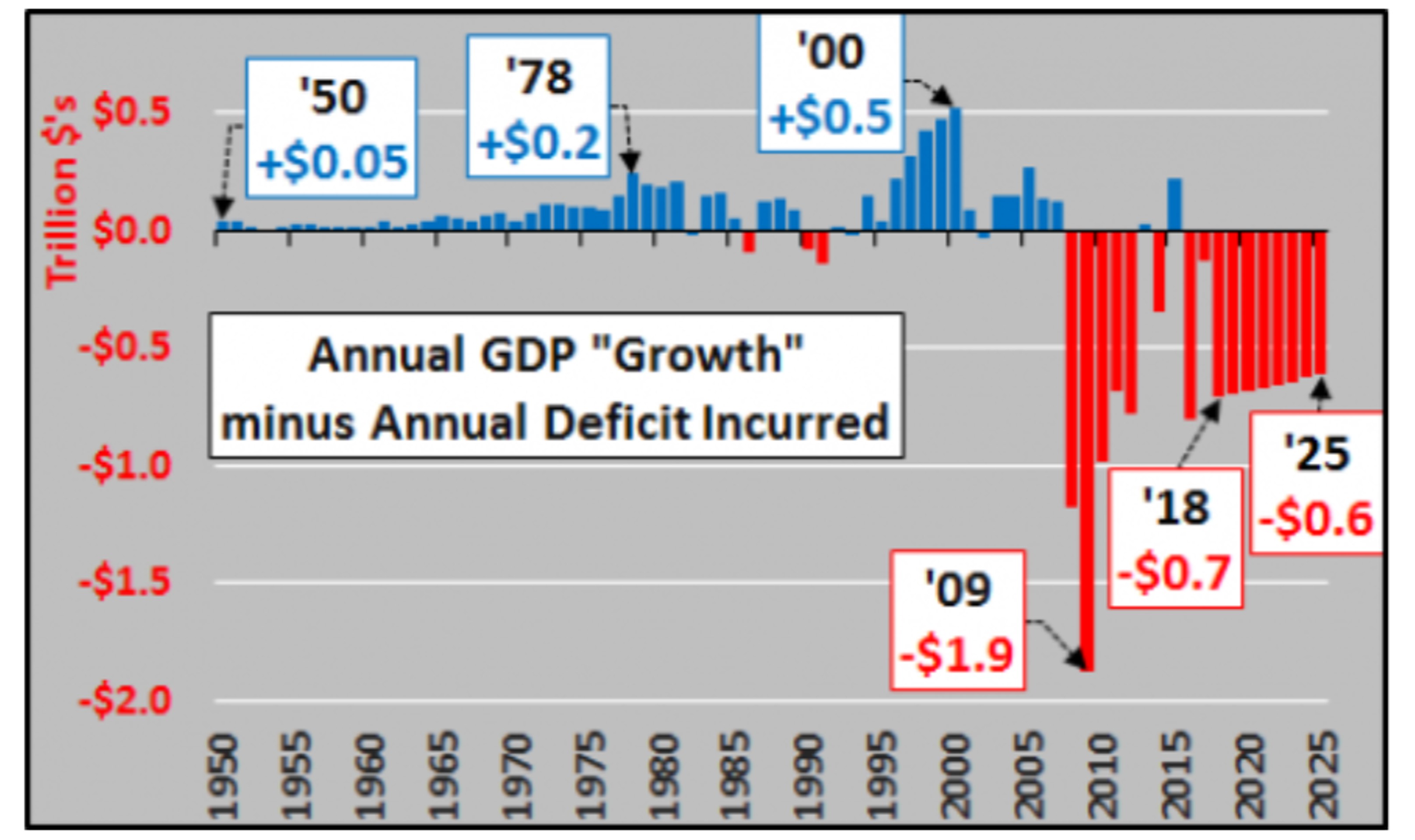

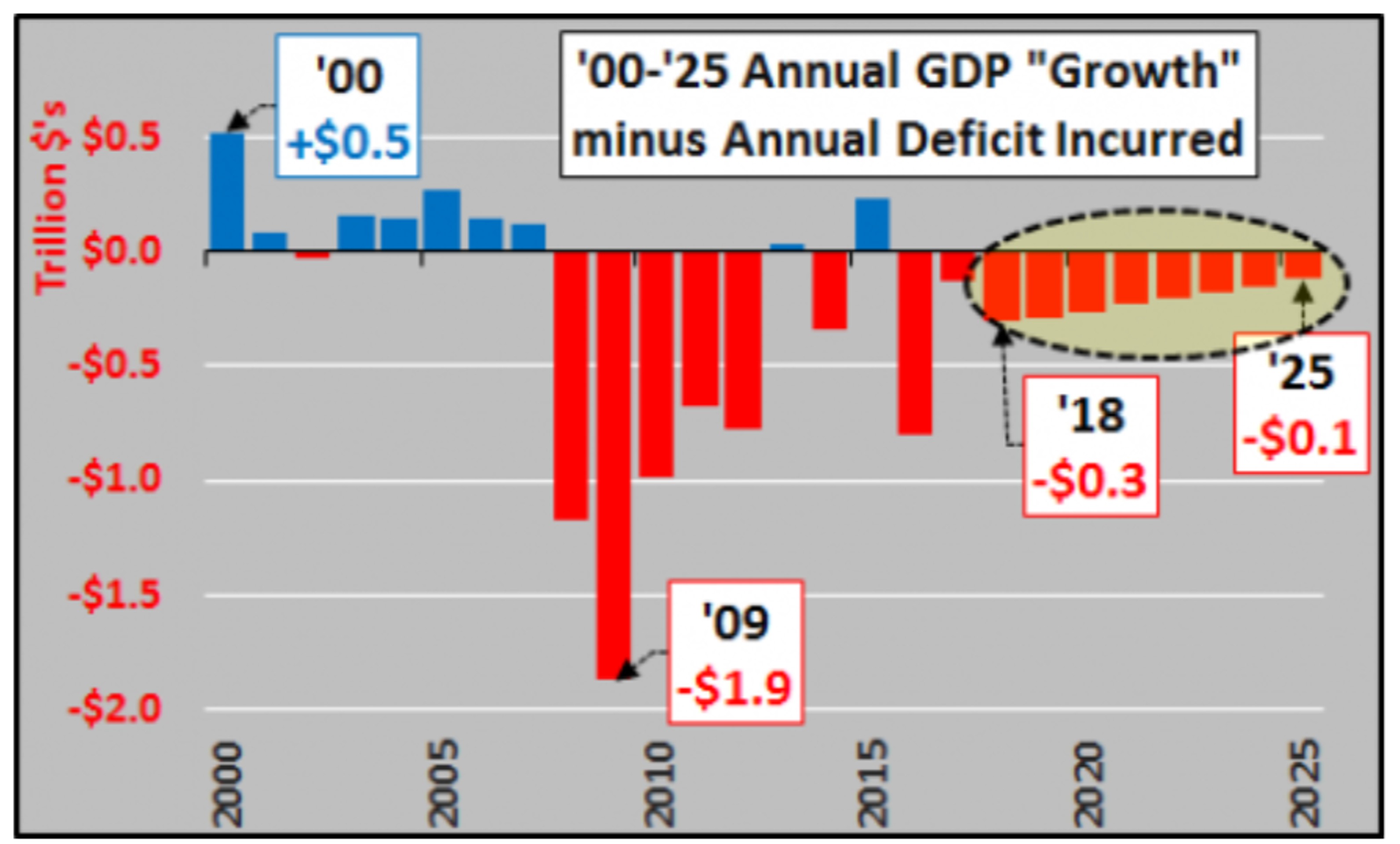

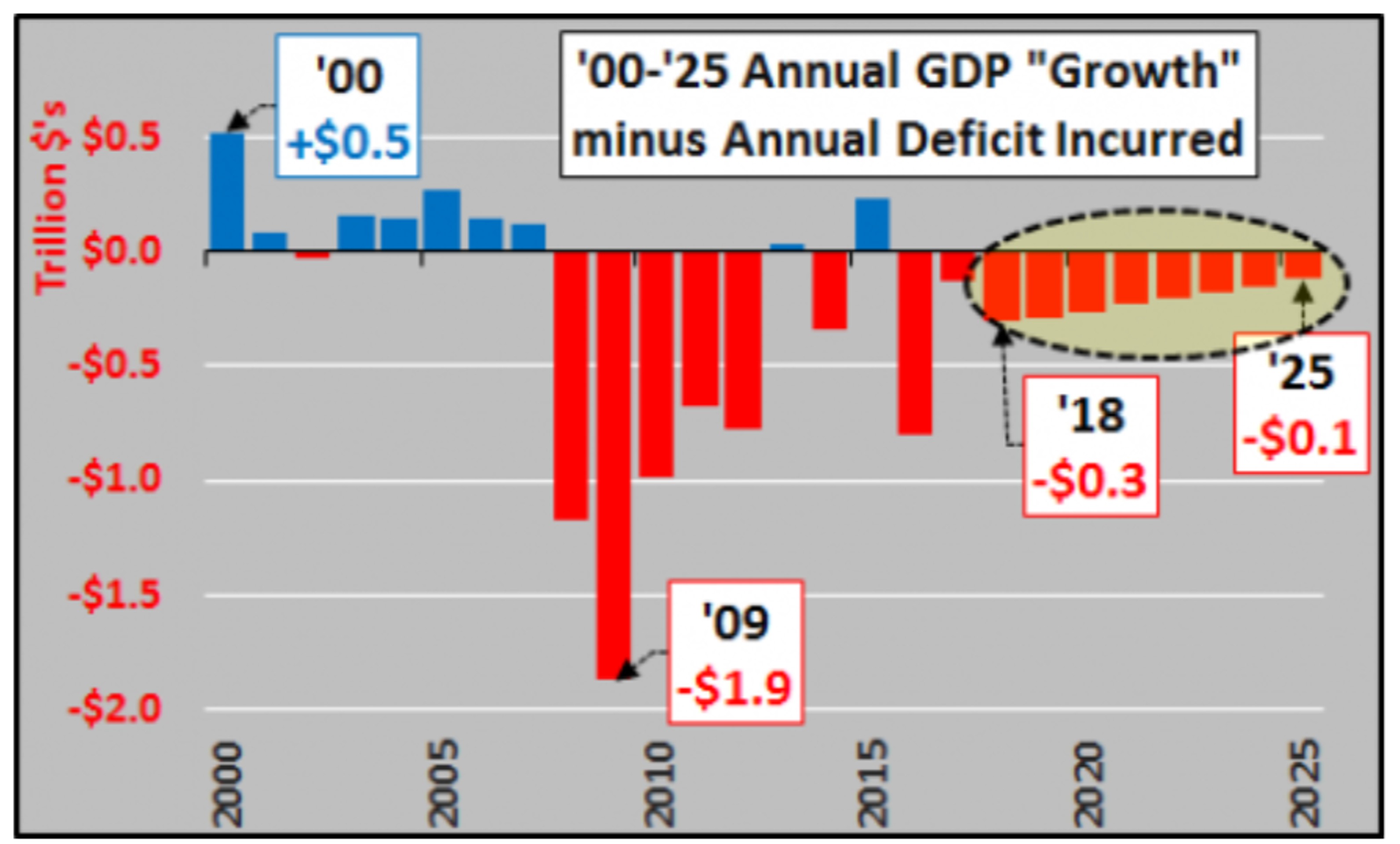

В нижеприведенной таблице показано годовое изменение ВВП за вычетом годового федерального дефицита. С 2008 г. ежегодные дефицитные расходы были намного больше, чем экономическая деятельность, которая вызвала дефицитные расходы. Разница показана ниже, с 1950 по 2017 гг., также дается оценка вплоть до 2025 г. на основе среднегодового роста ВВП на 2,5% и годового дефицита в $1,2 трлн.

Даже при среднем росте ВВП на 3,5% (если в США не будет рецессии в течение 15 лет) и дефиците "всего" лишь в $1 трлн в год с 2018 по 2025 гг., США по-прежнему продолжат отставать в течение неопределенного срока.

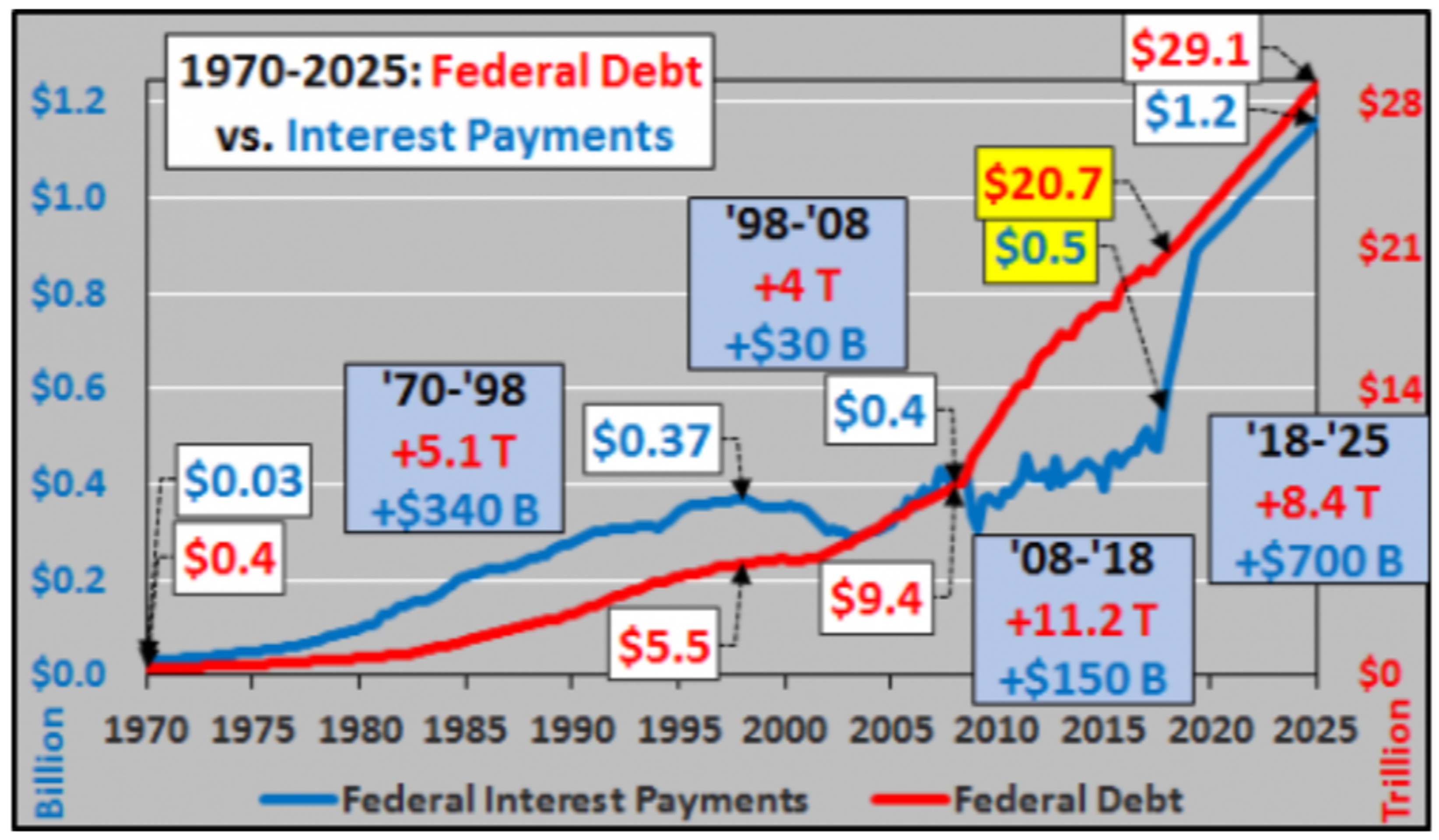

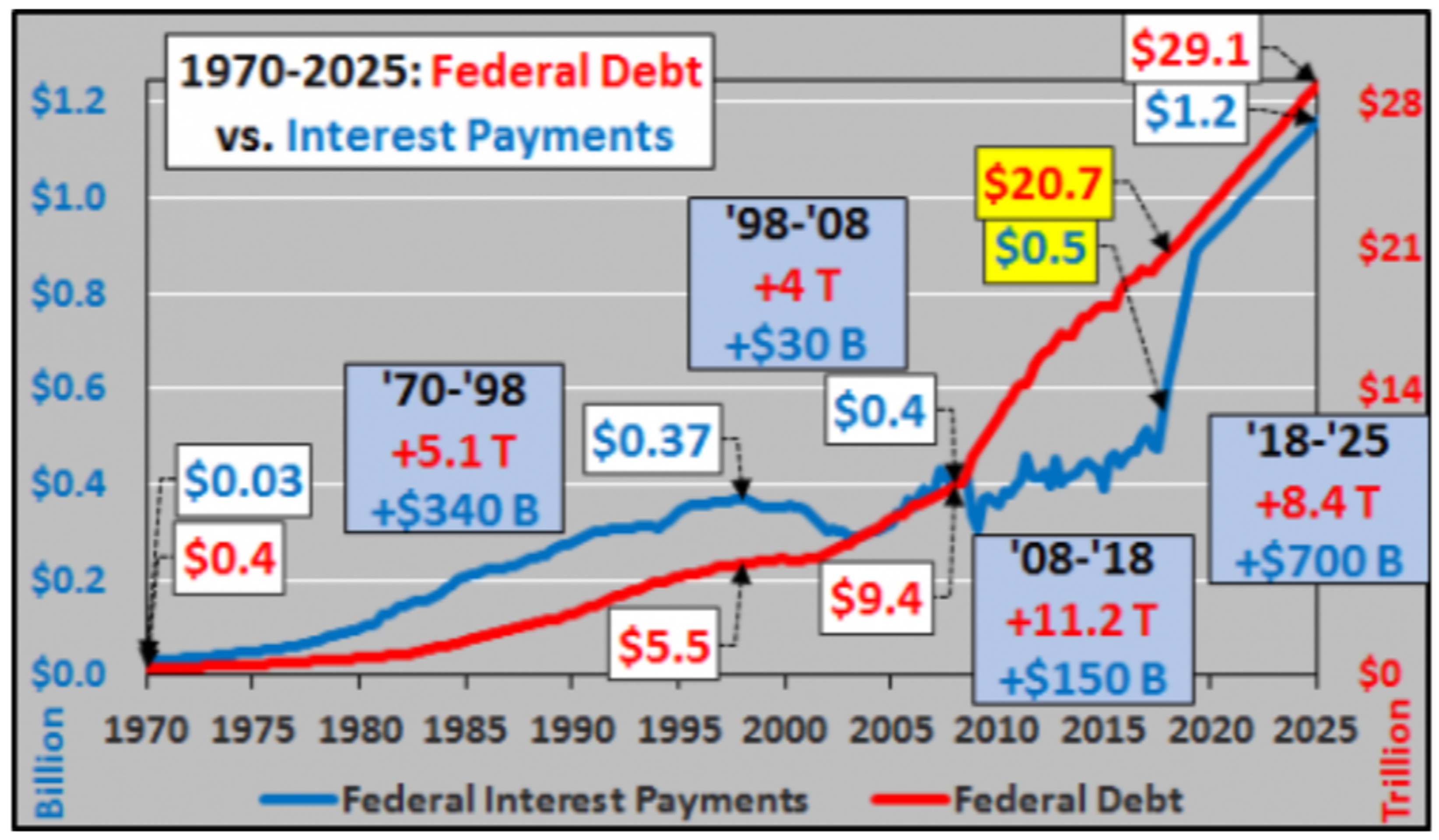

Федеральный долг (красная линия) составляет $20,8 трлн, а годовые расходы на выплату процентов по этому долгу (синяя линия) подскакивают на более чем полтриллиона долларов. Также на графике отражено вероятное создание долга до 2025 г. и процентные расходы, предполагающие очень скромную ставку в 4% по долгу.

Значит, Америка должна погружаться в еще большую задолженность, чтобы было похоже, что она растет?!

С изменением в Едином бюджете, действующем с 1969 г., профицит социального обеспечения был "объединен" с федеральным бюджетом. Правительство создало себе готового покупателя долга США, одновременно допуская, что профицит соцобеспечения будет потрачен в "настоящем".

В период с 1970 по 2008 гг., согласно требованиям конгресса в отношении покупки долга США, внутриправительственные холдинги (более половины от профицита социального обеспечения) приобрели более 45% всего федерального долга.

Это означало, что "только" 55% долга США было продано на рынке.

Но ежегодный профицит социального обеспечения упал на 90% (с более чем $200 млрд в год на пике в 2007 г. до $20 млрд в этом году), и в соответствии с целевым фондом социального обеспечения последний профицит будет отмечен в 2020 г. или 2021 г. После чего покупатель, уполномоченный конгрессом, который потребляет почти половину всего федерального долга США за 4 десятилетия, прекратит свое существование.

Правительство не только не будет покупателем, ему потребуется дополнительная задолженность, созданная для того, чтобы заработать на этих "резервах" социального обеспечения в $2,9 трлн, и все выпущенные долги будут "ликвидны".

Как отмечалось выше, структуры правительства получали почти половину всего долга США до 2008 г., но с 2008 г. - только чуть более 10% долга, при этом почти 90% нового долга выставлены на рынок. Они перестали быть покупателями, а это значит, что долг, выставляемый на рынок, продолжит расти.

Так кто является покупателем долга США?

Есть три возможные группы: "иностранцы", ФРС, частные внутренние источники (пенсии, банки, паевые фонды, физические лица).

Иностранцы, по сути, прекратили покупать, ФРС также не является покупателем, фактически она снижает баланс, а это означает, что есть только один покупатель, способный поглотить растущий долг на рынке.

Но прежде давайте вспомним Гарри Маркополоса, который раскрыл одну из самых грандиозных афер века – аферу Берни Мэдоффа и предоставил все необходимые доказательства в SEC еще в 2000 г., затем в 2001 г. и в 2005 г. SEC не видел и не хотел видеть этого. Все это продолжалось до тех пор, пока не грянул кризис 2008 г., мошенничество Мэдоффа стало очевидным, и была обнаружена потеря примерно в $65 млрд.

Получив копию документов с данными о потоках дохода Мэдоффа, Маркополос сразу обнаружил проблемы. Стратегия Мэдоффа была настолько плохо разработана, что Маркополос не понимал, как она может приносить деньги. Получение дохода здесь могло объясняться двумя способами: либо Мэдофф реализовывал схему Понци (выплачивая старым клиентам деньги новых клиентов), либо это были опережающие сделки (покупка акций благодаря информации о больших институциональных биржевых приказах).

Имея в виду это и крупнейшего покупателя, который теперь является продавцом, давайте посмотрим на оставшихся "покупателей" и рассмотрим почти $21 трлн на рынке облигаций США.

Покупатели

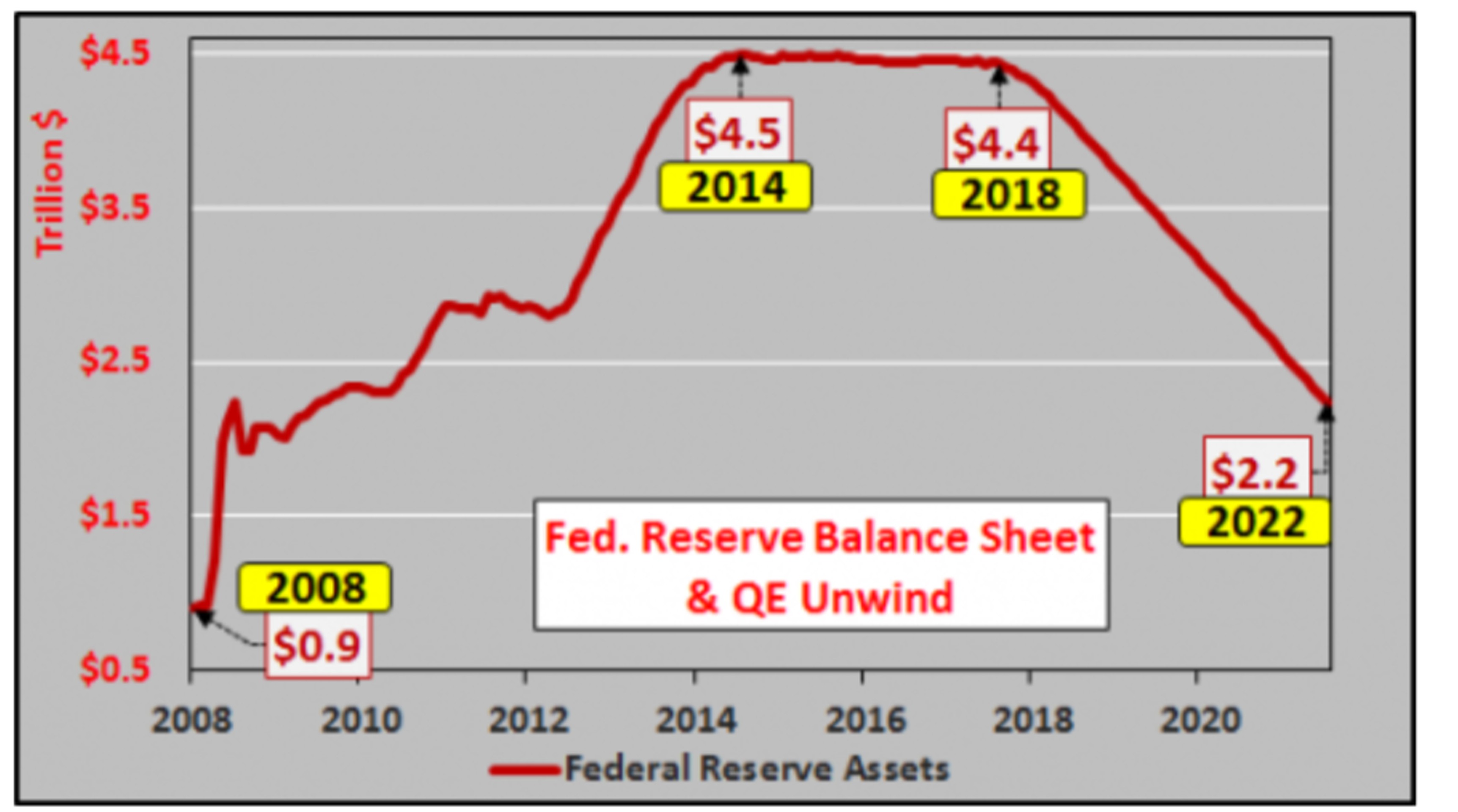

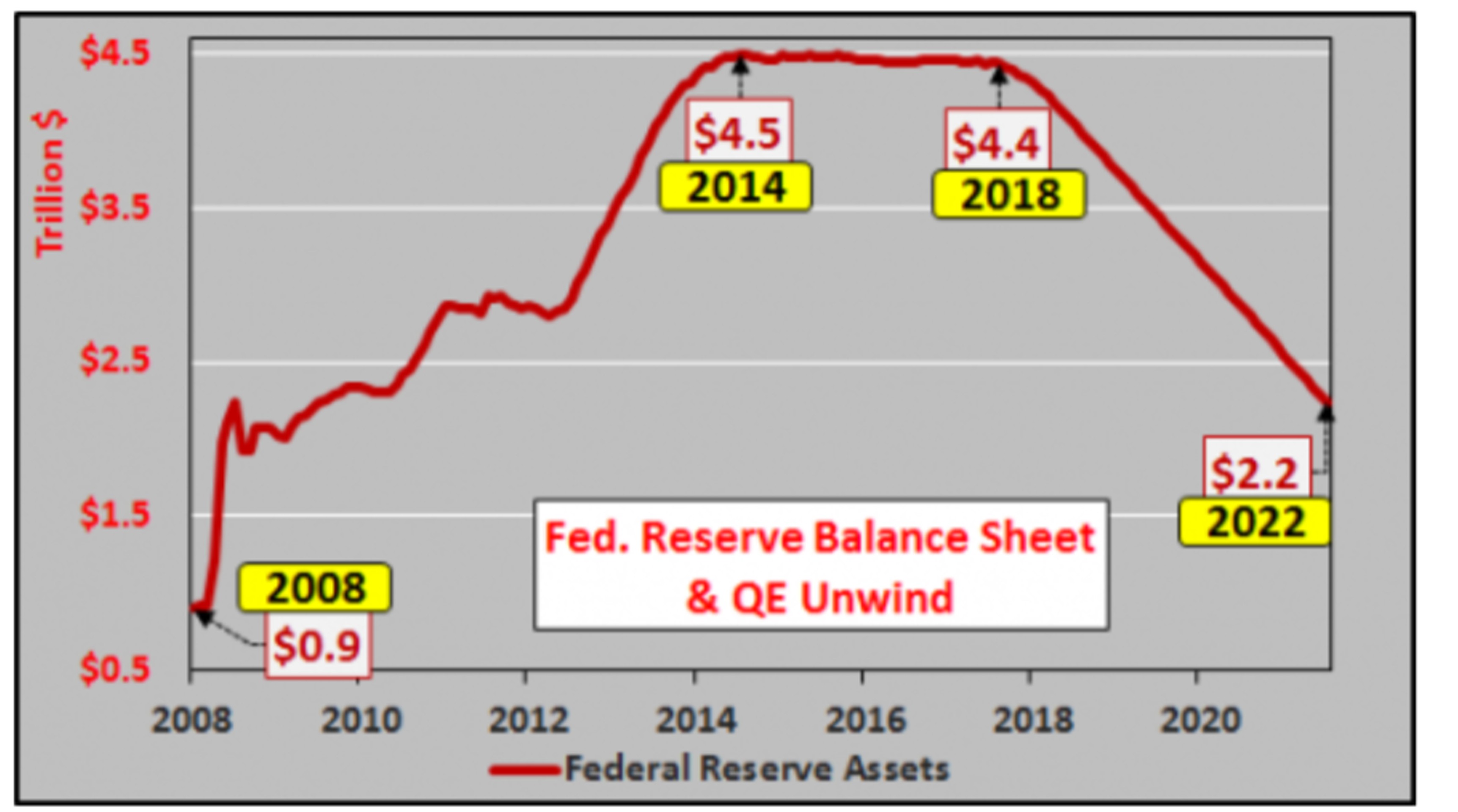

ФРС. В настоящее время дает возможность казначейским облигациям и MBS (ценным бумагам, обеспеченным закладными на недвижимость) погашаться, ежемесячно сокращая свой баланс. ФРС планирует сократить баланс примерно вдвое с $4,5 трлн до $2,2 трлн в период между нынешним периодом и до 2022 г. Это чистый рост долга в размере $250 млрд ежегодно помимо нового выпуска в $1 трлн.

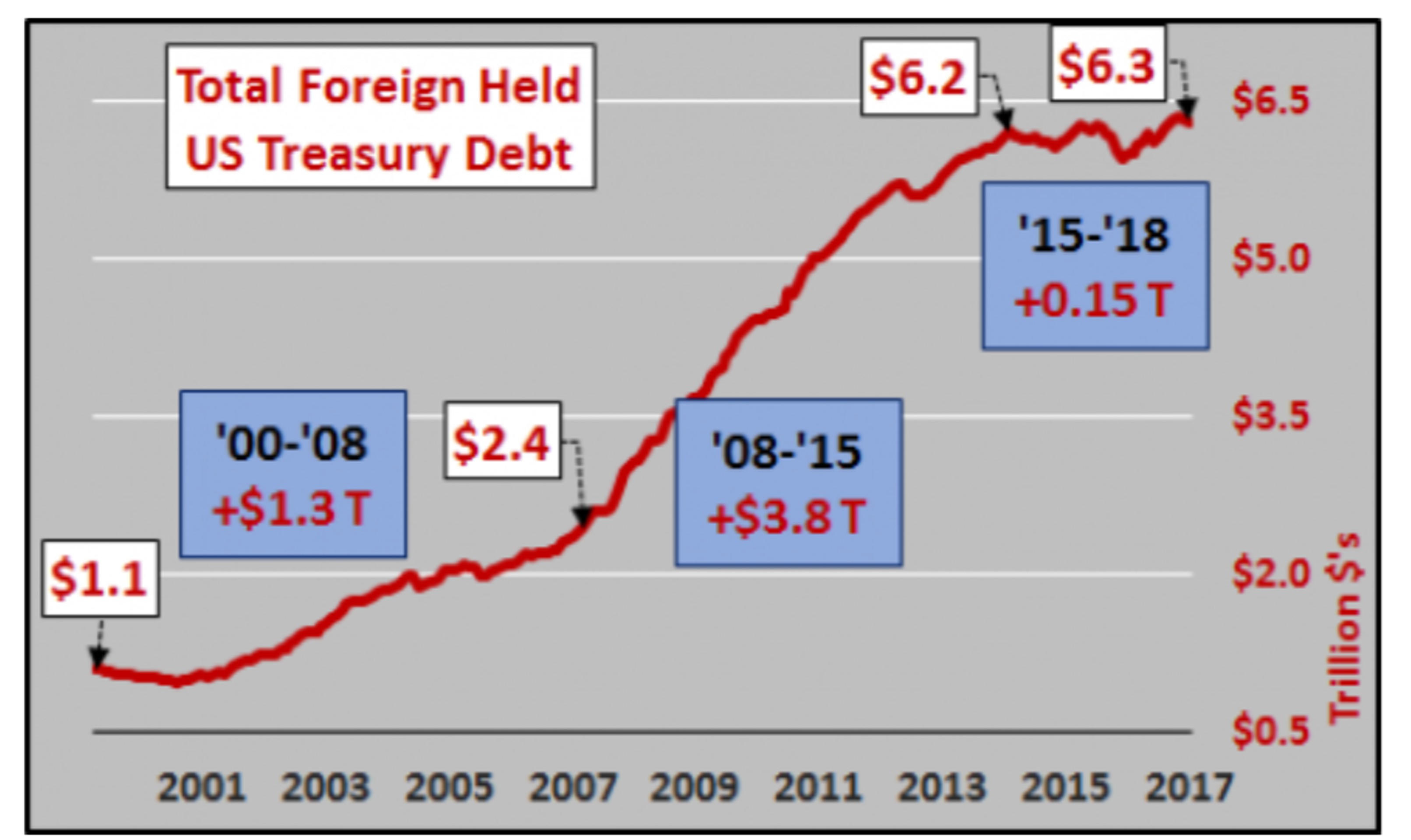

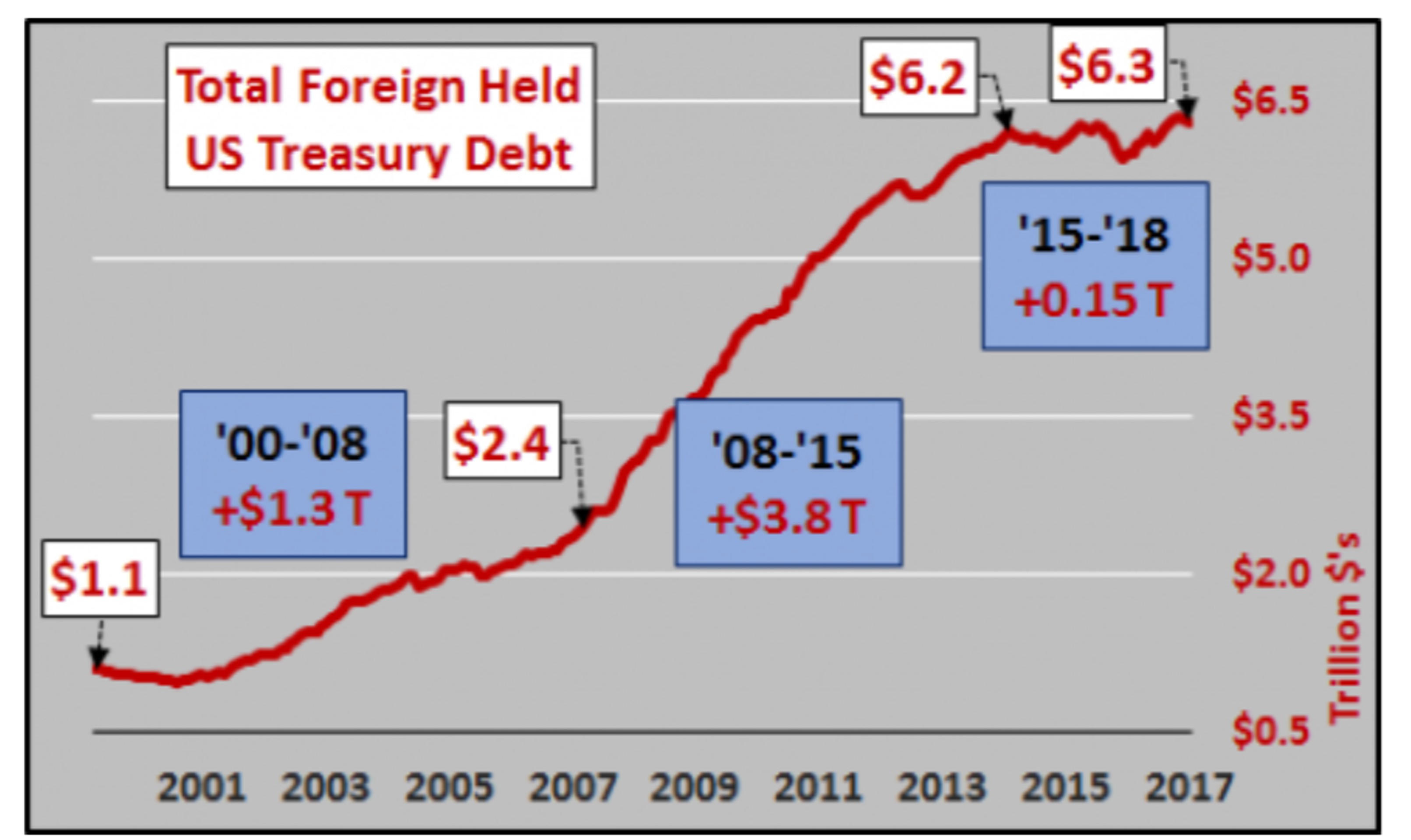

Иностранцы. В настоящее время владеют долгом США на $6,3 трлн, но после окончания QE в конце 2014 г. иностранцы прибавили всего лишь $150 млрд чуть более чем за 3 года.

Иностранцы добавляли в среднем:

2000-2007: +$160 млрд в год

2000-2014: +$540 млрд в год

2015-2018 +$50 млрд в год

Нынешние объемы покупок иностранцами казначейских облигаций составляют менее 1/3 от объемов начала 00-х гг. и 90%-е сокращение от объемов с 2008 по 2014 гг. в период действия QE.

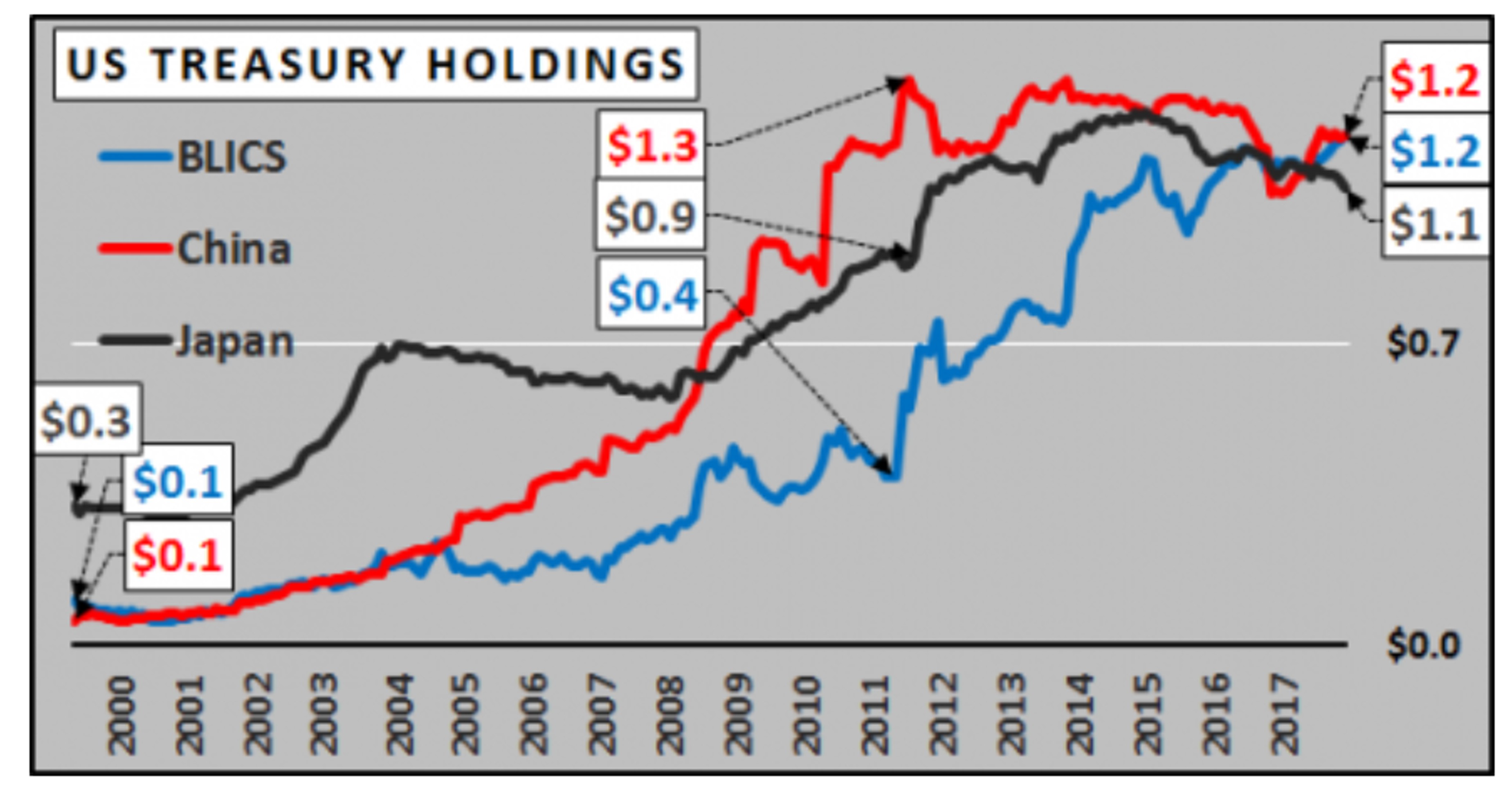

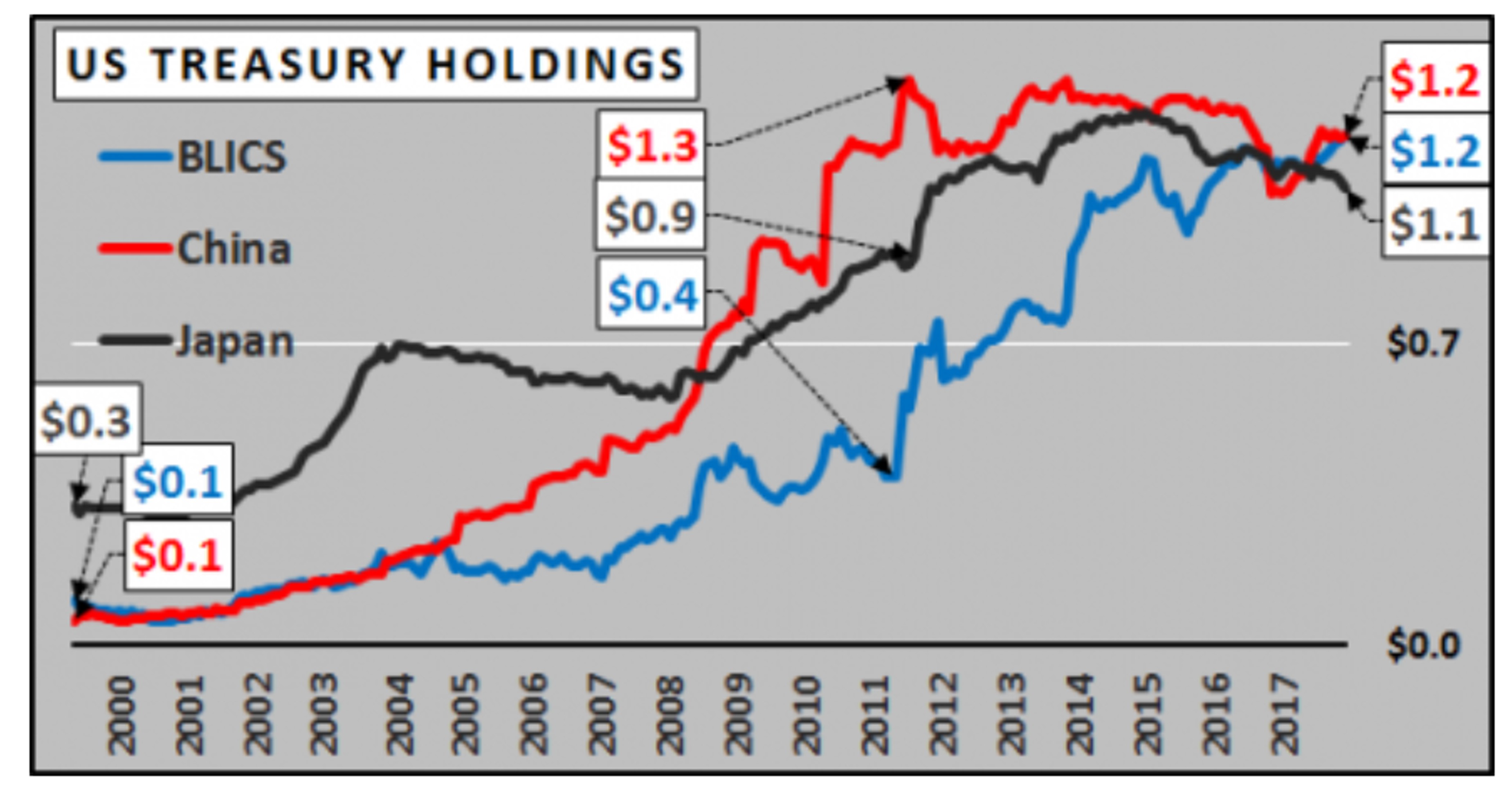

Только три покупателя владеют более чем половиной (55%) всего долга, сохраняемого иностранцами: Китай, Япония и страны BLICS (Бельгия, Люксембург, Ирландия, Каймановы острова, Швейцария).

Китай в 2000-2011гг.: + $1,2 трлн, но Китай стал продавцом казначейских облигаций с июля 2011 г.

Япония в 2000-2011 гг.: + $600 млрд, объем японских резервов вырос после дебатов в июле 2011 г., но быстро снизился до объема июля 2011 г.

BLICS в 2000-2011 гг.: + $300 млрд. Рост покупок на $800 млрд с июля 2011 г., который сохранил внешний спрос.

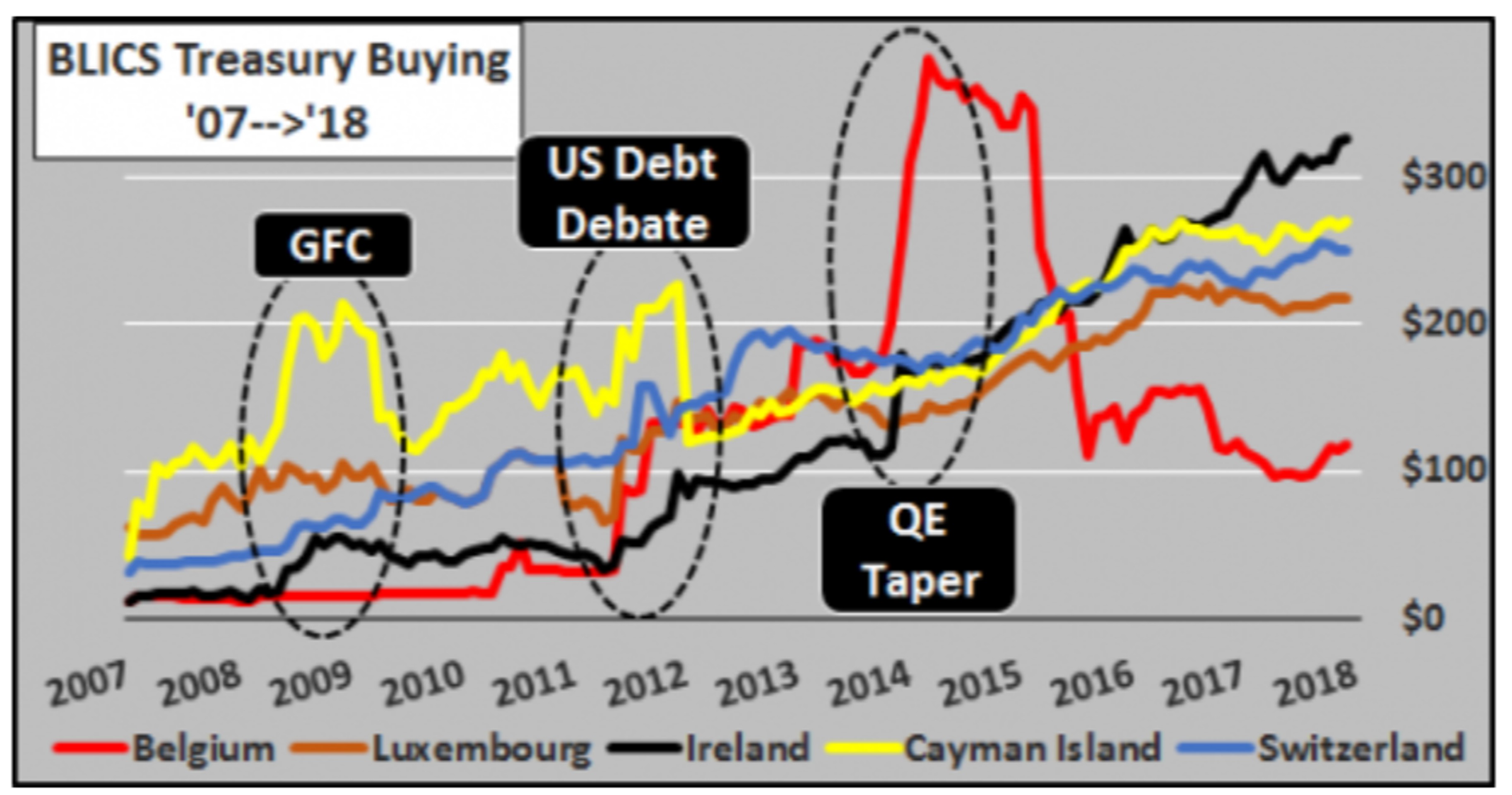

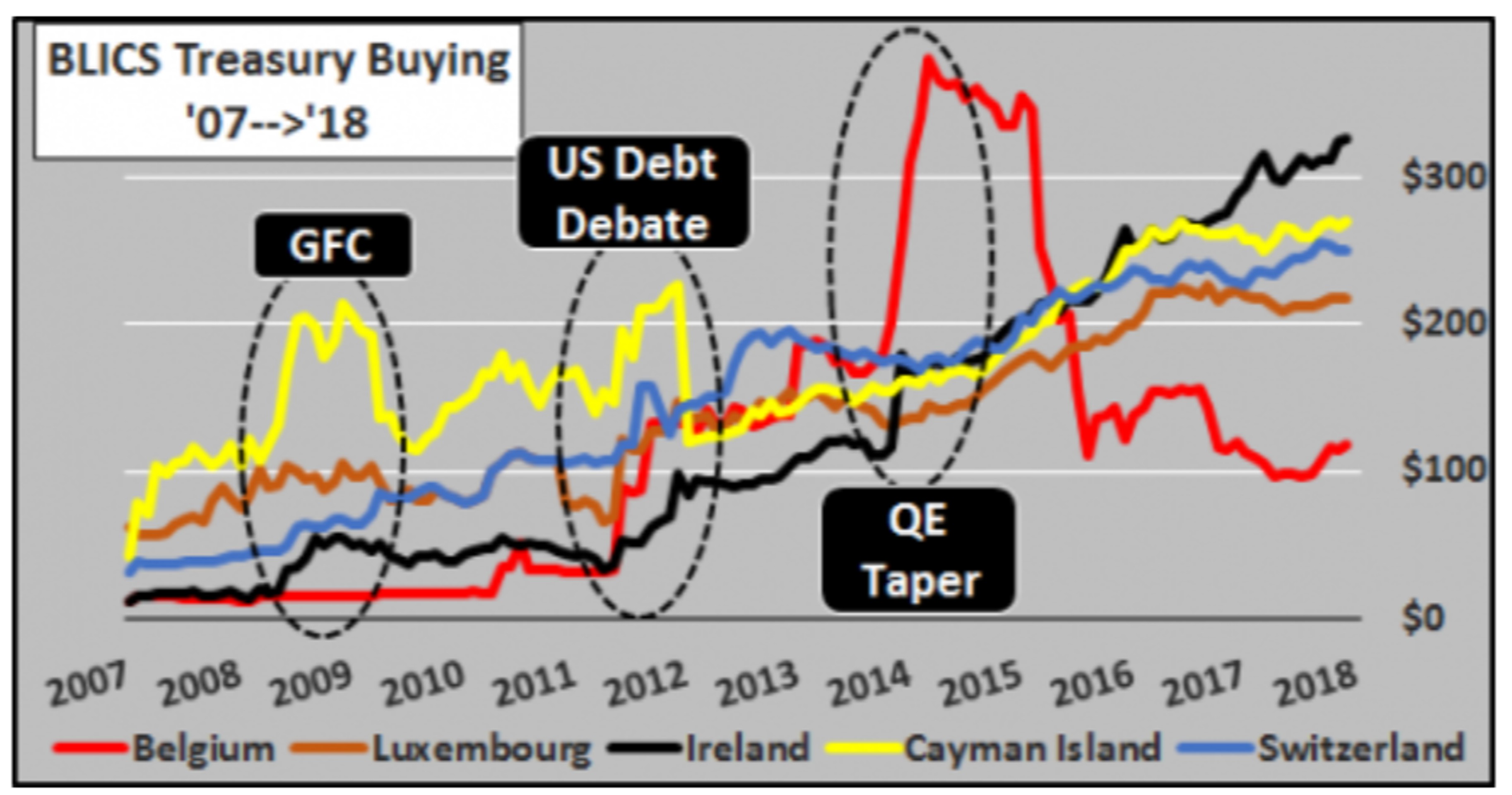

Что касается BLICS, их модели покупок с 2007 г. становились все более странными, как будто прибыль не была основным мотивом. Однако, если мотивом является американский долг, массовые всплески покупок в худшие времена имеют смысл.

Итак, учитывая все вышеизложенное, это позволяет внутренней общественности приобретать растущие объемы долга, и при этом мало кто получит помощь от иностранных покупателей. В настоящее время внутренняя общественность имеет долг около $6 трлн и должна будет покупать более $1,5 трлн ежегодно.

Если общественность "охотно" сделает это по низким процентным ставкам, это составит 7,5% ВВП, идущие на закупки трежерис, доходность которых значительно уступает необходимому уровню доходов. Если общественность не сделает это "по доброй воле", процентные ставки вырастут гораздо больше, чем показано выше, и США будут перегружены обслуживанием долга. Единственным вариантом станет возобновление ФРС QE и возможность открыто участвовать в бесконечной монетизации.

Конечно, это дополнительно усиливает долговую нагрузку, коэффициент долга к ВВП находится на уровне 105%.

Но вот проблема: рост американской экономики теперь основывается исключительно на росте федерального долга. Без федеральных дефицитных расходов экономика будет сокращаться.

В нижеприведенной таблице показано годовое изменение ВВП за вычетом годового федерального дефицита. С 2008 г. ежегодные дефицитные расходы были намного больше, чем экономическая деятельность, которая вызвала дефицитные расходы. Разница показана ниже, с 1950 по 2017 гг., также дается оценка вплоть до 2025 г. на основе среднегодового роста ВВП на 2,5% и годового дефицита в $1,2 трлн.

Даже при среднем росте ВВП на 3,5% (если в США не будет рецессии в течение 15 лет) и дефиците "всего" лишь в $1 трлн в год с 2018 по 2025 гг., США по-прежнему продолжат отставать в течение неопределенного срока.

Федеральный долг (красная линия) составляет $20,8 трлн, а годовые расходы на выплату процентов по этому долгу (синяя линия) подскакивают на более чем полтриллиона долларов. Также на графике отражено вероятное создание долга до 2025 г. и процентные расходы, предполагающие очень скромную ставку в 4% по долгу.

Значит, Америка должна погружаться в еще большую задолженность, чтобы было похоже, что она растет?!

С изменением в Едином бюджете, действующем с 1969 г., профицит социального обеспечения был "объединен" с федеральным бюджетом. Правительство создало себе готового покупателя долга США, одновременно допуская, что профицит соцобеспечения будет потрачен в "настоящем".

В период с 1970 по 2008 гг., согласно требованиям конгресса в отношении покупки долга США, внутриправительственные холдинги (более половины от профицита социального обеспечения) приобрели более 45% всего федерального долга.

Это означало, что "только" 55% долга США было продано на рынке.

Но ежегодный профицит социального обеспечения упал на 90% (с более чем $200 млрд в год на пике в 2007 г. до $20 млрд в этом году), и в соответствии с целевым фондом социального обеспечения последний профицит будет отмечен в 2020 г. или 2021 г. После чего покупатель, уполномоченный конгрессом, который потребляет почти половину всего федерального долга США за 4 десятилетия, прекратит свое существование.

Правительство не только не будет покупателем, ему потребуется дополнительная задолженность, созданная для того, чтобы заработать на этих "резервах" социального обеспечения в $2,9 трлн, и все выпущенные долги будут "ликвидны".

Как отмечалось выше, структуры правительства получали почти половину всего долга США до 2008 г., но с 2008 г. - только чуть более 10% долга, при этом почти 90% нового долга выставлены на рынок. Они перестали быть покупателями, а это значит, что долг, выставляемый на рынок, продолжит расти.

Так кто является покупателем долга США?

Есть три возможные группы: "иностранцы", ФРС, частные внутренние источники (пенсии, банки, паевые фонды, физические лица).

Иностранцы, по сути, прекратили покупать, ФРС также не является покупателем, фактически она снижает баланс, а это означает, что есть только один покупатель, способный поглотить растущий долг на рынке.

Но прежде давайте вспомним Гарри Маркополоса, который раскрыл одну из самых грандиозных афер века – аферу Берни Мэдоффа и предоставил все необходимые доказательства в SEC еще в 2000 г., затем в 2001 г. и в 2005 г. SEC не видел и не хотел видеть этого. Все это продолжалось до тех пор, пока не грянул кризис 2008 г., мошенничество Мэдоффа стало очевидным, и была обнаружена потеря примерно в $65 млрд.

Получив копию документов с данными о потоках дохода Мэдоффа, Маркополос сразу обнаружил проблемы. Стратегия Мэдоффа была настолько плохо разработана, что Маркополос не понимал, как она может приносить деньги. Получение дохода здесь могло объясняться двумя способами: либо Мэдофф реализовывал схему Понци (выплачивая старым клиентам деньги новых клиентов), либо это были опережающие сделки (покупка акций благодаря информации о больших институциональных биржевых приказах).

Имея в виду это и крупнейшего покупателя, который теперь является продавцом, давайте посмотрим на оставшихся "покупателей" и рассмотрим почти $21 трлн на рынке облигаций США.

Покупатели

ФРС. В настоящее время дает возможность казначейским облигациям и MBS (ценным бумагам, обеспеченным закладными на недвижимость) погашаться, ежемесячно сокращая свой баланс. ФРС планирует сократить баланс примерно вдвое с $4,5 трлн до $2,2 трлн в период между нынешним периодом и до 2022 г. Это чистый рост долга в размере $250 млрд ежегодно помимо нового выпуска в $1 трлн.

Иностранцы. В настоящее время владеют долгом США на $6,3 трлн, но после окончания QE в конце 2014 г. иностранцы прибавили всего лишь $150 млрд чуть более чем за 3 года.

Иностранцы добавляли в среднем:

2000-2007: +$160 млрд в год

2000-2014: +$540 млрд в год

2015-2018 +$50 млрд в год

Нынешние объемы покупок иностранцами казначейских облигаций составляют менее 1/3 от объемов начала 00-х гг. и 90%-е сокращение от объемов с 2008 по 2014 гг. в период действия QE.

Только три покупателя владеют более чем половиной (55%) всего долга, сохраняемого иностранцами: Китай, Япония и страны BLICS (Бельгия, Люксембург, Ирландия, Каймановы острова, Швейцария).

Китай в 2000-2011гг.: + $1,2 трлн, но Китай стал продавцом казначейских облигаций с июля 2011 г.

Япония в 2000-2011 гг.: + $600 млрд, объем японских резервов вырос после дебатов в июле 2011 г., но быстро снизился до объема июля 2011 г.

BLICS в 2000-2011 гг.: + $300 млрд. Рост покупок на $800 млрд с июля 2011 г., который сохранил внешний спрос.

Что касается BLICS, их модели покупок с 2007 г. становились все более странными, как будто прибыль не была основным мотивом. Однако, если мотивом является американский долг, массовые всплески покупок в худшие времена имеют смысл.

Итак, учитывая все вышеизложенное, это позволяет внутренней общественности приобретать растущие объемы долга, и при этом мало кто получит помощь от иностранных покупателей. В настоящее время внутренняя общественность имеет долг около $6 трлн и должна будет покупать более $1,5 трлн ежегодно.

Если общественность "охотно" сделает это по низким процентным ставкам, это составит 7,5% ВВП, идущие на закупки трежерис, доходность которых значительно уступает необходимому уровню доходов. Если общественность не сделает это "по доброй воле", процентные ставки вырастут гораздо больше, чем показано выше, и США будут перегружены обслуживанием долга. Единственным вариантом станет возобновление ФРС QE и возможность открыто участвовать в бесконечной монетизации.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба