28 февраля 2018 Инвесткафе Комбаев Олег

На прошлой неделе путем анализа мультипликаторов я показал, что потенциал роста цены Facebook повысился после завершения очередного налогового периода. На этот раз предлагаю доказать это положение посредством DCF-модели.

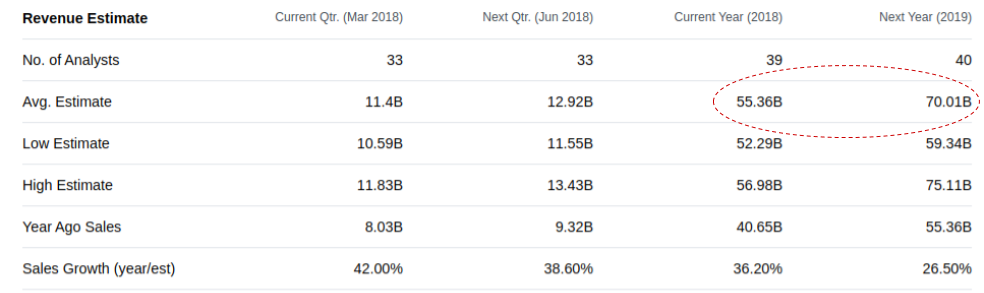

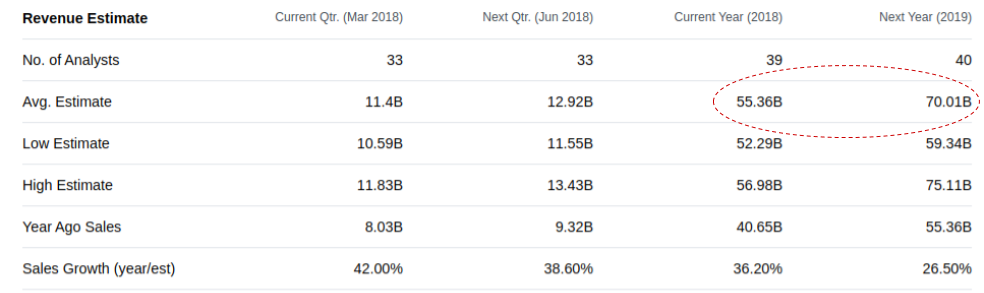

Результаты Facebook в 2017 году заставили аналитиков оптимистичней смотреть на будущее компании. В декабре, до публикации квартальной отчетности, консенсус предполагал, что выручка соцести в 2018-м составит $53,5 млрд.

Однако после выхода отчетности среднерыночные ожидания по выручке за текущий год составляют $55,35 млрд, что означает ее рост на 36% г/г.

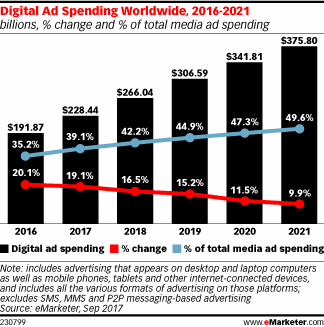

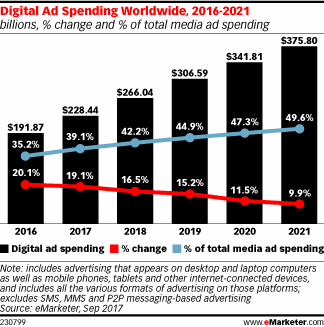

Глобальные прогнозы перспектив сегмента цифровой рекламы также улучшились. В сентябре 2016-го eMarketer прогнозировал его рост с $194,6 млрд до $335,5 млрд в 2020-м.

Однако сейчас ожидается, что к 2020-му глобальные расходы на цифровую рекламу достигнут $341,81 млрд и перевалят за $375 млрд в 2021-м, демонстрируя CAGR в районе 10%.

Основываясь на приведенных прогнозах, я пересмотрел свои долгосрочные ожидания по выручке Facebook и полагаю, что в ближайшие десять лет годовые валовые доходы компании превысят $160 млрд, показав CAGR 14,7% относительно 2017 года. Таким образом, я допускаю, что в ближайшие десять лет CAGR выручки Facebook лишь на 500 б.п. превысит аналогичный показатель глобального рынка цифровой рекламы. Если вспомнить, что последние пять лет соцсеть опережала рынок по росту выручки по меньшей мере в два раза, мой прогноз выглядит вполне реалистичным.

WACC

Значение коэффициента Beta получено на основании полной истории котировок Facebook на бирже. Размер безрисковой ставки дохода повышен до 2,9% — текущего уровня UST10.

Непосредственно в самой модели я исходил из следующих допущений:

В соответствии с положениями налоговой реформы средняя ставка налога снижена до 26%.

Относительный размер CAPEX увеличится с текущих 16,6% до 18,5%. Но это, пожалуй, самый пессимистичный вариант, так как среди аналогов в ИТ-секторе мне не известны компании, которые бы так много тратили на капитальные расходы (Alphabet: ~ 14%, Apple: ~ 6%, Amazon: ~ 5%).

Средний размер операционной маржи Facebook за последние четыре года составляет 42%. Я исходил из предположения, что этот показатель постепенно снизится до более адекватных 25%, то есть до текущего уровня Alphabet.

И, наконец, сама модель:

Как видите, при самых консервативных вводных параметрах DCF-модель Facebook предполагает, что дисконтированная справедливая цена акции должна быть как минимум на 70% выше текущего уровня.

Результаты Facebook в 2017 году заставили аналитиков оптимистичней смотреть на будущее компании. В декабре, до публикации квартальной отчетности, консенсус предполагал, что выручка соцести в 2018-м составит $53,5 млрд.

Однако после выхода отчетности среднерыночные ожидания по выручке за текущий год составляют $55,35 млрд, что означает ее рост на 36% г/г.

Глобальные прогнозы перспектив сегмента цифровой рекламы также улучшились. В сентябре 2016-го eMarketer прогнозировал его рост с $194,6 млрд до $335,5 млрд в 2020-м.

Однако сейчас ожидается, что к 2020-му глобальные расходы на цифровую рекламу достигнут $341,81 млрд и перевалят за $375 млрд в 2021-м, демонстрируя CAGR в районе 10%.

Основываясь на приведенных прогнозах, я пересмотрел свои долгосрочные ожидания по выручке Facebook и полагаю, что в ближайшие десять лет годовые валовые доходы компании превысят $160 млрд, показав CAGR 14,7% относительно 2017 года. Таким образом, я допускаю, что в ближайшие десять лет CAGR выручки Facebook лишь на 500 б.п. превысит аналогичный показатель глобального рынка цифровой рекламы. Если вспомнить, что последние пять лет соцсеть опережала рынок по росту выручки по меньшей мере в два раза, мой прогноз выглядит вполне реалистичным.

WACC

Значение коэффициента Beta получено на основании полной истории котировок Facebook на бирже. Размер безрисковой ставки дохода повышен до 2,9% — текущего уровня UST10.

Непосредственно в самой модели я исходил из следующих допущений:

В соответствии с положениями налоговой реформы средняя ставка налога снижена до 26%.

Относительный размер CAPEX увеличится с текущих 16,6% до 18,5%. Но это, пожалуй, самый пессимистичный вариант, так как среди аналогов в ИТ-секторе мне не известны компании, которые бы так много тратили на капитальные расходы (Alphabet: ~ 14%, Apple: ~ 6%, Amazon: ~ 5%).

Средний размер операционной маржи Facebook за последние четыре года составляет 42%. Я исходил из предположения, что этот показатель постепенно снизится до более адекватных 25%, то есть до текущего уровня Alphabet.

И, наконец, сама модель:

Как видите, при самых консервативных вводных параметрах DCF-модель Facebook предполагает, что дисконтированная справедливая цена акции должна быть как минимум на 70% выше текущего уровня.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба