1 марта 2018 Вести Экономика

Когда Bank of Jinzhou, основанный в северо-восточной части Ржавого пояса Китая, вышел на IPO на фондовой бирже Гонконга два года назад, его финансы находились в упадке.

Банк выпустил продукты управления капиталом на 34 млн юаней ($5,66 млрд), что является отличительной чертой растущего "теневого" банковского сектора Китая. Кроме того, некий заемщик, который находился под следствием и за которым вели наблюдение регулирующие органы Гонконга, был должен банку 9 млрд юаней. Банк, как и многие другие в Китае, был перегружен рискованной задолженностью – то, что теперь руководство Китая в Пекине намерено искоренить.

После массового наращивания долгов в течение последнего десятилетия правительство ведет тотальную войну с долговым бременем. В декабре председатель КНР Си Цзиньпин заявил, что сокращение долга стало одной из "критически важных битв", которую Пекин будет проводить в течение следующих трех лет, наряду с сокращением загрязнения окружающей среды и бедностью.

Регулирующие органы вскрыли "теневой" банковский сектор, и правительство решило притормозить деятельность Anbang Insurance Group, HNA Group и Dalian Wanda Group, конгломератов, которые потратили миллиарды на заемные средства для накопления трофейных активов по всему миру. 23 февраля регулирующие органы обвинили основателя Anbang У Сяохуэй в мошенничестве и растрате.

Вместе эти усилия дали понять решимость Пекина очистить финансовую систему от чрезмерного риска – идея, о которой будет сообщено, когда начнется Национальный народный конгресс 5 марта. В ходе этого процесса регулирующие органы помогли облегчить опасения, что годовой долг Китая приведет к системному кризису в связи с глобальным финансовым кризисом 2008 г. или азиатским финансовым кризисом 1997 г.

Однако, несмотря на все это, сохраняются страхи. Во-первых, существуют затяжные опасения по поводу огромного размера массива долгов Китая, по оценке UBS, они составляют 272% от ВВП в конце 2017 г. Также растет беспокойство о потенциальных последствиях усилий властей по снижению этого объема долга.

Ужесточение регулирования уже оказывает влияние на крупные и малые предприятия. Китайские прямые инвестиции в Северной Америке в прошлом году упали на 35% с 2016 г. в результате официального применения суровых мер в отношении использования заемных средств для покупок таких активов, как роскошные отели, спортивные команды премьер-лиги, говорится в отчете юридической фирмы Baker McKenzie and Rhodium Group.

Кроме того, были практически выжаты мелкие предприятия Китая, многие из которых полагались на нерегулируемую теневую банковскую систему в плане кредитования.

"Эффект ужесточения регулирования больше не ограничивается снижением рисков в финансовом секторе, а теперь начинает влиять на предоставление кредитов реальной экономике", - заявил Майкл Тейлор из Moody's Investors Service.

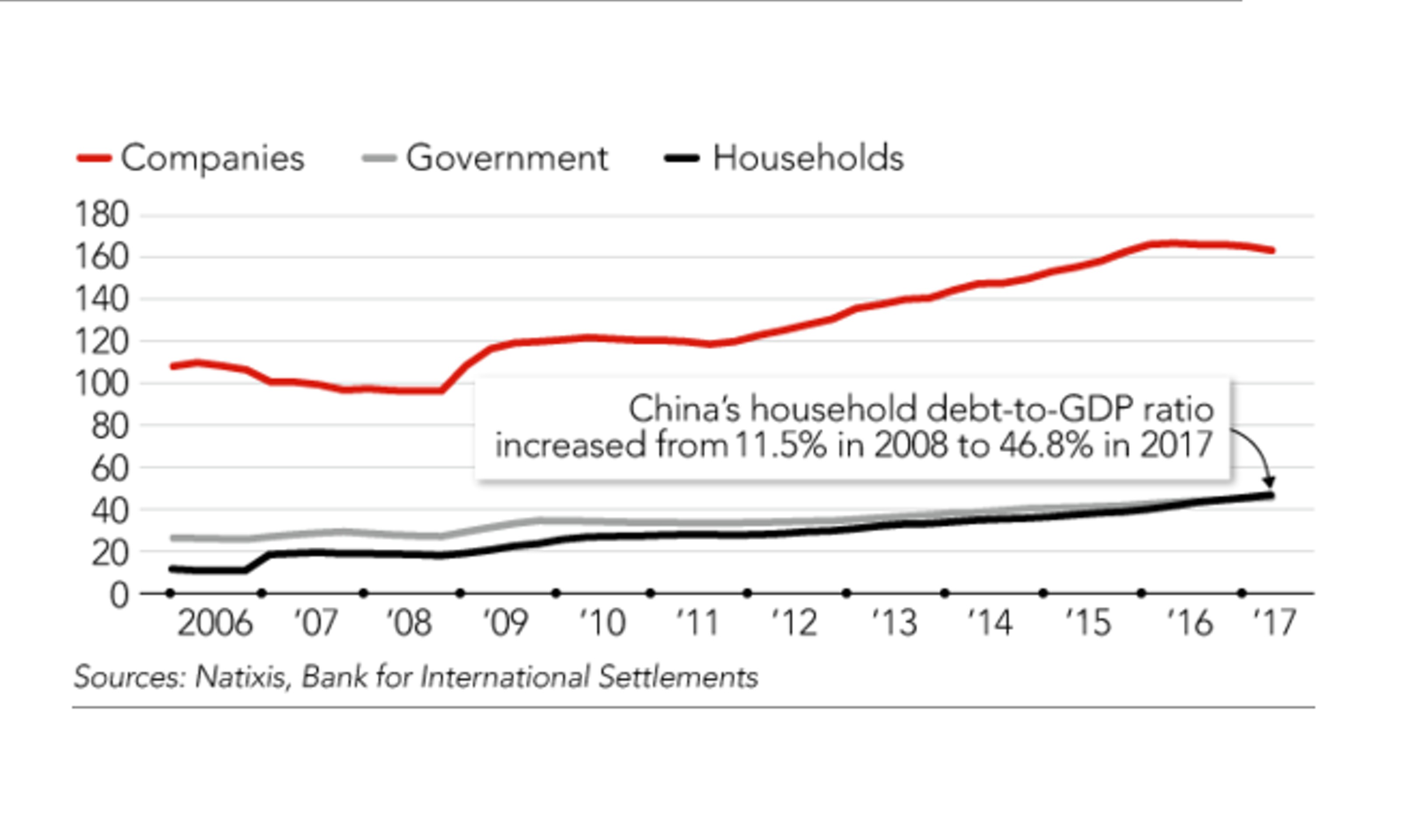

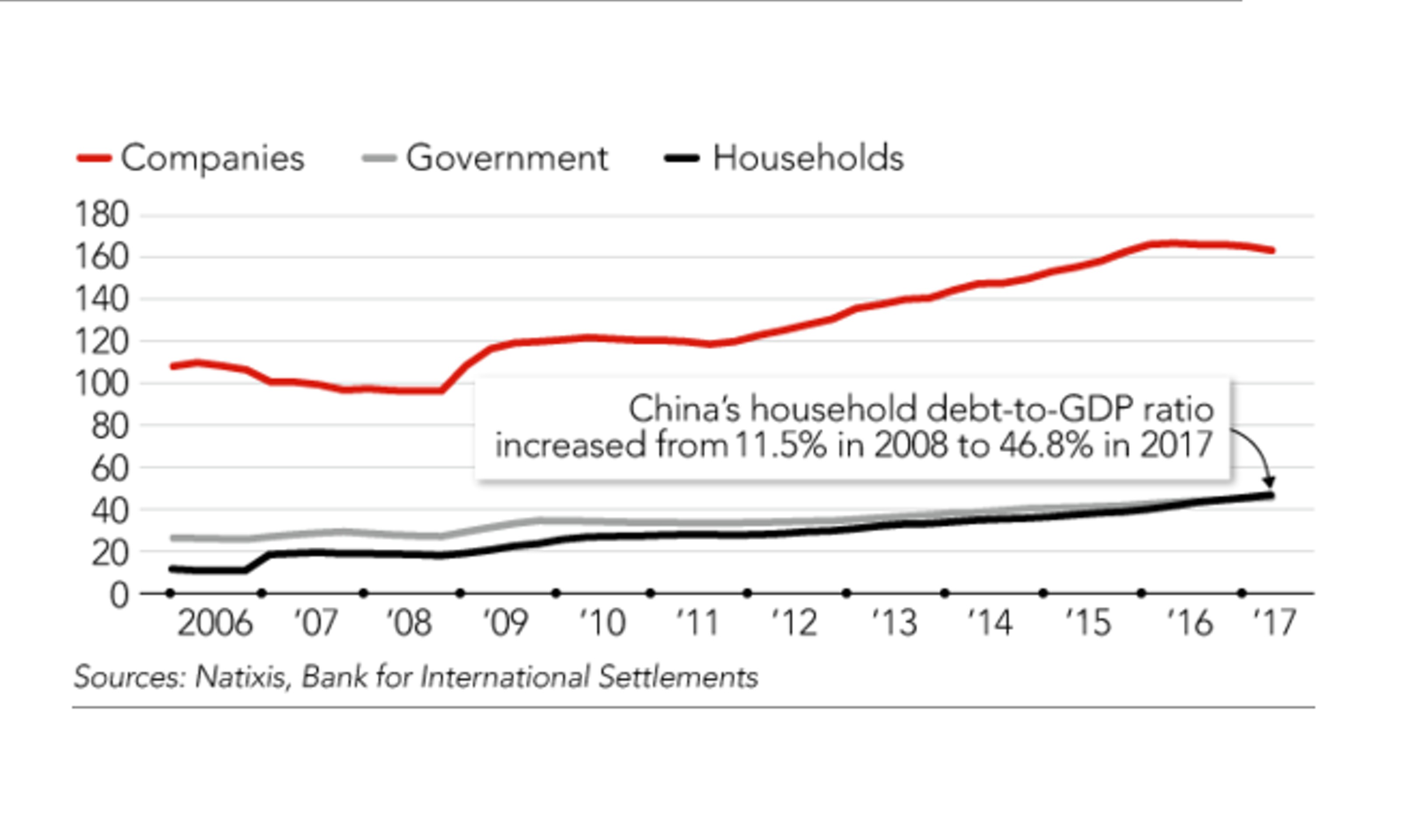

Динамика корпоративного долга и долга домохозяйств в Китае

Ужесточение является основной причиной того, что аналитики понизили свои прогнозы роста в Китае с 6,9% в прошлом году до 6,6% и 6,7% в этом году, даже когда растет объем экспорта на фоне глобального восстановления.

Независимо от того, какое влияние сокращение долга окажет на реальную экономику, регуляторы по-прежнему настроены уничтожить "теневую" банковскую деятельность. Они достигли прогресса: в 2017 г. рост "теневых" банковских активов составил десятую часть от объемов 2016 г. согласно оценкам Moody's.

Но Bank of Jinzhou и другие банки второго и третьего уровней в Китае продолжают создавать проблемы. До своего размещения на бирже Bank of Jinzhou, казалось бы, нарушал все правила разумного банкинга. Кредитные деньги, которые должны быть основной деятельностью для таких банков, были лишь небольшой частью его деятельности. Вместо этого он инвестировал и продавал высокодоходные и сложные продукты управления капиталом, которые пыталась сократить CBRC в попытках контролировать теневой банковский сектор.

В финансовом отчете середины 2017 г. Bank of Jinzhou был в несколько лучшей форме, чем два года назад. Он сократил продукты управления капиталом, однако на балансе остались продукты управления капиталом на сумму 23 млрд юаней.

Даже когда Китай ужесточает контроль над методами кредитования, многие компании находят другие способы заимствования. Некоторые из них зарабатывают деньги на рынках облигаций США, что позволяет избегать обременительных требований внутри страны, используя преимущества сильного юаня. И здесь есть риски: несоответствие между валютами может дать о себе знать, в случае если юань ослабнет.

Таким образом, все домохозяйства познали радости долгового бремени. Если Китаю удастся перейти к экономике, основанной на потреблении и сфере услуг, ее населению придется меньше экономить и больше тратить. Что и происходит: задолженность домохозяйств быстро растет, поскольку люди берут ипотечные кредиты и кредиты для оплаты товаров и услуг. Для Пекина это означает необходимость найти баланс между желанием обуздать спекуляции на рынке недвижимости - особенно с использованием заемных денег - и желанием граждан владеть своими квартирами.

Рост задолженности домохозяйств имеет прямую взаимосвязь с быстрорастущим и гораздо менее регулируемым миром интернет-финансов. Власти устанавливают ограничения для большой группы компаний, действующих в сфере интернет-финансов, из-за беспокойства, что многие клиенты заимствуют у одних, чтобы вернуть другим.

Объем долга, деноминированного в долларах

Сегодня китайская экономика выглядит устойчивой, и опасения, что она может вызвать системный кризис, отступили. Тем не менее лидеры страны продолжают испытывать тревогу по поводу чрезмерной задолженности, в том числе Си, который будет иметь еще больший контроль над экономикой, в то время как Пекин планирует отказаться от лимита президентского срока в два года.

В середине января председатель CBRC Го Шуцин отметил, что рост уровня "плохих" долгов, плохая система управления рисками и "теневой" банковский сектор может привести к возможному "черному лебедю" или другому непредвиденному экономическому событию. Го в своих опасениях не одинок. "Если сохраняется чрезмерный оптимизм, это может привести к так называемому моменту Мински", - отметил глава Народного банка Китая Чжоу Сяочуань.

Кажется, что эти предупреждения спровоцировали драматические действия в последние месяцы.

В конце 2017 г. межбанковские активы и обязательства упали впервые с 2010 г. Это вызвало широкий резонанс среди аналитиков и инвесторов в отношении того, что нехватка кредитов может оказаться фатальной для некоторых предприятий, создав череду падений среди мелких финансовых учреждений и их клиентов. В недавнем докладе UBS заявил, что усилия Пекина по подавлению "теневого" банковского дела и снижению огромной задолженности его компаний, скорее всего, увеличат вероятность дефолта.

То, что сейчас существует, - это игра в "кошки-мышки" между регулирующими органами и регулируемыми субъектами, что приводит к "теневому" кредитованию и другим видам деятельности, которые ставят под угрозу финансовую стабильность, к которой стремятся органы контроля. В корпоративном секторе Народный банк Китая ужесточает денежно-кредитную политику, делая стоимость левериджа более и более болезненной для компаний с крупными задолженностями.

10-летняя доходность государственных облигаций Китая составляет около 4% по сравнению с низким уровнем 2,6%. По данным агентства Moody's, в прошлом году было погашено или отложено 700 долговых обязательств стоимостью 600 млрд юаней.

Тем не менее это привело к тому, что во многих менее благоприятных секторах был задействован офшорный рынок долларовых облигаций. Многие из этих компаний зачастую действуют в сговоре с местными органами власти, которые зарабатывают большую часть своих денег, продавая землю таким разработчикам. Например, с начала 2017 г. китайские компании заимствовали $322 млрд, или около 2 трлн юаней, - на 154% больше, чем в предыдущем году, согласно данным China International Capital Corp.

Не так давно регуляторный подход состоял в том, чтобы стимулировать инновации, позволяя молодым финтех-компаниям кредитовать небольшие и средние предприятия и домохозяйства, которые не могли заимствовать у консервативных государственных банков, таких как Промышленно-торговый банк Китая. Только 40% взрослых в Китае имеют кредитную историю с традиционным финансовым учреждением, сказал Бедфорд из UBS.

Однако интернет-финансы меняют ситуацию. В конце октября объем непогашенных кредитов в рамках равноправного кредитования составлял 1,2 трлн юаней по сравнению с почти нулевым уровнем в 2014 г., добавил он. Леверидж домохозяйств удвоился с 2008 г. до III квартала 2017 г.

"Почти 13% доходов домохозяйств, идущих на погашение долга, выросли на фоне тревожного сигнала о растущем давлении денежного потока на домохозяйства в результате увеличения объемов потребительского кредитования", - отметил Бедфорд.

Перед лицом растущих доказательств мошеннических операций, схем Понци регуляторы ужесточают контроль над новыми онлайн-кредиторами. Количество равноправных кредиторов, вероятно, почти вдвое сократилось с пика на отметке около 3500.

На фоне огромного объема заимствований, которые уже циркулируют через систему интернет-финансов, многие беспокоятся о потенциальном ущербе, который это может нанести. Просчет со стороны регуляторов может вызвать панику и заражение, что повлияет на качественные финансовые компании.

Банк выпустил продукты управления капиталом на 34 млн юаней ($5,66 млрд), что является отличительной чертой растущего "теневого" банковского сектора Китая. Кроме того, некий заемщик, который находился под следствием и за которым вели наблюдение регулирующие органы Гонконга, был должен банку 9 млрд юаней. Банк, как и многие другие в Китае, был перегружен рискованной задолженностью – то, что теперь руководство Китая в Пекине намерено искоренить.

После массового наращивания долгов в течение последнего десятилетия правительство ведет тотальную войну с долговым бременем. В декабре председатель КНР Си Цзиньпин заявил, что сокращение долга стало одной из "критически важных битв", которую Пекин будет проводить в течение следующих трех лет, наряду с сокращением загрязнения окружающей среды и бедностью.

Регулирующие органы вскрыли "теневой" банковский сектор, и правительство решило притормозить деятельность Anbang Insurance Group, HNA Group и Dalian Wanda Group, конгломератов, которые потратили миллиарды на заемные средства для накопления трофейных активов по всему миру. 23 февраля регулирующие органы обвинили основателя Anbang У Сяохуэй в мошенничестве и растрате.

Вместе эти усилия дали понять решимость Пекина очистить финансовую систему от чрезмерного риска – идея, о которой будет сообщено, когда начнется Национальный народный конгресс 5 марта. В ходе этого процесса регулирующие органы помогли облегчить опасения, что годовой долг Китая приведет к системному кризису в связи с глобальным финансовым кризисом 2008 г. или азиатским финансовым кризисом 1997 г.

Однако, несмотря на все это, сохраняются страхи. Во-первых, существуют затяжные опасения по поводу огромного размера массива долгов Китая, по оценке UBS, они составляют 272% от ВВП в конце 2017 г. Также растет беспокойство о потенциальных последствиях усилий властей по снижению этого объема долга.

Ужесточение регулирования уже оказывает влияние на крупные и малые предприятия. Китайские прямые инвестиции в Северной Америке в прошлом году упали на 35% с 2016 г. в результате официального применения суровых мер в отношении использования заемных средств для покупок таких активов, как роскошные отели, спортивные команды премьер-лиги, говорится в отчете юридической фирмы Baker McKenzie and Rhodium Group.

Кроме того, были практически выжаты мелкие предприятия Китая, многие из которых полагались на нерегулируемую теневую банковскую систему в плане кредитования.

"Эффект ужесточения регулирования больше не ограничивается снижением рисков в финансовом секторе, а теперь начинает влиять на предоставление кредитов реальной экономике", - заявил Майкл Тейлор из Moody's Investors Service.

Динамика корпоративного долга и долга домохозяйств в Китае

Ужесточение является основной причиной того, что аналитики понизили свои прогнозы роста в Китае с 6,9% в прошлом году до 6,6% и 6,7% в этом году, даже когда растет объем экспорта на фоне глобального восстановления.

Независимо от того, какое влияние сокращение долга окажет на реальную экономику, регуляторы по-прежнему настроены уничтожить "теневую" банковскую деятельность. Они достигли прогресса: в 2017 г. рост "теневых" банковских активов составил десятую часть от объемов 2016 г. согласно оценкам Moody's.

Но Bank of Jinzhou и другие банки второго и третьего уровней в Китае продолжают создавать проблемы. До своего размещения на бирже Bank of Jinzhou, казалось бы, нарушал все правила разумного банкинга. Кредитные деньги, которые должны быть основной деятельностью для таких банков, были лишь небольшой частью его деятельности. Вместо этого он инвестировал и продавал высокодоходные и сложные продукты управления капиталом, которые пыталась сократить CBRC в попытках контролировать теневой банковский сектор.

В финансовом отчете середины 2017 г. Bank of Jinzhou был в несколько лучшей форме, чем два года назад. Он сократил продукты управления капиталом, однако на балансе остались продукты управления капиталом на сумму 23 млрд юаней.

Даже когда Китай ужесточает контроль над методами кредитования, многие компании находят другие способы заимствования. Некоторые из них зарабатывают деньги на рынках облигаций США, что позволяет избегать обременительных требований внутри страны, используя преимущества сильного юаня. И здесь есть риски: несоответствие между валютами может дать о себе знать, в случае если юань ослабнет.

Таким образом, все домохозяйства познали радости долгового бремени. Если Китаю удастся перейти к экономике, основанной на потреблении и сфере услуг, ее населению придется меньше экономить и больше тратить. Что и происходит: задолженность домохозяйств быстро растет, поскольку люди берут ипотечные кредиты и кредиты для оплаты товаров и услуг. Для Пекина это означает необходимость найти баланс между желанием обуздать спекуляции на рынке недвижимости - особенно с использованием заемных денег - и желанием граждан владеть своими квартирами.

Рост задолженности домохозяйств имеет прямую взаимосвязь с быстрорастущим и гораздо менее регулируемым миром интернет-финансов. Власти устанавливают ограничения для большой группы компаний, действующих в сфере интернет-финансов, из-за беспокойства, что многие клиенты заимствуют у одних, чтобы вернуть другим.

Объем долга, деноминированного в долларах

Сегодня китайская экономика выглядит устойчивой, и опасения, что она может вызвать системный кризис, отступили. Тем не менее лидеры страны продолжают испытывать тревогу по поводу чрезмерной задолженности, в том числе Си, который будет иметь еще больший контроль над экономикой, в то время как Пекин планирует отказаться от лимита президентского срока в два года.

В середине января председатель CBRC Го Шуцин отметил, что рост уровня "плохих" долгов, плохая система управления рисками и "теневой" банковский сектор может привести к возможному "черному лебедю" или другому непредвиденному экономическому событию. Го в своих опасениях не одинок. "Если сохраняется чрезмерный оптимизм, это может привести к так называемому моменту Мински", - отметил глава Народного банка Китая Чжоу Сяочуань.

Кажется, что эти предупреждения спровоцировали драматические действия в последние месяцы.

В конце 2017 г. межбанковские активы и обязательства упали впервые с 2010 г. Это вызвало широкий резонанс среди аналитиков и инвесторов в отношении того, что нехватка кредитов может оказаться фатальной для некоторых предприятий, создав череду падений среди мелких финансовых учреждений и их клиентов. В недавнем докладе UBS заявил, что усилия Пекина по подавлению "теневого" банковского дела и снижению огромной задолженности его компаний, скорее всего, увеличат вероятность дефолта.

То, что сейчас существует, - это игра в "кошки-мышки" между регулирующими органами и регулируемыми субъектами, что приводит к "теневому" кредитованию и другим видам деятельности, которые ставят под угрозу финансовую стабильность, к которой стремятся органы контроля. В корпоративном секторе Народный банк Китая ужесточает денежно-кредитную политику, делая стоимость левериджа более и более болезненной для компаний с крупными задолженностями.

10-летняя доходность государственных облигаций Китая составляет около 4% по сравнению с низким уровнем 2,6%. По данным агентства Moody's, в прошлом году было погашено или отложено 700 долговых обязательств стоимостью 600 млрд юаней.

Тем не менее это привело к тому, что во многих менее благоприятных секторах был задействован офшорный рынок долларовых облигаций. Многие из этих компаний зачастую действуют в сговоре с местными органами власти, которые зарабатывают большую часть своих денег, продавая землю таким разработчикам. Например, с начала 2017 г. китайские компании заимствовали $322 млрд, или около 2 трлн юаней, - на 154% больше, чем в предыдущем году, согласно данным China International Capital Corp.

Не так давно регуляторный подход состоял в том, чтобы стимулировать инновации, позволяя молодым финтех-компаниям кредитовать небольшие и средние предприятия и домохозяйства, которые не могли заимствовать у консервативных государственных банков, таких как Промышленно-торговый банк Китая. Только 40% взрослых в Китае имеют кредитную историю с традиционным финансовым учреждением, сказал Бедфорд из UBS.

Однако интернет-финансы меняют ситуацию. В конце октября объем непогашенных кредитов в рамках равноправного кредитования составлял 1,2 трлн юаней по сравнению с почти нулевым уровнем в 2014 г., добавил он. Леверидж домохозяйств удвоился с 2008 г. до III квартала 2017 г.

"Почти 13% доходов домохозяйств, идущих на погашение долга, выросли на фоне тревожного сигнала о растущем давлении денежного потока на домохозяйства в результате увеличения объемов потребительского кредитования", - отметил Бедфорд.

Перед лицом растущих доказательств мошеннических операций, схем Понци регуляторы ужесточают контроль над новыми онлайн-кредиторами. Количество равноправных кредиторов, вероятно, почти вдвое сократилось с пика на отметке около 3500.

На фоне огромного объема заимствований, которые уже циркулируют через систему интернет-финансов, многие беспокоятся о потенциальном ущербе, который это может нанести. Просчет со стороны регуляторов может вызвать панику и заражение, что повлияет на качественные финансовые компании.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба