7 марта 2018 utmedia

Если у вас есть диверсифицированный портфель акций, то в нем обычно есть как позиции, которые вы торгуете часто, так и те, которые держите годами. Когда следует продать акцию, которую держите длительное время (стратегия "купить и держать")? Рассмотрим торговый сигнал, который поможет принять такое решение.

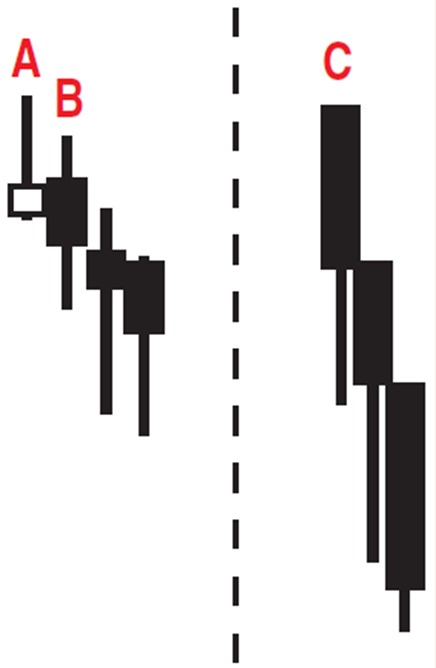

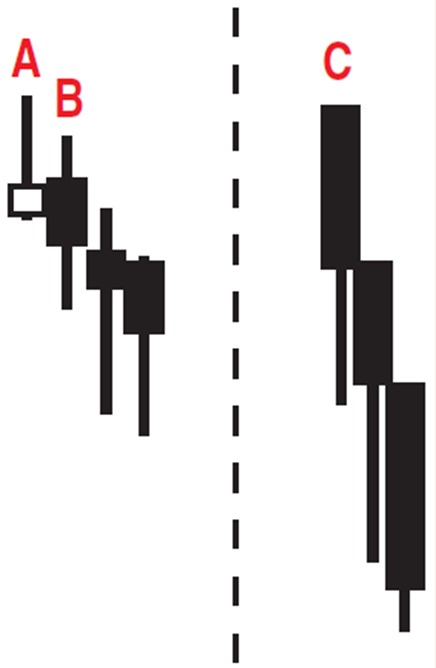

Данный сигнал встречается в двух вариантах, которые показаны на рисунке 1.

Рисунок 1. Сигнал на продажу

Сигнал на продажу, состоящий из трех черных свечей

Первый (изображение слева) начинается с белой свечи, которая устанавливает новый максимум в повышающемся тренде или канале. После белой появляются три черных свечи подряд. Эти свечи должны быть на месячном таймфрейме и могут иметь любую форму, включая доджи. (Доджи - это свеча с одинаковыми ценами открытия и закрытия. Будем считать такие свечи черными.) Черная свеча появляется, когда ее цена закрытия ниже цены открытия, а не когда свеча закрывается ниже цены закрытия предыдущей свечи. Второй вариант (изображение справа) возникает, когда свеча, устанавливающая новый максимум, черная (здесь тоже могут быть доджи). В такой формации надо искать две черные свечи подряд, например, как свечи С на рисунке.

Для данной формации важен цвет свечей, но не их форма. Я проверял только два приведенных варианта сочетания цветов, не учитывая форму (т. е. где свеча открывается и закрывается по отношению ко всему месячному диапазону торговли).

Правила выхода из позиции по стратегии «Купить и держать»

Найдите акцию, в которой есть повышающийся тренд на месячном таймфрейме. Я использовал каналы (две параллельные линии, подчеркивающие характер движения цены), но можно пользоваться и трендовыми линиями. Ничего страшного, если тренд будет иметь изгиб. Идея состоит в том, чтобы найти акцию, которая растет длительное время. Данная формация неприменима к рваным графикам, когда цена идет горизонтально или вниз.

Тренд должен продолжаться не менее двух лет. Это значение выбрано произвольно, но именно его я использовал для сбора статистики и отбраковки ложных сигналов. Зачастую тренд короче двух лет на месячном таймфрейме невозможно распознать.

Правильные сигналы появляются только на максимуме цены в канале (или тренде). Не обращайте внимания на сигналы, которые не начинаются с самой высокой точки тренда. Это поможет избежать ложных сигналов.

Найдите белую свечу, после которой следуют три черных, или три черных свечи подряд, которые начинаются с самой верхней точки тренда. Этот сигнал выхода появляется не во всех каналах. Но если он возникает, необходимо выходить из сделки

Продавайте на открытии следующей месячной свечи после появления торгового сигнала.

Пример отработки торгового сигнала #1

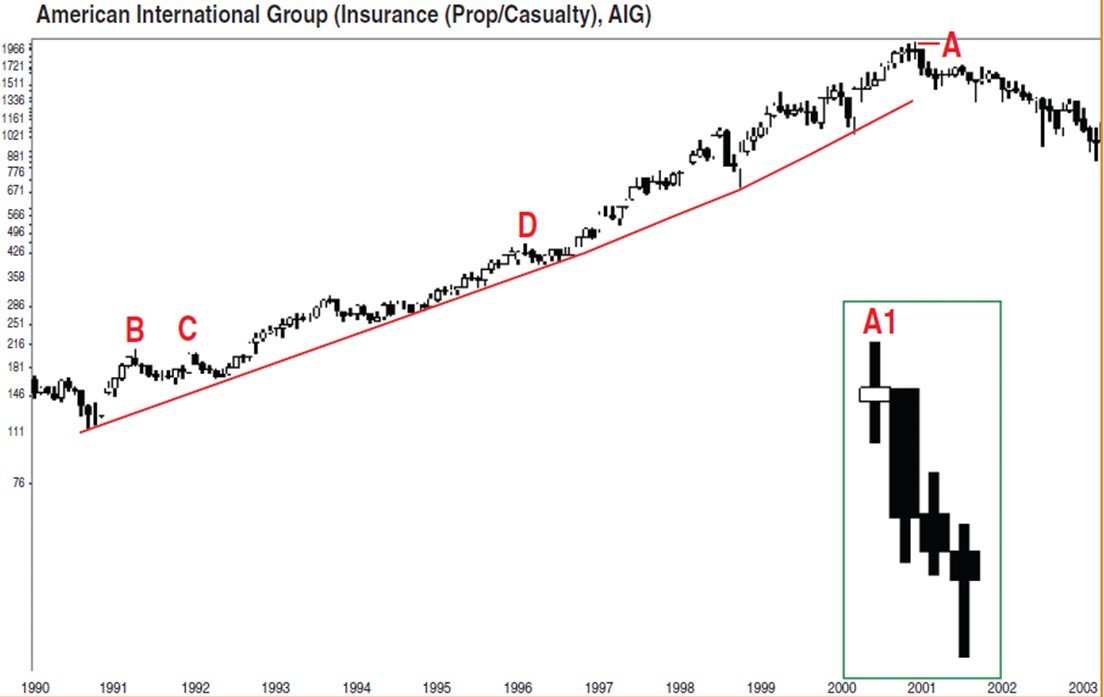

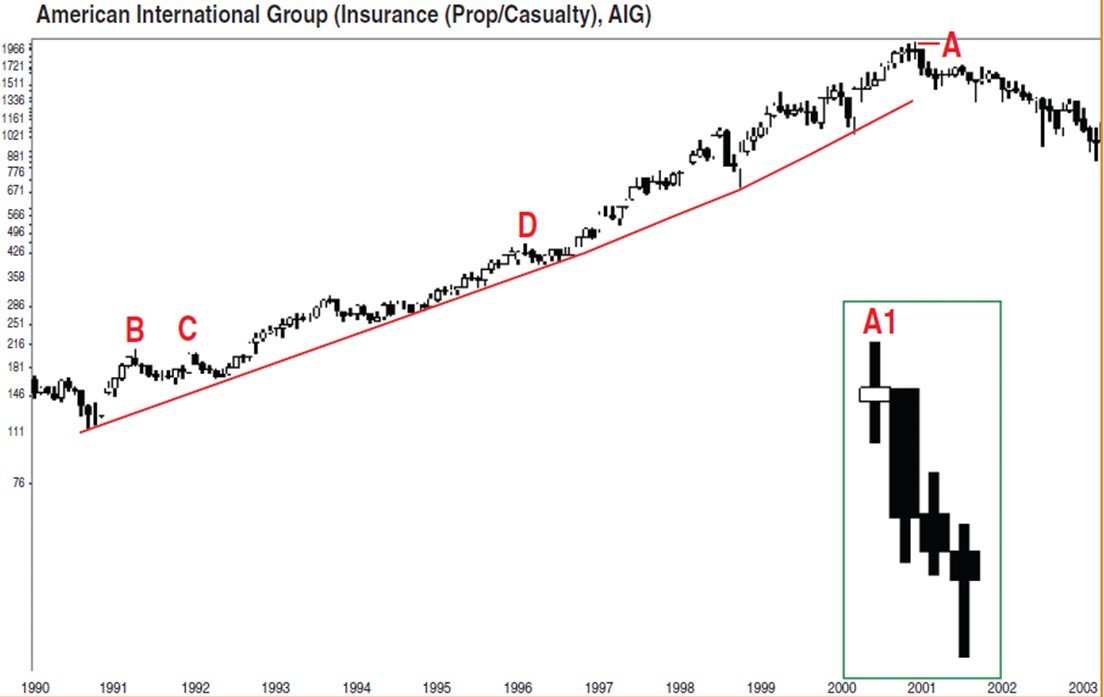

Рисунок 2. Сигнал на продажу на AIG

На этом графике только один сигнал на продажу, и после него следует большое падение

Обратите внимание, что используется месячный таймфрейм. Я выбрал его потому, что рассматривал поведение каналов длительностью в несколько лет. Здесь цена находится в трендовом движении вдоль красной линии, которая немного загибается вверх. Чтобы не загромождать график, верхняя линия канала не показана. Такой длительный тренд встречается редко, но, при использовании стратегии "купить и держать", он может принести огромную прибыль. Сигнал на продажу появляется в точке А, и очень своевременно. Продажа по цене открытия месячной свечи, следующей после сигнала, (примерно по $1620) позволила бы избежать дальнейшего падения акции до $6.60.

На вставке показан этот сигнал на продажу, состоящий из четырех свечей. Сигнал начинается с белой свечи на вершине тренда. Она обозначена как А на графике и А1 - на вставке. Это одна и та же свеча. После белой свечи появляются три черных. Такое сочетание четырех свечей является сигналом на продажу. Продавайте на открытии следующего месяца. Теперь рассмотрим точки B, C и D на данном графике.

Точка В тоже представляет собой сигнал на продажу, но находится слишком близко к началу тренда. Не забывайте, что тренд должен продолжаться не менее двух лет. Состоящий из четырех свечей сигнал в точке С тоже не соответствует критерию длительности. Он появился слишком близко к началу тренда. Рассматривая возможность покупки этой акции, можно ли было в точках В и С предположить, что начался многолетний тренд?

Свеча D выглядит, как правильный сигнал, но не является таковым. Почему? Потому что свеча D - белая, а не черная, хотя и кажется черной на этом графике (чтобы рассмотреть ее, нужно увеличить масштаб). Поскольку в данном случае мы имеем белую свечу, после которой следуют две черных, а не три черных свечи, формация неправильная. А - единственный правильный сигнал для выхода из сделки.

Пример отработки торгового сигнала #2

Рисунок 3. Еще один своевременный выход

Представьте, что вы купили AmerisourceBergen (ABC) в тренде, выделенном красной линией. Возможно, вы купили эту акцию, когда она не была в тренде, например в синем прямоугольнике, и держали ее. Опытные трейдеры расскажут вам, что неважно, по какой цене вы покупаете акцию. Важно, по какой цене вы ее продаете. Но если вы собираетесь купить акцию и видите сигнал на продажу в виде трех черных свечей, то лучше искать счастья где-то в другом месте. Периодически переключаетесь на месячный таймфрейм (кстати, удобно использовать логарифмическую шкалу) и ждете сигнала на продажу.

Акция растет, следуя за слегка изогнутой красной линией. В точке А, самой верхней точке тренда, появляется черная свеча. Является ли она началом сигнала на продажу? Возможно. Чтобы узнать это, нужно подождать еще два месяца. Но увеличение графика показывает, что свеча А не является черной. На вставке она обозначена как А1 (хоть и трудно заметить, но тело - белое). Белая свеча означает, что нужно ждать еще не менее трех месяцев, прежде чем может появиться сигнал на продажу.

На вставке видно, что сигнал на продажу в виде трех черных свечей действительно появился, поэтому пришло время продать акцию. Продавайте на открытии следующего месяца, то есть на свече В. В данном случае, можно было получить исполнение по цене, близкой к уровню открытия $105.75, и избежать дальнейшего падения до $68.38. Других правильных сигналов на продажу в данном тренде не было.

Статистика отработки торгового сигнала из трех черных свечей

Я вручную обработал 897 каналов на месячных графиках 509 акций, используя данные за период с января 1990 по август 2017 года. Не все акции охватывали весь этот период. Учтите также, что я сначала фиксировал канал, а затем находил в нем сигналы выхода в виде трех черных свечей. Это означает, что я не отбирал специально каналы/тренды, где присутствует данный сигнал. Вот сводка полученных результатов:

Как часто появляется этот сигнал выхода? В 42% всех просмотренных мной каналов присутствовал правильный сигнал выхода. Это означает, что большинство трендов на месячном графике не имеют сигнала на продажу, поэтому для определения времени продажи долгосрочной позиции нужно использовать другие средства. Но когда видите сигнал, продавайте. В следующем пункте говорится, почему.

На сколько, в среднем, падает цена после появления сигнала? Средняя величина падения цены после появления сигнала на продажу составляет 43%. Сюда входят и акции, которые пока не восстановились. Чтобы пояснить, как я это определял, представьте букву V. Ее левая вершина представляет самую высокую цену в канале или тренде. Чтобы найти правую вершину, я ждал, пока цена закроется выше левой стороны V. Впадина между этими двумя точками и представляет собой глубину падения. Я измерял это падение от цены закрытия последнего месяца сигнала (в случае трех черных свечей я использовал цену закрытия месяца 3) до самой низкой цены на дне буквы V. Если акция прекращала торговаться, так и не восстановившись, я учитывал минимальную цену в V. Таким образом, существует вероятность того, что средняя величина падения 43% является лишь нижней оценкой этого параметра.

Как часто появляются ложные сигналы? Я проверил каналы на ложные сигналы и выяснил, что они возникают в 21% случаев. Я попытался свести к минимуму ложные сигналы, добавив упомянутые выше правила (длительность канала не менее двух лет и начало сигнала на самой высокой цене текущего канала). Сигнал выхода является правильным в 79% случаев. А поскольку среднее падение после такого сигнала составляет 43%, то его нужно использовать.

На сколько опускается цена после любой фигуры из трех черных свечей? В отобранных акциях я нашел все последовательности из трех черных свечей на месячном таймфрейме и измерил падение от цены закрытия последней черной свечи до момента закрытия выше самой высокой из этих трех свечей. Среднее снижение между этими двумя точками составило 27% (размер выборки - 7881 случаев). Сравните это со средним падением на 43% после сигнала на выход. Другими словами, падение после пробития тренда (то есть после появления сигнала на выход) больше обычного.

Сколько времени после сигнала нужно цене, чтобы выйти на новый максимум? В среднем, акции требовалось 3.7 лет, чтобы свеча закрылась выше левой вершины буквы V (то есть, чтобы цена вышла на новый High).

Средняя длина канала. Минимальная длина канала составляет два года. Средняя длина составила 5.1 лет, что значительно меньше, чем для трендов, графики которых приведены в данной статье.

Заключение

Вместо трех черных свечей я попробовал использовать три последовательно снижающихся цены закрытия. Расхождение результатов этих двух сигналов находилось в пределах одного процентного пункта. Три понижающихся закрытия встречались в 41% случаев (против 42% для трех черных свечей), и 20% из них были ложными (против 21%). Описанный в данной статье сигнал на закрытие в виде трех черных свечей появляется менее чем в половине каналов или трендов на месячном таймфрейме. Но когда он все же возникает, долгосрочную позицию лучше продать. При измерении от верхней точки канала, среднее падение составляет 50%, и акции требуется почти четыре года, чтобы выйти на новый максимум. Это слишком долго, чтобы ждать возможности получить свои деньги обратно.

Данный сигнал встречается в двух вариантах, которые показаны на рисунке 1.

Рисунок 1. Сигнал на продажу

Сигнал на продажу, состоящий из трех черных свечей

Первый (изображение слева) начинается с белой свечи, которая устанавливает новый максимум в повышающемся тренде или канале. После белой появляются три черных свечи подряд. Эти свечи должны быть на месячном таймфрейме и могут иметь любую форму, включая доджи. (Доджи - это свеча с одинаковыми ценами открытия и закрытия. Будем считать такие свечи черными.) Черная свеча появляется, когда ее цена закрытия ниже цены открытия, а не когда свеча закрывается ниже цены закрытия предыдущей свечи. Второй вариант (изображение справа) возникает, когда свеча, устанавливающая новый максимум, черная (здесь тоже могут быть доджи). В такой формации надо искать две черные свечи подряд, например, как свечи С на рисунке.

Для данной формации важен цвет свечей, но не их форма. Я проверял только два приведенных варианта сочетания цветов, не учитывая форму (т. е. где свеча открывается и закрывается по отношению ко всему месячному диапазону торговли).

Правила выхода из позиции по стратегии «Купить и держать»

Найдите акцию, в которой есть повышающийся тренд на месячном таймфрейме. Я использовал каналы (две параллельные линии, подчеркивающие характер движения цены), но можно пользоваться и трендовыми линиями. Ничего страшного, если тренд будет иметь изгиб. Идея состоит в том, чтобы найти акцию, которая растет длительное время. Данная формация неприменима к рваным графикам, когда цена идет горизонтально или вниз.

Тренд должен продолжаться не менее двух лет. Это значение выбрано произвольно, но именно его я использовал для сбора статистики и отбраковки ложных сигналов. Зачастую тренд короче двух лет на месячном таймфрейме невозможно распознать.

Правильные сигналы появляются только на максимуме цены в канале (или тренде). Не обращайте внимания на сигналы, которые не начинаются с самой высокой точки тренда. Это поможет избежать ложных сигналов.

Найдите белую свечу, после которой следуют три черных, или три черных свечи подряд, которые начинаются с самой верхней точки тренда. Этот сигнал выхода появляется не во всех каналах. Но если он возникает, необходимо выходить из сделки

Продавайте на открытии следующей месячной свечи после появления торгового сигнала.

Пример отработки торгового сигнала #1

Рисунок 2. Сигнал на продажу на AIG

На этом графике только один сигнал на продажу, и после него следует большое падение

Обратите внимание, что используется месячный таймфрейм. Я выбрал его потому, что рассматривал поведение каналов длительностью в несколько лет. Здесь цена находится в трендовом движении вдоль красной линии, которая немного загибается вверх. Чтобы не загромождать график, верхняя линия канала не показана. Такой длительный тренд встречается редко, но, при использовании стратегии "купить и держать", он может принести огромную прибыль. Сигнал на продажу появляется в точке А, и очень своевременно. Продажа по цене открытия месячной свечи, следующей после сигнала, (примерно по $1620) позволила бы избежать дальнейшего падения акции до $6.60.

На вставке показан этот сигнал на продажу, состоящий из четырех свечей. Сигнал начинается с белой свечи на вершине тренда. Она обозначена как А на графике и А1 - на вставке. Это одна и та же свеча. После белой свечи появляются три черных. Такое сочетание четырех свечей является сигналом на продажу. Продавайте на открытии следующего месяца. Теперь рассмотрим точки B, C и D на данном графике.

Точка В тоже представляет собой сигнал на продажу, но находится слишком близко к началу тренда. Не забывайте, что тренд должен продолжаться не менее двух лет. Состоящий из четырех свечей сигнал в точке С тоже не соответствует критерию длительности. Он появился слишком близко к началу тренда. Рассматривая возможность покупки этой акции, можно ли было в точках В и С предположить, что начался многолетний тренд?

Свеча D выглядит, как правильный сигнал, но не является таковым. Почему? Потому что свеча D - белая, а не черная, хотя и кажется черной на этом графике (чтобы рассмотреть ее, нужно увеличить масштаб). Поскольку в данном случае мы имеем белую свечу, после которой следуют две черных, а не три черных свечи, формация неправильная. А - единственный правильный сигнал для выхода из сделки.

Пример отработки торгового сигнала #2

Рисунок 3. Еще один своевременный выход

Представьте, что вы купили AmerisourceBergen (ABC) в тренде, выделенном красной линией. Возможно, вы купили эту акцию, когда она не была в тренде, например в синем прямоугольнике, и держали ее. Опытные трейдеры расскажут вам, что неважно, по какой цене вы покупаете акцию. Важно, по какой цене вы ее продаете. Но если вы собираетесь купить акцию и видите сигнал на продажу в виде трех черных свечей, то лучше искать счастья где-то в другом месте. Периодически переключаетесь на месячный таймфрейм (кстати, удобно использовать логарифмическую шкалу) и ждете сигнала на продажу.

Акция растет, следуя за слегка изогнутой красной линией. В точке А, самой верхней точке тренда, появляется черная свеча. Является ли она началом сигнала на продажу? Возможно. Чтобы узнать это, нужно подождать еще два месяца. Но увеличение графика показывает, что свеча А не является черной. На вставке она обозначена как А1 (хоть и трудно заметить, но тело - белое). Белая свеча означает, что нужно ждать еще не менее трех месяцев, прежде чем может появиться сигнал на продажу.

На вставке видно, что сигнал на продажу в виде трех черных свечей действительно появился, поэтому пришло время продать акцию. Продавайте на открытии следующего месяца, то есть на свече В. В данном случае, можно было получить исполнение по цене, близкой к уровню открытия $105.75, и избежать дальнейшего падения до $68.38. Других правильных сигналов на продажу в данном тренде не было.

Статистика отработки торгового сигнала из трех черных свечей

Я вручную обработал 897 каналов на месячных графиках 509 акций, используя данные за период с января 1990 по август 2017 года. Не все акции охватывали весь этот период. Учтите также, что я сначала фиксировал канал, а затем находил в нем сигналы выхода в виде трех черных свечей. Это означает, что я не отбирал специально каналы/тренды, где присутствует данный сигнал. Вот сводка полученных результатов:

Как часто появляется этот сигнал выхода? В 42% всех просмотренных мной каналов присутствовал правильный сигнал выхода. Это означает, что большинство трендов на месячном графике не имеют сигнала на продажу, поэтому для определения времени продажи долгосрочной позиции нужно использовать другие средства. Но когда видите сигнал, продавайте. В следующем пункте говорится, почему.

На сколько, в среднем, падает цена после появления сигнала? Средняя величина падения цены после появления сигнала на продажу составляет 43%. Сюда входят и акции, которые пока не восстановились. Чтобы пояснить, как я это определял, представьте букву V. Ее левая вершина представляет самую высокую цену в канале или тренде. Чтобы найти правую вершину, я ждал, пока цена закроется выше левой стороны V. Впадина между этими двумя точками и представляет собой глубину падения. Я измерял это падение от цены закрытия последнего месяца сигнала (в случае трех черных свечей я использовал цену закрытия месяца 3) до самой низкой цены на дне буквы V. Если акция прекращала торговаться, так и не восстановившись, я учитывал минимальную цену в V. Таким образом, существует вероятность того, что средняя величина падения 43% является лишь нижней оценкой этого параметра.

Как часто появляются ложные сигналы? Я проверил каналы на ложные сигналы и выяснил, что они возникают в 21% случаев. Я попытался свести к минимуму ложные сигналы, добавив упомянутые выше правила (длительность канала не менее двух лет и начало сигнала на самой высокой цене текущего канала). Сигнал выхода является правильным в 79% случаев. А поскольку среднее падение после такого сигнала составляет 43%, то его нужно использовать.

На сколько опускается цена после любой фигуры из трех черных свечей? В отобранных акциях я нашел все последовательности из трех черных свечей на месячном таймфрейме и измерил падение от цены закрытия последней черной свечи до момента закрытия выше самой высокой из этих трех свечей. Среднее снижение между этими двумя точками составило 27% (размер выборки - 7881 случаев). Сравните это со средним падением на 43% после сигнала на выход. Другими словами, падение после пробития тренда (то есть после появления сигнала на выход) больше обычного.

Сколько времени после сигнала нужно цене, чтобы выйти на новый максимум? В среднем, акции требовалось 3.7 лет, чтобы свеча закрылась выше левой вершины буквы V (то есть, чтобы цена вышла на новый High).

Средняя длина канала. Минимальная длина канала составляет два года. Средняя длина составила 5.1 лет, что значительно меньше, чем для трендов, графики которых приведены в данной статье.

Заключение

Вместо трех черных свечей я попробовал использовать три последовательно снижающихся цены закрытия. Расхождение результатов этих двух сигналов находилось в пределах одного процентного пункта. Три понижающихся закрытия встречались в 41% случаев (против 42% для трех черных свечей), и 20% из них были ложными (против 21%). Описанный в данной статье сигнал на закрытие в виде трех черных свечей появляется менее чем в половине каналов или трендов на месячном таймфрейме. Но когда он все же возникает, долгосрочную позицию лучше продать. При измерении от верхней точки канала, среднее падение составляет 50%, и акции требуется почти четыре года, чтобы выйти на новый максимум. Это слишком долго, чтобы ждать возможности получить свои деньги обратно.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба