15 августа 2018 utmedia

Прежде, чем торговать на живые деньги, стоит удостовериться в том, что выбранная стратегия способна стабильно приносить прибыль.

В данной статье рассматриваются три стратегии и исследуется их эффективность за период последних 10-18 лет. Это совершенно разные стратегии, поэтому любой трейдер сможет найти в них что-то интересное для себя и использовать это в своей торговле.

Приведенные здесь идеи не являются завершенными, но могут послужить хорошей отправной точкой для разработки собственных стратегий.

Стратегия торговли гэпдаунов

Иногда можно увидеть, как сильные акции, являющиеся лидерами своего сектора или даже рынка в целом, за одну ночь обваливаются на более чем 10%, чтобы уже в течение следующей торговой сессии вернуться примерно к исходному уровню.

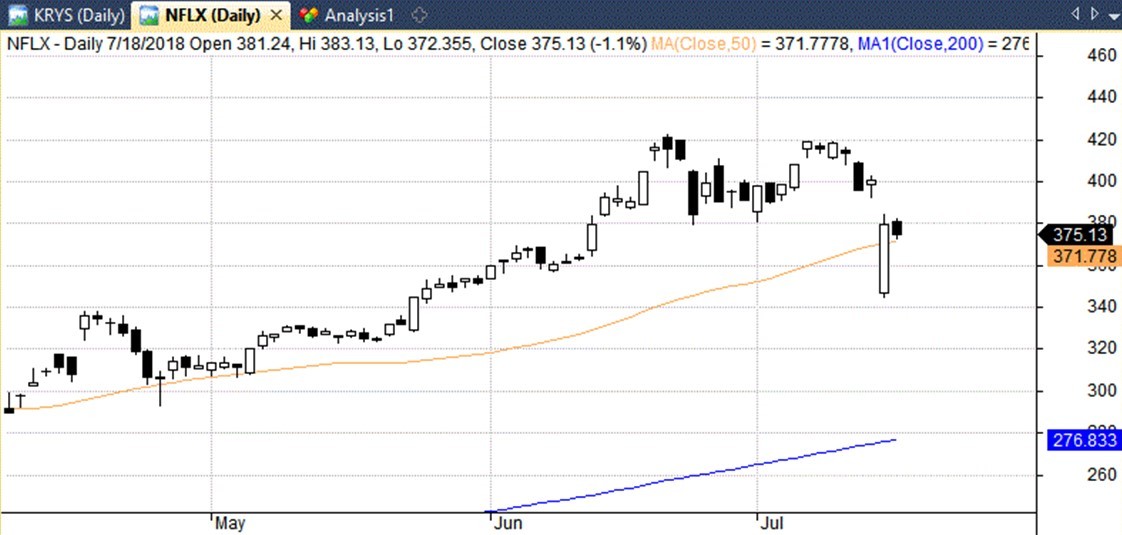

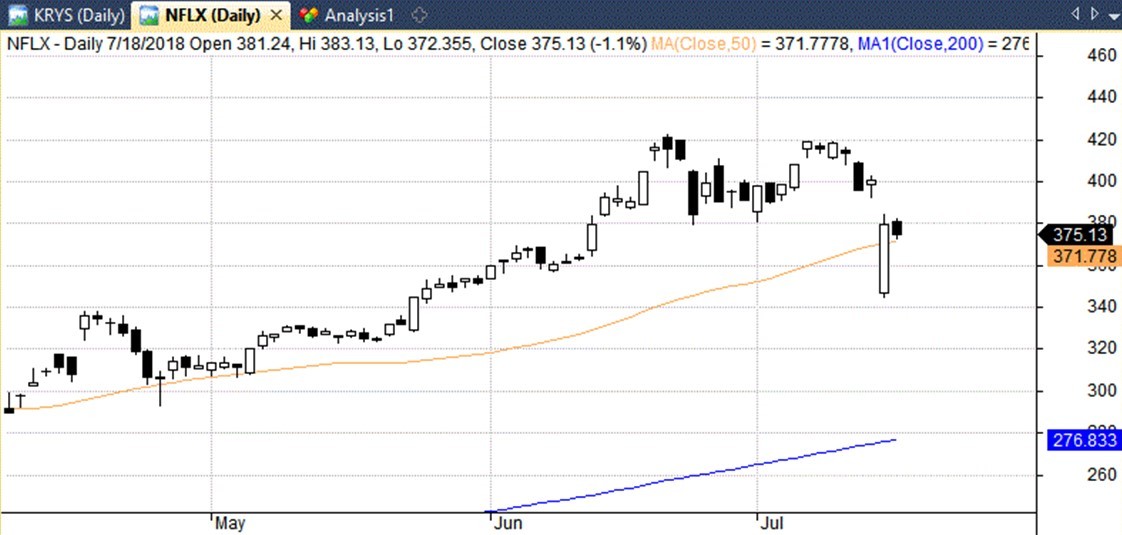

Так произошло с Netflix (NFLX), которая выпустила отчет 16 июля после закрытия рынка.

Компания показала более медленный по сравнению с ожиданиями инвесторов рост притока новых подписчиков.

16 июля акции Netflix завершили день выше своей 50-дневной скользящей средней — на отметке $400.48. Однако уже на следующее утро они торговалась по $344, что на 14% ниже. В конечном итоге к закрытию дня цена дошла до $379, почти полностью отыграв потерянное.

Исторический анализ

С 2000 года 536 раз акции S&P 500 закрывались выше своей 50-дневной скользящей средней с достаточным объемом, чтобы наутро открыться более чем на 10% ниже.

Анализ показывает, что если бы после каждого такого падения мы открывали позицию в лонг и закрывали ее на закрытии того же дня, то такие сделки были бы успешными в 47% случаев, а средняя прибыль составила бы 0.43% (без учета комиссий).

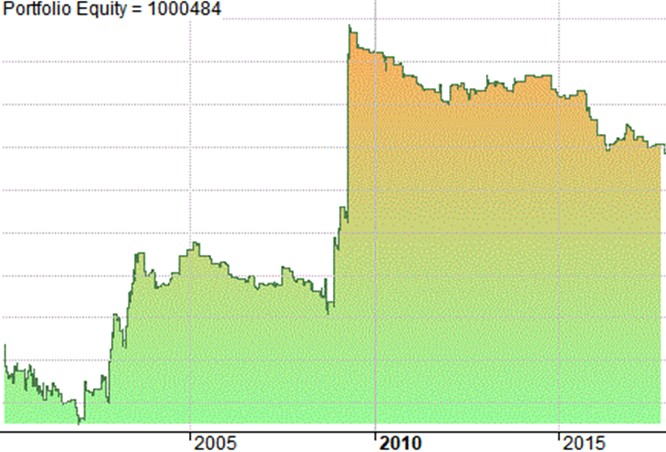

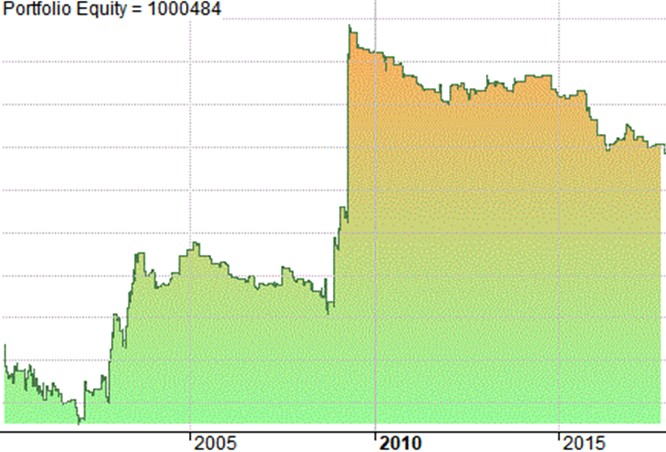

Вот некоторые результаты тестирования торговой стратегии на истории, а также кривая баланса, отражающая динамику результатов во времени:

Количество сделок: 536

Средний размер прибыли/убытка (P/L) на сделку: 0.43%

Доходность с поправкой на риск (RAR): 123.34%

Процент прибыльных сделок: 47.95%

Ср. прибыль: 5.83%

Ср. убыток: -4.54%

Коэффициент прибыли: 1.21

Как видно, за последние 18 лет данная стратегия демонстрировала довольно высокую волатильность, поэтому большинству трейдеров было бы трудно ей пользоваться.

Хотя статистика торговли вполне приличная, по кривой баланса видно, что с 2010 года эта система работает плохо. И это при том, что комиссия не учитывалась.

Чтобы создать приличную систему торговли на основании покупки акций S&P 500 после ночного падения более 10% с выходом на закрытии дня, нужно еще потрудиться.

Стратегия торговли с возвратом к среднему

Данную стратегию можно использовать в сочетании со стратегией следования по тренду для акций с микрокапитализацией, входящих в индекс Russell Microcap.

Сложность применения к таким акциям принципа возврата к среднему состоит в том, что объемы торговли в таких бумагах невысокие и новостной поток по ним скудный. Это приводит к тому, что они могут просто находиться в состоянии «дрейфа» в течение длительного времени. Учитывая это, для построения хорошей стратегии торговли необходим какой-то катализатор, чтобы не входить в акции, которые никуда не идут.

Идея данной стратегии основана на поиске нового Low, а всплеск дневного оборота (количество акций х цена закрытия) служит потенциальным катализатором для стремительного роста цены. Таким образом, нужно найти акцию, сформировавшую новый Low, в которой на следующем баре внезапно появляется всплеск объема, и цена начинает повышаться.

Полный набор правил выглядит следующим образом:

Покупка:

Вчерашнее закрытие < минимальная цена закрытия за 50 дней

И сегодняшний оборот > $250 000

И сегодняшний оборот > 2 среднеквадратичных отклонения над 20-дневной скользящей средней

И IBS > 0.2

И сегодняшняя цена закрытия находится между $0.5 и $20

Продажа:

Самая высокая цена закрытия за последние 5 баров

ИЛИ через 10 дней

Пример сделки

На рисунке показан пример такой сделки для акции OVID:

Здесь видно, что 10 августа 2017 г. OVID формирует новый Low 50 дней. После этого следует всплеск объема 11 августа, а IBS имеет значение 0.72.

Таким образом, можно войти в сделку в лонг на открытии следующего дня (зеленая стрелка). Спустя 7 дней, цена вышла на High 5 баров, поэтому на открытии следующего дня сделка закрывается (красная стрелка). Прибыль составила 32.53% (без учета комиссий).

Результаты торговли

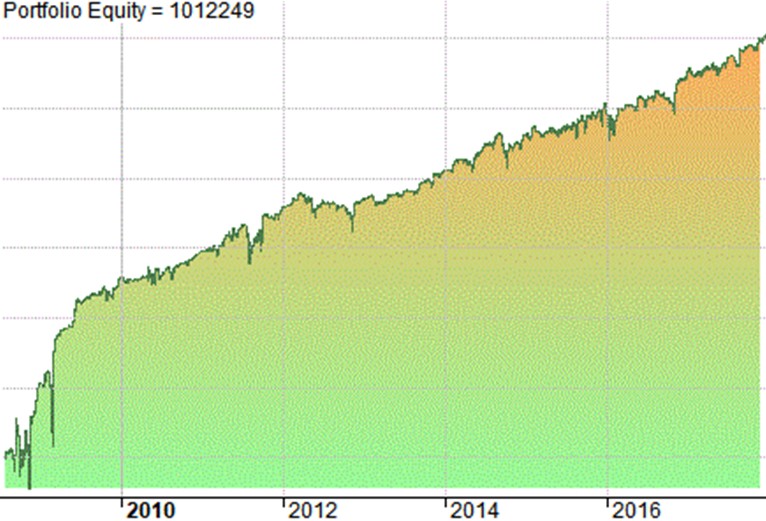

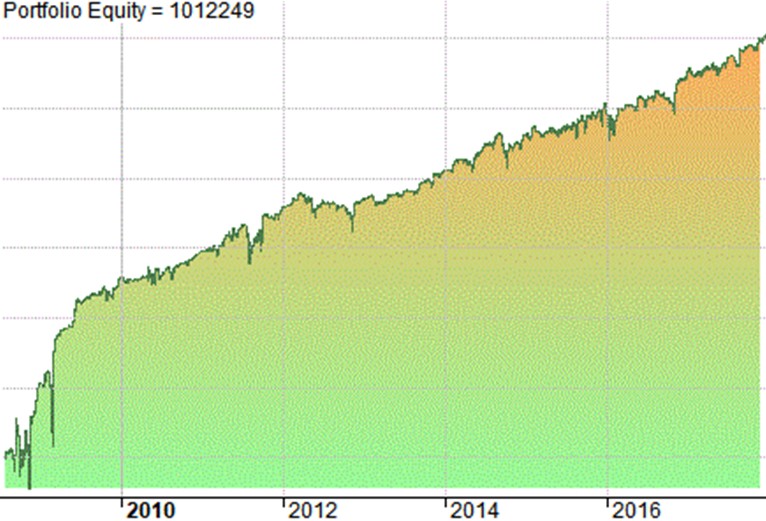

Тестирование на истории для всех акций из индекса Russell Microcap за период с 8/2008 по 1/2018 дало следующие результаты:

(В результатах учтена комиссия 0.2% за сделку. Размер позиций фиксированный — $250. Все входы и выходы делались на открытии следующего торгового дня. Более ранние периоды не тестировались).

Количество сделок: 6052

Средний размер прибыли/убытка (P/L) на сделку: 1.02%

Ср. длительность удержания, баров: 6.04

Доходность с поправкой на риск: 51.13%

Процент прибыльных сделок: 53.72%

Ср. прибыль: 7.35%

Ср. убыток: -6.33%

Коэффициент прибыли: 1.35

Как видно, этот набор правил обеспечивает довольно хорошие результаты на очень широкой выборке сделок для дешевых акций. Кривая баланса имеет гладкий вид.

Это многообещающие результаты, поэтому на основе данных правил стоит разработать полноценную систему торговли с реалистичным размером портфеля, рейтингом акций и расчетом размера позиций.

Стратегия торговли на откате

Торговля на откате широко применяется для акций. Она предполагает покупку, когда в ходе долгосрочного тренда происходит кратковременный откат. Однако, если акция недостаточно волатильна, такая сделка связывает значительный капитал.

Поэтому интересно исследовать, как такая система будет вести себя на рынке фьючерсов, где возможности доступа к заемному капиталу (плечо) гораздо выше.

Правила данной стратегии очень просты:

Покупка:

Цена закрытия > 200-дневной СС

И Цена закрытия < 10-дневной СС

Продажа:

Цена закрытия > 10-дневной СС

ИЛИ по стоп-лосс 10%

Результаты торговли

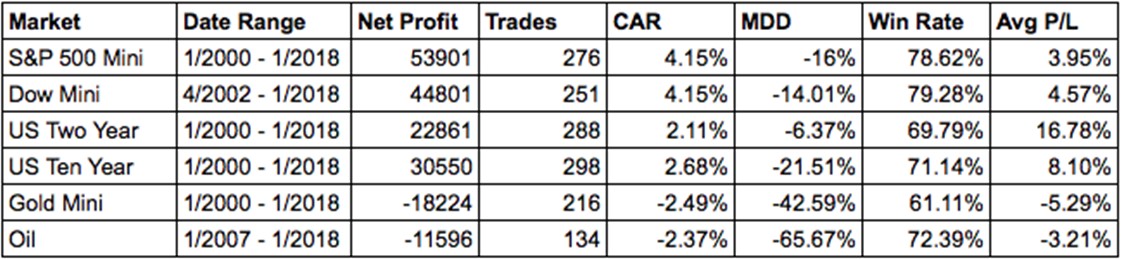

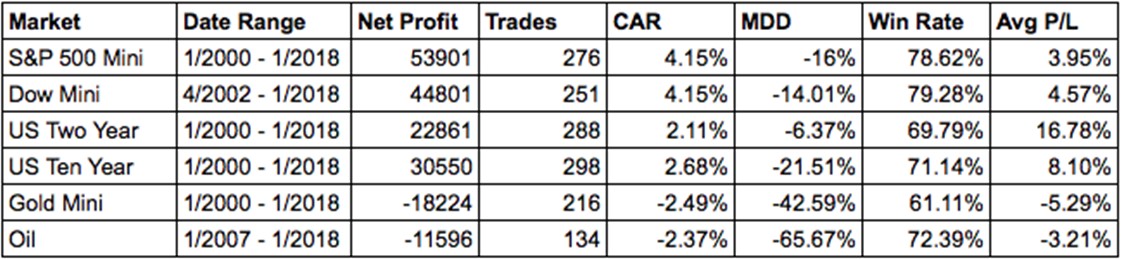

Вот результаты тестирования на истории некоторых фьючерсных инструментов:

Как видим, стабильные результаты показали фьючерсы на акции (S&P 500 E-Mini и Dow Jones E-Mini). Хорошими были также результаты для казначейских облигаций (US Two Year и US Ten Year). А на золоте (Gold mini) и нефти (Oil) система работала плохо.

Данные результаты основаны на торговле только одни контрактом и без применения системы управления капиталом. Учтена комиссия в размере $10 в одну сторону.

Как и следовало ожидать, эти результаты свидетельствуют о том, что данная стратегия лучше всего работает на бычьем рынке. Поэтому с ней рекомендуется использовать какой-то фильтр направления рынка. В условиях бычьего рынка такая стратегия может быть очень прибыльной. В любом случае, стоит провести еще форвард-тестирование.

Дополнение стратегии торговли на откатах шортовой составляющей

Рассмотренную выше стратегию торговли на откатах целесообразно также дополнить шортовыми сделками. Соответствующее тестирование на истории было проведено для ES (S&P 500 E-Mini). Правила торговли в лонг остаются теми же, появляется лишь приведенное ниже дополнительное правило для торговли в шорт. По сути, оно является зеркальным отражением правила для сделок в лонг, только ищутся бычьи откаты на медвежьем рынке.

Продажа в шорт:

Цена закрытия < 200-дневной СС

И Цена закрытия > 10-дневной СС

Покрытие позиции:

Цена закрытия < 10-дневной СС

ИЛИ по стоп-лосс 10%

Результаты торговли для ES

Количество сделок: 323

Чистая прибыль: $77 445

Суммарный годовой доход (CAR): 5.34%

Максимальная просадка (MDD): -16.45%

Средняя прибыль/убыток (P/L): 3.66%

Коэффициент прибыли: 1.49

Как видим, добавление шортовой составляющей улучшило результаты торговли данной стратегии на ES. Чистая прибыль выросла с $53 901 до $77 445 за тот же период времени, при этом максимальная просадка осталась на аналогичном уровне. Кривая баланса тоже выглядит довольно хорошо.

Разумеется, данная система требует дополнительного тестирования и уточнения правил постановки стоповых ордеров. Тем не менее, для такой простой стратегии первые результаты можно считать обнадеживающими.

https://jbmarwood.com/

В данной статье рассматриваются три стратегии и исследуется их эффективность за период последних 10-18 лет. Это совершенно разные стратегии, поэтому любой трейдер сможет найти в них что-то интересное для себя и использовать это в своей торговле.

Приведенные здесь идеи не являются завершенными, но могут послужить хорошей отправной точкой для разработки собственных стратегий.

Стратегия торговли гэпдаунов

Иногда можно увидеть, как сильные акции, являющиеся лидерами своего сектора или даже рынка в целом, за одну ночь обваливаются на более чем 10%, чтобы уже в течение следующей торговой сессии вернуться примерно к исходному уровню.

Так произошло с Netflix (NFLX), которая выпустила отчет 16 июля после закрытия рынка.

Компания показала более медленный по сравнению с ожиданиями инвесторов рост притока новых подписчиков.

16 июля акции Netflix завершили день выше своей 50-дневной скользящей средней — на отметке $400.48. Однако уже на следующее утро они торговалась по $344, что на 14% ниже. В конечном итоге к закрытию дня цена дошла до $379, почти полностью отыграв потерянное.

Исторический анализ

С 2000 года 536 раз акции S&P 500 закрывались выше своей 50-дневной скользящей средней с достаточным объемом, чтобы наутро открыться более чем на 10% ниже.

Анализ показывает, что если бы после каждого такого падения мы открывали позицию в лонг и закрывали ее на закрытии того же дня, то такие сделки были бы успешными в 47% случаев, а средняя прибыль составила бы 0.43% (без учета комиссий).

Вот некоторые результаты тестирования торговой стратегии на истории, а также кривая баланса, отражающая динамику результатов во времени:

Количество сделок: 536

Средний размер прибыли/убытка (P/L) на сделку: 0.43%

Доходность с поправкой на риск (RAR): 123.34%

Процент прибыльных сделок: 47.95%

Ср. прибыль: 5.83%

Ср. убыток: -4.54%

Коэффициент прибыли: 1.21

Как видно, за последние 18 лет данная стратегия демонстрировала довольно высокую волатильность, поэтому большинству трейдеров было бы трудно ей пользоваться.

Хотя статистика торговли вполне приличная, по кривой баланса видно, что с 2010 года эта система работает плохо. И это при том, что комиссия не учитывалась.

Чтобы создать приличную систему торговли на основании покупки акций S&P 500 после ночного падения более 10% с выходом на закрытии дня, нужно еще потрудиться.

Стратегия торговли с возвратом к среднему

Данную стратегию можно использовать в сочетании со стратегией следования по тренду для акций с микрокапитализацией, входящих в индекс Russell Microcap.

Сложность применения к таким акциям принципа возврата к среднему состоит в том, что объемы торговли в таких бумагах невысокие и новостной поток по ним скудный. Это приводит к тому, что они могут просто находиться в состоянии «дрейфа» в течение длительного времени. Учитывая это, для построения хорошей стратегии торговли необходим какой-то катализатор, чтобы не входить в акции, которые никуда не идут.

Идея данной стратегии основана на поиске нового Low, а всплеск дневного оборота (количество акций х цена закрытия) служит потенциальным катализатором для стремительного роста цены. Таким образом, нужно найти акцию, сформировавшую новый Low, в которой на следующем баре внезапно появляется всплеск объема, и цена начинает повышаться.

Полный набор правил выглядит следующим образом:

Покупка:

Вчерашнее закрытие < минимальная цена закрытия за 50 дней

И сегодняшний оборот > $250 000

И сегодняшний оборот > 2 среднеквадратичных отклонения над 20-дневной скользящей средней

И IBS > 0.2

И сегодняшняя цена закрытия находится между $0.5 и $20

Продажа:

Самая высокая цена закрытия за последние 5 баров

ИЛИ через 10 дней

Пример сделки

На рисунке показан пример такой сделки для акции OVID:

Здесь видно, что 10 августа 2017 г. OVID формирует новый Low 50 дней. После этого следует всплеск объема 11 августа, а IBS имеет значение 0.72.

Таким образом, можно войти в сделку в лонг на открытии следующего дня (зеленая стрелка). Спустя 7 дней, цена вышла на High 5 баров, поэтому на открытии следующего дня сделка закрывается (красная стрелка). Прибыль составила 32.53% (без учета комиссий).

Результаты торговли

Тестирование на истории для всех акций из индекса Russell Microcap за период с 8/2008 по 1/2018 дало следующие результаты:

(В результатах учтена комиссия 0.2% за сделку. Размер позиций фиксированный — $250. Все входы и выходы делались на открытии следующего торгового дня. Более ранние периоды не тестировались).

Количество сделок: 6052

Средний размер прибыли/убытка (P/L) на сделку: 1.02%

Ср. длительность удержания, баров: 6.04

Доходность с поправкой на риск: 51.13%

Процент прибыльных сделок: 53.72%

Ср. прибыль: 7.35%

Ср. убыток: -6.33%

Коэффициент прибыли: 1.35

Как видно, этот набор правил обеспечивает довольно хорошие результаты на очень широкой выборке сделок для дешевых акций. Кривая баланса имеет гладкий вид.

Это многообещающие результаты, поэтому на основе данных правил стоит разработать полноценную систему торговли с реалистичным размером портфеля, рейтингом акций и расчетом размера позиций.

Стратегия торговли на откате

Торговля на откате широко применяется для акций. Она предполагает покупку, когда в ходе долгосрочного тренда происходит кратковременный откат. Однако, если акция недостаточно волатильна, такая сделка связывает значительный капитал.

Поэтому интересно исследовать, как такая система будет вести себя на рынке фьючерсов, где возможности доступа к заемному капиталу (плечо) гораздо выше.

Правила данной стратегии очень просты:

Покупка:

Цена закрытия > 200-дневной СС

И Цена закрытия < 10-дневной СС

Продажа:

Цена закрытия > 10-дневной СС

ИЛИ по стоп-лосс 10%

Результаты торговли

Вот результаты тестирования на истории некоторых фьючерсных инструментов:

Как видим, стабильные результаты показали фьючерсы на акции (S&P 500 E-Mini и Dow Jones E-Mini). Хорошими были также результаты для казначейских облигаций (US Two Year и US Ten Year). А на золоте (Gold mini) и нефти (Oil) система работала плохо.

Данные результаты основаны на торговле только одни контрактом и без применения системы управления капиталом. Учтена комиссия в размере $10 в одну сторону.

Как и следовало ожидать, эти результаты свидетельствуют о том, что данная стратегия лучше всего работает на бычьем рынке. Поэтому с ней рекомендуется использовать какой-то фильтр направления рынка. В условиях бычьего рынка такая стратегия может быть очень прибыльной. В любом случае, стоит провести еще форвард-тестирование.

Дополнение стратегии торговли на откатах шортовой составляющей

Рассмотренную выше стратегию торговли на откатах целесообразно также дополнить шортовыми сделками. Соответствующее тестирование на истории было проведено для ES (S&P 500 E-Mini). Правила торговли в лонг остаются теми же, появляется лишь приведенное ниже дополнительное правило для торговли в шорт. По сути, оно является зеркальным отражением правила для сделок в лонг, только ищутся бычьи откаты на медвежьем рынке.

Продажа в шорт:

Цена закрытия < 200-дневной СС

И Цена закрытия > 10-дневной СС

Покрытие позиции:

Цена закрытия < 10-дневной СС

ИЛИ по стоп-лосс 10%

Результаты торговли для ES

Количество сделок: 323

Чистая прибыль: $77 445

Суммарный годовой доход (CAR): 5.34%

Максимальная просадка (MDD): -16.45%

Средняя прибыль/убыток (P/L): 3.66%

Коэффициент прибыли: 1.49

Как видим, добавление шортовой составляющей улучшило результаты торговли данной стратегии на ES. Чистая прибыль выросла с $53 901 до $77 445 за тот же период времени, при этом максимальная просадка осталась на аналогичном уровне. Кривая баланса тоже выглядит довольно хорошо.

Разумеется, данная система требует дополнительного тестирования и уточнения правил постановки стоповых ордеров. Тем не менее, для такой простой стратегии первые результаты можно считать обнадеживающими.

https://jbmarwood.com/

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба