17 августа 2018 DollarCollapse.com Рубино Джон

Всего несколько месяцев назад недвижимость была в ударе. Цены били рекорды, установленные во время жилищного пузыря прошлого десятилетия, так как отчаянные покупатели покупали все, что не прибито гвоздями, дороже цены предложения, а собственники, уверенные в том, что цены будут и дальше расти, выжидали следующего большого скачка, прежде чем продавать. Обратите внимание на следующем графике, как рост в начале этого года становится круче.

Индекс Кейса – Шиллера для цен на жилье в США от S&P

Индексные пункты

Июль 2017, Окт. 2017, Янв. 2018, Апр. 2018

Источник: Tradingeconomics.com / Standard & Poor’s

Затем, как если бы кто-то щелкнул переключателем, тренд обратился вспять. Не только в США, но почти везде. Следующий список недавних заголовков – наглядное тому свидетельство:

«В спросе на жилье наблюдается крупнейший спад за более чем 2 года» (Housing demand sees biggest drop in more than 2 years)

«Продажи недвижимости в Хэмптоне падают, так как осмотрительность достигла богатых» (Hamptons property sales slow as caution spreads to the wealthy)

«Цены на недвижимость в одном из богатейших пригородов Америки падают» (Home Prices Are Falling in One of America’s Richest Suburbs)

«Впервые китайских продавцов больше, чем покупателей» (First Time Ever, More Chinese sellers than buyers)

«Ванкувер пережил худший июль для продаж жилья с 2000 г.» (Vancouver Suffers Its Worst July for Home Sales Since 2000)

«Рекордный спад числа иностранцев, покупающих жилье в США» (Record Drop in Foreigners Buying U.S. Homes)

«Австралийские цены на жилье пережили самый большой спад с 2011 г.» (Australian home prices take biggest dip since 2011)

«Конец глобального жилищного бума» (The End of the Global Housing Boom)

«Недвижимость Манхэттена: цены обрушиваются, продажи сокращаются» (Manhattan Real Estate: Prices Plummet, Sales Tank)

Что происходит и почему именно сейчас?

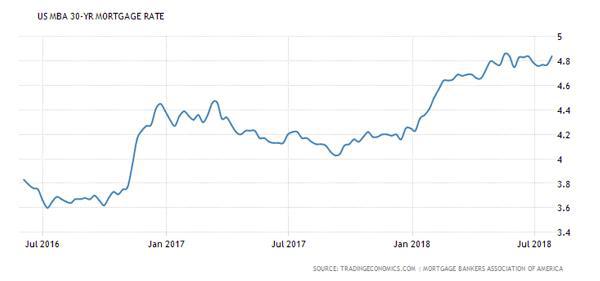

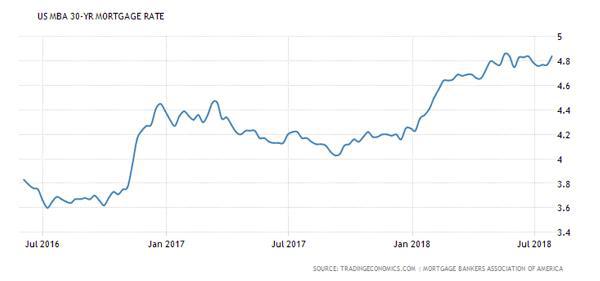

Сразу несколько почти одновременных событий превратили дома из того, что нужно заполучить по любой цене, в нечто совершенно ненужное и, возможно, даже нежелательное. Во-первых, цены выросли настолько, что стали доступными только для по-настоящему зажиточных людей. Разность между ценой среднего дома и размером ипотеки, доступной среднему покупателю, росла уже не один год, но недавно на самых горячих рынках она превратилась в настоящую пропасть. Между тем ипотечные ставки начали расти, существенно увеличив ежемесячные выплаты по каждому дому.

Ставка по 30-летней ипотеке Ассоциации ипотечных банков США

Июль 2016, Янв. 2017, Июль 2017, Янв. 2018, Июль 2018

Источник: Tradingeconomics.com / Ассоциация ипотечных банков США

Если вы живете в Сан-Франциско, Сиднее или Ванкувере, высока вероятность, что вы не можете позволить себе купить приличный дом – или хотя бы что-то более-менее нормальное. А если вы не можете купить, то и не покупаете.

Во-вторых, вспышка торговых войн между США, Китаем и Европой сделала иностранные дома менее доступными для китайских и российских миллионеров. Как следствие, они все реже делают предложения о покупке за наличные заморской трофейной недвижимости независимо от цены.

Обратный эффект богатства должен ужаснуть владельцев акций и облигаций

Последние несколько десятилетий четкой политикой правительств и центральных банков было использование низких процентных ставок, а в последнее время – прямых покупок акций и облигаций для поднятия цен финансовых активов. Целью было заставить держателей этих активов почувствовать себя богатыми и умными и, следовательно, сделать их более склонными брать кредиты и тратить их на разные пустяки, что ведет к росту ВВП. Подобное получило название эффекта богатства, и он работал на полную катушку в век количественного смягчения и политики нулевых процентных ставок. Но все эти займы – физических лиц на покупку домов (и джипов и 70-дюймовых плоских экранов), корпораций на выкуп собственных акций и акций друг друга по рекордно высоким ценам и правительств на строительство необязательных дорог и мостов и на вторжение в другие страны – привели к росту огромных долгов, которые необходимо погасить за счет будущего денежного потока.

Как только такой огромный сектор, как жилье, развернется, эффект богатства обратится вспять, так как все собственники недвижимости в мире увидят, что их главный актив теряет получаемую за счет кредитов прибыль, заставлявшую их чувствовать себя богатыми и умными. Теперь они почувствуют себя бедными и глупыми, и внезапно – чувствительными к риску. Поэтому они достанут свои портфели акций и найдут графики цен, тревожно напоминающие ситуацию с их жильем. Вооруженные внезапным озарением о том, что тренды могут обращаться вспять, они решат зафиксировать часть своей прибыли с акций Apple и Google. Такое же решение примут миллионы других, и высоко парящие акции технологических компаний начнут падать, как раненные утки.

И тогда эмоциональное настроение рынков переменится с беспечного «покупай на спаде» на испуганное «продавай, пока не поздно». Налоговые поступления с прироста капитала истощатся, правительственный дефицит взлетит, и денежный поток, который должен был обслуживать гору долга, обмельчает. И снова повторится 2008 год.

Индекс Кейса – Шиллера для цен на жилье в США от S&P

Индексные пункты

Июль 2017, Окт. 2017, Янв. 2018, Апр. 2018

Источник: Tradingeconomics.com / Standard & Poor’s

Затем, как если бы кто-то щелкнул переключателем, тренд обратился вспять. Не только в США, но почти везде. Следующий список недавних заголовков – наглядное тому свидетельство:

«В спросе на жилье наблюдается крупнейший спад за более чем 2 года» (Housing demand sees biggest drop in more than 2 years)

«Продажи недвижимости в Хэмптоне падают, так как осмотрительность достигла богатых» (Hamptons property sales slow as caution spreads to the wealthy)

«Цены на недвижимость в одном из богатейших пригородов Америки падают» (Home Prices Are Falling in One of America’s Richest Suburbs)

«Впервые китайских продавцов больше, чем покупателей» (First Time Ever, More Chinese sellers than buyers)

«Ванкувер пережил худший июль для продаж жилья с 2000 г.» (Vancouver Suffers Its Worst July for Home Sales Since 2000)

«Рекордный спад числа иностранцев, покупающих жилье в США» (Record Drop in Foreigners Buying U.S. Homes)

«Австралийские цены на жилье пережили самый большой спад с 2011 г.» (Australian home prices take biggest dip since 2011)

«Конец глобального жилищного бума» (The End of the Global Housing Boom)

«Недвижимость Манхэттена: цены обрушиваются, продажи сокращаются» (Manhattan Real Estate: Prices Plummet, Sales Tank)

Что происходит и почему именно сейчас?

Сразу несколько почти одновременных событий превратили дома из того, что нужно заполучить по любой цене, в нечто совершенно ненужное и, возможно, даже нежелательное. Во-первых, цены выросли настолько, что стали доступными только для по-настоящему зажиточных людей. Разность между ценой среднего дома и размером ипотеки, доступной среднему покупателю, росла уже не один год, но недавно на самых горячих рынках она превратилась в настоящую пропасть. Между тем ипотечные ставки начали расти, существенно увеличив ежемесячные выплаты по каждому дому.

Ставка по 30-летней ипотеке Ассоциации ипотечных банков США

Июль 2016, Янв. 2017, Июль 2017, Янв. 2018, Июль 2018

Источник: Tradingeconomics.com / Ассоциация ипотечных банков США

Если вы живете в Сан-Франциско, Сиднее или Ванкувере, высока вероятность, что вы не можете позволить себе купить приличный дом – или хотя бы что-то более-менее нормальное. А если вы не можете купить, то и не покупаете.

Во-вторых, вспышка торговых войн между США, Китаем и Европой сделала иностранные дома менее доступными для китайских и российских миллионеров. Как следствие, они все реже делают предложения о покупке за наличные заморской трофейной недвижимости независимо от цены.

Обратный эффект богатства должен ужаснуть владельцев акций и облигаций

Последние несколько десятилетий четкой политикой правительств и центральных банков было использование низких процентных ставок, а в последнее время – прямых покупок акций и облигаций для поднятия цен финансовых активов. Целью было заставить держателей этих активов почувствовать себя богатыми и умными и, следовательно, сделать их более склонными брать кредиты и тратить их на разные пустяки, что ведет к росту ВВП. Подобное получило название эффекта богатства, и он работал на полную катушку в век количественного смягчения и политики нулевых процентных ставок. Но все эти займы – физических лиц на покупку домов (и джипов и 70-дюймовых плоских экранов), корпораций на выкуп собственных акций и акций друг друга по рекордно высоким ценам и правительств на строительство необязательных дорог и мостов и на вторжение в другие страны – привели к росту огромных долгов, которые необходимо погасить за счет будущего денежного потока.

Как только такой огромный сектор, как жилье, развернется, эффект богатства обратится вспять, так как все собственники недвижимости в мире увидят, что их главный актив теряет получаемую за счет кредитов прибыль, заставлявшую их чувствовать себя богатыми и умными. Теперь они почувствуют себя бедными и глупыми, и внезапно – чувствительными к риску. Поэтому они достанут свои портфели акций и найдут графики цен, тревожно напоминающие ситуацию с их жильем. Вооруженные внезапным озарением о том, что тренды могут обращаться вспять, они решат зафиксировать часть своей прибыли с акций Apple и Google. Такое же решение примут миллионы других, и высоко парящие акции технологических компаний начнут падать, как раненные утки.

И тогда эмоциональное настроение рынков переменится с беспечного «покупай на спаде» на испуганное «продавай, пока не поздно». Налоговые поступления с прироста капитала истощатся, правительственный дефицит взлетит, и денежный поток, который должен был обслуживать гору долга, обмельчает. И снова повторится 2008 год.

http://dollarcollapse.com/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба