Нефтяных быков превратили в нефтяных волов. Вол — кастрированный самец крупного рогатого скота, именно из его мяса делают отличные стейки.

Кто не хочет читать статью, в конце «ВЫВОДЫ» и «РЕКОМЕНДАЦИИ»

Вначале статьи, хочу сказать пару слов о комментариях под моими постами. Часто встречаю такие вот заметочки как: «похоже тебя вынесут» или «сольют» и прочие в том же духе. Это меня побудило задуматься над написанием коротенькой статейки о рисках, ибо трейдерское сообщество не совсем понимает, что такое риск и управление риском, раз такое пишут. Пока укажу, что я публикую аналитические материалы, комментарии, о которых я указал выше, касаются риск-менеджмента. Поэтому, на моем канале Телеграмм https://t.me/khtrader где я публикую сделки, в т.ч. и портфель, с понедельника, буду указывать по каждой позиции в портфеле в минусе она или в плюсе в процентном соотношении к депозиту. Это позволит наглядно увидеть что такое риск-менеджмент. Также напишу очерк здесь в паблике в ближайшее время.

Итак, нефтяной рынок.

Чуть о фундаментальных факторах.

1)Основной повесткой дня остается «что там у Ирана?», пока Трамп дал отсрочку 8-ми странам-экспортерам (в основном Азия), но с оговоркой, что в будущем эти же страны сократят импорт до 0 (наглядно тут). Товарищам аятолла вырубают SWIFT, как будут проходить транзакции, не известно. Российская «Зарубежнефть» свернула уже производство в исламской республике. Похоже ситуация не шуточная.

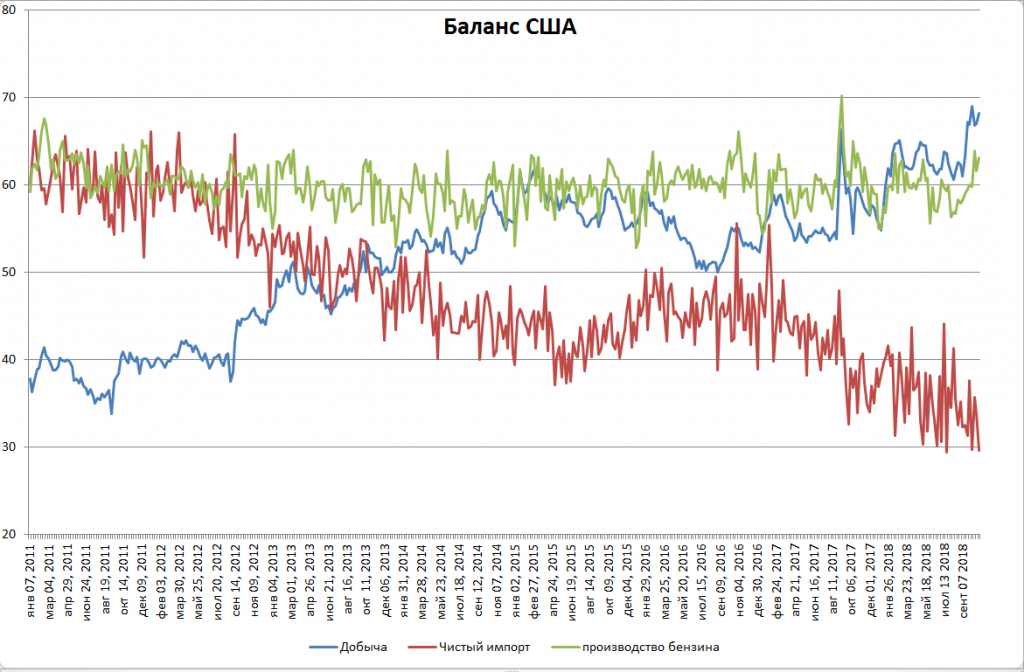

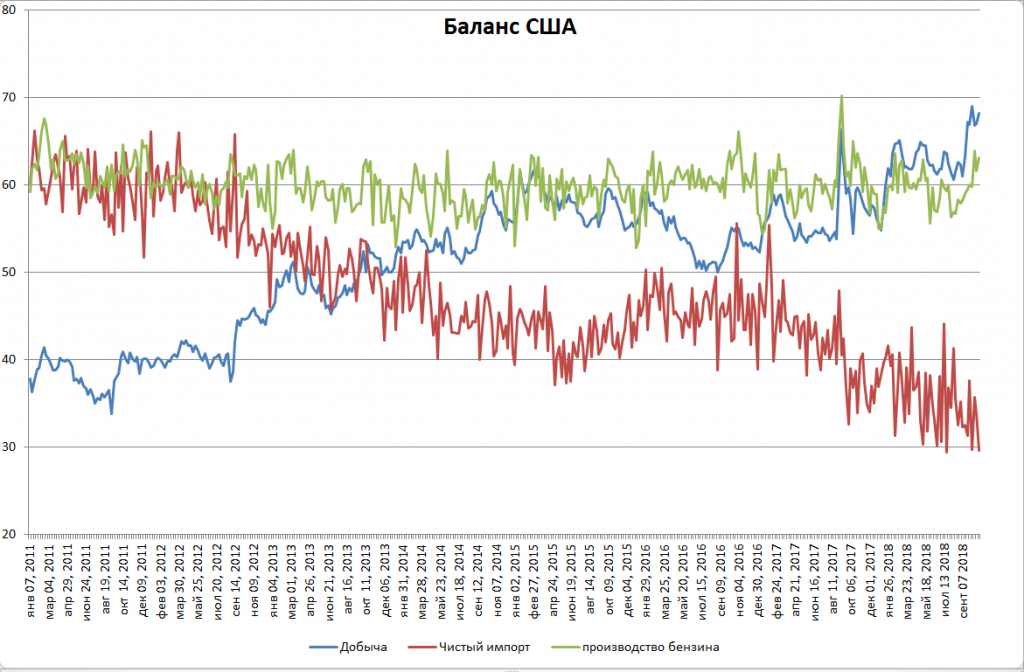

2)В США, на картинке ниже, все что нужно знать о балансе нефтяного рынка

Красная — чистый импорт в составе совокупного спроса, «долбит пол» и видимо пройдет его, внутренняя добыча покрывает полностью выбытие импорта. Скорее это обусловлено низким сезоном в США. При таком положении дел, запасы растут 5-ю неделю кряду.

3) Добыча в РФ вышла на новый исторический уровень в постсоветский период, и на 100 тб\д превышает квоту согласно сделке ОПЕК+ (т.е. 300тб\д+100 тб\д = 400 тб\д, там даже чуть выше). Т.е. на сегодня сделка ОПЕК+ де-факто свернута, посмотрим что запоют на встречах ОПЕК 8-11 ноября.

4) Сами страны ОПЕК, в октябре нарастили добычу на 400 тб\д. Посмотрим на официальные данные, 13 ноября.

Фундамент медвежий, нефтью начали заливать рынок, а все на свете трубят о спаде экономического роста, это снижает спрос. На противовесе Иран, пока давление на рынок сократилось, но возможны будут ли транзакции, пока не ясно. Не стоит забывать, что Саудиты и РФ договорились о бессрочной сделке ОПЕК+ и наверняка кульбиты еще будут. Забавно еще и то, что некоторые информационные агенства (Рейтерс) поставили хай цикла на октябрь этого года, тем самым констатируют разворот рынка.

Финансовый рынок

WTI

Фьючерсная кривая в полной мере отображает низкий сезон в США. Это можно увидеть визуально картинке ниже

Справа — любимый спред Минэнерго США, по которому мы вышли в контанго. Это говорит о том, что продавать годовые фьючерсы и держать запасы выгодней продажи сегодня, это возможно только в условиях, когда на рынке есть избыток, т.е. этот спред еще и констатирует, что нефти в США навалом.

При таком положении дел, совокупная спред-позиция снижается, что видно с картинки ниже (нижняя левая).

Вообще, открытый интерес (правая нижняя) показывает что интерес к рынку угасает (упал до минимума прошлого года. Спекулятивный шорт перестал расти (верхняя правая), а спекулятивный лонг снизился до годовых минимумов. Замечу, что длинные хедж-позиции подошли к максимумам (верхняя левая).

Стоит отдельно упомянуть длинные позиции фондов. На рисунке ниже (верхняя) видно, что длинная позиция фондов в процентном соотношении от ОИ упала до минимума за 5-ть (!!!) лет и сейчас на уровне 2013 года. Учитывая, что рынок за это время видел и более серьезные снижения, это весомый фактор.

На нижней картинке, соотношение опционов. Пут\колл ратио уходит глубже в коллы, т.е. рынок страхуется от роста, хотя рыночная волатильность выше исторической.

Чарт

Картинка ниже. Чарты: верхняя — день, нижняя — 4 часа.

На дневном графике, внизу только пустота, уровень по Фибоначчи на 60 просматривается хорошо, там и давно забытая, но очевидная диагональ. Скорость цены показывает чудеса, на минимуме с 2015 года.

А вот на четырех-часовом тайфрейме до нижней границе канала еще место есть, а RSI(14) уже нарисовал дивергенцию. Пока о полноценной коррекции говорить рано, нужно следить за приорами.

Чарт ниже. Это статическое распределение актива

Цена идет без существенных коррекций уже 22 дня, и упала на 14 долларов, статический мы попадем в площадь распределения в 95%. Далее ниже на графике отмечены важные статистические точки. Уровень в 60 по Лайт выглядит хорошо.

BRENT

Фьючерсная кривая, хоть менее выпуклая в контанго, но все же изрядно искривляется.

Годовой спред еще не дошел к точке перелома.

Эта. более благоприятная ситуация, подталкивает участников рынка покупать спред. (нижняя правая)

ОИ также валится, к рынку интерес пропадает. Позиции участников без особых изменений, кроме шортов спекулянтов, они хорошо подросли и обновили максимум года.

Чарт

Ниже дневной чарт

Североморская на важных уровнях (низ восходящего канала, ЕМА-200 и вблизи технической поддержки). Также скорость цены удивляет.

Резюме.

Как видим по анализу рынок достаточно противоречив, но тренд явно медвежий, и еще есть куда падать, например зона 60-58 по CL хорошо смотрится.

А теперь почему я собираюсь фиксировать убытки по нефти.

Кроме того что из линейных позиций только ETF и тот без плеча, а календарный спред и вовсе меня плюсует, пару слов о перспективах.

Межрыночные дивергенции

На картинке ниже зависимость между премией за риск в США (фиолетовая) и ценами на нефть. Эта зависимость носит циклический фундаментальный характер.

2008 год, преддверие QE. ставки денежного рынка уходят вниз, премия растет. Начало 2014 года, после объявления в 2013 году вектора на ужесточение КДП (пока объявление) премия падает, поскольку бегут с коротких облигаций, ставки растут. Снижение нефтяных цен, остановлено соглашением ОПЕК+. Сейчас четко видно, что на этом фоне образовалась мощная дивергенция.

Картинка ниже, зависимости с долларом (нижняя) и индексом широкого рынка.

С рынком акций — темпы цена нефть с 2017 года движутся быстрее, а на сегодня и вовсе разошлись.

С долларом — совершенно нарушена взаимосвязь, это противоречит всем законам экономической теории.

Сделка ОПЕК+ нарушила равновесие, и это когда-нибудь закончится. Скорее всего, этот процесс будет запущен вместе с мировым кризисом и не сейчас.

И вот почему.

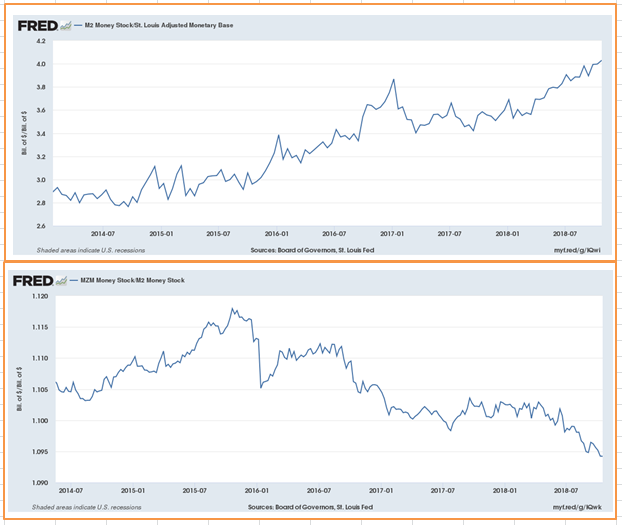

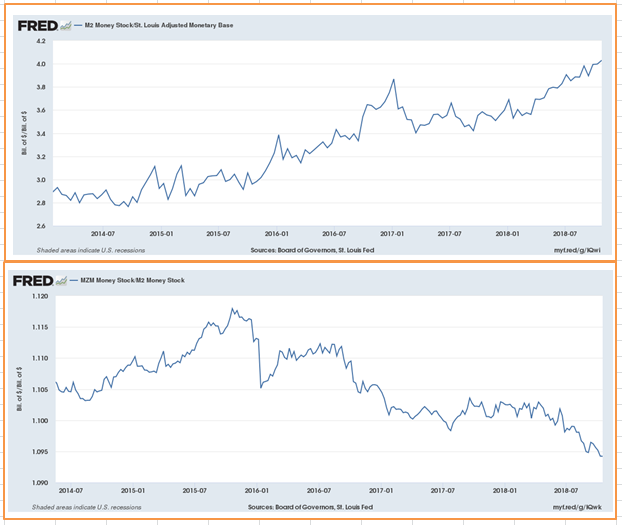

Макроэкономические данные говорят о крепости экономики США. Рынок труда генерирует рабочие места, а денежный рынок начинает оживляться, хоть и темпы остаются медленные, но все же. Замедление темпов инфляции позволяет смягчить политику ФРС и снова запустит маховик стимулирования.

На картинке выше — денежные мультипликаторы. Денежная масса растет за счет перетока денег с рынка капиталов, что стимулирует кредитование.

Также благоприятствует данному процессу рост темпов скорости обращения денежной массы. он выше 0 (рис. верхний).

Этот процесс происходит за счет сокращения сбережений домохозяйств. т.е. сторона спроса расширятся.

ИТОГ

Вот это вот все, вот это-то вот, намекает на экономический рост, а значит сторона спроса на товарном рынке вырастет, при том, что с предложением до кона не ясно. На том конце аж 5-ть (!!!) важных гирь: Венесуэла (там жуть), Иран (прогноз на конец года по экспорту около 1 мб\д, и это процесс непредсказуемый), Ливия+Нигерия (там вечно все не слава богу, а на двоих добывают под 3 мб\день), ОПЕК+ с его балансировками. Ну и США, рост буровой активности летом, был прямо скажем «не ахти» (на картинке ниже темпы оста буровых). Так что и там не все однозначно.

Рекомендации

Локально, на грядущую неделю, считаю что давление продолжиться, еще на пару долларов, да и краткосрочных причин пока нет.

Перспектива отыгрывания бычьего сценария, отсюда и до квартала ибо это фундамент. Важным для рынка сейчас будет риторика ФРС в четверг (8-го ноября). ставку там точно не подымут. Также важным выступает уровень ставки денежного рынка (3-х месячные векселя подойдут).

Подписывайтесь на мой канал и рекомендуйте его друзьям https://t.me/khtrader это вместо оплаты за мои труды.

Кто не хочет читать статью, в конце «ВЫВОДЫ» и «РЕКОМЕНДАЦИИ»

Вначале статьи, хочу сказать пару слов о комментариях под моими постами. Часто встречаю такие вот заметочки как: «похоже тебя вынесут» или «сольют» и прочие в том же духе. Это меня побудило задуматься над написанием коротенькой статейки о рисках, ибо трейдерское сообщество не совсем понимает, что такое риск и управление риском, раз такое пишут. Пока укажу, что я публикую аналитические материалы, комментарии, о которых я указал выше, касаются риск-менеджмента. Поэтому, на моем канале Телеграмм https://t.me/khtrader где я публикую сделки, в т.ч. и портфель, с понедельника, буду указывать по каждой позиции в портфеле в минусе она или в плюсе в процентном соотношении к депозиту. Это позволит наглядно увидеть что такое риск-менеджмент. Также напишу очерк здесь в паблике в ближайшее время.

Итак, нефтяной рынок.

Чуть о фундаментальных факторах.

1)Основной повесткой дня остается «что там у Ирана?», пока Трамп дал отсрочку 8-ми странам-экспортерам (в основном Азия), но с оговоркой, что в будущем эти же страны сократят импорт до 0 (наглядно тут). Товарищам аятолла вырубают SWIFT, как будут проходить транзакции, не известно. Российская «Зарубежнефть» свернула уже производство в исламской республике. Похоже ситуация не шуточная.

2)В США, на картинке ниже, все что нужно знать о балансе нефтяного рынка

Красная — чистый импорт в составе совокупного спроса, «долбит пол» и видимо пройдет его, внутренняя добыча покрывает полностью выбытие импорта. Скорее это обусловлено низким сезоном в США. При таком положении дел, запасы растут 5-ю неделю кряду.

3) Добыча в РФ вышла на новый исторический уровень в постсоветский период, и на 100 тб\д превышает квоту согласно сделке ОПЕК+ (т.е. 300тб\д+100 тб\д = 400 тб\д, там даже чуть выше). Т.е. на сегодня сделка ОПЕК+ де-факто свернута, посмотрим что запоют на встречах ОПЕК 8-11 ноября.

4) Сами страны ОПЕК, в октябре нарастили добычу на 400 тб\д. Посмотрим на официальные данные, 13 ноября.

Фундамент медвежий, нефтью начали заливать рынок, а все на свете трубят о спаде экономического роста, это снижает спрос. На противовесе Иран, пока давление на рынок сократилось, но возможны будут ли транзакции, пока не ясно. Не стоит забывать, что Саудиты и РФ договорились о бессрочной сделке ОПЕК+ и наверняка кульбиты еще будут. Забавно еще и то, что некоторые информационные агенства (Рейтерс) поставили хай цикла на октябрь этого года, тем самым констатируют разворот рынка.

Финансовый рынок

WTI

Фьючерсная кривая в полной мере отображает низкий сезон в США. Это можно увидеть визуально картинке ниже

Справа — любимый спред Минэнерго США, по которому мы вышли в контанго. Это говорит о том, что продавать годовые фьючерсы и держать запасы выгодней продажи сегодня, это возможно только в условиях, когда на рынке есть избыток, т.е. этот спред еще и констатирует, что нефти в США навалом.

При таком положении дел, совокупная спред-позиция снижается, что видно с картинки ниже (нижняя левая).

Вообще, открытый интерес (правая нижняя) показывает что интерес к рынку угасает (упал до минимума прошлого года. Спекулятивный шорт перестал расти (верхняя правая), а спекулятивный лонг снизился до годовых минимумов. Замечу, что длинные хедж-позиции подошли к максимумам (верхняя левая).

Стоит отдельно упомянуть длинные позиции фондов. На рисунке ниже (верхняя) видно, что длинная позиция фондов в процентном соотношении от ОИ упала до минимума за 5-ть (!!!) лет и сейчас на уровне 2013 года. Учитывая, что рынок за это время видел и более серьезные снижения, это весомый фактор.

На нижней картинке, соотношение опционов. Пут\колл ратио уходит глубже в коллы, т.е. рынок страхуется от роста, хотя рыночная волатильность выше исторической.

Чарт

Картинка ниже. Чарты: верхняя — день, нижняя — 4 часа.

На дневном графике, внизу только пустота, уровень по Фибоначчи на 60 просматривается хорошо, там и давно забытая, но очевидная диагональ. Скорость цены показывает чудеса, на минимуме с 2015 года.

А вот на четырех-часовом тайфрейме до нижней границе канала еще место есть, а RSI(14) уже нарисовал дивергенцию. Пока о полноценной коррекции говорить рано, нужно следить за приорами.

Чарт ниже. Это статическое распределение актива

Цена идет без существенных коррекций уже 22 дня, и упала на 14 долларов, статический мы попадем в площадь распределения в 95%. Далее ниже на графике отмечены важные статистические точки. Уровень в 60 по Лайт выглядит хорошо.

BRENT

Фьючерсная кривая, хоть менее выпуклая в контанго, но все же изрядно искривляется.

Годовой спред еще не дошел к точке перелома.

Эта. более благоприятная ситуация, подталкивает участников рынка покупать спред. (нижняя правая)

ОИ также валится, к рынку интерес пропадает. Позиции участников без особых изменений, кроме шортов спекулянтов, они хорошо подросли и обновили максимум года.

Чарт

Ниже дневной чарт

Североморская на важных уровнях (низ восходящего канала, ЕМА-200 и вблизи технической поддержки). Также скорость цены удивляет.

Резюме.

Как видим по анализу рынок достаточно противоречив, но тренд явно медвежий, и еще есть куда падать, например зона 60-58 по CL хорошо смотрится.

А теперь почему я собираюсь фиксировать убытки по нефти.

Кроме того что из линейных позиций только ETF и тот без плеча, а календарный спред и вовсе меня плюсует, пару слов о перспективах.

Межрыночные дивергенции

На картинке ниже зависимость между премией за риск в США (фиолетовая) и ценами на нефть. Эта зависимость носит циклический фундаментальный характер.

2008 год, преддверие QE. ставки денежного рынка уходят вниз, премия растет. Начало 2014 года, после объявления в 2013 году вектора на ужесточение КДП (пока объявление) премия падает, поскольку бегут с коротких облигаций, ставки растут. Снижение нефтяных цен, остановлено соглашением ОПЕК+. Сейчас четко видно, что на этом фоне образовалась мощная дивергенция.

Картинка ниже, зависимости с долларом (нижняя) и индексом широкого рынка.

С рынком акций — темпы цена нефть с 2017 года движутся быстрее, а на сегодня и вовсе разошлись.

С долларом — совершенно нарушена взаимосвязь, это противоречит всем законам экономической теории.

Сделка ОПЕК+ нарушила равновесие, и это когда-нибудь закончится. Скорее всего, этот процесс будет запущен вместе с мировым кризисом и не сейчас.

И вот почему.

Макроэкономические данные говорят о крепости экономики США. Рынок труда генерирует рабочие места, а денежный рынок начинает оживляться, хоть и темпы остаются медленные, но все же. Замедление темпов инфляции позволяет смягчить политику ФРС и снова запустит маховик стимулирования.

На картинке выше — денежные мультипликаторы. Денежная масса растет за счет перетока денег с рынка капиталов, что стимулирует кредитование.

Также благоприятствует данному процессу рост темпов скорости обращения денежной массы. он выше 0 (рис. верхний).

Этот процесс происходит за счет сокращения сбережений домохозяйств. т.е. сторона спроса расширятся.

ИТОГ

Вот это вот все, вот это-то вот, намекает на экономический рост, а значит сторона спроса на товарном рынке вырастет, при том, что с предложением до кона не ясно. На том конце аж 5-ть (!!!) важных гирь: Венесуэла (там жуть), Иран (прогноз на конец года по экспорту около 1 мб\д, и это процесс непредсказуемый), Ливия+Нигерия (там вечно все не слава богу, а на двоих добывают под 3 мб\день), ОПЕК+ с его балансировками. Ну и США, рост буровой активности летом, был прямо скажем «не ахти» (на картинке ниже темпы оста буровых). Так что и там не все однозначно.

Рекомендации

Локально, на грядущую неделю, считаю что давление продолжиться, еще на пару долларов, да и краткосрочных причин пока нет.

Перспектива отыгрывания бычьего сценария, отсюда и до квартала ибо это фундамент. Важным для рынка сейчас будет риторика ФРС в четверг (8-го ноября). ставку там точно не подымут. Также важным выступает уровень ставки денежного рынка (3-х месячные векселя подойдут).

Подписывайтесь на мой канал и рекомендуйте его друзьям https://t.me/khtrader это вместо оплаты за мои труды.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба