15 ноября 2018 LiteForex Демиденко Дмитрий

Если бурный рост глобальной экономики в прошлом году стал одним из факторов разгона американского ВВП в 2018, то текущая слабость таких гигантов как Япония и Германия, а также проблемы развивающихся стран способны замедлить Штаты в 2019 ничуть не меньше, чем выцветание эффекта финансового стимула или монетарная рестрикция ФРС. В мире все взаимосвязано, и если в 2016 Федеральный резерв отложил свои планы по повышению ставки из-за пожара на финансовых рынках Китая и референдума о членстве Британии в ЕС, то почему бы ему не сделать то же самое в следующем году?

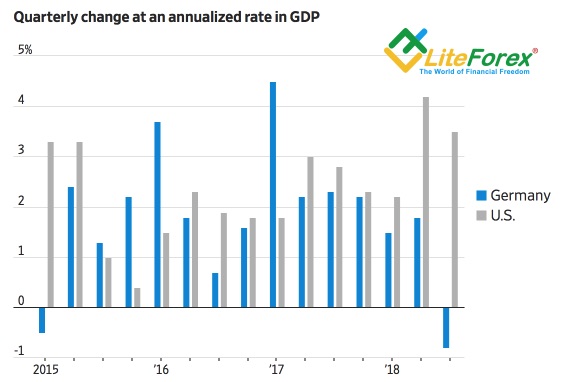

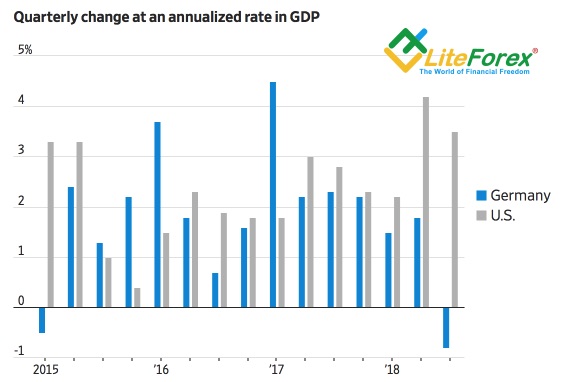

Релизы данных по японскому и немецкому ВВП стали очередным доказательством эффективной работы такого драйвера укрепления индекса USD как дивергенция в экономическом росте. В то время как Штаты выдают один из лучших полугодовых темпов роста за десятилетие, валовые внутренние продукты Японии и Германии сокращаются на 1,2% и 0,8% г/г. Немецкий индикатор уходит в красную зону впервые за 3,5 года.

Динамика ВВП США и Германии

Источник: Wall Street Journal.

По словам Джерома Пауэлла, американская экономика сильна. Она сильнее чем другие прямо сейчас. Вопрос в том, что будет завтра? Проблемы Страны восходящего солнца во-многом обусловлены стихийными бедствиями, а работа по их ликвидации приведет к росту ВВП. Автопроизводители из Германии сталкиваются с проблемами ужесточения требований по защите окружающей среды, и адаптация к ним также позволит рассчитывать на отскок экономики вверх в ближайшем будущем. Не будем забывать, что другие страны более чувствительны к торговым войнам чем Штаты в силу большего удельного веса экспорта в ВВП (29% в среднем по всему миру против 12% в США). Деэскалация торгового конфликта Вашингтона и Пекина станет для них глотком свежего воздуха.

Американская экономика в 2019 будет испытывать трудности из-за ревальвации, ужесточения финансовых условий, выцветания эффекта налоговой реформы и слабости ключевых торговых партнеров. Это наложит отпечаток на скорость нормализации денежно-кредитной политики ФРС. Срочный рынок рассчитывает на три акта монетарной рестрикции в следующем году, однако если их будет меньше, то доллар окажется под серьезным давлением. И пусть потребительские цены в США в октябре разогнались до 2,5% г/г, на их динамику оказали влияние временные факторы, включая стремительный рост стоимости бензина, отскок цен на подержанные авто после их спада в сентябре. В то же время падение Brent и WTI, замедление арендной платы и стоимости медицинского обслуживания сигнализируют, что восходящий тренд по CPI выдыхается. А значит ФРС нет необходимости торопить события и агрессивно ужесточать денежно-кредитную политику.

Несмотря на желание «быков» по доллару постепенно от него избавляться, фиксируя прибыль, покупать евро на рынке не спешат. Ответ Брюсселя Риму может быть очень жестким, а не поддержи британский парламент план Терезы Мэй, пары GBP/USD и EUR/USD уйдут вниз. В таких условиях имеет смысл рассмотреть продажи единой европейской валюты на росте к $1,1355 и $1,1445.

Релизы данных по японскому и немецкому ВВП стали очередным доказательством эффективной работы такого драйвера укрепления индекса USD как дивергенция в экономическом росте. В то время как Штаты выдают один из лучших полугодовых темпов роста за десятилетие, валовые внутренние продукты Японии и Германии сокращаются на 1,2% и 0,8% г/г. Немецкий индикатор уходит в красную зону впервые за 3,5 года.

Динамика ВВП США и Германии

Источник: Wall Street Journal.

По словам Джерома Пауэлла, американская экономика сильна. Она сильнее чем другие прямо сейчас. Вопрос в том, что будет завтра? Проблемы Страны восходящего солнца во-многом обусловлены стихийными бедствиями, а работа по их ликвидации приведет к росту ВВП. Автопроизводители из Германии сталкиваются с проблемами ужесточения требований по защите окружающей среды, и адаптация к ним также позволит рассчитывать на отскок экономики вверх в ближайшем будущем. Не будем забывать, что другие страны более чувствительны к торговым войнам чем Штаты в силу большего удельного веса экспорта в ВВП (29% в среднем по всему миру против 12% в США). Деэскалация торгового конфликта Вашингтона и Пекина станет для них глотком свежего воздуха.

Американская экономика в 2019 будет испытывать трудности из-за ревальвации, ужесточения финансовых условий, выцветания эффекта налоговой реформы и слабости ключевых торговых партнеров. Это наложит отпечаток на скорость нормализации денежно-кредитной политики ФРС. Срочный рынок рассчитывает на три акта монетарной рестрикции в следующем году, однако если их будет меньше, то доллар окажется под серьезным давлением. И пусть потребительские цены в США в октябре разогнались до 2,5% г/г, на их динамику оказали влияние временные факторы, включая стремительный рост стоимости бензина, отскок цен на подержанные авто после их спада в сентябре. В то же время падение Brent и WTI, замедление арендной платы и стоимости медицинского обслуживания сигнализируют, что восходящий тренд по CPI выдыхается. А значит ФРС нет необходимости торопить события и агрессивно ужесточать денежно-кредитную политику.

Несмотря на желание «быков» по доллару постепенно от него избавляться, фиксируя прибыль, покупать евро на рынке не спешат. Ответ Брюсселя Риму может быть очень жестким, а не поддержи британский парламент план Терезы Мэй, пары GBP/USD и EUR/USD уйдут вниз. В таких условиях имеет смысл рассмотреть продажи единой европейской валюты на росте к $1,1355 и $1,1445.

/templates/new/dleimages/no_icon.gif

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба