19 ноября 2018 LiteForex Демиденко Дмитрий

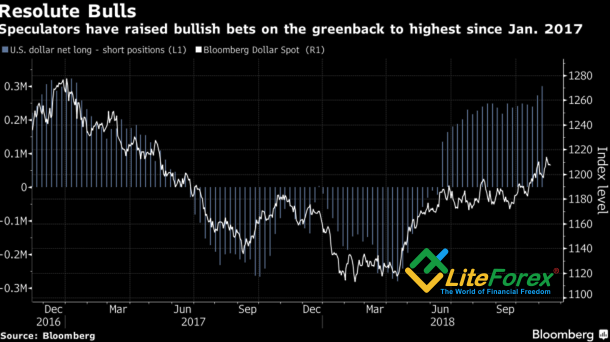

Рынком правит Страх. Малейшие «медвежьи» для доллара США драйвера заставляют нарастивших нетто-длинные позиции до экстремальных с начала 2017 уровней спекулянтов сбрасывать их с рук. Хедж-фонды пропускают мимо ушей позитив и не думают об угрозах для евро, что позволяет говорить о необоснованном, с фундаментальной точки зрения, росте основной валютной пары. Якобы «голубиные» комментарии представителей ФРС и разочаровывающая статистика по американскому промышленному производству позволили котировкам EUR/USD подняться выше основания 14-й фигуры.

Динамика индекса USD и спекулятивных позиций по доллару США

Источник: Bloomberg.

Инвесторов напугали заявления вице-президента Федрезерва Ричарда Клариды о близости ставок к нейтральным уровням 2,5-3,5%, о зависимости принятия центробанком решений от входящих данных и о растущих рисках замедления мировой экономики. Рынок тут же вспомнил о фразе президента ФРБ Атланты Рафаэля Бостика, что экономика США может не создавать нежелательного инфляционного давления, и страхах главы ФРБ Далласа Роберта Каплана по поводу влияния притормозивших европейских и азиатских ВВП на американскую экономику. Неважно, что Кларида ратовал за сохранение текущих темпов нормализации денежно-кредитной политики, говорил о здоровье экономики США и отмел критику по поводу негативного воздействия повышения ставок на S&P 500? По его словам, ФРС уже давно использует монетарную рестрикцию, а фондовые индексы все равно растут.

Да, промышленное производство в октябре не дотянуло до прогнозов экспертов Bloomberg, однако расширяется на протяжении нескольких месяцев подряд вопреки ревальвации доллара. Рынком правит страх резкого разворота индекса USD, который и так якобы растет слишком долго. Масла в огонь подливают «бычьи» прогнозы по EUR/USD. Morgan Stanley считает, что ралли гринбека подошло к концу. Его следует продавать из-за расширения кредитных спредов, падения цен на акции и доходности казначейских облигаций США. Причину подобной динамики активов нужно искать в росте дефляционного давления из-за падения цен на нефть. Банк присоединяется к Goldman Sachs и Credit Agricole, которые также видят близость экстремальных отметок по индексу USD.

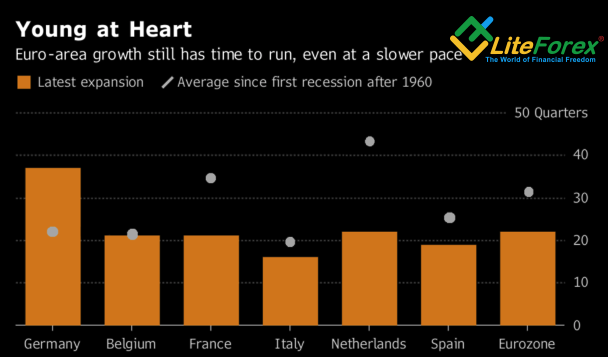

Вместе с тем, рынок закрывает глаза и на замедление ВВП еврозоны, включая нераскрытый потенциал многих экономик валютного блока, и на риски старта новой программы количественного смягчения ЕЦБ в 2019, и на итальянский политический кризис.

Потенциал европейских ВВП

Источник: Bloomberg.

В то время как экономика еврозоны растет наиболее медленными темпами с тех времен, когда QE еще было в проекте, то почему бы ЕЦБ не пойти по проторенной дорожке? Пролонгация программы невыгодна из-за смены руководства и желания «голубей» задобрить прогерманское лобби Управляющего совета. Вот уйдут Марио Драги и Питер Прает со своих постов, тогда другое дело. Понижение кредитного рейтинга Италии, запуск санкций со стороны ЕС и растущие риски наступления евроскептиков на весенних выборах в Европейский парламент заставляют сомневаться в устойчивом восходящем движении EUR/USD. Идеи продаж на росте пары, по-прежнему, актуальны.

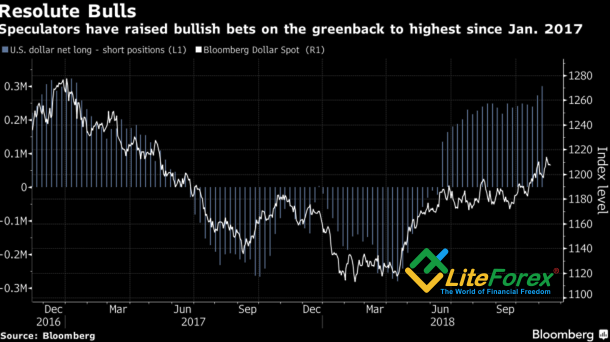

Динамика индекса USD и спекулятивных позиций по доллару США

Источник: Bloomberg.

Инвесторов напугали заявления вице-президента Федрезерва Ричарда Клариды о близости ставок к нейтральным уровням 2,5-3,5%, о зависимости принятия центробанком решений от входящих данных и о растущих рисках замедления мировой экономики. Рынок тут же вспомнил о фразе президента ФРБ Атланты Рафаэля Бостика, что экономика США может не создавать нежелательного инфляционного давления, и страхах главы ФРБ Далласа Роберта Каплана по поводу влияния притормозивших европейских и азиатских ВВП на американскую экономику. Неважно, что Кларида ратовал за сохранение текущих темпов нормализации денежно-кредитной политики, говорил о здоровье экономики США и отмел критику по поводу негативного воздействия повышения ставок на S&P 500? По его словам, ФРС уже давно использует монетарную рестрикцию, а фондовые индексы все равно растут.

Да, промышленное производство в октябре не дотянуло до прогнозов экспертов Bloomberg, однако расширяется на протяжении нескольких месяцев подряд вопреки ревальвации доллара. Рынком правит страх резкого разворота индекса USD, который и так якобы растет слишком долго. Масла в огонь подливают «бычьи» прогнозы по EUR/USD. Morgan Stanley считает, что ралли гринбека подошло к концу. Его следует продавать из-за расширения кредитных спредов, падения цен на акции и доходности казначейских облигаций США. Причину подобной динамики активов нужно искать в росте дефляционного давления из-за падения цен на нефть. Банк присоединяется к Goldman Sachs и Credit Agricole, которые также видят близость экстремальных отметок по индексу USD.

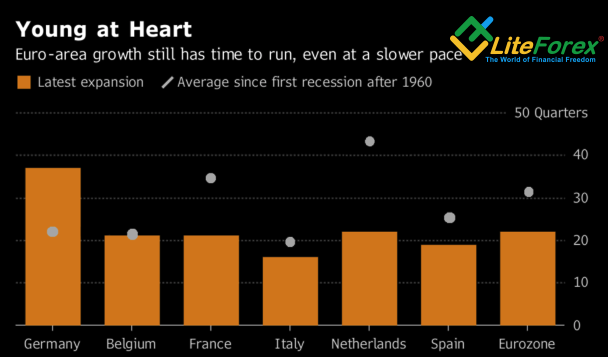

Вместе с тем, рынок закрывает глаза и на замедление ВВП еврозоны, включая нераскрытый потенциал многих экономик валютного блока, и на риски старта новой программы количественного смягчения ЕЦБ в 2019, и на итальянский политический кризис.

Потенциал европейских ВВП

Источник: Bloomberg.

В то время как экономика еврозоны растет наиболее медленными темпами с тех времен, когда QE еще было в проекте, то почему бы ЕЦБ не пойти по проторенной дорожке? Пролонгация программы невыгодна из-за смены руководства и желания «голубей» задобрить прогерманское лобби Управляющего совета. Вот уйдут Марио Драги и Питер Прает со своих постов, тогда другое дело. Понижение кредитного рейтинга Италии, запуск санкций со стороны ЕС и растущие риски наступления евроскептиков на весенних выборах в Европейский парламент заставляют сомневаться в устойчивом восходящем движении EUR/USD. Идеи продаж на росте пары, по-прежнему, актуальны.

/templates/new/dleimages/no_icon.gif

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба