6 декабря 2018 utmedia

Кажется, в оценке компаний перед IPO слишком много факторов, чтобы сказать наверняка, какое размещение будет успешным. Мы нашли, прочитали и перевели исследование Boston Consulting Group (BCG), которое приоткрывает завесу тайны.

Аналитики агентства проанализировали 497 компаний, которые выходили на IPO с 2010 до середины 2017 года, и пришли к выводу, что планирование размещения по сложности сравнимо с планированием свадьбы. Конечно, это не единственный вывод. Исследование помогло выделить 3 важнейшее характеристики, по которым можно определить успешное IPO и еще несколько факторов, которые оказывают значительное влияние.

Это большая и подробная статья, которая, скорее, нацелена на подготовку компании к IPO, нежели на просвещение инвесторов, но она определенно будет полезна тем, кто хочет со знанием дела подходить к выбору IPO для инвестиции.

Приготовьтесь к серьезному вдумчивому чтению, которое, без сомнения, стоит того

Аналитики агентства проанализировали 497 компаний, которые выходили на IPO с 2010 до середины 2017 года, и пришли к выводу, что планирование размещения по сложности сравнимо с планированием свадьбы. Конечно, это не единственный вывод. Исследование помогло выделить 3 важнейшее характеристики, по которым можно определить успешное IPO и еще несколько факторов, которые оказывают значительное влияние.

Это большая и подробная статья, которая, скорее, нацелена на подготовку компании к IPO, нежели на просвещение инвесторов, но она определенно будет полезна тем, кто хочет со знанием дела подходить к выбору IPO для инвестиции.

Приготовьтесь к серьезному вдумчивому чтению, которое, без сомнения, стоит того

Планирование первичного публичного размещения акций во многом похоже на планирование свадьбы. Некоторые факторы, влияющие на его успешность, такие как настроение инвесторов, находятся за пределами контроля компании, в то время как на другие, например, цену размещения, можно повлиять только накануне самого события. Но многие другие факторы нужно принимать во внимание заблаговременно в рамках тщательного планирования на длительных промежутках времени. И действительно, в новом анализе BCG мы видим, что некоторые из самых важных факторов, приводящих к более высокой оценке IPO — это те, подготовка к которым должна начинаться задолго до звонка, возвещающего о начале торгов акциями компании.

В нашем исследовании мы делали основной упор на изучение мультипликаторов оценки эмитентов, которая определяется по цене размещения в день самого размещения. Если мультипликатор превышает среднее значение для конкретной отрасли в момент листинга, эмитент разместил свои акции с премией. Из числа европейских компаний, которые провели публичное размещение в период с 2010 до середины 2017 года, 56% были оценены с премией, хотя разброс по отраслям достаточно широкий. Остальные компании (почти половина) не смогли дотянуть до среднего значения мультипликатора в их секторе в момент листинга своих акций.

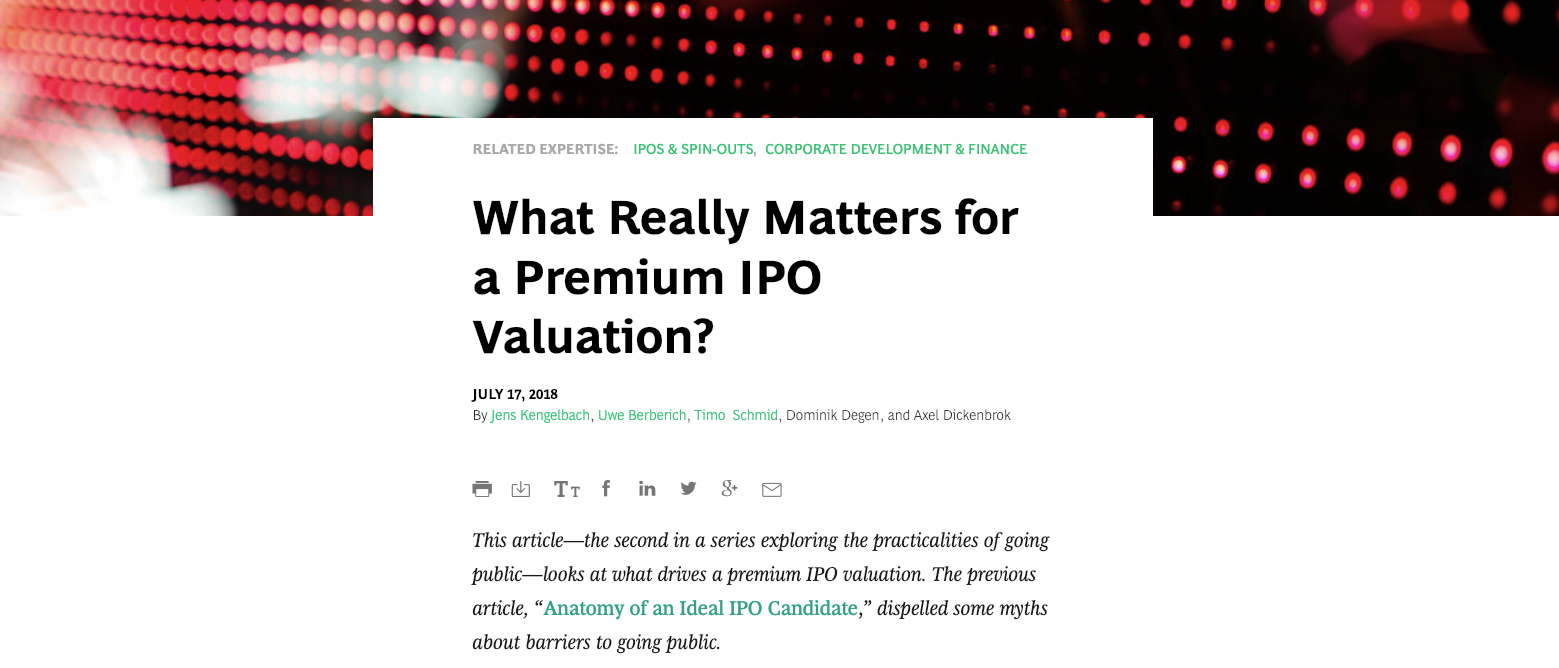

Так что же особенное делают компании, оценивающиеся рынком выше среднего? Чтобы найти ответ на этот вопрос, мы проанализировали влияние 24 факторов в трех категориях: характеристики эмитента, операционные показатели и структура капитала и финансовые коэффициенты (см. Рисунок 1 и врезку «Методология исследования»).

Методология исследования

В выборке исследования BCG были представлены 497 IPO на десяти крупнейших фондовых рынках Европы с января 2010 года по июнь 2017 года включительно. Для ограничения крайне малых IPO (в основном компаний технологического и фармацевтического секторов, которые выходят на рынок в поисках первоначального капитала) мы исключили IPO компаний с годовой выручкой за предшествующий размещению год менее 5 миллионов евро. Мы также исключили компании, оказывающие финансовые услуги, в силу ограниченной сопоставимости их выручки и рентабельности.

Мы сравнили мультипликатор оценки (оценочные коэффициенты) каждого эмитента, определив значения по цене размещения на дату листинга, со средним оценочным коэффициентом аналогичных компаний из соответствующего отраслевого индекса Stoxx Europe 600. Сперва мы определяли, разместился ли эмитент выше средней оценки по отрасли или с дисконтом. Затем мы рассчитывали точный размер премии или дисконта для каждого эмитента.

Чтобы обеспечить отсутствие искажения в связи с различиями между компаниями и стандартами бухгалтерского учета, мы отдельно анализировали четыре мультипликатора на исторических данных: EV/revenue (отношение стоимости предприятия к выручке), EV/EBITDA (отношение стоимости предприятия к EBITDA — прибыль до вычета процентных расходов, налогов и амортизации), EV/EBIT (отношение стоимости предприятия к прибыли до вычета процентных расходов и налогов) и P/E (соотношение цены акции к чистой прибыли). Анализ всех четырех мультипликаторов дал похожий результат. Для простоты мы будем рассматривать в настоящей статье результаты анализа по мультипликатору EV/revenue.

Для понимания того, что влияет на оценку IPO, мы посмотрели, как она коррелирует с 24 характеристиками компании. Мы пришли к выводу, что эти характеристики можно считать существенными с уровнем достоверности от 1% до 5%. Для обеспечения устойчивости результатов нашего анализа мы провели несколько статистических выборочных проверок, например многовариантное тестирование.

Мы записали результаты для всей выборки и на уровне отрасли. Наш анализ на уровне отрасли должен был помочь понять, различаются ли факторы, оказывающие влияние на оценку, для растущих отраслей (здравоохранение и технологический сектор) и для более зрелых отраслей (таких, как строительные материалы, химическая промышленность, промышленные товары, нефть и газ, транспорт).

Наше исследование подтвердило, что некоторые интуитивные факторы, такие как высокие темпы роста выручки и рентабельность выше среднего, действительно оказывают большое влияние. Мы также обнаружили, что некоторые менее очевидные факторы, в том числе сложность организационной структуры, долговая нагрузка и ожидаемая дивидендная доходность, так же важны. Относительная значимость каждого фактора зависит от зрелости отрасли эмитента и размера компании. Удивительно, но некоторые факторы, которые принято считать важными в процессе IPO, такие как время проведения и количество андеррайтеров, похоже, мало влияют на оценку IPO или не влияют на нее вовсе.

Самые важные характеристики эмитента

Мы старались понять, какие характеристики влияют на оценку эмитента в момент первичного размещения его акций. Оказалось, что три из изученных нами характеристик оказывают наибольшее влияние.

Размер

Самую лучшую оценку при выходе на IPO получают компании среднего размера, а не самые крупные. Средние по размеру компании — с рыночной капитализацией от 300 млн. до 1 млрд евро — демонстрируют самую высокую вероятность (64%) получить в день размещения более высокую оценку от инвесторов. Самые маленькие эмитенты (рыночная капитализация которых не превышает 50 млн. евро) характеризуются самой низкой вероятностью (45%). Самые крупные эмитенты (с рыночной капитализацией более 10 млрд. евро) также демонстрируют крайне низкую вероятность (20%) получения оценки от инвесторов выше среднего, что отражает тот факт, что очень крупные IPO часто устанавливают консервативную цену на акции, или даже с дисконтом, чтобы обеспечить успешное размещение. Мы также обнаружили, что компании с большим количеством сотрудников по сравнению с аналогичными компаниями отрасли вряд ли будут оценены рынком дороже сопоставимых эмитентов.

Сложность организационной структуры

Инвесторы в IPO, похоже, предпочитают более простые организации. Для оценки важности организационной структуры мы посмотрели на влияние количества подразделений на оценку IPO. В течение года до IPO у эмитентов, оцененных рынком выше среднего, было в среднем меньше подразделений (2.8 против 3.2), чем у компаний, получивших более низкую оценку. Компании с более простой организационной структурой — обычно те, которые занимаются одним бизнесом — показывают более высокие результаты на рынке IPO, потому что инвесторам проще понять их операционную деятельность и определить свои ожидания в отношении их эффективности в будущем. Это совпадает с тенденцией в пользу выделения дочерних компаний, обособления подразделений и отделения активов, что дает инвесторам возможность вкладывать деньги в конкретные подразделения, у каждого из которых собственная схема движения денежных средств.

Якорные инвесторы

Для понимания важности якорных инвесторов мы смотрели на то, оказывает ли влияние присутствие венчурных фондов или фондов прямых инвестиций в капитале компании на ее оценку в момент выхода на биржу.

Компании, которые были профинансированы венчурными фондами, более вероятно получат оценку выше среднего, чем другие компании.

Мы обнаружили, что профинансированные венчурными фондами компании скорее получат оценку выше среднего (78% против 54%). Венчурное финансирование, похоже, повышает уверенность инвесторов в том, что эмитент сможет выполнить данные в истории инвестиционной привлекательности обещания. Более того, кажется, инвесторы рассматривают венчурное финансирование в качестве свидетельства ожиданий более сильного роста и подтверждения тезисов бизнес-плана и инвестиционной привлекательности.

Мы обнаружили еще более явные предпосылки, касающиеся участия в капитале компании фондов прямых инвестиций. В общей выборке финансирование со стороны фондов прямых инвестиций показало статистическую значимость в части вероятности получения эмитентами более высокой оценки: мультипликатор EV/EBITDA для компаний, получивших финансирование от фондов прямых инвестиций, превысил значение у других компаний на 1.6x. Инвесторы, возможно, больше доверяют финансировавшимся такими фондами компаниям, потому что верят — фонд в числе инвесторов будет ориентировать всю компанию на рост и создание добавленной стоимости. Либо, возможно, такие фонды просто агрессивнее, требуя от объектов своих инвестиций, выходящих на IPO, достижения более высоких мультипликаторов. Однако результаты отличались от отрасли к отрасли. Влияние прямых инвестиций на оценку компаний из растущих отраслей было несущественным, но при этом явно способствовало более высокой оценке эмитентов из более зрелых отраслей. Похоже, что наличие прямых инвестиций помогает крупным зрелым компаниям разместить свои акции без предоставления инвесторам дисконта в дату размещения.

Ясно, что инвесторы смотрят на характеристики эмитента в поиске индикаторов, указывающих на внутреннюю способность компании создавать акционерную стоимость. Выходящей на IPO компании следует предпринять ряд шагов, чтобы определить имеющие наибольшее значение в контексте ее отрасли характеристики и сконцентрировать усилия именно на них до даты размещения. Сперва компания должна определить целевые группы инвесторов и их ожидания в отношении ключевых характеристик бизнеса. Затем следует убедиться, что в истории инвестиционной привлекательности компании эти аспекты освещены, а сомнения инвесторов развеяны. Для эмитентов с усложненной организационной структурой или несколькими моделями бизнеса особенно ценно представить убедительное и обнадеживающое обсуждение характеристик компании. Очень крупные компании могут использовать убедительную историю инвестиционной привлекательности для обеспечения достаточного спроса, чтобы можно было провести листинг акций, не снижая ценовой порог ниже среднего по отрасли, и оказав тем самым поддержку размещению своих акций.

Высокие операционные показатели на длительном историческом периоде имеют значение

Неудивительно, что высокие темпы роста выручки и показатели рентабельности выше среднего способствуют более высокой оценке компании. Но инвесторы не близоруки. Они хотят видеть убедительные показатели выручки и прибыли до выхода на IPO, в идеале на отрезке до двух лет в преддверии выхода на биржу.

Высокие темпы роста выручки

Компании, которые демонстрируют двузначный рост выручки на протяжении нескольких лет до IPO, более вероятно получат более высокую оценку, чем те, у которых выручка растет не такими высокими темпами. Компании с ростом выручки выше среднего в течение года до выхода на биржу в два раза более вероятно получат более высокую оценку, чем другие эмитенты. Более того, те IPO, которые были оценены при размещении выше среднего по отрасли, добиваются на 10% более высокого роста в первый и второй год после проведения IPO.

Поскольку эмитенты в большинстве юрисдикций не вправе раскрывать свои бизнес-планы с прогнозными цифрами, динамика выручки до IPO должна дать инвесторам достаточные основания убедиться в том, что компания в состоянии поддерживать такие темпы роста в ближайшем будущем. В оценке своей инвестиционной привлекательности выходящая на биржу компания должна показать динамику продаж и продемонстрировать, что исторический рост обеспечивался сильными фундаментальными факторами.

Рентабельность выше среднего

Само собой разумеется, что компании с рентабельностью выше среднего показателя по отрасли с большей вероятностью будут оценены рынком выше. Подчеркивая важность высокой рентабельности, мы обнаружили, что показатели прибыли существенно влияют на оценку IPO компаний из всех отраслей. Компании с маржой по EBITDA выше среднего гораздо более вероятно будут оценены инвесторами выше рынка, чем те, рентабельность которых ниже среднего (80% против 37%). Мы также обнаружили, что показатели рентабельности оказывают статистически значимое влияние на размер премии или дисконта к оценке аналогичных компаний на рынке. У компаний с рентабельностью выше среднего мультипликаторы на 0,76x выше, чем в среднем в соответствующих отраслевых индексах. У компаний же с рентабельностью ниже среднего мультипликаторы на 0,46x ниже среднего по отрасли значения.

Инвесторы хотят видеть убедительные показатели продаж и прибыли в предшествующий выходу на биржу период.

Добиться рентабельности выше среднего и роста выручки — сложная задача, требующая напряженной работы и дисциплинированного подхода за годы до первичного размещения. При планировании IPO компания должна быть даже более добросовестной, чем обычно, разрабатывая и реализуя убедительный бизнес-план. Такой план должен поддерживать ее амбиции роста, детально описывать инициативы и делать особый упор на те области, которые больше всего волнуют целевые группы инвесторов. Строгое следование бизнес-плану заложит основу убедительного раздела с финансовыми показателями в описании факторов инвестиционной привлекательности и повысит уверенность инвесторов в том, что амбиции компании подкреплены заслуживающими доверия фактическими результатами. Это также поможет руководству компании соответствовать ожиданиям рынка, когда они окажутся под пристальным взором инвесторов после размещения.

Структура капитала и дивидендная политика также имеют значение

Поскольку структура капитала и другие финансовые коэффициенты дают возможность взглянуть на важные элементы в устройстве бизнеса и формируют ожидания в отношении доходности инвестиций в будущем, эти факторы оказывают большое значение на оценку выходящих на биржу компаний. Тем не менее, мы обнаружили, что ожидания инвесторов часто определяются зрелостью отрасли эмитента.

Долговая нагрузка

В условиях преобладания низких процентных ставок компаниям стало проще финансировать свою операционную деятельность и развивать бизнес с помощью заемных средств. Тем не менее, инвесторы в IPO, похоже, несколько скептичны в отношении высокого уровня долгового финансирования. У эмитентов, получивших оценку выше среднего, соотношение совокупного долга к акционерному капиталу составляет 19%, а у тех, кто разместился с дисконтом, — 24%. Значение коэффициента финансового левериджа, которое расценивается инвесторами положительно, зависит от отрасли эмитента. В растущих секторах экономики низкий уровень долговой нагрузки коррелирует с более высокой вероятностью оценки компании на уровне выше среднего. Инвесторы менее склонны занижать оценку компаний с высоким уровнем долга из зрелых отраслей, в которых, однако, более высокое соотношение заемных средств к собственным встречается чаще.

Дивидендная доходность

Хотя инвесторы не получат дивиденды еще несколько месяцев после проведения IPO, ожидаемая дивидендная доходность существенно влияет на оценку выходящих на биржу компаний. В нашей совокупной выборке более низкая дивидендная доходность через год после IPO указывает на более высокую вероятность оценки выше среднего по отрасли. Дивидендная доходность эмитентов, которых рынок оценил с премией к сопоставимым котируемым компаниям, составила 2,1%, у тех, кто разместился с дисконтом, она была на уровне 3,4%. Однако, на отраслевом уровне это соотношение отличалось. Эмитенты из зрелых отраслей, получившие более высокую оценку, в среднем демонстрировали ожидаемую дивидендную доходность на уровне 3,8%. А у таких же компаний в растущих секторах экономики этот показатель был пониженным — 1,6%, что указывает на следующее: инвесторы предпочитают, чтобы растущие компании использовали вырученные от размещения средства на финансирование собственного развития, а не выплату дивидендов. В некоторых зрелых отраслях, в том числе секторе промышленных товаров, нефтегазовой отрасли и химической промышленности, более высокая дивидендная доходность коррелировала с более высокой вероятностью оценки компании с премией к аналогичным компаниям на рынке.

Использование привлеченных средств

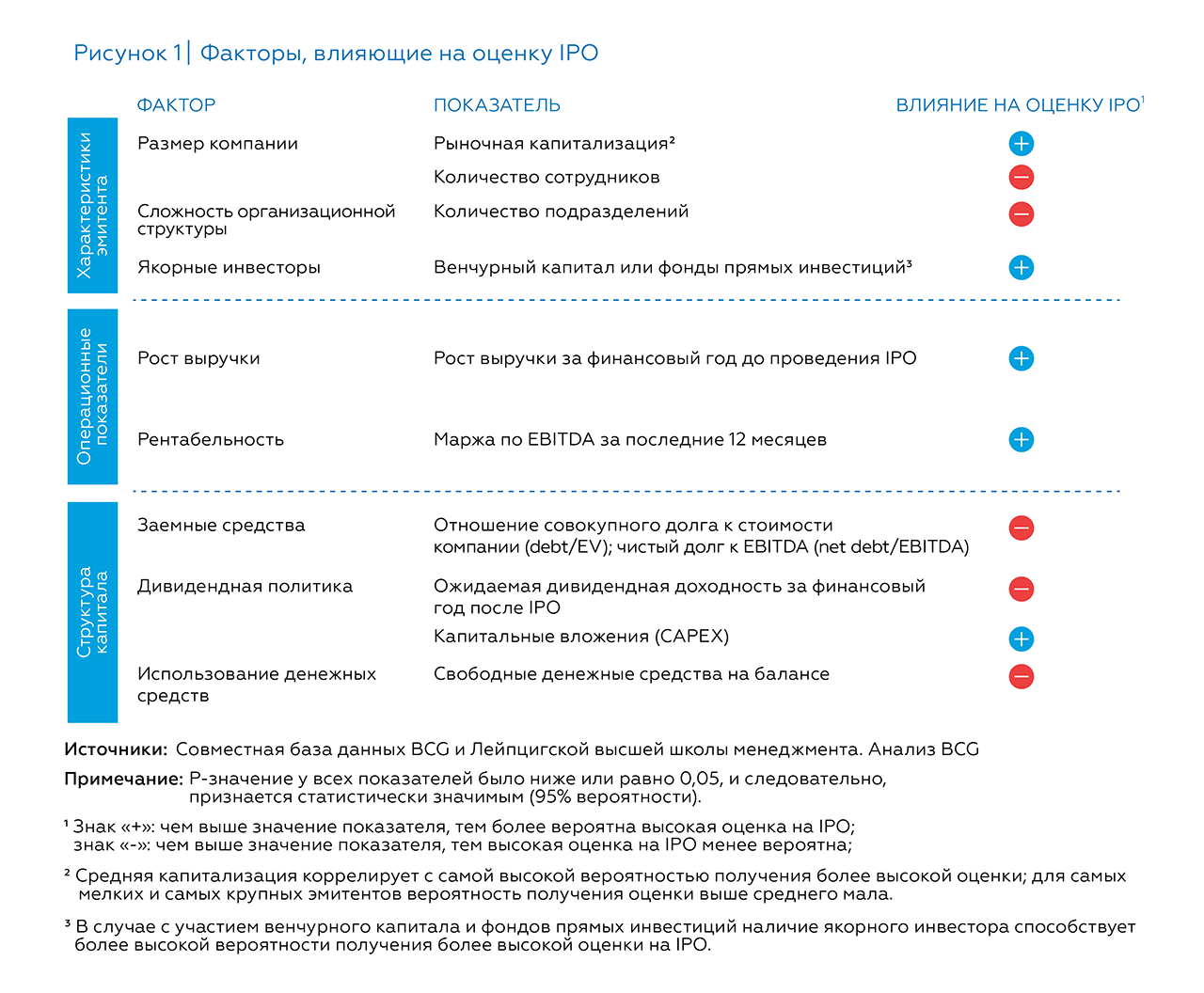

Инвесторы в IPO предпочитают, чтобы эмитенты использовали деньги (например, направляли их на рост бизнеса), а не просто держали их на балансе. Эмитенты с низким уровнем свободных денежных средств на балансе и высокими капитальными затратами на момент проведения IPO с большей вероятностью будут оценены с премией к сопоставимым компаниям на рынке. Когда капитальные затраты высокие, у инвесторов в IPO формируются более высокие ожидания в отношении самой компании и ее способности воспользоваться возможностями на рынках, где она работает, особенно это касается компаний из растущих отраслей. Уровень свободных средств и капитальных затрат не так важны для компаний в зрелых секторах и, следовательно, они оказывают меньше влияния на мультипликаторы оценки (см. Рисунок 2).

Для оптимизации структуры капитала в преддверии IPO компаниям приходится принимать много сложных решений и идти на компромиссы. Например, если целевая аудитория инвесторов ожидает высокой дивидендной доходности, компании, возможно, понадобится сократить капитальные затраты и накопить свободные средства на балансе для увеличения дивидендов.

На соответствующий компромисс между реинвестированием свободных средств и выплатой дивидендов теоретически можно пойти незадолго до или сразу после даты размещения. Тем не менее, если дивидендная стратегия не согласуется с профилем эмитента в прошлом и его бизнес-планом, инвесторы подвергнут сомнению факт выплаты дивидендов и инвестиционные стратегии. Чтобы факторы инвестиционной привлекательности компании звучали для инвесторов убедительно, структура капитала компании, скорректированная под проведение IPO, и ее дивидендная стратегия должны быть отражены в бизнес-плане за один-два года до размещения.

Ожидания инвесторов часто определяются зрелостью отрасли эмитента

Некоторые факторы оказывают на удивление небольшое влияние

Некоторые факторы, которые считаются важными элементами в планировании и проведении первичного размещения, оказывают незначительное влияние на итоговую оценку компании или вообще никак на нее не влияют.

Время проведения IPO

Мировые фондовые рынки в целом демонстрировали положительную динамику в течение проанализированного нами периода (с 2010 до середины 2017 года). Но и широкий рынок, и активность в сегменте IPO пережили существенные колебания за эти годы. Чтобы оценить влияние изменчивости, мы проанализировали наличие корреляции между годом IPO и вероятностью оценки выше среднего. Хотя вероятность получения премии к оценке колебалась от 43% в 2012 г. до более чем 60% в 2011 и 2017 гг., результат является статистически незначимым. Тем не менее, мы заметили, что оценка с премией к рынку была более вероятна для размещений в периоды, которые пришлись на так называемое «окно IPO» — т.е. комбинацию высоких значений мультипликатора Forward P/E (отношение текущей рыночной цены к прогнозируемой в текущем году прибыли) (на уровне минимум 13х на дату IPO) и низкой волатильности (менее 20% в течение 180 дней до даты IPO) индекса Stoxx Europe 600. (Более подробно об окне IPO мы рассказывали в первой статье из этой серии публикаций).

Количество андеррайтеров

Выбор андеррайтера — важная слагаемая успешного IPO. Например, компания может решить привлечь несколько андеррайтеров для более широкого охвата конкретных регионов или групп инвесторов. Но мы обнаружили, что участие нескольких андеррайтеров не оказывает статистически значимого влияния на оценку IPO.

Инновации

Используя расходы на НИОКР в качестве заменителя, мы обнаружили, что погоня эмитента за инновациями — как минимум, выраженная в высоких расходах на НИОКР — существенно не влияет на оценку IPO. Инвесторы, как представляется, одинаково оценивают потенциал устойчивого роста выручки и более высокой операционной рентабельности и негативные последствия более высоких расходов. Хотя самые инновационные компании обычно привлекают широкое внимание благосклонных наблюдателей, похоже, что они не показывают более высокие результаты по сравнению с аналогичными, но менее инновационными компаниями в том, что касается премии к рынку при проведении IPO.

Инновационные компании, похоже, не показывают более высокие результаты по сравнению с аналогичными, но менее инновационными компаниями в том, что касается премии к рынку при проведении IPO.

Осознанный путь к высокой оценке

Выходящая на IPO компания не в состоянии учесть все факторы, влияющие на более высокую оценку при размещении. Представляется мало практичным, и даже не рекомендуется полностью перекраивать организационную структуру, стратегию и финансовую конфигурацию компании перед выходом на IPO. Ровно так же отсутствует и универсальный элемент, благодаря которому можно гарантированно добиться высокой оценки компании инвесторами. Вместо этого компании следует найти золотую середину — тщательно проверить ключевые драйверы высокой оценки и приоритезировать те факторы, которым нужно уделить основное внимание, с точки зрения их важности и возможности реализации. Создание разумного и требовательного бизнес-плана, нацеленного на ускорение роста и увеличение рентабельности - это безошибочный шаг. План - неотъемлемый элемент на пути к высокой цене акций в долгосрочной перспективе, поскольку он определяет ожидания инвесторов и задает тон коммуникации компании с рынком капитала на многие годы вперед. Для определения значимости других корректировок, таких как выделение бизнес-подразделений с целью снижения сложности структуры перед IPO, потребуется более глубокая оценка.

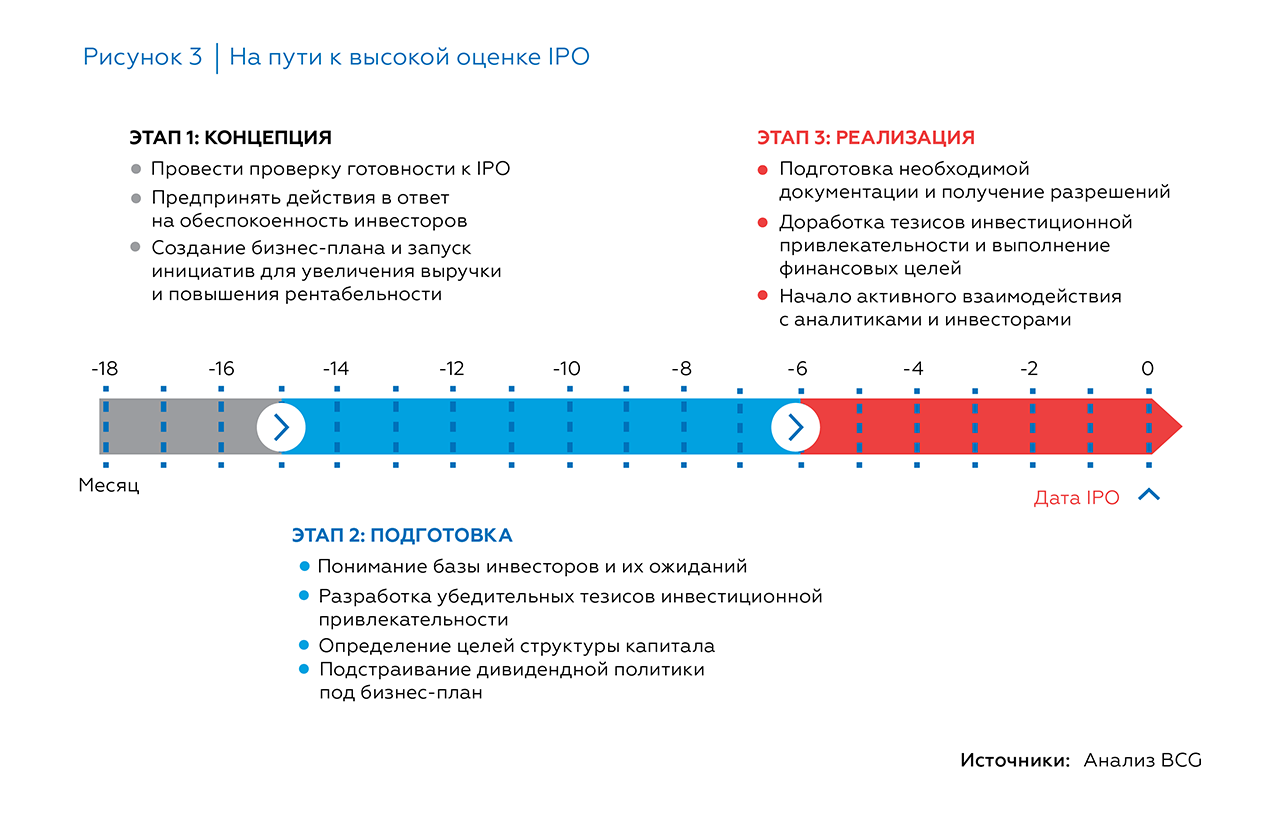

Чтобы сбалансировать разные (и потенциально противоречащие друг другу) факторы, определяющие успех IPO, эмитенту следует составить подробный план-график действий на период от 15 до 24 месяцев до выхода на биржу. План должен включать в себя три этапа (см. Рисунок 3).

Концепция

Как минимум за 15 месяцев до IPO компании надо провести всеобъемлющую оценку готовности к размещению. Кроме базовой оценки потенциальных пробелов в операционной структуре (например, способность формирования достаточного уровня финансовой отчетности), в ходе проверки готовности следует изучить факторы, которые оказывают существенное влияние на оценку IPO. В частности, компания должна определить, наличие в ее характеристиках (таких как сложность организационной структуры и бизнес-модели) таких, которые могли бы вызвать обеспокоенность инвесторов. Если необходимо, компания может предпринять различные меры для их нивелирования, в том числе прямо указать на это в факторах инвестиционной привлекательности, изменить организационную структуру или бизнес-модель (например, путем реорганизации подразделений), или обособить конкретные подразделения. Компании также необходимо составить убедительный бизнес-план, горизонт которого выходит за дату IPO, а также запустить те инициативы, которые необходимы для реализации ее амбиций в части высокого роста выручки и повышения рентабельности.

Подготовка

Минимум за шесть месяцев до IPO компании нужно сконцентрироваться на описании основных тезисов своей инвестиционной привлекательности, чтобы в них можно было заранее рассмотреть вопросы, вызывающие у инвесторов опасения, заметно выделить сильные стороны и убедительно представить финансовые показатели бизнеса. Чтобы заложить фундамент, компания должна определить целевую структуру своего капитала и обеспечить соответствие предполагаемой дивидендной стратегии после IPO с ее общим бизнес-планом.

Реализация

На протяжении 6 месяцев в преддверии IPO компания должна уделять свое внимание тому, чтобы избегать препятствий, возникающих на поздних этапах подготовки. Кроме подготовки необходимой документации и получения разрешений компания должна определить и объявить о своей дивидендной политике и доработать свои тезисы инвестиционной привлекательности и финансовую информацию. Крайне важно выполнять поставленные финансовые цели в ходе этого периода и не допускать нарушения любых сроков.

Как показало наше исследование, получение премиальной оценки от инвесторов в ходе проведения IPO зависит от многих факторов. Ни одна компания, выходящая на биржу, не может их контролировать оптимальным образом. Но каждый эмитент в состоянии увеличить свои шансы на оценку выше среднего, если сможет определить наиболее важные факторы для своей отрасли и обратить на них свое внимание, тщательно и всесторонне спланировав свои действия задолго до даты размещения. IPO успешными не рождаются, а становятся.

Перевод: www.bcg.com

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба