6 марта 2019 ИФК Солид Кравчук Вадим

Внесение «Закона о защите американской безопасности от агрессии Кремля» сенаторами от двух партий в парламент США произошло довольно неожиданно, так как санкционная риторика уже несколько месяцев перед этим себя не проявляла, а косвенные признаки и высказывания экспертов, которые могли знать больше, свидетельствовали о возобновлении давления не ранее марта-апреля 2019 г.

С того времени прошел почти месяц, и можно однозначно сделать вывод о том, что реакция рынка на геополитическую ситуацию сейчас значительно более спокойная, нежели в 2018 г.

Хотя, судя по списку предполагаемых ограничений, опасаться есть чего. Помимо упомянутых в прошлогоднем варианте закона ограничений в отношении ОФЗ и банковского сектора, а также точечных санкций к ряду политических деятелей и бизнесменов, впервые были обозначены запреты на инвестиции в российские СПГ-проекты за рубежом, а также сотрудничество в области нефтедобычи.

Рынок облигаций и, как следствие, рубль привычно первыми реагировали на ухудшение внешнего фона в середине февраля. За 2 дня российская валюта снизилась к доллару на 2%, а индекс российских облигаций RGBI опустился на 1.25%. Однако на рынок довольно быстро вернулись покупатели, и активы перешли к росту. Рубль за это время успел в очередной раз протестировать максимум к доллару вблизи 65,16, который держится с октября 2018 г., а долговые бумаги пользуются повышенным интересом со стороны инвесторов. Это подтверждается спросом на ОФЗ в ходе еженедельных аукционов Минфина, который благодаря отмене верхней границы объема предложения достиг рекорда с 2014 г. За один день 27 февраля было привлечено 57,6 млрд руб. Достижение квартального плана правительства по привлечению средств теперь не кажется столь невыполнимым, как еще несколько недель назад.

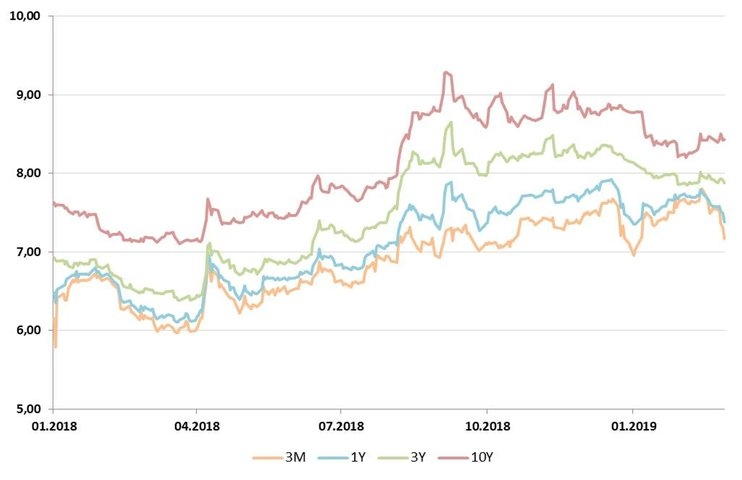

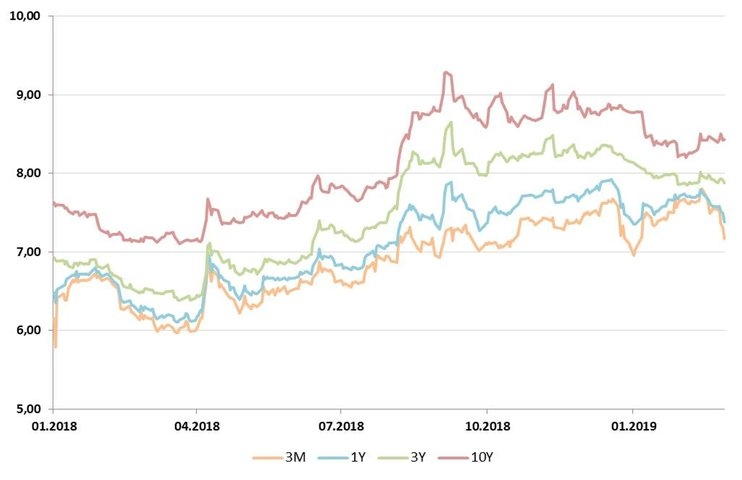

Рис.1. Динамика доходностей ОФЗ

На графике выше отчетливо видно, как быстро повышалась доходность ОФЗ в апреле и сентябре 2018 г. на пике санкционного обострения. При этом в феврале 2019 г. реакция долгового рынка оставалась спокойной. Напротив, наблюдается рост спроса на 3-месячные и годовые бумаги, что еще обсудим далее.

Акции российских компаний в феврале характеризовались более высокой волатильностью, нежели в 2018 г. Индекс Мосбиржи за 13-14 февраля снизился на 3%, долларовый РТС потерял 4,62% за счет дополнительного давления со стороны валютной секции. Реакция инвесторов оказалась вполне закономерной, так как в тексте американского законопроекта впервые появилось упоминание сырьевых проектов, поэтому слабее рынка оказались акции добывающих компаний с госучастием («Роснефть», «Газпром»), а также финансового сектора (Сбербанк, ВТБ). Однако, как и в ситуации с долговым и валютным рынком, снижение оказалось кратковременным.

Возникает закономерный вопрос – почему реакция инвесторов на усиление геополитического давления в этом году отличается от 2018 г.? На наш взгляд, существует несколько причин. В первую очередь под сомнением находится способность конгрессменов США довести начатое до логичного завершения. Прошлогодний проект документа, который отличался менее жестким подходом, принят не был. Тогда парламентарии сослались на занятость: успеть все проработать и провести закон до нового года возможности не было. Предпринимались и другие попытки введения санкций в том или ином формате, но безуспешно. В итоге инвесторы уже гораздо меньше реагируют на устные угрозы и оценивают реальные шансы законопроекта скептически. В дополнение к этому российский вопрос, вероятно, является поводом для дискуссии между конгрессом и Белым домом. В прошлом году министр финансов Мнучин высказывался против ограничений на ОФЗ, так как пострадать от этого могли и американские инвесторы. А в начале 2019 г. Минфин снял санкции с Rusal и En+ после успешной реализации «плана Баркера». Вероятно, внутри политического сообщества США есть противоречия в отношении России, хотя, конечно, вероятность новых ограничений остается довольно высокой.

Нужно отметить, что развивающиеся рынки в целом пользуются повышенным вниманием инвесторов в 2019 г. на фоне смягчения позиции ФРС и прогресса в торговых переговорах США и Китая. В этом также кроется отличие от 2018 г. Если ранее любые негативные новости воспринимались как необходимость продавать активы emerging markets, то теперь интерпретируются как возможность купить с дисконтом потенциально более доходные инструменты. Российские облигации в этом отношении не являются исключением.

К тому же наиболее консервативные инвесторы уже покинули российский рынок в 2018 г., поэтому ухудшение внешнего фона пока воспринимается не столь критично. Доля нерезидентов в ОФЗ на 1 апреля 2018 г. составляла 34,5%, а к январю 2019 г. опускалась до 24,4%. По состоянию на 1 февраля (наиболее свежие данные ЦБ РФ) впервые за много месяцев доля нерезидентов в ОФЗ начала увеличиваться и составила 25%.

Важно понимать, что все озвученные доводы не отменяют наличия рисков в отношении российских активов. Можно констатировать, что сейчас инвесторы меньше боятся санкций, чем в прошлом году, во многом за счет изменения конъюнктуры мировых рынков, но все может измениться в один момент. Если какой-либо законопроект в США получит реальные шансы на успех, нас ожидает очередной этап снижения рубля, облигаций и акций (в первую очередь банков и добывающих компаний с госучастием). Поэтому на повестке по-прежнему остается хеджирование валютных рисков и выбор консервативных долговых инструментов – «коротких» облигаций. Кстати, спрос на ОФЗ с погашением до года стремительно растет как раз с середины февраля. Доходность выпуска 26210 с погашением 11 декабря 2019 г. снизилась за это время с 7,70% до 7,15% за это время.

С того времени прошел почти месяц, и можно однозначно сделать вывод о том, что реакция рынка на геополитическую ситуацию сейчас значительно более спокойная, нежели в 2018 г.

Хотя, судя по списку предполагаемых ограничений, опасаться есть чего. Помимо упомянутых в прошлогоднем варианте закона ограничений в отношении ОФЗ и банковского сектора, а также точечных санкций к ряду политических деятелей и бизнесменов, впервые были обозначены запреты на инвестиции в российские СПГ-проекты за рубежом, а также сотрудничество в области нефтедобычи.

Рынок облигаций и, как следствие, рубль привычно первыми реагировали на ухудшение внешнего фона в середине февраля. За 2 дня российская валюта снизилась к доллару на 2%, а индекс российских облигаций RGBI опустился на 1.25%. Однако на рынок довольно быстро вернулись покупатели, и активы перешли к росту. Рубль за это время успел в очередной раз протестировать максимум к доллару вблизи 65,16, который держится с октября 2018 г., а долговые бумаги пользуются повышенным интересом со стороны инвесторов. Это подтверждается спросом на ОФЗ в ходе еженедельных аукционов Минфина, который благодаря отмене верхней границы объема предложения достиг рекорда с 2014 г. За один день 27 февраля было привлечено 57,6 млрд руб. Достижение квартального плана правительства по привлечению средств теперь не кажется столь невыполнимым, как еще несколько недель назад.

Рис.1. Динамика доходностей ОФЗ

На графике выше отчетливо видно, как быстро повышалась доходность ОФЗ в апреле и сентябре 2018 г. на пике санкционного обострения. При этом в феврале 2019 г. реакция долгового рынка оставалась спокойной. Напротив, наблюдается рост спроса на 3-месячные и годовые бумаги, что еще обсудим далее.

Акции российских компаний в феврале характеризовались более высокой волатильностью, нежели в 2018 г. Индекс Мосбиржи за 13-14 февраля снизился на 3%, долларовый РТС потерял 4,62% за счет дополнительного давления со стороны валютной секции. Реакция инвесторов оказалась вполне закономерной, так как в тексте американского законопроекта впервые появилось упоминание сырьевых проектов, поэтому слабее рынка оказались акции добывающих компаний с госучастием («Роснефть», «Газпром»), а также финансового сектора (Сбербанк, ВТБ). Однако, как и в ситуации с долговым и валютным рынком, снижение оказалось кратковременным.

Возникает закономерный вопрос – почему реакция инвесторов на усиление геополитического давления в этом году отличается от 2018 г.? На наш взгляд, существует несколько причин. В первую очередь под сомнением находится способность конгрессменов США довести начатое до логичного завершения. Прошлогодний проект документа, который отличался менее жестким подходом, принят не был. Тогда парламентарии сослались на занятость: успеть все проработать и провести закон до нового года возможности не было. Предпринимались и другие попытки введения санкций в том или ином формате, но безуспешно. В итоге инвесторы уже гораздо меньше реагируют на устные угрозы и оценивают реальные шансы законопроекта скептически. В дополнение к этому российский вопрос, вероятно, является поводом для дискуссии между конгрессом и Белым домом. В прошлом году министр финансов Мнучин высказывался против ограничений на ОФЗ, так как пострадать от этого могли и американские инвесторы. А в начале 2019 г. Минфин снял санкции с Rusal и En+ после успешной реализации «плана Баркера». Вероятно, внутри политического сообщества США есть противоречия в отношении России, хотя, конечно, вероятность новых ограничений остается довольно высокой.

Нужно отметить, что развивающиеся рынки в целом пользуются повышенным вниманием инвесторов в 2019 г. на фоне смягчения позиции ФРС и прогресса в торговых переговорах США и Китая. В этом также кроется отличие от 2018 г. Если ранее любые негативные новости воспринимались как необходимость продавать активы emerging markets, то теперь интерпретируются как возможность купить с дисконтом потенциально более доходные инструменты. Российские облигации в этом отношении не являются исключением.

К тому же наиболее консервативные инвесторы уже покинули российский рынок в 2018 г., поэтому ухудшение внешнего фона пока воспринимается не столь критично. Доля нерезидентов в ОФЗ на 1 апреля 2018 г. составляла 34,5%, а к январю 2019 г. опускалась до 24,4%. По состоянию на 1 февраля (наиболее свежие данные ЦБ РФ) впервые за много месяцев доля нерезидентов в ОФЗ начала увеличиваться и составила 25%.

Важно понимать, что все озвученные доводы не отменяют наличия рисков в отношении российских активов. Можно констатировать, что сейчас инвесторы меньше боятся санкций, чем в прошлом году, во многом за счет изменения конъюнктуры мировых рынков, но все может измениться в один момент. Если какой-либо законопроект в США получит реальные шансы на успех, нас ожидает очередной этап снижения рубля, облигаций и акций (в первую очередь банков и добывающих компаний с госучастием). Поэтому на повестке по-прежнему остается хеджирование валютных рисков и выбор консервативных долговых инструментов – «коротких» облигаций. Кстати, спрос на ОФЗ с погашением до года стремительно растет как раз с середины февраля. Доходность выпуска 26210 с погашением 11 декабря 2019 г. снизилась за это время с 7,70% до 7,15% за это время.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба