25 июня 2019 goldenfront.ru

Вселенная государственных облигаций с доходностью ниже нуля продолжает разрастаться до настораживающих масштабов, что грозит дефицитом безопасных активов для долгосрочных вложений, так как финансовые рынки выглядят все более опасными. Под облигациями с отрицательной доходностью понимаются такие корпоративные и государственные облигации инвестиционного качества, которые по истечению своего срока принесут своим держателям меньше, чем те за них заплатили. На данный момент объем облигаций с отрицательной доходностью вырос до $12 трлн – самого высокого уровня за два года.

Но что именно пугает инвесторов? Факторов множество: замедляющаяся экономика; устойчиво низкие уровни инфляции при здоровых в остальных отношениях экономиках и трудовых рынках; нескончаемая американо-китайская торговая война и эскалация геополитических трений между крупнейшей мировой экономикой и Средним Востоком.

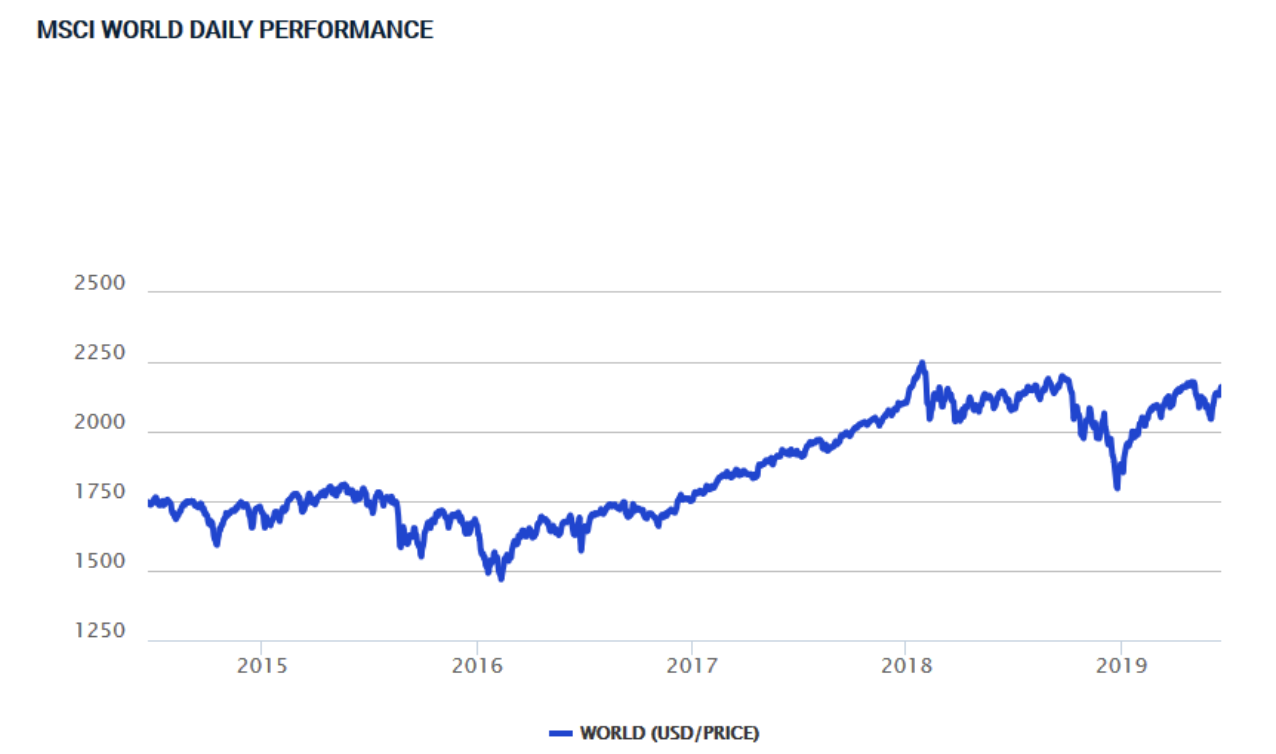

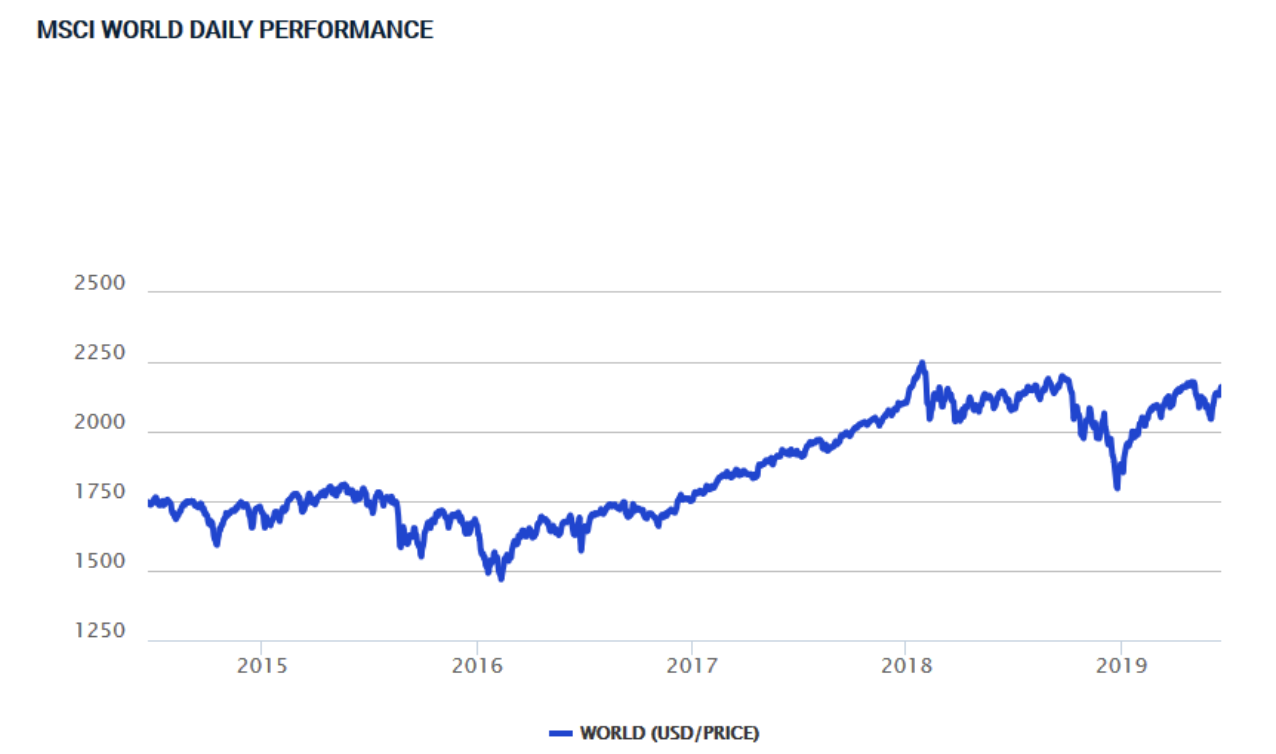

На таком фоне инвесторы ожидают смягчения денежно-кредитной политики, главным образов в виде снижения процентных ставок и, возможно, даже очередного раунда количественного смягчения. Что интересно, фондовые рынки, обычно являющиеся первыми жертвами отрицательных рыночных настроений, неожиданно превратились в очередную тихую гавань, причем индекс MSCI World с начала года поднялся на впечатляющие 13.4%, так как ожидания очередного раунда стимулирования превзошли опасения насчет перегретого рынка.

Американский фондовый ориентир, индекс S&P 500, с начала года поднялся на 17.6%.

Ежедневные показатели MSCI World

Мир (USD/цена)

Источник: MSCI

Отчаявшаяся Еврозона

Добрая доля облигаций с отрицательной доходностью приходится на Еврозону.

На данный момент на отрицательной территории пребывают облигации региона на €4.4 трлн ($5 трлн). Фактически это половина всех европейских государственных облигаций и пятая часть корпоративных облигаций инвестиционного качества. Сумма данного класса с конца января резко выросла с €3.3 трлн на 33%.

Доля непогашенных европейских государственных облигаций с отрицательной доходностью

Источник: Quartz

Золото большего дурака?

Один известный аналитик с Уолл-стрит однажды назвал Netflix акциями «большего дурака», имея в виду, что большинство инвесторов были настолько очарованы историей роста компании, что покупали ее акции в уверенности, что всегда можно будет продать их по более высокой цене другим незадачливым инвесторам несмотря на невзрачные прогнозы прибыли компании.

Возможно, это точь-в-точь описывает текущий рынок облигаций?

В конце концов, облигации, приобретенные сегодня с отрицательной номинальной доходностью, почти наверняка потеряют часть своей основной стоимости к истечению срока, что делает их проигрышной позицией. Тем не менее в таких странах, как Германия и Япония, люди продолжают покупать облигации с отрицательной доходностью.

Но все дело в том, что большинство – это не инвесторы, а трейдеры. Как бы странно это ни звучало, в этом безумии есть определенная логика.

На облигациях с отрицательной доходностью в краткосрочной перспективе действительно можно заработать. Валютные трейдеры, наверное, понимают эту игру лучше, чем большинство, поскольку предполагаемый форвардный обменный курс валютной пары определяется спотовым курсом. Тот же принцип применим и к облигациям. Покупка этих, казалось бы, бесполезных облигаций аргументируется возможностью воспользоваться эффектом обменного курса.

Вот краткая инструкция.

Традиционные тихие гавани возвращаются

Но, возможно, не обязательно вникать в сложные механизмы валютного рынка, чтобы преуспеть в такой недружелюбной среде. При таком сумасшедшем рынке корабль покинул даже знаменитый король облигаций. Сам облигационный трейдер Джефф Гундлах (Jeff Gundlach) выступил за золото, практически назвав его большой долгосрочной позицией.

Аргументы Гундлаха кажутся вполне заслуживающими доверия: возрастающий риск того, что рецессия в США приведет к ослаблению доллара. По его мнению, вероятность рецессии в ближайшие 6 месяцев составляет 40-45%, а в ближайшие 12 месяцев – 65%.

Последние несколько дней золото активно росло, после того как ЕЦБ и Федеральная резервная система не изменили процентные ставки и даже намекнули на их сокращение в недалеком будущем.

Тем не менее Гундлах – золотой жук; он признавался, что держит металл, еще когда он стоил всего $300 за унцию. Возможно, облигационным трейдерам лучше придерживаться такого двустороннего подхода.

Но что именно пугает инвесторов? Факторов множество: замедляющаяся экономика; устойчиво низкие уровни инфляции при здоровых в остальных отношениях экономиках и трудовых рынках; нескончаемая американо-китайская торговая война и эскалация геополитических трений между крупнейшей мировой экономикой и Средним Востоком.

На таком фоне инвесторы ожидают смягчения денежно-кредитной политики, главным образов в виде снижения процентных ставок и, возможно, даже очередного раунда количественного смягчения. Что интересно, фондовые рынки, обычно являющиеся первыми жертвами отрицательных рыночных настроений, неожиданно превратились в очередную тихую гавань, причем индекс MSCI World с начала года поднялся на впечатляющие 13.4%, так как ожидания очередного раунда стимулирования превзошли опасения насчет перегретого рынка.

Американский фондовый ориентир, индекс S&P 500, с начала года поднялся на 17.6%.

Ежедневные показатели MSCI World

Мир (USD/цена)

Источник: MSCI

Отчаявшаяся Еврозона

Добрая доля облигаций с отрицательной доходностью приходится на Еврозону.

На данный момент на отрицательной территории пребывают облигации региона на €4.4 трлн ($5 трлн). Фактически это половина всех европейских государственных облигаций и пятая часть корпоративных облигаций инвестиционного качества. Сумма данного класса с конца января резко выросла с €3.3 трлн на 33%.

Доля непогашенных европейских государственных облигаций с отрицательной доходностью

Источник: Quartz

Золото большего дурака?

Один известный аналитик с Уолл-стрит однажды назвал Netflix акциями «большего дурака», имея в виду, что большинство инвесторов были настолько очарованы историей роста компании, что покупали ее акции в уверенности, что всегда можно будет продать их по более высокой цене другим незадачливым инвесторам несмотря на невзрачные прогнозы прибыли компании.

Возможно, это точь-в-точь описывает текущий рынок облигаций?

В конце концов, облигации, приобретенные сегодня с отрицательной номинальной доходностью, почти наверняка потеряют часть своей основной стоимости к истечению срока, что делает их проигрышной позицией. Тем не менее в таких странах, как Германия и Япония, люди продолжают покупать облигации с отрицательной доходностью.

Но все дело в том, что большинство – это не инвесторы, а трейдеры. Как бы странно это ни звучало, в этом безумии есть определенная логика.

На облигациях с отрицательной доходностью в краткосрочной перспективе действительно можно заработать. Валютные трейдеры, наверное, понимают эту игру лучше, чем большинство, поскольку предполагаемый форвардный обменный курс валютной пары определяется спотовым курсом. Тот же принцип применим и к облигациям. Покупка этих, казалось бы, бесполезных облигаций аргументируется возможностью воспользоваться эффектом обменного курса.

Вот краткая инструкция.

Традиционные тихие гавани возвращаются

Но, возможно, не обязательно вникать в сложные механизмы валютного рынка, чтобы преуспеть в такой недружелюбной среде. При таком сумасшедшем рынке корабль покинул даже знаменитый король облигаций. Сам облигационный трейдер Джефф Гундлах (Jeff Gundlach) выступил за золото, практически назвав его большой долгосрочной позицией.

Аргументы Гундлаха кажутся вполне заслуживающими доверия: возрастающий риск того, что рецессия в США приведет к ослаблению доллара. По его мнению, вероятность рецессии в ближайшие 6 месяцев составляет 40-45%, а в ближайшие 12 месяцев – 65%.

Последние несколько дней золото активно росло, после того как ЕЦБ и Федеральная резервная система не изменили процентные ставки и даже намекнули на их сокращение в недалеком будущем.

Тем не менее Гундлах – золотой жук; он признавался, что держит металл, еще когда он стоил всего $300 за унцию. Возможно, облигационным трейдерам лучше придерживаться такого двустороннего подхода.

http://goldenfront.ru/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба