31 июля 2019 ProfitGate

Напряжение растетlaugh, еще полдня и наступит развязка с решением ФРС.bomb

Как известно, согласно полномочиям ФРС у него три функции: стабильность долгосрочных процентных ставок, достижение полной занятости и таргетирование инфляции.

Для нас интересно прежде всего таргетирование инфляции, т.к. оно вызывает больше всего вопросов.

Согласно вчерашнего отчета Министерства торговли США, личные доходы и расходы в США выросли в предыдущем месяце в соответствии с ожиданиями. Потребительские расходы и цены в июне слегка выросли, что указывает на легкое замедление экономического роста и относительно мягкую инфляцию. Кроме не всегда стабильных цен на продукты питания и расходов на энергию, индекс цен PCE повысился в предыдущем месяце на 0,2%, продолжая рост третий месяц подряд. Это, в свою очередь, повысило ежегодный базовый индекс цен PCE на 0,1 % до 1,6%.

Как известно, данный индекс PCE является наиболее важным показателем инфляции для Федрезерва и он не достигает таргетируемого уровня 2%.

Но здесь есть одна проблема. WSJ вчера опубликовало статью о давних попытках ФРС понять, что происходит с инфляцией. За "аксиому" была принята модель 20-го века: когда рынок труда улучшается, растет спрос на товары и цены на них. Графически это представлено кривой Филлипса —отображением предполагаемой обратной зависимости между уровнем инфляции и уровнем безработицы.

Проблема состоит в том, что данная "аксиома" больше не работает, т.к инфляция в США сейчас ниже 2%, несмотря на рекордную занятость и растущую экономику. Ответ почему это происходит - лежит на поверхности: сочетание глобализации, автоматизации и ликвидация профсоюзов позволило производить и / или импортировать практически неограниченное количество потребительских товаров, не вызывая инфляцию. В других местах новые технологии также расширили доступ к сырью. Таким образом, кривая Филлипса сейчас в основном работает в глобальном смысле. Цены реагируют на глобальные факторы и меньше на внутренний спрос. Нельзя сказать, что внутренние ресурсы не являются важным фактором - особенно в отношении заработной платы и жилья - но в меньшей степени в отношении потребительских товаров.

Исследование показало, что около половины товаров в показателе инфляции PCE не реагируют на изменения спроса.

Сколько же времени Федрезерву потребовалось, чтобы понять прописную истину. bravoСлава Богу, есть журналисты, которые помогают представителям ФРС разобраться в этом.rofl

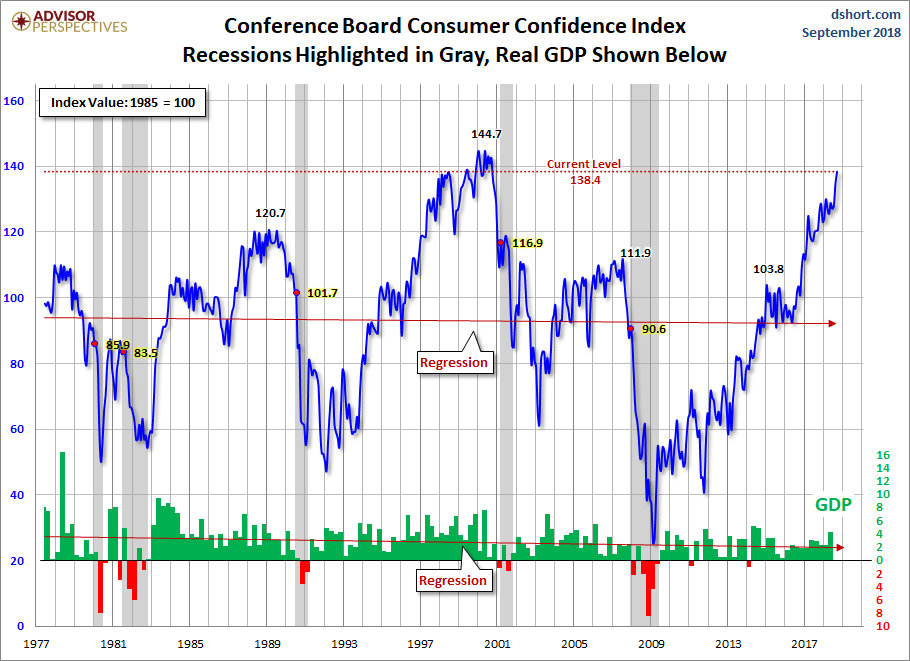

Вчера также вышли данные индекса потребительского доверия в США в июле от Conference Board . И данный показатель резко увеличился до 135.7 пункта. Еще в июне, показатель составлял 124.3 пункта. Это было намного выше ожиданий и является максимальным с ноября 2018 года, тогда как экономисты ожидали 126 пункта. Данный отчет отчетливо показал, что потребители сохраняют оптимизм почти во всем. При этом главное -это хорошие перспективы на рынке труда. Многие уверены в том, что у них не будет проблем с работой в будущем. Не говоря уже о том, что оптимизм в отношении планов покупки авто, дом или крупной бытовой техники резко вырос.

Но этот резко возросший оптимизм немного смущает. Т.к. он часто приближается к своим пикам перед своим резким падением, как видно на графике.

Если говорить о других функциях Федрезерва, в частности, поддержание низкого уровня безработицы и стабильности долгосрочных процентных ставок, то данные по ним также не располагают к снижению ставки. Как известно, уровень безработицы-самый низкий за 50 лет. Процентные ставки по 10-летним трежерис находятся в узком канале с максимальным спредом всего 2% (колеблются от 1,5 до 3,5) уже почти в течении 10 лет. Не говоря уже о самой процентной ставке. При этом акции США находятся по своим мультипликаторам на исторических хаях и даже превышают капитализацию 2000 года, когда лопнул пузырь доткомов.sos

Т.е. по большему счету, Федрезерву нет необходимости понижать ставку именно сейчас, если только не с целью поднять цены на товары, а следовательно усилить инфляцию. Но это "сизифов труд" в связи с глобализацией, как уже было написано выше.

С другой стороны, бывшие председатели ФРС А.Гринспен и Д. Иеллен высказались за снижение ставки. Почти каждый день выступает также Трамп в костюме Зевса, требуя снижения ставки.devil

Однако есть и критики относительно спешки при снижении ставок. К ним относитcя бывший президент ФРС Нью-Йорка Б. Дадли.

Он подчеркивает риски стимулирования экономики, которая растет темпами, превышающими тенденцию, и подталкивает рынки к новым "и, возможно, неустойчивым" максимумам.

Он предупреждает, что если экономические проблемы окажутся необоснованными и инфляция ускорится, ФРС может быть вынуждена снова поднимать ставки. laughДадли подчеркивает, что он особенно обеспокоен, потому что последние данные оказались сильнее, чем ожидалось. По его мнению, ситуация с понижением ставок сейчас менее убедительна, чем в последний раз, когда Федеральный комитет по открытым рынкам встречался в июне. Это не обязательно означает, что снижение процентной ставки на этой неделе было бы ошибкой. Но это означает, что участники рынка - которые ожидают серии сокращений в течение следующего года или около того - могут быть для них неприятным сюрпризом, потому что будущие шаги ФРС будут в большей степени зависеть от поступающих экономических данных, а не так как они сейчас думают.

В общем, не исключена ситуация, что хотя ставка будет понижена (тут есть варианты), но на пресс- конференции риторика будет не очень "голубиной" и основная мысль будет сводиться к тому, что следующие движения ФРС будут основываться на данных рынка(data dependent-любимое выражение Йеллен).crazy

Поэтому, продолжаем ждать пресс-конференцию, т.к. она может принести и неожиданные результаты.glass

При этом будет интересно узнать, не окажется ли кто-либо в замешательстве: или Трамп, или участники рынка или .... Но кто-то, возможно, сильно удивится.

http://profitgate.ru/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба