14 сентября 2019 Архив Воробьев Илья

Сегодня разберем небольшую компанию Pareteum - это хороший пример, когда акции компании, которые кажутся на первый взгляд шикарной инвестицией, имеют много подводных камней.

Я обратил внимание на компанию, увидев пост про нее в одном из Telegram каналов. Pareteum предоставляет различные услуги мобильным операторам, которые улучшают связь, дают им различные аналитические инструменты и т.д. Нишевая технологическая компания, которая работает на большом рынке с богатыми клиентами.

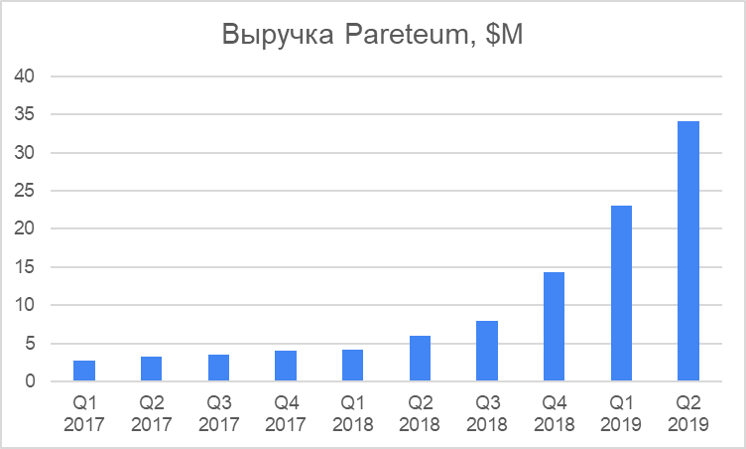

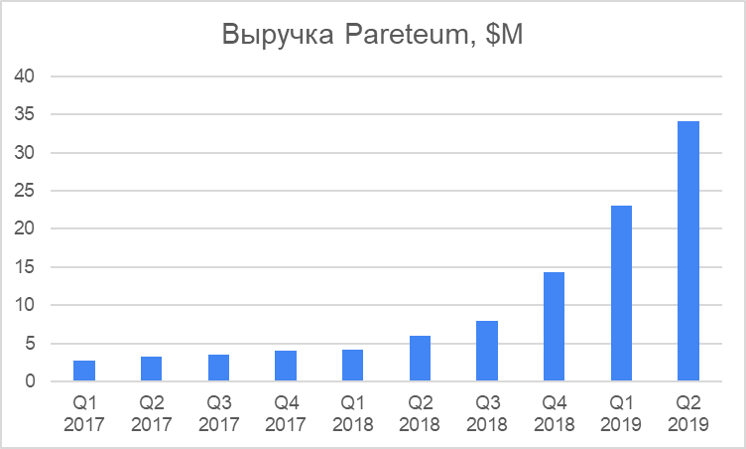

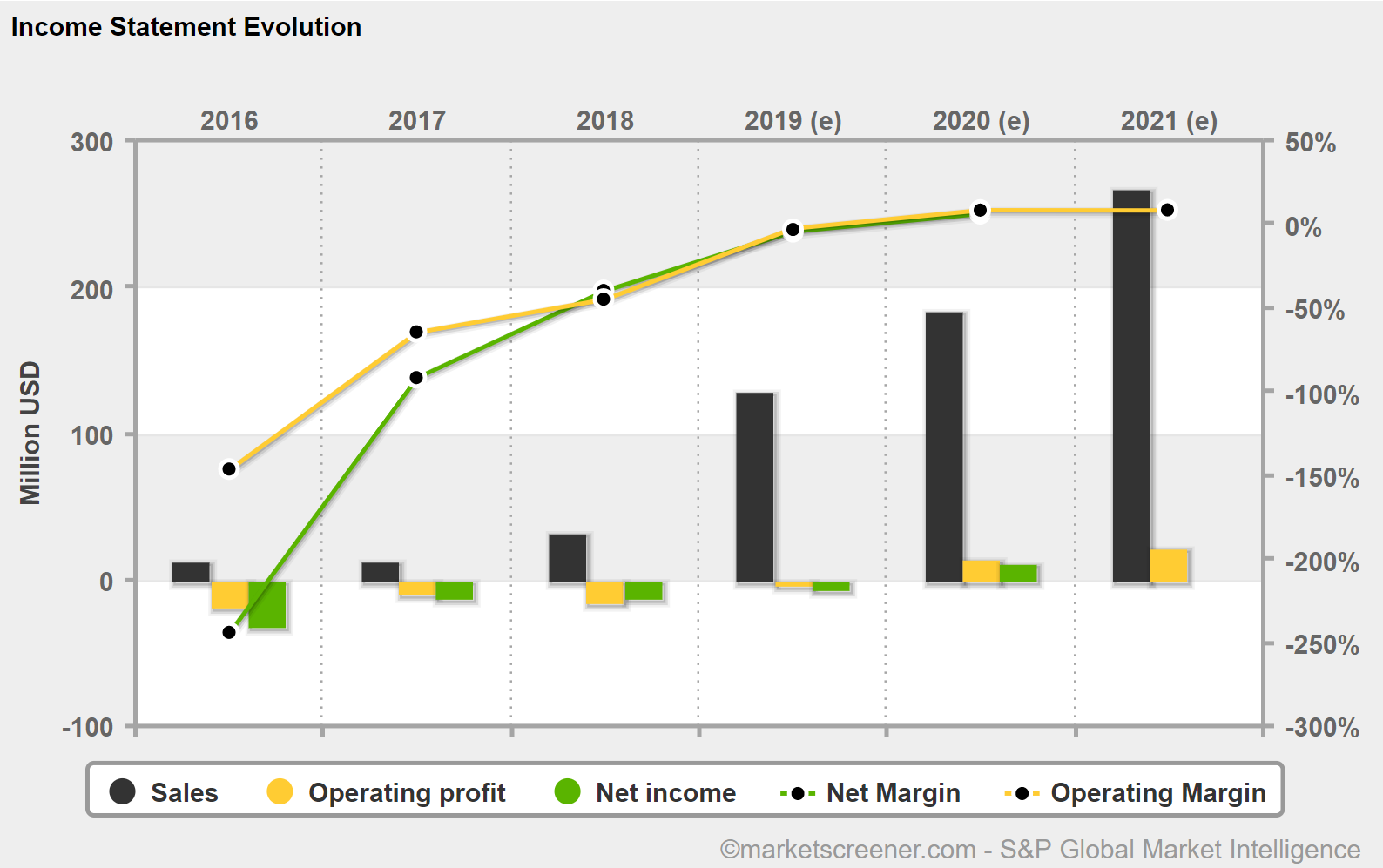

На первый взгляд ситуация выглядит так, как будто перед нами новый Google или Facebook, который пока никто не заметил, потому что компания стоит чуть больше $200M и почти не покрывается аналитиками. В 2018 году выручка компании начала экспоненциально расти, за второй квартал 2019 года она выросла на 469% год к году! И по прогнозу менеджмента бурные темпы роста сохранятся - за 2019 год компании ожидает выручку в интервале 120-130 миллионов долларов, в 4 раза больше, чем за прошедший год.

Дальше еще интереснее - менеджмент компании до недавнего времени раскрывал backlog - т.е. объем контрактов в работе. И эта цифра росла еще быстрее, недавно превысив 1 млрд долларов на ближайшие 3 года. Т.е. за этот период бизнес, по идее, должен увеличиться более чем в 10 раз. После таких цифр, естественно, захотелось подробнее разобраться в бизнесе компании. И довольно быстро вскрылась обратная сторона медали.

Во-первых, оказалось, что темпы роста бизнеса компании неорганические. За последний год Pareteum объединилась с несколькими компаниями, выручка которых в сумме была примерно раза в 3 больше, чем у самой Pareteum. Объединение происходило за счет обмена акциями, поэтому акционерный капитал Pareteum сильно размылся. В итоге, если сделать корректировку на объединения бизнесов, реальные темпы роста не 469%, а скорее в районе 50% - тоже неплохо, но это кардинально другой порядок цифр. То, что менеджмент компании об этом нигде не говорит уже вызывает вопросы к корпоративному управлению.

Во-вторых, много вопросов вызывает и бэклог контрактов на 1 млрд долларов. Если разобраться детальнее, с какими компаниями Parateum заключает контракты, можно заметить, что среди них довольно большая доля стартапов, которые хотят запустить своего виртуального мобильного оператора. Как и у любых стартапов, по статистике большинство из них обанкротится даже не запустившись или поработав совсем короткий срок, поэтому далеко не вся сумма бэклога будет реализована, однако точно оценить ее крайней сложно.

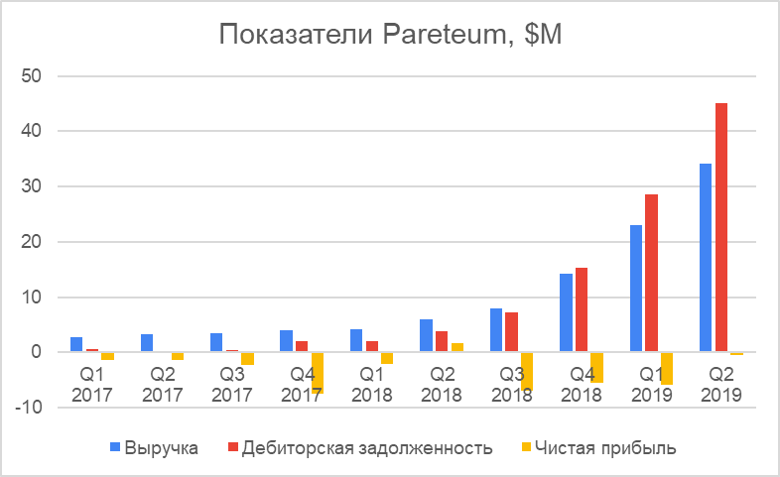

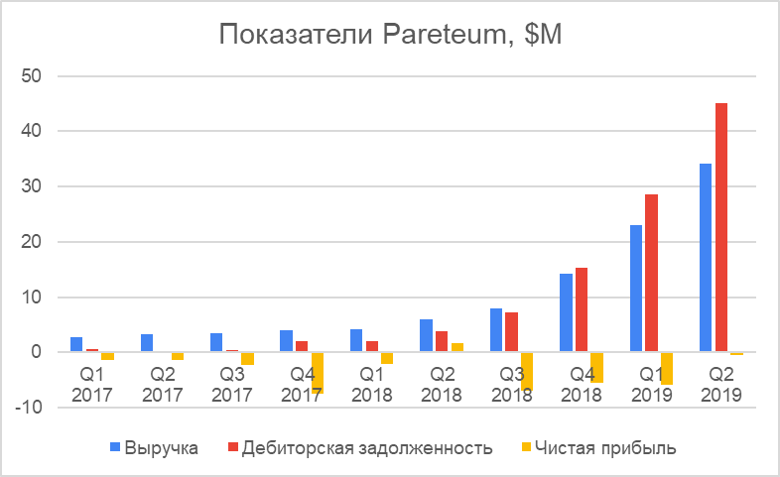

Наконец, в-третьих, бурный рост выручки компании пока не трансформируется в увеличение прибыли и денежного потока, которые колеблются в районе нуля. Вместо этого параллельно с выручкой растет дебиторская задолженность. Иными словами, Pareteum оказывает услуги, отражает выручку, но пока не получает за это живые деньги. Это может быть связано с тем, что крупные компании часто работают с длительной отсрочкой платежа, однако такая бизнес модель пока выглядит не очень устойчивой.

В результате сентимент инвесторов вокруг компании в чем-то похож на ситуацию с Tesla в миниатюре. Одни инвесторы говорят про огромный потенциал роста бизнеса и считают компанию очень дешевой, в том в этом лагере известная финансовая компания Oppenheimer, которая недавно начала покрывать акцию с позитивным взглядом на ее перспективы. С другой стороны, есть шорт-селлеры, которые выпускают отчеты, обвиняющие компанию в искажении показателей и мошенничестве. Иными словами, ситуация крайне неоднозначная.

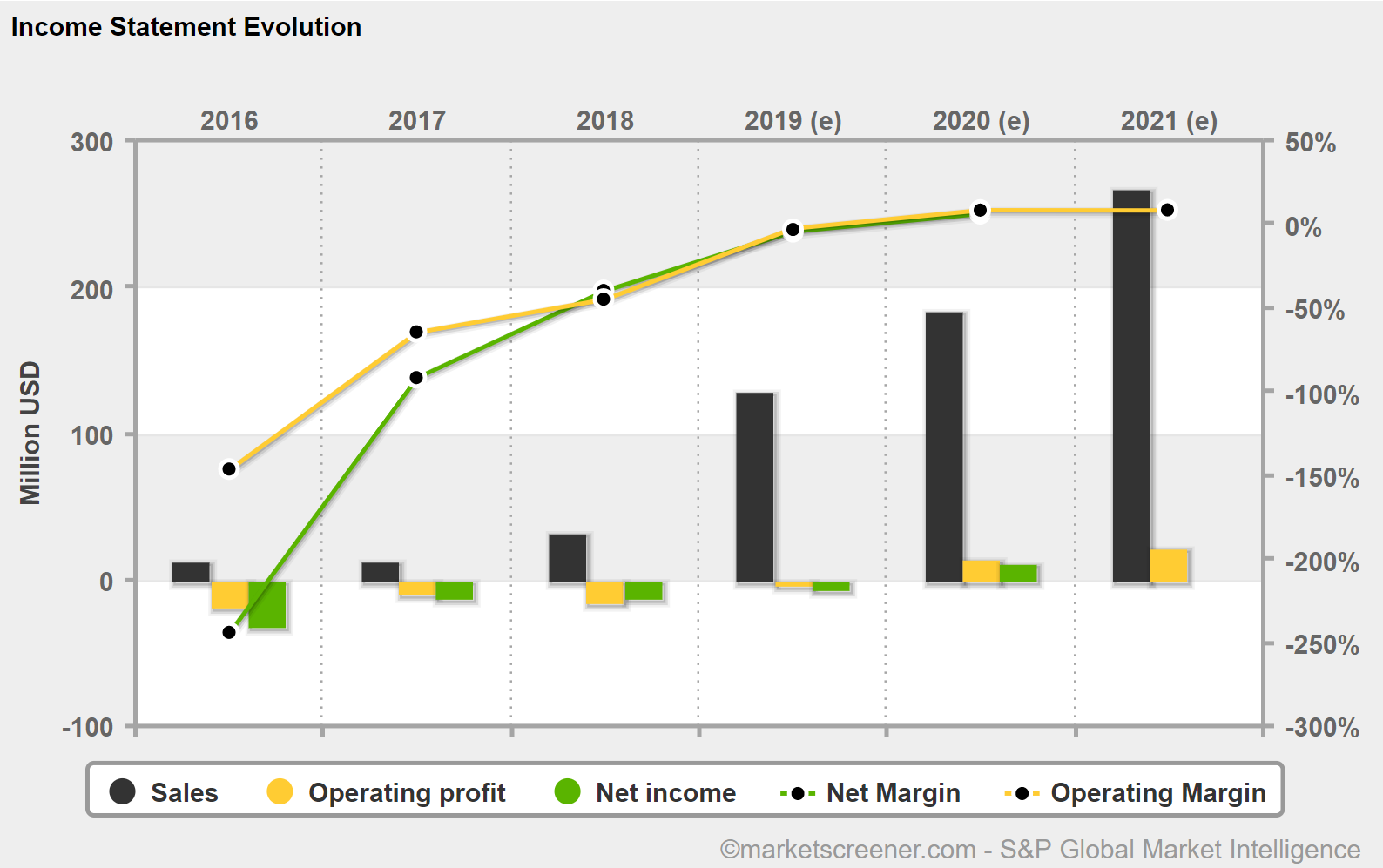

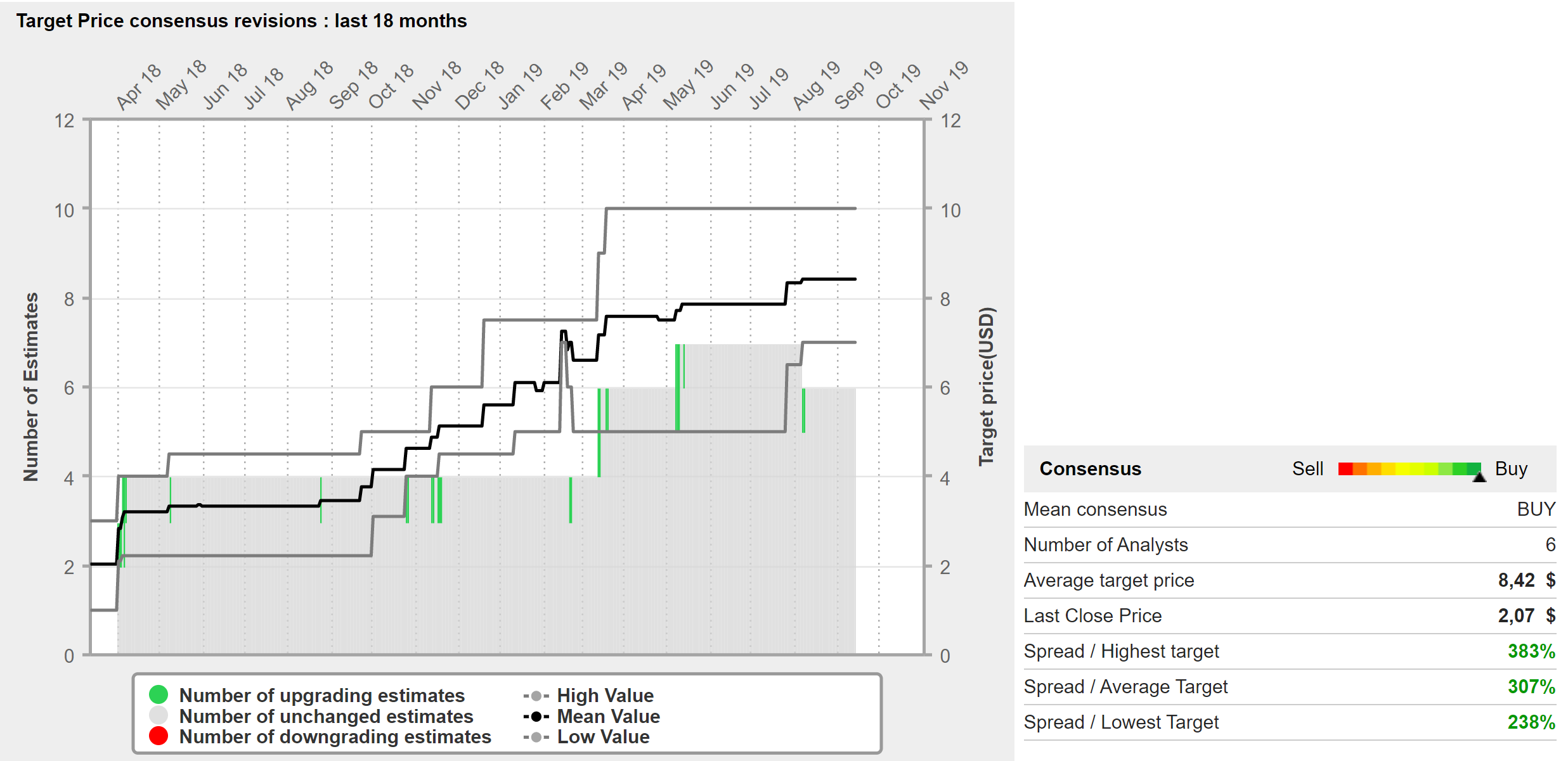

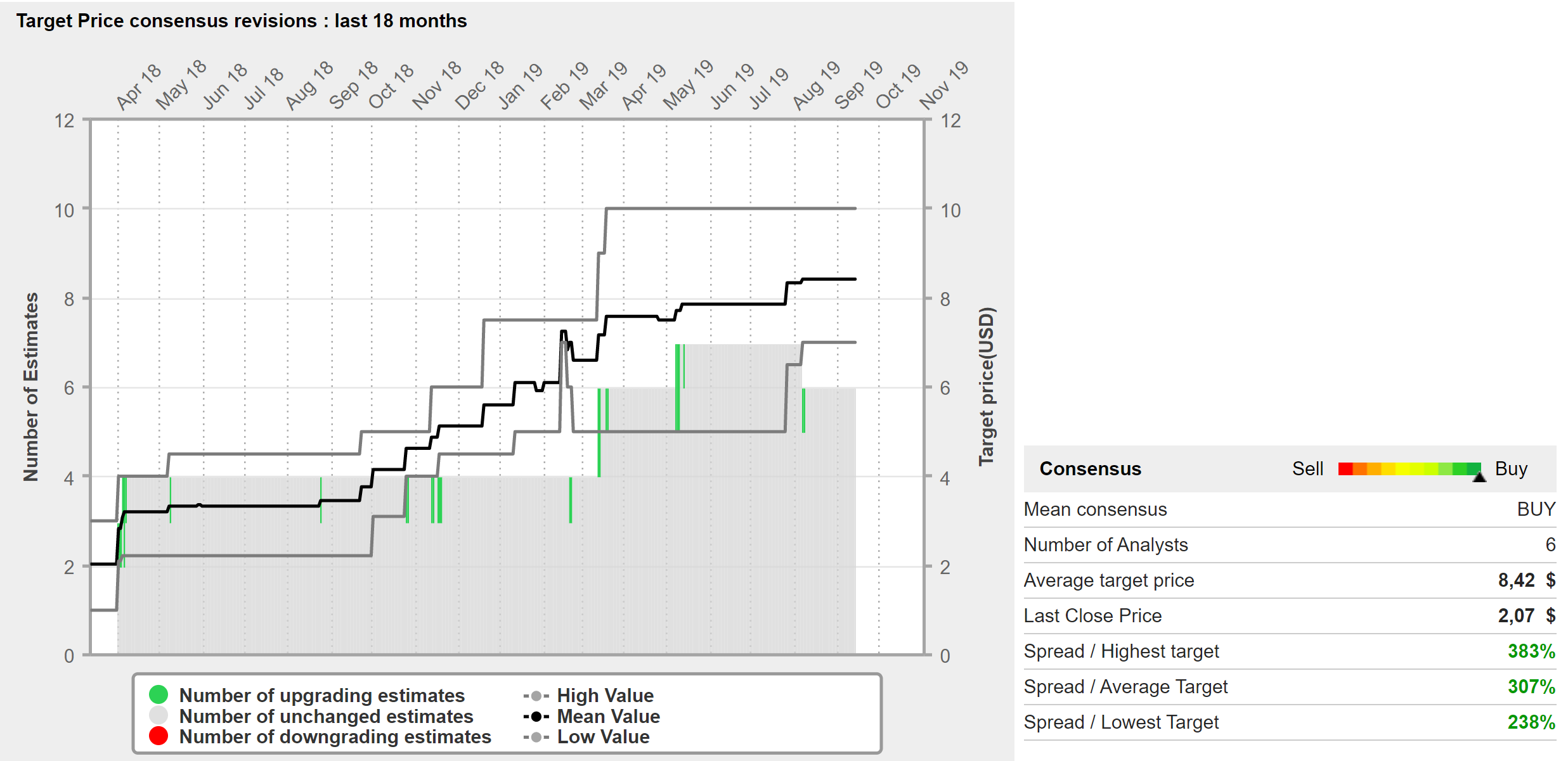

В целом немногочисленные аналитики, покрывающие компанию, сморят на нее позитивно и прогнозируют, что бизнес продолжит расти достаточно быстрыми темпами, а средняя целевая цена предполагает рост на целых 300% от текущих значений. В то же время даже по текущей цене форвардный P/E за 2020 год равен около 20 - на уровне Google и Facebook, компаний с принципиально другими рисками. Хотя и темпы роста у Pareteum значительно выше, что могло бы оправдать премию.

Я пока не сформировал однозначное мнение о компании, так как исходя из доступной информации сложно оценить, насколько адекватно соотношение потенциала роста и рисков - оба параметра, безусловно, очень высокие. Pareteum - одна из компаний, которая находится в моем листе наблюдения - я примерно раз в месяц проверяю, не было ли каких-то значительных новостей или изменений котировок и планирую последить за динамикой ее показателей ближайшие пару отчетов.

Если дебиторская задолженность Pareteum начнет конвертироваться в деньги на балансе, а рост выручки в прибыль, компания может стать отличной венчурной инвестицией с большим потенциалом роста. Пока этого не произошло, риски, на мой взгляд, слишком велики для открытия позиции.

Я обратил внимание на компанию, увидев пост про нее в одном из Telegram каналов. Pareteum предоставляет различные услуги мобильным операторам, которые улучшают связь, дают им различные аналитические инструменты и т.д. Нишевая технологическая компания, которая работает на большом рынке с богатыми клиентами.

На первый взгляд ситуация выглядит так, как будто перед нами новый Google или Facebook, который пока никто не заметил, потому что компания стоит чуть больше $200M и почти не покрывается аналитиками. В 2018 году выручка компании начала экспоненциально расти, за второй квартал 2019 года она выросла на 469% год к году! И по прогнозу менеджмента бурные темпы роста сохранятся - за 2019 год компании ожидает выручку в интервале 120-130 миллионов долларов, в 4 раза больше, чем за прошедший год.

Дальше еще интереснее - менеджмент компании до недавнего времени раскрывал backlog - т.е. объем контрактов в работе. И эта цифра росла еще быстрее, недавно превысив 1 млрд долларов на ближайшие 3 года. Т.е. за этот период бизнес, по идее, должен увеличиться более чем в 10 раз. После таких цифр, естественно, захотелось подробнее разобраться в бизнесе компании. И довольно быстро вскрылась обратная сторона медали.

Во-первых, оказалось, что темпы роста бизнеса компании неорганические. За последний год Pareteum объединилась с несколькими компаниями, выручка которых в сумме была примерно раза в 3 больше, чем у самой Pareteum. Объединение происходило за счет обмена акциями, поэтому акционерный капитал Pareteum сильно размылся. В итоге, если сделать корректировку на объединения бизнесов, реальные темпы роста не 469%, а скорее в районе 50% - тоже неплохо, но это кардинально другой порядок цифр. То, что менеджмент компании об этом нигде не говорит уже вызывает вопросы к корпоративному управлению.

Во-вторых, много вопросов вызывает и бэклог контрактов на 1 млрд долларов. Если разобраться детальнее, с какими компаниями Parateum заключает контракты, можно заметить, что среди них довольно большая доля стартапов, которые хотят запустить своего виртуального мобильного оператора. Как и у любых стартапов, по статистике большинство из них обанкротится даже не запустившись или поработав совсем короткий срок, поэтому далеко не вся сумма бэклога будет реализована, однако точно оценить ее крайней сложно.

Наконец, в-третьих, бурный рост выручки компании пока не трансформируется в увеличение прибыли и денежного потока, которые колеблются в районе нуля. Вместо этого параллельно с выручкой растет дебиторская задолженность. Иными словами, Pareteum оказывает услуги, отражает выручку, но пока не получает за это живые деньги. Это может быть связано с тем, что крупные компании часто работают с длительной отсрочкой платежа, однако такая бизнес модель пока выглядит не очень устойчивой.

В результате сентимент инвесторов вокруг компании в чем-то похож на ситуацию с Tesla в миниатюре. Одни инвесторы говорят про огромный потенциал роста бизнеса и считают компанию очень дешевой, в том в этом лагере известная финансовая компания Oppenheimer, которая недавно начала покрывать акцию с позитивным взглядом на ее перспективы. С другой стороны, есть шорт-селлеры, которые выпускают отчеты, обвиняющие компанию в искажении показателей и мошенничестве. Иными словами, ситуация крайне неоднозначная.

В целом немногочисленные аналитики, покрывающие компанию, сморят на нее позитивно и прогнозируют, что бизнес продолжит расти достаточно быстрыми темпами, а средняя целевая цена предполагает рост на целых 300% от текущих значений. В то же время даже по текущей цене форвардный P/E за 2020 год равен около 20 - на уровне Google и Facebook, компаний с принципиально другими рисками. Хотя и темпы роста у Pareteum значительно выше, что могло бы оправдать премию.

Я пока не сформировал однозначное мнение о компании, так как исходя из доступной информации сложно оценить, насколько адекватно соотношение потенциала роста и рисков - оба параметра, безусловно, очень высокие. Pareteum - одна из компаний, которая находится в моем листе наблюдения - я примерно раз в месяц проверяю, не было ли каких-то значительных новостей или изменений котировок и планирую последить за динамикой ее показателей ближайшие пару отчетов.

Если дебиторская задолженность Pareteum начнет конвертироваться в деньги на балансе, а рост выручки в прибыль, компания может стать отличной венчурной инвестицией с большим потенциалом роста. Пока этого не произошло, риски, на мой взгляд, слишком велики для открытия позиции.

/templates/new/dleimages/no_icon.gif

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба