1 октября 2019 Pro Finance Service

Японская GPIF планирует увеличить облигации Испании и Италии в портфеле.

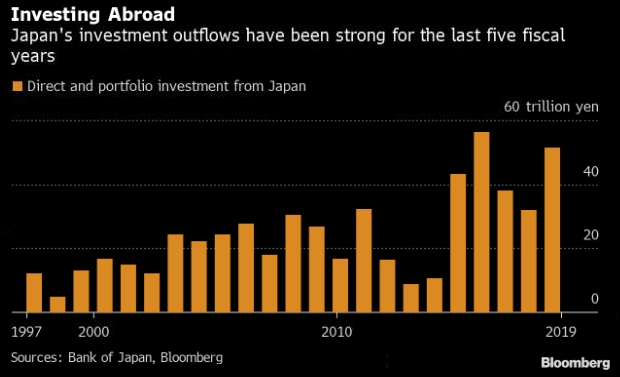

Крупнейший в мире пенсионный фонд предоставил себе возможность покупать облигации на миллиарды долларов за пределами своего внутреннего рынка, поскольку отрицательные процентные ставки в Японии снижают доходность пенсионных накоплений. Японский государственный пенсионный инвестиционный фонд (GPIF) заявил во вторник, что будет рассматривать иностранные облигации с хеджированием курса валюты как часть своего внутреннего долгового портфеля, в отношении которого он наделен большими полномочиями.

Этот шаг подчеркивает проблемы GPIF: фондпо-прежнему не может компенсировать рекордные квартальные убытки, полученные в прошлом году, и рассчитывает на увеличение прибыли. В то время как набор привлекательных инструментов за рубежом также сужается для фонда — который контролирует почти 1.5 триллиона долларов США активов — варианты могут включать валютный хеджированный долг Италии и Испании и больше нехеджированных казначейских обязательств США.

«Будет очень трудно найти места, где можно получить приличную прибыль», — сказал Синдзи Хирамацу, старший менеджер по инвестициям в Sompo Japan Nipponkoa Asset Management Co. «Внутренняя доходность находится на очень низком уровне, при этом GPIF имеет ограниченный выбор».

По состоянию на конец июня, GPIF сообщил, что 26.9% от общего объема активов под управлением были внутренними облигациями. Теперь он может теоретически увеличить долю до 45% от своего общего портфеля, хотя это маловероятно. Фонд должен будет реинвестировать свои вложения после погашения облигаций.

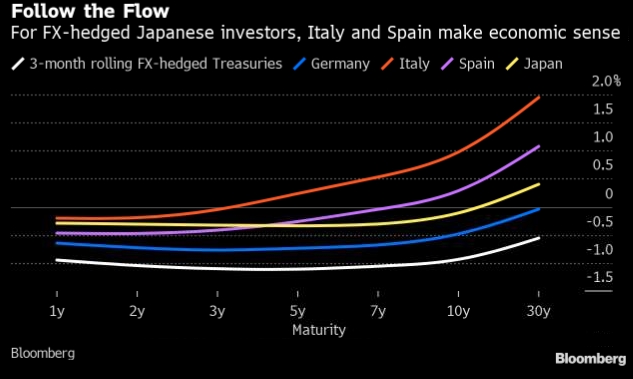

GPIF, покупая больше итальянских и испанских облигаций, поддержит тенденцию, уже распространенную среди японских инвесторов, которые приобретали итальянский долг в течение девяти из 10 месяцев по июль и зафиксировали пять притоков подряд в испанские облигации. После учета затрат на хеджирование евро/иены бумаги Италии и Испании предлагают японским инвесторам лучшую доходность по 10-летним облигациям, чем они могут получить у себя дома, или в казначейских обязательствах США, или в суверенном долге Германии или Франции.

В то время как необеспеченные инвестиции в казначейские облигации дают положительную доходность, использование трехмесячных скользящих валютных форвардных контрактов для защиты от колебаний курса иены обходится японским инвесторам более чем в 2.5% годовых. Это делает инвестиции с хеджированием валюты в 10-летних казначейских бумагах на 1.7% убыточным предложением.

Изменение инвестиционной политики GPIF также поможет Банку Японии в его усилиях по контролю кривой доходности страны. Покупка большего количества облигаций за рубежом должна снизить спрос на сверхдлинный долг Японии со стороны GPIF, помогая поддерживать доходность на нужном ЦБ уровне.

Еще одна информация: Хиромичи Мизуно переназначен на пост инвестиционного руководителя GPIF. Мизуно, срок полномочий которого истек в понедельник, был капитаном радикальных изменений в инвестиционной стратегии за последние пять лет. Он стал первым главным инвестиционным директором GPIF в январе 2015 года, наблюдая за переходом фонда на акции из внутреннего долга, одновременно поддерживая активы, которые включают экологические, социальные и управленческие факторы.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба